BTC/HKD+5.61%

BTC/HKD+5.61% ETH/HKD+6.97%

ETH/HKD+6.97% LTC/HKD+2.81%

LTC/HKD+2.81% ADA/HKD+8.84%

ADA/HKD+8.84% SOL/HKD+6.11%

SOL/HKD+6.11% XRP/HKD+9.13%

XRP/HKD+9.13%DeFi協議的真實情況可能并不像表面數據那樣光鮮亮麗。DeFi協議的真實情況可能并不像表面數據那樣光鮮亮麗。我們對MakerDAO的印象可能包括:TVL長期處于第一位,DAI是重要的DeFi基礎設施,MakerDAO可以依靠穩定費率收入來回購銷毀MKR。但是誰能想到最具代表性的DeFi協議MakerDAO也已經陷入泥潭。

MakerDAO的困局

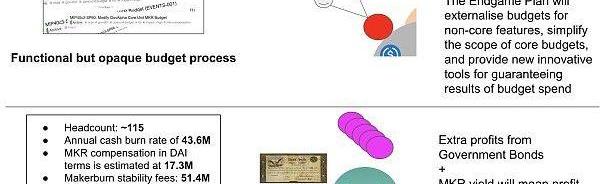

根據MakerDAO的營收數據,MakerDAO每年的穩定費收入約為5140萬美元。但除了表面上的收入外,維護這個龐大且復雜的治理機器需要115名員工,每年消耗的現金為4360萬美元,以DAI計的MKR補償約為1730萬美元。這些支付的成本已經超過了MakerDAO的穩定費收入,并導致MakerDAO每年虧損約940萬美元。

MakerDAO聯合創始人RuneChristensen在今年5月就意識到了這個問題,并在6月份正式提出了一項終局計劃,希望能夠簡化治理中的復雜性。Rune的簽名也改成了「現在正從事一些新的項目,并作為社區成員位Maker做出貢獻」。

前SEC主席:Gary Gensle觀點明顯偏離了對政府職能的理解:金色財經報道,前SEC主席Jay Clayton表示,美國現任SEC主席Gary Gensle觀點明顯偏離了對政府職能的理解。除非政府確信自己會獲勝,否則政府不應采取法律行動。Gemini交易所聯合創始人Cameron Winklevoss同意這一觀點,他稱Gensler的行為完全濫用權力。[2023/6/30 22:10:15]

在TornadoCash被制裁之后,USDC的發行商Circle積極地配合了美國財政部的制裁,而Maker協議中的錨定穩定模塊中有超過30億美元的USDC,USDC在Maker所有抵押品中的占比過半,這就要求終局計劃能夠同時處理來自監管的安全性問題。

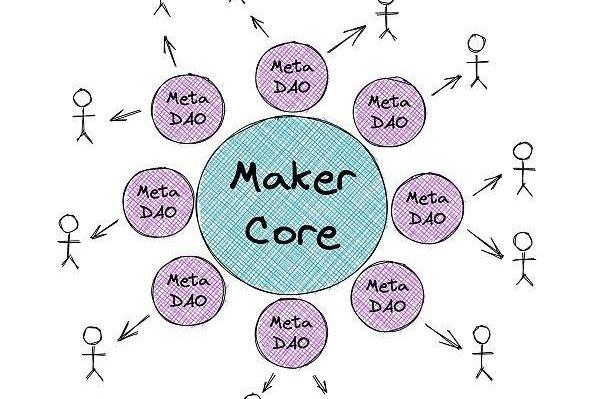

治理改革:MetaDAO

現有治理流程一方面過于復雜,制約了MakerDAO開發新功能的速度;另一方面需要依靠龐大人力的參與,這就成了導致MakerDAO在熊市中虧損的主要原因。作為終局計劃的重要組成部分,MetaDAO就致力于加快治理進程、減少MakerDAO的人力成本,隔離風險、并行化高度復雜的治理流程。

比特幣向下觸及28000美元/枚:金色財經報道,行情顯示,比特幣短線走低340美元,向下觸及28000美元/枚,日內跌4.49%。[2023/4/21 14:17:14]

與目前區塊鏈主流的「模塊化」思路類似,將復雜的MakerDAO治理拆分成一個個的小塊,即一個個的MetaDAO,每個MetaDAO都可以專注于自己的任務,而不必被其它職責分心。如專注于創作的MetaDAO,將招募開發人員構建前端產品和鏈上功能;專注于RWA的MetaDAO將負責管理RWAVaults。這樣也能克服當前Maker治理過程的單線程問題,將治理實現了多中心,允許MetaDAO并行執行,加快治理進程。

Maker可以通過部署新的ERC20代幣來創建新的MetaDAO。理想情況下,最終MakerCore只需支持協作MetaDAO,而具體的工作將由一個個的MetaDAO完成,減輕MakerDAO的負擔。部分MetaCore的成員也將重組到MetaDAO中,將MakerDAO的人力成本支出減少一半。

幣安:將與韓國檢察官合作并提供調查Do Kwon所需的任何幫助:金色財經報道,韓國檢察官稱Do Kwon已將非法資金從LUNA轉移到比特幣,這些操作使用了海外加密貨幣交易所而非進行直接的實物資產投資。據悉,目前韓國監管機構已要求幣安停止任何與Do Kwon相關的取款請求,幣安也證實,他們正在與韓國檢察官合作并提供他們所需要的任何幫助。(Cointelgraph)[2023/4/8 13:50:55]

MakerDAO和MetaDAO對比起來就像Layer1和Layer2的關系,Maker治理可以被視為緩慢、昂貴但安全性更高的「治理Layer1」,而MetaDAO就像是快速靈活的「治理Layer2」,但最終的安全性提升到Maker治理上。

MetaDAO之間是彼此獨立的,有自己的治理代幣和治理流程,需要自己賺取收益。按照Rune在「終局計劃v3完整概述」中的表述,MetaDAO代幣將以挖礦的方式發放,其中20%分配給DAI農場、40%分配給ETHD農場、40%分配給MKR農場,以推動去中心化抵押品進入。

實現去中心化的路徑

委內瑞拉銀行監管機構監督加密貨幣交易以保持貨幣穩定:金色財經報道,委內瑞拉銀行監管機構 Sudeban 目前正在研究一種機制,以實時審查與加密相關的交易,以控制這些交易對交易市場穩定性的影響,委內瑞拉銀行監管機構 Sudeban解釋說,在國家加密貨幣監管機構 Sunacrip 的幫助下,它正在設計一個實時監控銀行交易的系統。雖然沒有提供更多細節,但該組織解釋說,其目標是“打擊損害我們貨幣和外匯市場穩定的不正常行為。[2023/1/1 22:18:56]

MakerDAO主要通過以下路徑來增加去中心化程度,集中在增加去中心化抵押品的使用和用協議收入來積累協議擁有的去中心化資產上。

1、增加ETH抵押品的使用

在TornadoCash被美國財政部制裁之后,Maker已經通過一系列措施減少對USDC的依賴。

如提高WSTETH-BVault的債務上限并將穩定費降至零,降低ETH-A、ETH-B、WSTETH-A、WBTC-A、WBTC-B、RENBTC-A等Vault的穩定費。

降低其它Vault的資金費率可能減少通過PSM用USDC鑄造DAI的需求。

Web3公司Bictory Finance將在Concordium主網推出域名服務CNS:9月21日消息,Web3公司Bictory Finance宣布將在Concordium主網上推出域名服務“Concordium Name Service”,用戶可以使用.ccd后綴的域名作為去中心化網站名并替代長字符串錢包地址,旨在簡化交易和 Dapp 交互,據悉,CNS域名注冊服務將收取訂閱費和網絡費兩筆費用,但Bictory Finance允許域名持有者從域名二級銷售中獲得版稅收入。(CrowdFund insider)[2022/9/21 7:10:31]

2、引入EtherDai

EtherDai的引入是為了在Maker治理的控制下擁有質押的ETH,該產品包括ETHD和EtherDaiVaults。ETHD是圍繞Lido的StakedETH的封裝。用戶可以將stETH封裝為ETHD,也可以將ETHD贖回為stETH。ETHD和wstETH的出現可能是因為Lido是通過rebase的方式發放質押獎勵,用戶持有stETH,則余額數量會持續增加,但在某些場景中可能使用不便。

Maker治理將擁有對ETHD抵押品的后門訪問權限,可能會通過在Uniswap上設置ETHD/DAI短期的流動性挖礦來激勵流動性。另一方面,可能將EtherDaiVault的穩定費設置為零,來引導對EtherDaiVault的需求。

3、調整現實世界資產的使用

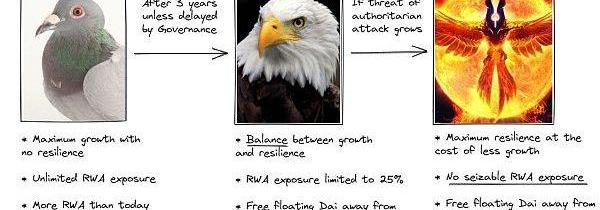

終局計劃提出了3種不同的抵押品策略,分別為鴿式、鷹式、鳳凰式,隨著時間線漸進式往前發展,根據監管的威脅逐步推進。

首先是鴿式策略,這期間的主要任務是盡可能的增加RWA,保持高速增長。因為RWA抵押品能夠為Maker帶來相對更高的穩定費,Maker想要在這期間盡可能多的收益,并用來換取ETH。

在3年以后,如果DAI開始受到權威攻擊,RWA抵押品有被沒收的風險,那么就切換到鷹式策略,將對RWA的風險暴露限制在25%,以尋求業績增長和彈性之間的平衡。

若有證據表明即將受到權威攻擊或者RWA的所有抵押品都已被沒收,則會過度到消除所有RWA風險敞口的鳳凰策略,只有不能被權威機構控制的RWA才能作為抵押品。

從鷹式策略開始,即RWA有被沒收的風險,那么促使DAI與美元脫錨成為一種自由浮動的資產則是有必要的。

采用這種發展路線的依據在于,監管可能是趨向嚴格的,RWA抵押品受到權威機構威脅的程度隨著時間增長。而MakerDAO還能利用現在的時間窗口,盡可能的擴大市場,積累資產。

4、協議擁有的Vault

當用戶在Maker中質押資產借入DAI時,就會產生一個Vault。錨定穩定模塊不區分用戶,沒有穩定費,不會被清算,也可以看成一個特殊的Vault。

協議擁有的Vault將幫助MakerDAO積累更多的ETH。首先計劃通過盈余的4000萬DAI,以2倍杠桿獲得StakedETH。這就意味著有價值8000萬美元的StakedETH可以賺取收益,盈余也將放入協議擁有的Vault中。隨著以太坊完成合并轉PoS,MakerDAO可以多獲得一筆額外的Staking收入。

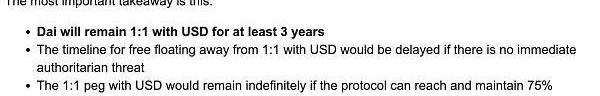

短期內DAI仍將和美元錨定

按照現有計劃,DAI仍然將會在相當長一段時間里保持和美元的錨定。Rune也在其推特上解釋稱認為「將所有穩定幣抵押品換成ETH是一個壞主意」。

MakerDAO也仍在利用PSM中的資產提高影響力,如1inch和Paraswap這兩個聚合DEX早已集成PSM,大額USDC與DAI之間的交易會直接經過Maker的PSM,沒有交易滑點,也無需任何交易手續費。

Rune8月30日發表在MakerDAO治理論壇中的終局計劃時間表也顯示DAI將在至少3年時間里保持與美元的錨定,若沒有遭到直接威脅,這一時間還將延長。如果能夠將抵押品的去中心化程度提高到75%,那么將無期限的保持與美元的錨定。

小結

短期來看,DAI仍將錨定美元,Maker當前最主要的任務還是繼續擴大自己的業務,積累資產。MetaDAO對治理的改革,可能主要還是為了在熊市中減少MakerDAO龐大的人力成本,也能加快后續工作的效率。

監管的壓力可能不會很快來臨,這是一個可以抓緊機會發展的時間窗口。當監管的壓力真正到來時,MakerDAO的計劃是在中長期里實現抗審查,并與美元掛鉤。

原文標題:《MakerDAO的危與機:虧損、監管風險和MetaDAO的救贖》

撰文:蔣海波

來源:ForesightNews

來源:金色財經

凌晨策略小結和短線交易觀點:大餅昨晚首次沖高19400一線受阻回撤18800附近觸發多單策略,最高反彈19679二次受阻,支撐和阻力點完全符合預期;短線繼續關注19600-19700壓力.

1900/1/1 0:00:00MEME是一個網絡流行語,MEME是指在同一個文化氛圍中,人與人之間傳播的思想、行為或者風格。在加密貨幣的世界里,MEME是非常重要的文化,Doge就是影響最大的MEME,在加密貨幣世界中帶來M.

1900/1/1 0:00:009月15日以太坊合并當天,我旁聽了區塊律動舉辦的一個線上AMA活動。這個線上問答有相當大一部分時間討論了一個問題:當以太坊合并之后,礦工們的出路在哪里?大家都知道,在以太坊合并之前,以太坊是PO.

1900/1/1 0:00:00一、ETH2.0合并的熱度相關幣種開始進入籌碼派發階段,炒作告一段落,資本外流。下半年的熱門看點是什么?行業發展熱點追蹤:世界杯,主導行業發展的大企業主:Binance.

1900/1/1 0:00:00由于熊市周期,加密市場處于投資者信心低迷的狀態。這一時期也被稱為加密貨幣崩潰,因為它的特點是加密貨幣價值急劇下降。此外,用戶基礎薄弱或基本面錯誤的加密項目通常無法從這個市場周期中恢復過來.

1900/1/1 0:00:00比特幣在9月21日經歷了疲軟反彈,隨著投資者等待今天聯邦公開市場委員會的利率決定,美元躍升至年度新高.

1900/1/1 0:00:00