BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.7%

ETH/HKD+0.7% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-0.1%

ADA/HKD-0.1% SOL/HKD+2.85%

SOL/HKD+2.85% XRP/HKD-0.32%

XRP/HKD-0.32%1/質押

質押是產生被動收入的最直接的方法。它的年利率也很高,年利率為19%。

此外,潛在還有更多具有吸引力的鏈,例如:

EVMOS($EVMOS)282.68%Juno($JUNO)61.77%Osmosis($OSMO)25.9%請在投資前進行自己的研究。

顧慮?質押涉及兩個主要風險:

停機時間:如果您的驗證者錯過了一些區塊,您將失去一些獎勵:您的APR下降。雙重簽名:你的ATOM的一部分被分割,你必須重新授權。除此之外,解綁時間約為14-21天,具體取決于每條鏈。當出現問題時,投資者很難收回資金,Terra就是一個例子。如果驗證者長時間離線,則會出現slashing。

Michael Saylor:比特幣現貨ETF將成為機構接受比特幣的里程碑:6月30日消息,MicroStrategy聯合創始人兼執行主席 Michael Saylor 在接受 The Block 采訪時表示,比特幣現貨 ETF 將是加密行業的一大發展,并成為機構接受比特幣的里程碑,但這不一定會導致比特幣價格短期大幅上漲。[2023/7/1 22:11:28]

這是每個削減事件的百分比:

雙簽:5%停機時間:0.01%

最壞的情況是您損失了5%的質押ATOM。

提示:僅與高質量、經驗豐富的驗證者進行質押。

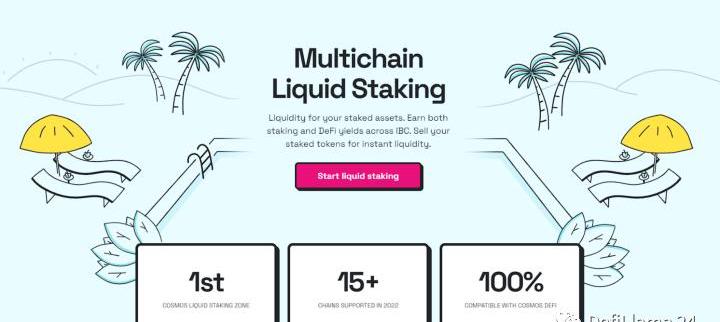

2/流動質押

當前問題:當您質押您的資產時,它們會被凍結,直到您取消委托為止。

Lido上周Polygon市場新增3210萬枚MATIC的存款凈額:金色財經報道,Lido Finance發推特表示,上周Lido上Polygon市場新增3210萬枚MATIC的存款凈額,其中3000萬是由某個巨鯨地址質押,質押率增長34.56%,Lido在Polygon的市場份額達到3.47%。[2023/5/16 15:06:18]

解決方案:流動性質押使您能夠在保持資產流動性的同時質押您的資產。

這意味著您繼續賺取19%的年利率,但您可以在其他地方使用ATOM來產生更高的收益。

有哪些障礙?與傳統質押相同的風險

流動性質押提供者的智能合約風險

誰是目前最大的流動性質押提供商?

Stride

狀態:主網

0x0E0開頭地址已將“Fake_Phishing38688”發送的資金轉至Tornado Cash:金色財經報道,據CertiK監測,EOA賬戶地址0x0E0EA0DAed97f36149eab4291D75C9136121B087已將資金轉至Tornado Cash。該EOA錢包在過去1小時內收到來自黑地址“Fake_Phishing38688”的55枚ETH(約10萬美元)。[2023/3/30 13:34:46]

Stride?于9月6日推出,可為已抵押的資產提供流動性。

Stride允許在CosmosIBC網絡中生成質押和DeFi收益。

Stride?在發布時,支持$ATOM、$OSMO和$JUNO。

Stride代幣的空投詳情即將推出!

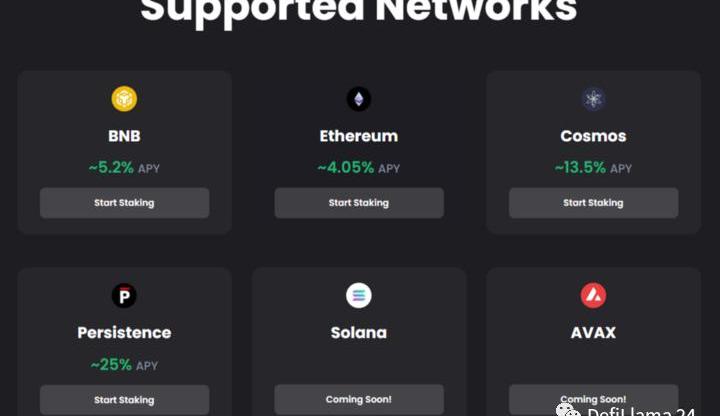

pStakeFinance

狀態:主網

V神發文探討CEX的安全性:希望技術上使交易所接近非托管:11月19日消息,針對FTX事件,V神發文”安全的CEX:償付能力證明“,探討使交易所更接近去信任化的嘗試歷史、這些技術的局限性,以及一些新的、更強大的想法,這些想法依賴于ZK SNARK和其他先進技術。

V神表示,使用ZK-SNARKs可改善隱私和穩健性,將所有用戶的存款放入一棵Merkle樹中,并使用 ZK-SNARK 來證明樹中的所有余額都是非負的,加起來為一些聲稱的價值。如果我們為隱私添加一層哈希,則提供給每個用戶的Merkle分支將不會透露任何其他用戶的余額。

對于更進一步,不想僅僅證明交易所有資金來償還用戶,更要防止交易所完全竊取用戶的資金。V甚表示,理想的長期解決方案是依靠自我托管,并輔以多重簽名和社交恢復錢包等技術,以幫助用戶應對緊急情況。在短期內,有兩種明確的替代方案:Coinbase等托管交易所、Uniswap等非托管交易所。

最后,V神表示,短期內,交易所分為兩個明確的“類別”:托管交易所和非托管交易所。今天,后一類只是DEXes,例如Uniswap,未來我們可能還會看到加密“受限”的CEXes,其中用戶資金保存在類似于validium智能合約的東西中。我們也可能會看到半托管交易所,我們用法定貨幣而不是加密貨幣來信任它們。

兩種類型的交易所都將繼續存在,而提高托管交易所安全性的最簡單的向后兼容方式是添加儲備證明。這包括資產證明和負債證明的組合。為兩者制定良好的協議存在技術挑戰,但我們可以而且應該盡可能地在兩者上取得進展,并盡可能開源軟件和流程,以便所有交易所都能受益。

從長遠來看,V神希望我們越來越接近于所有交易所都是非托管的,至少在加密方面是這樣。錢包恢復將存在,并且可能需要為處理小額交易的新用戶以及出于法律原因需要此類安排的機構提供高度中心化的恢復選項,但這可以在錢包層而不是在交易所本身內完成。[2022/11/19 22:06:43]

Arthur Hayes:最后的下跌即將到來:11月10日消息,BitMex創始人Arthur Hayes發布博文探討FTX事件以及其對市場的的影響,文中回顧的了2008年金融危機后標普的走勢,雖然標普在次年3月才完成了歷史探底,但Arthur認為由于加密行業沒有“直升機撒錢”式的救助,泡沫將以最快速度釋放,最后的下跌即將到來。

同時,Arthur指出,FTX不是第一個,但也不會是最后一個暴雷的交易平臺。(Medium)[2022/11/10 12:42:28]

Persistence是基于Tendermint構建的專用Layer-1,為提高質押資產流動性的DeFidApp生態系統提供動力。近期,pStake與幣安智能鏈整合,計劃繼續擴展到Solana和Avalanche。?pStakeTVL為1854萬美元。

Quicksilver

狀態:測試網

22年第三季度初,該項目將啟動。Quicksilver作為一個主權Cosmos-SDK區域,不受與以前的流動質押方法相關的限制。Quicksilver使用跨鏈賬戶和LiquidStaking模塊以無需許可的方式立即輕松地加入任何基于Cosmos-SDK的區域。

Neutron上的LidoFinance

LidoDAO論壇提供了一個框架,為Cosmos生態系統提供流動質押。它建議在Neutron上部署Lido的智能合約,由此可以以最小的信任控制所有板載區塊鏈的權益。

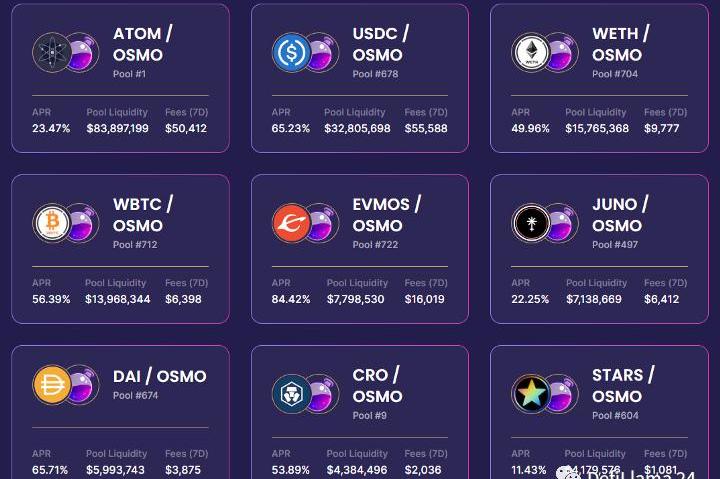

3/LP提供

通過Osmosis在LP池中使用您的ATOM。

目前,ATOM/OSMO對的APR為23%。這是Superfluid池中最高的TVL。

這意味著您為交易所貢獻了流動性,使其他人能夠毫無困難地進行交易。

您可以通過執行以下操作獲得好處:

OSMO激勵:OSMO通脹包括分配給LP提供者的一部分。

AMM客戶的交易費用

如果持有者有任何資產要耕種或添加LP,則有許多Superfluid池供用戶選擇。

有哪些風險?

智能合約風險

無常損失

4/借出ATOM

像Kava或Umee這樣的去中心化借貸平臺是您可以借出ATOM的地方。

在Kava上借/借ATOM的APR/利息費用如下。

有哪些風險?

智能合約風險

放棄更有利可圖的機會的風險

您不必擔心交易對手償還貸款的能力,因為借款人的頭寸必須始終被超額抵押。

5/鑄造穩定幣

InterProtocol?($IST)允許您保護您的ATOM并鑄造穩定幣$IST。

然后,穩定幣可以用于其他協議,例如Osmosis?LP,以獲得額外收益。這只是一個理論,因為該項目仍處于開發階段。

設置保險柜:

在$10B+跨鏈市場進行交易時,制作保險庫、打印IST并保留您的Cosmos資產。

轉換為IST:

使用原生InterProtocolAMMSwap買賣IST,或使用ParityStabilityModule直接用USDC(PSM)等其他穩定代幣購買IST。

增加你的ATOM或BLD:

通過使您能夠根據即將到來的質押獎勵鑄造IST,Boost改進了您質押的AgoricBLD代幣。然后您可以換成ATOM或保留BLD以重新質押BLD。

有哪些風險?

如果ATOM價格下跌,您的ATOM將被強平。

智能合約風險保持不變。

由于Cosmos生態系統還很新,未來可能會有更多的機會來提高產量。

責任編輯:Felix

zkSync2.0主網將于10月28日上線,只剩下2天。據官方消息,zkSync2.0將引入新功能帳戶抽象并對此概念進行解釋。BlockBeats對其整理翻譯如下.

1900/1/1 0:00:00MarsBitCryptoDaily2022年10月26日 一、今日要聞 Sui基金會官方網站上線,并推出開發者資助計劃Sui基金會官方網站正式上線,同時Sui推出開發者資助計劃并開放申請.

1900/1/1 0:00:00TL;DR EIP4844這項工作帶來了巨大的推動力,在Devcon會議期間進行了多次高影響力的工作會議,確定了一些小的規格變化,并正在全速推動實施中.

1900/1/1 0:00:00通過10X擴展加密的用戶體驗和安全性Vitalik說,賬戶抽象是“我們一直想要的東西”,它“長期以來一直是以太坊開發者的夢想社區”.

1900/1/1 0:00:0010月24日21:30,MarsBit發起主題為「通往Web3最后一公里——錢包終局之戰」TwitterSpace.

1900/1/1 0:00:00跨鏈通信正在成為Web3領域的熱門話題,特別是每當有人談到Web3生態系統的現實效用,以及不同的鏈聚集在一起時,解決當前復雜的銀行、跨境交易、數字資產等基礎設施時尤為激烈.

1900/1/1 0:00:00