BTC/HKD-1.07%

BTC/HKD-1.07% ETH/HKD-1.91%

ETH/HKD-1.91% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD-1.04%

ADA/HKD-1.04% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-1.34%

XRP/HKD-1.34%目錄

01要點概述

02市場綜述

03Layer1

04DeFi

05NFT

06GameFi

07關于BinanceResearch

要點概述

市場脈搏是BinanceResearch的關鍵圖表和見解的匯編,展示了加密行業的市場狀況。

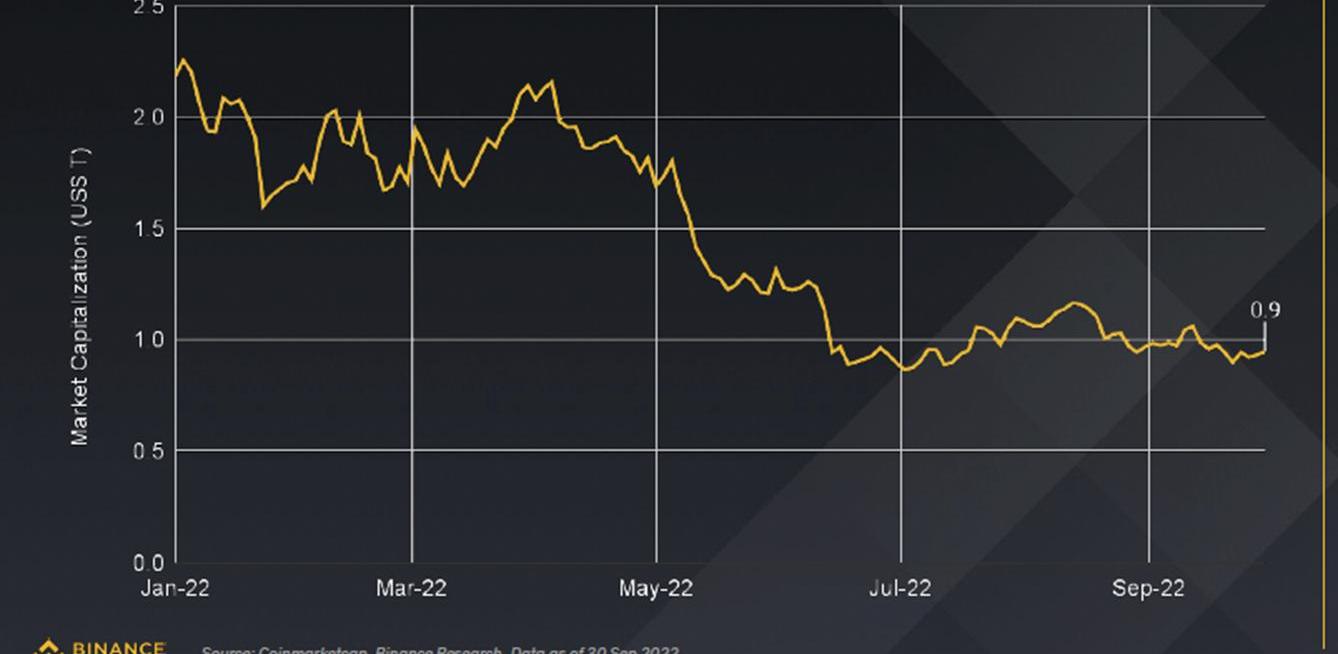

市場綜述:Q3,加密貨幣市值環比增長8.4%,但整體的市場情緒仍然低迷。

Layer1:區塊鏈活動在Q3普遍呈下降趨勢。焦點集中在9月的以太坊合并。

DeFi:繼5月的急劇下降后,DeFi總鎖定價值(TVL)仍未恢復,Q3在500-600億美元之間波動。

NFT:NFT經歷了艱難的一個季度,銷售額環比下降73%。然而,獨立買家的數量沒有減少,甚至在該季度略有上升。

GameFi:游戲的主導者是BNBChain、以太坊以及Polygon,三者共占有近70%的市場份額。

市場綜述

加密貨幣市場概述

Q3總市值略有上漲

自Q2的加密貨幣市場潰敗以來,Q3的加密貨幣市值上漲了8.4%。

盡管如此,考慮到不確定的宏觀環境和普遍的風險厭惡情緒,我們還不太可能走出困境。9月,加密貨幣市值下跌了5.0%。

數據來源:Coinmarketcap,BinanceResearch。截至2022年9月30日的數據。

加密貨幣恐懼與貪婪指數

指數走高,但仍處于"極端恐懼"

今年一整年,市場情緒基本維持在“恐懼"區。

恐懼和貪婪指數表明,在Q3,人們的情緒略有好轉。。

數據來源:Coinmarketcap,BinanceResearch。截至2022年9月30日的數據。

加密獨角獸指數

Q3市值大于10億美元的幣種數量下降

Q3,市值超過1億美元的加密貨幣數量從62個下降到51個。

今年以來的高點是在年初,當時有118個加密貨幣的市值超過10億美元。

數據來源:Coinmarketcap,BinanceResearch,截至2022年9月30日的數據。

外媒:Maker旗下兩家公司已與投資者達成116萬美元和解:6月23日消息,兩家在Maker生態系統下運營的公司已與投資者達成116萬美元和解,這些投資者要求賠償2020年3月“黑色星期四”新冠疫情崩盤后遭受的財務損失。原告彼得·約翰遜在遭受損失的一個月后提起集體訴訟。該案件是針對眾多投資者提起的,他們聲稱Maker基金會和相關實體故意歪曲平臺上債務抵押頭寸 (CDP) 的風險,導致總計830萬美元的損失。

周四公布的一份法庭文件顯示,Maker基金會否認有任何不當行為或違法行為,但雙方達成了和解協議。Blockworks聯系MakerDao尋求進一步評論,截至發稿未收到回復。[2023/6/23 21:56:14]

市值最高的幣種市場表現

排名前三的幣在2021年和2022年至今都保持著自己的位置

BTC、ETH和BNB仍然是年初至今市值最高的三個幣,不包括穩定幣。

XRP、BNB和BTC在前10名的幣中,跌幅最大。

數據來源:Coinmarketcap,BinanceResearch。截至2022年9月30日的數據。

注:表中不包括穩定幣

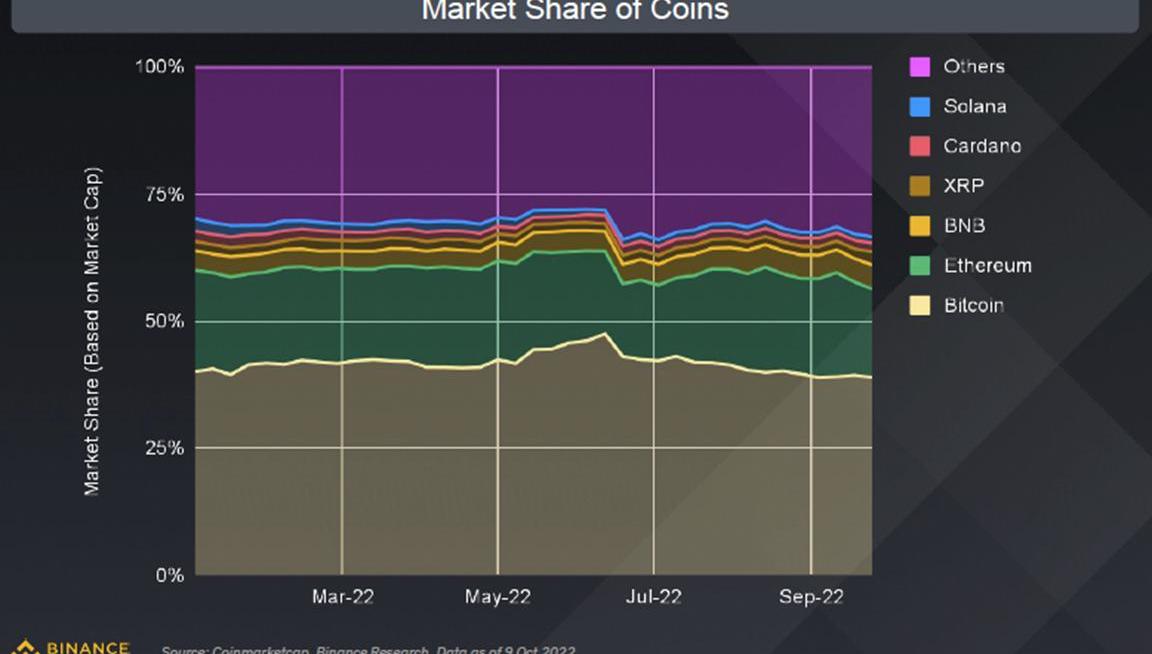

各大幣市場份額

BTC主導地位下降,而ETH、BNB、XRP的份額上升

BTC在Q3的份額為-3%。

BTC的主導地位自6月的年內峰值以來已經出現下降,同時,其他Layer1市場份額上升。

Q3最大的贏家是ETH,它的市場份額上升了約3%。這可能是由于合并后,市場對ETH的興趣增加所導致的。

?數據來源:Coinmarketcap,BinanceResearch。截至2022年10月9日的數據。

Layer1

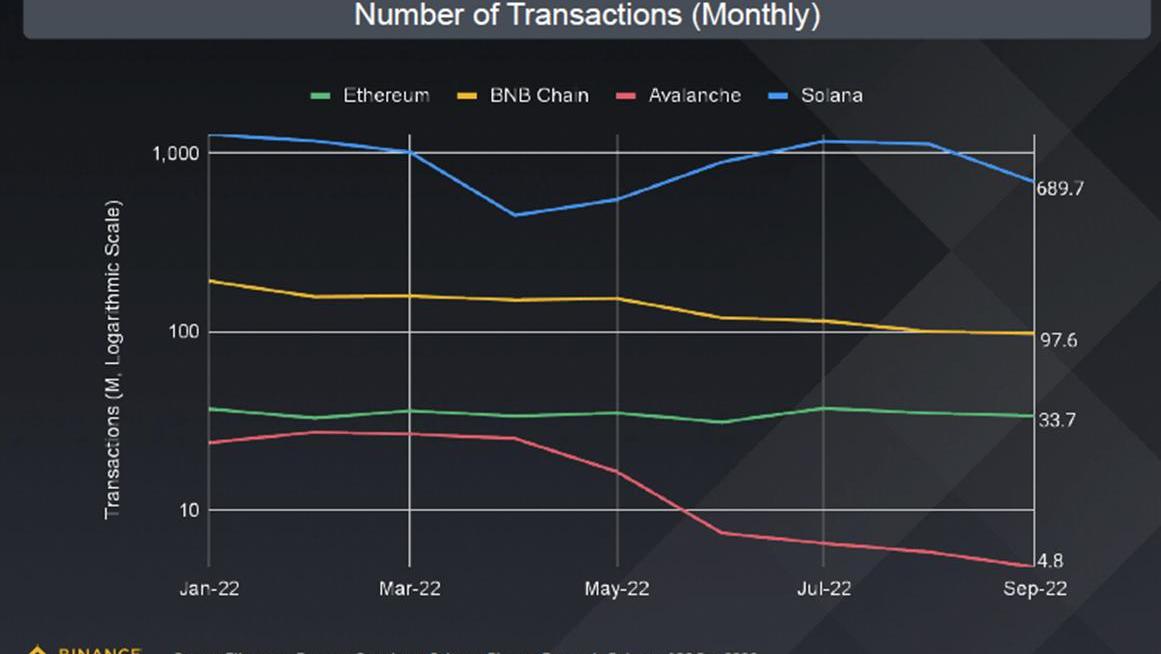

月度交易量

從環比增長情況來看,本季度最強勁的是Solana。

環比變化:

Sol(+58%);eth(+6%);

BNB(-26%);AVAX(-65%)

在整個樣本集中,Solana在Q3的交易量增幅最高,在Q2大幅下降后,Solana的鏈上活動已經恢復正常。

Avalanche的交易活動繼續走低,Q3環比下降65%。

巴西電力交易公司Urca Trading通過基于電力合約的Token出售完成約120萬美元融資:金色財經報道,巴西可再生能源公司 Urca 旗下電力交易子公司 Urca Trading 宣布通過出售 6 萬枚合約支持的加密 Token 完成了 600 萬雷亞爾(約 120 萬美元)的融資,創造了巴西歷史上規模最大的一次“能源 Token 化”融資交易。Urca 聯合創始人 Pedro Assumpcao 表示,他們的想法是創造一種類似于銀行存款證明的產品,Token 化合約可能是構建一般商品合約的一種新方式,每個 Token 由AAA 級和 AA 級電力合約應收賬款支持,該公司還打算研究推出新的加密 Token,例如模擬衍生品投資產品等。( argusmedia )[2023/1/28 11:33:30]

數據來源:Etherscan,Bscscan,Snowtrace,Solscan,BinanceResearch。截至2022年9月30日的數據。

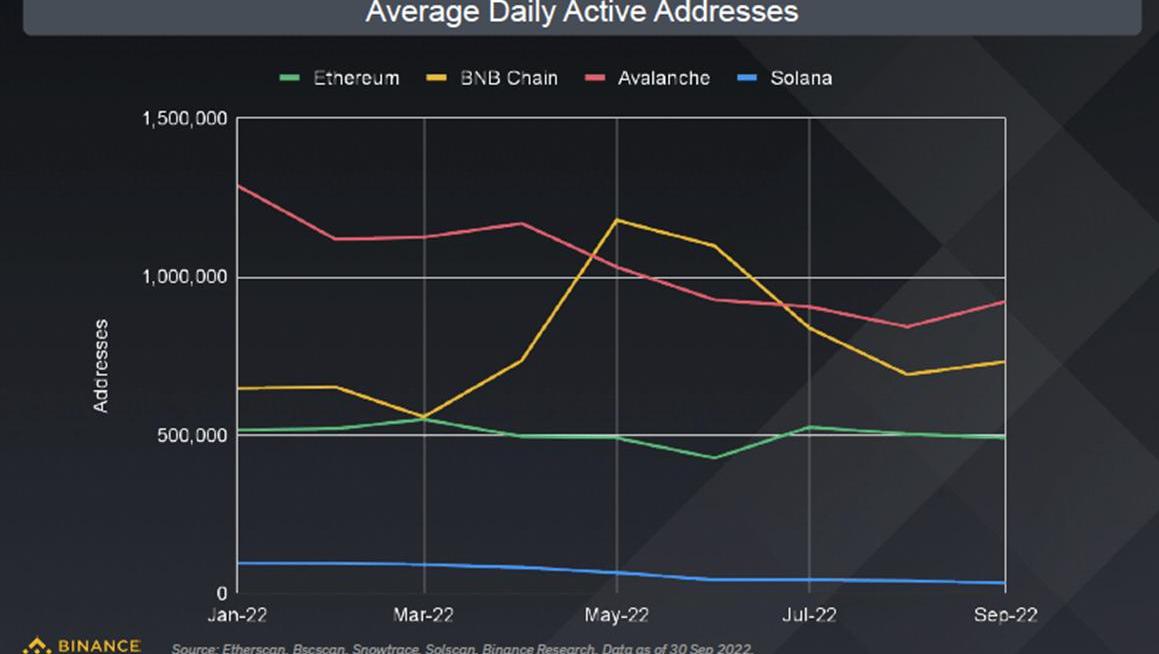

日活躍地址

Q3的日活躍地址普遍呈下降趨勢

以太坊逆勢而上

Q3結束時,以太坊的日活地址與Q2相比增加了大約5%。這很可能是合并的貢獻。

BNBChain、Solana和Avalanche的日活地址數量增長分別為-33%,-1%,-23%

?數據來源:Etherscan,Bscscan,Snowtrace,Solscan,BinanceResearch。數據截至2022年9月30日。

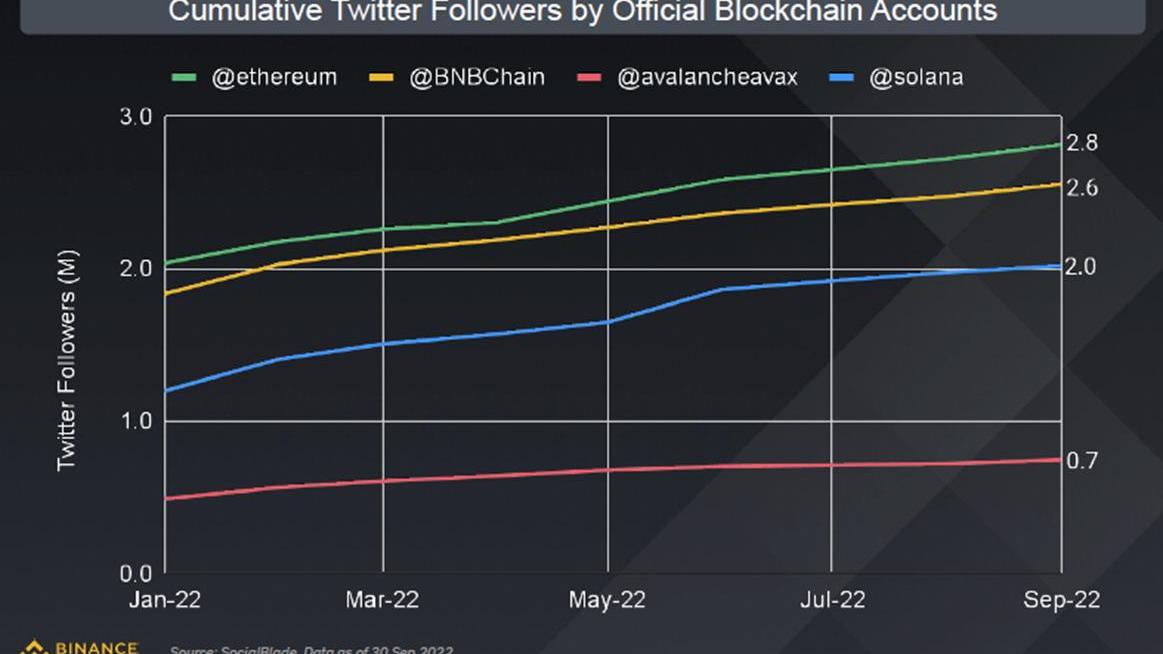

推特粉絲

粉絲全面增加

以太坊領先

以太坊的Twitter粉絲數量最多,但Solana在Q3出現了最強勁的粉絲增長。

推特粉絲的規模被用作衡量社區增長的不太完美的指標。數據只包括官方區塊鏈賬戶,不包括dApps。

數據來源:SocialBlade。截至2022年9月30日的數據。

BTC:灰度比特幣信托溢價

GBTC的折價繼續擴大

相對于資產凈值的-36.2%折價

與資產凈值相比,GBTC的股票目前以36.2%的折價進行交易,為歷史新高。

為了減少折價,灰度申請將該信托基金轉換為交易所交易基金,但申請在今年6月被駁回。

Coinbase將Pangolin (PNG)添加至資產上線路線圖:9月13日消息,據官方推特,Coinbase宣布將Pangolin (PNG)添加至資產上線路線圖。[2022/9/13 13:26:51]

?數據來源:Coinglass,BinanceResearch。截至2022年9月30日的數據。

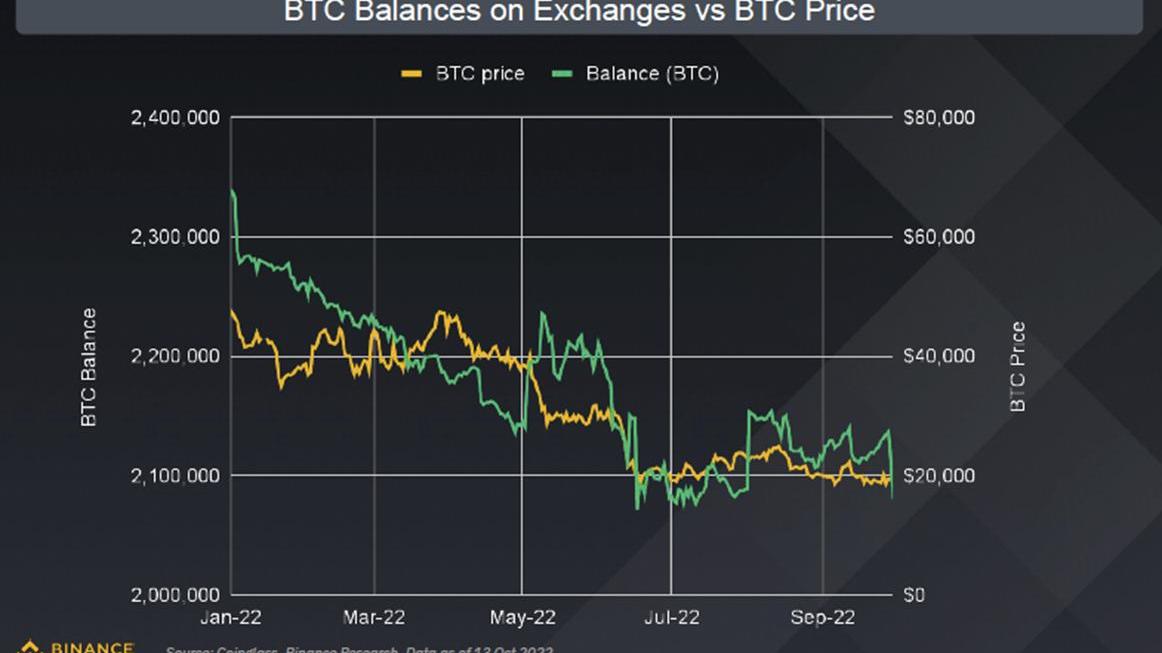

BTC:交易所的比特幣余額與價格對比

Q3的余額和價格一直處于區間波動狀態

BTC的Q3是不平靜的

交易所的比特幣余額在Q3結束時與Q2的水平大體相同。Q3的大部分時間里,比特幣價格也在1.8-2萬美元的范圍內波動。

由于近幾個月缺乏任何推動價格上漲的催化劑,比特幣一直無法突破當前的區間。

交易所的BTC余額與BTC價格對比

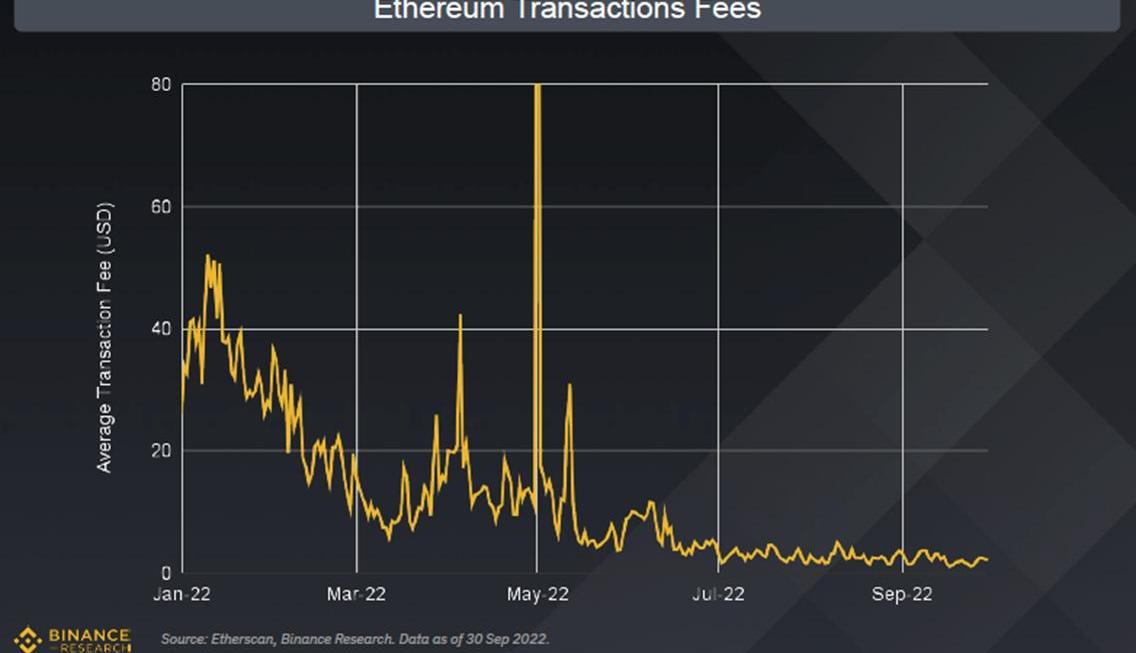

ETH:以太坊交易費用

平均交易費用隨著區塊鏈活動的下降而降低

環比-79.1%

Q3的平均交易費用為2.61美元,Q2是12.50美元,降低幅度高達79.1%。

這表明,由于以太坊的活動減少,區塊空間需求下降。Q3的平均gas費大約為21gwei,而Q2為~59gwei。

以太坊交易費用

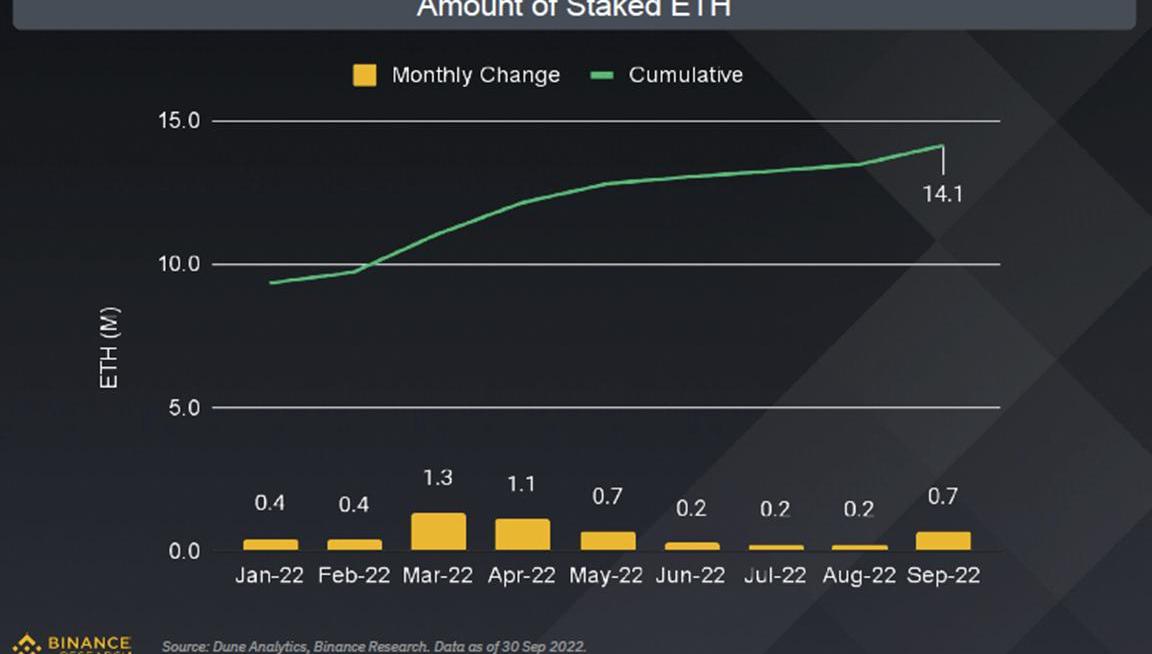

ETH:被質押的ETH統計

約11.7%的流通中ETH被質押?

1410萬個ETH被質押

2022年9月,質押的ETH數量比前幾個月有所增長,可能是由于合并的成功,使質押者離提現更近了一步。

目前ETH的質押收益率約為4+%。

ETH的質押量

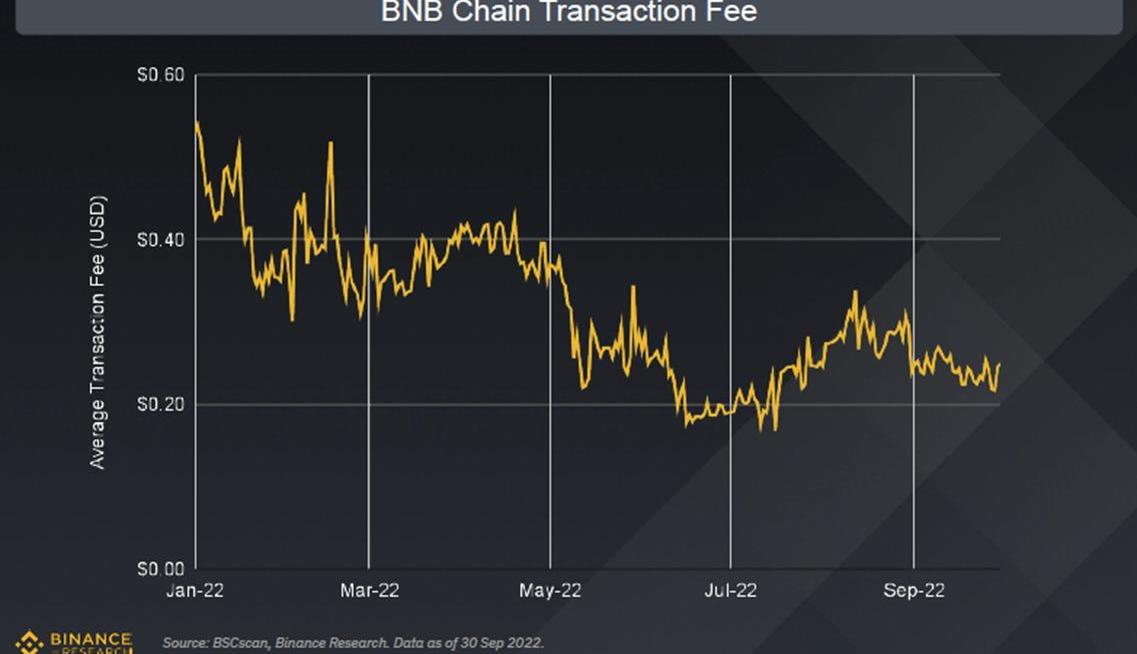

BNBChain:平均交易費

Q3,用戶平均支付了0.25美元的交易費用?

-Q3的平均費用降低16%

在Q3,平均交易費用為0.25美元,Q2為0.30美元。

費用降低的原因是Q3的網絡活動減少。

BNB鏈交易費用

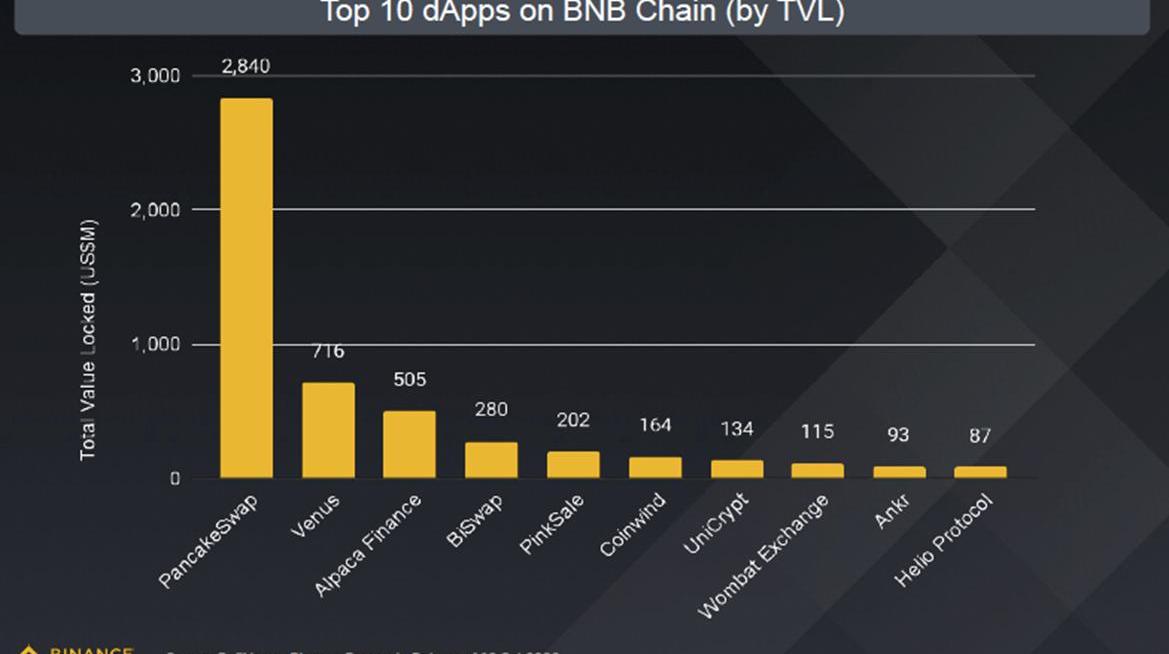

BNBChain:按TVL排名的dApps

數據:灰度比特幣信托負溢價率達32.69%:9月2日消息,Tokenview鏈上數據顯示,當前灰度總持倉量達182.76億美元,主流幣種信托溢價率如下:

BTC,-32.69%

ETH,-25.18%

ETC,-59.93%

LTC,-35.43%

BCH,-20.39%[2022/9/2 13:04:12]

DEX和借貸是最大的垂直行業

排名前四的DApps在Q3保持了原有的位置

與Q2相比,前4名dApps沒有變化。PancakeSwap仍然是BNBChain上最大的dApp,領先地位明顯。

Tpo10dApps的新名單是PinkSale,WombatExchange,Ankr,和HelioProtocol。

BNBChain上排名前10的dApps

DeFi

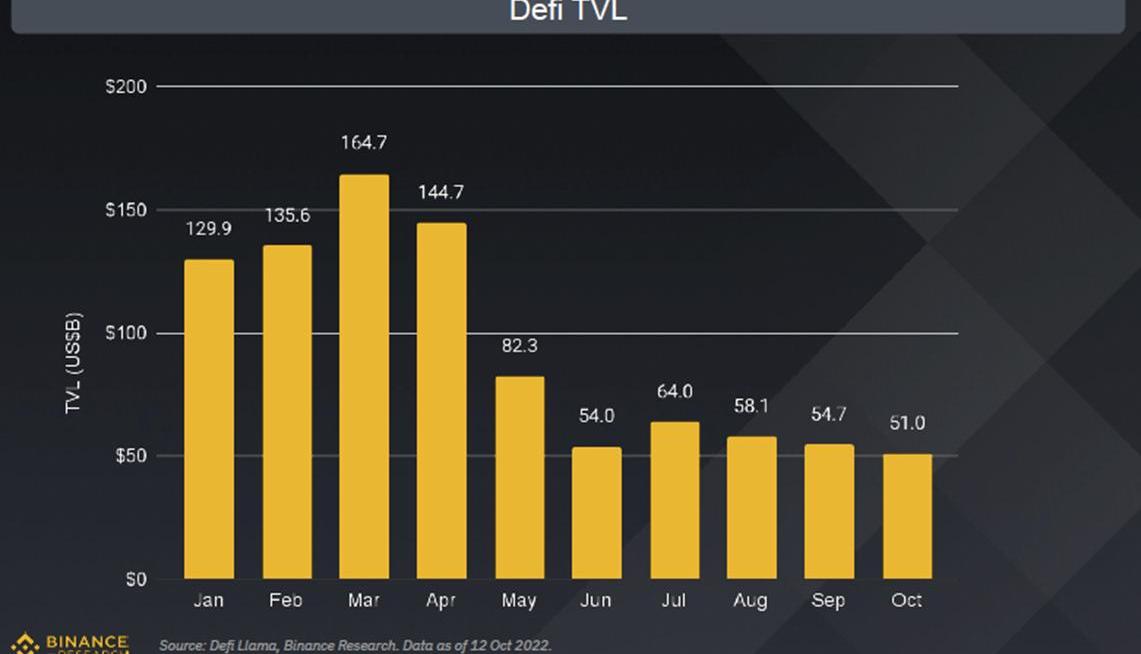

DeFiTVL

DeFiTVL仍在500-600億美元之間波動。

在5月份的大幅下跌之后,DeFiTVL尚未恢復

Q3,DeFiTVL上升了約1%,本季度結束時略低于550億美元。

監管的不確定性和漏洞的頻繁發生仍在壓制著市場整體情緒。

DefiTVL

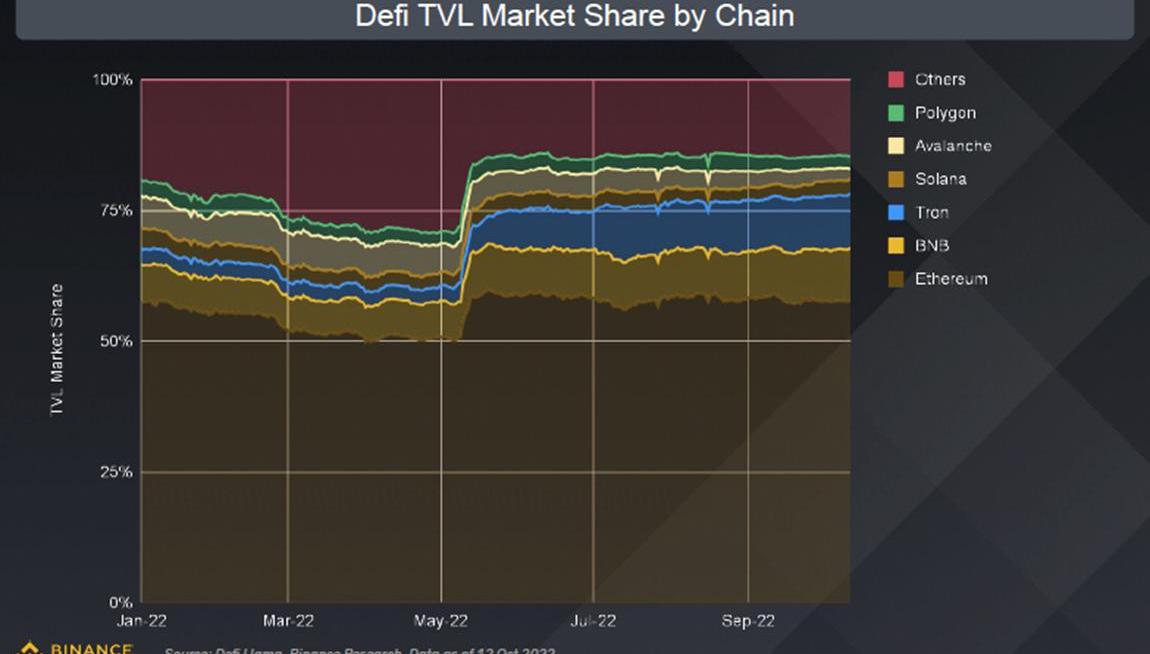

按TVL計算的Layer1市場占有率

BNBChain和Tron上漲,而Avalanche下跌

Q3結束時,以太坊擁有約58%的市場份額,而BNBChain和Tron仍然并駕齊驅,各占約10%。

值得注意的是,協議的數量上有很大差異,以太坊和BNBChain有450多個,而Tron只有10個。

各鏈的DefiTVL市場份額

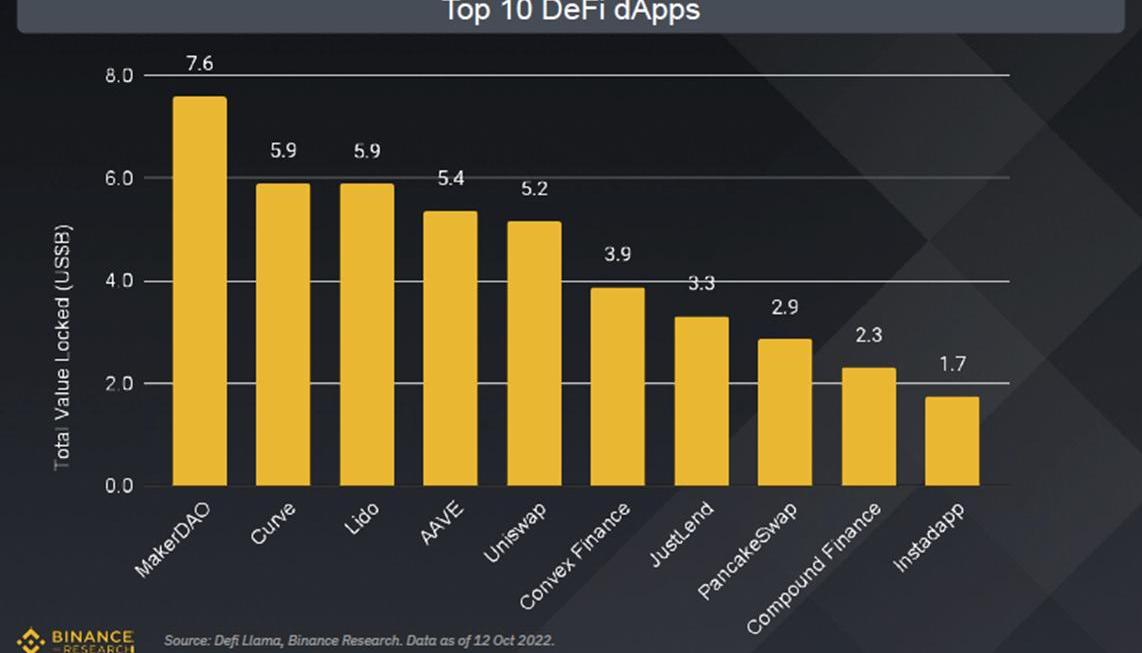

按TVL排名的DeFidApps

MakerDAO仍是榜首;合并后的Lido保持第三

本季度前10名DeFidApps的變化不大

雖然大多數dApps在本季度的TVL下降,但Lido和Curve是最大的受益者之一。

基于以太坊的MakerDAO繼續保持第一,但前5名DeFidApps中的其他項目在多個鏈上運行。

ANTMINER E9將于美東時間7月6日上午9:00開始銷售:金色財經報道,螞蟻礦機在社交媒體上宣布,ANTMINER E9將于7月6日上午9:00(美東時間)開始銷售,據公告稱,E9算力為2400M,功耗1920W,能效0.8J/M,采用ETH/ETC的Ethash算法,E9相當于25塊RTX 3080顯卡。[2022/7/5 1:52:59]

前10名DeFidApps

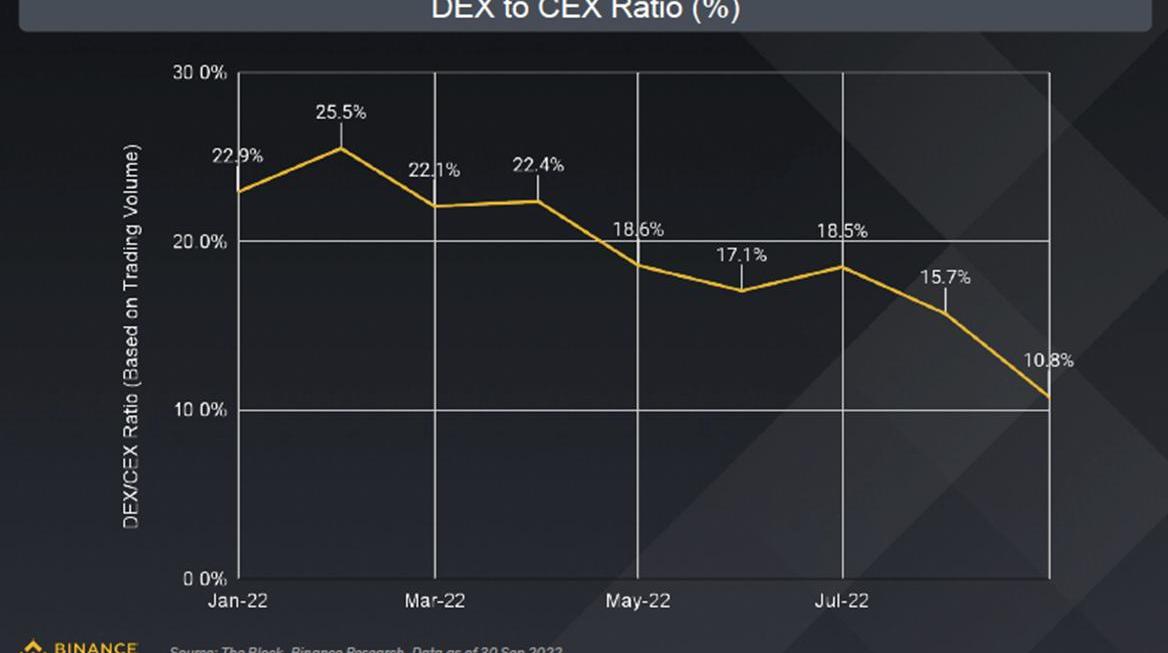

DEX/CEX的交易量

二者比率在Q3走低

Q3DEX/CEX交易量比率下降約37%。

這在很大程度上與DeFi的總體市場狀況相吻合,即交易量普遍下降。

監管的不確定性仍然是一個障礙,這意味著更多符合監管要求的CEX已經搶占了市場份額。

DEX與CEX的比率

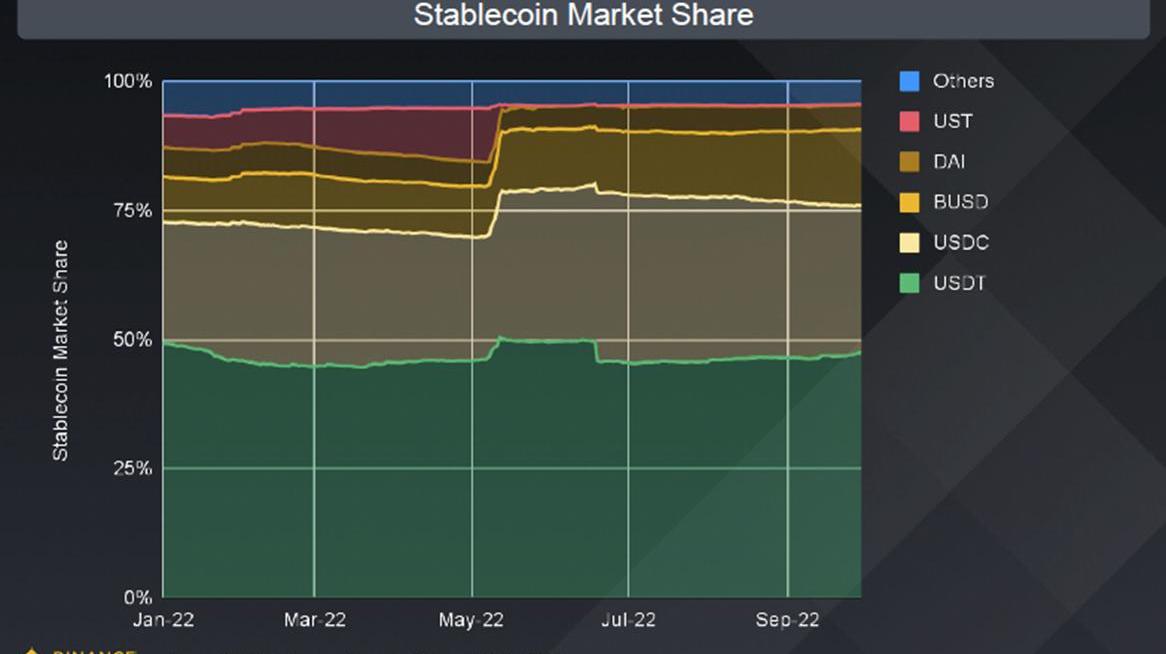

穩定幣市場占有率

BUSD和USDT對USDC繼續上漲

穩定幣市場份額變化不大,BUSD和USDT超過了USDC

Tether最近宣布它已經完全清空了儲備中的商業票據,換成了美國國庫券。

穩定幣市場份額

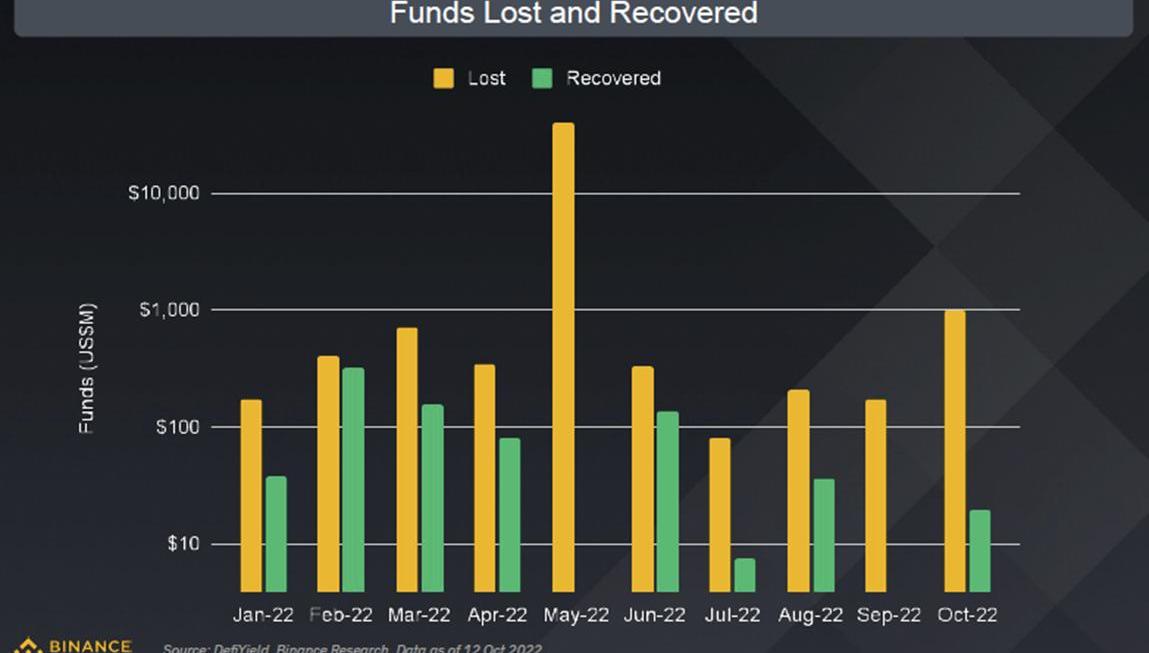

損失/找回的資金總額

非常不幸,DeFi經常出現漏洞。

Q3,DeFi黑客和騙局導致了每月約1.55億美元的資金損失。

Q3,找回的資金平均低于10%。

到目前為止,2022年,平均每個月有大約3.8億美元的資金損失。

損失和找回的資金

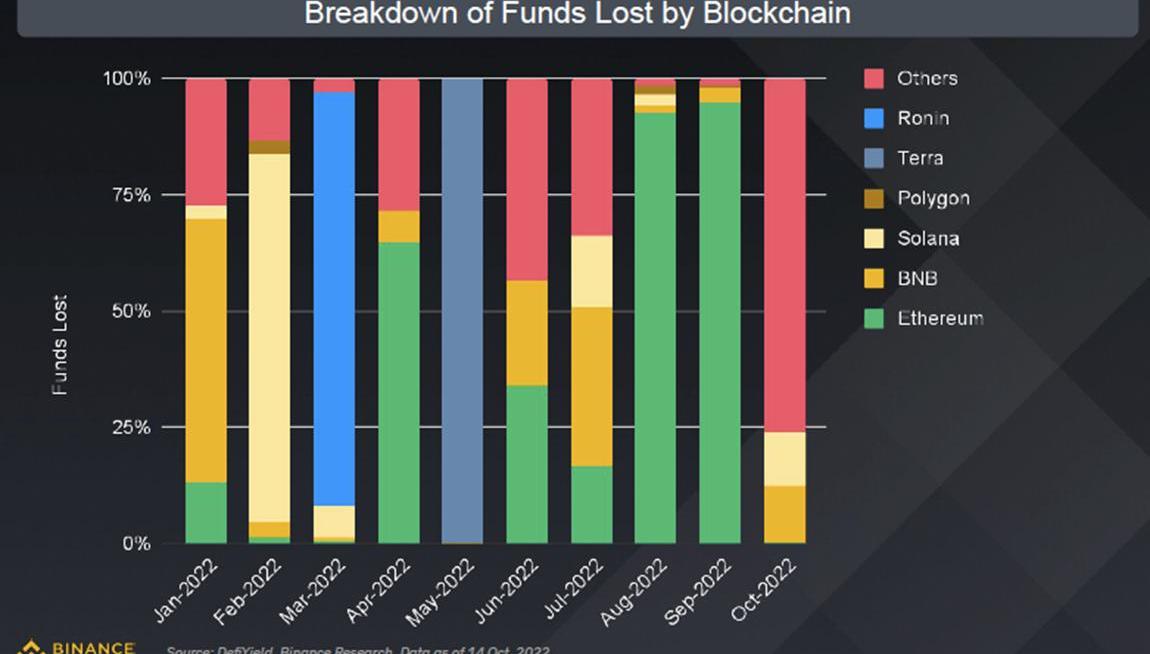

區塊鏈的資金損失

鏈的漏洞和使用似乎是相關的

區塊鏈損失的資金明細

擁有大量TVL的鏈成為黑客的目標

今年年初,Solana、Ronin和Terra遭到了黑客慘烈的攻擊。

跨鏈橋特別容易受到影響,到目前為止,2022年損失的資金超過14億美元。

NFT

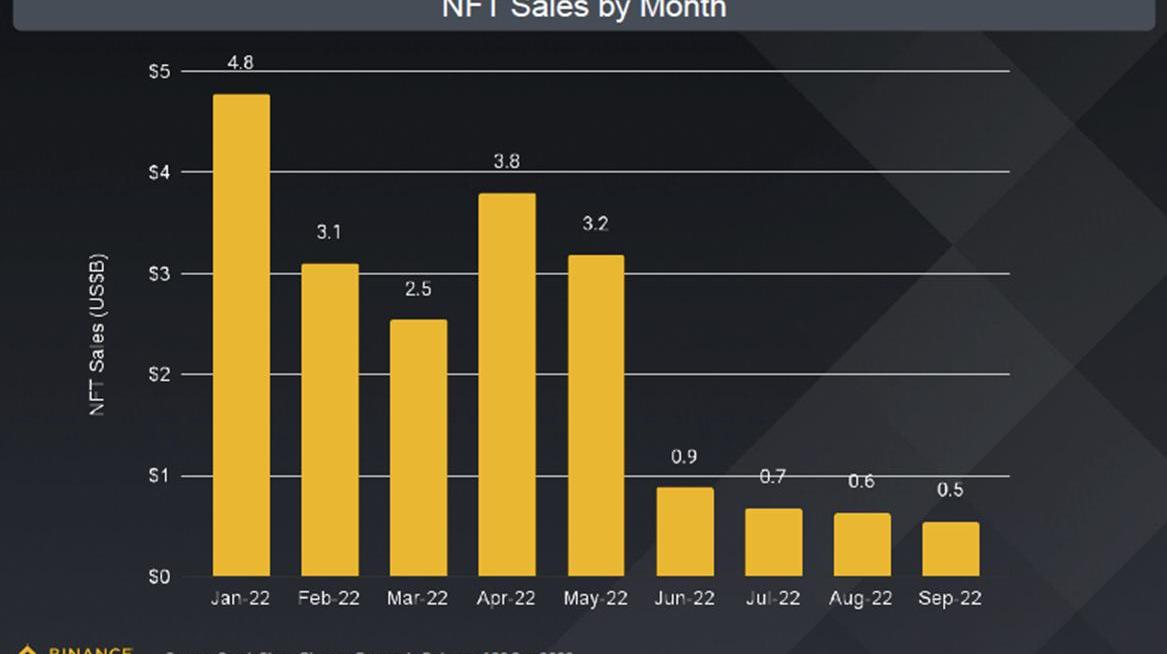

NFT銷售總額

隨著加密貨幣價格的下跌,NFT銷售在Q3也遇到了困難...

Q3NFT銷售環比下降73%

一級和二級市場的季度銷售額雙雙下跌。

與Q1和Q2相比,繼6月的市場潰敗之后,Q3的NFT銷售量急劇下降。

按月份計算的NFT銷售額

個體買家的數量

...但是,盡管市場動蕩,買家數量似乎沒有大幅波動

盡管大環境艱難,但Q3的買家數量保持了穩定

自今年年初的高點以來,個體買家數量指標已經減半。

自Q2末以來,我們看到個體買家的數量略有增加。

個體買家數量

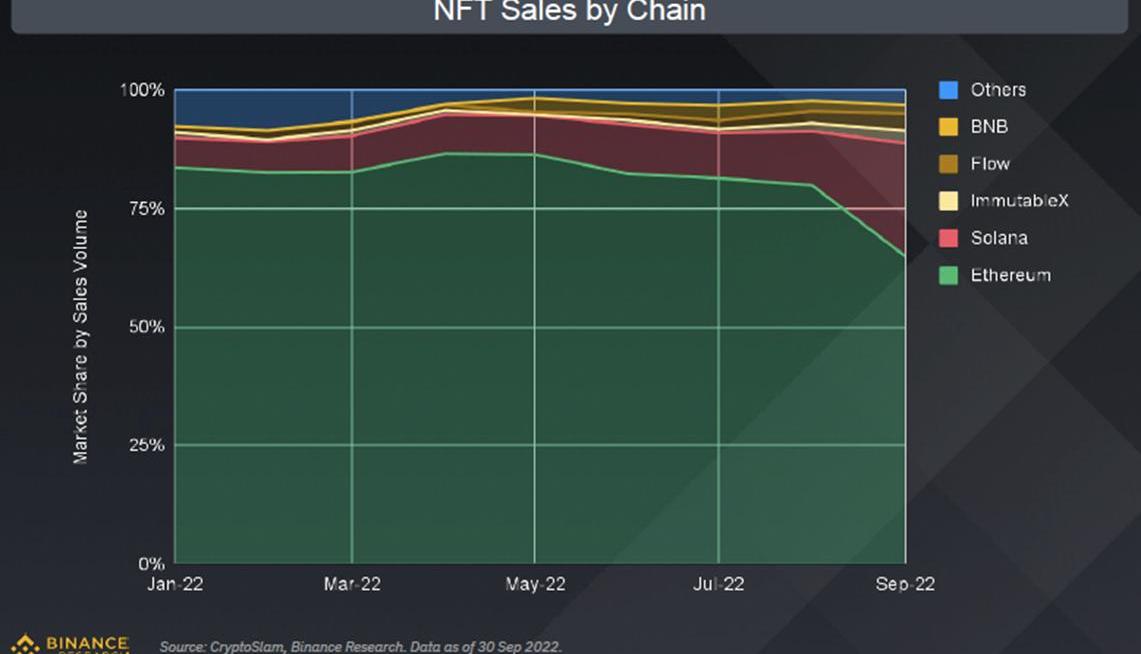

按區塊鏈劃分的NFT銷售額

以太坊領先,但Solana在Q3斬獲不小

按鏈劃分的NFT銷售

Q3Solana的市場份額上漲13%

在NFT銷售方面,以太坊仍然是最強勁的區塊鏈,在Q3末擁有65%的市場份額。然而,這也意味著比Q2末減少了16%。

Solana的NFT銷售步伐繼續加快。

?數據來源:CryptoSlam,BinanceResearch。CryptoSlam,BinanceResearch。截至2022年9月30日的數據。

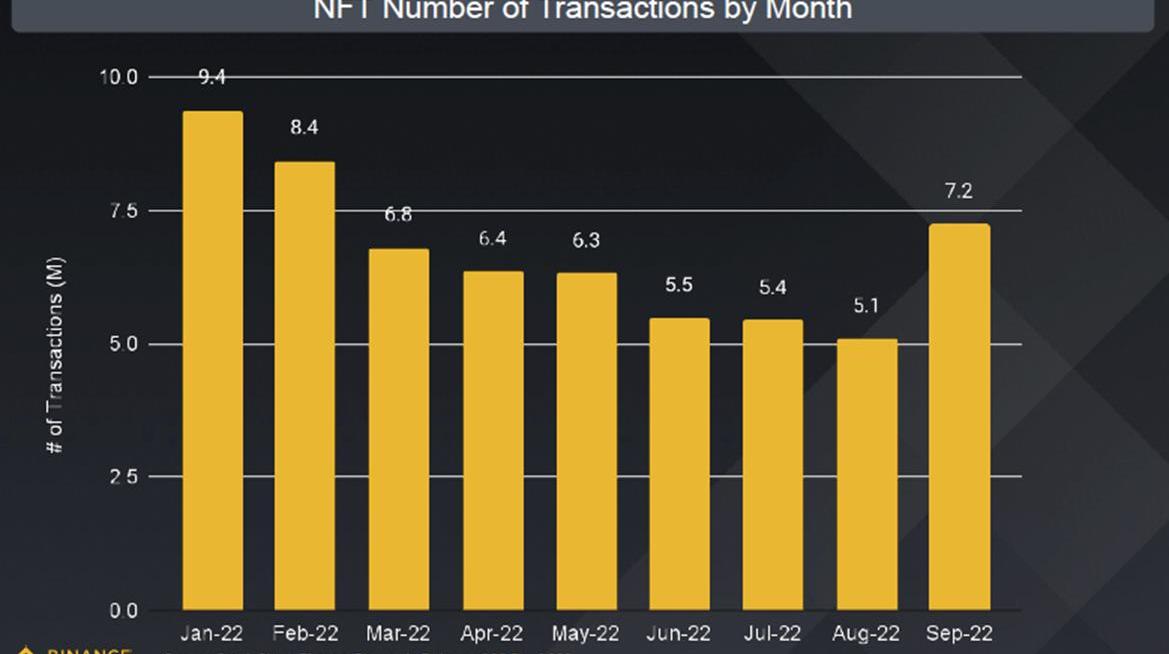

NFT交易總額

交易的回升帶來新的信心

在整個Q3,交易量一直高于2021年

7月和8月的交易量放緩,9月的交易量卻再次回升

各月NFT交易量

NFT-500價格指數

Q3,不僅僅是對加密貨幣價格,對NFT也是一個艱難的季度

Q3NFT-500指數環比下降27.9%。

以NFT-500指數計算,NFT價格無論是以ETH還是美元計價,都接近歷史最低點。

價格的下降與該領域的整體活動減少是一致的。

NFT-500價格指數

注:NansenNFT-500是一個廣泛的市場指數,追蹤以太坊區塊鏈上發行的NFT的市場活動。指數可以表示為1月1日投資的1000美元到今天的價值。這大致反映了綜合市值。

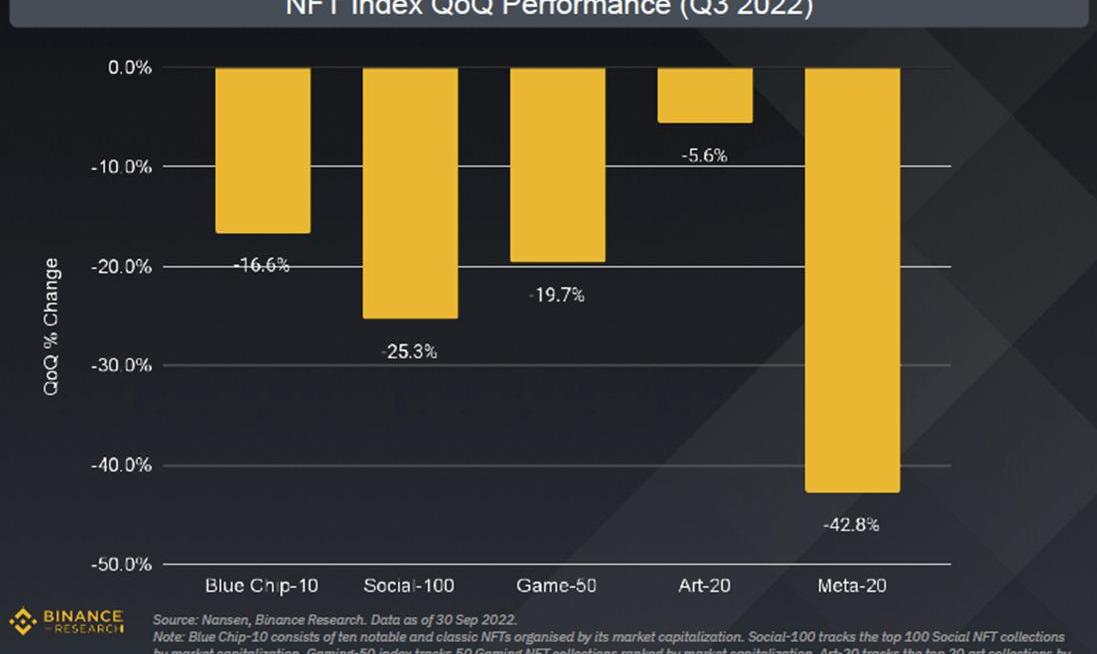

各板塊的價格表現

所有板塊都在下跌,但有些板塊的表現比其他板塊更差

元宇宙的炒作已經結束了嗎?

整個NFT板塊都經歷了一個糟糕的季度。而且,社交項目和元宇宙相關的NFT的表現比其他的更差。

NFT指數季度表現

注:BlueChip-10由10個著名且經典的NFT組成。Social-100追蹤市值前100個SocialNFT合集。Gaming-50指數追蹤50個按市值排名的游戲類NFT合集。Art-20追蹤市值前20的藝術收藏品。Metaverse-20指數追蹤市值前20的元宇宙NFT合集。

各類NFT的市場份額

社交NFT在NFT市場中占主導地位

社交NFT會永遠保持領先嗎?

用戶通過社交NFT可接入網絡、互動和社交。它們包括個人資料圖片、會員資格和功能。

游戲NFT屬于過去式了嗎?持續的下降不免令人擔憂游戲NFT的未來。

NFT市場份額分割

注:社交NFT包括個人資料圖片、訪問權限和會員資格、功能及其他。

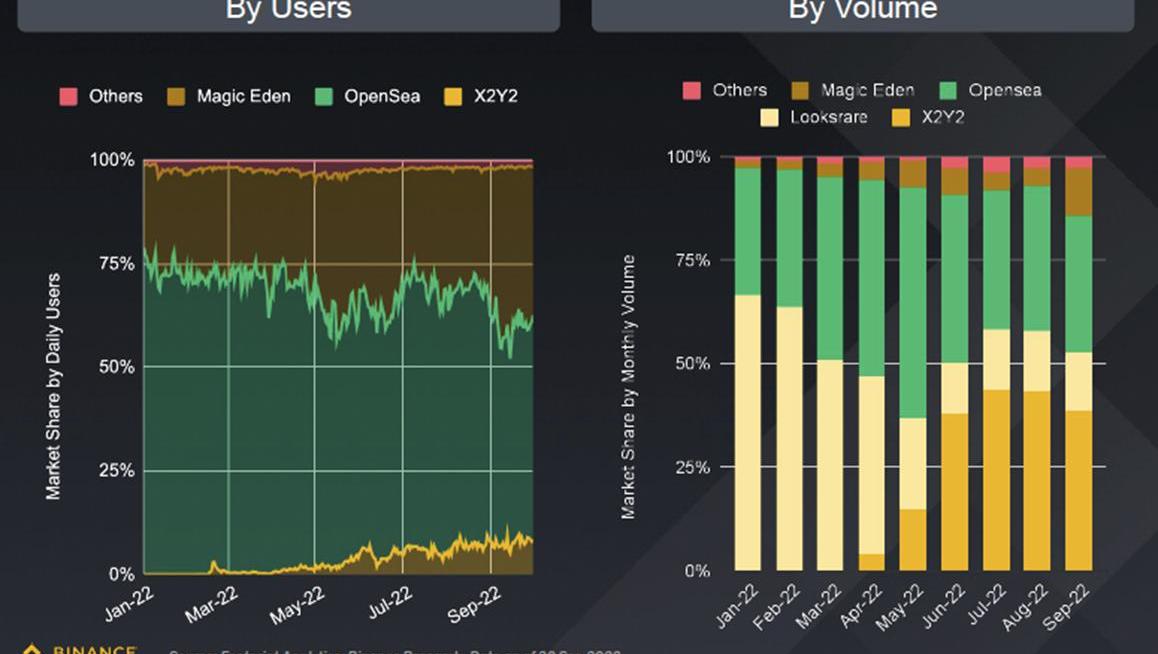

NFT市場平臺的市場份額

市場領導地位緩慢但穩定的變化

OpenSea仍然是行業內領先的交易所,但能持續多久呢?

在這一年中,競爭對手一直在搶奪市場份額,市場已經從壟斷變成了寡頭壟斷。

隨著SolanaNFT的回升,MagicEden緊隨其后。

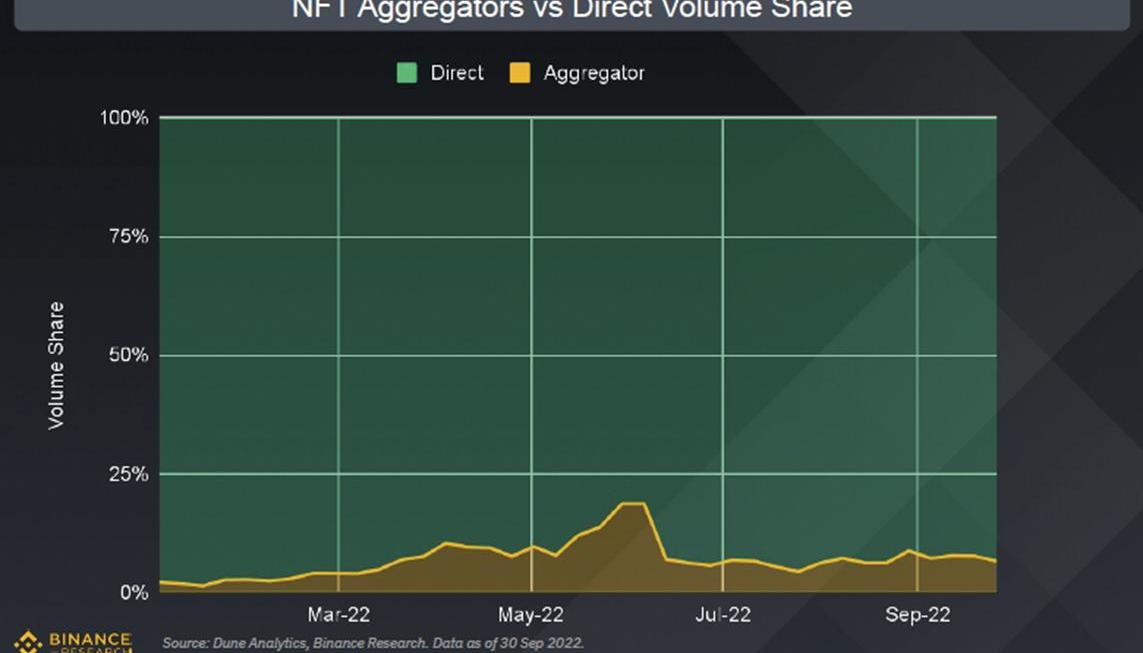

NFT聚合器與直接市場

成為過去式了嗎?

聚合器是上半年的熱門話題,但之后就沒有了太多吸引力。

直接NFT市場平臺一直專注于推出新的功能和創新,他們不會給聚合器輕易獲勝的機會,導致聚合器的市場份額幾乎沒有增長。

NFT聚合商與直接交易量份額對比

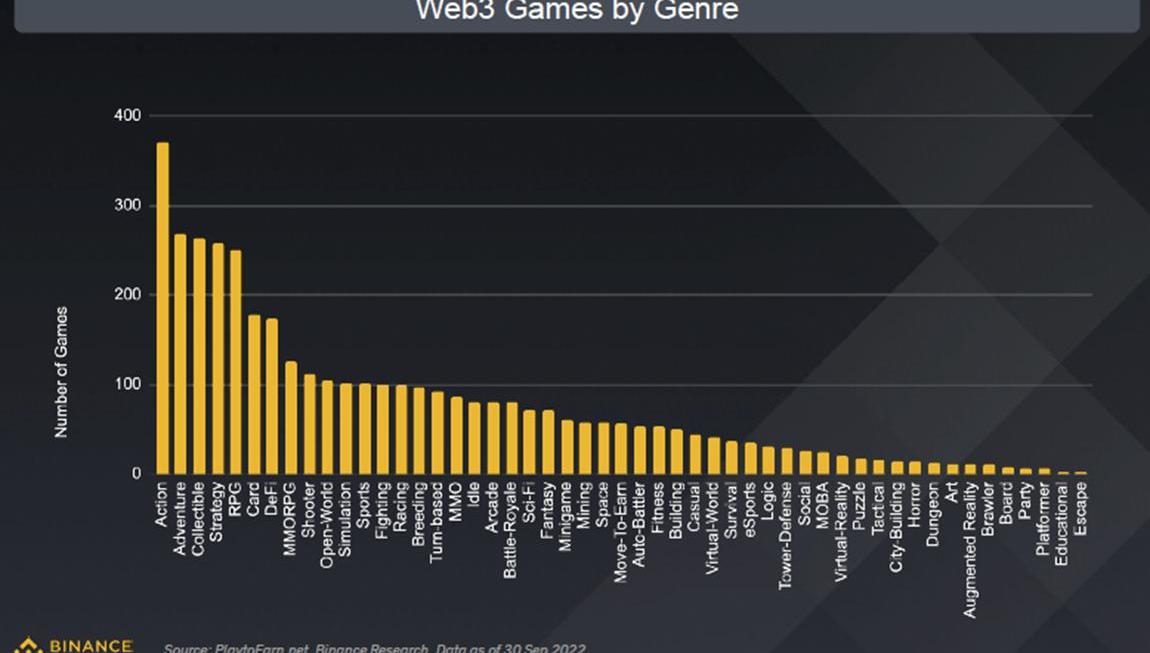

GameFi

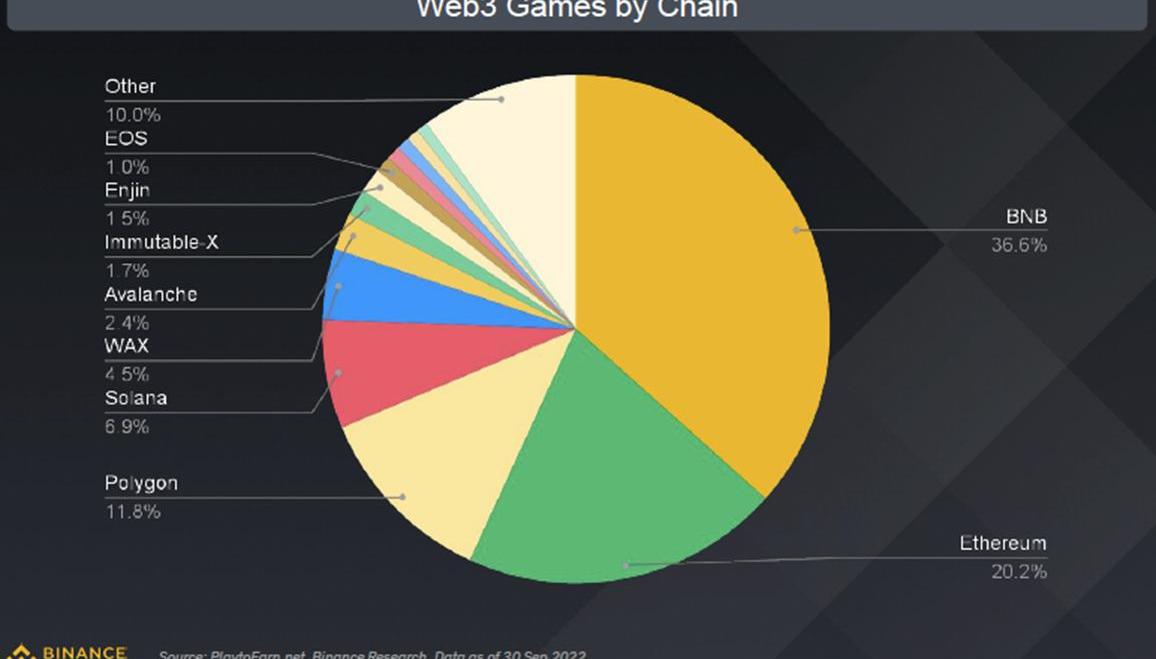

各鏈游戲

BNBChain以最多的游戲數量保持領先

游戲領域主要由前三名主導

BNBChain、以太坊和Polygon占了幾乎70%的游戲份額。

BNBChain在該鏈上構建的游戲數量最多。

按鏈分類的Web3游戲

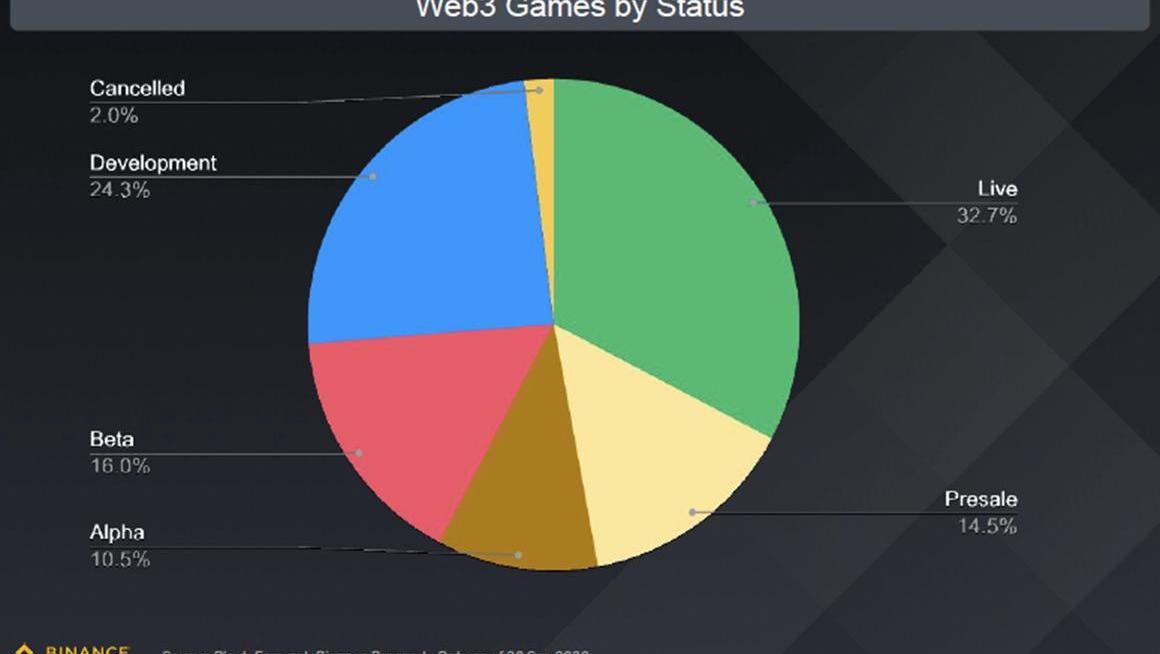

按狀態分類的游戲

GameFi仍處于早期階段

目前上線的游戲只有約30%,大多數游戲仍在開發中

只有一小部分項目被取消,有許多項目處于開發、公開測試或內測階段。

按狀態分類的Web3游戲

按設備分類的游戲

?截至目前,基于網頁的游戲和移動端的游戲處于正面交鋒階段

移動端游戲以小幅度領先。考慮到亞洲龐大的移動游戲市場和該地區的加密貨幣高采用率,我們并不感到驚訝。

主機游戲明顯落后。

按類型劃分的Web3游戲

過去30天內活躍用戶最多的5款游戲

9月,Gameta在用戶數量上領先

動作和社區是GameFi趨勢的主流。

Play-to-Earn,盡管有爭議,但仍然非常受歡迎。

按市值計算的游戲

礦工認輸——9月15日,以太坊網絡完成了從工作量證明到權益證明的過渡。對礦工來說不幸的是,迄今為止,以太坊一直是最賺錢的區塊鏈。面對挖礦的消失,大多數礦工決定拔掉他們的機器.

1900/1/1 0:00:00什么是Web3? 簡而言之,這是互聯網的下一個時代。Web3.0是朝著更加民主化的互聯網的范式轉變。Web3通過加密貨幣、虛擬和增強現實、人工智能等新技術展現.

1900/1/1 0:00:00投資者經常使用相對估值法/比較估值法來評估早期階段的項目,這對于項目/公司的總收入的估計通常是最直接有效的方法.

1900/1/1 0:00:00上一期文章中提到,市場在2022年6-8月對通脹的局面和美聯儲的政策產生了方向性的誤判,這個誤判的惡果有可能會在2022年的第三季度末的市場中慢慢顯現.

1900/1/1 0:00:00原文標題:《藍籌NFT項目大額融資之后都有怎樣的規劃?》近一個月的時間里,多個藍籌NFT項目獲得了數千萬美元甚至過億美元的融資,在市場上引起了諸多關注.

1900/1/1 0:00:00你能分辨出雙胞胎之間的區別嗎?我想當然沒問題,即使他們是具有相同DNA的雙胞胎,即所謂的同卵雙胞胎.

1900/1/1 0:00:00