BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.66%

ETH/HKD+1.66% LTC/HKD+1.85%

LTC/HKD+1.85% ADA/HKD+1.89%

ADA/HKD+1.89% SOL/HKD+1.93%

SOL/HKD+1.93% XRP/HKD+2.04%

XRP/HKD+2.04%背景介紹

2021年,NFT市場一直在飛速發展,自1月以來,200多億美元的市值增長足可證明其發展盛況。在此期間,越來越多的NFT項目出現在一級市場,每天都有創紀錄的銷售。然而,隨著市場降溫,NFT的流動性已成為NFT收藏者的一大擔憂,因為NFT的非同質化特性使它不像DeFi代幣那樣容易進行再融資。

在Opensea、Looksrare、MagicEden和其他市場上出售NFT可能是NFT交易者獲得流動性的第一選擇。然而,當市場處于下降趨勢時,出售可能是困難的,你無法立即售出NFT,而是需要等待有興趣的買家接受報價,不然你就需要接受比市場價格低得多的價格。所以最終的問題是如何為持有人提供更多流動性。

一個常見的方法是使用DeFi工具,例如使用CryptoPunk作為抵押品,借入同質化代幣。流動性提供者借出同質化代幣,從借款人那里獲得借貸利息。因此,NFT持有人將能夠不出售NFT而獲得流動性。我們已經看到該領域的一些有趣嘗試,許多創新產品和應用為NFT市場的增值做出了貢獻。然而,即使NFT市場中已經有抵押借貸和關于NFT的創新和嘗試,流動性仍然很低,需要一些更有效的價格發現機制和一些更即時的流動性解決方案。

此前從Binance提幣9450億枚PEPE的地址正通過Uniswap拋售代幣:7月4日消息,據 0xScope 監測顯示,0x9df 開頭新建地址于 30 分鐘前開始在 Uniswap 上拋售 PEPE。

此前報道,該地址今日早些時候從 Binance 提幣 9450 億枚 PEPE,價值約 164 萬美元。[2023/7/4 22:17:16]

流動性解決方案

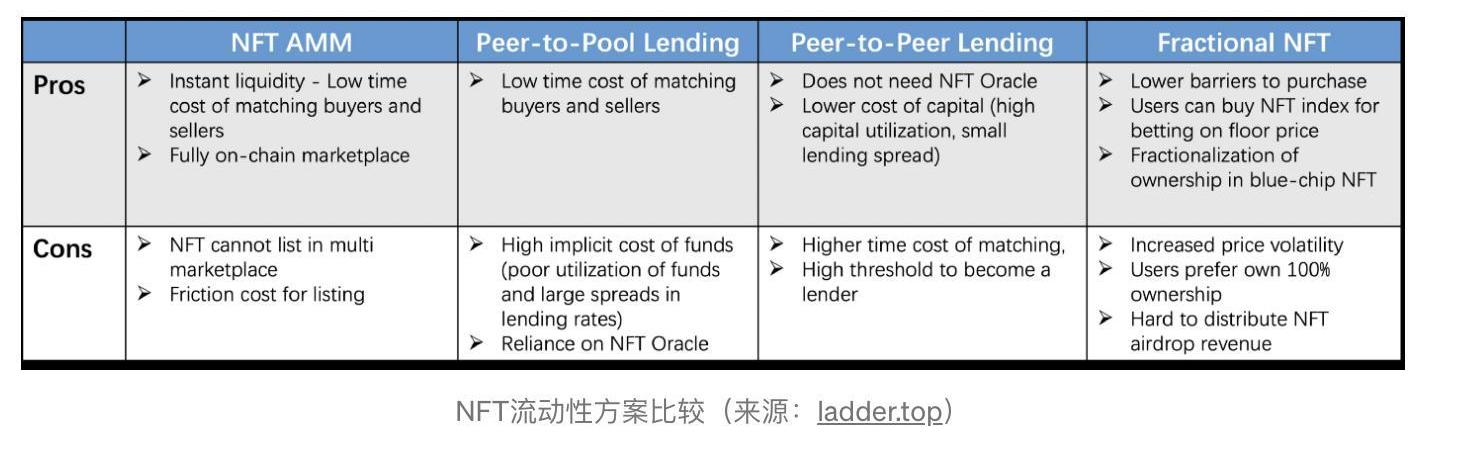

在這篇文章中,我們將分析一些主要的NFT流動性解決方案、NFT抵押借貸、NFT碎片化、NFT自動做市,以及如何在NFT市場上實現一些創新突破。

NFT抵押借貸

指的是借款人向貸款人提供抵押品,雙方商定各種貸款條件。然后,借款人將從貸款人那里獲得流動性,在約定的時間償還本金和利息。如果借款人在貸款周期內未能償還并觸發清算條件,該貸款將被認為違約,抵押品將以商定的方式被清算。

Klaytn公布2023年計劃,將通過可持續性等要素以實現大規模采用:2月27日消息,韓國互聯網巨頭 Kakao 旗下公鏈 Klaytn 宣布 2023 年計劃,其愿景是通過可持續性、可驗證性和社區三要素實現大規模采用,其中包含 6 個戰略目標和 18 個詳細舉措,重點將圍繞優先考慮生態系統的可持續性,通過透明的治理和運營確保可驗證性,以及培養強大而充滿活力的社區。

其中,可持續性舉措包括健全代幣經濟學策略、優化金庫、推出 Klaytn 社區基金和 Klaytn 基金會基金、2023 年下半年啟動無許可網絡試點、優化節點規范等;可驗證性舉措包括組建 GC 部門委員會、啟動鏈上投票、啟動季度生態系統報告等;培養社區的舉措包括開發和啟動 Klaytn 的 Oracle、開放 SDK、推出 Metaverse 套餐、啟動黑客松 KlayMakers23、啟動 Web3 社交基礎設施的 Alpha 版本等。[2023/2/27 12:32:14]

NFT借貸的不足

電競選手Mongraal已將“吉米鑰匙”上架OpenSea,售價2222 ETH:2月16日消息,BAYC官方確認知名電競選手及主播@Mongraal在Dookey Dash游戲中獲得“猴子吉米鑰匙”后,@Mongraal已將該NFT Sewer Pass #21915以2,222 ETH的價格在OpenSea上架,按照當前價格計算超過370萬美元。

BAYC成員及Mutant Cartel創始人Lior.eth在社交媒體評論稱,對于這個熱門NFT系列中的頂級資產來說,這個價格看似合理。另據OpenSea的報價數據顯示,截至目前對該NFT的最高報價是222 WETH。[2023/2/16 12:10:54]

目前NFT抵押借貸的TVL很低。一方面是由于NFT仍是一種長尾資產,符合條件的抵押品數量很少,NFT持有人的數量也很少。另一方面,NFT貸款的低滲透率不是市場供需不足造成的,而是因為缺乏能夠有效匹配供需雙方的借貸協議。

借貸協議應該主要解決三個問題:第一,有效匹配資金的供需雙方;第二,提供安全的抵押物托管;第三,在借款人違約的情況下建立約定的抵押物清算程序。

Animoca Brands與日本加密交易平臺Coincheck達成戰略伙伴關系:10月4日消息,Animoca Brands已與日本加密貨幣交易平臺Coincheck達成戰略伙伴關系,Animoca Brands將作為區塊鏈游戲制作商負責IP和內容開發,而Coincheck將在日本市場擔任分銷和社區開發的角色,雙方還將為創作者和用戶創建社區。

目前,兩個NFT項目已經在Coincheck NFT市場上線分別是The Sandbox中的LAND NFT和Otherside中虛擬地產Otherdeed NFT。[2022/10/4 18:39:00]

現有的Peer-to-Pool和Peer-to-Peer模式不能解決第一個問題。這兩種模式的聚集效率都比較低,這是由于隱性資本成本或時間成本較高。盡管Peer-to-Pool模式能實現即時借貸,但一些缺點也難以忽視。這種模式將嚴重依賴外部預言機的價格反饋,導致更高的隱性資本成本。在Peer-to-Peer模式中,情況正好相反。它不依賴NFT預言機,也沒有高昂的隱性資本成本。然而,這種模式的缺點是,匹配需求和供應的過程可能很費時。

比特幣全網未確認交易數量為357筆:金色財經消息,數據顯示,目前比特幣全網未確認交易數量為357筆,全網算力為200.22 EH/s,24小時交易速率為3.19交易/s,目前全網難度為28.17 T,預測下次難度上調0.95%至28.44 T,距離調整還剩11天21小時。[2022/8/7 12:06:58]

NFT碎片化?

碎片化是另一種方法,旨在讓NFT被分割成同質化的代幣資產,使其更具流動性、盈利性和生產力。為了實現這一點,一個原本非同質化ERC-721或ERC-1155NFT可以被分割成多個ERC-20代幣,共同代表一個非同質化代幣的所有權。因此,持有ERC-20代幣的個人,是持有NFT的零碎部件。

據用戶稱,NFT碎片化的三大好處是:1)增加市場流動性;2)降低持有NFT的門檻;3)NFT估值更高。

NFT碎片化的缺點

然而,碎片化的副作用是往往會導致NFT更強烈的價格波動。由于碎片化增加了NFT的流動性,更多的人現在可以以ERC-20代幣的形式購買和出售部分NFT。因此,可以進行更多的投機活動,而且往往會導致沖動購買或恐慌。最終,碎片化的NFT會偏離原來的NFT價格。此外,在分配NFT空投收入時,碎片化會導致其他問題,例如,Kennel和Ape幣為BAYC持有者進行的空投就是一例。

NFTAMM

AMM代表自動做市商,是一種去中心化的交易機制,依靠數學公式進行資產定價。與傳統的訂單簿市場不同,AMM池機制使用智能合約中的定價算法來自動設置資產價格,為每個NFT或每個集合創建了一個流動性池。NFTAMM能幫助NFT持有人即時買賣掉期。

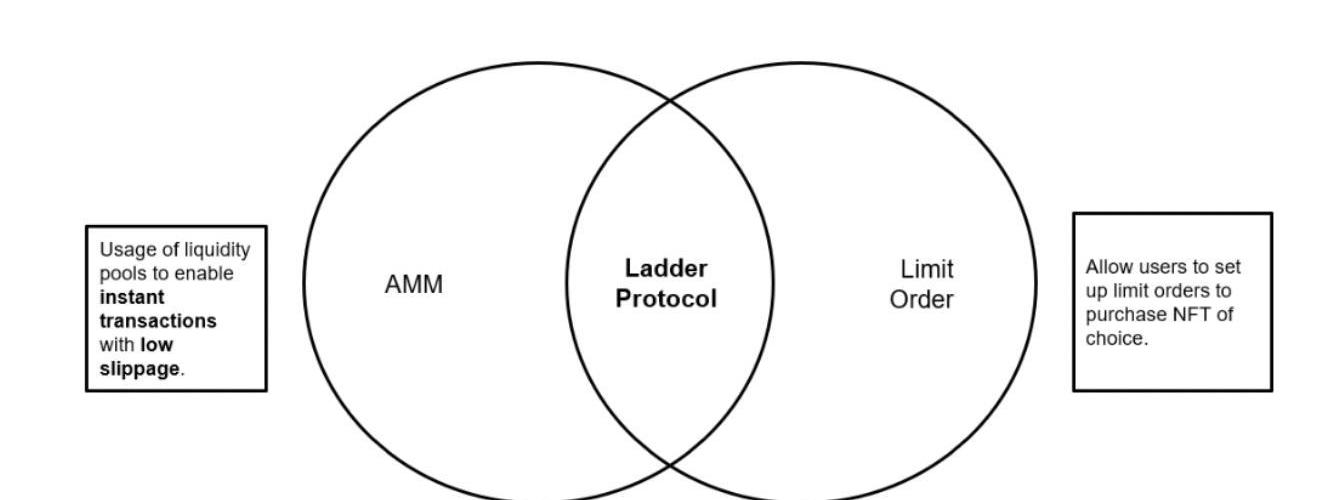

Ladder?協議?

Ladder協議是一個去中心化的NFTAMM,旨在創建一個強大而高效的自動市場,以實現即時NFT掉期交易和更優的價格發現。除了實現低滑點的即時交易外,Ladder使用戶用公布價購買特定藏品時,可以設置限價訂單——這樣你就能清楚地知道購買的結果將會如何。

在定價機制方面,有不同類型的NFTAMM,Ladder利用恒定變體的方法。

目前的XYK曲線使NFT持有者能夠向一個池子里增加流動性、進行交換與提取,這些活動都可以無縫進行。用戶可以用同質化的代幣A和NFT的集合B配對,將2種資產存入新的或現有的流動性池中。通過這樣做,他們將收到LP份額,代表他們在某一時段內在流動性池中的所有權的占比。通過向NFT市場提供流動性來,他們能夠賺取利息和協議費。

當NFT交易者在池中交換時,XYK發生變化,NFT價格發生變化,每個LP在池中的股份也會發生變化。智能合約控制的自動做市機制保證了上述所有的變化同時發生,使NFT的即時互換在用戶輕松流暢的體驗中得以實現。在未來,集中的XYK曲線將被進一步添加到智能合約中,作為新的定價曲線模型,它允許用戶通過設置集中參數來控制流動性池的深度和滑點,從而控制流動性池的價格范圍。

使用LadderNFTAMM的一些好處

增強流動性:Ladder?NFT流動性池能給NFT市場提供更多流動性穩定的底價:流動性更快意味著恐慌拋售的可能性降低,NFT底價更穩定更多的買家:更多的加密交易者與DeFi用戶會加入構建NFTfi:通過提供流動性基礎設施,LadderAMM能支持更多NFTfi進行簡易UI/UX:Ladder的UI/UX與DeFiAMM類似,不需進行復雜的選擇總結

NFT市場需要更好的流動性解決方案,在過去和未來都有相關的各種嘗試和創新。

NFT抵押借貸,類似于DeFi借貸,確實為NFT持有人提供了一些流動性,因為他們可以在不出售NFT的情況下獲得流動性。然而,無論是peer-to-pool?還是peer-to-peer?的方法,都會以資本效率或時間效率的形式給NFT持有人增加一些隱性成本。此外,當涉及到借款人的違約和清算時,這種方法會對收款產生更大的價格影響,正如我們在BendDAO最近案例中所看到的那樣。

另一方面,NFT碎片化將非同質化的代幣分成同質化的代幣碎片,從而增加NFT的流動性。然而,由于沖動購買或恐慌性拋售導致的同質化代幣價格波動,往往會導致同一集合中的NFT碎片和原本的NFT之間出現價格差值。此外,當涉及到收藏品的紅利或空投時,碎片化的NFT將導致更大的所有權問題。

NFTAMM,作為NFT流動性解決方案的最新創新,解決了上述問題。NFT持有人可以將他們的NFT與同質化代幣配對,加入到流動性池中,在不犧牲隱性資本和時間效率的情況下,賺取交換費和利潤。同樣,AMM不要求將NFT碎片化,這樣NFT持有者仍會在流動性池中持有一塊完整的非同質化代幣。

最后,AMM并不是抵押借貸和碎片化的競爭對手。相反,我們認為LadderAMM能幫助市場增值,可以被認為是流動性的基礎設施,能提供強大的流動性支持,以開啟NFTfi未來諸多創新的可能性。

作為Web3世界的「原住民」,我們已經能夠看到個人和企業越來越多地嘗試Web3機制,推出NFT、加密資產和數字商品.

1900/1/1 0:00:00關于作者:蘇子華:36氪作者,關注Web3、元宇宙,微信號:suzihua12345喬芊:36氪消費與內容組負責人,微信號:rachel2002新加坡副總理兼財政部長黃循財不開心了.

1900/1/1 0:00:00MarsBitCryptoDaily2022年11月23日 一、今日要聞 Curve發布其穩定幣的白皮書和官方代碼CurveFinance的開發者已經發布了Curve即將推出的去中心化穩定幣cr.

1900/1/1 0:00:00本文探討以下問題:哪種智能合約語言更有優勢,Solidity還是Vyper?最近,關于哪種是“最好的”智能合約語言存在很多爭論,當然了,每一種語言都有它的支持者.

1900/1/1 0:00:00注:本文來自@Brave2049推特,MarsBit整理如下:比特幣和區塊鏈是兩回事兒。如果更相信去中心化的愿景,比特幣顯然監管壓力更小。這意味著,不需要去關注啥Web3,囤比特幣就好.

1900/1/1 0:00:00OptimisticRollup項目并不一定會輸給ZKRollup項目從目前看,以太坊L2技術演化中,Rollup成為其最重要的方向.

1900/1/1 0:00:00