BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD-0.03%

ADA/HKD-0.03% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD-0.44%

XRP/HKD-0.44%這篇文章的目的是使用數據驅動的方法來突出早期加密貨幣領域的最佳風險基金。?這有望成為創始人籌款時的資源,以及希望投資該領域的資本配置者的資源。

風險基金格局

自2018年以來,超過3300只基金對加密貨幣進行了風險投資。在這些基金中,自2021年初以來,只有339只基金進行了10次或更多的投資——這意味著這些基金中的大多數都是臨時投資者,而不是專注且活躍的加密貨幣基金。

為了進一步細化,我們可以將339只活躍的加密貨幣基金分解為兩個相關的子部分進行分析:

190只基金活躍在早期階段,定義為自2021年初以來至少進行了10次種子或種子前投資。這些早期活躍的基金中有40只是2020年或之后推出的新興基金經理。我們公司Stratos就屬于這一類。早期交易格局

自2021年初以來,已經進行了1500多輪早期加密貨幣籌款——籌集了近7.5b美元,中位融資規模為300萬美元。鑒于投資的絕對數量,我們使用數據驅動的方法來衡量這1500輪融資的質量,方法是查看哪些公司最終籌集了后續的后續融資。路徑依賴是早期投資的一個重要因素,繼續籌集后續后續融資的公司最終獲得成功的可能性要大得多。已經進行了大量研究來支持這一點。

加密礦企Stronghold Digital已將年終比特幣挖礦算力預測上調至4 EH/s:金色財經報道,據官方聲明,加密礦企Stronghold Digital已將年終比特幣挖礦算力預測從3 EH/s上調至4 EH/s。

此外,Stronghold Digital第四季度凈虧損較上年同期擴大45%至每股74美分。

該公司將12個月的收入預測范圍從之前的1.08億至1.14億美元擴大至9400萬至1.29億美元。以哈希價格衡量的挖礦盈利能力預計為7美分/TH/s至10美分/TH/s。[2023/3/30 13:33:47]

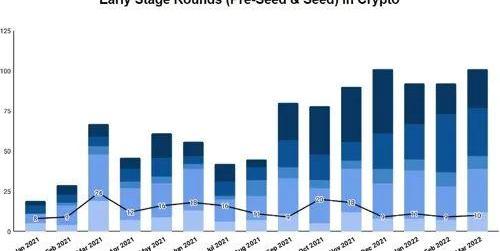

下圖按月顯示了從2021年1月到2022年3月的早期融資輪數,以及該隊列中已經進行后續融資的公司數量。我們選擇這個時間框架的原因是它最能代表加密風險投資中當前的種子景觀——它包括新興的管理者和現任者。我們排除了2022年3月之后的新公司隊列,因為這些隊列中的公司還不夠成熟,通常無法保證進行后續輪次。

Circle CSO澄清:公司未收到美SEC的韋爾斯通知:2月15日消息,Circle首席戰略官兼全球政策負責人Dante Disparte在回應福克斯商業新聞記者Eleanor Terrett的推文時表示,Circle沒有收到韋爾斯通知(Wells notice)。

此前,Terrett在推文中稱,美國證券交易委員會(SEC)已經向包括Circle在內的幾家美國穩定幣公司發出了韋爾斯通知,命令他們停止銷售未注冊的證券。在收到Disparte的澄清后,Terrett也為此表示歉意。

據悉,“韋爾斯通知”是美國SEC對在美上市公司進行民事訴訟前發出的非正式提醒,接到通知的上市公司可以在收到正式訴訟前跟SEC進行溝通和協商。此前2月13日消息,穩定幣發行商Paxos因BUSD收到韋爾斯通知,面臨美SEC的訴訟。[2023/2/15 12:07:22]

Solana生態DeFi項目Mercurial將更名為Meteora,并進行代幣重置:12月28日消息,Solana生態DeFi項目Mercurial將更名為Meteora,并用Meteora代幣進行重置,以取代其MER代幣,MER持有者將獲得Meteora的新代幣產品。其中在1億枚Meteora代幣的供應中,20%將流通并完全流動,而80%將交給DAO管理,旨在激發用戶興趣,建立市場信心,與FTX/Alameda保持距離。[2022/12/28 22:12:06]

從2021年初到2022年3月,早期階段只有將近1000輪。DeFi是最受歡迎的類別,占輪數的31%,其次是NFT、Web3、Infrastructure,然后是CeFi。隨著時間的推移,每月的回合數顯著增加。2021年1月有19輪早期融資,而2022年1月有92輪。有趣的是,DeFi和基礎設施交易的數量在整個時間范圍內保持相對平穩。大部分增長來自NFT和Web3類別。從2021年9月開始,大多數回合都屬于這些類別。

ETC網絡的哈希率達到48.19TH/s,創歷史新高:金色財經消息,據2miners數據顯示,ETC網絡的哈希率在9月4日達到48.19TH/s,創造歷史新高,近1個月增長超140%。[2022/9/6 13:10:28]

正如人們所預料的那樣,一小部分在此期間進行了早期融資的公司此后進行了后續融資——大約20%。隨著時間的推移,我們可以預期這一比例會增加,因為我們預計表現出色的公司往往會在初始種子輪融資后的12至18個月之間的某個時間籌集后續資本。?

為了了解此數據中包含的公司類型,下表顯示了在2021年1月至2022年3月期間最初獲得融資的前20家公司,這些公司是根據后續后續輪次籌集的資金數額計算的:

V神:信標鏈硬分叉定于9月6日,請節點運營商提前更新客戶端:金色財經報道,8月30日,V神在推特提醒以太坊社區,盡管合并將在9月10日至20日左右發生,但信標鏈硬分叉確定在9月6日發生,請節點運營商務必提前更新客戶端。

此前報道,8月25日,以太坊基金會發布官方《主網合并公告》,確定世界標準時間2022年9月6日上午11:34:47升級Bellatrix,提醒節點運營商必須同時運行執行層和共識層客戶端,才能在TheMerge期間和之后在網絡上正常運行。[2022/8/30 12:57:15]

子行業的細節很能說明問題:前5家公司中有4家和20家公司中有12家與基礎設施相關。鑒于只有16%的早期融資是在基礎設施領域,該子行業的表現似乎優于其他行業。這包括Fuel和Subspace等擴展解決方案,以及Moralis和QuickNode等集中式基礎設施提供商。Recur是資金最充裕的NFT公司,籌集了500萬美元的種子輪和隨后的5000萬美元后續輪。ElementFinance和GoldfinchFinance在DeFi領域處于領先地位,分別籌集了3200萬美元和2500萬美元。?

有許多基金在數據中出現了幾次不同的時間。Hypersphere、Maven11、Stratos、A_capital和AndreesenHorowitz分別出現在前20名早期輪次中的至少3輪。下面的列表顯示了在2021年至少投資了5家早期公司的基金,這些公司已經籌集了后續輪次。

上圖突出顯示了以最高頻率投資頂級早期公司的投資者。該列表包括該領域的大多數知名投資者。CoinbaseVentures以22筆已經標記的種子投資領先。

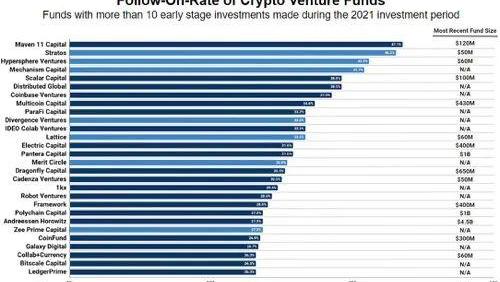

為了更準確地了解基金的投資判斷或“命中率”,有必要考慮同期的投資總數。一些投資者只是投資于更多的公司,因此自然會獲得更高的加價。下圖考慮了這一點,而是顯示后續/加價率。

在這個數據集中,Maven11以其17項早期投資中的8項引領了后續的后續投資。Stratos是新興經理人中的第一個。有趣的是,表現最好的4家專注于加密貨幣的風險投資公司中有3家是新興經理人。鑒于只有21%的活躍早期加密貨幣基金是新興基金經理,這可能意味著新基金的命中率高于成熟基金。

另一個有趣的見解是,跟進率最高的公司最近也恰好在2021-2022年加密風險基金年份的較小端籌集了5000萬至1.5億美元的資金。如果我們假設后續利率可以預測這些投資組合公司未來的成功,并且這組樣本公司代表了這些基金投資資本的很大一部分,那么隨著時間的推移,較小的基金很可能會跑贏較大的基金。

?

上圖顯示了在2021年進行了10次或更多早期投資的基金的后續利率。值得一提的是,如果截止點較低,Variatn、Volt、Nascent和A_capital都將接近圖表的頂部。

結論

有339只基金積極投資于加密貨幣。然而,數據顯示,只有少數新興和成熟基金持續大規模投資于優質公司。

當創始人考慮與哪些投資者合作時,重要的是要關注具有成功投資早期公司的記錄的基金。上述數據的目的是幫助創始人確定在早期加密貨幣中具有最佳業績記錄的基金,尤其是在這些基金之一的早期投資可以增加成功進行后續籌款的可能性的情況下。從統計數據來看,在種子輪融資后不進行后續融資的公司不太可能繼續取得成功——最好的早期基金可以通過有針對性的支持和支持來幫助增加后續融資的可能性與后期投資者的關系。?

創始人還應該考慮與早期重點基金合作與全生命周期基金合作的利弊。較小的早期重點基金通常可以更多地參與并擁有更多的帶寬;更大的全生命周期基金擁有更多資源,并且隨著時間的推移將能夠更好地積累資本。

另一個考慮因素是公司的專業領域。一位投資者可能專注于基礎設施,而其他投資者則專注于DeFi、游戲等。我們計劃在這篇博文的后續文章中進一步挖掘特定行業的數據。

如果你今年在關注DeFi世界,那么你可能就會發現幾個新出現的趨勢。一種敘事是引導協議擁有流動性方面的創新,另一種敘事是NFT用例擴展到了PFP之外的地方.

1900/1/1 0:00:00記住投資最基本的黃金法則之一:"跟著錢走"。穩定幣是加密貨幣的命脈,讓我們來看看,這些命脈都流向了哪里? TL;DR: 最近,11月出現了有史以來最高的鏈上交易量,穩定幣從交易所流出,聰明錢繼續.

1900/1/1 0:00:00最近,Uniswap和MetaMask兩大去中心化領域的扛把子,相繼更新了隱私政策。Uniswap將收集用戶公開的鏈上和鏈下數據,以篩查該錢包是否有任何非法活動.

1900/1/1 0:00:00導讀 支付似乎一直是個淺顯易懂卻又籠統模糊的詞匯,加密支付作為區塊鏈技術原生應用之一包含著更多語義,蘊藏著巨大的機會,是當前網絡支付的延伸,本文將從傳統移動支付開始講解支付基礎概念.

1900/1/1 0:00:00“SBF是歷史上最偉大的騙子之一,在媒體和關鍵意見領袖方面,他也是操縱大師。”幣安CEO趙長鵬在Twitter上是這樣評價SBF的.

1900/1/1 0:00:00De-AI會成為像ElonMusk所預言的那樣統治我們生活的人工智能機器人獨裁者,還是會成為豐富且不那么物質化的未來的生產工具?由加密貨幣的間歇性牛市及其各自的區塊鏈推動的去中心化點對點技術的改.

1900/1/1 0:00:00