BTC/HKD+0.28%

BTC/HKD+0.28% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD-0.31%

LTC/HKD-0.31% ADA/HKD-0.71%

ADA/HKD-0.71% SOL/HKD+0.09%

SOL/HKD+0.09% XRP/HKD-0.28%

XRP/HKD-0.28%期權是經驗老道投資者的趁手工具,它們以不同的方式為不同資產提供多樣化的風險敞口。

無論是對波動性進行對沖,利用杠桿敞口進行投機,還是通過賣出合約賺取權利金。投資者都可利用期權來發揮自己的優勢。

一般來說,差價是降低風險和保證金要求的常見方式,以下是四種最常見的期權點差。

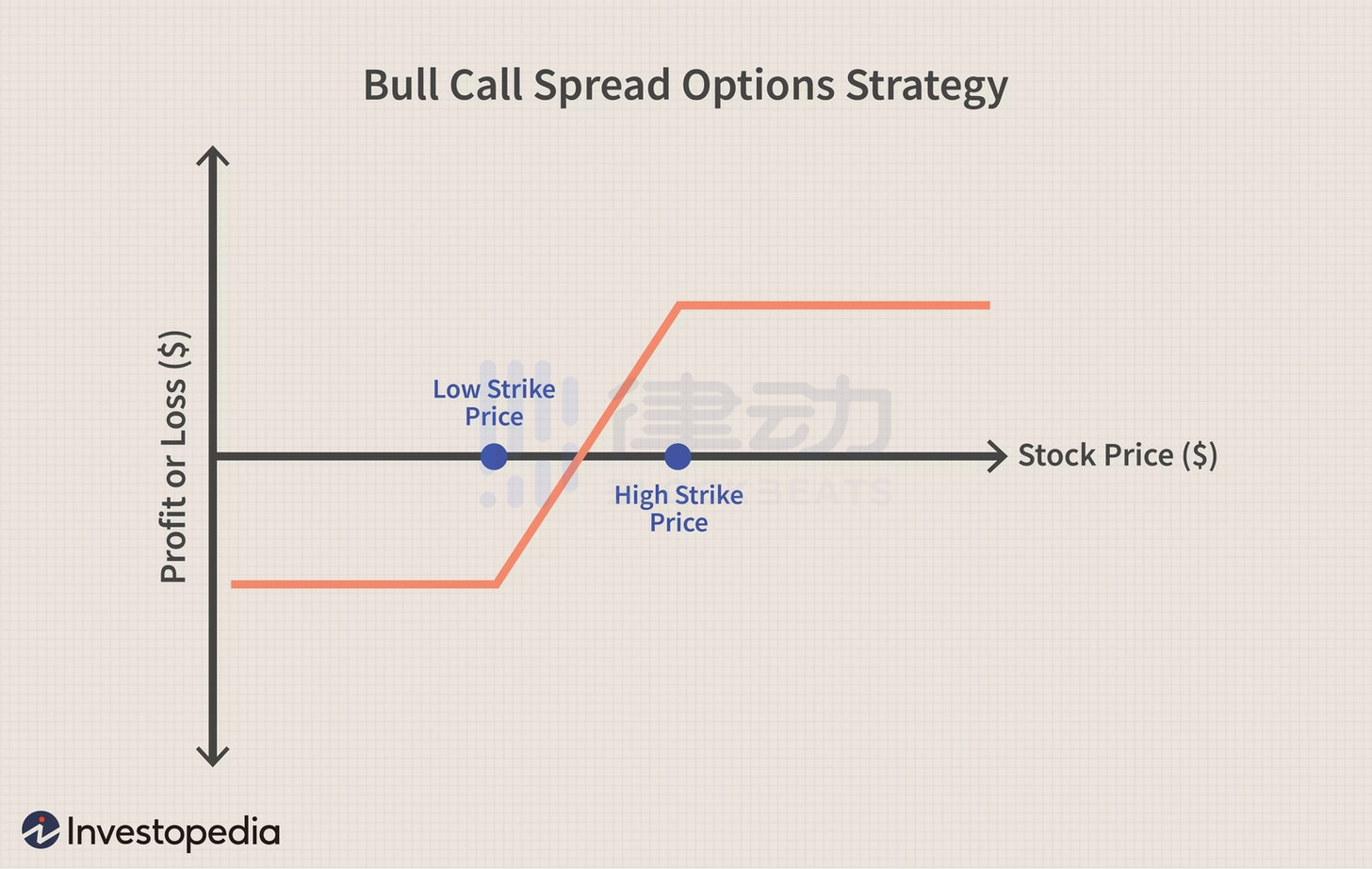

策略 1:牛市看漲價差(Call Debit Spread)

牛市看漲價差,這表示以特定的行權價買入看漲期權,并以較高的行權價賣出相同數量的期權,兩種期權的到期日和標的相同。看漲期權價差降低了看漲期權的成本,但它同時也限制了策略的收益。

交易場景:如果交易者認為某項資產的價值會上升至某一價格范圍,他們通常會使用該策略。這種情況最常發生在高波動性時期。

最大收益:看漲借貸價差的潛在利潤僅限于行權價減去價差凈成本的差額。如果股票價格在到期時達到或高于空頭認購的行權價,則可實現最大利潤。

專家:金融機構應從四大維度識別監測虛擬貨幣的洗錢風險:近日,在“洗錢新風險與反洗錢新應對”線上公益反洗錢培訓上,北京捷軟世紀有限公司高級專家李振星介紹稱,據監測情況來看,2019年12月31日,24小時內比特幣成交量曾達到235億美元,相當于上交所的72%,深交所的53%,紐交所的24%,納斯達克的32%。“這么大的資金吞吐量是相當驚人的。全球洗錢新動向中比較熱門的是通過比特幣等虛擬貨幣洗錢,主要通過匿名的方式進行跨境轉運資金。”

李振星建議,金融機構應從交易監測及洗錢評估、KYC客戶洗錢風險評估、業務產品及金融機構洗錢風險評估四大維度識別監測洗錢風險,做到“業務+客戶+交易”三位一體的監測預警可以正向推導、逆向循環,形成監測反饋閉環。(第一財經)[2020/3/26]

最大損失:如果持倉至到期,標的價格低于兩個看漲期權行權價,最大損失等于兩個期權的買入價。

持倉詳情:

買入一個看漲期權,行權價高于當前市場, 并有特定的到期日。

動態 | 跨ETH/EOS/TRON/IOST四大公鏈,DApp活躍度排行榜:據 DAppTotal 01月06日數據顯示,過去一周,綜合對比ETH、EOS、TRON、IOST四大公鏈的DApp生態情況發現:總用戶量(個): ETH(178,990) > TRON(48,281) > EOS(31,724) > IOST(4,264);總交易次數(筆):EOS(335,077,404) > IOST(7,720,741) > TRON(5,207,539) > ETH(919,726);總交易額(美元):EOS(88,179,757) > ETH(40,753,792) > TRON(24,972,894) > IOST(5,713,015);跨四條公鏈按用戶量TOP3 DApps為:MillionMoney(ETH)、EOS Dynasty(EOS)、WINk(TRON);按交易次數TOP3 DApps分別為:EIDOS(EOS)、iPirates(IOST)、MICH token miner(EOS);按交易額TOP3 DApps分別為:Newdex(EOS)、EIDOS(EOS)、WINk(TRON)。[2020/1/6]

賣出一份與第一份看漲期權完全相同到期日,但更高的行權價看漲期權。

現場 | 方宏進:判斷區塊鏈應用是否可信可行有合規性等四大準則:金色財經現場報道,12月21日,由中國(深圳)綜合開發研究院與國印金控(海南)科技有限公司聯合主辦的“2019中國通證數字經濟峰會”在北京舉行。在峰會中,數碼動力(香港)有限公司創始人、香港區塊鏈協會共同主席方宏進指出,判斷區塊鏈應用是否可信可行的四大準則是:合規性原則、不可替代性原則、可實施性原則、效率性原則。具體而言,其一,合規性包括是否有真實法律責任負責人、匿名制的設置及是否可監管、token是否可炒作、是否可千萬資本外流。其二,不可替代性準則,區塊鏈應用的三個必要條件為,分布式記賬、智能合約、鏈上價值轉移,需考慮已有技術技術是否一樣可以解決。其三,可實施性準則,包括所有生產要素是否足夠數字化、并發需求有多大、區塊鏈與互聯網的組合式應用。其四,效益性準則,需要考慮的是通過智能合約是否能降低運行成本、通過信用創造是否能降低交易成本、真區塊鏈的偽應用、效率和效益。[2019/12/21]

動態 | 全球第四大比特幣錢包或在上月底售出6萬枚BTC:據Trustnodes報道,自2014年以來累計持有11.3萬枚BTC(約合4.4億美元)的全球第四大比特幣錢包可能在上個月底轉出6萬枚BTC,清空了錢包內的所有比特幣。據悉,該地址內的大部分BTC主要是在2017年買進,在去年由買入轉為賣出。[2019/3/11]

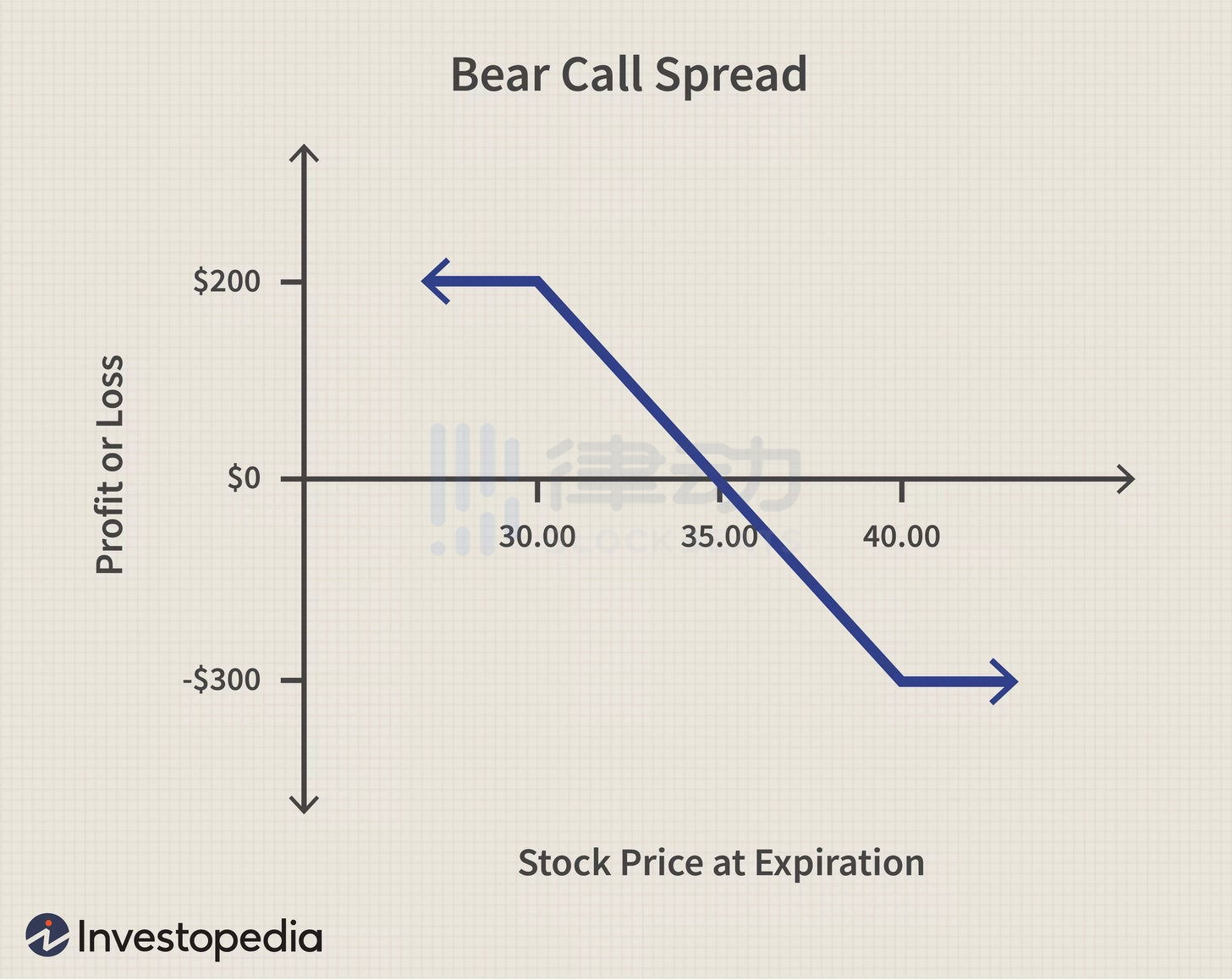

策略 2:熊市看漲價差(Call Credit Spread)

熊市看漲價差,是一種通過購買特定行權價的看漲期權,同時也賣出相同數量、相同到期日但行權價較低的看漲期權來實現的期權策略。采用這種策略,投資者應該預期標的資產的價格會下跌。

這種策略的主要優勢是通過買入行權價較高的看漲期權和賣出行權價較低的看漲期權來降低交易風險。在正常情況下,該策略的風險比做空股票小,因為最大損失存在上限。

交易場景:交易者預計該標的價格將會下跌。

最大收益:最大收益等于發起交易時收到的權利金,即賣出期權收到權利金-買入期權花費的權利金。

2015年的四大“加密貨幣”三年中累漲10000%:與2015年5月17日Coinmarketcap上顯示的價格相比,比特幣價格已累計漲超3000%,而當時的四大“加密貨幣”(Ripple、Litecoin、Dash、Stella)累計漲幅在9000%-13000%之間。[2018/5/19]

最大損失:最大虧損相當于兩個看漲期權的價差-(賣出期權收到權利金-買入期權花費的權利金)。熊市看漲價差被視為一種有限風險和有限回報的策略。盈利和虧損的限度由特定的看漲期權的行權價格決定。

倉位詳情:

買入一個行權價較高特定到期日的看漲期權,并支付溢價。

賣出相同數量相同到期日但行權價較低的看漲期權。

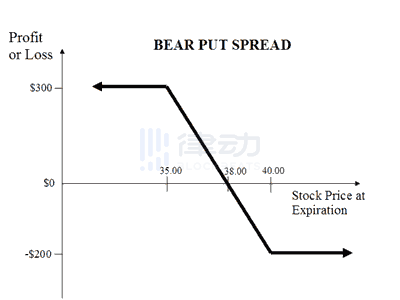

策略 3:熊市看跌價差(Put Debit Spread)

熊市看跌價差是一種購買看跌期權,同時賣出相同數量、相同到期日的同一資產但行權價更低的看跌期權。這一策略似乎類似于購買普通的看跌期權,但是不同之處在于,該策略犧牲了一部分潛在利潤從而降低了看跌期權的買入成本。

交易場景:如果交易者認為某項資產的價值會下跌至某一價格范圍,他們通常會使用該策略。

最大收益:兩個期權行權價價差-(賣出期權收到權利金-買入期權花費的權利金)。

最大虧損:賣出期權收到權利金-買入期權花費的權利金。

買入一個行權價較高的特定到期日的看跌期權,并支付溢價。

賣出相同數量相同到期日但行權價較低的看跌期權。

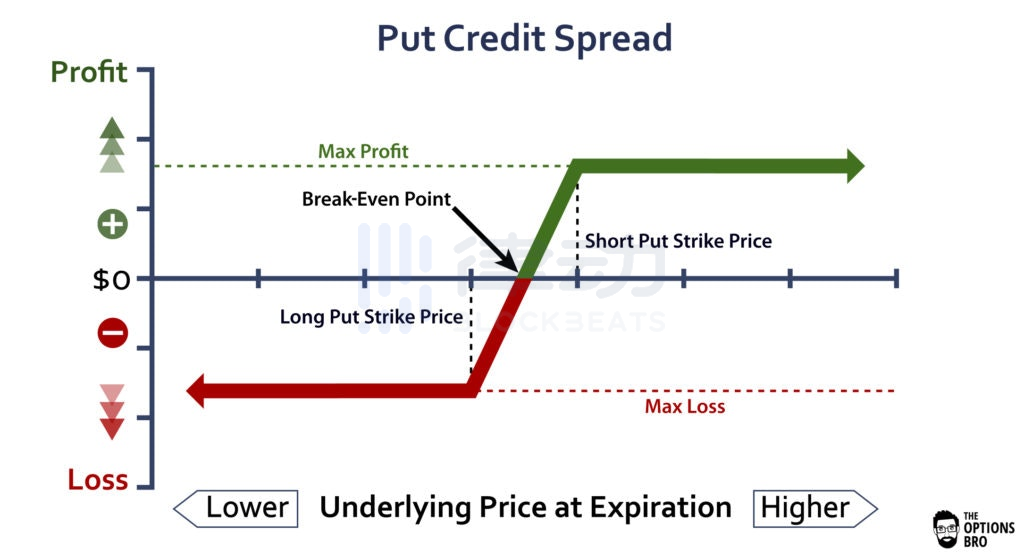

策略 4:牛市看跌價差(Put Credit Spread)

牛市看跌價差是通過賣出行權價更高的看跌期權,同時買入相同數量相同到期日但行權價較低的看跌期權的一種策略。

交易場景:交易者預計標的資產價格將緩慢上漲時,他們通常會使用該策略。

最大收益:當標的價格在期權到期時收盤價高于較高的行權價時,出現最大收益。

最大損失:最大虧損為賣出看跌期權收到權利金-買入看跌期權收到的權利金,盈利和虧損的上限由特定看漲期權的行權價決定。

買入一個行權價較低的特定到期日看跌期權,并支付溢價。

賣出相同數量和相同到期日但行權價較高的看跌期權。

在傳統期權市場中,需要中心化交易平臺提供交易場所。然而隨著 DeFi 興起和應用,如今期權也可在去中心話平臺上交易了。

Opyn 是一個 DeFi 期權協議,他們于近期發布了 V2 版本,該版本協議能夠提出了一個更節省資金的解決方案和新功能,為所有閱讀本文的交易者提供了更好的交易機會。下文將探討 Opyn 的新功能以及一些更高級的期權策略。

Opyn V2 是基于Gamma 協議構建的 DeFi 期權協議,用戶可以購買、出售、創建 ERC20 標準的期權。DeFi 用戶和產品可以使用 Opyn 的智能合約和頁面來對沖 DeFi 風險或者多種加密資產頭寸。

目前,Opyn 與其他 DeFi 期權協議有 7 點不同:

1、允許更有資金效率的期權交易策略,比如差價期權(Spread);

2、可閃電鑄幣,即在無抵押情況下鑄造期權代幣,只要在交易結束之前被銷毀即可;

3、具有更有競爭性的價格,因為出價和要價皆有市場供需決定;

4、允許用戶在期權到期前出售持有期權;

5、可自動履約實值期權;

6、如果產品被列入白名單,那么任何人都可創建新的期權產品;

7、允許 operator 代表用戶進行操作或交易。

Gamma 協議使 DeFi 期權交易的資金使用效率提高主要體現在幾方面:改善保證金、歐式期權、現金結算期權和閃購鑄幣。

改善保證金

從差價期權開始,Gamma 協議提供了更高資金使用效率的期權。基于 Opyn 的差價允許做多 oToken 用于質押做空 oToken,從而使用戶結構(structure)最大損失能夠作為抵押品發布。

歐式期權以及現金結算期權

以現金結算的歐式期權可通過構造安全的差價期權來改善保證金。

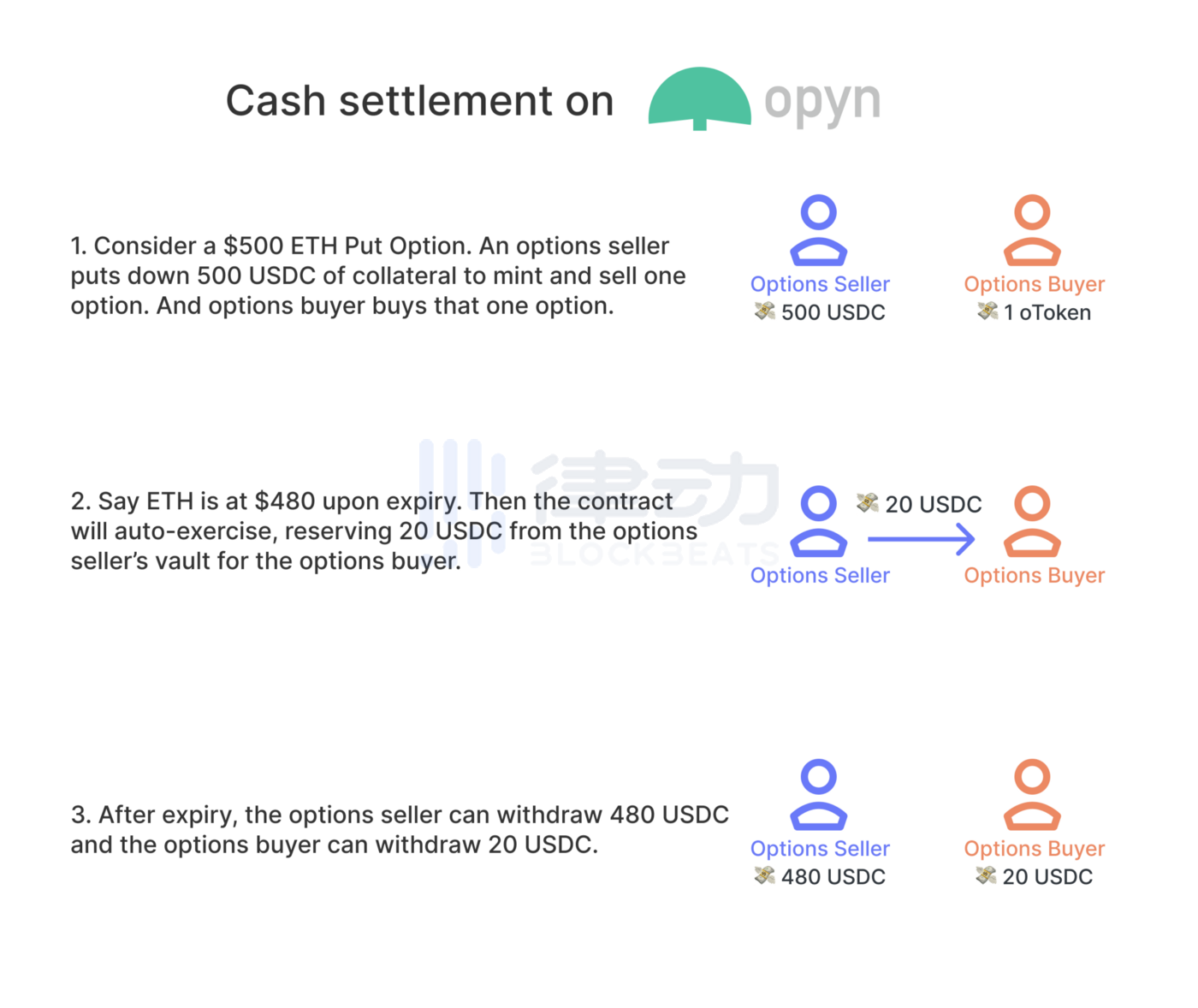

歐式期權意味著期權持有人只能在到期日行使期權。現金結算意味著期權持有人無需提供標的資產而是直接使用抵押資產進行行權。期權持有者在行權時將獲得現金收益(行權價與標的資產價格的差額,以行權資產為單位)。

原文標題:《DeFi Options Strategies for Traders》

原文來源:Ryan Sean Adams,Bankless

律動注:本文在《DeFi Options Strategies for Traders》原文的基礎上稍作調整,本文所講述的 4 種 DeFi 期權策略不僅適用于 DeFi 市場,還可用于大多數提供期權衍生品的市場。

Tags:EOSDEFIEFIDEFneos幣什么情況DeFi on MCWDeFiatoDefilancer token

2020年,以區塊鏈為底層技術的BTC在價值存儲領域數字黃金的屬性與其靈活的使用特點使其備受有突圍意識傳統機構的青睞。并得到了時間的逐步驗證,相信BTC會進一步得到全球范圍的認可.

1900/1/1 0:00:00Kava作為建立在Cosmos SDK基礎上的DeFi平臺,因其受到全球機構客戶的信賴,正在迅速獲得發展.

1900/1/1 0:00:00頭條 ▌摩根大通近日發布34個區塊鏈職位招聘信息金色財經報道,摩根大通(JPMorgan)在其網站上發布了34個開放的區塊鏈職位。這些在本月及上個月發布的大部分職位空缺分布在美國、印度和新加坡.

1900/1/1 0:00:00普通人的感覺是數字貨幣非常不穩定。雖然對于許多人來說的確如此,但有些代幣旨在降低波動性或穩定性,通常它們被稱為穩定幣.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00開年以來,很多投資者體會到什么是過山車行情:交易前兩日,大盤還能小幅上漲,之后抱團股便快速瓦解,指數開啟快速下跌模式,讓一些投資新人驚慌不已.

1900/1/1 0:00:00