BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD+0.43%

SOL/HKD+0.43% XRP/HKD+0.61%

XRP/HKD+0.61%現在是L2賽季。

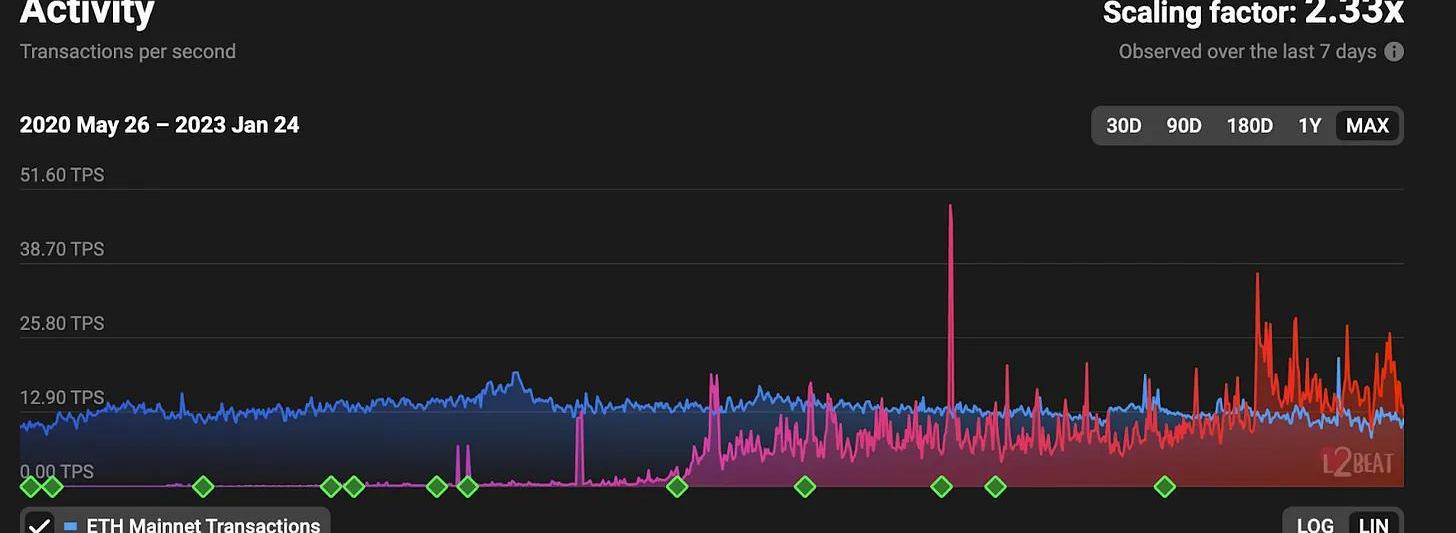

目前,Layer2是加密領域增長最強勁的領域之一,其以ETH計價的TVL、用戶量和交易量在2022年期間飆升。

總的來說,L2現在一直在處理比以太坊L1更多的交易,且開始真正證明它們作為以太坊主要擴展解決方案的能力。

推動L2增長的主力之一是Arbitrum,一個optimisticrollup。在競爭日益激烈的rollup環境中,Arbitrum正在成為DeFi的主要L2,擁有大量創新應用程序和強大的社區。

Arbitrum關鍵績效指標

DeFiTVL

來源:DeFiLlama

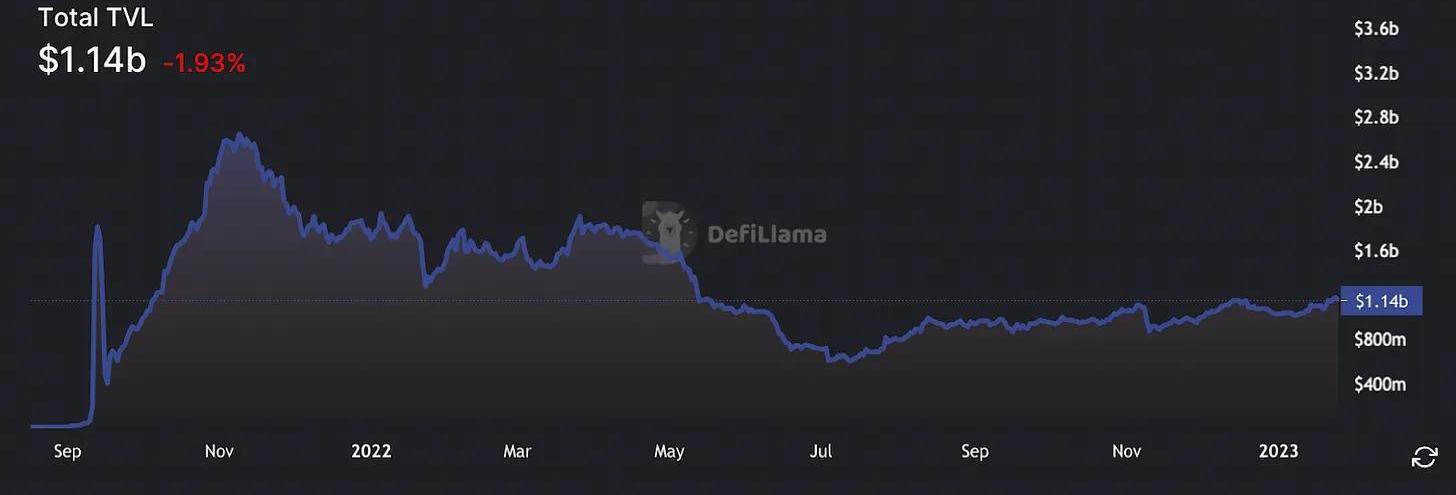

Arbitrum的TVL為11億美元,在所有L1或L2中排名第五,在所有網絡中占有2.5%的TVL份額,在L2中還擁有62%的TVL份額。

在過去一年,Arbitrum市場份額大幅增長,這種增長可能是由于應用程序的增長,例如永續合約交易平臺GMX。

數據:BTC HODLing仍然是長期投資者的主要動力:金色財經報道,Glassnode數據顯示,評估比特幣:供應最后活躍的年齡段,我們注意到隨著大量代幣的不斷成熟,所有年齡段的價值都在增加。這表明HODLing仍然是長期投資者的主要動力,暗示需要價格行動的進一步波動才能吸引老手進行投資。[2023/5/1 14:37:29]

值得注意的是,Arbitrum的增長并沒有使用全網激勵計劃,因為rollup沒有原生代幣。但是,網絡上一定比例的流動性可能僅用于追溯空投。

活躍地址

Arbitrum每月活躍地址:SourceDuneAnalytics

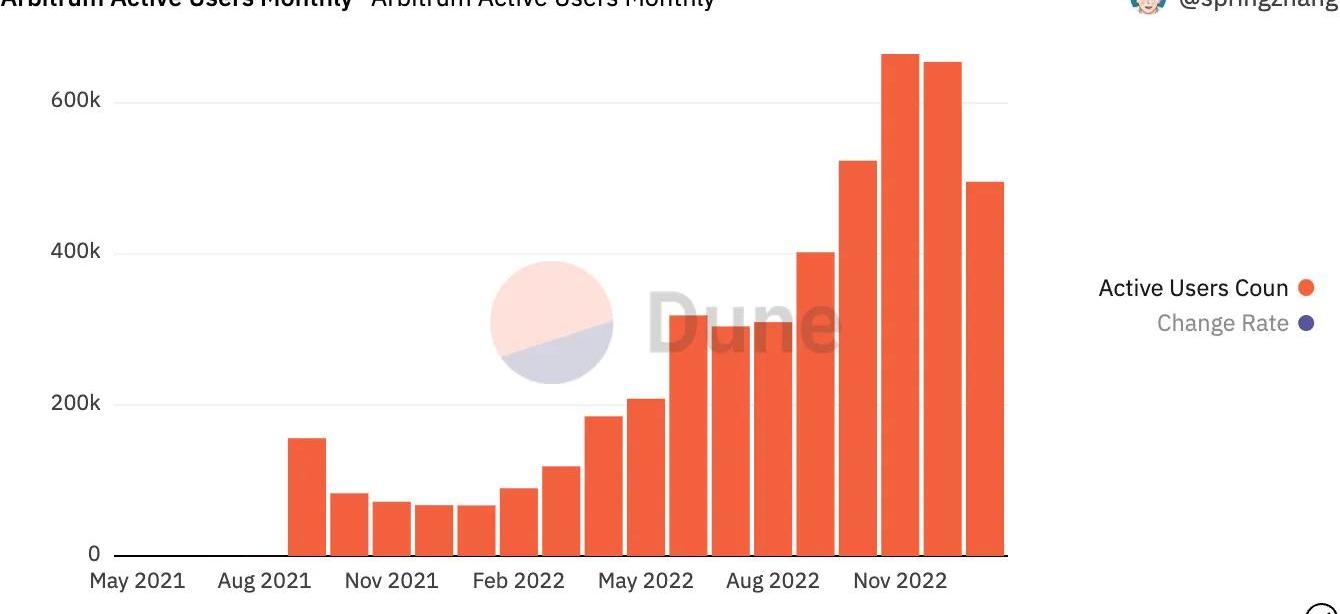

Arbitrum第4季度平均月活躍地址(MAA)為614,279個,環比(Q/Q)和同比(Y/Y)分別增長81.3%和728.7%。L2有望在2023年1月超過該數量,因為目前該月的活躍地址量預計為631,633。

用戶激增與Arbitrum生態系統內流動性的增長以及Nitro之后的增長相結合,Nitro于2022年8月進行了備受期待的網絡升級,提高了交易吞吐量和速度。然而,由于Gas成本降低,Nitro增長的部分原因可能是機器人參與的潛在Arbitrum代幣空投的結果。

某地址今日凌晨將100萬枚UNI轉入Coinbase,約合609萬美元:金色財經報道,據推特用戶Bit余燼監測,8小時前,一個Uniswap的團隊成員/投資人/顧問地址,將100萬枚UNI (約609萬美元)轉入了Coinbase。

這個地址是在2020年9月17日從團隊成員/投資人/顧問的分配里獲得了5,440,998枚UNI。按UNI解鎖規則,他目前已解鎖315萬枚UNI,其中215萬枚UNI已經轉入了 Coinbase。

該地址轉入Coinbase的215萬枚UNI,按轉入時價格計算的話,應該是可以換得資金1402萬美元。均價為6.52美元。該地址內目前還有329萬枚UNI(包括100萬已解鎖UNI和229萬未解鎖UNI)。[2023/3/13 13:00:09]

交易

Arbitrum月度交易-來源:DuneAnalytics

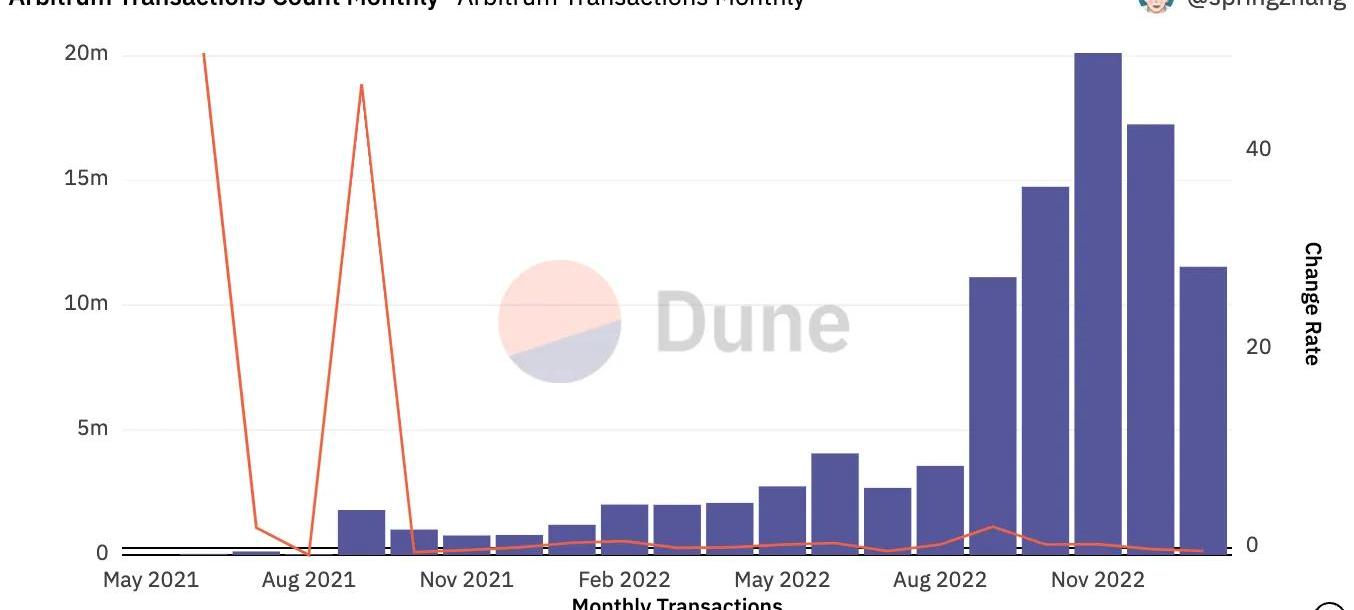

Arbitrum的交易數量與用戶數量一起增長,第四季度分別增長199.6%和1904.2%。

與活躍地址一樣,2022年8月部署Nitro之后,交易量出現了顯著增長,這部分歸因于空投挖礦。自2022年10月以來,Arbitrum處理了同期在以太坊L1上驗證的交易數量的52.7%。

安全團隊:兩個休眠4年多的地址將22982枚ETH轉移至新地址:12月19日消息,據派盾預警監測,兩個休眠地址將22982枚ETH(約合2720萬美元)轉移到兩個新地址,它們的最后一次移動是在2018年10月份(1535天前)。這些ETH源自Genesis和Poloniex。[2022/12/19 21:53:33]

值得注意的Arbitrum項目

現在我們已經談到了Arbitrum的KPI,讓我們來看看對Arbitrum的成功做出貢獻的一些主要dapp。

Arbitrum正迅速成為DeFi溫床,利用rollup的增強可擴展性來解鎖新型應用程序,同時充分利用通用L2提供的可組合性來創建一個廣泛且相互交織的生態系統。此外,這些協議中有許多是草根的,擁有熱情的社區和有限的VC影響力。

接下來,讓我們談談其中一些具有影響力的協議:

GMX

名單上排在首位的是GMX——去中心化的永續合約交易所,它已成為ArbitrumDeFi的紐帶。

GMX使交易者能夠通過從稱為GLP的一攬子資產中借款開設高達50倍的杠桿多頭或空頭頭寸。GLP充當GMX的交易對手,因為它在交易者虧損時積累價值,在交易者盈利時流失價值。GLP還獲得了以ETH支付的所有交易費用的70%,而協議治理代幣GMX的利益相關者則賺取了另外30%。

Web3金庫管理基礎設施Coinshift集成資金流協議SuperFluid:9月20日消息,Web3金庫管理基礎設施初創公司Coinshift宣布集成資金流協議Super Fluid,允許用戶直接在Coinshift創建和管理實時工資流。Coinshift為DAO和Web3公司提供金庫管理平臺,建立在多簽名智能合約平臺Safe(原Gnosis Safe)之上。

此前5月份,Coinshift完成1500萬美元A輪融資,TigerGlobal領投,紅杉資本印度、Alameda Ventures、Spartan Group、Ethereal Ventures、Polygon Studios等參投。[2022/9/21 7:09:29]

GMXTVL達4.407億美元,占Arbitrum所有DeFi協議TVL的37.6%。該協議已成為搖錢樹,在過去一年中產生了3390萬美元的收入,使GMX代幣成為在動蕩的2022年表現最佳的資產之一,對美元和ETH的回報率分別為84.0%和428.5%。

由于GMX的成功,它越來越多地被基于Arbitrum的DeFi協議用作基礎原語和流動性來源。許多協議,例如RageTrade、JonesDAO、GMD和UmamiFinance,都在GLP上構建最小化增量金庫,而去中心化期權協議Dopex正在整合其AtlanticOptions,為交易者提供清算保護。其他協議,例如社交交易平臺STFX和另一種期權協議Lyra,也在DEX之上構建。GLP也作為一種抵押形式出現,Vesta和Tender.Fi等借貸協議將LP代幣整合到他們的產品中。

Beanstalk Farms:首批4項BFCP-A提案已開啟投票:7月31日消息,算法穩定幣項目Beanstalk Farms發推稱,首批4項BFCP-A提案已在Snapshot上列出。BFCP-A是Beanstalk Farms委員會的提案,該委員會對BF預算有決定權,包括對貢獻者的補償。這些提案的投票周期是7天,需要25%的法定人數(目前相當于約5300萬Stalk)和多數投票才能通過。[2022/7/31 2:49:37]

更多永續合約產品

GMX并不是生態內唯一的永久性游戲。緊隨其后的是值得注意的挑戰者和新來者GainsNetwork。Gains最初來自Polygon,它使用與GMX相似的模型,因為它使用DAI金庫作為交易對手和DEX交易的流動性來源。

然而,與GMX不同的是,Gains提供加密貨幣、股票和外匯交易,同時為后者提供高達1000倍的杠桿。該協議自12月30日推出以來使用量飆升,在此期間促成12億美元的交易量。

另一個知名的DEX是CapFinance。Cap在過去的一年中產生了217億美元的交易量,且最近推出了V3.1,同時準備推出V4。其他即將進入永續合約領域的協議包括推出訂單簿交易平臺的Vertex和利用獨特模型實現1000倍杠桿交易的Vela。

其他產品

永續合約并不是Arbitrum生態內唯一流行的衍生品類型。有許多建立在L2之上的期權協議。讓我們來談談其中一部分。

今天Arbitrum上最知名的期權生態系統是Dopex。Dopex提供一套期權產品,包括通過SSOV的期權金庫、利率期權金庫,以及使用上述Atlantic期權作為跨式產品的眾多產品,以及如上所述的GMX清算保護。Dopex本身已經成為一種原始形式,JonesDAO構建了在協議之上運行自動化策略的期權金庫。元治理聚合器Plutus也通過積累54.6%的veDPX供應量建立在Dopex之上,veDPX是Dopex治理代幣DPX的投票鎖定變體。

Premia是另一個獲得廣泛關注的重要期權協議。Premia的獨特之處在于它是唯一提供美式期權的期權協議之一,美式期權是可以在到期前行使的期權。該協議最近發布了V3白皮書,其中包括將通過合并部分抵押和集中流動性同時允許創建無許可池來徹底改革AMM。

當然,Premia和Dopex并不是唯一的選擇,還有其他幾種協議,例如提供永久期權的Nuemon和正在構建期權AMM的IVX。BufferFinance是另一種快速增長的協議,它為用戶提供交易二元期權的能力,允許交易者在短時間內押注不同資產的價格方向。

上面的項目都是Arbitrum原生的。然而,這些協議很快將受到遷移項目的挑戰,例如Optimism的Lyra,如上所述,該項目計劃在GMX之上部署其AMM。

NFT-Fi

DeFi應用程序并不是在Arbitrum中發現PMF的唯一用例。Arbitrum擁有一個快速發展的GameFi生態系統,該生態系統由TreasureDAO提供支持。

Treasure正在構建一個“去中心化任天堂”,這是一系列鏈上游戲,這些游戲通過游戲內資產的互操作性和Treasure的原生代幣MAGIC作為共享貨幣相互連接。這些游戲中最受歡迎的包括戰略游戲Bridgeworld、TheBeacon和Smolverse等角色扮演游戲,以及資源管理和戰略游戲Realm。

這些游戲可以通過Trove訪問。Trove是寶藏生態系統的中心,是游戲內資產和寶藏NFT收藏品的市場。這些系列中最受歡迎的是SmolBrains和另一個NFT系列TheLostDonkeys,它有自己的同名游戲。

未來展望和增長催化劑

盡管部分流動性和使用量可能由空投推動,但Arbitrum正在擴大其用戶群和交易數量,同時增加其在DeFi中的TVL份額。

此外,鑒于Treasure的成功和ArbitrumNova的增長潛力,ArbitrumNova是通過AnyTrust為游戲構建的L2,Arbitrum在游戲領域處于有利地位,可以與其他網絡競爭,例如Optimism和OPCraft等基于自定義L2構建的游戲OP堆棧。

Arbitrum應該通過其廣泛的DeFi生態系統從網絡效應中受益,這可能有助于它在L2中的TVL中保持甚至擴大領先地位。而領先優勢只能在Arbitrum代幣推出后通過激勵計劃來加強。

Arbitrum代幣是房間里的大象,幾乎某些OffchainLabs最終會發布一個代幣,以幫助與其他代幣化的L2以及最終的zkEVM保持平等的競爭地位。

盡管它在沒有任何人的情況下已經取得了顯著增長,但代幣的推出對于Arbitrum的長期成功至關重要,因為正確指導的激勵計劃有可能將數十億的流動性帶入網絡,同時擴大其用戶群并吸引開發人員和社區思想共享。代幣分配也將在決定L2的治理和生態系統內的長期權力集中方面發揮重要作用。

此外,代幣還可以用于分散關鍵網絡功能,例如排序器——排序、批處理和向L1提交交易的實體。

Arbitrum目前擁有中心化的排序器和白名單證明驗證,同時擁有可升級的合約。盡管這些“護欄”足以保護用戶,但這些中心化向量是Arbitrum今天面臨的最大風險,因為它們增加了審查和損失用戶資金的風險。

根據Arbitrum發言人的說法,去中心化排序器和無需許可的證明驗證都在進行中。然而,在此期間發生的重大安全或審查事件可能會嚴重損害Rollup的長期增長前景。

總而言之,盡管網絡中心化風險依然存在,但Arbitrum似乎準備在其強大的應用程序基礎上繼續發展,并在2023年繼續保持增長勢頭。

Tags:TRUBITArbitrumARBbuildyourtrustbybit交易所排名arbitrum幣中文名稱arbitrum幣交易所

摘要 2022年對比特幣和虛擬貨幣市場而言并不景氣,我們也見證了層出不窮的投降式拋售行為,但市場也敲碎了那些想要比特幣價格跌破一萬美元人們的期望.

1900/1/1 0:00:00雖然2022年對加密貨幣行業的每家公司來說都是充滿挑戰的一年,但我們對在如此短的時間內取得的成就感到自豪,并對未來感到無比興奮.

1900/1/1 0:00:00《沙盒,模擬游戲,和全鏈上游戲引擎》是這個系列的第一篇文章,第二篇可能叫做《UGC,功能型設計,和創作公式》.

1900/1/1 0:00:00在經歷了數月猜測之后,美國當地時間周四深夜,作為FTX崩盤的最新受害者,加密借貸公司Genesis正式向曼哈頓聯邦法院申請第11章破產保護.

1900/1/1 0:00:002023年1月17日,由亞洲區塊鏈游戲聯盟主辦,DeepBrainChain特別贊助的“2022區塊鏈游戲頒獎盛典”圓滿落幕.

1900/1/1 0:00:002015年的3月,正值一場轟轟烈烈的熊市,Bitcoin從1100美金的高點跌下已過1年,正在200美金的區間逐步筑底,彼時北半球依舊春寒料峭,Ethereum主網還未上線.

1900/1/1 0:00:00