BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD+0.89%

LTC/HKD+0.89% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD-0.65%

XRP/HKD-0.65%這不是一個完全競爭市場,所以以下討論大部分都不成立。涉及Web3.0投資的終局思考,和我對投資選擇的開放性提問。思路自上而下,從宏觀到微觀,讀者見諒。僅個人觀點,有關項目討論不作為投資建議。Web3.0isnotaperfectlycompetitivemarket,somostofthediscussiondoes?nothold.“Beginwiththeendinmind”ruleapplieswelltoWeb3.0investments,too.Thisarticleentailsmythoughtson?theEndgameofWeb3.0investments?and?opensupquestionsaboutinvestinginWeb3.0.Pleasebearwithmytop-to-bottom,macro-to-microstructure.ThisismerelypersonalopinionssoDYOR.Theprojectdiscussionisnotmeanttobeinvestmentadvice.FortheEnglishversion,pleasegoto?"Endgame"ofWeb3.0Investments.Twitter:?@jessicaxyshen

持有至少0.01枚ETH的錢包地址數創新高:金色財經報道,Glassnode數據顯示,持有至少0.01枚ETH的錢包地址數達23,838,359個,創歷史新高。[2023/5/2 14:38:18]

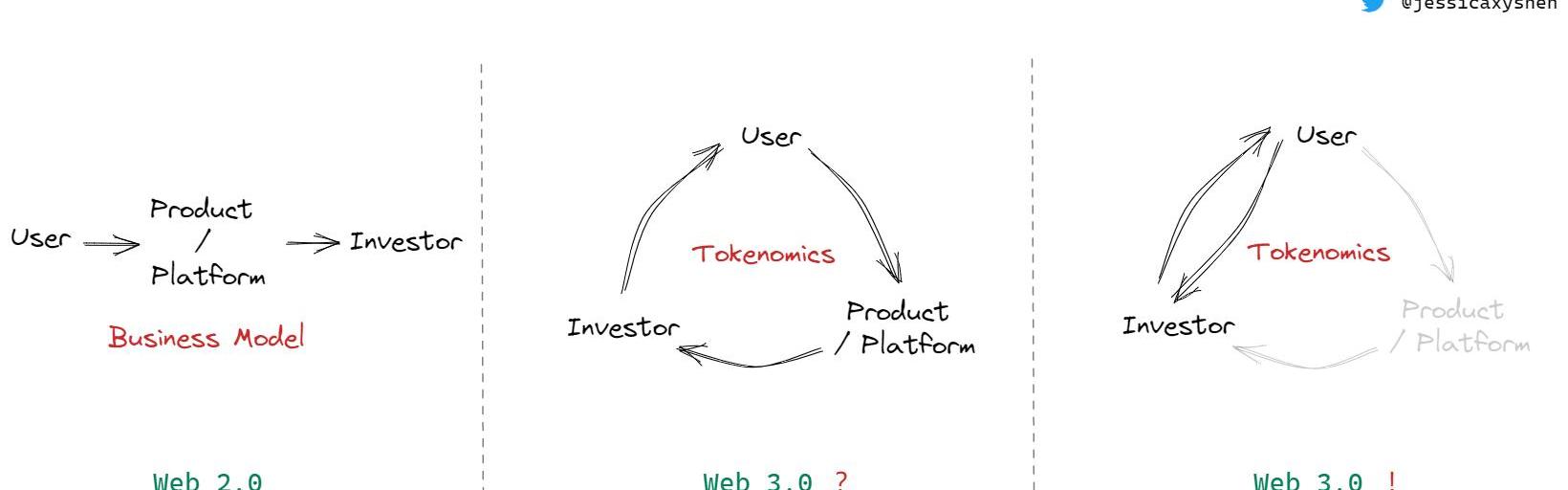

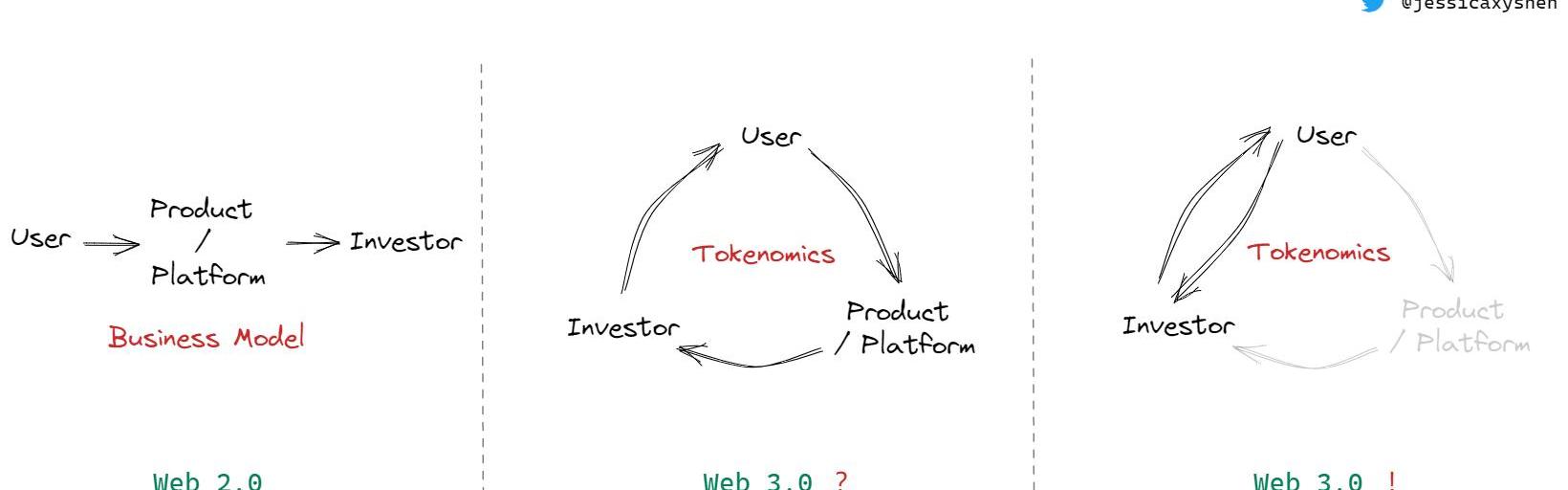

Web2.0vsWeb3.0Models

TL;DR

Web3.0的代幣經濟學模型把用戶和投資人的角色拉近了,甚至有時候變成了同一個角色VentureCapitalists到底選擇User-friendly的項目還是選擇Token-friendly的項目?如果認同DeFiSummer得益于牛市下印鈔機模式,那么NFT-Fi也是確定無疑的,先決條件是印鈔機和經濟體TokenomicsofWeb3.0pullsclosetherolesofusersandinvestors,andsometimesevenmakesboththesameShouldventurecapitalistschoose?User-friendlyprojects?or?Token-friendlyprojects?IfitisagreedthatDeFiSummerbenefitsfromthemoney-printingincryptoworldduringthebullmarket,thenNFT-Fiforsure?CAN?takeplace,albeitthattheliquidityproducer(projectsthatprintmoney/issuetokens)andasolidecosystem(whereusersspendmoney/utilizetokens)areprerequisites.一直以來都有比較多關于Curve和Uniswap的爭論,角度各異,褒貶不一。我將微觀事件抽象化,結合看web3項目的一些體會,產生了一些思考。如有雷同,實屬巧合。

CZ回應“Paxos事件”:BUSD不由幣安發行或贖回:金色財經報道,針對美國證券交易委員會將BUSD標記為“未注冊證券”并起訴其發行方Paxos,幣安首席執行官CZ在社交媒體回應稱:“BUSD,雖然叫Binance USD,但并非由幣安發行或贖回。”[2023/2/13 12:04:01]

提問:如果給所有VC一個機會,他們會投資Curve還是Uniswap?

再提問:現在的選擇和N年后的選擇一樣嗎?

在回答這個問題的時候,我抽象化地思考了Curve和Uniswap兩種不同的項目模型,類比到web2的商業模式。

Web2.0:用戶為公司/平臺創造價值,公司/平臺為投資人創造價值。?所以公司要做的就是運營好自己的產品,服務好用戶,盈利模式合理得當即能夠生存,投資人也就可以從中獲利。Web3.0:Web3.0打破了原來的模式和規則,與Web2.0很大的一各區別在于,Web3中的代幣經濟學模型把用戶和投資人的角色拉近了,甚至有時候變成了同一個角色。

Gemini子公司Nifty Gateway聯創將辭職:1月25日消息,同為NFT交易平臺Nifty Gateway聯合創始人的雙胞胎兄弟Duncan和Griffin Cock Foster將從母公司Gemini辭職。(TheBlock)[2023/1/25 11:29:57]

Web2.0vsWeb3.0Models

Web2.0vsWeb3.0

許多web3項目的參與者既是用戶也是投資人,其紐帶是代幣經濟模型,私募投資人僅提供項目啟動的資金支持,在產品啟動后,私募投資人的影響力幾乎為零。可以說,Web3.0項目投資人依靠著對項目方自律精神和代幣經濟模型的信任進行投資,對應著web2投資里的法律關系和?“盈利模型+退出機制”?。

基于一個良好的代幣經濟模型,代幣有較好的價值捕獲能力,產品啟動后。“用戶-產品/平臺-代幣/投資人”或“用戶-代幣/投資人”的價值正向流轉,與Web2.0世界一樣的是,“用戶”是為整個價值創造輸血的動力來源。?飛輪正向運轉的情況下,當更多用戶使用DApp/Web3協議,代幣因為經濟模型設計產生更多需求,價格不斷上升,這時同是用戶的投資人也因此獲益,部分項目方也能從飛輪模型中分得部分收益,各方皆大歡喜。

美國監管機構指控Gemini和Genesis向投資者提供未注冊的證券:金色財經報道,美國證券交易委員會最近就一款借貸產品對加密貨幣交易所Gemini和加密貨幣公司Genesis發起指控。美國監管機構1月12日指控Gemini和Genesis通過Gemini的加密貨幣借貸項目向零售投資者提供和銷售未注冊的證券。

Gemini本月早些時候結束了Gemini Earn項目。SEC周四表示,Gemini Earn中的散戶投資者一直無法提取他們的資產。美國證券交易委員會主席Gary Gensler表示,上周的這些指控和其他指控明確表明,加密貨幣借貸平臺和其他中介機構需要遵守證券法。[2023/1/18 11:17:37]

Web3.0?Web3.0!

但當用戶有選擇的時候,自然地會希望更少地給產品流轉價值、更多地留存自己的利益,這是站在項目方和產品的對立面的,是產品要提前認知到和需要舍棄的。

我們一直所說的Web3.0烏托邦里,產品的價值捕獲和留存是被省去或者淡化的。我們希望開源的代碼和智能合約自行運轉,不榨取用戶一分一毫,價值在“用戶”和“代幣/投資人”之間流轉即可,項目/平臺不再留存價值,這是web3世界推崇的核心和本質——讓價值回歸到用戶和個體。?這么做降低了價值流轉的摩擦和損耗,提高了效率,就像Uniswap相對于Curve提供了一個平臺不再捕獲價值的地方,對于用戶而言,部分情況下更低的成本提供了足夠的理由選擇Uniswap,所有平臺捕獲的價值反哺給用戶,因為在Uniswap的案例里,V3的LP用戶是投資人。

Carry1st完成2700萬美元的新一輪融資,BITKRAFT Ventures領投:1月17日消息,Web3 和社交游戲發行商 Carry1st 完成 2700 萬美元的最新一輪融資,BITKRAFT Ventures 領投,Andreessen Horowitz (a16z)、TTV Capital、Alumni Ventures、Lateral Capital、Kepple Ventures 和 Konvoy參投。總部位于開普敦的手機游戲發行商將利用這筆資金開發、許可和發布新游戲,并擴展其貨幣化即服務產品 Pay1st。

2022年1月報道,Carry1st 完成2000萬美元的A輪融資,a16z 領投,谷歌母公司參投。[2023/1/17 11:17:14]

那么,當維系飛輪的是僅一個代幣經濟模型,脫離了模型的web3產品就可以更好的服務用戶,使用戶實現真正的Web3.0?。

這給VC投資人留了一個問題:到底選擇User-friendly的產品還是選擇Token-friendly的產品?

標準答案:做前者的用戶,做后者的投資人,如果不沖突。

但如果市場所有人都這么做,最終后者會死掉。

目前看來,部分VC投資人的戰略是:

Token-friendly的項目?:做市拉盤割韭菜。但需要承擔聲名狼藉和熊市可行性的風險;User-friendly的項目?:等待時間給出答案,可能會像OpenAI一樣,也可能會失敗。我曾經問過一位很欣賞的投資人一個問題:如果項目很好,但是代幣價值捕獲能力差,他會怎么選擇?他不假思索給我的回復是,如果確實是好項目,不會擔心以后找不到代幣賦能的方式。?一句話點醒了當時迷茫的我,之后我也在看項目的過程中不斷驗證和思考。其實上面兩種方案都可以賺錢,看投資人想賺哪種錢了。

Curve和Uniswap簡單的分析:Curve:Curve的DEX商業邏輯和VE代幣經濟模型邏輯通順,代幣價值捕獲能力好,但是在輸血的用戶端方面,Curve的用戶在很多情況下要支付更多手續費,代幣價值捕獲能力強的損失是用戶流失給價格更低的競爭對手,飛輪依舊可以轉但是慢一些,尤其是在有Uniswap其他強勁對手的情況下。Uniswap:Uniswap的DEX商業邏輯通順,但代幣價值捕獲能力較弱,價值直接反哺給V3LP。但好處是用戶基本上處于自我造血的狀態,Swap用戶給V3LP造血,用戶借助產品給自己賦能,整個過程用戶價值損耗極少。因為Swap手續費直接分給V3LP,所以可以把V3LP用戶理解為Uniswap的投資人,在這個模型里用戶和投資人的關系可以瞬時互換、同時存在。?至于最近熊市期間,LP收入不能覆蓋無償損失而產生的FUD情緒,到牛市來的時候可能就沒那么多了,大家還是會開開心心使用便宜的Swap方式和選擇在不斷上漲的行情中開心地做LP。兩者地共性在于,核心都是用戶、還是用戶。?如果牛市來了,我相信還是會有很多人使用Uniswap兌換和做LP,但是Curve也還會繼續存在,因為其對于穩定幣兌換優勢非常明顯,對于項目方而言也會力挺Curve模式。WhenNFT-FiSummer?

這又讓我想到DeFiSummer到來的時候,本質上是因為DeFi項目代幣補貼,配合當時的牛市行情,美聯儲在現實世界中印錢,疫情后饑渴萬分的TradFi資金也找到了出口,帶起了DeFiSummer。實質上,大量的項目方通過代幣發行再一次地”印鈔“,釋放了信用,增加了杠桿,才讓我們看到了生機勃勃的DeFiSummer。

如果承認DeFiSummer是印鈔機模式地成功案例,那么NFT-FiSummer也是確定無疑,前提是有印鈔機和經濟體。?需要有NFT項目方發行NFT或者FT,把TradFi資金、穩定幣通過代幣發行放大價值,也需要有來買單的用戶。

當然NFT-Fi和DeFi不同之處在于:NFT和FT流動性?不一樣;發行量體量?相差較大;共識制造和建立模式?差異巨大,舉個簡單的例子,抵押UNI到Compound獲得利息和COMP代幣獎勵的感受vs抵押BAYC到BendDAO獲得利息和BEND代幣獎勵的感受差異是非常大的,用戶畫像也極為不一樣,NFT的體驗感是很厚重的?,需要時間沉淀,但也是粘性很大的,買過小圖片的都懂;市場環境境遇?,牛市出生vs熊市出生;先來后到?,DeFi先把代幣補貼的概念給了crypto用戶,為之后的NFT-Fi學習降低了門檻,但也降低了新鮮感。而從歷史經驗看,抄了一遍又一遍的敘事又有多少呢?在這個追求更高新鮮感和刺激感的世界,NFT-Fi如果還是玩DeFi的老花樣,那我會對這個行業失望。但我相信,它不會的。

Tags:WEBWEB3WEB3.0SWAPMETAWEB3PA幣MetaWeb3Padweb3.0幣狗狗幣SwapAll

1月21日,比特幣核心貢獻者CaseyRodarmor創建的Ordinals協議發布了0.4.0版本,正式將NFT帶入了比特幣主網.

1900/1/1 0:00:00注:本文來自@DeFi_Taha推特,MarsBit整理如下:如果你很早就開始了正確的項目/敘事,你就能創造世代財富。我花了10多個小時瀏覽了一月份所有融資的項目.

1900/1/1 0:00:00如果詢問近期有哪些最受加密社區關注的?NFT?項目,保時捷“PORSCHΞ911?”絕對是其中之一.

1900/1/1 0:00:00多年來,我一直想公開講述這個故事;我的內心非常矛盾,因為它充滿了如此多的愛和悲傷。但我生活中的一些變化讓我意識到:我需要告別舊故事,繼續新的冒險.

1900/1/1 0:00:00Lido是以太坊存在的一個威脅。我在LSD兔子洞里度過了15小時,發現了一件令人震驚的事情。發生了什么?以及我們可以做些什么? 目錄: 1.???什么是LiquidStaking2.???Sha.

1900/1/1 0:00:001月14日,登月工坊2022/2023Web3冬季黑客松ApolloDay成功舉辦,共22個項目脫穎而出進入MoonshotApolloDay.

1900/1/1 0:00:00