BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD+1.44%

LTC/HKD+1.44% ADA/HKD+1.92%

ADA/HKD+1.92% SOL/HKD+1.06%

SOL/HKD+1.06% XRP/HKD+3.01%

XRP/HKD+3.01%

節點層是區塊鏈繞不開的底層。盡管最應被鼓勵的行為是讓用戶運行自己的節點,以讓區塊鏈網絡更為去中心化,降低單個參與者攻擊網絡的風險。但事實上,一個網絡節點的技術設置、硬件投入等,都并非”用戶友好“的,因此便誕生了類如infura、alchemy等的托管節點服務商,以及Lido、RocketPool等聯合質押服務商。

節點服務商

infura等的誕生是非常符合商業邏輯的,即通過專業化分工實現規模經濟與降低成本,并提供使用者便利。然而,infura等也將帶來日益嚴峻的中心化與抗審查問題,metamask的數次宕機皆起源于infura,制裁tornado時infura也是“當仁不讓”。

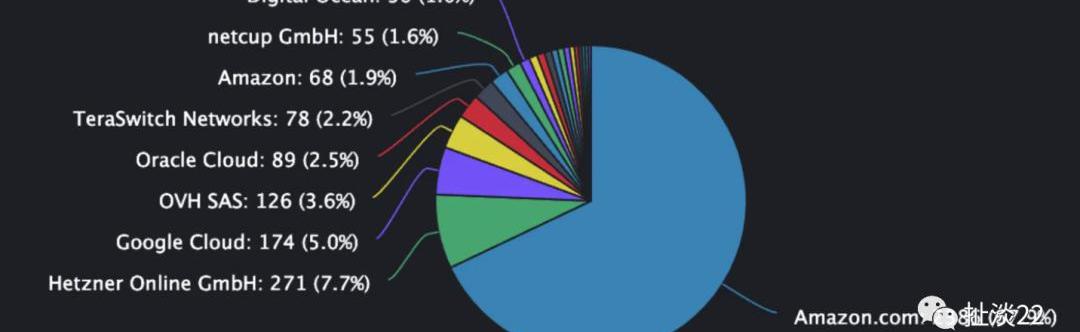

另外,這些節點基本是托管在AWS等中心化云服務器上的,換句話說就是,你以為的去中心化區塊鏈,底子里脖子基本都還是握在別人手里。

source:https://ethernodes.org/networkType/Hosting

infura身上其實反映了很典型的”web2大平臺“問題,即本身是為了效率提升與降低成本而生,一旦成長為巨頭,無論是否存在主觀意愿,不可避免地就帶上了”原罪“,自己成了定時炸彈。

鮑威爾:加密貨幣正在證明美國境內作為一種資產類別的可持續性:金色財經報道,在國會聽證會上,鮑威爾表示,加密貨幣正在證明美國境內作為一種資產類別的可持續性。這一聲明是鮑威爾向眾議院金融服務委員會提交美聯儲半年度貨幣政策報告的一部分。[2023/7/8 22:25:12]

至于應對方案,當然可以發展對應的去中心化基礎服務,但我覺得更關鍵的點在于,去解決”用戶構建節點“這件事本身。用戶之所以不愿意自己運行節點,無外乎繁雜的技術設置、硬件要求等,如果運行節點本身和安裝軟件一樣足夠簡單呢?

輕客戶端是個很好的方向。通過”大量輕節點+一定數量的抗審查全節點“的方式,在維持共識機制的前提下,去降低共識維護的成本。當然,邊緣的節點從行為特征上來說是極其不穩定的,現有的激勵制度設計貌似并沒有解決這一問題。

那么類似于pocketnetwork的這種去中心化節點服務商呢?pocket自身不提供節點服務,而是創造一個雙邊市場,一邊是和infura一樣的需求,另一邊是各個節點服務提供者,通過質押代幣來提供服務獲取收益。看似沒什么毛病,但就我個人而言,還是不太喜歡這類多疊一層的設計,多疊一層協議,其實就是多疊一層風險,pocket的應用將會遇到一個悖論:安全性高于pocket的鏈,應用pocket會提升風險;安全性低于pocket的鏈,反而會拉低pocket自身的信譽度。

延續pocket的思路,回到剛才討論infura時所提的問題,另一個角度去思考,如果我們允許集中式托管節點服務繼續作為市場主流,有沒有辦法去遏制其作惡呢?瞎掰扯一句,如果用MPC的思路,將infura對托管資產的控制權以某種技術手段分散給多個身份?比如說,infura和用戶各持一份,用戶所持的是veto權利,便可以有效避免作惡問題。

桑坦德銀行啟動用于二手車所有權轉讓的區塊鏈平臺測試:10月24日消息,西班牙最大的商業銀行Banco Santander的巴西分公司:西班牙桑坦德銀行(Santander Brasil)已啟動基于區塊鏈的Token化平臺測試,用于轉讓二手車的所有權。該平臺旨在通過部署基于「Delivery versus Payment」(DVP) 的智能合約來自動化轉移財產登記的過程。DVP是一種結算方式,保證在付款完成后進行所有權轉移。據悉,桑坦德最新的車輛登記解決方案是與拉丁美洲數字托管和 Web3 基礎設施提供商Parfin合作開發的。[2022/10/24 16:37:05]

質押服務商

節點托管固然可以解決直接設置節點的技術與硬件門檻,但并沒有解決單個賬戶32ETH的最低限制問題。32ETH并非一個足夠親民的底線,意味著大部分用戶根本沒有資格參與維護網絡,這與區塊鏈的技術哲學是相悖的。

另一點,上海升級之前,質押的ETH是無法隨時取出的,相當于往銀行存了一筆可能會延期的定期存款,并且等取出的時候可能已經不及原市價的一半了。

聯合質押應運而生,顧名思義,就是大家一起湊到最低門檻;因此誕生了質押服務商。除去節點服務商,質押服務商也是另一種讓普通用戶參與區塊鏈共識維護的一種方式。質押服務商接收用戶存入資產,運營自己的節點,或者將整合后的資產委托給節點服務商,例如f2pool、Lido、RocketPool等。

我認為質押服務商主要有兩大發展原因。其一,同節點服務商,用戶犧牲一定安全性來獲取便利;其二,降低參與門檻,例如以太坊32ETH的質押限制。質押服務商存在的問題與節點服務商基本相同,甚至在委托模式下風險還要疊加一層。

數據:Sudoswap AMM總費用收入突破25萬美元:金色財經報道,據Dune Analytics數據顯示,Sudoswap AMM總費用收入已經突破25萬美元,本文撰寫時為254,860美元,總交易額達到51,388,533美元。此外,Sudoswap上已創立了31,828個AMM流動性池,其中NFT交易總量已接近20萬枚,截至目前為196,052枚。[2022/9/25 7:19:36]

Lido與RocketPool均選擇委托節點的方式,LidoDAO對節點服務商擁有選擇權利,而RocketPool則采用無許可的方式,節點服務商自身提供16ETH、剩余16ETH由用戶資產提供,且其需要額外質押1.6ETH價值的RPL代幣。

這其實是兩條涇渭分明的路徑,前者試圖用社區治理事前應付節點服務商作惡,后者則秉承無許可的理念、使用slash思路。我個人其實相對偏好后者,因為實在對低效的DAO治理缺乏信心。社區如何識別節點服務商的行為傾向?不清楚細節,但最直接冒進我腦袋里的,就是權力尋租這四個大字。反而slash從ETH到optimism都有采用,相信有一套更完善的機制。

而且Rocket的機制讓我想到了一種可能性:即“具有自主權的節點服務商市場”。假設有三個節點服務商ABC,各自質押了保證金以及16ETH,用戶在面臨ABC其實是不知道怎么選擇的。但假設5%的ETH質押收益,協議統一收取0.5%費用,用戶原本4.5%;現在改成ABC自行選取費用策略,情況就很好玩了:

英國《金融時報》推出加密金融板塊:7月22日消息,英國《金融時報》推出了Cryptofinance板塊,這是一個集合加密貨幣報道的新的數字中心和每周通訊,旨在揭示數字資產行業以及創新如何影響主流金融。(Finance Feeds)[2022/7/22 2:31:08]

服務商A群里喊:9月15到11月,收益率4.7%,還差2個ETH發車了,要的快點~

用戶:我這里有1個ETH,剛好11月有用,帶我一個!

……

DVT去中心化驗證者技術

前文說到,質押服務商一個很大的問題是,托管給節點服務商,難以保證后者不會作惡。諸如RocketPool的方案固然引入了slash機制,但畢竟是事后治標不治本,所以就出現了DVT思路,即將驗證節點的私鑰碎片化

DVT領域大紅人就是ssv.network,SSV即DVT的前身。明白DVT做什么了之后,你就會發現我前述的一些東西到這又有一些變化了:Lido完全可以通過和ssv合作來解決所面臨的最大問題,那么其先占優勢將成為RocketPool崛起的最大挑戰。

還有野心更大的,比如Diva這個項目,直接將LSD和DVT結合,做無許可的質押服務。用戶直接質押ETH,自己掌握私鑰,Diva還提供機槍池。當然,這種要么不干要么干全的最后要么活得很精彩要么死得很慘,不管結果如何,還是要讓Lido這類老家伙有點危機感。

LSD

LSD,即流動性質押衍生品,其實就是上文所說的質押服務商,前段時間著實小火了一會。

去中心化交易平臺Saddle Finance宣布解鎖SDL Token交易權限:6月24日消息,去中心化交易平臺Saddle Finance宣布已解鎖SDL Token交易權限。同時,將SDL鎖定為veSDL的用戶將獲得在Saddle池中所有交易費用60%的獎勵,并獲得所有治理提案的投票權。[2022/6/24 1:28:56]

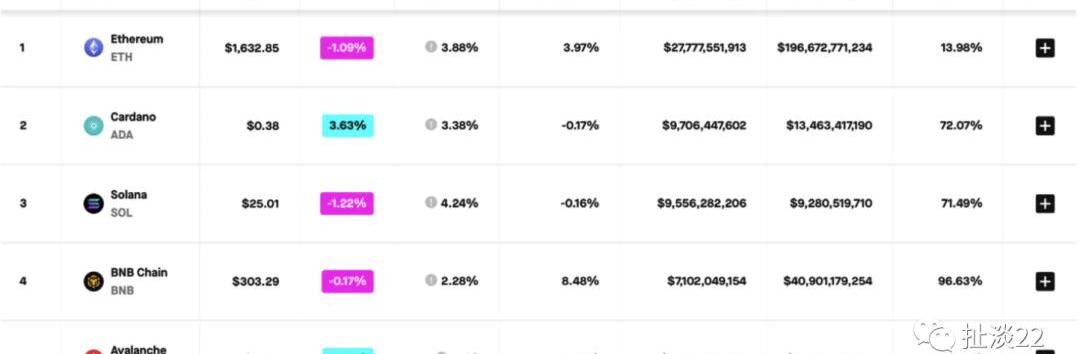

市場的普遍邏輯是這樣的:與其他鏈相比,ETH的質押率一直處于低位,

而上海升級之后,ETH可以靈活解質押了,即使僅預期達到其他鏈的平均水平,按當前270+億美金的質押價值計算,LSD也會是一個千億美金級別的賽道。

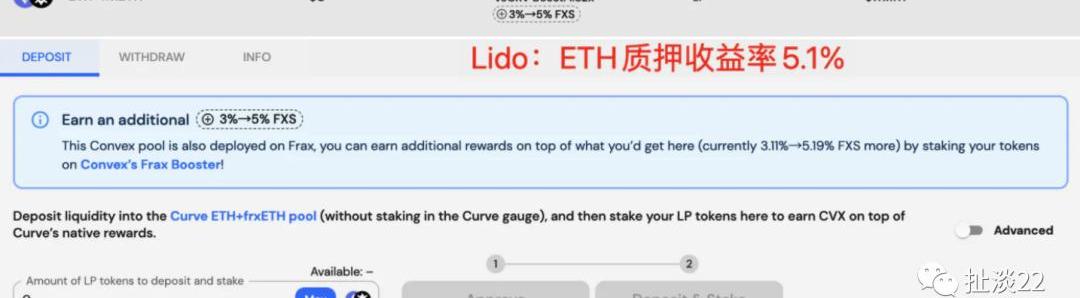

source:?https://www.stakingrewards.com/

進入LSD領域后,Lido的對手就不止RocketPool了,將會擴大到整個DeFi領域。道理很簡單:用戶并沒有必要非得質押自己的ETH來維護網絡安全,用戶甚至可能根本就沒有這個意識。決定LSD戰爭勝局的關鍵因素只有一個——就是安全且穩定的收益率,誰高誰就有最大的贏面。

上一波DeFi套娃疊樂高想必大家都印象深刻吧?

我們機智的Frax桑他來了。

作為穩定幣領域少有的幸存者,Frax通過frxETH和sfrxETH套娃創造了更高收益,雖然操作更麻煩,但或許會是DeFi老炮們更喜歡的玩法。

source:https://www.convexfinance.com/stake

除去Frax,借貸協議、DEX等其實都是潛在競爭者。我們把ETH看成一張大餅,純流動不質押的咔嚓切了一大半,Lido、Frax、MakerDAO等一起瓜分另一半。雖然ETH上海升級對Lido是利好,但這個紅利不一定被Lido吃了去,更有可能的情況是,基于ETH通縮與即時解質押的窈窕的收益率之上,DeFi老大爺發揮疊樂高和套娃本性,做出更多Lido用腳趾頭都想不出來的創新,直接搶質押服務商的蛋糕。畢竟躺賺的事誰都想干,這玩意兒沒法不思進取的……

再換個角度,可以隨時unstake的LSD其實在和傳統DeFi爭奪流動性,所以傳統DeFi的基礎協議其實下一步最該想的是怎么擺正LSD的地位,以及如何在新的底層上搶占先機。我是覺得終有兵刃相見的一天。

節點復用

前面說了一大堆,但其實今年最讓我直呼三個六的項目其實還是EigenLayer。

這個我在之前的推上面提到過:

https://twitter.com/jojonas_xyz/status/1614506970366742528

相比于一些“套娃”與“旁氏”底色的創新,我認為EigenLayer所做的創新更為高級。這些創新都很厲害,蛋說到底,前者畢竟存在利益受損方,后者卻能形成真正的多贏。用經濟學術語來說,就是實現了帕累托改進。

先說下它能做什么:用于節點質押的ETH,除去維護ETH網絡外,還可以同時作為其他協議/網絡的節點層,來維護其他協議的安全。

讓我們來盤盤:

1.對于ETH而言,任何使用EigenLayer的協議,其實都相當于進入了ETH生態,這些協議的增長,相應會帶來ETH的增長。并且這會讓ETH的話語權去到空前的高度。

2.對于質押者。質押收獲ETH外,還可以收到其他協議同時給予的激勵,何樂而不為?

3.對于各大協議。原先最頭疼的共識安全問題很愉快的解決了。以及可以和ETH爸爸綁在同一條大船上了。以及開發者終于可以專注于解決實際問題了。

4.對于Lido等質押服務商。首先和DeFi老炮們的戰役怕是不用打了;其次,LSD竟躺贏成為驅動各大網絡與協議的共識中樞了,好處能少的了嗎?

5.對于EigenLayer自己。EigenLayer本質上仍然是一個平臺,一邊是質押者,一邊是各大協議。類似的平臺,其實是很難發揮出完全的雙邊網絡效應,因為其中一邊往往握有主動權。好比拼多多一頓下三路招數,強行就切入了電商市場,這是因為用戶來去自由,新平臺便宜,說走咱就走呀……

EigenLayer呢?質押者??網絡安全??吸引各大協議??吸引質押者,新的競爭者首先就拿不出可以媲美的收益率,也沒法給出讓各大協議滿意的安全性。當然這里我提一下,我默認EigenLayer是排外的,即質押者用了它的服務后,沒辦法再用第二個re-staking的協議了,否則護城河其實是沒這么高的,因為理性的質押者肯定是能上全都上,那EigenLayer就有點為他人做嫁衣的意思了。

節點復用會是一個大趨勢,它的根本邏輯和DeFi疊樂高,和我們喜歡說的“可組合性”是一個意思。這是我們在冗余的去中心化世界里,為數不多提升效率的方式了。

參考資料

https://web3edge.io/fundamentals/master-web3-from-node-to-network/

https://newsletter.banklesshq.com/p/ethereum-censored-flashbots-centralization-lido

https://ethereum.org/en/staking/

https://twitter.com/middlecurver/status/1613223613582446592

Tags:ETHKETLIDIDOethereum網絡Rocket Pool ETHSOLID價格aidoge幣值得長期持有嗎

104/268 #10-@cosmos$ATOMCosmos——銀河系的精靈Cosmos是一個互連的區塊鏈網絡,可以很容易地設計定制的可互操作的實現.

1900/1/1 0:00:00昨天推特上出現了有很多對LayerZero的討論,其中也包括很多誤解,所以我將從第一性原理開始介紹LayerZero.

1900/1/1 0:00:00Damus——發展最快的Twitter替代產品之一,在該應用被蘋果批準上架后僅兩天,就從中國大陸的應用商店中下架。Damus運行在受JackDorsey支持的去中心化社交網絡協議Nostr上.

1900/1/1 0:00:00首先不管我們要做任何一件事兒,都需要有一個北極星指標,這不僅是企業管理和運營推廣中重要的指標,運營出身的狗哥,一直堅守無論做什么事情,是我每次都要放在優先級最高的去思考清楚的東西.

1900/1/1 0:00:00流動性質押中“流動性”是重中之重,那作為提供流動性的平臺,DEX能在LSDWar分一杯羹。Curve自然成為了最大贏家,而Uniswap本可以有機會統治該市場,卻因其不作為而再次錯失了這次機會.

1900/1/1 0:00:00Treasure是區塊鏈游戲領域的現象級項目,旗下已經孵化出了10余款游戲,包括最近在社交媒體突然走紅的TheBeacon,這款簡單像素風格的鏈游因其特別的地下城等屬性.

1900/1/1 0:00:00