BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1.39%

ETH/HKD+1.39% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD+1%

ADA/HKD+1% SOL/HKD+2.33%

SOL/HKD+2.33% XRP/HKD+1.03%

XRP/HKD+1.03%今天和大家聊一聊Arbitrum這個layer2解決方案。聊之前首先我們先來看看layer2到底解決了什么問題?

眾所周知,無論是比特幣還是以太坊,網絡擁堵和手續費高一直是發展的瓶頸,使用戶感到困擾。為了解決這些網絡問題,開發者們和社區成員開始嘗試許多不同的技術方向。

總的來說嘗試可以大致分為兩個層面:Layer1和Layer2。Layer1是區塊鏈的基礎層,在鏈上進行擴容或者改變鏈本身。而Layer2建立在Layer1之上,是一系列鏈下擴展性解決方案的統稱,在鏈下進行計算與執行,通過數據線下處理、結果上鏈等方式來提效。

其中layer2的項目也基本上是從擴容、安全和去中心化三者中作取舍。目前主流的解決方案包括rollup、statechannel、plasma、validium等。我們今天所聊到的Arbitrum就是一種Layer2擴容解決方案,屬于Layer2中optimisticRollup類型。

首先讓我們來看看Layer2整體情況,從TVL總量來看,目前所有Layer2的TVL為62億。從增長情況來看,從21年8月第一個optimisticrollup也就是Arbitrum主網發布以來,到22年4月,整個市場規模經歷了高速增長和穩步增長的階段,整個Layer2的TVL從21年8月的7億增長到了22年4月72億,8個月增長了10倍。

鏈游Illuvium完成1000萬美元融資,Framework Ventures領投:5月31日消息,基于以太坊區塊鏈的開放世界 RPG 冒險游戲 Illuvium 聯合創始人 Kieran 在其 Discord 社區中發布聲明稱,已從 Framework Ventures 額外籌集 1000 萬美元資金。所籌資金將加速 Illuvium 游戲開發。

Illuvium 是一款基于以太坊區塊鏈的開放世界 RPG 冒險游戲,玩家可以收集、交換和戰斗 NFT 資產。 即將上線其公開測試版,包含三款可互操作的 AAA 游戲: Zero—城市建設游戲、 Overworld(怪物世界)和Arena(競技場)。[2023/5/31 11:49:40]

從22年4月到現在,整個Layer2的TVL經歷了兩次下跌,時間上分別對應了22年5月luna暴雷事件和22年11月FTX爆雷事件。

期間整個加密世界的表現都隨著爆雷事件大幅下降,Layer2同樣受到影響。從1月回暖之后到現在,TVL兩個月內從40億上升到了60億。排除暴雷事件的影響,整個Layer2增速還是很可觀的。

對于當前所處的節點,從宏觀環境來看,2023年初以來整個加密貨幣市場開始回暖,加密總市值增加了約2500億美元。很大的原因可能是美國通脹正在放緩,美國12月消費者價格指數也開始放緩,進一步推動了市場在年初的情緒。不過這兩天關于加息的預期再起,市場情緒還處于一個變動的狀態。

豐田通過贊助Astar Network的黑客馬拉松試驗區塊鏈用例:金色財經報道,汽車巨頭豐田公司正在深入研究區塊鏈技術的使用案例,贊助Astar Network的Web3黑客馬拉松,這有可能為豐田的員工提供管理工具。開發人員將在Astar網絡上建立一個公司內部的DAO支持工具,這將使豐田的商業決策和團隊管理更加高效。[2023/2/1 11:40:04]

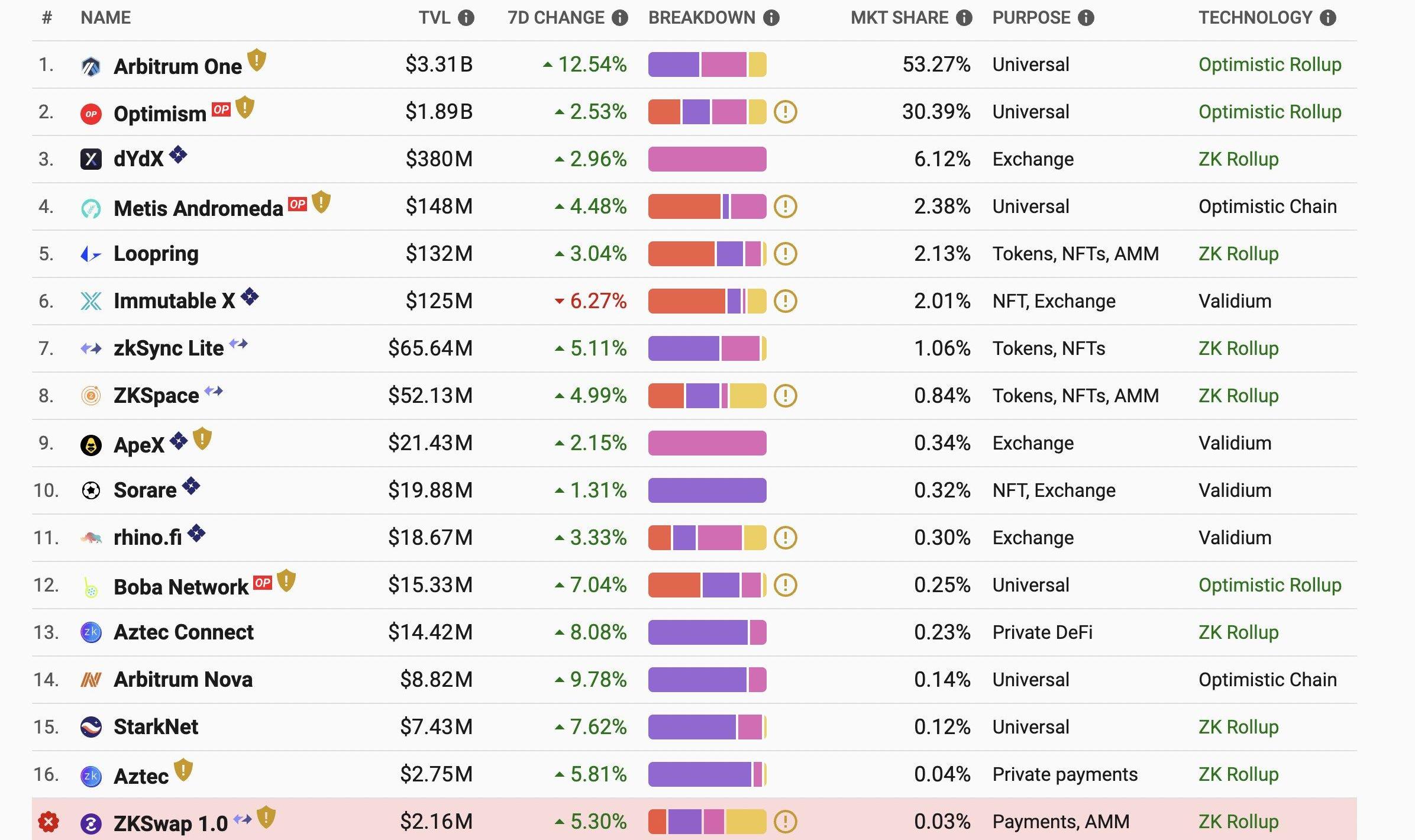

接下來讓我們一起看看Layer2的競爭格局和主要玩家,從Layer2的TVL占比來看,前十的玩家是Arbitrum、Optimism、dydx、Metis、Loopring、ImmutableX、zkSync、ZKSpace、ApeX和Sorare,包括optimistic、zk和validium這三類。

截止2月22日,OptimisticRollup占據了超過了80%的市場份額。其中,ArbitrumTVL為33億美元,占據了53.27%的市場份額;OptimismTVL為18.9億美元,占據了30.39%的市場份額。

從大的敘事來看,layer2主要是op和zk的競爭,op賽道目前Arbitrum和Optimism雙雄爭霸,zk賽道除了zksync、StarkWare外,polygon也強勢入局。長期來看,ZKRollup在底層邏輯、隱私交易等方面均有很大的優勢,不過最大的缺點是目前技術水平擴張緩慢,大部分沒有上線主網,還處于未來可期的階段。

加密貨幣市場在過去 24 小時內清算了超過 3.5 億美元:金色財經報道,在過去的 10 天里,比特幣鯨魚移動了大約15000比特幣。這些代幣于2014年購買BTC。根據 CoinGlass 的數據,加密貨幣市場在過去 24 小時內清算了超過 3.5 億美元。盡管數量可能看起來很大,但市場上逐漸拋售 15000 BTC 并不會導致清算量出現如此大的飆升。 據報道,鯨魚將大部分古老的資金轉移到Kraken交易所,并且很可能在價格大幅下跌之前將其出售。同時,多數專家認為,回調的主要原因與即將到來的加息和貨幣政策的持續加強有關。[2022/9/7 13:14:02]

在此簡單對比下Arbitrum和Optimism,兩者都屬于OptimisticRollup。為了更好的幫助大家理解,我們先簡單了解下Rollup是什么。其本質是將交易放到Layer-2的Rollup上處理,同時由被稱為定序器的節點將交易狀態數據匯總并上傳到Layer1。

其中OptimisticRollup使用爭端解決程序來保護交易安全性,ZKRollup使用零知識數學證明進行交易驗證。關于zk和op的對比在此不深入展開,有機會之后深聊。

那Arbitrum和Optimism同采用了op,到底有什么區別呢?核心差異點在于Optimism是在Layer1上執行的單輪欺詐證明,而Arbitrum使用鏈下執行的多輪欺詐證明。相比單輪欺詐證明,Arbitrum的多輪欺詐證明更加便宜和高效。

景德鎮全國首個古陶瓷基因庫將推動數字藏品應用:金色財經報道,據《人民日報海外版》2022年06月14日第03版消息,全國首個古陶瓷基因庫景德鎮古陶瓷基因庫在景德鎮御窯博物院正式揭牌,基因庫將推動陶瓷數字藏品與文旅應用。[2022/6/14 4:26:38]

另外從生態開發的角度來說,Optimism使用的是以太坊的EVM,Arbitrum使用自己的Arbitrum虛擬機。這導致Optimism只有Solidity編譯器,而Arbitrum支持所有EVM編譯語言。從目前的生態規模和TVL來看,Arbitrum處于領先的地位。

不過兩者也有一些其他的差異,比如生態激勵上Optimism已經發幣,其下有一些DAO組織在參與治理,Arbitrum沒有發幣,目前完全是由OffchainLabs運營,所以在去中心化方面也有很多值得思索的地方。

那么像Arbitrum這樣的layer2是怎么賺錢的呢?Arbitrum所屬的oprollup的商業模式總結來說包括兩個方面:交易費和MEV交易費收入很好理解,通俗的來說它們在L1上買區塊空間,高效利用并通過L2以溢價出售給用戶,即向用戶收取的費用與為以太坊上的區塊空間支付費用的價差。

MEV是一種尋租方式,區塊生產者可以通過專門重新排序交易來實現。不同的Layer2對于MEV的態度也不同,Optimism將MEV納入拍賣,認為其是區塊鏈的基礎,通過拍賣可以獲得收入;Arbitrum相比從MEV獲利,更希望在其系統內將MEV降到最低,減少提取的MEV數量,從而更具對用戶和建設者的吸引力。

Looks Rare開源Exchange V1智能合約:5月16日消息,NFT市場Looks Rare宣布開源其Exchange V1智能合約,包括核心交易合約、Librarie、目前的管理者合約、執行管理者和策略合約以及版稅相關合約。Looks Rare表示,未來Looks Rare將完全開源。[2022/5/17 3:20:37]

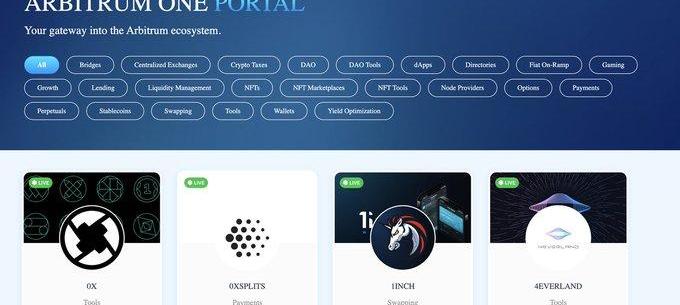

從戰略層面來看,也可以通過建設生態,發token的方式獲得收益,不過目前arbitrum沒有發幣,optimism的token目前也更偏向于治理代幣,沒有用作gasfee。接下來讓我們看看目前Arbitrum的生態表現如何。目前Arbitrum生態目前支持的項目達到370+,涵蓋跨鏈橋、gamefi、defi等各類項目。

從目前發展來看,Arbitrum生態內頭部應用基本上都是DeFi項目,其背后的本質也與Arbitrum的優勢相關,一方面采取的OptimisticRollup落地難度更低,基礎設施比較成熟,另一方面兼容EVM,使以太坊上的應用可直接遷移到Arbitrum。

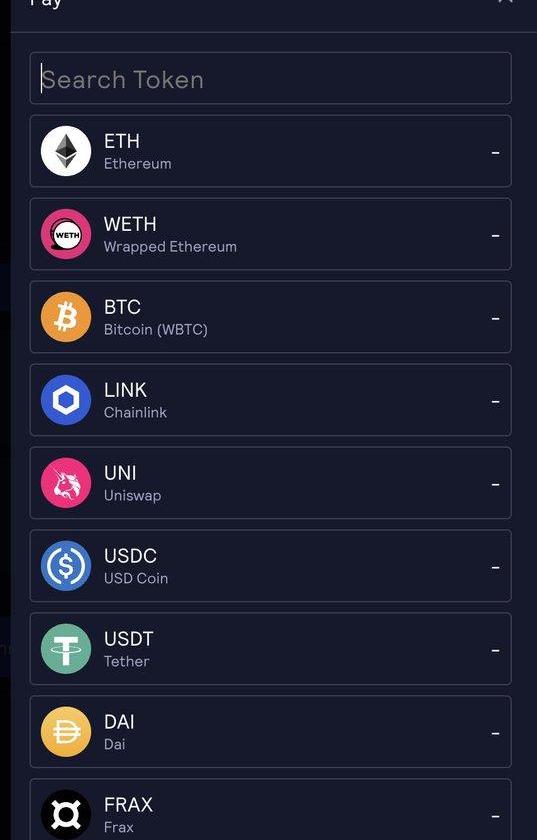

目前像Uniswap、1inch、Aave、Curve這類頭部的defi項目都有遷移至Arbitrum,在Arbitrum的TVL排名中,前十的項目大部分都是從以太坊遷移的defi項目。

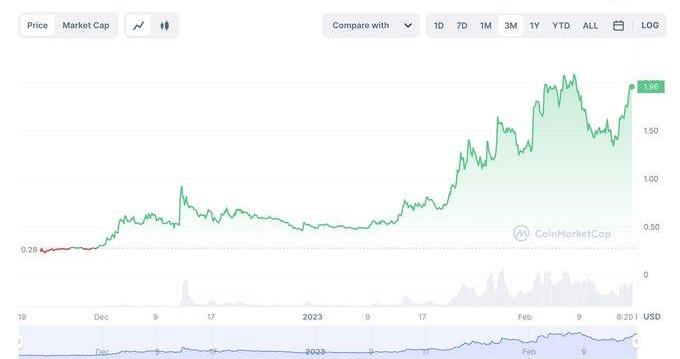

在Arbitrum的生態項目中,最有特色的兩個項目莫過于GMX和上次twitter分析的TreasureDao,由于treasuredao上次已經分析過,感興趣的可以查看上次的分析https://twitter.com/Dacongfred/status/1626430953127043073…這次簡單分析一下GMX。GMX是一個去中心化衍生品交易平臺,目前部署在Arbitrum和Avalanche上。

和大家分析一下最近很火的TreasureDAO,可以說它是Arbitrum的兩架馬車之一,在Arbitrum的繁榮發展中起到了不小的作用。作為一個資深游戲愛好者今天為大家分析一下treasuredao究竟是干什么的、對于gamefi意味著什么?其代幣magic為什么一路走高?

GMX可以說是22年表現最好的defi之一,其GLP的APR在很長一段時間內都20%+,在熊市里顯得格外突出。那么其相比其他協議究竟有哪些創新點呢?1、在傳統的Perp交易所中,用戶都是互為對手盤。而在GMX中,用戶是和GLP池進行交易。這就涉及到了GMX平臺的兩類參與者,一類是杠桿交易用戶,一類是LP。

有趣的是,LP不用提供交易對而是用單一token來購買GLP為平臺提供流動性。持有GLP的用戶可以獲得GMX平臺手續費70%分成。對于杠桿交易用戶,存入保證金即可開倉,實際上交易用戶開多ETH時相當于向GLP池借出ETH,開空則相當于借出穩定幣資產。

題外話展開介紹一下GLP,GLP是由USDT、BTC、ETH等穩定幣和加密貨幣組成的資金池,代幣的比例會維持一個相對的平衡。

一方面通過較多占比的穩定幣保持池子的穩定,另一方面我們可以看到資金池中weight的概念,當某一代幣的數量占比過高時,以該代幣購買GLP的價格會更高,從而使人們開始投入其他token,來保持平衡。

第二個點在于GMX使用預言機喂價而不是AMM,從而交易者實現零滑點的交易。無論是mintGLP還是burnGLP,都可以無滑點的進行兌換。關于GMX的良好表現,很多人認為其在牛市會進入死亡螺旋,關于是否會進入死亡螺旋,可以看這篇文章的分析:https://www.odaily.news/post/5184525

最后,我們來看看Arbitrum的估值和融資情況。目前,Arbitrum并沒有自己的代幣或加密貨幣,因此很難直接估值Arbitrum,關于Arbitrum的估值,我們可以先來看看Arbitrum的歷史融資情況。

目前Arbitrum經歷了四輪融資:戰略投資:OffchainLabs在2019年獲得CoinbaseVentures戰略投資。種子輪融資:OffchainLabs在2019年3月完成由370萬美元種子輪融資,PanteraCapital領投,CompoundVC等參投。A輪融資:OffchainLabs完成2000萬美元的A輪融資,時間和投資方不詳。

B輪融資:OffchainLabs在2021年8月以12億美元估值完成1.2億美元B輪融資,LightspeedVenturePartners領投,PolychainCapital、RibbitCapital、RedpointVentures、PanteraCapital、AlamedaResearch和MarkCuban等參投。最近的一次融資估值為12億美元,目前的TVL為33億美元。

總體來說,Arbitrum無論是在生態表現上,還是在目前layer2的市場份額占比,都有非常優秀的表現,未來是否能繼續一路向好,一方面取決于生態建設中是否有新的爆款產品出現,另一方面也取決于zk的入侵合適開始爆發。

非常感謝大家對我的反饋和建議,未來也會繼續與大家分享自己對于web3領域的見解。這次的分析比較匆忙,可能會有一些不足的地方,歡迎大家一起討論交流!

Tags:BITARBIRBIRUMQBIT價格SHARBIOrbitau TaureumSerum Ecosystem Token

本文總結了在zk領域中的100家公司的市場地圖,這些公司正在幫助推動這項新技術的發展,這些zk技術的類別和用例都還處于初期階段.

1900/1/1 0:00:002月9日,疑受美國監管消息影響,加密貨幣市場短時急跌。BlockBeats匯總了目前市場上對于美國SEC監管的流言,目前尚未有政策落地,但我們仍然需要注意風險.

1900/1/1 0:00:00比特幣開年的回彈,給人心惶惶的幣圈帶來一劑強心劑。但如今,隨著美國監管機構的重拳出擊,加密資產的前景再度變得不明確.

1900/1/1 0:00:00摘要: 近期,Canto漲幅亮眼,1月漲幅達577%,且只在最后8個交易日啟動。經檢驗,理由是1月23日,Canto宣布了ContractSecuredRevenue(CSR),一種費用分攤模式.

1900/1/1 0:00:00注:本文來自@QuantumMiao推特,MarsBit整理如下:推上看到一個啥也不懂的人說,usdcusdt已經是美國的棋子,因為他們儲備美債,現在sec要打擊paxos就是要消滅不合作的.

1900/1/1 0:00:00以太坊基金會在1月5日召開了2023年首次全核心開發人員會議,開發人員確定了2023年3月的某個時間段啟動上海升級主網.

1900/1/1 0:00:00