BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.68%

ETH/HKD+0.68% LTC/HKD+1.67%

LTC/HKD+1.67% ADA/HKD-0.62%

ADA/HKD-0.62% SOL/HKD+3.52%

SOL/HKD+3.52% XRP/HKD-0.8%

XRP/HKD-0.8%注:本文來自@verumcapital推特,MarsBit整理如下:

1/20

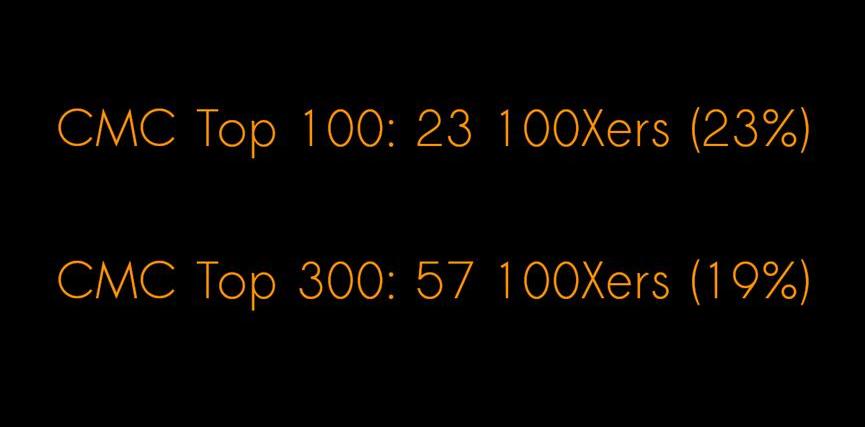

2021年,僅在CMC前300名中就有57個百倍幣。

它們的代幣經濟學是什么?

CMC歷史數據分析+下一個牛市的代幣經濟學策略。

永遠不要忘記我們的內容并非財務建議。

數據:

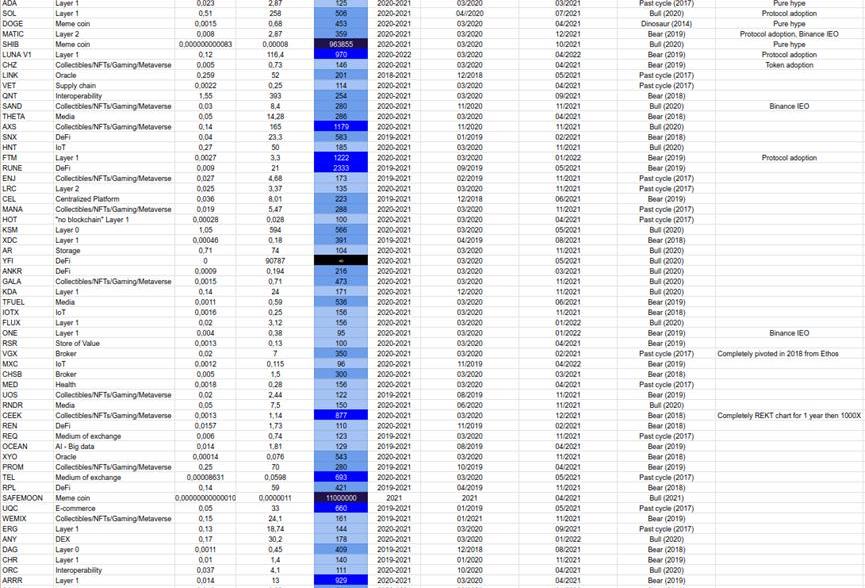

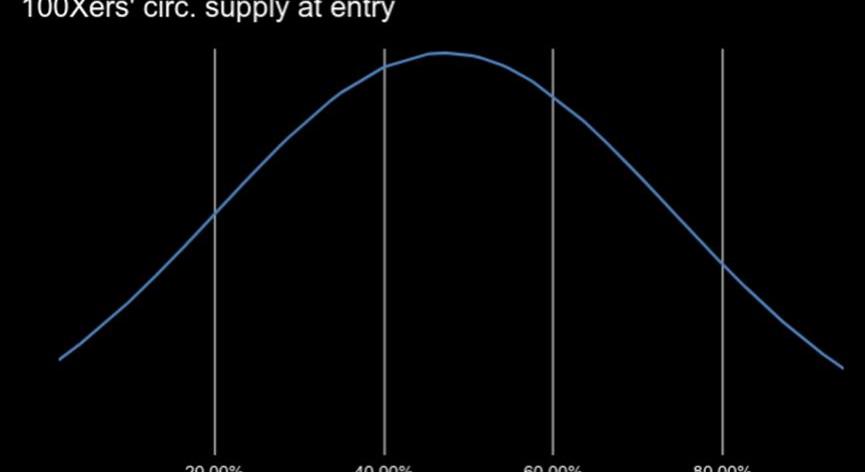

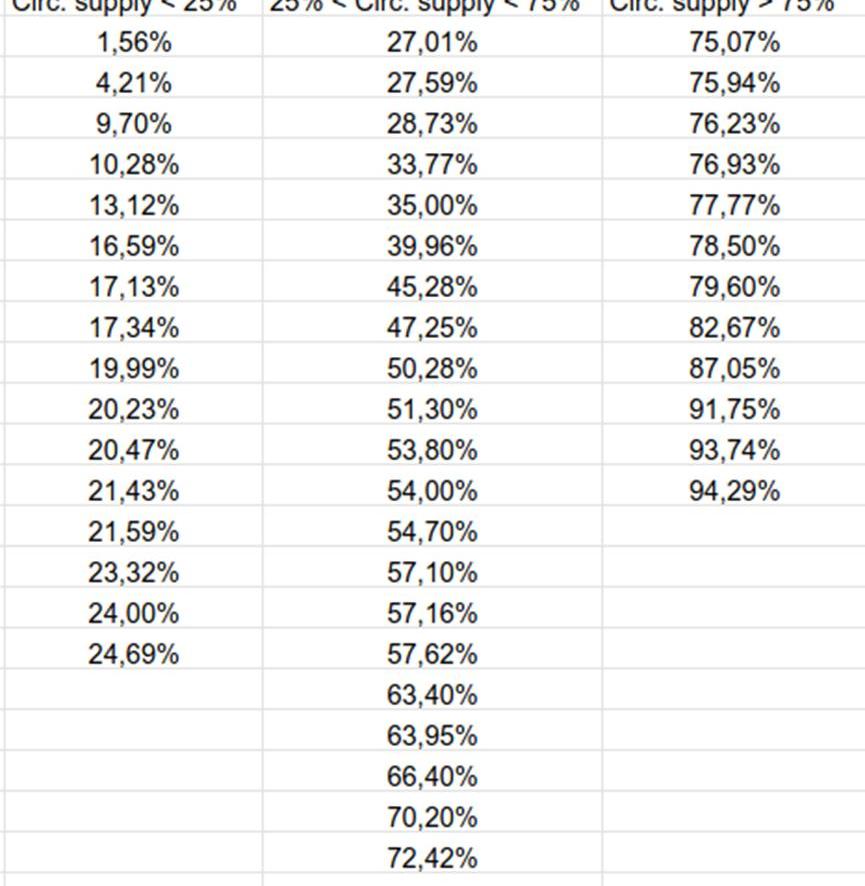

根據CMC過去的周期,百倍幣名單這些幣在入場時的循環供應量:數據取自@MessariCrypto

對于那些想知道的人來說,這些是我在CMC前300名中發現的過去周期的百倍幣,時間截至22年9月。

我可能錯過了所有在CMC上市較晚的加密貨幣的價格數據。這有點令人欣慰,這意味著有更多的百倍幣沒有被收錄在這里!

首先,讓我們記住,在過去兩個牛市中,百倍幣根本不是什么稀罕事。

在2021年,我們有:

Azuki 24小時交易額達1614.78枚ETH:金色財經報道,據NFTGo數據顯示,NFT項目Azuki 24小時交易額達1614.78枚ETH(約合204.55萬美元),漲幅達79.59%。截止目前,該系列NFT地板價已回升至14.23ETH,24小時交易數為98。[2023/1/8 11:01:13]

根據CMC的數據,23個百倍幣進入前100名57個百倍幣進入前300名實際上還有很多,因為與dextools或coingecko相比,CMC列出代幣的時間相當晚。

@1_Point_618過去的主題集中在加密貨幣的類型和上市時間的分析上。

但是,這些加密貨幣的代幣經濟學情況如何?他們的流通量與FDV的對比情況如何?

讓我們看看數據怎么說:

我們都想找到下一個百倍幣。

我像榨取新鮮酸橙一樣榨取加密貨幣市場資本過去的周期數據,以幫助你找到下一個$FTM、下一個$RUNE、下一個$SOL或下一個$MATIC.

免責聲明:

我的分析集中在CMC數據上專注于上一個周期過去發生的事情不可能在下一個周期以同樣的方式重現。=我們不會為準確的底部/頂部計時NFA,DYOR1/有多少百倍幣?

我們都把百倍的項目看作是極其罕見的、一生中只有一次的珍寶。

M31 Capital選擇Anchorage托管其1億美元的Web3基金:金色財經報道,投資基金經理 M31 Capital 已選擇加密貨幣托管商 Anchorage Digital Bank 來托管其 10 月份推出的 1 億美元 Web3 新基金“Web3 Opportunity Fund”。M31由首席執行官Nathan Montone于2020年創立,現在有五個不同的基金推動著去中心化的發展。(decrypt)[2022/12/14 21:42:36]

事實是,僅在CMC前300名中,我們有57個項目在過去的牛市中獲得了百倍或更多。

想一想吧,朋友們。這是非常震撼人心的。

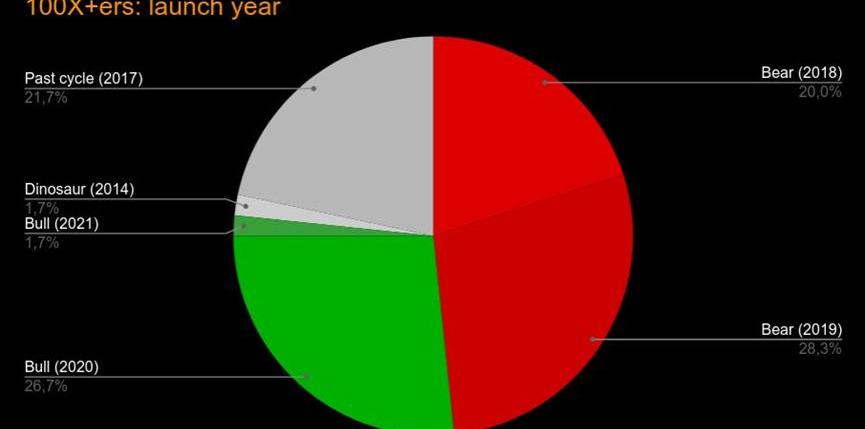

2.1/百倍幣都是什么時候成立的?

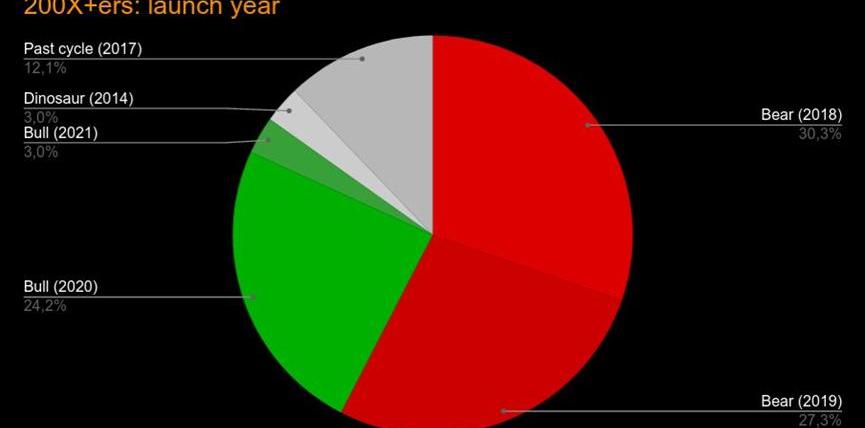

76%的百倍幣項目來自上一個周期,而只有24%的項目是在2017年以前的周期中成立的。雙百倍幣項目的情況甚至更多。85%是在2018年、2019年、2020年或2021年創建的,而15%是在2018年、2019年、2020年或2021年創建的只有1.7%的百倍幣項目是在牛市后期成立的。

新西蘭聯儲:正在加密資產包括穩定幣帶來的機遇和挑戰尋求反饋:金色財經報道,新西蘭聯儲表示:正在就新形式的私人資金(如加密資產,包括穩定幣)帶來的機遇和挑戰尋求反饋。[2022/12/7 21:27:15]

2.2/關鍵點

為了最大限度地提高百倍的賠率,最好投資于目前的熊市所創造的加密貨幣+為未來的早期牛市項目留出至少30%的穩定幣的位置。投資于過去的周期的硬幣是對概率的賭注。注意!協議的采用可能會改變游戲。

3.1/什么類型的項目能夠變成百倍幣?

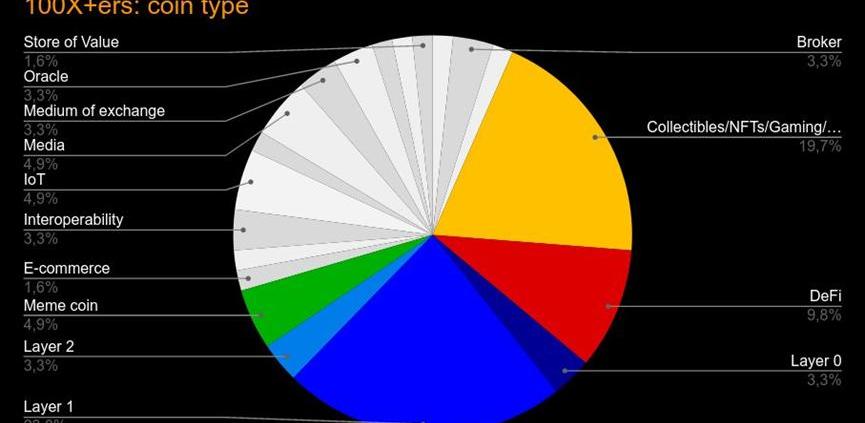

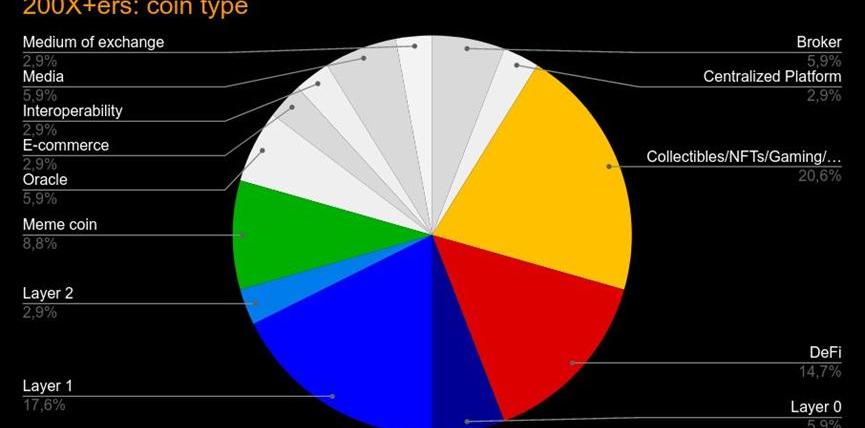

L0/1/2、游戲/NFT/元宇宙、DeFi和迷因幣是最容易變成百倍幣的,甚至更多的是雙百倍幣。生態項目是百倍幣最多的類別。

3.2/關鍵點

游戲、DeFi和迷因是上個周期的熱門敘事,而且是都是百倍的猛漲。不確定下一個牛市也會如此。注意!在一些項目上有采用!

SEC以涉嫌欺詐為由起訴加密經紀商所有者和推銷員:金色財經報道,芝加哥加密貨幣資本公司及其三名人員被SEC指控通過提供未注冊的加密資產證券欺詐投資者。該加密貨幣經紀商的老板Brian Amoah和前銷售員Darcas Oliver Young以及Elbert \"Al\" Elliott涉嫌通過提供未注冊的Beaxy代幣(BXY)來發揮非法經紀商的作用,幫助他們在2018年8月至2019年11月期間從100名沒有經驗的投資者那里籌集150萬美元。

BXY是由已倒閉的加密貨幣交易所Beaxy發行的,據稱該交易所在2018年8月與芝加哥加密貨幣資本達成協議,出售這些代幣。但美國證券交易委員會表示,BXY沒有在委員會注冊,也沒有滿足豁免標準。此外,所涉各方都不是合格的經紀人。[2022/9/15 6:58:39]

由于L0/L1/L2是整個生態的基礎區塊鏈,我將再次主要投資于此類幣種。3.3/回顧

在這一點上,策略應該是獵取非常近期或未來和未被抽調的Layer0/1/2,這證實了@MariusCrypt0的設想。

但是,讓我們看看什么是最能激發我們購買欲的東西。

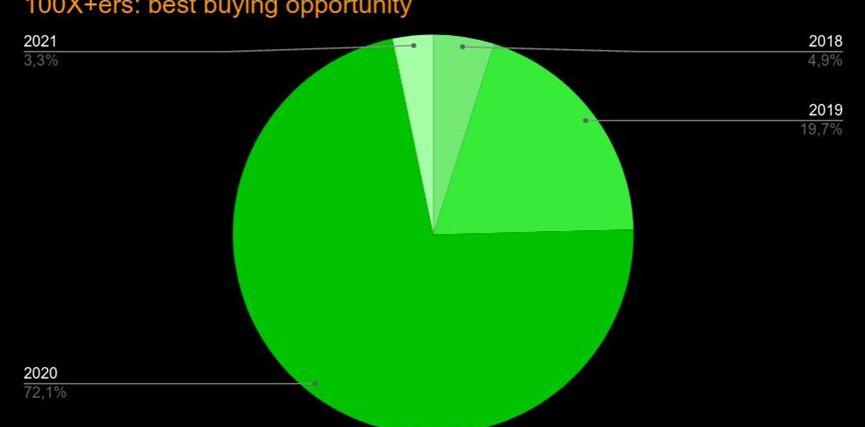

4.1/什么時候是購買百倍幣的最佳時機?

雖然在18年和19年的熊市中創造了大量的百倍幣,但到目前為止,最好的入場時機是2020年3月COVID黑天鵝事件。

上半年非洲區塊鏈公司融資超過3億美元:8月3日消息,非洲的區塊鏈投資強勁。今年上半年,非洲區塊鏈公司籌集了 3.04 億美元。這大約是去年全年總額 1.27 億美元的兩倍多。其中一季度為 9100 萬美元,第二季度為 2.13 億美元。(Nation.africa)[2022/8/4 2:57:48]

只有5%的百倍幣的最佳入場時機是2018年。

5/回顧:我的百倍幣狩獵策略

考慮到低迷的宏觀形勢,我認為熊市遠未結束。除了BTC和ETH:

我將投資于新周期的L0/1/2.23年之前不部署資本。為未來的早期牛市的敘事設置40%的穩定幣。我找到了一塊寶石,到目前為止,它能滿足我所有的要求,但我在等待黑暗時期,以便通過更大的折扣購買它。

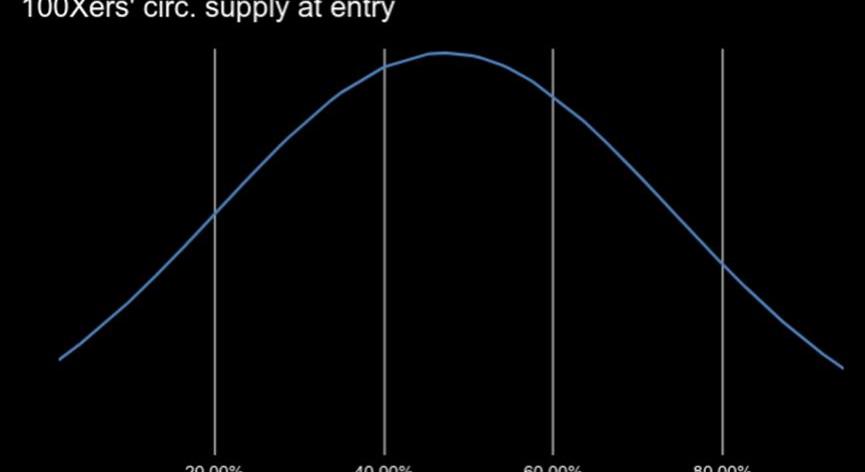

對百倍幣名單的數據分析突出了一個相當均勻的分布。

進入時的循環供應:

平均數:47%的循環/FDV比率中位數:50%的循環/FDV比率16個百倍幣的循環/FDV比率低于25%21個在25%和75%循環/FDV之間12個超過75%循環/FDV的人

我們可以從中得出什么觀察結果?

高流通量的百倍幣數量少得令人吃驚。低流通量的百倍幣有相當多的代表。中循環供應的百倍幣是最有代表性的類別。讓我們在此基礎上進行擴展,并勾勒出一個策略:

為什么只有這么少的百倍幣有>75%的循環供應?這聽起來是反直覺的。高流通量意味著低至沒有來自代幣解鎖的銷售壓力。這應該有利于高倍數。這應該是最有代表性的類別。

那么,為什么在這個類別中,百倍幣這么少?

我們的假設:

高流通量的項目要么太老,要么沒有用他們的代幣經濟學去激勵他們的生態,因此,對代幣沒有需求,從而表現不佳。

你對此有什么看法?

為什么會有大量的低循環供應的百倍幣?這聽起來也是反直覺的。低流通量意味著大量的代幣解鎖,這意味著銷售壓力。

那么,為什么會有大量的低流通量。為什么會有相當數量的低流通量的百倍幣:

這里是我們的假說?

假設:解鎖看漲。

在一個完全的牛市環境中,對于高保值項目,對鎖定的代幣有很高的場外需求。

在這種配置下,解鎖不是熊市事件:代幣被轉移到更高信念的投資者,而不是在市場上出售。

在上表中,1.56%的循環供應百倍幣是$SOL.

以我們的拙見,$SOL在2021年就很符合這個假設。

去看@cobie的文章,對看漲解鎖進行深入挖掘。

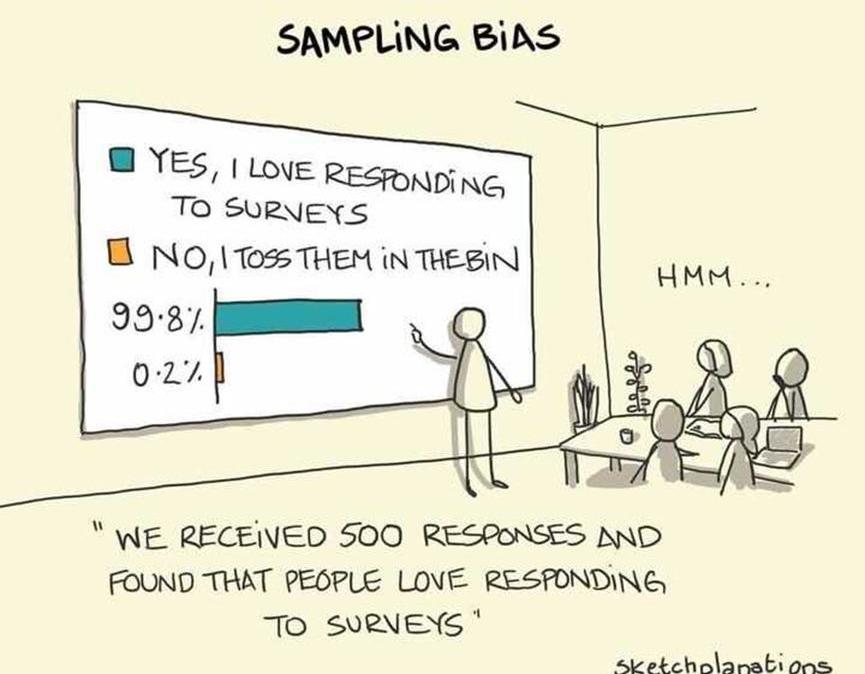

但永遠不要忘記幸存者偏差。

低循環供應百倍幣:警告!

不要忘記這種分析是受幸存者偏差影響的。所以任何結論/假設都不應該被認為是確定的。

在2021年,很多低循環供應項目經歷了可怕的價格行為。

選擇偏差,或為什么你應該對大多數調查和“研究”持高度懷疑的態度。

他們沒有出現在這里是因為他們從未達到百倍,也沒有達到50倍或10倍。

因此,是的,低流通量的項目在百倍幣的精英類別中占很大比例,但在~95%的類別中也有很多。

聽起來的邏輯是:高度稀釋的代幣經濟學導致了糟糕的價格行為。

從中能夠得出什么結論?可以概述哪些戰略?

永遠不要忘記:NFA!

讓我們看看2個有趣的策略,中長線和短線。

中長期的視野在1個周期的范圍內,軟肋可能是以下項目,40%-60%的循環供應。

簡而言之,就是這些項目:

沒有顯示出極度稀釋的代幣經濟學但有激勵措施和生態活力的項目,將為代幣創造強大的需求低循環供應項目被視為風險太大,因為有極度稀釋的風險,除非歸屬時間表在時間上有很好的分布。高流通量的項目被認為是潛在的太老或不足以激勵生態的。當然,這些都是通常的情況,在DYOR過程中必須始終以個案研究為基礎進行加權。

接下來,讓我們看看貨幣經濟學對短期戰略的影響。

短期在短期范圍內,代幣經濟學應該有較小的權重,因為解鎖通常是隨著時間的推移而緩慢操作。

對于超低流通量的代幣,檢查在未來幾周內是否有任何重大的解鎖總是很重要的。

風險是在短期內進入一個位置,并最終被卡住,解鎖來稀釋可用的供應。

請注意,最近推出的絕大多數項目都有極其稀釋的代幣經濟學。因此,DOYOUROWNRESESARCH!

結論

代幣經濟學是一個復雜的話題,但在DYOR時卻至關重要。

中循環供應項目可能是軟肋,因為它們融合了生態的活力和不那么高的稀釋性代幣經濟學。

在任何情況下,都需要具體案例具體分析。

3月11日,USDC的發行商Circle稱,USDC的400億儲備金中有33億存款在硅谷銀行,在此之前硅谷銀行因“流動性不足和資不抵債”而被迫關閉,并指定了美國聯邦儲蓄保險公司接管.

1900/1/1 0:00:00加密銀行業務一團糟,FTX?交易所的暴雷導致兩家受美國監管的銀行遭受破壞性擠兌。其中,SilvergateCapital?Corp.不得不虧本出售資產以償還存款人和貸款人,SilvergateB.

1900/1/1 0:00:00硅谷銀行倒閉導致美元穩定幣USDC上周末出現脫錨并一度跌至0.87美元低點,FUD情緒也在加密市場蔓延,不過這一黑天鵝事件造成的影響似乎并沒有想象中的那么大.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月27日 一、?今日要聞 RedditCollectibleAvatarNFT市值突破1億美元DuneAnalytics最新數據顯示.

1900/1/1 0:00:00比特幣正在再次嘗試NFT。首先是2012年出現了彩色幣,旨在代表比特幣上所有類型的非比特幣資產.

1900/1/1 0:00:00市場觀點: 1.宏觀流動性 貨幣流動性趨緊。美國1月PCE核心物價通脹高于前值,3月16日加息50個基點的概率提升到30%。市場預計美聯儲將加息至5.5%,略高于之前的5.4%.

1900/1/1 0:00:00