BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD+3.44%

ADA/HKD+3.44% SOL/HKD+2.24%

SOL/HKD+2.24% XRP/HKD+4.33%

XRP/HKD+4.33%Defi借貸的業務很像銀行,用戶存入資金構成defi平臺的負債,defi平臺的剩余資金+放出去的貸款構成資產,資產=負債,如果有金庫,那么金庫也會并入負債表,使得資產>負債。

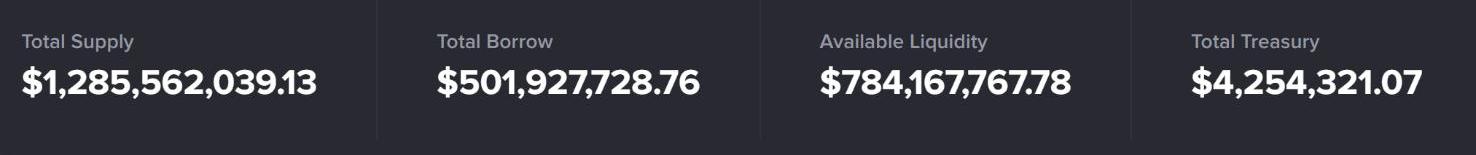

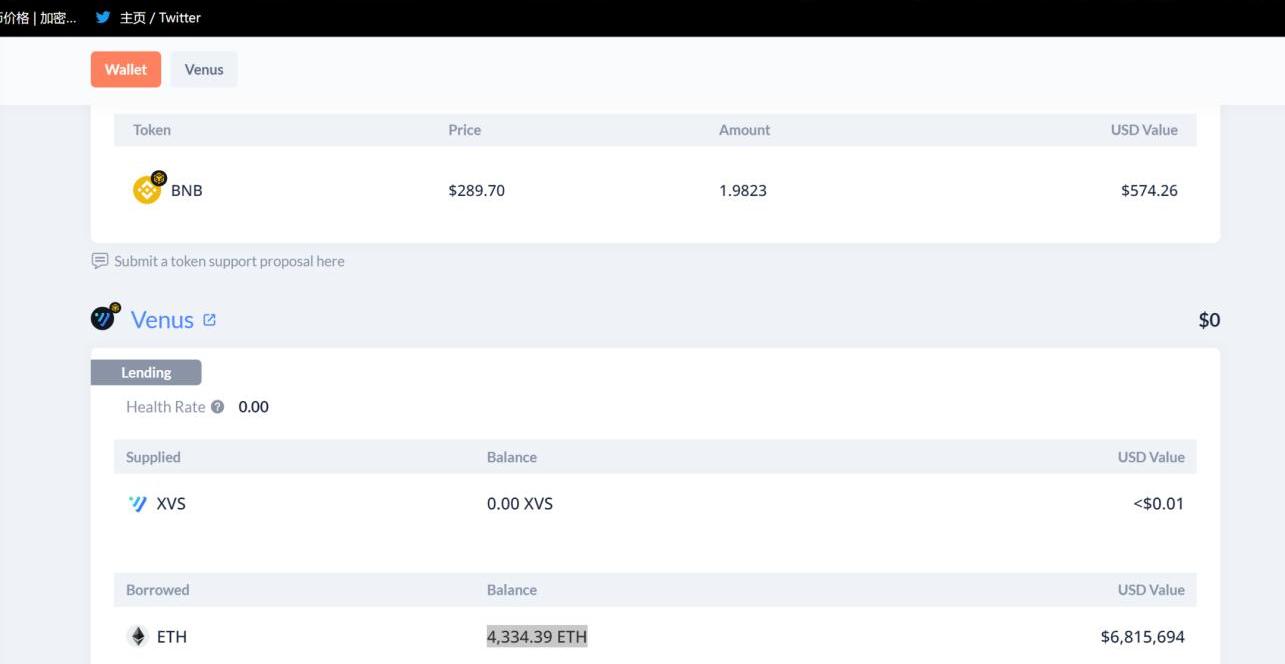

Venus前端數據

首先我們來看一下Venus資產負債表的構成。按照Venus前端信息,用戶一共存入了價值$12.85億的資產,借出約$5億元,剩余流動性$7.84億,金庫還有$425萬,一切看起來很正常。

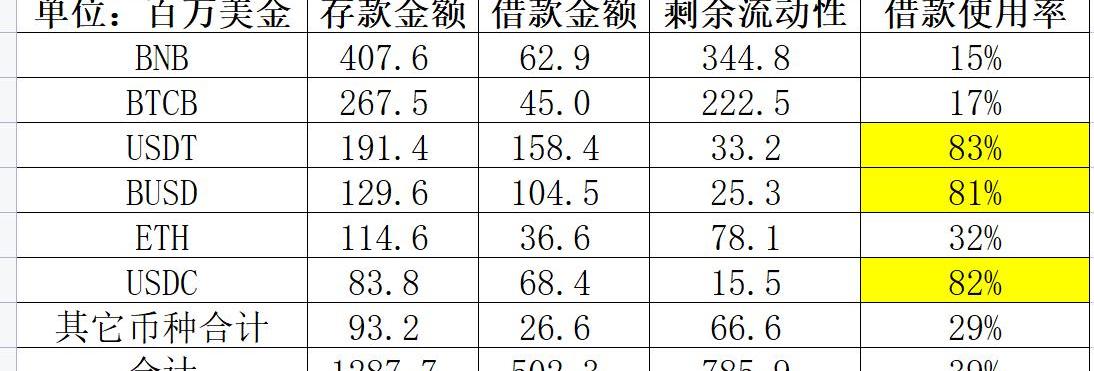

Venus存貸資產構成

雖然高使用率本身不是問題,但它應該引起我們的警覺,因為這代表著Venus上有著超強的穩定幣借貸需求,我們需要搞清楚這些借貸需求是哪里來的。從利率上看也是如此,AAVE和Compound的USDC借款利率分別為3.41%和3.47%,而Venus的三種穩定幣均超過5%,USDT達7%。

Web3游戲初創公司Arena of Faith完成175萬美元種子輪融資,Chain Hill Capital領投:5月22日消息,Web3 MOBA 類競技游戲 Arena of Faith 近日公布已完成由 Chain Hill Capital 領投、Initiate Capital 跟投的 175 萬美元種子輪融資。Arena of Faith 專注于服務 MOBA 電競生態和建設去中心化的賽事體系。Chain Hill Capital 對此表示,我們相信 Arena of faith 對 MOBA 賽道以及 Web3 都有深刻的認知,他們有望結合 Web3 商業模式及去中心化精神在 MOBA 賽道中實現突破。[2023/5/22 15:18:23]

Venus穩定幣數據

這么高的借款使用率會帶來一個問題:Venus上的穩定幣流動性占比過低,很容易造成擠兌。當然這并不是一個大問題,因為使用率的上升會推高利率,形成動態平衡。

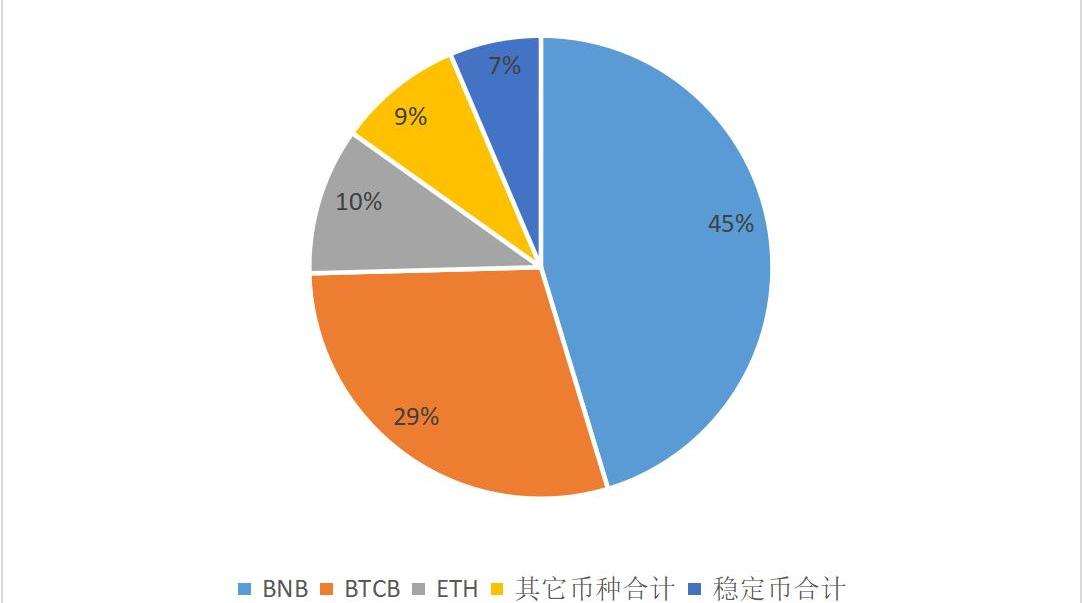

Venus剩余流動性構成

相對的,BTC、ETH、BNB合計占到了84%。這一比例對任何一個借貸平臺而言都是一個正常的數值,但Venus除外,因為這很容易讓人聯想到Venus的兩次安全事件。

Robinhood一季度加密貨幣交易收入下降30%:金色財經報道,Robinhood報告稱,今年第一季度加密貨幣交易收入下降了30%,至3800萬美元。在2022年同一季度,該公司報告的交易收入為5400萬美元。盡管最近幾個月比特幣和以太幣的價格出現反彈,但收入卻出現了下降。去年第四季度,Robinhood的加密貨幣交易收入下滑24%至3900萬美元,遠低于該公司在2021年第二季度的豐收,當時數字資產交易收入達到2.33億美元。Robinhood還報告稱,其“托管”的加密資產同比下降42%至120億美元。[2023/5/11 14:55:56]

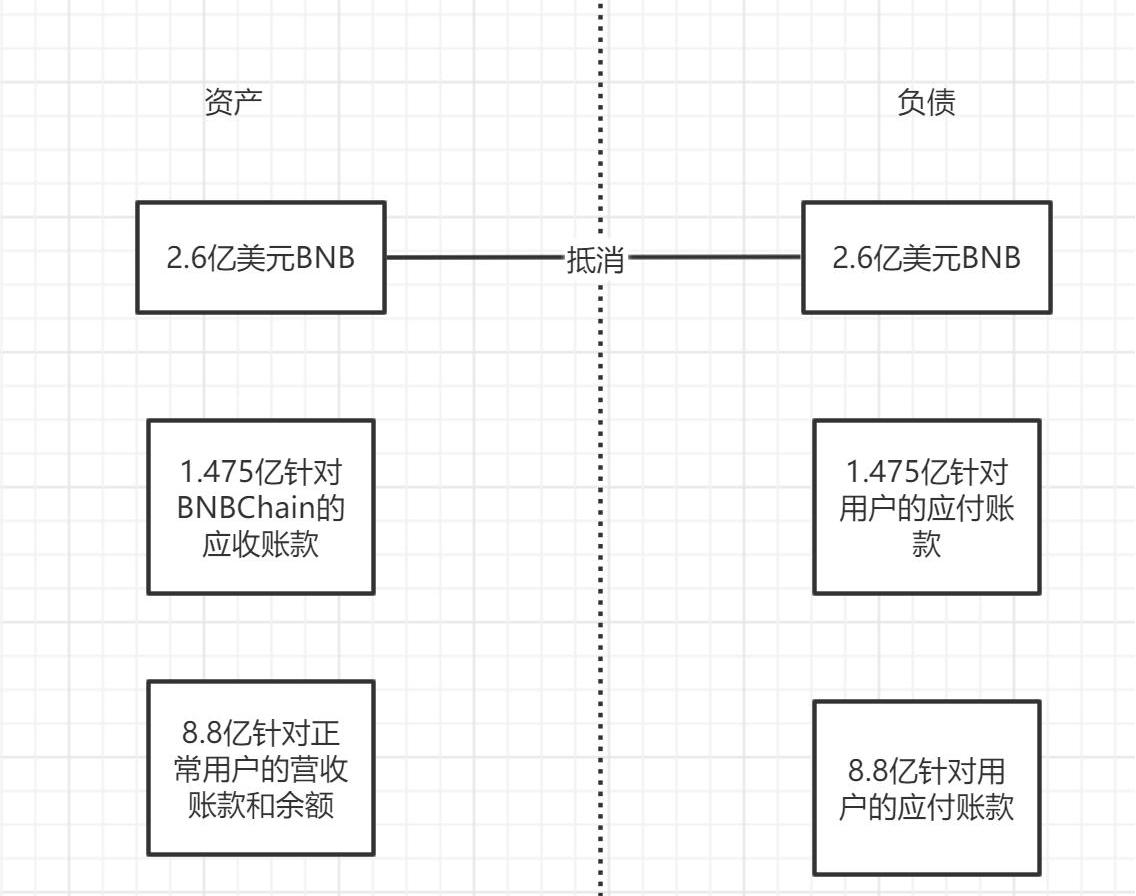

2.BNB增發事件帶來的連鎖債務問題

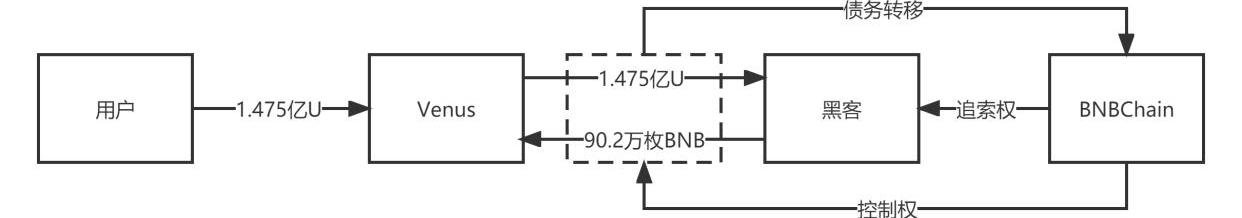

第一件事情是BNBChain被攻擊導致增發,其中90.2萬枚BNB被質押在Venus上,并且借出了5000萬USDT、6250萬BUSD和3500萬USDC。毫不意外的是,BNBChain采取了我們最熟悉的解決方案——什么也不做。

此后通過了一個提案,這90.2萬枚BNB只能由BNBChain來清算。公平地來說,應該為此事負責的應該是BNBChain,那么這里形成了一個如下圖所示的多重債務關系。Venus欠用戶1.475億。考慮到黑客只轉移走了9000萬美元,準確地說這筆債務應該是9000萬或1.475億。

孫宇晨:2023年布局“交易所+公鏈”雙輪驅動戰略:金色財經報道,火必Huobi攜手26位華語區大咖開啟“Huobi 鬧新春 Web3之夜”活動。火必全球顧問委員會成員,波場TRON創始人孫宇晨空降活動現場,介紹了火必和波場生態在新一年的主要發力點和方向。孫宇晨表示,2023年將重點布局“交易所+公鏈”雙輪驅動戰略,其中以火必、Poloniex和BitTorrent Chain、波場為主,初具模型,著重提升用戶體驗和產品流量。另外,圍繞穩定幣以及相關應用做好補齊工作。最后是BitTorrent Chain方面,做好DeFi頭部協議開發者遷移以及BitTorrent Chain跨鏈協議應用的開發。

談及“孫宇晨美術館”未來發展時表示,他表示,將推動佳士得和蘇富比等傳統機構在Web3和NFT領域的布局。[2023/1/18 11:19:24]

BNB增發后的連環債務問題

而Venus的1.475億營收賬款對應90.2萬枚BNB的抵押物。BNBChain獲得了90.2萬枚BNB的所有權,相對于地,BNBChain也應該承擔9000萬的責任,因為BNBChain和黑客才是責任方,用戶和Venus是無辜的。而BNB的持有人也不應該為此承擔BNB增發的惡果。

這里有一個分歧點是能否將90.2萬枚BNB賣出并償還1.475億美元債務。我的答案是NO,因為這屬于增發出來的BNB,要么黑客主動或被動還錢,要么BNBChain應該償還債務并銷毀90.2萬枚BNB。

供應鏈:顯卡2022年出貨量跌幅或高達2-3成:7月6日消息,據PC供應鏈表示,由于挖礦熱潮消退,顯卡2022年出貨跌幅高達2-3成,顯卡呈現價量齊跌走勢,從英偉達、AMD、英特爾,到板卡、相關芯片等供應鏈影響甚巨。(金十)[2022/7/6 1:53:50]

基于此,我們可以將這筆復雜債務從Venus的資產負債表中剝離。價值2.6億的BNB同時從資產負債表中減去。并且應收賬款中有1.475億美元應當歸屬于BNBChain。這筆借款應當被視為無抵押借貸,因為它的抵押物理應被銷毀。

Venus資產負債表構成

3.CANN和XVS價格攻擊的后果真的解決了嗎?

第二件事情是2021年5月,有大戶注入大量XVS價格充當抵押品后拉高XVS價格并借出了幾千個BTC和幾萬個ETH,隨后該賬戶被清算,系統留下近億美元的負債。

在此之后,項目在給出了一個VIP-29的“解決方案”以后再也沒有任何聲音,那么在這里我們**得到了另一個關鍵問題:XVS攻擊產生的壞賬被解決了么?然而,**通過查找公告、新聞,我們無法找到任何信息。

匿名地址將4.5萬枚以太坊交易為USDC來償還Aave上債務:6月18日消息,匿名地址(0x4093FBe60aB50AB79a5Bd32Fa2adEC255372f80E)于北京時間今日凌晨將4.5萬枚以太坊交易為USDC來償還Aave上債務。據Etherscan信息顯示,該地址或與Meitu相關。[2022/6/18 4:36:48]

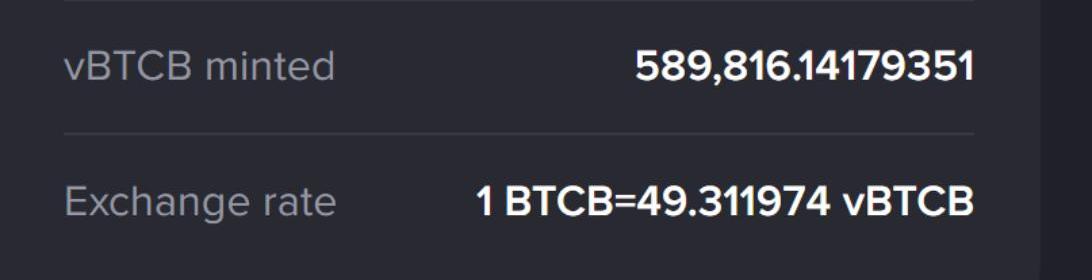

那么我們只能嘗試從鏈上數據入手。在BSCscan上我們可以找到一個叫vBTC的合約,可以看出,用戶存款的過程就是將BTC轉入vBTC合約,合約再返回一個vBTC的憑證。VenusvBTC合約的BTC余額代表著借貸池的余額,vBTC則代表Venus欠用戶多少個BTC。

用戶存款的鏈上交互信息

ETH也是采用了類似的方法。另外,我們可以在官網上找到vBTC的鑄造量和匯率。按照這些數據計算,用戶一共在Venus上存了11960個BTC和73210個ETH,這與Venus前端數據完全一致。進一步計算出來的ETH/BTC余額也與Venus一致。

VBTCB的發行量與匯率

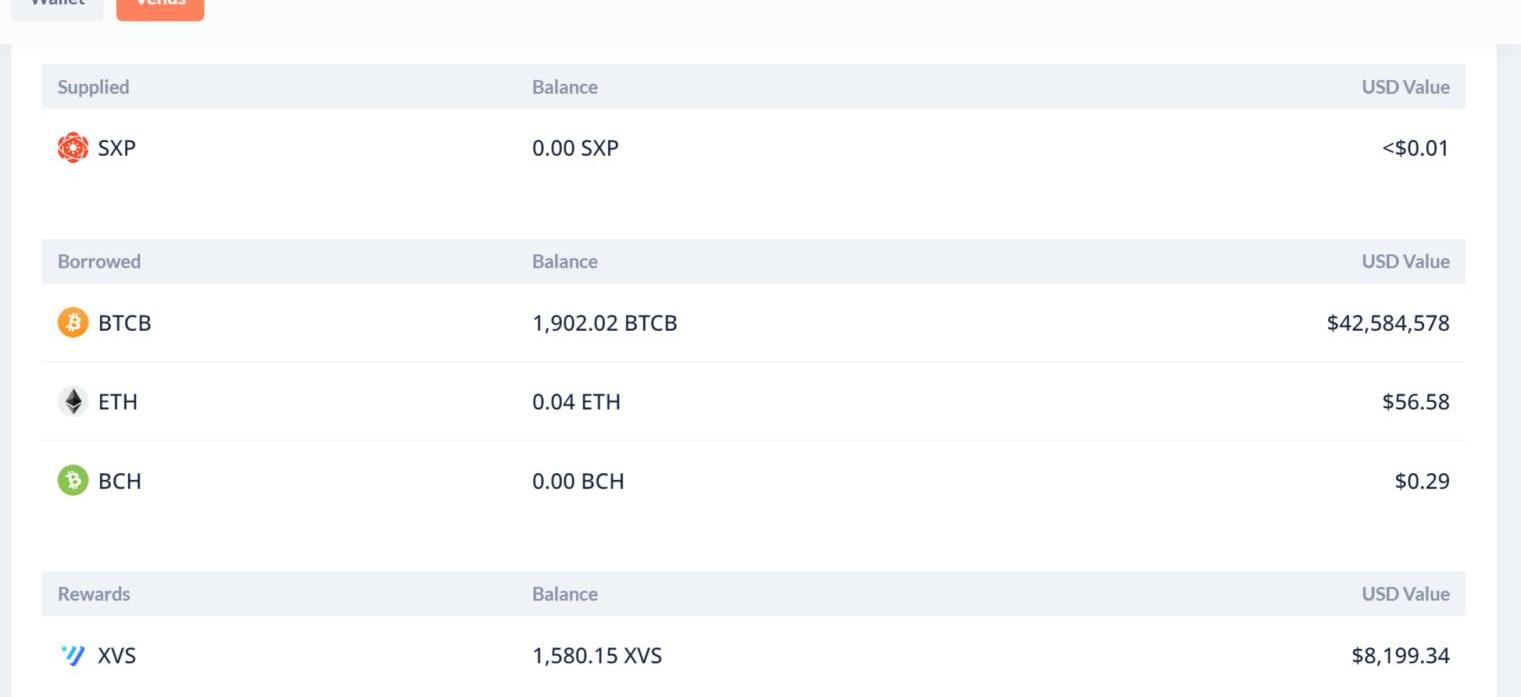

那么現在的關鍵問題就是現存的債務人是否還包含黑客,如果包含,那價值超過1億美元的BTC和ETH將成為壞賬。盡管我們從BSCscan上只能查詢到存款分布而差不多貸款分布,但一個在DefiSummer以后幾乎被大家遺忘的數據平臺——Debank可以查詢到賬戶的貸款情況。

繼續追蹤攻擊者地址0xef044206db68e40520bfa82d45419d498b4bc7bf可以發現,該地址在安全事件以來,在持續清算XVS并且償還債務。該過程大概在6個月前停止,賬面目前剩余價值16萬美元的XVS,另外仍有價值4258萬美元的負債,而ETH的壞賬已經償還完成。

賬戶1:XVS攻擊者壞賬情況

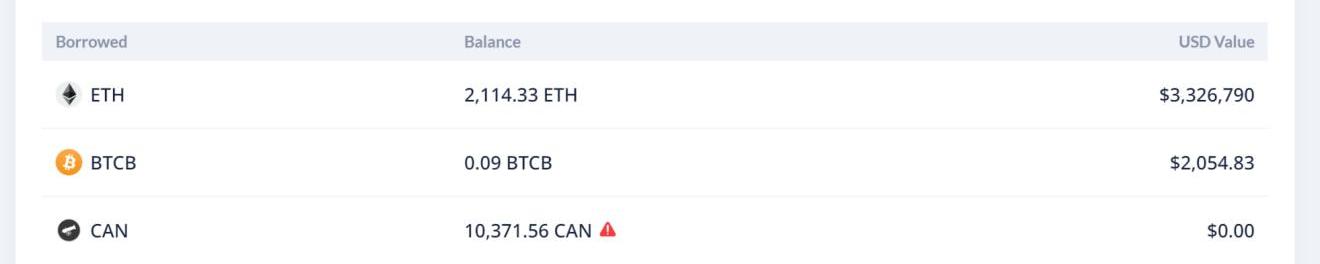

除此以外,在XVS之前的Venus曾被相同的首發操縱CAN價格攻擊,據官方稱該時間以供給者償還資金結束。但鏈上數據顯示,0x33df7a7f6d44307e1e5f3b15975b47515e5524c0地址仍有約332萬美元的負債。

賬戶2:CAN攻擊者壞賬情況

此外,另外一個關聯地址0x7589dd3355dae848fdbf75044a3495351655cb1a也有約681萬美元的壞賬。另外,一個匿名賬戶此前就已經在Medium曝光了這三個地址互為關聯地址,并且與Venus原官方團隊有著千絲萬縷的聯系。

賬戶3:關聯地址壞賬情況

那么對于前面的關鍵問題我們終于得到了一個答案——兩次價格攻擊后Venus陸續解決了一部分問題,但沒有完全解決,已知的三個地址總計產生了1902個BTC和6448個ETH的壞賬。合計約5200萬美元。

4.重構Venus資產負債表

基于上述內容,Venus的資產負債表會變得更加復雜,調整后如下。可以看出,5200萬美元的壞賬和1.475美元的連環債務嚴重影響了Venus資產負債表的健康程度.

5.誰應該為此事負責?

需要明確的是,以上內容論證了BNB增發的連環債務和XVS/CAN價格攻擊帶來的壞賬問題,但受制于筆者自身水平和掌握的信息有限,以及第三方數據可能存在偏差,以上分析都有可能是錯的,歡迎各方指正。

在責任劃分上是很明確的,BNB的問題責任人是BNBChain,ETH和BTC的問題責任在Venus,非常希望Venus團隊能夠對以下兩個關鍵問題做出回答,因為這是我和每一個用戶關心的內容:

1.連環債務問題是否存在?除了擱置以外還有什么解決方案?

2.以上列出的三個地址是否存在壞賬?如果存在壞賬,Venus希望如何解決這一問題?

此外,Binance或者BNBChain也存在非常大的問題。一方面,盡管Binance不斷否認與Venus的關系,也在不斷強調BNBChain和Binance的區別,但如果Venus自己的問題不解決,那些無法提取ETH和BTC的用戶仍然可以選擇借出BNB,而那些BNB本來不應該存在,最終BNB的持有者會為此買單,因此BNBChain必須要為1.475億美元和90.2萬枚BNB的問題負責。

另一方面,在Venus出現如此多問題的時候,Binance仍然選擇繼續支持Venus,甚至為Venus開通了小程序和站內Defi挖礦的通道。對于用戶來說,這顯然是一種背書。而且與此同時,Binance站內用戶投入的資金成為了Venus的TVL,只要有足夠的TVL在,Venus的問題就不會被暴露,Binance成為了Venus的幫兇,甚至犧牲了用戶的利益。如果我們懷揣善意去思考,這可能是一次失職事件,Binance沒有盡到審核義務,但內部串通作惡的可能性同樣存在。在此也呼吁BNBChain/Binance:

1.正面面對BNB仍存在90.2萬枚增發的事實,拿出真正的解決方案而不是擱置問題?

2.在小程序和站內defi挖礦下線Venus功能,并確保用戶的資產不受到任何損失。

最后的最后,建議所有用戶在Venus和Binance正面回應以前停止使用Venus,取出所有資金,雖然Venus問題沒有FTX那么大,資產缺口的規模也相對可控,考慮到Binance的因素后最壞情況也大概率能夠剛性兌付,但中國有句古話,叫做:“我媽不讓我和傻子玩”。

Tags:VenusVENENUBNBbitvenus交易所怎么樣AventusMetaGreenUniverseBNBX價格

注:本文來自@ThorHartvigsen推特,MarsBit整理如下:未來幾個月30個具有強催化劑的協議 收藏這個列表 1@LidoFinance LidoV2: ?Staking路由器:允許.

1900/1/1 0:00:00EulerFinance是DeFiSummer之后少有的具備創新的DeFi項目,它根據資產風險的不同,將資產分成不同的層級,每一層的資產具有不同的借貸權限.

1900/1/1 0:00:00一、過去一周行業發生重要事件 1.產業 去中心化質押協議RocketPool計劃于4月初進行Atlas升級去中心化質押協議RocketPool宣布將于4月初進行Atlas升級.

1900/1/1 0:00:00隨著上海的升級換代即將到來,LSD再次興起。其中一個項目,是一個撿拾和鏟除的游戲引起了我的注意,而且它遠不止于此。以下是我為什么相信$SSV能從眾多項目中脫穎而出,并擁有巨大的上升空間的原因.

1900/1/1 0:00:00今晨,加密市場迎來一波快速調整,比特幣、以太坊一小時內雙雙跌超5%,全網爆倉近1.6億美元。是什么導致加密市場的這波下跌,消息面與基本面上有何動靜,BlockBeats嘗試找到兩個潛在因素.

1900/1/1 0:00:00由于空投預期,Blur的熱度一直在持續。在近期的總交易量上,Blur也一度超越行業老大OpenSea,加速搶占NFT交易市場份額.

1900/1/1 0:00:00