BTC/HKD+4.57%

BTC/HKD+4.57% ETH/HKD+4.24%

ETH/HKD+4.24% LTC/HKD+6.77%

LTC/HKD+6.77% ADA/HKD+6.11%

ADA/HKD+6.11% SOL/HKD+7.77%

SOL/HKD+7.77% XRP/HKD+4.06%

XRP/HKD+4.06%事件概要

3月10日星期五,擁有2090億美元資產的硅谷銀行(SVB)被監管機構關閉,這是自全球金融危機以來最大的銀行倒閉事件。與抵押品風險管理不善導致的全球金融危機銀行倒閉不同,SVB倒閉是由于美聯儲面臨高通脹,導致利率迅速上升,加劇了久期風險管理不善。當銀行長期鎖定過多資金用于投資而無法滿足短期存款取款需求時,就會產生久期風險。一旦銀行的情況在社交媒體上傳播,儲戶就會爭先恐后地提取存款,導致銀行擠兌,最終銀行被FDIC接管。

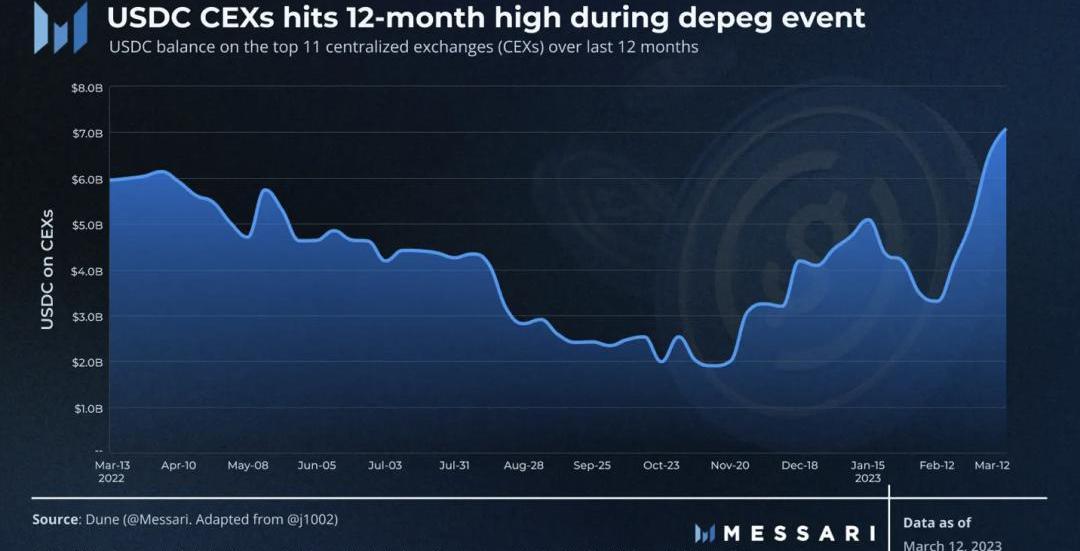

Circle是DeFi最常用的穩定幣之一USDC背后的公司,在SVB持有約33億美元的現金儲備。雖然這些資金約占USDC400億美元儲備的8%,但它們顯然是流動性最強的。USDC持有者擔心Circle滿足贖回請求的能力可能會受到嚴重影響。結果,USDC持有者迅速逃離,導致CEX的存款水平創歷史新高,并導致DeFi內部出現流動性緊縮。

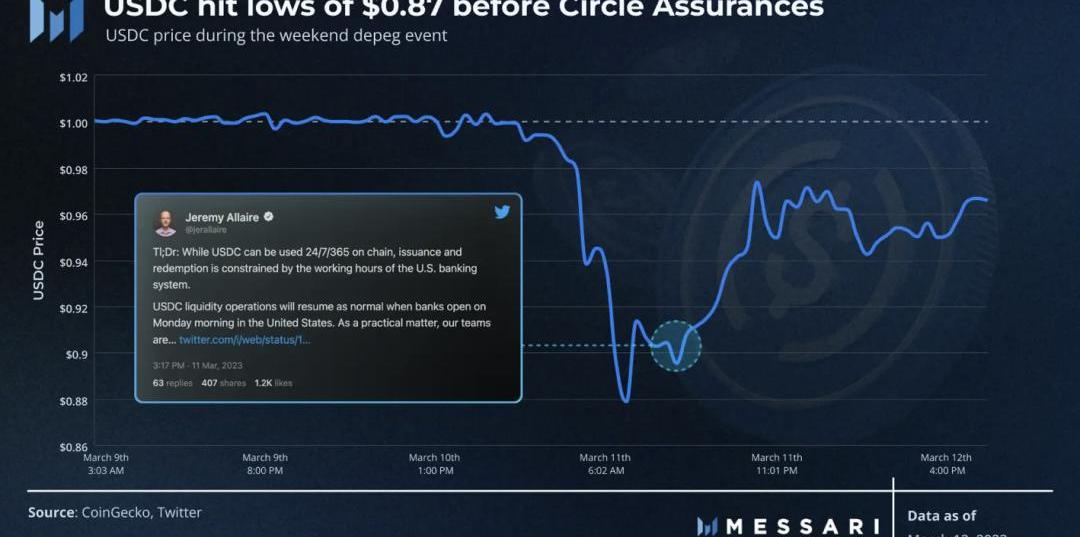

最終,Coinbase暫停了USDC到USD的兌換,因為USDC的價格偏離了1.00美元的掛鉤匯率。USDC需求的快速下降導致價格在周六早上下跌超過13%至0.87美元的低點,然后當Circle確保贖回通常在周一進行時,價格最終回升至0.95-0.97美元。隨著美國政府宣布所有SVB儲戶將全部兌付時,USDC的價格終于恢復1美元的錨定價格。

美國加密交易所的BTC儲備已降至2017年的水平:金色財經報道,根CryptoQuant研究報告顯示,美國加密交易所的BTC儲備已降至2017年的水平,歐盟和香港等地區已經為新興經濟制定了全面的法規,正在經歷資本、人才和數字資產公司的流入。特別是香港,已經向加密公司開放,并表示他們將對類似于傳統金融公司的實體采用“相同的活動、相同的風險、相同的監管”原則。

此外,國際加密貨幣交易所的交易量是美國平臺的四倍。比特幣在美國的現貨交易量主導地位已低于 2017 年的水平,目前為 21%。報告補充說,美國交易所幾乎沒有接觸永續期貨交易市場,該市場的交易量是現貨交易量的 11 倍,因為公司不允許提供這項服務。[2023/6/11 21:30:08]

盡管脫鉤事件是由于擔心USDC的存款儲備而引起的,但DeFi加劇了波動性。最大的USDCDEX礦池之一是Curve3pool,它假設其中的三個穩定幣都應該是1.00美元。然而,當脫鉤時,集中的流動性機制和激勵措施會迅速導致價格進一步下跌。此外,在DeFi的其他領域中,USDC非常值得信賴,協議硬編碼了1.00美元的假設。最值得注意的是Maker的錨定穩定模塊(PSM),它支持DAI錨定。憑借硬編碼的USDC價格,Maker和DAI吸收了大量風險和波動性,因為套利者能夠利用價格差異向PSM轉移超過20億美元的USDC,使Maker持有的USDC增加了一倍以上。

Coinsilium:Multiverse NFT標準(ERC-5606)在以太坊上獲得批準,以增強Web3資產互操作性:3月20日消息,Web3風險投資商Coinsilium Group Limited表示,繼去年9月提交EIP-5606(以太坊改進提案)之后,由Metalinq技術團隊開發的新“Multiverse”NFT標準ERC-5606已成功完成以太坊社區批準程序。ERC-5606是在多個元宇宙、Web3游戲和平臺上創建多元NFT的新標準,這些NFT可以代表不同虛擬世界中的獨特資產,從而實現在這些世界之間的互操作性。ERC-5606完全兼容NFT標準ERC-721和ERC-1155。

Metalinq是一個由Coinsilium和Coinsilium投資組合公司Indorse的創始團隊支持的項目,正在構建增強Web3資產的互操作性的技術解決方案。[2023/3/20 13:15:03]

雖然Circle的33億美元SVB存款可能會恢復,但對DeFi的影響將在未來幾個月內持續。對于投資者而言,需要關注的關鍵領域是:

穩定幣供應:大部分USDC在哪里,哪些生態系統和協議暴露最多?流動性:使用USDC進行掉期和貨幣流動有多容易?自脫鉤事件以來,流動性如何下降?杠桿和清算:押注重新建立掛鉤匯率的杠桿率是多少,級聯清算會在什么價格水平進一步壓低USDC價格?穩定幣供應

紐約總檢察長就注冊問題起訴加密交易所CoinEx:金色財經報道,紐約總檢察長Letitia James正在起訴加密貨幣交易所CoinEx,稱其未在該州注冊。

根據周三提交給紐約州最高法院的一份請愿書,CoinEx提供、出售、購買屬于商品和證券的加密貨幣并進行交易,而沒有在紐約注冊為商品經紀商和證券經紀人或交易商。 該交易所也沒有遵守1月份送達的傳票。 總檢察長辦公室列出了四種代幣,包括AMP、LBRY代幣(“LBC”)、LUNA和Rally(“$RLY”)。請愿書旨在阻止CoinEx在該州從事未經授權的活動,并希望阻止紐約的IP地址使用交易所。總檢察長還要求獲得“紐約賬戶的完整賬目,以及從紐約客戶那里收到的所有費用”。[2023/2/23 12:24:02]

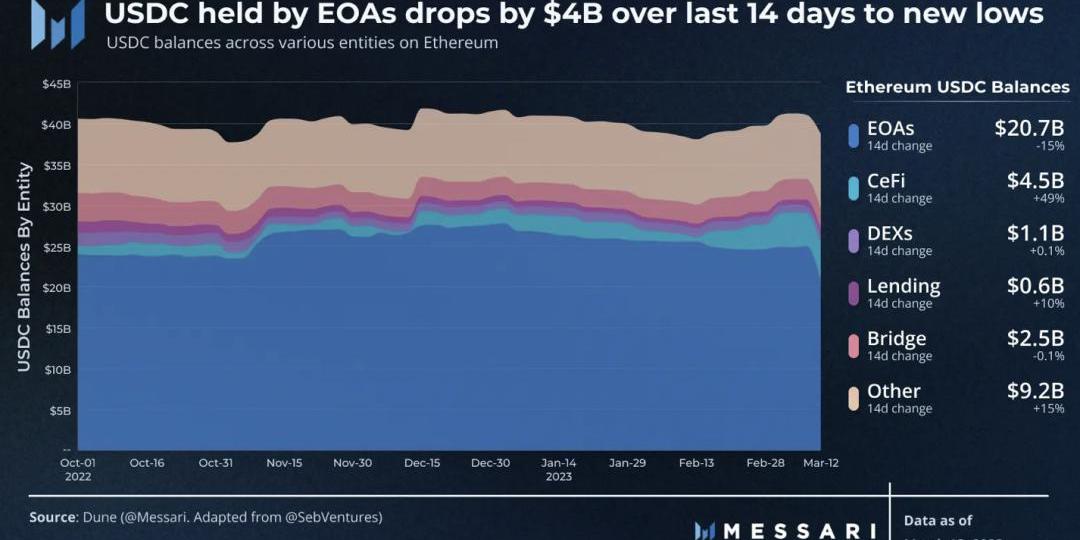

以太坊是USDC的主要生態系統,占400億美元供應量中的380億美元。自USDC脫鉤事件以來,以太坊外部所有地址(EOA)已售出超過40億美元的USDC,導致EOA持有的余額創下12個月新低。

EOA持有者釋放的供應量主要被CEX吸收,因為在過去14天內交易所持有的余額增加了近50%。這約占EOA向市場傾銷的供應量的一半。另一半分布在DeFi中,即在DEX池和借貸市場中,持有人在這些市場中尋求沒有市場風險或depeg風險的代幣。例如,如前所述,Maker的PSM有近20億美元的USDC流入,而Curve的3pool有16億美元的流入,因為持有者換成了其他更有利的代幣。

安全機構:BSC鏈上Cupid代幣合約遭受閃電貸攻擊分析:8月31日消息,據Beosin EagleEye平臺監測顯示,BSC鏈上Cupid代幣合約遭受閃電貸攻擊,Beosin安全團隊分析發現,Cupid合約0x40c994299fb4449ddf471d0634738ea79c734919有一個獎勵的邏輯漏洞,擁有USDT/VENUS的LP代幣可以得到Cupid代幣,攻擊者利用閃電貸貸出USDT,購買VENUS代幣,抵押后得到LP代幣,把LP發到多個地址后通過調用被攻擊合約的0xe98bfe1e()函數claim得到Cupid代幣,獲得Cupid代幣后拋售獲利78,623 USDT。[2022/8/31 13:00:41]

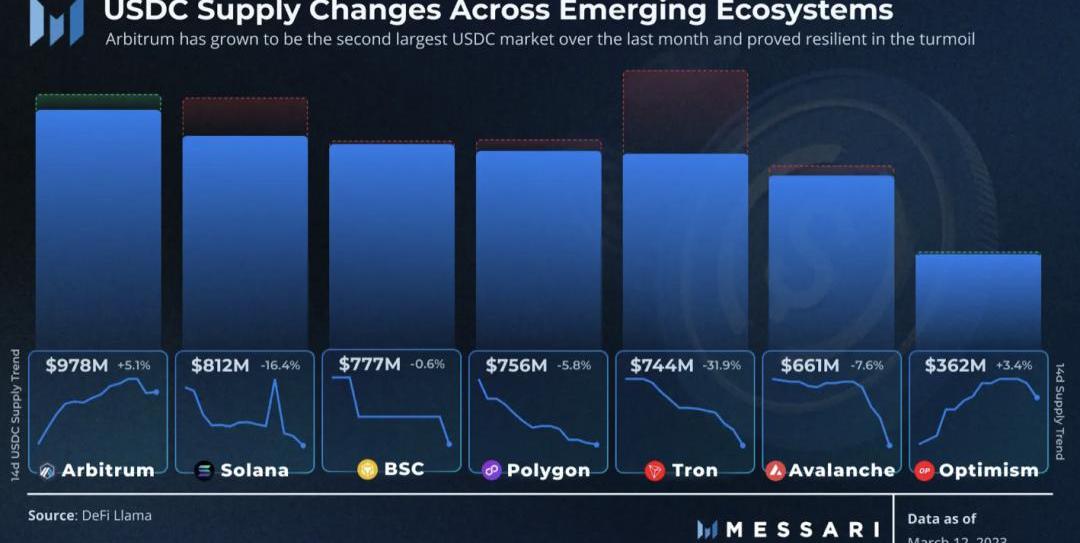

在以太坊之外,由于USDC持有者逃離USDC和鏈生態系統,替代的Layer-1s(L1s)供應量大幅下降。然而,以太坊的第2層(L2)生態系統在depeg事件期間經歷了USDC的涌入,這表明與其他新興生態系統相比,L2擁有更有利的用戶粘性以及流動性。

Arbitrum現在是僅次于以太坊的USDC的第二大生態系統,繼depeg事件期間其他鏈的供應變化之后。在過去的兩周里,Arbitrum的USDC流入量約為5000萬美元,而Solana、Polygon和Avalanche等生態系統同期的流出量約為50至1.5億美元。在過去的一個月里,Arbitrum一直保持著主要生態系統中最高的TVL增長率,這表明相關活動不斷增加。

CertiK:攻擊者于一個地址鑄造了1.5億個SHELL代幣:金色財經報道,據CertiK安全團隊監測,北京時間2022年6月11日12:30 ,SHELL代幣價格下跌超過56%。攻擊者于一個地址鑄造了1.5億個代幣,隨后將其轉移并在12次交易中將其售出。目前約有價值18萬美元的代幣已被提取,其余資金仍在以下地址:0x5ba8c3f55edc13c641d8612cd37ca89dc4e2cfb2[2022/6/13 4:21:38]

雖然USDC供應從EOA錢包流入DeFi協議和不斷發展的生態系統似乎是一個可管理的流動性環境,但在周末,情況并非如此。

穩定幣流動性

USDC位于DeFi的中心。兩個核心DEX池是Curve3pool和UniswapETH<>USDC5bps池。USDC也是Aave和Compound等貨幣市場上流動性最強的穩定幣,并且占據DAI抵押品中的大部分。因此,USDC維持其掛鉤和可用流動性對DeFi運營至關重要。

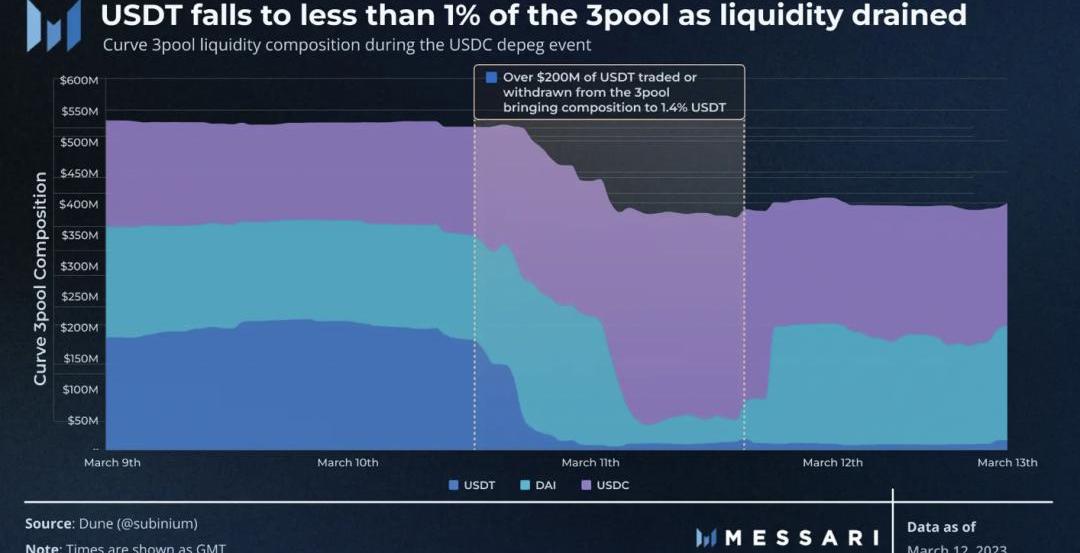

然而,一旦掛鉤確實發生,DeFi就開始出現裂痕。在DEX上,USDC被LP和用戶放棄。3pool有16億美元的USDC流入,對應于USDT的類似流出。最終,由于USDT的份額從池流動性的三分之一以上下降到近1%,池中的USDT幾乎被耗盡。

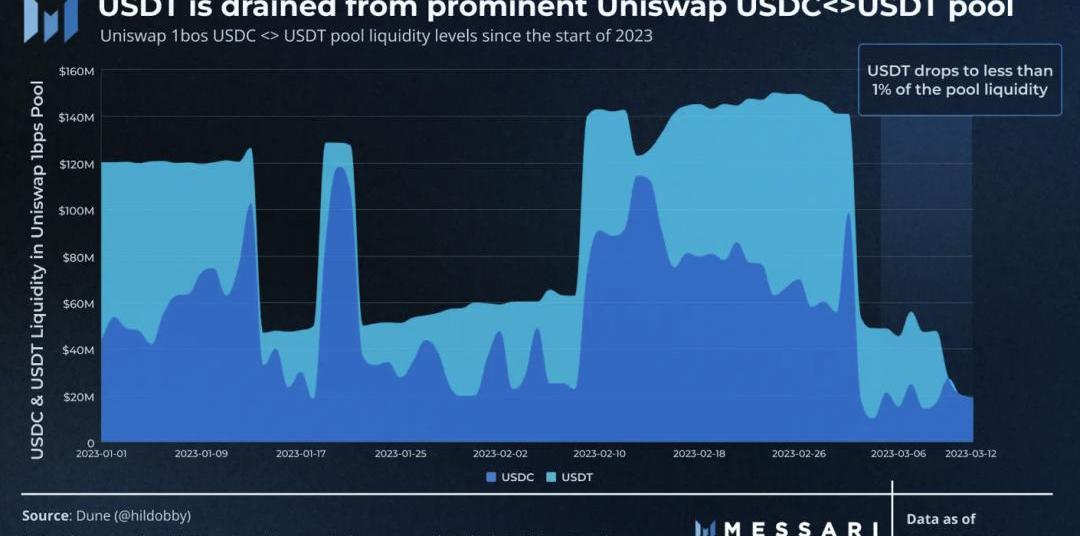

Uniswap也出現了類似的結果。主要的USDC<>USDT池中的USDT也被抽干,因為99%或3100萬美元的USDT被交易或從池中提取。

由于所有逃離USDC的活動以及由此產生的套利機會,DEX創造了有史以來交易量最高的日子之一。3月11日的交易額接近250億美元,創下新高。Uniswap占DEX總交易量的一半多一點,而Curve的80億美元交易量占了另一大部分。

然而,隨著所有理想的交易對手流動性都被耗盡,剩余的USDC持有者幾乎沒有辦法在沒有市場風險或嚴重滑點的情況下賣出USDC。在CEX之外退出的唯一其他場所是貨幣市場和債務協議,如Maker。

與DEX類似,貨幣市場很快就看到像USDT這樣的理想資產幾乎全部被借入。這大大提高了USDT在Aave市場的APR,達到70-90%的利用率。

加劇流動性問題的是,Aave和Compound都制定了緊急治理參數更改,以在USDC繼續脫鉤的情況下保護協議免受壞賬的影響。Aave最終凍結了V3Avalanche部署中的穩定幣市場,因為它迄今為止通過V3的效率模式最容易受到穩定幣對偏差的影響。同樣,Compound在其V2協議中凍結了USDC的新存款,以減少引入新的潛在壞賬。

雖然Aave和Compound是USDC的大市場,分別為1.2億美元和6億美元,但Maker迄今為止擁有44億美元USDC的債務協議。然而,大部分USDC都被鎖定在PSM中,PSM的功能更類似于DEX而不是債務協議,因為它支持DAI和USDC之間的1:1交換。PSM設計有效地假設USDC價值1.00美元,當脫鉤時,PSM成為USDC的傾銷場,吸收了近20億美元的USDC。為了限制潛在風險并激勵其他穩定機構,如USDP,Maker進行了緊急投票,以抑制USDC在PSM中的使用,并暫停使用USDC作為抵押品來鑄造DAI。目前,Maker承擔了盲目接受USDC進入PSM的巨大風險,現在錨定已經恢復,Maker有額外的20億美元USDC,一旦市場情況得到充分明確,它可以從中尋求收入。

杠桿和清算

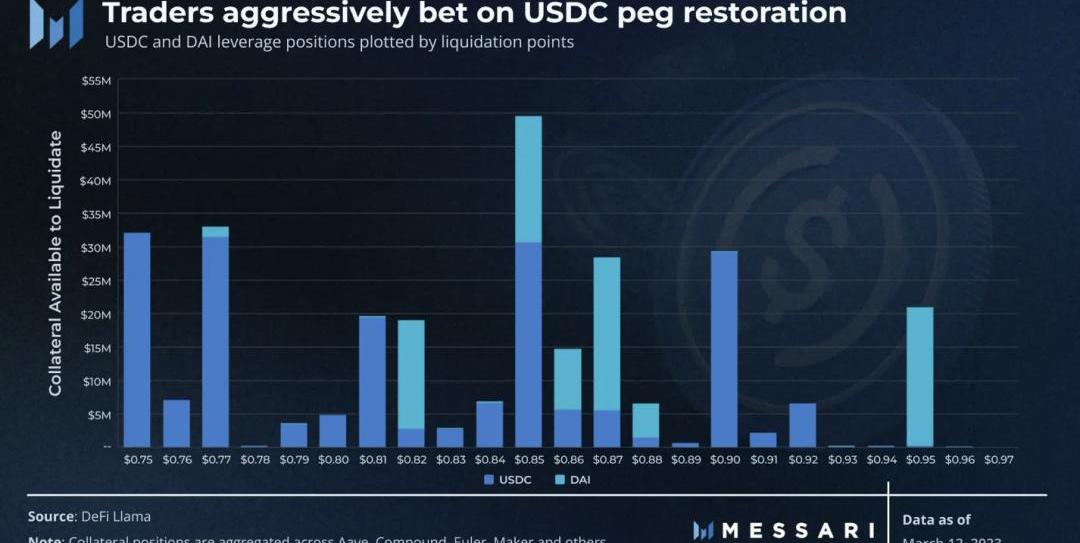

雖然像USDT這樣理想的穩定幣的借貸利率飆升,但還有另一陣營的參與者認為掛鉤會迅速恢復并使用鏈上貨幣市場來押注USDC。這些交易員持有大量杠桿USDC和DAI的頭寸,其清算點接近交易價格。

超過6600萬美元的DAI和USDC在3月12日的交易價格的10%以內可清算。如果脫鉤繼續惡化,那么隨著清算的到來,這些頭寸將導致價格迅速下跌。然而,在Circle的保證和政府的行動下,有效恢復了掛鉤,這些頭寸為承擔風險獲得了可觀利潤。

下一步呢?

通過本周末的事件,我們可以發現DeFi過度依賴USDC。然而,問題不在于USDC,而在于DeFi協議中采用的嚴格的機械假設。假設USDC或一攬子價格始終等于1美元的協議對USDC或一攬子價格進行硬編碼。這樣的假設,正如事件所證明的那樣,并不總是成立。

我們應該著眼于構建足夠機動以能夠響應市場條件的假設最小化的DeFi協議。

例如,Gyroscope協議,是一個新的穩定幣項目,表達了對動態設計的這種需求。該協議使用一種稱為動態穩定機制的掛鉤穩定機制,這是Maker對剛性PSM的理論上的改進。實際上,DSM將Gyroscope穩定與多個其他穩定進行抵押,并根據準備金水平動態調整贖回價格,而不是假設抵押穩定為1美元。

除了設計更具活力的系統之外,DeFi協議還應該在不過度破壞流動性的情況下盡可能地使穩定幣多樣化。這在很大程度上意味著設計更多像DAI這樣的加密抵押穩定幣。Aave和Curve是今年推出穩定幣的兩個項目,它們為穩定幣的采用提供了可行的途徑,而不是依賴于USDC。

隨著USDC恢復掛鉤,預計DeFi將在短期內恢復正常業務。從長遠來看,投資者和用戶都應該尋找推出替代穩定幣和協議并采用降低風險的動態設計的項目。

近日,美國SEC監管壓力下,美國第三大股權眾籌平臺Republic宣布已正式關閉旗下規模達7500萬美元的元宇宙房地產基金.

1900/1/1 0:00:00自香港發布虛擬資產發展政策宣言以來,發布了一系列加密友好政策,積極擁抱Web3,使香港迅速成為新一個Web3圣地,在此聚集了大量Web3人才,引發了大量對加密浪潮的的思考.

1900/1/1 0:00:00與物理世界用來連接兩個物理地點的橋梁相似,加密世界的跨鏈橋連接著兩個區塊鏈生態系統,通過信息和資產轉移促進不同區塊鏈之間的溝通.

1900/1/1 0:00:00在上周周末,所有人都被硅谷銀行事件吸引了眼球,但比特幣?NFT?社區卻好像在另一個加密世界,分享自己穿著巫師服裝洗澡的照片和視頻,熱絡的玩著社區的游戲.

1900/1/1 0:00:00你不會還在把ChatGPT只當作好玩的對話工具吧。對于我們web3的人來說,它可以做出很多實用的功能,成為你的左膀右臂。下面我會列舉一些自己實際工作使用過的案例,希望給大家一些靈感和幫助.

1900/1/1 0:00:00隨著計算機技術的不斷發展,我們可以輕松地在互聯網上存儲、傳輸和處理大量的個人和企業數據。然而在這個數字化時代,大家對數據隱私和安全的擔憂也越來越高.

1900/1/1 0:00:00