BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD-1.04%

LTC/HKD-1.04% ADA/HKD+0.5%

ADA/HKD+0.5% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD+1.73%

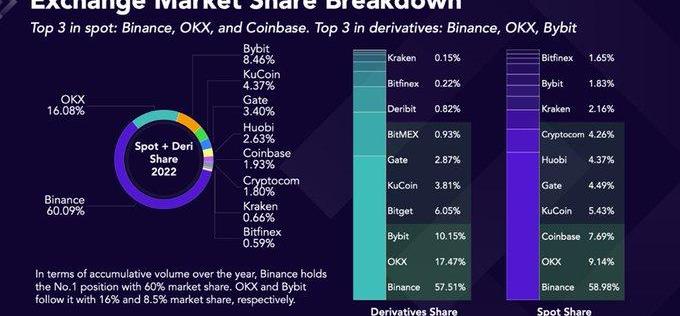

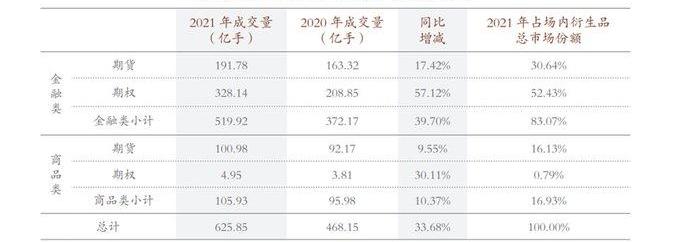

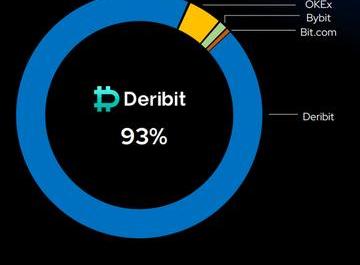

XRP/HKD+1.73%在CEX中,Binance+Ok+Bybit占據了鏈下衍生品的絕大部分市場。以期權為最大賣點的Deribit在衍生品市場中僅占據了0.82%的交易量,但是其在期權細分賽道中占據了93%的市占率。

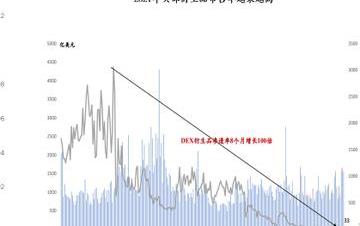

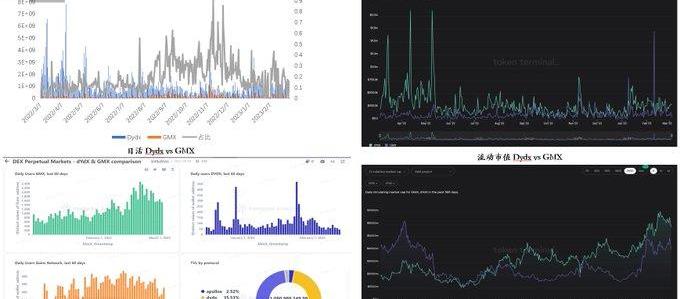

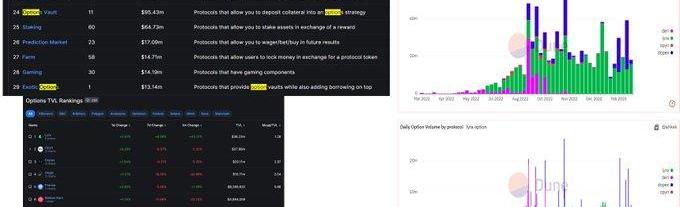

?在Dex中,GMX和dYdX占據了鏈上衍生品交易市場的絕大部分市場。GMX花費一年時間,開始慢慢蠶食dydx交易量。

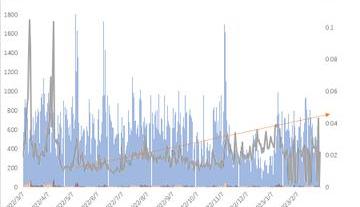

鏈上衍生品市占率正在提升

?從2021年2月-2023年3月數據來看,頭部衍生品的市占率越來越高,市占率逐漸從原來的0.033%增長至近4%。

?注:2023年滲透率產生大幅波動源自于dydx部分天數數據缺失,可能由于系統維護等原因。

CFTC增加GMAC和小組委員會的成員;包括Uniswap、Polygon團隊代表:金色財經報道,美國CFTC委員、全球市場咨詢委員會 (GMAC)發起人Caroline D. Pham宣布了GMAC及其全球市場結構、技術問題和數字資產市場小組委員會的新成員和領導層。包括Uniswap Labs、Polygon Labs、Crypto.com、CoinFund、Galaxy Digital團隊代表。

據悉,GMAC及其小組委員會共有128名成員,構成了CFTC發起的有史以來規模最大的單一咨詢委員會計劃。[2023/7/7 22:23:15]

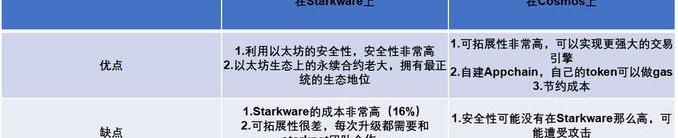

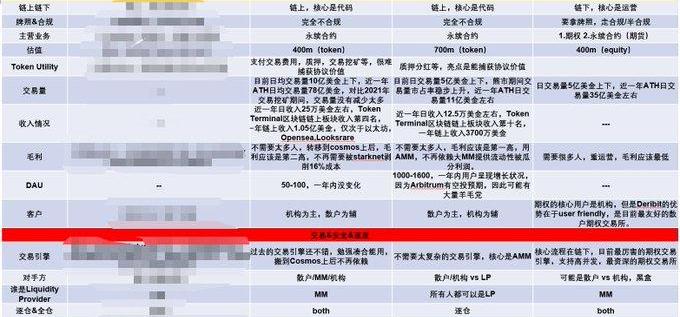

nDydx是2021年建立在Starkware上的訂單薄永續合約交易所。Dydx通過starkware自建了Appchain,用戶登錄Dydx只需鏈接錢包,隨后將資金充值進appchain網絡中即可使用。用戶開倉關倉時,matcher會匹配訂單,sequencer排序,隨后將結果上鏈。除了需要交少許Gas費用,大部分體驗和CEX一樣

nDydx能在2021年下半年爆火,是因為采取交易挖礦,即發token以激勵用戶在該協議進行交易;對于提供流動性的做市商,將給予更大程度的優惠。因此dydx交易量以及日活在交易挖礦期間大幅增長,流通市值也達到近15億美金,現在市值在3.7億美金左右。但是交易挖礦不是長久之計,印鈔機終有停止印鈔的一天

Flappy Moonbird已在Multichain上部署FMB合約:金色財經報道,Free-to-Play H5游戲Flappy Moonbird發推表示,為了將FMB的一部分連接到BNB Chain,已經在Multichain上部署了FMB合約。目前的Multichain系統存在風險,因此需要替換FMB合約,以保證安全問題。

金色財經此前報道,Free-to-Earn休閑鏈游Flappy Moonbird通過代幣完成600萬A輪投資。[2023/6/1 11:52:38]

2022年6月Dydx宣布出走,V4版本脫離Starkware,使用CosmosSDK搭建自己的Appchain。Dydx的傳統orderbook模式到目前為止運行順利。但是在交易量和用戶大幅增長的交易挖礦階段,dydx已經顯示出一些卡頓。

如dydx官方所言:“我們開發的每一個L1/L2的問題是它們都無法達到較高的吞吐量。現有的dYdX產品每秒處理約10筆交易,每秒處理1000筆下單/取消,目標是將上述交易擴大更大的量級。”相對于binance的交易體驗來說,以dydx為代表鏈上交易所還是不夠絲滑,且Starkware需要收取交易傭金(15%左右)

韓國政府擬投入2233億韓元扶持元宇宙產業:2月16日消息,韓國科學技術信息通信部16日表示,政府今年將投入2233億韓元(約合1.74億美元)扶持元宇宙產業。政府將對數字人、全息影像等沉浸式體驗顯示屏等關鍵技術的研發和商業化投入615億韓元;對研發醫療、教育、防務、產業、經濟等各領域具有針對性的元宇宙平臺投入680億韓元;對元宇宙實驗室等人才培養機制投入167億韓元;建立400億韓元規模的元宇宙企業并購基金。[2023/2/16 12:10:48]

利用CosmosSDK,dydx可以自建Appchain。在未來cosmos上,dydx每個驗證器將運行一個內存中的orderbook,每個驗證器存儲的訂單簿最終彼此一致。在實時基礎上,訂單將通過網絡匹配在一起。由此產生交易然后提交到鏈上的每個區塊。這允許dYdXV4具有極高的訂單簿吞吐量,可能是現在100倍的吞吐量

此外dydx為代表的layer2appchain存在過度中心化的問題。即dydx在每次出塊時依賴唯一的sequencer,sequencer可以肆意排序區塊從此賺取MEV。但是利用Cosmos的驗證器集,能夠解決去中心化問題

宏觀經濟學家:美國將從采用比特幣中受益:金色財經報道,宏觀經濟學家Luke Gromen在9月14日的 Natalie Brunell 播客節目中表示,美國將從采用比特幣中受益,而不是將資產視為威脅。?Gromen指出,采用比特幣作為主權資產可以為美國帶來額外的優勢并創造經濟繁榮,同時提供優于中國和俄羅斯等全球競爭對手的優勢。

比特幣可以成為美國的一種選擇,特別是如果中國和俄羅斯選擇囤積黃金,這種情況將轉化為債券市場的“爆炸”。然而,這位宏觀經濟學家指出,目前,美國的政策制定者認為比特幣對美元構成威脅。[2022/9/19 7:04:52]

nGMX的模式更類似于AMM,即所有LP共同承兌+預言機喂價的模式。在這里不再需要大量的傳統做市商,LP們只需要把ETH/BTC/USDC等token存入LP池中即可。不同于dydx/gravity/cex的歡樂豆模型,即做市商提供U作為流動性,用戶開倉用U等抵押品購買contract而不是physicaltoken;GMX是有physical交易的AMM。

假設預言機此時投喂的ETH價格是1000U一個,用戶用1000U保障金開10倍杠桿,那么用戶就需要從池子中再借入9000U,夠買池子中的10ETH,所有過程上鏈,用戶付一筆gas完成上述流程。平倉時假設預言機投喂的ETH價格是1100U一個,那么用戶將1100U*10的ETHSwap給池子內的LP,用戶盈利所有LP池虧損。

以太坊網絡當前已銷毀240.5萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡當前已銷毀2,405,806.19ETH。其中,OpenSea銷毀230,048.57枚ETH,ETHtransfers銷毀223,313.24枚ETH,UniswapV2銷毀133,217.24枚ETH。 注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/6/6 4:04:06]

GMX做散戶,高日活,高市值,低收入dYdX做機構,低日活,低市值,高收入

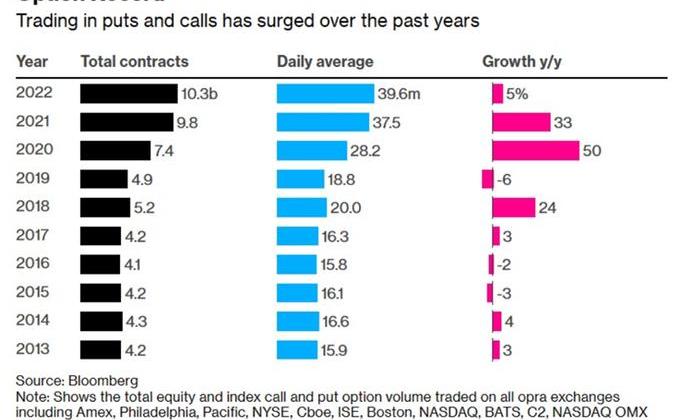

北美傳統期權市場在整個2020年迎來較大增長。不同于2020年以前期權市場的增長是由傳統機構推動,2020年美股期權市場的核心增長是來源于散戶。疫情導致失業/停工/放水,大量散戶投資者涌入Robinhood、Schwab和Etrade等交易平臺,使得股票交易活動升至歷史新高。

Robinhood提供的數據顯示,2020Q1新增股票交易賬戶300萬個,用戶平均年齡為31歲,其中半數用戶沒有任何投資經歷。隨后風險更高、杠桿更高的期權投資更加火爆,2020/2021/2022年期權交易量大量增長。

根據目前訪談結果來看,Bybit/Okex/Binance從2022年Q3Q4開始著重發展期權業務。核心是因為在市場不好的情況下,現貨/合約已經很卷了,但是期權市場暫未開發完全,并且期權市場的利潤率比現貨/合約還要高,因此上述三家交易所開始做大期權市場+蠶食deribit市場份額。

他們拓展期權的核心邏輯就是:1.看到了北美傳統金融期權市場的大規模增長2.這部分增長來源于散戶3.如果crypto市場越做越大,這部分在美股炒期權的riskseeker會慢慢來幣圈炒幣炒期權4.對標傳統金融,crypto期權市場增量空間非常大5.Deribit不應該一家獨大

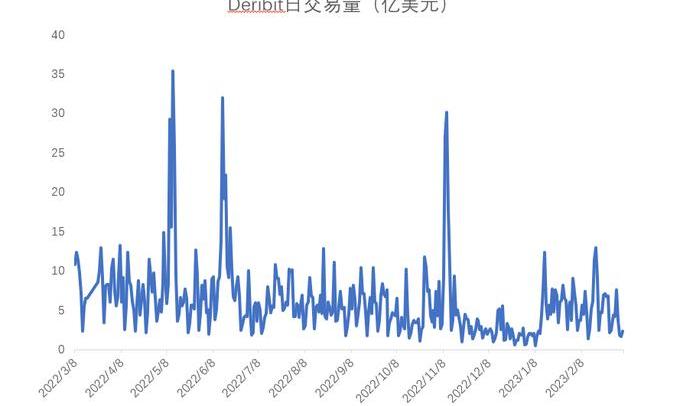

在CEX中,Deribit一家獨大,2022年估值4億美金,日交易量在5億美金上下波動,巔峰日交易量達到35億美金。?做期權不同于現貨和衍生品,專業的optiontrader需要一整套期權管理工具。例如在UBC/GS的optiontrader是有專門的期權看板來輔助trader下單和判斷。

這套期權管理工具需要20-30個懂trading的碼農們大概一年的工作量才能落地,將很多專門的期權做市商和交易機構擋在了optiontrading的門外。Deribit做了一兩年才將期權的infra做的相對完善,此外,Deribit的風險模型做出了16種,但是相對于傳統金融的32種風控模型,Deribit還是落后傳統金融30-50年

相比于Deribit的日交易量在5億美金,鏈上期權市場的每日交易量不到500萬美金,其采取的多是Vault+AMM模式,與其說是為專門的trader使用,更不如說是包裝成理財產品,吸引Farmer進行farming。并且要在現在的公鏈上做Orderbook的期權,由于需要高并發性+性能,因此現在的Infra其實并不完善。

復盤目前起量的兩個去中心化衍生品交易所的起量路徑。?dydx起量的原因來源于交易挖礦+大牛市。2021年7月Dydx開啟交易挖礦,時間非常正確,處于狂暴大牛市狀態中,并且dydx獲得了一眾投資人支持。因此從2C角度來說,散戶會認為dydx的交易挖礦會帶來很高的空投,因此轉戰dydx開始交易挖礦。

Dydx擁有不錯的做市商在鏈上進行做市,能夠保證流動性和深度的同時,給予MM更低的Maker/Taker費率,保證深度和交易量。在天時地利的情況下,dydx在2021年年底最高市值達到了14億美金。交易挖礦時最高日交易量有90億美金,WAU8000;現在日交易也有10億美金左右,DAU100。對于dydx,大機構>用戶。

n?GMX起量來源于產品創新+預期擼毛。GMX完全采取AMM的交易模式。相對于傳統的訂單薄依賴MM提供流動性,GMX只需要將資金注入池中,用戶依賴預言機報價就可以完成一筆永續合約的交易,能夠做到零滑點并且避免了交易引擎需要在鏈下匹配訂單的問題。此外,Arbitrum存在空投預期,不少用戶在arb上擼毛

因此在GMX中我們看到了用戶+交易量在熊市中的逆勢增長但即使GMX的周活遠高于DYDX的日活,GMX市值也大于Dydx,但dydx整體的交易量和收入依然大于GMX。當然其中也包含質押GMXtoken能夠獲得協議收入,但是dydx不捕獲協議收入的原因。

總結一下

我們之前已經討論過未來數百萬個區塊鏈的樣子,一些是通用的公鏈,但其中絕大多數是用于特定的應用程序,即應用鏈.

1900/1/1 0:00:00前言 4,000個活躍的DAO,市值約為200億美元。很酷,對吧?DAO正在顛覆投資、公司、社交俱樂部、、教育等領域之間的協調關系!我們可以成為這個進化過程的一部分,并通過支持這個進化過程獲.

1900/1/1 0:00:00L2正在主導幣圈,最新的L2大毛空投就是@BuildOnBase。背后是頭部交易所Coinbase和頭部正統L2Optimism的強力支持,它將是下一個獨角獸.

1900/1/1 0:00:00一:Layerzero是什么?吹牛逼的內容略過。反正要擼的一定是還可以的。團隊融資熱度這些角度都綜合評價還不錯的.

1900/1/1 0:00:00前言: 202?2??年,DODO?Research發布了《流動性不是全部:整體視角看10個穩定幣項目》的研究報告,提出了一個穩定幣綜合分析框架.

1900/1/1 0:00:00一、摘要 加密貨幣資產韌性較強 在3月,比特幣結算了6500億美元,促成了約900萬筆交易,通脹率約1.8%,穩定且可預測,已發行約26000個新BTC,吸引了約1300萬個新地址.

1900/1/1 0:00:00