BTC/HKD+4.99%

BTC/HKD+4.99% ETH/HKD+4.78%

ETH/HKD+4.78% LTC/HKD+7.99%

LTC/HKD+7.99% ADA/HKD+7.25%

ADA/HKD+7.25% SOL/HKD+8.29%

SOL/HKD+8.29% XRP/HKD+4.41%

XRP/HKD+4.41%

流動性質押衍生品是加密貨幣中最大的主題之一。在過去的一周里,上佩拉的成功升級使得以太坊質押,以及由此產生的LSD,變得更加突出。現在能夠解除ETH的質押,是更多ETH被質押的催化劑。這次升級對以太坊是有影響的,對LSD更是如此。

LSD的投資理論是:

LSD是最好的質押方式。質押ETH的金額將增加4倍。RocketPool將從已質押的ETH的增加中獲益。上佩拉是一種催化劑。我在這篇文章中闡述了投資案例,概述了RocketPool的估值和它的兩個關鍵價值驅動因素。

LSD的投資案例:

1.LSD是最好的質押方式

質押ETH有兩個原因。為了產生收入。為了確保以太坊區塊鏈的安全。

有三種方式來質押ETH.

Solo質押:如標題所示,是個人質押ETH.它需要運行一個節點。運行一個節點需要運行和維護一個執行和共識層客戶端。單獨的質押者“質押”32個ETH來運行一個節點。**站臺即服務:**這些是專業的節點運營商。他們優化自己的系統和硬件,以產生最大的收入。ETH持有者將他們的ETH存入這些服務提供商,這些服務提供商代表他們進行質押,以換取一定的費用。?Cloud、Blockdeamon和Figment是質押即服務的例子。流動性質押衍生品應用:?LSD應用允許用戶在提高流動性的情況下獲得質押獎勵。就像質押即服務一樣,LSD應用代表存款人對ETH進行質押。與質押即服務和solo質押不同,通過LSD質押的ETH是流動的。通常情況下,當ETH被質押時,它被鎖定,直到它被解除質押。LSD應用程序使用智能合約來創建所投ETH的流動性代幣化表示。代幣化的代表被稱為流動性質押衍生品。它們是代幣化的債權,或者說是對所質押的ETH的一種欠條。質押即服務和LSD應用比solo質押更容易被普通用戶接受。

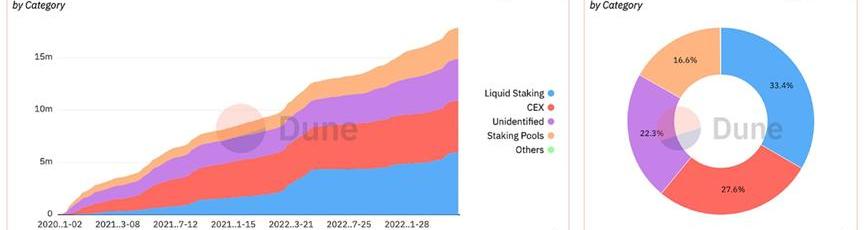

除了對用戶更友好之外,LSD還有兩個主要的好處:

較低的資本要求:質押ETH至少需要32個ETH,價值64000美元。ETH持有者可以通過LSD服務質押,最低只需0.1ETH.LSD服務將儲戶的ETH匯集起來。匯集的ETH被LSD節點運營商用來質押。節點運營商代表你的ETH入金,以換取一定的費用。這意味著,任何人都可以參與質押,而不需要積累價值不菲的ETH.解鎖已質押的ETH:質押ETH的缺點是鎖住了資本。一旦你的ETH被質押了,你就沒有別的辦法了。質押ETH有一個機會成本。例如,如果你用它質押,你就不能用它來抵押貸款。這就是“流動性衍生品”部分的來歷。LSD應用程序為每一個通過其服務質押的ETH鑄造一個ETH衍生品。ETH衍生品可用于DeFi應用。ETH衍生品可以兌換成其他數字資產或用于抵押貸款。ETH衍生品降低了質押ETH的機會成本。如果你用ETH衍生品做的事情和用ETH本身做的事情幾乎一樣,那還不如用ETH做質押,賺取收入。這些好處是大多數ETH將通過LSD應用進行質押的原因。2021年初,當ETH在信標鏈上啟動時,LSD占了5%的質押市場。LSD占今天所有ETH質押的33%.中心化交易所,如Coinbase、Binance和Kraken,占ETH質押的28%.不明身份的質押者,主要是solo質押者,占22%的份額。質押池大多是質押即服務的產品,它們占質押ETH市場的17%.

21co研究總監:Uniswap暗示他們將很快推出v4:金色財經報道。21Shares母公司21.co研究總監elindinga表示,Uniswap暗示他們將很快推出v4,與第三方解決方案相比,在DEX層集成此功能更有意義。[2023/6/11 21:30:18]

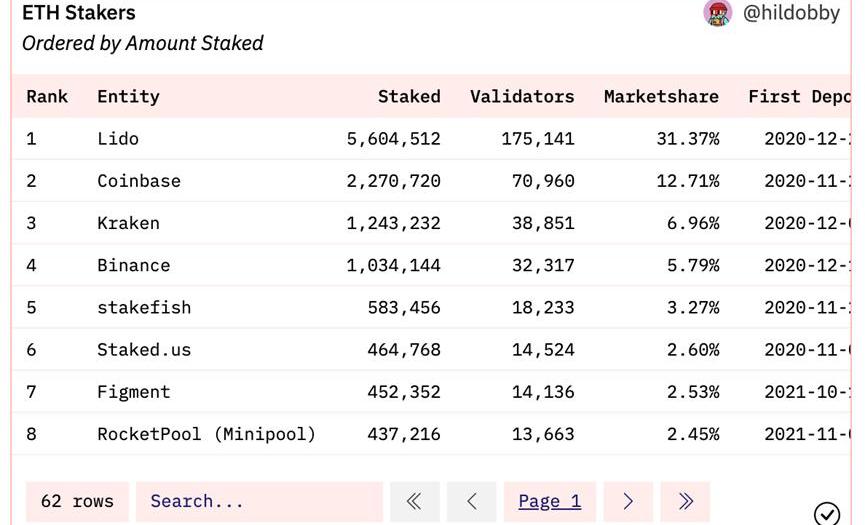

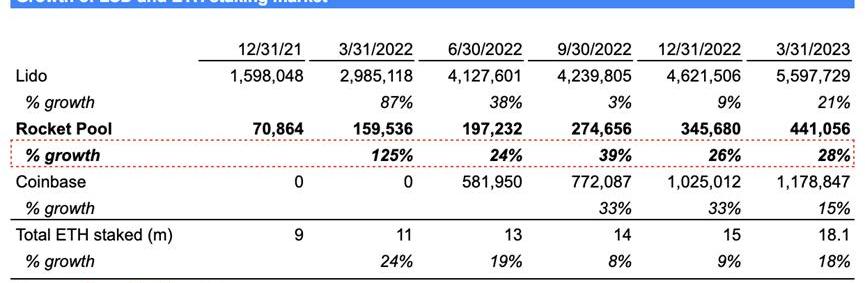

Lido是最大的ETH質押和卓越的LSD應用。它在所有ETH質押的市場份額中占主導地位32%.RocketPool是第二大LSD應用,擁有2.5%的份額。

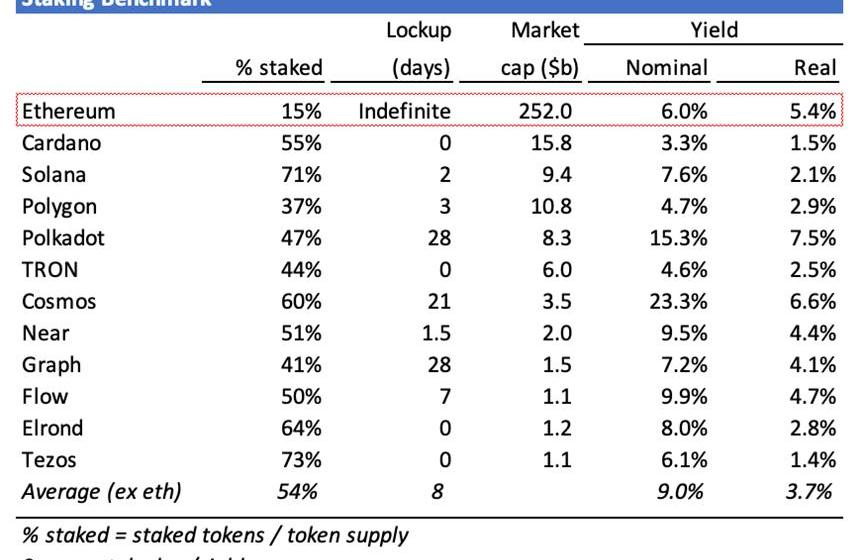

2.質押ETH的金額將增加4倍

目前有18萬個ETH代幣被質押,占ETH供應總量的15%.與其他股權證明鏈相比,它相形見絀。下表是市值超過10億美元的PoS鏈的基準。以太坊是一個異類。它是迄今為止市值最大的,并提供了最好的實際收益率之一,但相比之下,其質押比例卻微不足道。

有兩個結構性原因導致以太坊的%質押很小。

PoS是以太坊的新事物:以太坊在2022年9月15日從PoW轉換為PoS.在PoS之前所做的質押是在以太坊的信標鏈上的一種測試形式。PoS及其所需的質押,現在是以太坊的主流。鎖定:被質押的ETH被無限期地鎖起來。可以理解的是,如果ETH持有者不知道什么時候能拿回他們的ETH,他們就不愿意將其質押。4月12日上線的上佩拉升級允許ETH被解除抵押。以太坊是一個全面運作的PoS鏈,而被質押的ETH不再被無限期鎖定,這兩者結合起來將催生出大量的ETH質押。

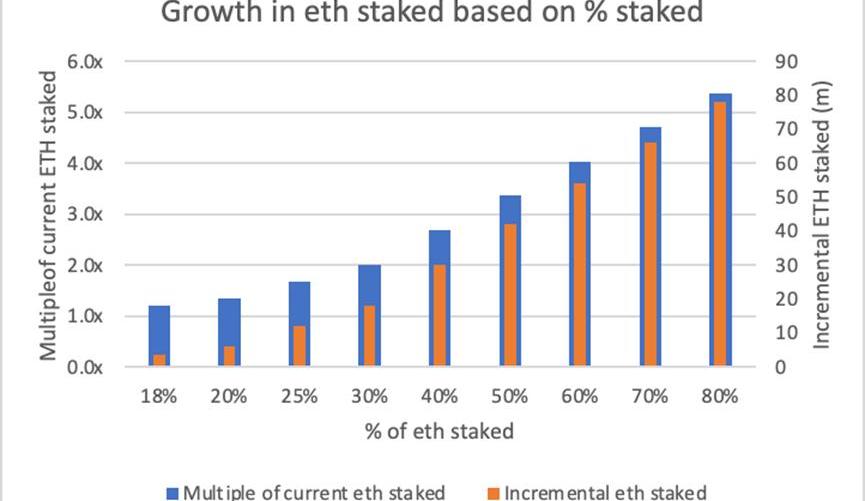

如果ETH達到50%的質押比例,ETH的質押金額將增加3.5倍。以太坊的PoS同行平均有54%的質押率。LSD可以使以太坊的質押率大大高于其PoS同行。LSD減少了質押的機會成本。沒有經濟上的理由不做質押。如果以太坊的質押率達到70%,ETH的質押量將增長近5倍。

3.RocketPool將從增加ETH質押中受益

倫敦清算所(LCH)將為比特幣指數期貨和期權提供清算服務:4月13日消息,倫敦證券交易所集團的清算機構 LCH 將為以現金結算的比特幣 (BTC) 指數期貨和期權提供清算服務。LCH 表示,獨立服務 LCH DigitalAssetClear 是該公司法國分支機構的一部分,將為在英國監管的數字資產交易所 GFO-X 上進行的交易提供清算服務。[2023/4/13 14:02:08]

RocketPool將從ETH質押的增加中受益,原因有三:

i)小基地

RocketPool的規模還不到Lido的1/10.它在增加質押方面的杠桿作用比Lido更大。例如,如果RocketPool的份額從2.5%增加到12.5%,那么通過RocketPool的質押ETH就會增加417%.如果Lido從類似的10%的份額增長中受益,這只是32%的增長。質押金額的增長才是最重要的。這也是推動LSD代幣價格的原因。

ii)去中心化:

以太坊社區把去中心化放在首位。我相信邊緣節點運營商會更愿意支持促進去中心化的質押應用。

RocketPool比Lido更去中心化,原因有二:

無權限:任何人都可以成為RocketPool的節點操作員。RocketPool節點運營商被激勵成為良好的行為者。他們用自己的ETH做質押,需要購買RPL并張貼RPL代幣作為質押。如果他們有惡意行為,他們的ETH和RPL代幣會被砍掉。Lido是被允許的。Lido節點運營商由LidoDAO審核和批準。Lido節點運營商不需要用自己的ETH做質押,也不需要發布任何形式的質押品。Lido節點運營商不面臨惡意行為的經濟處罰。惡意的節點有可能失去由Lido儲戶質押的ETH.因此,成為節點運營商的門檻很高。這就是為什么只有29個Lido節點運營商。節點運營商:RocketPool有2200個節點運營商,而Lido只有29個。在Lido上質押的560百萬ETH,占所有ETH質押的32%,只由29個運營商完成。iii)節點運行者單位經濟

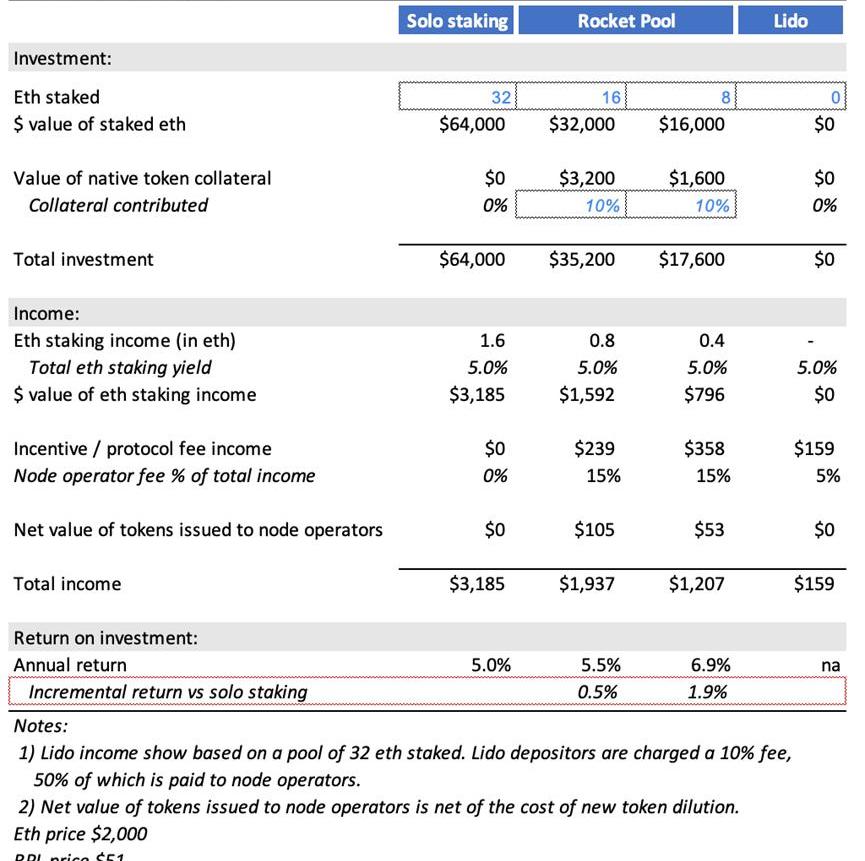

節點運營商使用RocketPool質押比solo質押更好。RocketPool節點操作者除了可以從RocketPool獎勵費和RPL代幣發行中獲益外,還可以從他們作為solo質押者獲得的ETH質押收入中獲益。

對于一個節點運營商來說,使用RocketPool比solo質押更有資本效益。一個solo質押者需要32個ETH,價值64000美元。一個使用RocketPool的節點運營商需要16個ETH.剩下的16個ETH,即成為以太坊驗證者所需的32個ETH,由RocketPool儲戶貢獻。RocketPool將在未來一周內將所需的最低ETH從16ETH降至8ETH.

彭博社:Bitcoin Opportunity Fund正尋求籌資1億美元:3月17日消息,Bitcoin Opportunity Fund 正尋求籌資1億美元資金。該基金由包括管理合伙人 James Lavish 和 David Foley 在內的六位投資者領導,將投資與比特幣相關的公共和私人公司。該團隊表示,其成員將大部分個人凈資產投入到了該基金。(彭博社)[2023/3/17 13:09:33]

RocketPool節點運營商需要購買并張貼RPL代幣作為抵押品。他們需要張貼相當于10-150%的ETH質押的RPL代幣作為抵押品。例如,今天,一個RocketPool的運營商質押16個ETH,必須購買價值1.6-24個ETH的RPL作為抵押品。

RocketPool節點運營商強制購買RPL代幣有三個目的:

保險:如果節點運營商是一個壞的行為者,他們就會失去他們質押的ETH和作為抵押品的RPL.這是一個很大的激勵機制,使他們不采取惡意行為。按比例分配代幣:分發給節點運營商的新RPL代幣是基于RPL代幣的按比例所有權而發行的。對RPL代幣的持續需求:RPL抵押品要求創造了對RPL代幣的持續購買需求。RocketPool節點運營商通過RocketPool質押產生的回報比單獨下注高0.5-1.9%.Lido是資本效率最高的LSD應用。Lido節點運營商不需要質押任何ETH,也不需要提交任何抵押品。Lido從代表Lido儲戶的ETH質押所產生的費用中抽取10%.Lido節點運營商獲得10%費用的50%.

下表說明了作為一個solo質押者和RocketPool及Lido節點運營商運行一個節點的單位經濟效益。

見模型。

Solo質押者最好通過RocketPool進行質押。

上表假設RocketPool節點運營商存入10%的ETH作為抵押品。各節點運營商的平均數是73%.假設RPL代幣價格不變,多占用63%的資金,RocketPool節點運營商的年收益就會降低。前期投資要高得多。

購買超過最低10%抵押品要求的節點運營商相信RPL代幣價格會增加。RPL代幣價格的上漲是他們收益的最大驅動力。存放10%抵押品的節點運營商的回報驅動力是RocketPool獎勵費和ETH質押收入。

Celsius已支付超過300萬美元的法律費用:金色財經報道,加密貨幣借貸平臺Celsius在破產程序期間,已經支付了超過300萬美元的法律費用。 根據周五提交的一份文件,在7月13日至7月31日期間,律師事務所Kirkland and Ellis在代表Celsius進行第11章破產程序時,向Celsius收取了近260萬美元的費用。根據一份類似的文件,另一家律師事務所Akin Gump在7月13日至8月31日期間,收取了近75萬美元的服務費。到目前為止,Celsius已經產生了總額超過300萬美元的法律費用。(The Block)[2022/10/17 17:28:30]

4.上佩拉的升級是一種催化劑

上佩拉的升級引入了兩個催化劑。

i)質押的洪水

現在,被質押的ETH可以解除質押,更多的人將質押他們的ETH以產生額外的回報。無限期捆綁ETH的日子一去不復返了。

ii)單人賭徒轉到火箭池

我相信solo質押者會選擇通過RocketPool轉為質押,而不是繼續自己質押,因為:

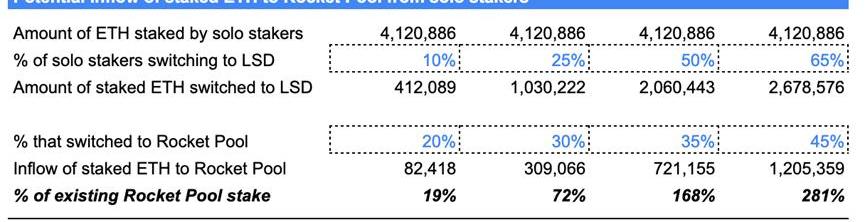

改善單位經濟效益RocketPool的質押者比solo質押者有更高的回報。質押更多的ETH當通過RocketPool投入時,solo質押者可以投入2-4倍的ETH.一個solo質押著在每個節點上投下32個ETH.使用RocketPool,同樣的32個ETH可以用來質押64-128個ETH.例如,solo質押者貢獻的32個ETH被分成2個池子,每個池子16個ETH.RocketPool儲戶為每個池子再貢獻16個ETH,2個池子里總共有32個ETH.RocketPool即將進行的Atlas升級將使節點運營商需要貢獻的ETH數量從16個減少到8個ETH.升級后,一個單獨的儲戶貢獻的32個ETH可以用來質押128個ETH.輕松從solo質押者切換到RocketPool質押——RocketPool的Atlas升級使solo質押者能夠將其質押的ETH直接切換到RocketPool.Solo質押者不需要提取他們的ETH,這需要時間,并可能產生稅收負擔。去中心化Solo質押者體現了以太坊的去中心化精神。我懷疑他們更愿意通過一個支持去中心化的服務來質押。對于RocketPool來說,潛在的solo質押轉換為LSD可能是巨大的。有4百萬個ETH被solo質押者質押。如果400萬中的50%轉為LSD應用,其中35%轉到RocketPool,那就有721155個額外的ETH可以通過RocketPool進行質押。目前有將近43萬個ETH通過RocketPool進行質押。如下表所示,將solo質押者轉換為RocketPool的質押者,可以推動通過RocketPool池簽約的ETH數量增長168%.

美國財務會計準則委員會:公司應使用公允價值會計來衡量比特幣和其他加密貨幣:金色財經報道,美國財務會計準則委員會(FASB)表示,公司應該使用公允價值會計來衡量比特幣和其他加密貨幣,該計算方法將允許公司立即確認損失和收益。

財務會計標準委員會是一家非營利組織,旨在為美國制定一套符合公眾利益的會計準則。[2022/10/13 10:33:16]

聽起來很有說服力,但這是有代價的嗎?

RocketPool將受益于重大的順風。但這些好處已經被市場定價了嗎?我們如何評價RPL代幣?

有兩種評估RPL代幣的方式:購買需求和穩定狀態價值。

購買需求

RPL代幣是一種實用代幣。RocketPool不收取任何費用。RPL代幣持有人不產生任何費用。相反,需要RPL來使用RocketPool.驗證者需要購買RPL作為抵押品。

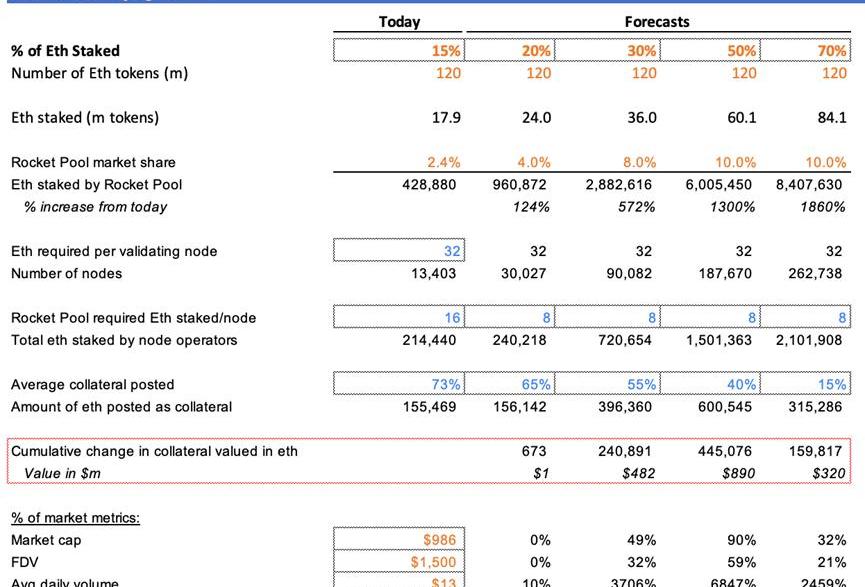

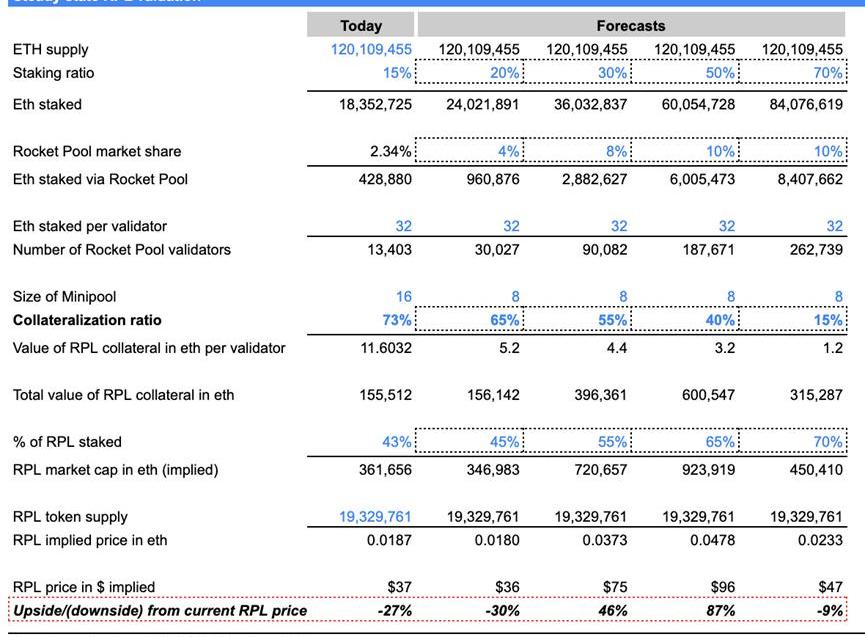

RPL的購買需求是通過估算ETH的總量、RocketPool的市場份額和RocketPool的平均質押率推斷出來的。下表概述了這些假設。假設ETH的質押量增加到30%,RocketPool的市場份額上升到8%,那么通過RocketPool質押的ETH金額將有6.7倍的增長。在這個階段,Atlas升級將已經上線,這將使節點運營商需要向一個池子貢獻的ETH數量從16個減少到8個。假設質押水平從今天的73%降低到55%,節點運營商需要購買價值240891個ETH的RPL代幣作為抵押品。按照今天的ETH價格,這價值4.82億美元。4.82億美元的RPL購買需求占RPL市值的49%,占其完全稀釋的市值的32%.

這是個很大的購買需求!

見模型。

這種方法使我們能夠量化對RPL的潛在購買需求。它可能很大,但該方法沒有推斷出RPL的價值是什么。

穩定狀態的價值

穩態估值法在增長趨于平穩后對RPL進行估值。它采用與購買需求方法相同的市場份額假設,并暗示在給定的假設下,以ETH計價的RPL抵押品的總量。然后,該值被放大以暗示以ETH計價的RocketPool市值。RocketPool以ETH計價的市值除以RPL供應量,推斷出每個RPL代幣在ETH中的價格。然后將每個RPL的ETH價格轉換為美元。

下面的表格概述了這些計算方法。假設30%的ETH被質押,8%的份額為RocketPool,質押率為55%,在當前ETH價格為2000美元的情況下,RPL代幣價格應該是75美元。

見模型。

推斷的RPL價格對質押率、市場份額和質押率高度敏感。請注意,隨著RocketPool上質押的ETH數量增加,但質押率下降,隱含的RPL價格就會下降。這是因為隨著質押率的下降,節點運營商沒有購買那么多RPL代幣。

我們可能會看到RPL價格的上漲,但最終,如果質押率以更低的比率結算,RPL代幣價格就沒有太大的上升空間。

RocketPool的價值杠桿

有兩件事可以推動RocketPool和RPL代幣的價值。如果對RocketPool的質押沒有成功,很可能是因為這兩件事中的一件沒有成功。它們是:

i)RETH的流動性和實用性

LSD的衍生品部分是至關重要的。Lido之所以擁有占主導地位的32%份額,是因為其衍生品stETH具有流動性和實用性。stETH的TVL為130億美元。stETH的日均交易量為17萬美元。stETH的持有者可以用它做幾乎與ETH相同的事情。

rETH是RocketPool的ETH衍生品,情況并非如此。rETH的TVL是1億美元。它的日均交易量是4萬美元。rETH沒有stETH那么有用,流動性也差。rETH沒有那么多東西可做,而且更難交易。

存款人將他們的ETH貢獻給LSD應用,更希望得到一個有用的、流動性強的衍生品作為回報。在其他條件相同的情況下,儲戶寧愿享受stETH比rETH的更大功能和流動性。

如果潛在的ETH質押存款人寧愿使用Lido,那么節點運營商將涌向Lido.這將是一個贏家通吃的市場。

為什么要用功能和流動性都有限的二線ETH衍生品呢?

Coinbase最近在其LSDcbETH上的成功表明,這不是一個贏家通吃的市場。cbETH于2022年8月推出。它的TVL已經增長到25億美元,日均交易量為7萬美元。

目前有兩個問題。流動性和實用性。有用性是由LSD可以在多少個DeFi應用中使用決定的。將LSD整合到DeFi應用中并不是一個挑戰。流動性是一個挑戰。如果LSD沒有市場,它就不可能有什么用途。

RocketPool推動rETH的流動性的能力將決定rETH的有用性。如果rETH沒有用,那么ETH的質押存款人就不會使用RocketPool,這意味著節點運營商更少,RPL購買需求也更少。

ii**)RocketPool抵押**

抵押率是指RPL代幣的節點運營商作為抵押品的價值除以節點運營商需要向池子貢獻的ETH.節點運營商需要抵押的比例在10-150%之間。例如,一個節點操作員貢獻了16個ETH,他們需要張貼價值1.6到24個ETH的RPL代幣。這就是創造RPL購買需求的原因。今天的平均抵押率是73%.目前節點運營商抵押了價值12ETH的RPL代幣。

抵押率越高,RPL代幣的購買需求就越多。當抵押率下降時,購買需求就會蒸發,變成賣壓。這是高度反射性的。

節點運營商在10%的抵押率下具有最好的單位經濟性。他們需要的前期資金較少。如果節點運營商認為RPL代幣的價格會上升,那么投資更多的RPL并提高抵押率才有意義。ThemoreRPLiscollateralizedthemorenewRPLtokensthenodeoperatorisissued.Thehigherthecollateralizationratio,themorethenodeoperators'economicsaredrivenbyanincreaseinRPLpriceasopposedtoEthereumstakingrewards.

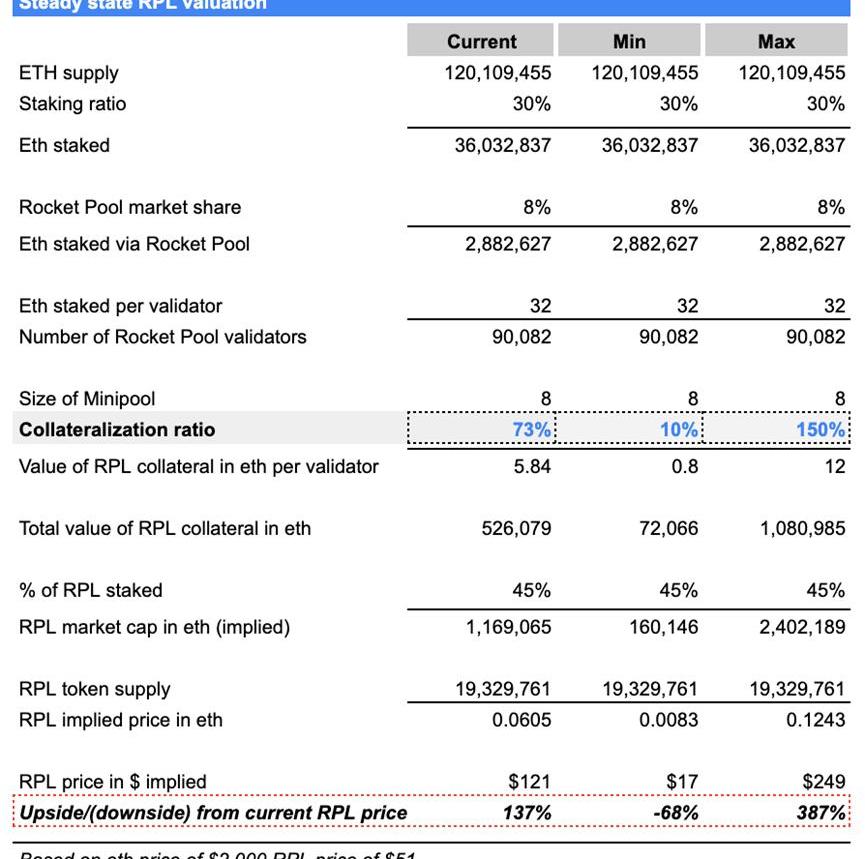

下表說明了除抵押率外所有變量不變的穩定狀態RPL估值。我使用與之前相同的30%的質押ETH和8%的RocketPool市場份額,但顯示了三種抵押情況。當前假設當前的抵押率為73%.最小假設為10%,最大假設為150%.請注意,基于不同的抵押假設,隱含的RPL價格大不相同。

見模型。

那又怎樣?

我在RPL擁有少量頭寸。這個論點很有說服力。催化劑正在發揮作用。相對于其他LSD來說,RETH的作用是值得商榷的。到目前為止,它似乎并沒有阻礙通過RocketPool質押的ETH的增長。

RPL目前的估值不太引人注目。代幣價格已經在為通過RocketPool質押的ETH大幅增加而定價。我不認為市場了解抵押率的反作用力。令我驚訝的是,抵押率不斷增加。我密切關注通過RocketPool質押的ETH的增長和抵押率,以便在確定頭寸大小時進行評估。

我對LSD的研究還在進行中。如果你同意或不同意我的觀點,請讓我知道。

保持好奇心。

1關于拿著deck融資這是一個思想和思想碰撞的故事,跟投和融沒半毛錢關系,有潛力會講故事可能還有點機會,前提是你要回答這些連10個ETH都拿不出來的“vc”的兩個問題.

1900/1/1 0:00:00維港風起浪,夢回繁華城。香江乾坤際,加密世界行。韭菜涉風波,牛市復鳳鳴。風華英雄影,九龍半島生笑談鳳求凰,歲月從容掠。夢里東方珠,紅塵煙雨中。把酒臨風笑,豪情萬丈藏.

1900/1/1 0:00:004月14日,由?BitMart?與?MetaEra?主辦,TronNetwork總冠名,Web3Hub、分布式資本、DFG、Jsquare、CertiK、Cregis、XMETAVERSEPRO.

1900/1/1 0:00:004月18日,幣安旗下風險投資和加速器BinanceLabs公布了第6季MVB計劃的入選團隊名單。從基礎設施到應用層,在超過1500個申請中,最終有12個項目團隊順利入圍MVB計劃.

1900/1/1 0:00:00HK會是老錢入場的gateway 政策&方向 1.香港政策對于crypto是大利好。李特首和中聯辦的露面就是一個很積極的信號.

1900/1/1 0:00:00昨天官宣了我們對@izumi_Finance的投資,也提到這是我近期調研認為zkSync上最值得關注,同時性價比最高的項目,所以過去這段時間一直在和團隊進行溝通.

1900/1/1 0:00:00