BTC/HKD+2.67%

BTC/HKD+2.67% ETH/HKD+2.15%

ETH/HKD+2.15% LTC/HKD+3.52%

LTC/HKD+3.52% ADA/HKD+5.34%

ADA/HKD+5.34% SOL/HKD+3.87%

SOL/HKD+3.87% XRP/HKD+4.31%

XRP/HKD+4.31%Ethereum的Shapella升級是一個近十年來轉向權益證明的巔峰之作。這個升級使得持有PoS的Ethereum可以進行提款,緊隨其后的是信標鏈在2020年11月的上線和Merge在去年9月的完成,這也標志著權益證明鏈正式被廢棄。

2019年和2020年,Ethereum上的DeFi蓬勃發展,ETH在這兩年的總鎖倉價值中提供了超過一半的資金。Ethereum轉向權益證明隨之創造了新的賺取Ethereum收益的機會。

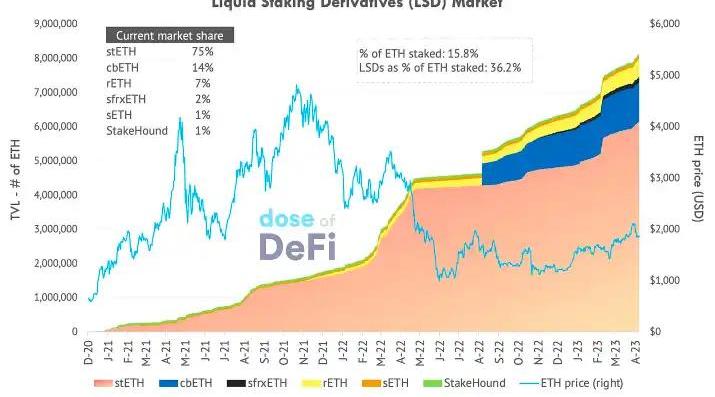

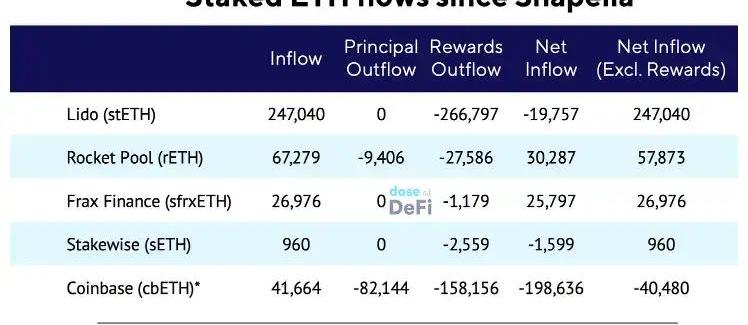

信標鏈推出不久之后,新的收益機會便開始顯現了出來——流動性質押衍生品。Lido的stETH,Coinbase的cbETH和Rocketpool的rETH都允許持有Token直接獲得Ethereum質押收益。在過去的兩年中,LSD一直保持增長,其受歡迎程度現在將隨著Shapella的提款功能開啟而加速。

然而,這些Token僅僅是一個開始。期待已久的EigenLayer協議,可以通過測試網絡在本月初啟動,它使得Ethereum的重質押獲得額外收益成為可能。該協議可能會顯著降低在Ethereum上構建復雜應用程序的成本。它也可能開啟Ethereum再質押Token的新時代,這將重新定義DeFi協議的核心資產基礎。

Gridex將于3月24日啟動第三輪GDX空投:據官方推特,Gridex宣布將于3月24日0:00(UTC)啟動第三輪GDX空投,空投對象為Arbitrum上ARB/ETH交易對(0.05% grid)的所有掛單用戶,具體細則將盡快公布。

據悉,Gridex protocol是以太坊上首個完全鏈上化的訂單簿交易協議,目前已部署于Arbitrum區塊鏈網絡上。[2023/3/21 13:16:30]

Ethereum收益的ETF化?

Ethereum質押Token時代的想法已經得到了高度關注。在上個月的MEVnomics.wtf在線峰會上,Gauntlet的創始人TarunChitra闡述了一個引人注目的愿景:

「我們必然會有一些ETF化的概念,人們會想要不同類別的ETH收益。將會有:

·最高等級的ETH收益——純質押

·稍微有些風險但收益更高的ETH——質押加提交預言機更新

·更高風險的ETH收益選擇——數據可用性和預言機更新

以太坊信標鏈驗證者數量突破50萬個:1月17日消息,Dune數據顯示,當前以太坊信標鏈驗證者數量突破50萬個,為502,468個。超過1607萬枚ETH已被質押,占ETH流通總量的13.34%。[2023/1/17 11:17:19]

我可以想象人們會將ETH碎片化,分配給不同級別的ETH收益風險。」

這一愿景將建立在EigenLayer的ETH再質押協議被廣泛采用的基礎上。EigenLayer將使Ethereum驗證者提供其他基礎設施服務以換取額外的獎勵。EigenLayer不允許這些額外獎勵進行Token化,但Ethereum對于質押的ETH也沒有這樣做。對LSD市場的深入分析將有助于說明如何推出再質押產品,或者如Tarun所說的ETH收益ETF化。

LSD:Lido的主導地位?

當DeFi在2019年作為一個謎因和市場出現時,它有三個明確的市場領域:借貸、DEX和穩定幣。LSD已經鞏固了自己作為DeFi空間第四個主要市場的地位。

借貸協議Acumen Network宣布獲得Avalanche生態基金Blizzard的戰略投資:1月14日消息,借貸協議Acumen Network宣布獲得Avalanche生態基金Blizzard的戰略投資。Acumen準備從Avalanche平臺開始,為多達2000萬美元的存款提供資金池。Acumen計劃在全球擴展,并在包括NEAR和FUEL在內的各種EVM兼容網絡上部署。[2023/1/15 11:12:28]

Lido取得了早期的領先地位,并沒有后退。它吸引了數十家知名的驗證者公司,然后專注于DeFi集成。它還推出了一個Curve穩定池,并向其提供LDOToken激勵以建立鏈上流動性。在2021年和2022年初期,這種強大的鏈上流動性幫助stETH維持了與ETH的1:1掛鉤,盡管在撤回后只能通過Lido兌換為ETH的情況下。

一旦建立了鏈上流動性,Lido就開始將stETH整合到借貸協議中。Aave也在2022年2月將其作為質押品加入。這導致了一種流行的遞歸借貸策略:以stETH作為質押,借出ETH,然后用借入的ETH購買stETH——如此反復循環。這成為了一個杠桿化的ETH質押策略,但在Terra和3AC崩潰期間的市場波動日子里,stETH從ETH脫鉤。

UniSwap COO:今年秋季將推出一站式NFT交易產品:9月26日消息,UniswapLabs首席運營官Mary-CatherineLader在紐約MAINNET加密大會上表示,他們正著眼于幾種新產品,預計在今年秋季推出一站式NFT交易產品,讓用戶能在Uniswap上從不同市場買賣NFT。

此外,Mary-Catherine Lader還透露Uniswap基金會將撥款160萬美元特別用于項目Uniswap Diamond,其功能與Coinbase Pro類似,用戶對象為專業交易者和流動性提供者,旨在為這一人群提供一些更傳統的中心化交易平臺功能和交易舒適性。(Decrypt)[2022/9/26 7:20:40]

LSD:剩下的最佳選擇

·Coinbase的第二大LSD是cbETH,反映了它在穩定幣市場中USDC的第二位置。cbETH于2022年10月推出,具有吸引Coinbase托管ETH的大量零售和機構投資者的優勢。就像它的法定入口使它成為穩定幣市場的主要參與者一樣,對于LSD也是如此。它還收取最高費用。Coinbase最大的擔憂是監管。鑒于Coinbase目前面臨的強烈審查,很難想象Gensler先生會忽略一個承諾收益的Token。但監管并不是Coinbase唯一的問題。隨著幣安宣布進入LSD市場,交易所車道將面臨更多競爭,這一點也是如此。

CleanSpark購買1061臺Whatsminer M30S礦機:7月14日消息,比特幣礦企CleanSpark宣布已購買1061臺Whatsminer M30S礦機,為公司增加了93PH/s的挖礦算力。

此前報道,截至6月30日,CleanSpark共持有561枚比特幣,在線礦機數量約2.85萬臺,算力超2.8EH/s。(globenewswire)[2022/7/14 2:13:52]

·RocketPool是主要LSD中最分散的。它也是最古老的,起源可以追溯到2016年。重要的是,成為Rocketpool節點運營商是無需許可的。隨著上周發布的Atlas升級,節點運營商只需要8個ETH即可加入協議,使他們參與協議的風險增加。

·Frax于去年11月推出其LSD。它相當集中,但打算在未來轉向類似RocketPool的模式。Frax通過有效的流動性挖掘策略以及將其整合到其FraxLend產品中開拓了市場份額。

除此之外,至少有六個更小的LSD試圖在不斷增長的市場中打出一片天。我們很難為普通的LSD找到新穎的思路,但EigenLayer和ETH再質押將會收獲贏得市場份額的機會。

EigenLayer:ETH收益的下一次迭代

EigenLayer由華盛頓大學的教授、UW區塊鏈實驗室主任SreeramKannan創立。在過去幾個月中,EigenLayer已被Vitalik和其他核心Ethereum開發人員引用為解決Ethereum最棘手問題的解決方案。此外,該公司剛剛宣布進行了5,000萬美元的A輪融資,由區塊鏈資本領投。

斯坦福大學的學生BridgetHarris很好地解釋了再質押的優勢:

「通常情況下,開發者需要在在Ethereum之外進行創新,或者基于EVM進行構建,但必須遵守上述約束條件之間進行選擇,這些項目需要積極驗證服務才能實現適當的驗證。然而,建立AVS會帶來重大的限制。」

「EigenLayer提出了一種解決這些問題的方案,即通過再質押和自由市場治理,將Ethereum驗證者集所提供的安全性應用于這些模塊上,以實現集成的安全性。

與其啟動一個網絡,EigenLayer將招募Ethereum驗證者來運行特定應用程序的其他服務。關鍵是利用驗證者背后質押的ETH,以確保它們執行獲得獎勵的任務。要參與其中,驗證者必須將其ETH質押撤回地址分配給EigenLayer。這將使得如果驗證者不按照它同意的特定條件行事,其ETH可能會被削減。

通過這種模式,EigenLayer可以作為「Ethereum的分段網絡」,在實施核心協議之前測試新功能。它還可以使驗證者達成共識,實現MEV平滑,或者通過削減試圖獲得超過其公平份額的任何驗證者來重新分配MEV利潤。

最終,EigenLayer的核心目標是激勵ETH持有者尋求更高的收益。

再質押LSD

在其白皮書中,EigenLayer明確表示,它并未將LSD確定為核心協議。

但我們可以看到未來的趨勢,創造基于ETH再質押收益的Token化版本將變得更加困難。LSD都打包了來自Ethereum協議獎勵的相同基礎收益,盡管它們還引入了運行MEV-boost的額外回報。EigenLayer構想了數百種不同的ETH驗證者收益機會。使它們可以互換的確實會是一個挑戰。

我們相信,流動性再質押衍生品將采取與當前LSD相同的形式。EigenLayer旨在接受LSDToken本身,因此投資者可以在EigenLayer中質押stETH或cbETH,然后委托給運行更高回報服務的驗證者。這是與現有系統和驗證者集成的好方法,但無法提供足夠的互換性和流動性以與DeFi進行交互,需要新的Token來捕捉額外的回報。

對于有志于開發流動性再質押衍生品的人來說,最重要的是圍繞Ethereum應用程序急需的核心服務進行構建:一個既安全又能夠提供高收益的服務。在此之后,重點應該放在LSD市場最初的形成方式上。這個簡單的公式如下:

步驟1.招募多個頂級質押公司作為可信驗證者。

步驟2.推出一個可以捕捉收益并通過Curve或Balancer建立鏈上流動性的Token。

步驟3.確保Token被主要借貸平臺接受作為質押品。

這可能看起來并不復雜,但隨著對帶有收益的Token越來越敵視的監管環境,這個方案可能會變得復雜。

1.前言 由于Arbitrum近期空投活動的火熱,隨之產生巨量的$ARB鏈上交易。UniswapV3早早布局Arbitrum,自然是有先發優勢.

1900/1/1 0:00:00Ordinals?NFT?和?BRC-20?代幣的出現,再次將比特幣生態系統的可擴展性推向了風口浪尖.

1900/1/1 0:00:00區塊鏈世界,很多人吹過很多牛,但真正挨過時間考驗的卻寥寥無幾。不過,有一個牛卻通過了全世界十年以上的公測——比特幣說:我記的賬不會錯.

1900/1/1 0:00:00Omni有一個大膽的愿景——它通過將多個新穎創新技術融合到一個統一的平臺中,樹立了Crypto設計的新先例.

1900/1/1 0:00:00有著“木頭姐”稱呼的女股神CathieWood一直以來都是華爾街最大的?Crypto多頭之一。截至本周,由?CathieWood領導的?ARKInvest所管理的資金規模超過110億美元,其中有.

1900/1/1 0:00:00摘要:據阿爾法工場研究院報道,在今年爆發的AI大戰中,微軟、谷歌、亞馬遜等各個大廠,都紛紛使出了自己的渾身解數,渴望在未來的賽道中搶占先機.

1900/1/1 0:00:00