BTC/HKD+0.94%

BTC/HKD+0.94% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+1.94%

LTC/HKD+1.94% ADA/HKD+3.01%

ADA/HKD+3.01% SOL/HKD+2.53%

SOL/HKD+2.53% XRP/HKD+5.18%

XRP/HKD+5.18%UniswapV3與TraderJoeAMM模型的比較

UniswapV3的集中流動性和TraderJoe的流動性賬簿模型是為提高DeFi領域流動性效率而設計的協議級升級。Uniswap允許流動性提供者(LPs)選擇自定義價格區間,而TraderJoe使用離散的"價格桶"來允許LPs為精確部署流動性而定義固定價格范圍。

加密市場全天候交易,從不休息。數字資產的金融價值直接來源于用戶需求,相較于傳統股票等資產的估值僅取決于利潤,數字資產的估值更為高效。

然而,出于眾多原因,DeFi領域的資本效率仍然很低。導致這種低效的核心原因是DeFi生態的碎片化。這種碎片化不僅僅存在于單個鏈中,還包括中心化服務和去中心化服務的兩層體系。DeFi的狀況也在不斷變化。新興協議自然從低效開始,隨著時間推移變得更加高效;然而,在DeFi的“金融樂高”體系中,這些低效性往往會波及到其他領域。

隨著DeFi的發展和成熟,這些低效性將自然地通過協議層的開發和越來越多的套利者來解決,套利者在生態系統的健康和功能性中發揮著至關重要的作用,填補空白并在過程中獲利。

UniswapV3的集中流動性模型和TraderJoe的流動性簿模型為協議層面的流動性效率升級提供了很好的示例。在本文中,流動性效率將表示盡可能優化當前可用資本的利用。

什么是流動性以及如何理解AMM模型

流動性這個詞可以理解為是交換一種資產有多容易;在不影響市場價格的情況下,一種資產可以多快地買入或賣出。加密貨幣的整體流動性已經得到加強并取得了巨大增長。將以太坊在2017年牛市之前的總市值與今天的市值進行比較:

LlamaNodes推出符合ERC-4337標準的智能合約錢包基礎設施:6月7日消息,DefiLlama 推出的區塊鏈基礎設施 LlamaNodes 宣布與 Candide Labs 團隊合作,發布符合 ERC-4337 標準的捆綁服務(Bundler Service)Voltaire,該服務目前正在 Polygon 和 Goerli Testnet 上運行,并將在未來幾個月內在更多 EVM 鏈上推出。

此外,LlamaNodes 的智能合約錢包基礎設施還包括即將推出的 Paymaster Gas 服務,該服務可幫助項目方支付用戶的全部交易費用,支持以 ERC-20 支付 Gas 費,旨在提供易于使用的符合 ERC-4337 標準的 paymaster 服務。[2023/6/7 21:21:06]

2017年以太坊市值為$27,681,279,352,日交易量為$456,818,455;2023年以太坊市值為$251,586,840,870,日交易量為$9,272,832,786。以太坊的市值增長了800%以上,其日交易量增長了1000%以上。這些交易量仍然分布在各種中心化交易所和去中心化交易所上。但總體來說,與2017年市場相比,現在的市場因為流動性深度的增加更容易消化1000萬美元的以太坊賣單,這一點表現得非常明顯。

每筆交易都需要一個交易對手:買家需要賣家,賣家需要買家。中心化交易所采用一個掛單簿模型來匹配買家和賣家。中心化交易所還依賴市場做市商在雙方提供深度流動性,通過收取所謂的買賣差價來獲利。

加密貨幣領域的一個典型市場做市商例子是Wintermute,他們最近因市場做市活動獲得了4000萬ARB代幣。做市商仍然非常關鍵,因為低流動性會導致滑點,如果執行價格與預測價格不同,交易者將會使用另一個更高效的服務。

數據:今年NFT商標申請量已超2021年的三倍:金色財經報道,美國與NFT相關的商標申請數量已超2021年的三倍。NFT商標申請在3月份達到頂峰,但此后每個月都在下降。與2021年全年相比,與NFT和其他區塊鏈產品相關的美國商標申請數量在2022年已經增加了近兩倍。去年共有2,142個與NFT相關的商標被提交。根據商標律師Mike Kondoudis匯編的美國專利商標局數據,截至2022年9月,共有6,366個此類商標被提交。今年申請商標的公司包括麥當勞、Crocs、CVS,甚至電視名人Dr.Oz。(The block)[2022/10/6 18:40:33]

自動做市商模型的工作原理

Uniswap的成功來自于實現了自動做市商模型,該模型已經成為隨后每一個去中心化交易所的藍本。

與連接兩個交易者不同,購買資產的交易者使用流動性池作為交易對手,無需中介。AMM模型依賴于通過交易手續費激勵流動性提供者,而智能合約通過一個基本公式來重新平衡流動性池,使資產比例保持恒定:x*y=k。

用戶以LP代幣的形式提供流動性,參與市場做市活動,這種新模型使得數字資產的無需許可的交易成為可能。

UniswapV3集中流動性

UniswapV3在2021年5月發布,引入了集中流動性的概念。這個模型關注最大化資本效率,從而實現更好的交易執行和增加流動性提供者的手續費收入。了解更多UniswapV3以及如何提供流動性策略,可以閱讀我們之前的文章:《一文看懂如何通過UniswapV3最大化獲利》。

核心創新在于允許流動性提供者選擇自定義價格區間:每個流動性提供者都有一個自定義價格曲線,交易者根據這些價格區間的總和進行交易。

數字銀行FV Bank宣布與Circle集成:金色財經報道,美國數字銀行FV Bank今天宣布為FV Bank賬戶持有人推出一項新服務:能夠即時并在存款時自動將Circle的美元硬幣(USDC)轉換為美元。(finextra)[2022/9/21 7:11:29]

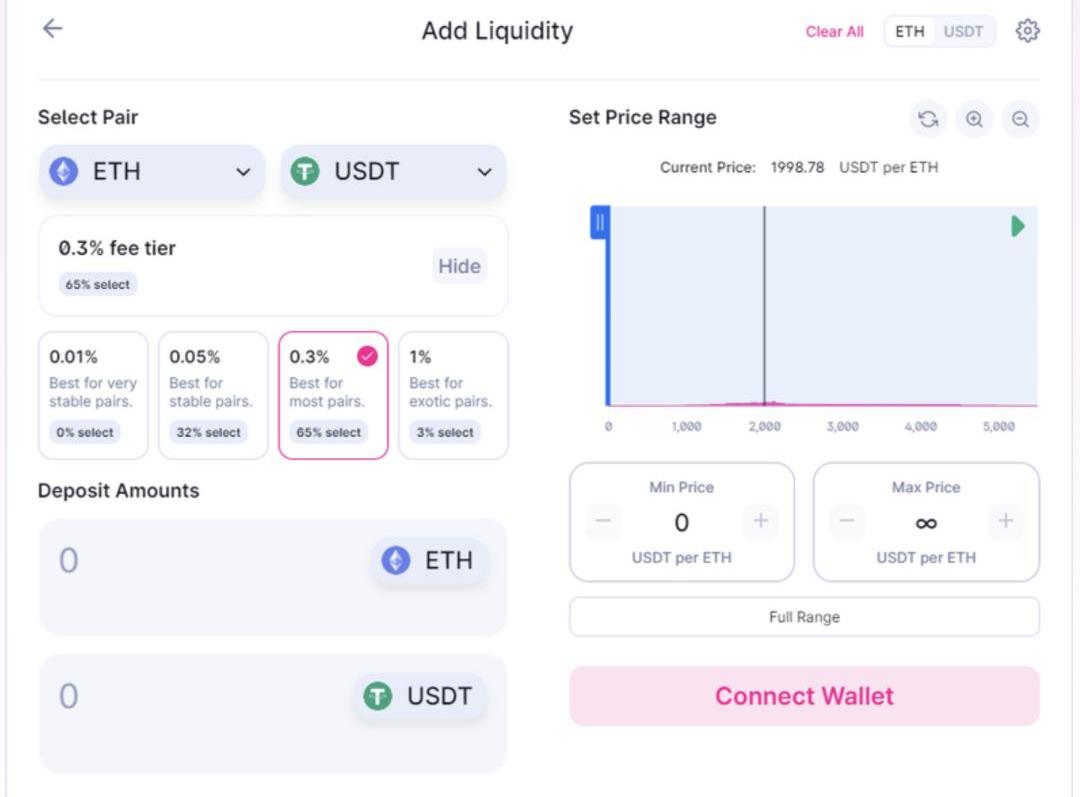

如上圖所示,是ETH-USDT的流動性池。選擇完整的價格區間,反映了V2池中標準流動性分布。流動性提供者的資本沿著價格曲線均勻分布,這具有一個優勢,即能夠處理從零到無窮大的所有價格區間。然而,考慮到絕大多數交易發生在一個狹窄的價格區間內,這些資本中的大部分并未被使用,因此效率非常低。

在上面的示例中,已選擇了ETH-USDT的自定義價格區間。流動性提供者將根據他們在預定義范圍內的流動性貢獻獲得成比例的交易手續費。近幾周內,大部分以太坊交易都在這個區間內發生,這個自定義范圍將使流動性提供者用遠少于V2池的資本賺取類似數量的交易手續費,或者部署相同數量的資本并賺取更多的交易手續費。在這兩種情況下,對流動性提供者都會更好,這要歸功于流動性效率的提高。

UniswapV3的集中流動性池對于交易在狹窄區間內的穩定幣配對尤為有利,在V2中,這些幣對中多達99.95%的流動性資本從未被使用。

博弈論在V3池中起作用,因為用戶可以選擇分配資本的位置。因此,一些提供者將瞄準不太可能但更有利可圖的區間,考慮到在該區間內的流動性提供占比較高,而其他人將關注更狹窄的范圍。這確保了價格曲線沿著合理的分布。

Doodles 2 GenesisBox結束拍賣,籌集到逾萬枚ETH:7月1日消息,Doodles 2可穿戴設備NFTGenesis Box現已結束拍賣,拍賣最終價格為0.508ETH,共出售了2萬個,籌集到10160枚ETH(當前約合1069萬美元),還有4000個保留給團隊用于在其Genesis Factory IRL活動中為Doodlers和Dooplicator持有者分發。

此次拍賣采用Bucke tAuction,競標者可以在初始出價中選擇出價多少ETH,并可選擇提高出價。出售的NFT數量和拍賣時間都是固定的。在拍賣結束時,將確定清算價格,超過清算價格的成功出價將獲得NFT以及從計算個人用戶出價/清算價格中獲得的任何ETH余額的退款。低于清算價格的未成功出價將獲得全額退款。[2022/7/1 1:43:10]

總的來說,V3池允許更大的流動性深度,這意味著對于交易者來說滑點更低,對于流動性提供者來說,獲得相同的交易手續費只需要較少的資本。二階效應使得這些節省下來的資本可以在DeFi的其他領域投入生產性使用。集中流動性是一個很好的例子,展示了如何通過協議層面的流動性效率升級使所有用戶受益。

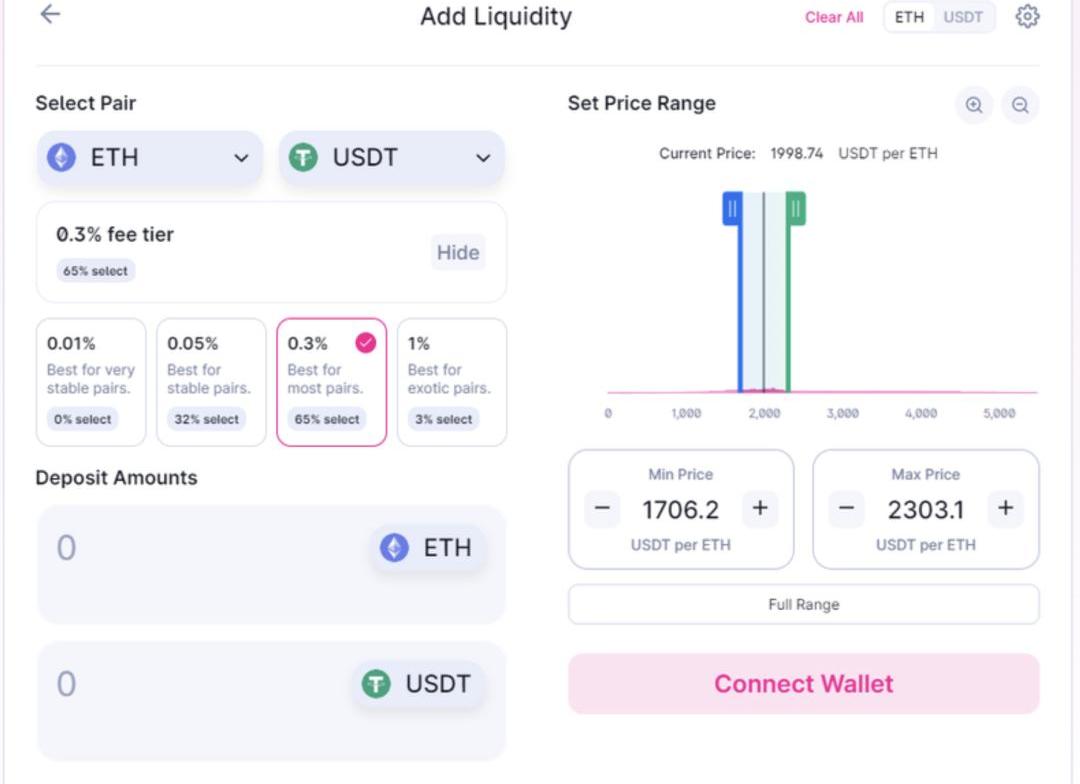

TraderJoe的流動性帳簿

許多人都知道TraderJoe是Avalanche上的超級巨星DEX。然而,JoeV2迅速成為了Arbitrum上最受歡迎的去中心化交易所之一,在ARB空投和海量交易之后獲得了關注。TraderJoe的新流動性帳簿模型推動了這一增長。

畢馬威美國和加拿大團隊推出元宇宙協作中心:6月22日消息,國際四大會計師事務所之一畢馬威(KPMG)的美國和加拿大業務部門在元宇宙推出協作中心,旨在幫助其客戶制定元宇宙領域的戰略。

一位發言人表示,這個私人中心是其員工、合作伙伴和客戶進行虛擬團隊會議和分享想法的地方。他們還將能夠在元宇宙中進行培訓課程、工作面試和員工評估,以及展示畢馬威服務和功能的會議。

畢馬威加拿大數字總裁兼管理合伙人Armughan Ahmad表示,“元宇宙讓我們有可能體驗現實世界和數字世界相融合的‘phygital’世界。元宇宙提供價值13萬億美元的市場機會,到2030年將擁有多達50億用戶。”

畢馬威在美國和加拿大的業務部門已經組建一支擁有技術和創新經驗的專業團隊,為元宇宙設計、NFT用例、加密資產、社區互動和更廣泛的Web3集成提供支持。(Blockworks)[2022/6/22 1:24:43]

TraderJoe流動性帳簿模型中的Bins是什么?

了解Bins對于理解流動性帳簿模型至關重要。在TraderJoeV2池中,流動性被存入不同的價格箱。每個箱子都有一個固定的價格,流動性分別放入這些不同的箱子。

只要交易保持在箱子的范圍內,在一個箱內進行交易的用戶就可以獲得固定價格,這意味著沒有滑點,價格效率極高。所有箱子疊加在一起,提供了深度流動性,流動性提供者可以選擇創建不同的流動性價格箱分布從而創建更高級的策略。

流動性帳簿模型

流動性帳簿模型是自動做市商模型的新實例,顯著提高了流動性效率,并為用戶在提供流動性時提供了更多的靈活性。例如,他們可以在進入和退出頭寸時實現定投,同時無需支付多次交換費用,并賺取交易手續費。

與UniswapV3池類似,流動性帳簿模型允許集中流動性,讓流動性提供者可以自定義價格區間。流動性不再沿著價格曲線均勻分布,而是精確部署,實現更大的交易手續費收入。與典型的流動性池相比,它還具有在較少流動性的情況下處理更大交易量的附加優勢。簡而言之,流動性簿可以用最少的流動性為大量交易者提供服務。這個模型擺脫了依賴吸引大量被俘流動性來提供有效價格的日益陳舊的模式。

得益于流動性帳簿模型及其使用的“價格箱”,交易者可以享受零滑點交易。每個箱子都是一個單一的價格點,TraderJoe將所有這些箱子匯集到一個流動性池中。“ActiveBins”包含了配對中的兩種代幣,并確定資產的當前市場價值。“ActiveBins”是唯一賺取交易手續費的箱子,而在這個箱子里進行的交易沒有滑點。箱子的引入甚至升級了UniswapV3的集中流動性,因為bin的精度和流動性在更狹窄定義的價格點上的集中度更高。

當一個箱子里的所有流動性都被用完時,價格會移動到下一個箱子。這種動態結構是流動性簿模型的一個關鍵特征。這種模型靈活地調整流動性分布,使得交易更加高效。不同的箱子提供了在特定價格區間內的流動性,從而在需要時能夠快速地適應市場需求。這種動態結構有助于降低滑點,并為交易者提供更好的執行價格。

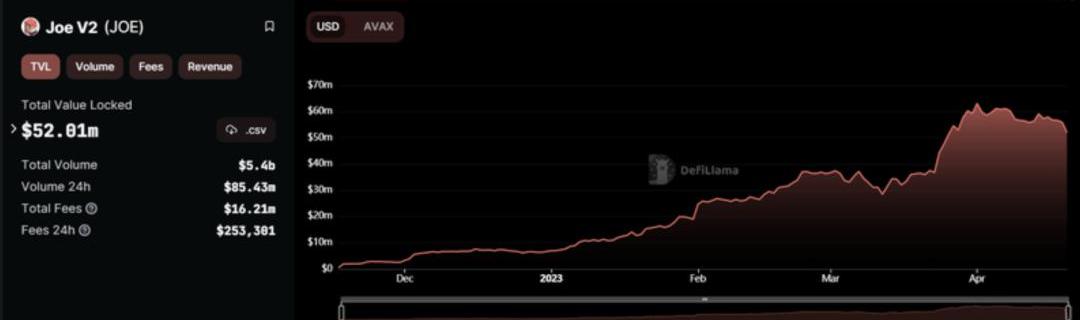

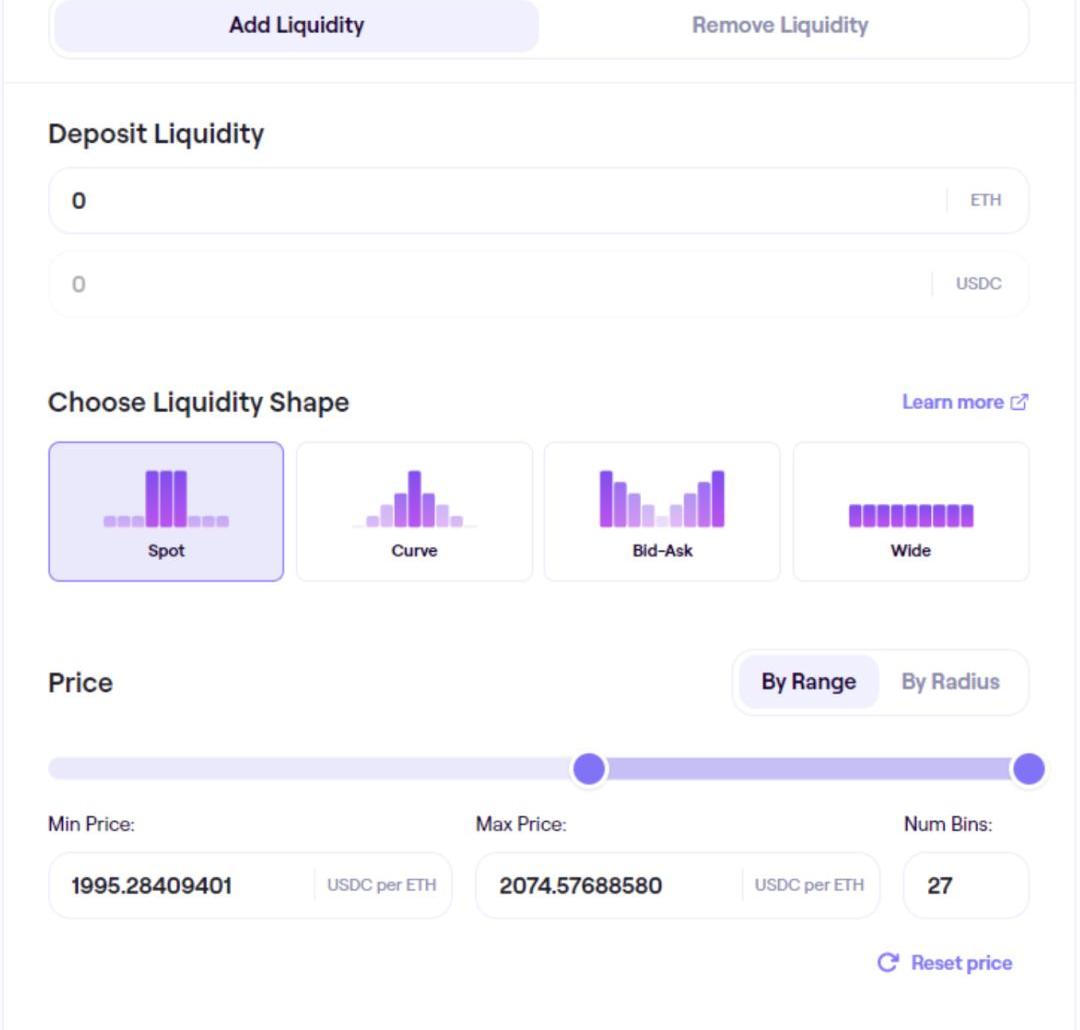

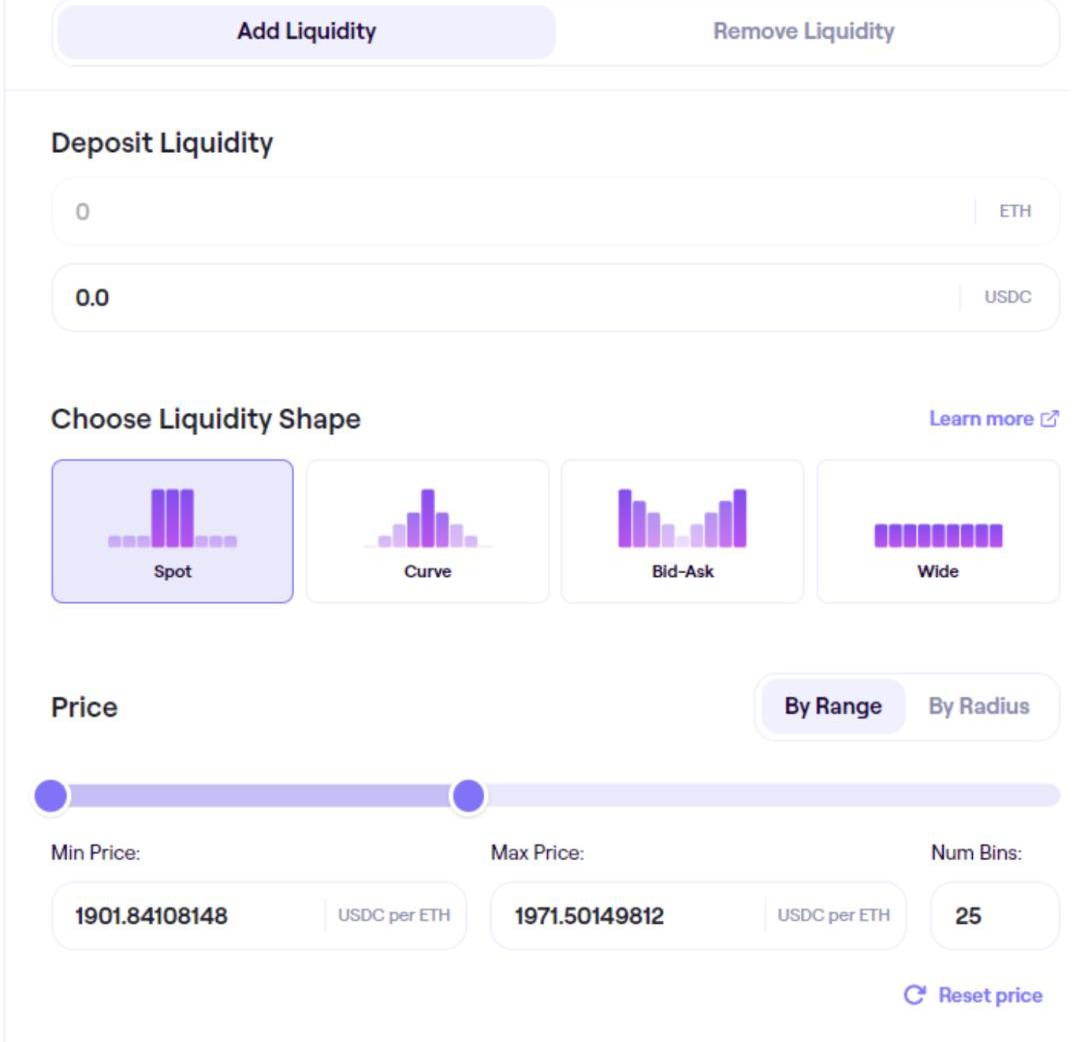

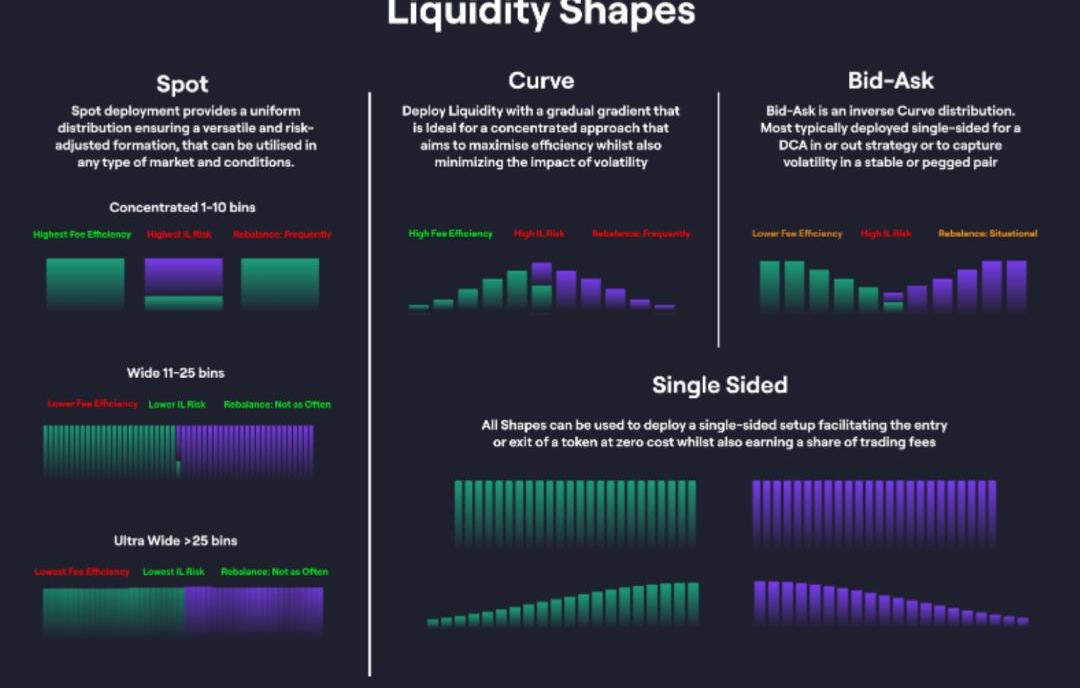

上圖展示了在使用TraderJoeV2池時流動性提供者的選項:Spot、Curve、Bid-Ask和Wide。

以下是如何利用Spot形狀分布的簡單示例:

在這個ETH-USDC池中,流動性提供者可以選擇高于當前市場價格的區間,并且只向池中提供ETH。隨著ETH價格上漲并逐漸穿過各個箱子,用戶將逐步出售ETH并獲得USDC。在上面的例子中,選擇的價格區間相對較小,但用戶可以選擇他們想要的任何價格目標,這是一個逐步出售某個資產的簡便方法。

反之亦然;用戶可以利用流動性簿模型通過反轉過程在當前市場價格以下進行單邊供應ETH,以分批次購入。通過使用Spot形狀的這兩種應用,用戶可以通過一次交易逐漸買入或賣出,并在此過程中賺取交換費用。

Spot形狀為流動性提供者在部署流動性方面提供了難以置信的自由度和靈活性。箱子數量越少,流動性越集中;因此,他們在這個區間內所有交易的收入份額越大。同時,如果價格超出這個范圍,流動性提供者面臨的無常損失風險最大。

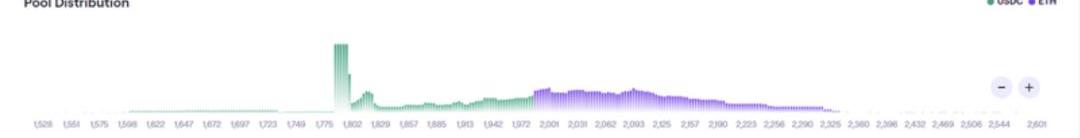

流動性提供者可以觀察到其他市場參與者在TraderJoe上存入流動性的位置,上圖顯示了ETH-USDC的當前流動性分布情況。

上圖展示了TraderJoe概述的幾種策略,希望提供流動性的用戶可以選擇最適合他們目標的形狀。強烈建議用戶從測試資金開始,逐步了解流動性簿模型的工作原理,然后再投入全部資金。

總之,流動性帳簿模型為流動性供應提供了新的靈活性水平,降低了滑點,并允許更加動態的流動性再平衡,從本質上為DeFi內的交易者和流動性提供者開辟了新的范式。

劣勢

無常損失

無常損失是任何流動性提供者面臨的最大危險。簡單來說,無常損失是存入資產與提取資產之間價值的差異。當資產價格變動很大時,流動性提供者面臨損失,但希望交易費用能彌補這一點。在許多情況下,對投資者來說,將代幣放在錢包中而不是提供流動性可能會更有利可圖。

在這兩種模型中,與傳統資金池相比,流動性提供者面臨更大的無常損失風險,因為流動性分布在較窄的范圍內。當資產價格超出指定范圍時,會發生無常損失;范圍越小,無常損失的機會越大。但作為這種更高風險的交換,流動性提供者有機會獲得更多的交易費用,這是一個典型的風險和回報并行上升的情景。

有人可能會認為,由于TraderJoe的流動性簿模型允許更具體的流動性供應,流動性提供者將面臨這些資金池中最大的無常損失可能。然而,TraderJoe推出了波動性累加器,該累加器通過監測箱變化來判斷波動性。當波動性上升時,波動性累加器會自動增加交換費用,幫助保護流動性提供者免受無常損失的影響。

復雜性

Uniswap的V3池和TradeJoe的流動性簿模型都實現了更集中的流動性供應,為流動性提供者帶來了更高的交易費用,并為交易者帶來了更好的交易執行和更低的滑點。但是,這兩者都比許多加密用戶習慣的流動性供應更為復雜。這種額外的復雜性可能導致用戶產生更嚴重的錯誤,因此對每個模型進行嘗試和試錯十分重要

具體到流動性帳簿模型,流動性提供者只受到他們想象力的限制。然而,在市場波動時,他們很容易被推出他們的箱子,導致無常損失,而且還需要一種更積極的管理風格。但是,涉及的細微差別和復雜性構成了這個新時代流動性供應的一部分回報。

競爭將推動增長并使DeFi受益

從表面上看,Uniswap的V3池比TraderJoe的流動性帳簿模型更適合用戶。但在流動性效率方面,流動性帳簿模型超過了V3池。如果正確操作,價格箱提供的極大靈活性使流動性供應更具吸引力和盈利性。

兩個池所引入和培育的資本效率新水平對DeFi產生了積極影響,為其他生產性用途釋放資本。由于這兩個DEX都受到激勵,為吸引用戶使用其平臺而提供最佳的交易體驗,DeFi協議層面的流動性效率的持續發展勢在必行。

Tags:JOETRAADETRADEjoe幣創始人Intelligent Trading Techworldtradebase0xTrade

zkEVM的背景和意義 以太坊是一個去中心化的計算機平臺,允許開發人員構建分布式應用程序和智能合約。然而,由于以太坊網絡的限制,包括吞吐量限制和高費用,這些應用程序的規模和性能受到了限制.

1900/1/1 0:00:001、官方跨OR第三方跨 官方跨貴,想提前交互則第三方跨,bungee:https://bungee.exchange/refuel便宜快OKX提ETH-Arb,提幣便宜,跨手續費1U左右.

1900/1/1 0:00:00近日,盧森堡第一單房地產STO案例誕生了。由盧森堡兩大地產商CreahausS.A.和EspaceInvestS.A.共同創辦的PropertyTokenS.A.,將位于Belval的豪華房產部.

1900/1/1 0:00:00PEPE?的火熱和造富效應又一次點燃了加密社區。在沒有主流敘事的驅動下,源于互聯網文化、由社區驅動的Meme?Coin?就承擔起了炒作預期.

1900/1/1 0:00:002/n借貸模式 首先,ParaSpace更符合用戶需求。在BendDAO用戶只能抵押NFT,借$ETH.

1900/1/1 0:00:00前言 本文將對比zkEVM和zkVM在技術上的差異,并介紹RISCZerozkVM及其即將推出的Bonsai網絡.

1900/1/1 0:00:00