BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+1.66%

LTC/HKD+1.66% ADA/HKD+2.57%

ADA/HKD+2.57% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+4.92%

XRP/HKD+4.92%在廣泛的數字貨幣生態系統中,去中心化金融(DeFi)已經呈現出快速增長的態勢,代表著以太坊網絡最主要的用例之一。

在過去一年中,幾個知名的DeFi平臺已經推出并引起了很大的市場興趣。雖然各個DeFi平臺有其自身的特點,且在很多情況下具有不同的商業模式和提供不同的金融服務,但大多數平臺都有著一個共同之處,即使用以太坊網絡的原生代幣ETH作為這些平臺上的抵押品。

隨著市場對DeFi服務需求的增長,這些DeFi平臺的ETH需求量也在相應地增長。鑒于這些DeFi對ETH需求的不斷增加,我們在本文中試圖對未來幾年ETH的供需動態進行量化。主要來說,我們將試圖基于一個保守的可能出現的情況來預測DeFi與ETH供需動態之間的關系。

在過去幾個月中,隨著更多的資金流入以太坊領域,ETH價格已經從2018年觸底以后迎來了小幅上漲。而在最近幾周,在市場動蕩的情況下,隨著諸多山寨幣價格的下跌,ETH的價格也有所回落。

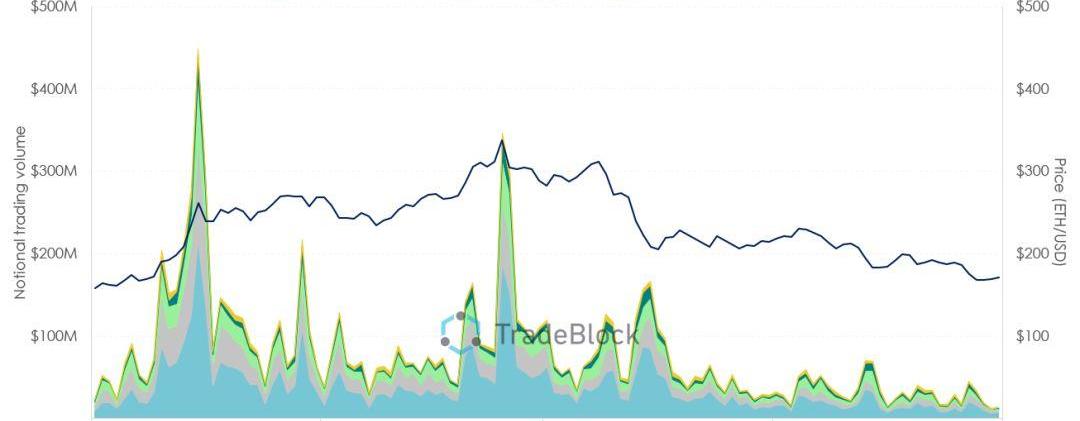

在下圖中,我們繪制了過去幾個月中的ETH價格趨勢(黑線)和美國幾大交易所中的ETH交易量變化情況:

分析 | EOS三角末端收斂 等待變盤行情:針對當前走勢,分析師Potter表示,EOS前期假破位然后重新站回18年12月至目前近9個月的中長期日線上行趨勢線后,整體仍處于一個大的上升三角區間內震蕩上行,近期一直處于三角末端小幅波動,量能持續衰減,上方阻力為前期M頭頸線位支撐線4.5美元,只有放量強勢站上,后續才能開啟一波強力反彈走勢,依目前量能直接突破的可能性不大,預計后面一段時間繼續處于趨勢線附近弱勢整理,消磨上方壓力,等待三角末端變盤行情的出現,操作上等趨勢確立順勢而為。[2019/8/2]

圖1:ETH價格及其在美國幾家交易所的交易量趨勢圖,數據來源:TradeBlockProfessional?

DeFi服務背景信息

DeFi平臺提供與傳統中心化企業相類似的金融服務,但?

DeFi平臺存在于一個無需信任的生態系統中,因此對中介機構的依賴性大大減少。DeFi平臺將智能合約功能融入到交易活動中,這些交易通常需要用戶抵押數字資產,從而確保用戶能夠很好地參與進來。與傳統的金融企業相類似,DeFi平臺提供債務抵押產品(比如借貸/債券/衍生品/抵押貸款等);

分析 | 萊特幣減產行情領漲主流幣 爆空行情即將迎來后續:據鏈塔數據平臺數據顯示,鏈塔數字貨幣整體指數(BI)今日14時報1239點,相較昨日上漲52點,漲幅4.38%。24h內市值前10的貨幣全線上漲,LTC上漲幅度最大,為10.12%,24h內加密貨幣市場市值上漲至2540億美元左右。昨日晚間市場出現直線拉升,1小時內漲幅超3%,總市值上漲超100億美元。拉升后沒有出現回調,持續在高點震蕩,目前有收窄的趨勢,今日晚間到明天凌晨,可能會出現下一次變動行情。BTC目前在7900點附近波動,下一次行情變動向上則考驗突破區間頂部后,是否能站穩8200-8300點,向下可能回落到7500-7600點附近。

BTC昨日拉升較為突然,缺乏明顯契機,同時必然導致爆空,依舊不建議使用杠桿,目前行情均是短時變動,杠桿交易風險較大。區間內部可以做波段操作。昨日表現最好的主流幣是8月即將獎勵減半的萊特幣,根據歷史表現,萊特幣會有上漲行情,但同時鏈塔注意到其價格已有大幅上漲,繼續上漲的空間存疑。可適當配一點底倉到7月底。[2019/6/11]

但這些產品是由數字貨幣(而非其他資產)來進行抵押的。由于去中心化平臺并不依賴于第三方中介機構來確保交易雙方之間的信任,這些DeFi平臺通常依賴于存儲在智能合約中的抵押品(數字貨幣)來確保用戶將按照合約規定的條款及時地支付款項。

分析 | ETH鏈上基礎指標持續4天上升 場內外交易活躍有明顯下降:根據Searchain.io數據分析:昨日ETH在84到88點間波動。從鏈上指標來看,昨日反映ETH內在價值的基礎指標連續4天小幅度上升,新增地址上升了12.31%,活躍地址上升了6.38%;并且,較上周同期平均上升了21%。從鏈上交易指標來看,交易的活躍度終止了連續上升趨勢,開始明顯下降。交易所流入指標下降42.02%,交易所流出下降54.80%,交易所內換手率增速繼續放緩,平均下降21%;昨日大額轉賬整體下降明顯,下降了32.91%,鏈上場內場外的交易活躍均不明顯。綜合鏈上基礎指標和交易指標來看,近幾日基礎指標持續4天上升,鏈上場內場外交易均不活躍。獨立分析師Edward對近期ETH行情呈中立態度。[2018/12/9]

雖然很多去中心化平臺提供不同的抵押類型,但大多數鎖定在智能合約中的抵押品都是ETH。

DeFi平臺對ETH的需求不斷增長

自從諸多DeFi平臺成立以來,這些平臺對ETH作為抵押品的需求已經顯著增長。在下圖中,我們繪制了過去一年中鎖定在DeFi平臺充當抵押品的ETH數量的變化趨勢。下圖顯示,所有DeFi平臺中抵押的ETH數量在今年早些時候達到歷史最高水平之后,在今年第二季度有所下降,但在第三季度已呈現回升的態勢。

分析 | Satis:預估今年交易所的交易費用將從去年的21億美元增加至30億美元:Satis研究報告顯示隨著數字貨幣市場的擴大,交易所的收費也會增加,預估今年交易所的交易費用將增加50%以上,從去年的21億美元增加至2018年的30億美元。[2018/9/26]

圖2:DeFi平臺抵押的ETH總量趨勢圖,數據來源:DeFiPluse

與去年同期相比,DeFi平臺中新增的ETH抵押品的月增長率約為17%。下圖是每月

凈流入?DeFi平臺中的ETH抵押品數量(即鎖定在DeFi中的ETH的增加量減去減少量所得的凈值)的變化圖。

圖3:DeFi平臺每月凈流入的ETH抵押品數量,數據來源:DeFiPluse

分析 | 火幣區塊鏈大數據周度數據洞察:以太坊活躍地址數下降19%:火幣區塊鏈大數據周度數據洞察今日發布,研究發現,本周以太坊活躍地址數下降19%,從134.5萬變為108.9萬,降至近兩月最低;交易量較上周下降4.7%,至1085萬ETH,已連續下降三周;平均手續費為0.0086ETH,上升23%。以太坊本周10K以上的大額ETH的交易量較上周大幅上升,但是10K以下的小額ETH交易量較上周有明顯下降。[2018/7/13]

在過去一年里,

平均每月凈流入DeFi平臺的ETH抵押品超過125,000ETH,相當于

平均每天凈流入的ETH數量超過了?4,000ETH。從上圖可以看出,近期每月新流入的?ETH抵押品的增加量所有放緩。2019年7月份的日平均ETH抵押品凈流入量為

?1,300ETH。?

預計未來ETH抵押品的日需求量

為了估計未來ETH抵押品的需求量,我們需要做一些假設。我們將采用一種保守的方法來分析一個可能出現的場景,即

假設隨著DeFi平臺和市場逐漸成熟,ETH抵押品需求的增長率會下降。基于這一假設,與過去一年ETH抵押品17%的月平均增長率相比,

我們預計未來的月平均增長率為5%。也就是說,

考慮到過去一年在這些DeFi平臺上新增的ETH抵押品的增速加快,以及近期增速放緩的跡象,假定隨著DeFi平臺市場滲透率接近飽和點,未來ETH抵押品的增速將可能所有放緩。

此外,隨著多抵押擔保合約的出現,預計一些DeFi平臺將會接受ETH之外的其他數字資產作為抵押品(比如MakerDAO計劃實行的多抵押Dai)。這些由其他數字貨幣充當抵押品的情況將可能降低ETH作為抵押品的需求。

在預計未來需求方面,我們將基于2019年7月份平均日需求量1,300ETH進行預測。假設未來DeFi平臺中的ETH抵押品的平均月增長率為5%左右,那么在接下來的一年時間,這意味著ETH抵押品的日平均需求量大約將是?3,000ETH?左右。

預計未來ETH的日增發量

當前ETH的年通脹率(即增發率)大約是4.65%左右。今年年初的君士坦丁堡硬分叉升級降低了以太坊網絡中的ETH通脹率,每個區塊的獎勵從3ETH降低至2ETH。在下圖中,我們繪制了2015年以來ETH每日新增的供應量趨勢。

圖4:2015年以來ETH日新增量趨勢圖,數據來源:TradeBlockProfessional

以太坊網絡將有望在2020年初開啟另一次網絡升級--Serenity(即以太坊2.0),屆時我們將有望見證ETH發行率的減少。

以太坊開發者預計,在Serenity成功實現之后(大約是2021年),ETH的年增發率將下降至0.25%-0.2%之間。ETH的發行供應并沒有固定的計劃,且隨著以太坊網絡向PoS共識的過渡,

未來的ETH增發率并不確定。在我們設想的場景中,

我們假設從2020年2月開始ETH的年增發率將被下調至保守估計的1%。但需要注意的是,Serenity發展路線圖的延遲可能會導致這一估計的發行率發生相當大的變化。

DeFi的ETH需求量將可能超過ETH的增發量

假設從2020年2月開始,ETH的年增發率下降至

1%,那這意味著到2020年11月份,每日新增的ETH供應量將約是?

3,000ETH?左右。考慮到上文中我們提到了在接下來的一年時間,DeFi平臺中的ETH抵押品的日平均需求量大約也將是

?3,000ETH?左右,

這意味著DeFi平臺中作為抵押品的ETH的日需求量將與ETH的日增發量接近。也就是說,如果DeFi平臺中的ETH抵押品需求量更高,或者ETH的年增發率下降幅度更大,那到2020年11月份,DeFi平臺的ETH抵押品日需求量將會超過ETH的日增發量。

然而,同樣重要的是要注意,如果ETH的價格由于投機或其他原因而大幅上漲,這將減少在DeFi平臺上需要鎖定的ETH數量?(也即ETH抵押品數量將下降)。

因此,如果ETH價格大幅上漲,而對DeFi服務的需求增長速度低于ETH價格的增長速度,那么用于DeFi平臺中的ETH抵押品的日需求量將會下降。

事實上,在價格大幅上漲的情況下,各DeFi平臺中的ETH抵押品的日需求量通常會下降;而在價格下跌的情況下,ETH抵押品的需求量會上升,如下圖所示。

這是因為在價格大幅下跌的情況下,各DeFi平臺的ETH抵押品會增加;而當價格上漲時,ETH抵押品的數量會減少,市場參與者可能會將部分ETH抵押品從DeFi平臺中取出。見下圖:

圖5:DeFi平臺中的ETH日需求量與ETH價格的相關性?

結語

我們希望,本報告能夠闡明DeFi服務如何可能對ETH需求產生切實的影響。我們保守的預測表明,到2020年11月,DeFi服務對ETH的需求量將可能超過ETH的新增量。此外,也可能存在其他一些去中心化應用(dApp)會增加對ETH抵押品的需求,比如游戲或醫療等領域的dApp。然而,同樣重要的是要注意,如果ETH的供應量不會像我們預期的那樣在未來大幅減少,這將可能帶來ETH的供應量大大超過DeFi或其他dApp的需求量。?

來源:Unitimes

作者|?TradeBlock

編輯|Summer

Tags:ETHDEFDEFIEFIETH2SOCKS價格DeFiSocial GamingRestaurant DeFiChargeDeFi Charge

按交割方式,期貨合約通常分為現金交割和實物交割兩種。目前,CBOE、CME、BITMEX、OKEx、火幣等現貨加密交易所均選擇了現金交割方式.

1900/1/1 0:00:00中央銀行不應急于與Facebook、Tether和微信這樣的公司競爭或是直接禁止它們,而是最好向中國人民銀行那樣將數字支付納入中央銀行業務并將重點放在他們最擅長的方面:管理穩定性.

1900/1/1 0:00:002019年以來,比原鏈動作頻頻,繼5月份首創一主多側架構Bystack之后,今日再次推出創新性協議MOV,持續引領公鏈創新.

1900/1/1 0:00:00“我們正處在高速的信息時代”,這句話沒意外的話是在我小學課本上學到的。如果大家還有印象的話,當年我們的電腦課的名字應該叫“信息與科學”吧?總之是借著獲取信息的名義去電腦課上打CS就是了.

1900/1/1 0:00:00“山寨幣終于走出來了,”資深炒幣用戶王放在看到昨日XLM大漲后感嘆道。自2019年初以來,比特幣已經連續上漲五個月。但加密貨幣行業整體行情卻顯現出“比特幣一枝獨秀,山寨幣一地雞毛”的走勢.

1900/1/1 0:00:00在前面的文章《向父母介紹區塊鏈的正確打開方式》中,我們向長輩們介紹完什么是區塊鏈后,若對方追問:"區塊鏈到底有什么用?能應用到什么領域?",這時我們就可以簡單的介紹以下區塊鏈在四大領域中的應用.

1900/1/1 0:00:00