BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+1.5%

LTC/HKD+1.5% ADA/HKD-1.85%

ADA/HKD-1.85% SOL/HKD+2.34%

SOL/HKD+2.34% XRP/HKD-1.03%

XRP/HKD-1.03%過去的9月份,整個數字貨幣市場經歷了較大幅的行情波動,由于Staking平臺具有周期性的鎖倉機制,導致讓不少投資者遭受了較大的資產損失。同樣的影響,也波及到了大部分DeFi鎖倉平臺。根據DAppTotal.com數據顯示,僅9月份,DeFi鎖倉價值最高達到12.8億美元,最低降至9.77億美元的大幅震蕩,受此影響,借貸市場龍頭平臺MakerDAO接連降低利率,以刺激市場正常的借貸需求。

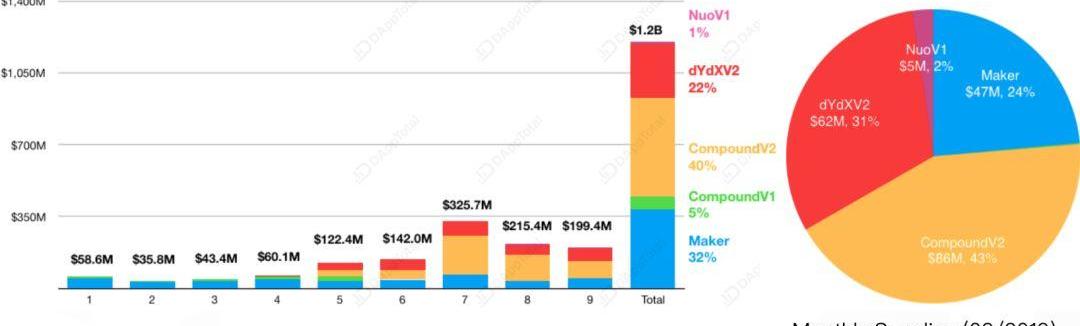

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

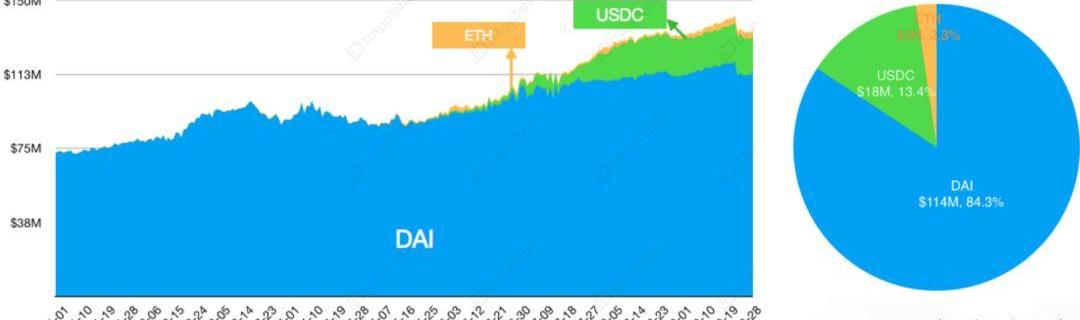

9月份借出資產總計為6,880萬美元,環比8月份小幅增長4.4%;借入資產總計為1.99億美元,環比8月份小幅縮減7.4%;未償還貸款資產總計1.35億美元,其中?DAI?包含1.14億美元,占比84.3%,USDC?有1,800萬美元,占比13.4%。

dYdX 基金會CEO:中心化交易所將成為 DeFi 的門戶:金色財經報道,dYdX 基金會CEO Charles d'Haussy在法國巴黎舉行的EthCC會議中表示,不認為中心化交易所是dXdY的競爭對手,中心化交易所將成為DeFi的門戶。dYdX 協議最近推出了其最新版本v4的公共測試網,Charles表示,可以想象這樣一個世界:一個擁有 KYC(了解你的客戶)和客戶風險概況的中心化實體將提供內部現貨交易,也許他們將為客戶提供比DeFi更好的體驗,通過更簡單的集成和從中心化交易所到 DeFi 的連接。[2023/7/19 11:03:22]

OKEx DeFi播報:DeFi總市值142.9億美元,OKEx平臺WING最抗跌:據OKEx統計,DeFi項目當前總市值為142.9億美元,總鎖倉量為166.2億美元。行情方面,今日DeFi代幣普跌,OKEx平臺DeFi幣種跌幅較小的是MXT、SFG、RIO。截至17:30,OKEx平臺熱門DeFi幣種表現如下。[2020/12/9 14:43:07]

?????

Compound總法律顧問:Sushi的崩盤并不意味著“DeFi不行了”:Compound總法律顧問Jake Chervinsky發推稱,我們可以從Sushi的崩盤中吸取很多教訓,但“DeFi不行”并不是其中之一。這就好比當一些不相關的區塊鏈方案失敗時,因為錯誤地得出了“加密貨幣不行”的結論就拋棄了比特幣。[2020/9/6]

一、借貸平臺借款利率趨于一致,套利空間縮小

自08月份以來,Maker的借款利率從20.5%的高點,經過了5次調整,并于09月底調整至10.5%,而且最新一輪至8.5%的投票也已經開始。有趣的是,如下圖數據所示,在?Maker連續下調借款利率的同時,CompoundV2、dYdX_V2的借款利率和Maker?逐漸趨于相近,不難看出,Maker作為DeFi借貸市場的“中央銀行”,對借貸市場其他“商業銀行”的市場調節作用有所顯現。

Higer:DeFi是公鏈遺失的最重要的一個拼圖:2020年8月13日晚,Cocos-BCX 中文社區發起“Cocos-BCX 熱點 AMA 之 DeFi 狂想曲”主題討論活動。區塊鏈研習社創始人 Higer 發表“DeFi 是公鏈遺失的最重要的一個拼圖”主題分享,其從公鏈發展簡史、公鏈發展困局、DeFi 是公鏈最后的希望和公鏈的 DeFi 生態發展思路四方面闡述了 DeFi 對公鏈發展的重要性,并表示 DeFi 的三駕馬車是穩定幣、借貸、交易。而穩定幣已經取得廣泛共識,公鏈最值得做的是借貸和交易。[2020/8/13]

(圖示4:借貸平臺利率變化情況)

回看07月份Maker利率高位時的市場情況,Compound和dYdX的利率和Maker存在較大差距,敏銳的投資者就看到了當中存在的套利空間。一種可能,用戶會選擇從Compound等平臺借出DAI然后還至Maker等于以較低成本歸還了DAI,還有一種可能,用戶會選擇從Maker借出DAI然后放進存款利率較高的Compound實現套利。不過,隨著Maker的連續下調利率,三個平臺的利率差也逐漸縮小,這對用戶而言,可套利空間也越來越小。

二、借貸市場資金使用率較低,易受行情波動影響

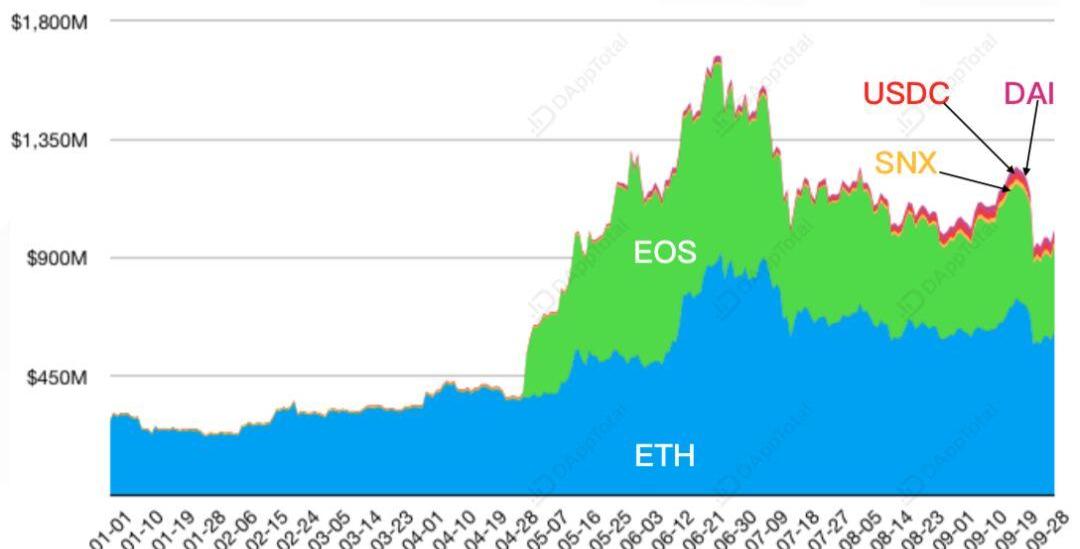

據DAppTotal數據顯示,在所有已鎖倉數字資產當中,ETH有6.21億美元,占總鎖倉價值的61.6%,是目前DeFi平臺中最大的鎖倉資產。這樣一來,在經歷行情大跌的情況下,整體市場鎖倉價值相應出現大幅波動,嚴重時會導致部分用戶資不抵債,造成大量清算訂單情況。

09月25日當天,僅Maker?單一平臺就產生了632萬美元的清算訂單,這無疑會給參與抵押借貸的用戶帶來較大的壓力。通常情況下,為了減少行情波動產生的直接影響,借貸平臺都會以較高的資產抵押率來保證平臺的健康運轉。如下圖數據顯示,DeFi借貸平臺的抵押率平均值在355%左右,這固然會給借貸平臺帶來一定的穩定性保障,但側面也看也難免存在用戶資產使用率較低的問題。

顯然,要提升整體DeFi?借貸市場的資金使用效率,就得做好對沖行情波動風險的應對機制,目前行業在做兩方面的努力:

1、做多抵押資產,通過更多價值數字資產的加入來降低單一資產波動造成的影響,Maker上線多抵押DAI的用意正是如此;2、做流通性橋接,前不久InstaDApp完成了一輪融資且上線了Bridge橋接產品,目的正是為了提高借貸平臺之間的流動性,進而通過市場自有的調節機制來實現相對穩定。

來源:DAppTotal

Tags:DEFDEFIEFIMAKEPINETWORKDEFI價格defi幣價格漲跌原理Pi Network DeFiMAKE幣

撰文:AshEgan,就職于科技風險投資機構AccompliceVCDeFi這個詞是2017年造出來的,此后發展迅猛,把各種各樣的金融事務拆分成一個開放的、免許可的系統.

1900/1/1 0:00:00比特幣搜索指數分析揭示,比特幣可能是一種“相對的避險資產”。比特幣從近20,000美元跌至目前的8,000多美元,谷歌上對“Bitcoin”的搜索熱度也在不斷降低.

1900/1/1 0:00:00據Cointelegraph10月14日報道,專注于隱私屬性的加密貨幣Zcash?準備進入以太坊Ethereum的去中心化金融生態系統.

1900/1/1 0:00:00加密貨幣的最新一個玩家,是全球最大的國際組織——聯合國。10月9日,聯合國兒童基金會宣布設立加密貨幣基金,可接受、保有及支出以“以太坊”及“比特幣”形式捐贈的捐款,這是聯合國系統內第一個啟動加密.

1900/1/1 0:00:00他會成為有史以來第一位坦率的哥特式總統——埃隆·馬斯克作為以黑馬姿態殺出且當下最具話題性的2020年民主黨總統競選人,楊安澤最開始在幣圈為人所熟悉.

1900/1/1 0:00:00自2018年整個加密通證交易市場進入熊市之后,量化交易成為熊市中為數不多可以穩定盈利的渠道,加密通證量化基金開始活躍起來.

1900/1/1 0:00:00