BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD+1.81%

ADA/HKD+1.81% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.21%

XRP/HKD+0.21%導讀:本文對DAI穩定幣的供給增長、流動性、貸款需求、價格波動等方面的數據進行了全面的統計和分析。通過數據和圖表,我們可以觀察到,在金融系統的激勵下,DeFi用戶的行為模式。

01DAI供給增長情況

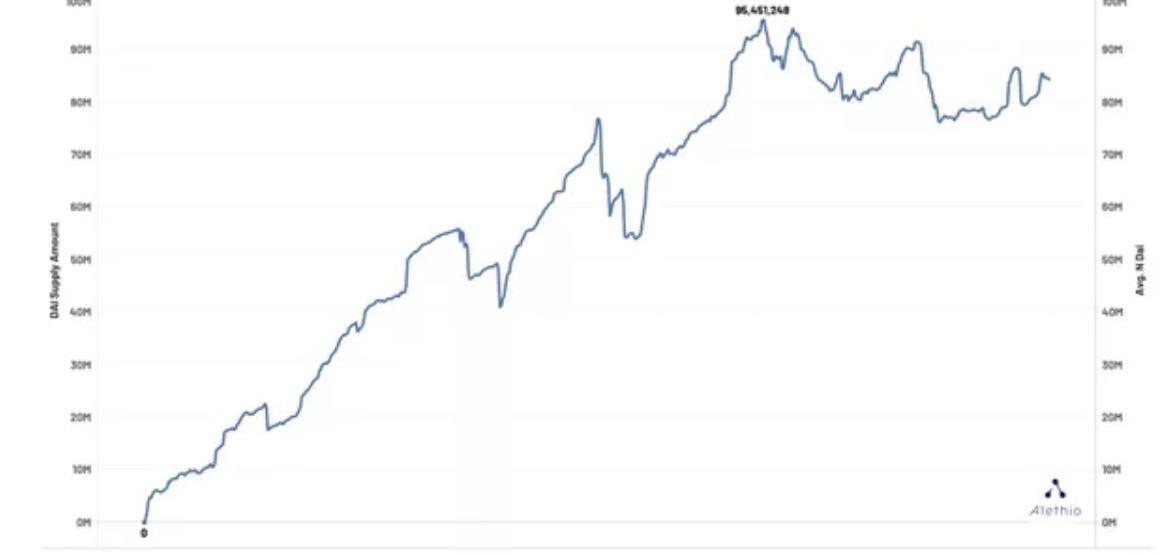

下圖顯示了DAI自2017年12月引入以來代幣供應量的增長情況。其日流通量已增長到近1億枚。2019年3月19日,日發行量達到歷史最高記錄95,451,24。目前DAI的日供應量徘徊在8400萬左右。

圖1:DAI供應量走向

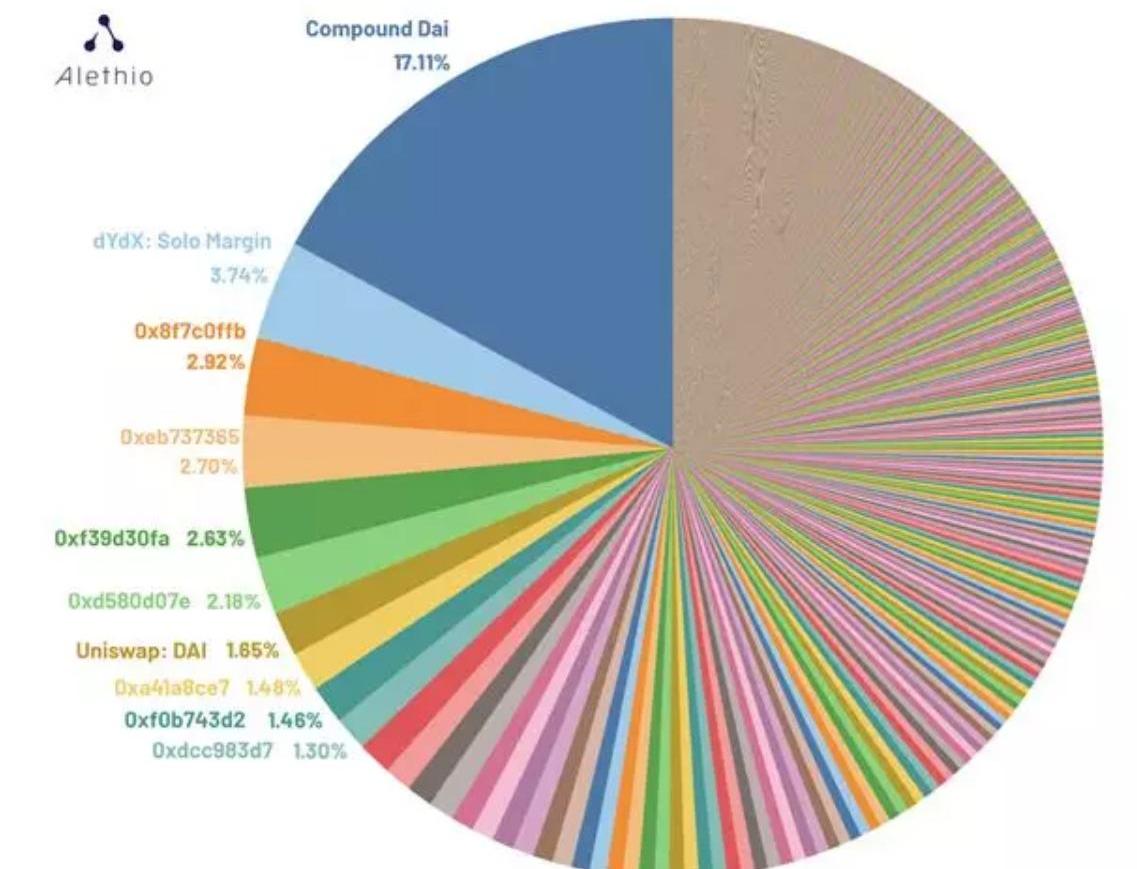

截至目前,DAI的最大持有者是Compound,掌控著17.11%的供應量。其次是dYdX,控制了3.74%。Maker的Eth2Dai排在第十位。

圖2:DAI所有持有者份額分布圖

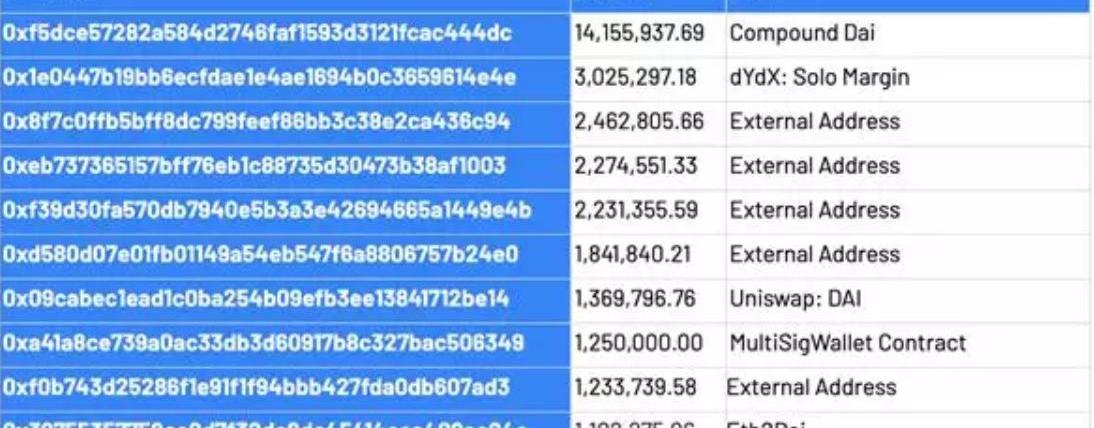

以下是DAI前十大持有者及其持有量:

Polygon將發布Bor v0.4.0主網,包含Indore fork硬分叉:7月4日消息,Polygon宣布將發布Borv0.4.0主網,該版本包括一個名為Indore fork的硬分叉,節點需在區塊高度44,934,656前升級主網(預計日期為北京時間7月12日3:35)。[2023/7/4 22:17:08]

圖3:DAI十大持有者

02DeFi借貸平臺走向

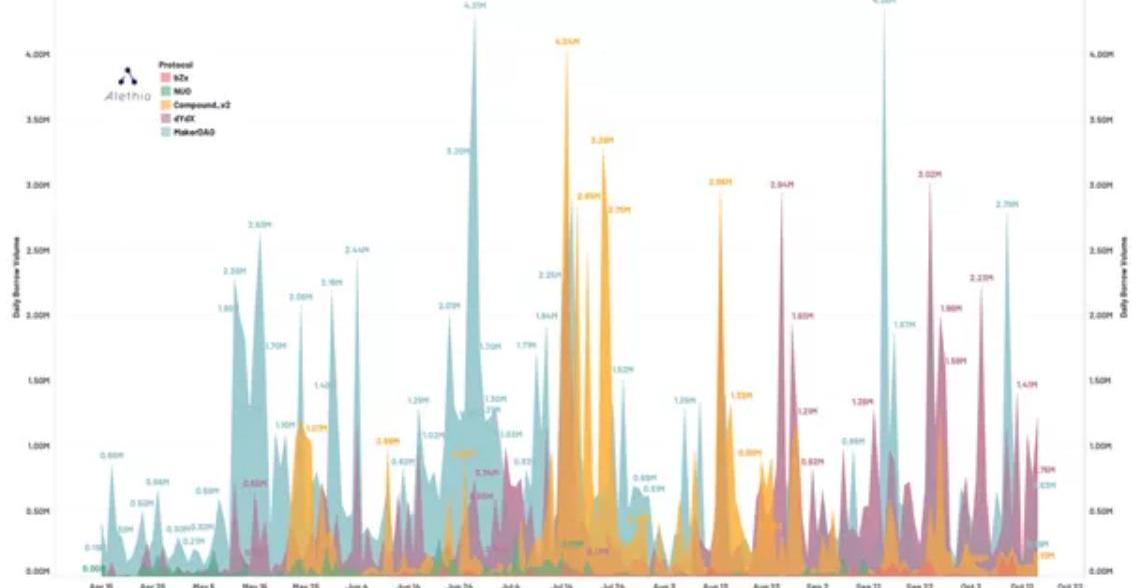

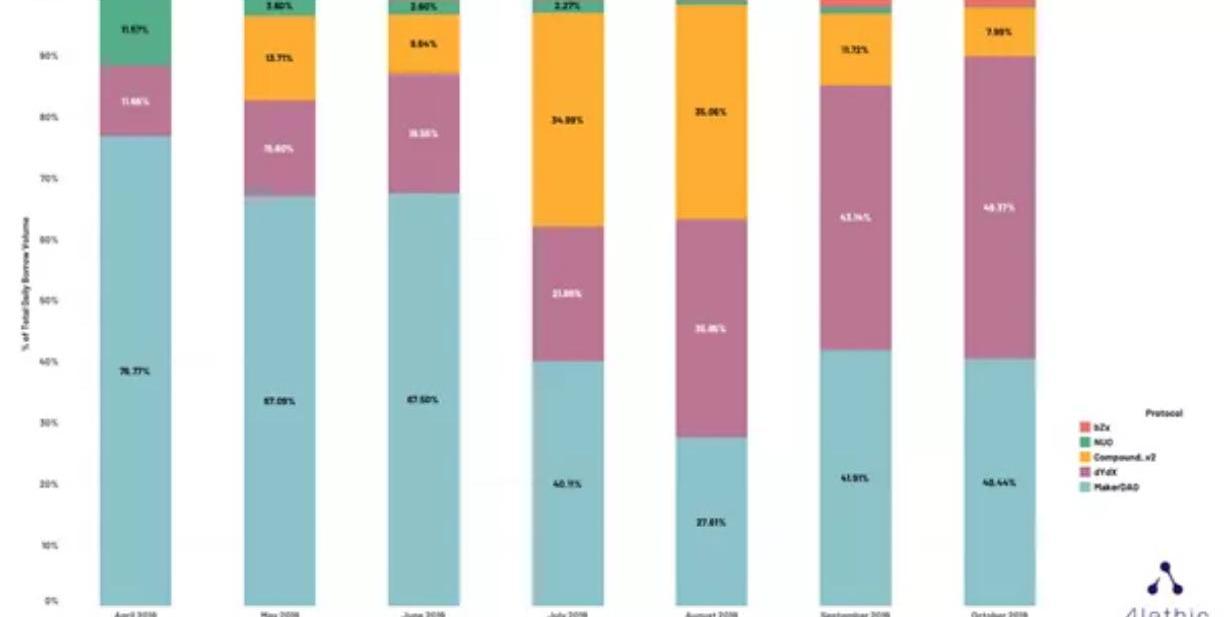

下圖為各大DeFi借貸平臺近6個月的日借款量:

圖4:DAI在各大借貸平臺日借款量(過去6個月)

請注意,上圖的區域圖沒有堆疊。我們可以看到MakerDAO(藍色區域)一直占據著主導地位。在6月下旬和9月中旬,MakerDAO更是達到了每天430萬DAI的峰值。

Compound在5月初將他們的協議遷移到v2(版本2),這里我們只引用Compoundv2協議的數據。從圖中可以看出,橙色區域(Compoundv2)與粉色區域(dYdX)一直處于并列第二的位置,它們之間不相上下,達到每天約300萬DAI的峰值。

韓國議員擬通過立法強制公職人員披露500萬韓元以上加密資產持有情況:5月9日消息,韓國國會議員權性東(???)宣布其正起草《防止公務員隱匿虛擬資產法》,以強制公職人員和候選人公開持有價值500萬韓元(約3774美元)或以上的虛擬資產的詳細信息,并強制他們報告虛擬資產交易。據悉,該國現行《公共服務道德法》和《公職人員選舉法》規定公職人員和候選人有義務披露登記的財產并解釋財產獲得的過程,但虛擬資產不受財產登記和披露。[2023/5/9 14:52:08]

我們也注意到NUONetwork(綠色區域)和bZx(紅色區域)在市場中發揮了作用。在第一季度,NUONetwork推出了他們的新平臺,并迅速獲得了大量流量。而bZx自6月份以來一直在穩步上漲。

下圖比較了上述DeFi項目的月度貸款活動。dYdXDAI貸款在過去6個月的增長比例令人驚喜。我們收集的數據顯示,截止到10月17日,自8月份以來dYdX每月的DAI借貸總額已超過了MakerDAO;到10月17號為止,dYdX的用戶量幾乎占到了所有主要借貸平臺DAI貸款需求的一半(約49.37%)。

Meta將于10月11日召開年度VR大會Connect:金色財經報道,Meta CEO扎克伯格發布消息稱,將于10月11日召開年度VR大會Connect。在海報中扎克伯格似乎戴著新頭盔,它可能就是Project Cambria,這是一款MR頭盔。上個月扎克伯格接受播客采訪時表示,今年秋天計劃推出Project Cambria。這款頭盔擁有強大的計算力,可以用攝像頭捕捉真實世界圖像并實時以彩色形式顯示在頭盔內部。[2022/9/8 13:15:20]

圖5:各借貸平臺DAI貸款額的市場份額(過去6個月)

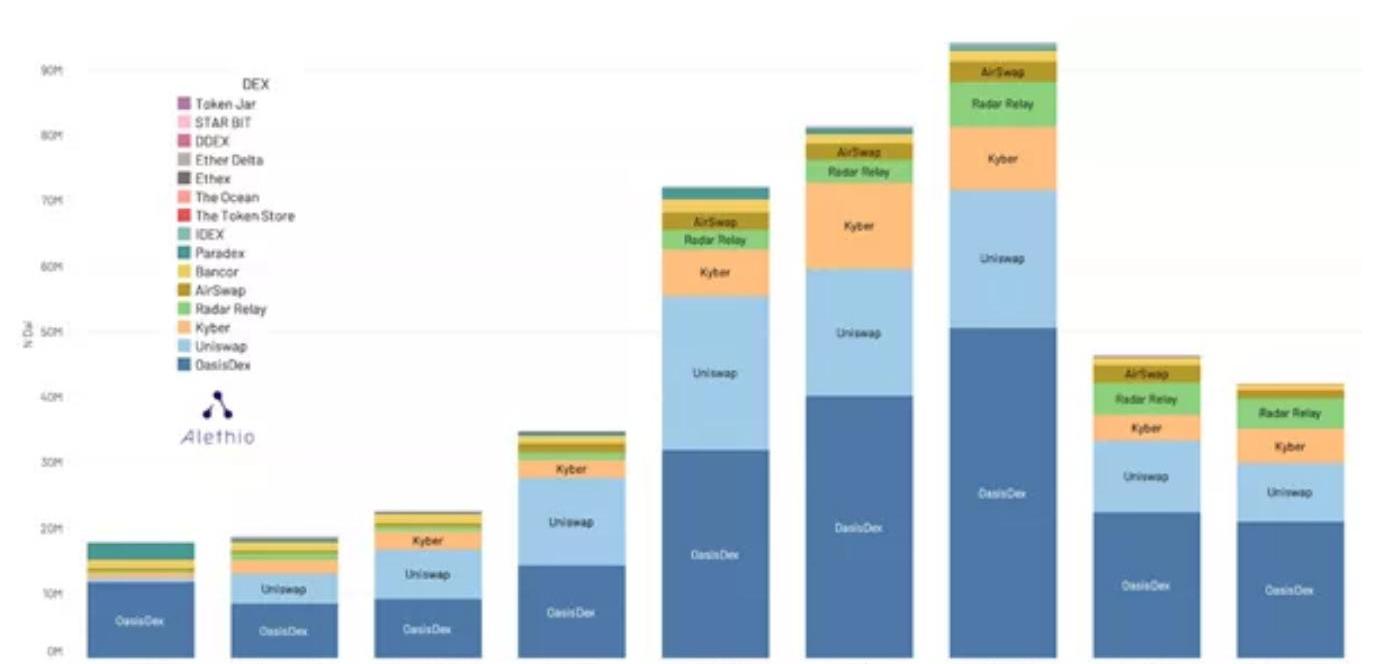

03各大去中心化交易所的流動性情況

下圖顯示了幾個主要的去中心化交易所的每日交易活動。OasisDEX是源自MakerDAO系統的DEX平臺,占主導地位。其次是Uniswap,隨后,則是Kyber和RadarRelay。

圖6:2019年各大去中心化交易所DAI交易量市場占比

請注意,我們在這里沒有顯示0x的名稱,原因在于,它們是許多去中心化交易所中繼類的底層協議(例如RadarRelay、Paradex),并且可能復制交易量。事實上,0x上的大部分的流量來自RadarRelay,它們具有相似的大小。

數據:ETH盈利地址百分比達23個月低點:金色財經報道,據glassnode數據顯示,ETH盈利地址百分比達23個月低點,僅為50.634%。[2022/6/20 4:40:50]

同類型的還有dYdX,它采用OasisDex的Eth2Dai市場進行交換,我們將其交易量都顯示在OasisDex的名下,從而避免了總銷量的膨脹。dYdX上的DAI實際交易量介于Uniswap和Kyber之間,并在6月份達到峰值,月總交易量為1790萬。

總而言之,根據上述交易情況來看,DAI的交易量自年初開始攀升,7月份DAI的總交易量達到每月9000萬,隨后卻下降了近50%。

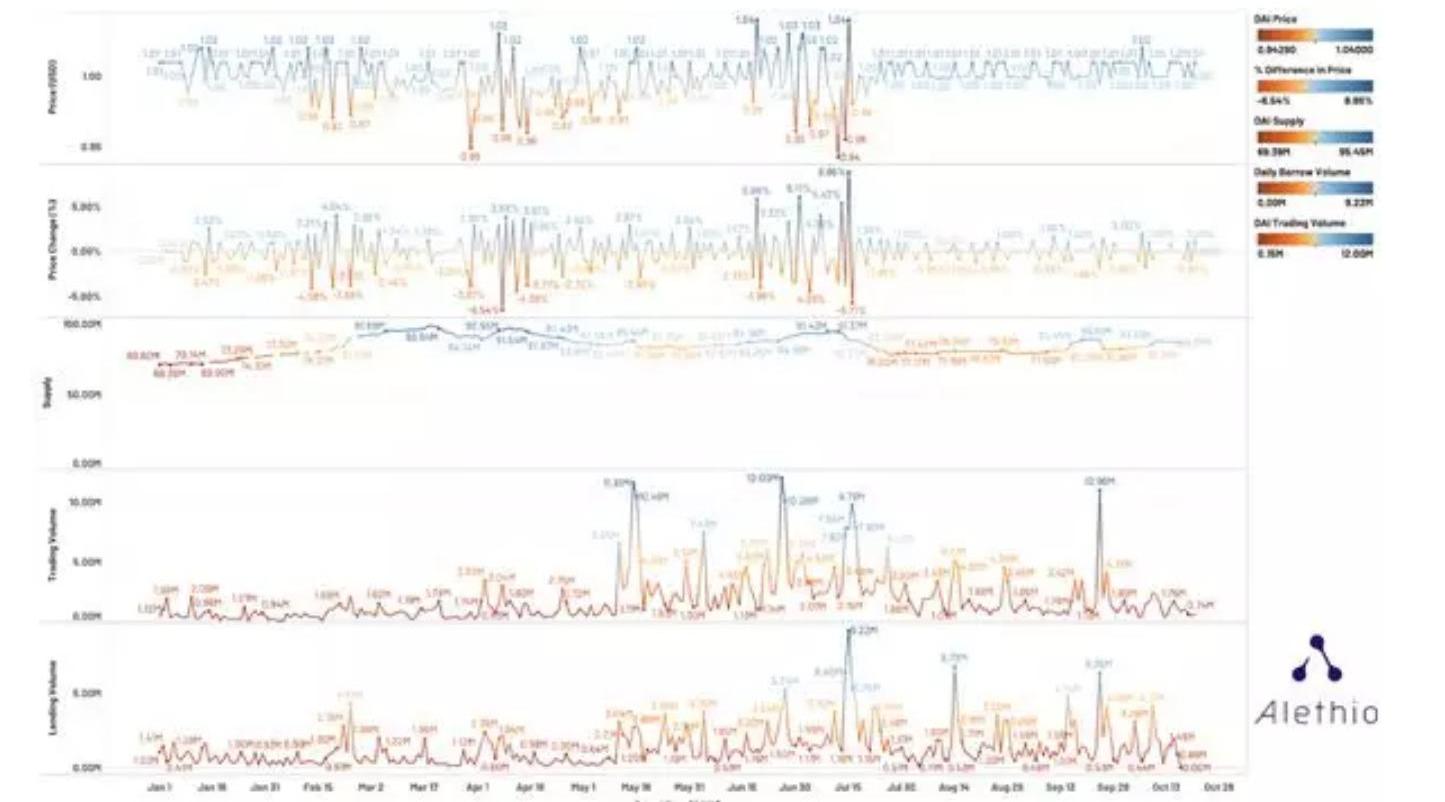

綜合以上統計數據,我們觀察到了DAI金融生態系統中自治的生命周期。從以下時間序列的趨勢和相關性,DAI講述了如何使其從用戶激勵行為中維持價格穩定。

“DAI通過經濟激勵來管理供求。當價格超過1美元時,任何人都可以創建DAI并以高于其價值的價格出售。這增加了供應,導致價格回落到1美元。

同樣,當DAI的價格低于1美元時,用戶可以在系統中以較低的利率來償還債務,因為他們可以以低于1美元的價格購買DAI,但以1美元的固定利率償還債務。用來還債的DAI被燒毀,供應也因此而減少,導致價格上漲。”

ADAM與Web3.0社區平臺Mojor正式達成戰略合作:據官方消息,首個基于Web3.0的加密數據計算網絡ADAM與專注于Web3領域的社區平臺Mojor正式達成戰略合作。雙方就Web3.0未來發展,鏈上數據傳輸、DAO治理和加密計算等方面達成合作共識。

ADAM是首個Web3.0時代的數據加密計算網絡,擁有批量化數據加密傳輸功能,能夠連接實現世界數據與區塊鏈系統,愿景是挖掘數據的真實價值,使每一個參與數據流通的角色,都能夠從中受益。

Mojor是一個專注于Web3領域的社區平臺,社區創建者以持有NFT的方式真正擁有社區,用戶通過錢包直接登錄,豐富的Web3機器人為社區治理提供便利,提升效率。[2022/5/24 3:38:04]

圖7:2019年DAI價格、供應量、交易量、貸款額(價格數據來源于coinmarketcap.com)

早在2月,DAI價格略有波動(圖1&圖2),并可能造成了在接下來的幾天中借/貸款數量的增長(圖5),2月24日,DeFi用戶一天借了433萬DAI,導致供應圖表(圖表3)變成了藍色,當天累計供應量為8801萬。

隨后,在4月初,DAI供應量的增加,導致了DAI開始貶值。當我們看-6.54%的價格變化,這可能會導致交易量(圖4)和借款量(圖5)的增加,當價格下跌時,借款人和交易者可以支付更少的美元來持有DAI。

我們很難推斷出其中變量之間的因果關系,因為在一個經濟系統中,它們總是相互影響和相互引導。然而,我們可以得出的一個結論是,它們是同相振動和高度相關的。

04DAI的價格波動:穩定幣真的穩定嗎?

所以當我們看到DAI的價格很大程度上是受到用戶行為的影響后,上述的問題可能會縈繞在人們的腦海中。我們將使用beta分析,并將DAI與多個穩定幣進行比較,以衡量風險。

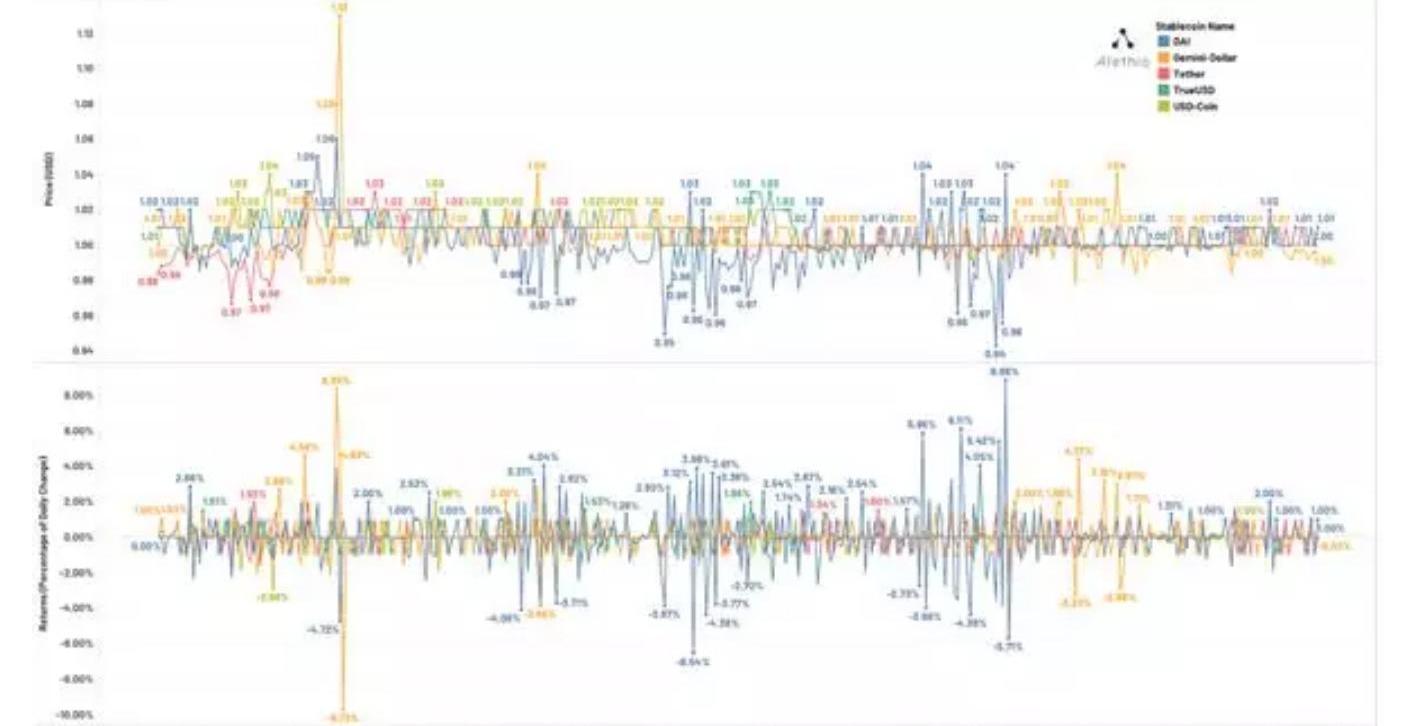

從定義上講,穩定幣(如DAI),屬于加密貨幣的一種,它們試圖保持相對于其他資產的價值穩定。試圖錨定1美元價值的穩定幣包括DAI、TrueUSD、USDCoin、Tether、GeminiDollar等。

以下是過去12個月當中,這幾個穩定幣的價格表現情況(數據來自CoinMarketCap)。

圖8:價格圖表和過去12個月的穩定幣變化百分比(數據來源:coinmarketcap.com)

從下表可以看出,它們的均價都維持在1美元上下,其中DAI的均價最為接近。另外,他們的變化幅度也很小,其中USDC最小:

圖9:穩定幣的均價和變動情況(基于365天窗口期)

另外,我們還附上了ETH和BTC的統計數據作為主要貨幣進行比較。

與其他加密貨幣市場不同,穩定幣不應受到劇烈價格波動的影響。衡量穩定幣價格波動性的一個指標是,其相對于BTC和ETH等主要加密貨幣的beta系數。以下是幾個主要穩定幣相對于BTC和ETH的beta值:

圖10:穩定幣與ETH/BTC的beta系數(基于365天窗口期)

Token本身的系數為1。它是股票市場分析實踐中風險度量的一個閾值:

當beta>1時,意味著股市波動性超過市場基準指數(通常指成份股票市場的SP500指數)。它也可以被解釋為對市場變化很敏感。例如,當市場波動時,股票會受到較大的影響,從而帶來較高的收益和更高的風險;

當beta=1時,它們具有相同的波動性;

當0<beta<1時,股票受市場趨勢的影響較小。

通常,股票與這類市場正相關,即beta系數通常為正值。然而,也有系數為負的情況,即當市場下跌時,股票價格反而會出現上漲趨勢。

對于上述的5種穩定幣,我們看到它們的絕對值都小于0.1,這意味著它們都比ETH和BTC更穩定,不太可能受到加密貨幣市場趨勢的影響。在附錄中,我們還附加了一張其他主流幣的beta系數表,以供比較。

其中,USDC和TUSD的價值最小,與ETH和BTC呈負相關,說明在市場不穩定時,它們作為“存儲”代幣以規避風險:當ETH/BTC市場上漲時,用戶有可能賣出TUSD/USDC來進入市場;當市場下跌時,用戶可以將其持有的TUSD/USDC換成資產保值。

附錄

2017年基于60天窗口期的主流幣的beta系數

圖11:其他主流幣與BTC的beta系數(基于2017-10-05開始的60天窗口期)

作者:ChristianSeberino、DanningSui@Alethio?

翻譯:DUANNIYI?

編輯:SonnySun?

來源:PANews 10月19日,據CryptoBriefing消息,近日,Tether首席技術官PaoloArdoino表示,該公司正考慮研究一種新的算法穩定幣,或被稱為USDTX.

1900/1/1 0:00:00作者:風青萍 前言:佛前的燈,不必刻意去點,最重要的是,點亮自己的心燈,知道自己的起跑點及目的地,找出最適合自己的方式,按部就班跑向目的地.

1900/1/1 0:00:00原文作者:MSTA&NikhileshDe&CeliaWan&RajanDhall譯者:Odaily星球日報?念銀思唐 來源:星球日報 時間更明確 美國商品期貨交易委員會.

1900/1/1 0:00:00原創:?五火球教主 在區塊鏈行業,很多人對“大會”這兩個詞有誤解。一提到大會,很多人立馬會聯想到那些項目方的宣傳大會,或者是喊單的大會,畢竟很多騙局、盤圈天天開各種各樣看上去非常“高大上”的大會.

1900/1/1 0:00:00報告作者: 幣安研究院江金澤 分布式資本蔣新 顧問: 分布式資本沈波、孫銘、余文波、姚鏡儀 如需合作,請聯系作者 摘要: 1.在宏觀環境進入長期低利率、經濟低增長、高不確定性的三期疊加背景下.

1900/1/1 0:00:00依托區塊鏈技術,物聯網設備能擁有更多自主權去完成獨立決策,通過協作來分配工作量和維護工作,并通過本地化決策自由交易資產和資源。我們終于能夠迎來只在科幻小說里才看到的可自主進化的智能自治網絡.

1900/1/1 0:00:00