BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD+1.66%

SOL/HKD+1.66% XRP/HKD-0.17%

XRP/HKD-0.17%作者:IPFS原力區?TaoshengShi

來源:IPFS原力區

《21世紀資本論》全書都在討論一個核心問題:

食利者的收益大于勞力者。一個階層將多余的資本租借給另一個階層,以獲得投資回報,這是金融資本主義的基本特征。

回溯貨幣的起源,利息和債務一直封鎖在圣經的語錄和亞里士多德的勸誡中。圣經《詩篇》中這樣寫道:“上帝之民,不可放貸收利,亦不可剝削無辜。若有此行徑,必遭上帝遺棄”。亞里士多德的自然主義觀點認為,金錢乃不育之物,因而用錢生錢是反自然的,理應被唾棄。

同樣信奉《舊約圣經》的猶太人卻因為《申命記》中的一條說法而逃過了道德拷問:“萬不可向兄弟姐妹放高利貸,不論是金錢,食物或任何東西,利滾利皆不可取……若為生人故,此舉可取;若為手足故,萬萬不可。”這個被后世稱為“申命記雙重標準”的信條,成了猶太人向遍布歐洲各國的“外族人”放貸的主要法源,但也因此在歷史上形成了一個一言難盡的復雜形象,屢屢成為排猶浪潮的目標。

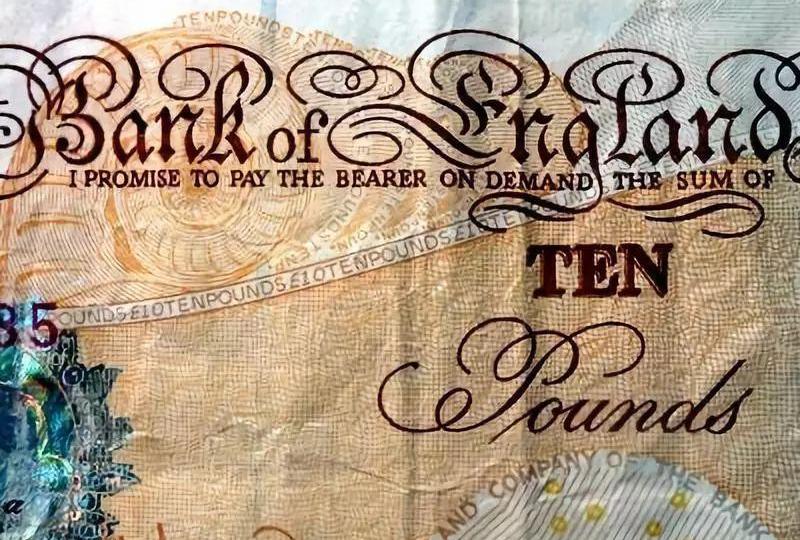

歐洲的宗教改革和資本主義發軔逐漸為利息和債務正名。貨幣、信貸與債務成了歐洲各國經濟發展的重要基石,甚至是爭霸的工具,如英國名相威廉·皮特曾公開宣稱:“這個民族的生機乃至獨立是建立在國債基礎之上”。當英國國王向銀行家提交第一張紙幣借條:IpromisetopaythebearerondemandthesumofNPounds.,現代意義上的基于債務信用的銀行和貨幣制度建立起來了,國家債務杠桿時代開始了。

觀點:比特幣期貨的基金成本高于ETF,管理方式也更加復雜:針對美國證券交易委員會(SEC)主席Gary Gensler在Aspen安全論壇上談到比特幣ETF時,建議此類基金只追蹤比特幣期貨,這要求投資者投入大量保證金進行交易,與多數加密愛好者期望的基于比特幣的ETF不同。資產管理公司VanEck數字資產研究主管Matthew Sigel表示:我們認為基于比特幣期貨的基金是劣質產品,它們的表現一直遜于比特幣價格,在管理方式上也更加復雜,成本高于ETF。它們是不合格的投資工具。

彭博ETF分析師James Seyffart表示:這只是一種不同的墊腳石。期貨受到監管,它能為比特幣市場提供額外的投資者保護,但本質沒有太大區別,因為如果比特幣能被操縱,比特幣期貨也會受到相應的影響。但期貨產品的需求水平較低,它們不會像真正的比特幣ETF規模那么大或增速那么快。(彭博社)[2021/8/4 1:32:43]

在農業文明時期,經濟活動受限于季節的變化,信貸/債務周期也和季節的變化一致,貨幣在生產和消費之間循環流動。在工業資本主義時期,價格和收入與其成本價值掛鉤,投資是為了擴大再生產。在金融資本主義時期,人們一直是以賭博的方式推高資產價格,銀行作為最大的食利者,要么購買不良資產,要么通過債務杠桿投機獲得資本收益。以法定貨幣為基礎的債務擴張中斷了生產和消費的流動,導致了經濟萎縮。

觀點:對于政府來說,交易比拍賣能更好處理沒收的加密貨幣:本周早些時候,立陶宛稅務部門(STI)首次出售了沒收的約750萬美元加密貨幣。加密初創公司Kaiserex的首席執行官Linas Rajackas表示,這似乎對監管機構有利。Linas Rajackas說:“我們成功地以高于當天平均價格的價格出售了比特幣,這是任何拍賣都無法達到的。”STI選擇了Kaiserex作為通過公開招標出售加密貨幣的技術合作伙伴。Kaiserex通過一家主要加密貨幣交易所的場外交易柜臺完成了交易。Linas Rajackas表示:“我的觀點是,如果政府想在加密方面有所作為,那就應該由財政部來做。財政部負責計劃和管理政府的資產。STI處理稅收和充公資產,他們與投機活動沒有任何關系,也沒有任何投資活動。”據報道,該公司計劃繼續與立陶宛機構合作進行類似的加密貨幣交易,并支持立陶宛中央銀行開展數字貨幣業務。(Cointelegraph)[2020/11/27 22:22:50]

銀行通過存款利率和貸款利率之間的差額賺錢,稱之為利差。另外,銀行通過在經濟繁榮時期擴大信貸和增發金融體系中的“貨幣”,以及經濟不景氣時的收縮信貸和貨幣,這放大了商業周期中繁榮和蕭條的影響。

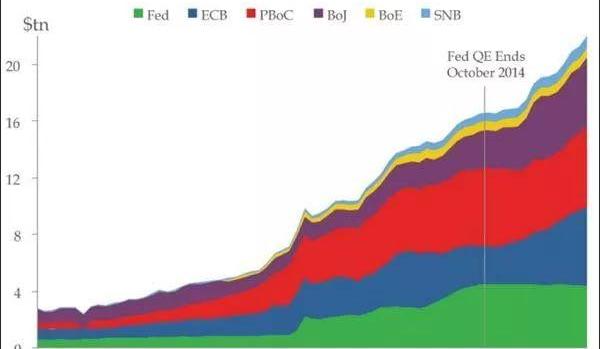

過去幾年,全球央行“擴大了資產負債”,導致股市、債券和房地產業出現了大規模的價格通脹。

現場 | 觀點:未來會有很多機構涌入Defi:金色財經現場報道,10月21日,CyberX舉辦了Prime主經濟商交易平臺產品發布會,發布會圓桌討論環節各嘉賓觀點如下:

Cobo CEO 神魚:Defi流動性挖礦引導用戶開始關注鏈上的長尾交易場景,例如Cex、Dex的融合套利,甚至用戶不使用機器人都有收益機會,未來會有很多機構涌入這個領域。

Kronos&Wootrade COO Ran:原來在機構交易領域每個交易所API不同,變化頻率高,如今變化頻率減少,成熟了很多,都在迎合大戶針對習慣來做接口。

貝寶 投資與交易ED:目前的金融市場載體發生了變化,從法幣信用變成了算法信用,從發展角度是可以嘗試的,但風險問題無法預測。傳統金融可以迅速的在defi領域再做一遍,但要解決defi的基礎設施問題。此外,衍生品決定于資產的波動性,合約類衍生品幾乎是很難操作,小波動就會爆,期權是一個更好的選擇。

黑翼資產 CEO 鄒倚天:在黑天鵝事件時,要不要斬倉,是一個重要抉擇,如果杠桿不高,扛是最好的方法。目前限制于地緣,近期還會有不確定因素。[2020/10/21]

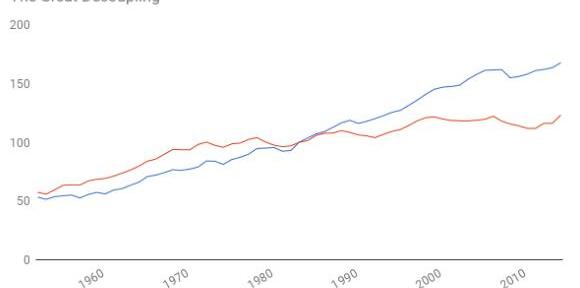

以美國為例,美國家庭的抵押貸款債務約為8萬億美元,汽車貸款超過1萬億美元,學生貸款超過1萬億美元,信用卡債務接近1萬億美元。美國企業債務總額為25萬億美元,其中約15萬億美元在金融業,10萬億美元在非金融企業。GDP“增長”是債務的委婉說法。以美國的“大脫鉤”為例,伴隨著GDP的增長,全球債務規模超過償還規模。對于家庭來說,GDP的增長沒有與家庭收入同步增長,個人工資停滯不前。

觀點:NFT游戲行業面臨的障礙在于并非所有游戲玩家都是加密交易者:區塊鏈娛樂工作室 Virtually Human Studio(VHS)增長主管Mac Ocampo表示,NFT和游戲平臺相得益彰,因為“有很多優秀的NFT產品,比如 Sorare和Dapper Labs的NBA Top Shot,將更多的主流用戶引入NFT的世界。”

Ocampo總結了NFT行業應該采用的概念,即“加密娛樂(cryptotainment)”,加密交易者和游戲玩家都可以在玩(比如賽馬游戲)的同時獲得加密貨幣。這就是他認為該行業面臨挑戰的原因:“在現實世界中,擁有和維護一匹賽馬的成本很高,這在渴求利潤的消費者和擁有賽馬的特權之間造成了明顯的差距。”

Ocampo表示,“不是所有的游戲玩家都是加密交易者,也不是所有的加密交易者都是游戲玩家”,這是NFT游戲行業應該克服的主要障礙之一。他講述了一個高中同學的故事,其收藏的邁克爾·喬丹卡片(幾年前購買,價值1.2萬美元)被白蟻侵蝕。Ocampo稱,這就是NFT的價值所在。如果邁克爾·喬丹的珍貴紀念品被轉換成NFT,那么它很有可能保留其價值。此外,新冠肺炎在某種程度上促進NFT的采用。(Cointelegraph)[2020/9/7]

大約在1986年,美國收入與GDP增長之間的傳統相關性被打破,這被稱為“大脫鉤”。資料來源:《WorldAfterCapital》。

觀點:許多DAO和中心化公司沒有區別,擁有最多代幣的人仍可發號施令:蜻蜓資本(Dragonfly Capital)的研究員Ashwin Ramachandran和投資者Haseeb Qureshi表示,許多DeFi協議正轉向去中心化自治組織(DAO)來下放治理權利,但實際上,這樣做并沒有什么實質作用。許多DAO和中心化的公司并沒有什么不同,那些擁有最多代幣的人仍然可以發號施令,并決定其社區如何運行。(Decrypt)[2020/8/8]

前美國經濟顧問、獨立經濟學家邁克爾?哈德森指出,“當今經濟體的大多數債務都被用于購買房產和金融證券。在工業領域,多數企業債務是通過杠桿收購規模較小或受損的競爭對手而獲得的。”

世界各地都出現了類似的貨幣/信貸基礎擴張。在全球范圍內,有250萬億美元的未償債務和四倍于此的無準備金債務,更不用提大量混亂的金融衍生品,其規模與未償債務和無準備金債務的總和大致相同。

M1是貨幣供應,包括實物貨幣,活期存款,旅行支票,貨幣供應中流動性最強的部分。M2包括M1的所有要素以及“準貨幣”,如儲蓄存款、貨幣市場證券、共同基金等。

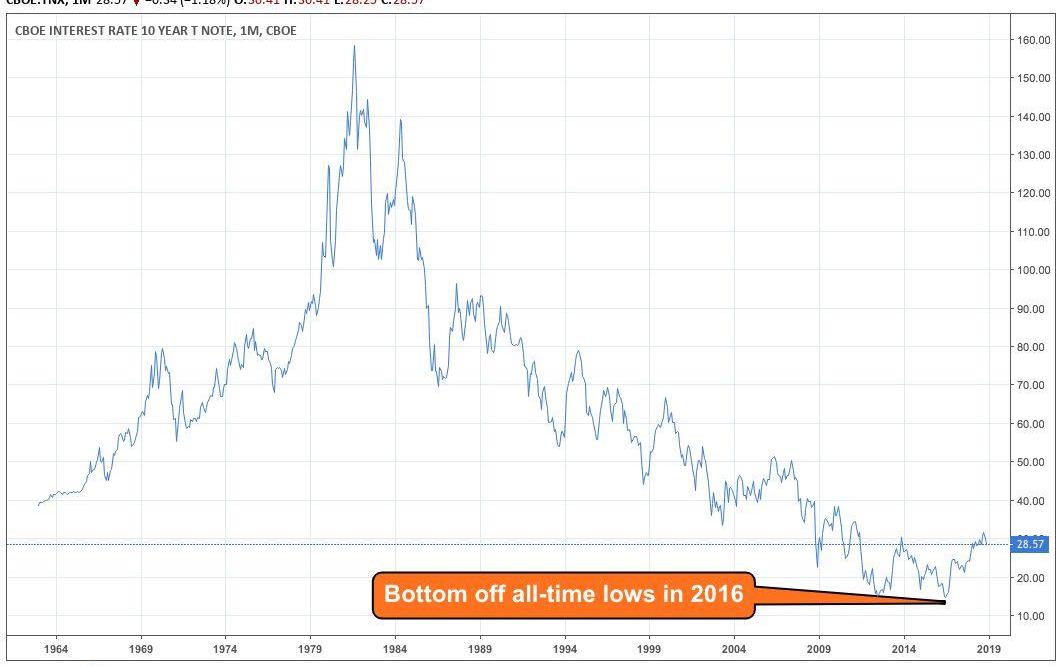

除了債務以外,自上世紀80年代初以來的長期利率下降趨勢,也標志著由信貸推動的經濟增長開始取代實際增長。在2012年和2016年全球金融危機期間,利率跌至歷史低點:僅僅略高于1%。

數十年來,對銀行短期利率影響最大的十年期國庫券(T-Bill)的利率一直處于長期下降趨勢。

在這個過程中,資本主義面臨的兩個主要問題:

第一個是債務周期,表現為經濟危機。與任何一個周期一樣,信貸/債務周期也會隨著每次貸款的完成而加速。并且每完成一個債務周期,央行通過貨幣政策刺激經濟增長的能力就會減弱。

第二個是,幾個世紀以來,貨幣作為價值儲存手段和交換媒介的雙重作用一直是沖突的,因為工人階級用貨幣購買生活資料,而資產階級把貨幣借給工人以獲得經濟租金。這種沖突導致了政府政策的扭曲,這種扭曲集中體現在利率上。工人階級希望利率保持在低水平,以支付他們的債務;而資產階級則希望利率保持在高水平,以從他們的閑置資本中獲得最佳回報。

這種雙重角色也使得各國貨幣成為巨大投機活動的玩物。外匯市場上每天的交易額超過1.3萬億美元,使全球股市市值總和相形見絀,而其中96%的交易純屬投機。這導致了臭名昭著的對弱勢貨幣的“索羅斯”式攻擊,導致了從阿根廷到墨西哥等發展中經濟體最近的幾次信貸危機。

那么,區塊鏈能夠拯救資本主義嗎?

區塊鏈的功能

取代銀行

數字貨幣給人們帶來了一個歷史性的機會:將貨幣作為價值儲存手段和交換媒介的雙重使命脫鉤,并稀釋各國法定貨幣的重要性,然后以實物資產和共同自然資源為后盾,創造出數百萬種更有形的局部和地區貨幣。

銀行利潤是來源是所有人都在追逐一種對所有用途的貨幣的定義。多種不同類型的加密貨幣的主要目標取代銀行,即是用一種替代貨幣來“取代銀行”,以取代我們的經濟在信貸和法定貨幣時代已經構建的債務大廈。

這種試圖取代銀行的類似貨幣以前曾被嘗試過,但從未有過區塊鏈的威力。

分散經濟

有了數字貨幣,可以加速共享經濟的發展,消除借款人和貸款人對于銀行的依賴。Uber和Airbnb已經開創了分散經濟的第一階段,在第二階段,人們可以用數百種不同類型的加密貨幣以自己的方式進行交易,賺取收入,免交所得稅或利息。

貶值貨幣

本地貨幣和隨時間貶值的貨幣聽起來很瘋狂,實際上它們有著悠久的歷史。在大蕭條(GreatDepression)期間,當美國的銀行資金枯竭時,地方政府和司法管轄區域發行了自己的替代貨幣,它們以代幣的形式在美國和歐洲廣泛使用。

貶值貨幣刺激了貨幣的流通和流通速度,而不是囤積貨幣,讓人們在沒有信貸或負債的情況下消費。滯期費貨幣最著名的例子是Worgl,或Freigeld,它的價值以每月1%的速度下降,并且每次使用時都要蓋章。該實驗的靈感來自經濟學家西爾維奧?格塞爾提出的“自由經濟”概念,即不進行貨幣投機。

在大蕭條時期,貶值貨幣在奧地利小鎮沃格爾大受歡迎,被稱為“沃格爾奇跡”,因為它將小鎮從經濟谷底拉了起來,盡管這種情況不太可能持續下去。

凱恩斯的夢想

創造一種作為交換媒介的貨幣的追求經歷了漫長的道路,經濟學家約翰?梅納德?凱恩斯(JohnMaynardKeynes)是最早的倡導者之一。他斷言,金錢的雙重角色造成了“富人”和“窮人”之間的利益沖突,并將其歸咎于不平等。他不贊成使用通用貨幣投機和利率套利,并主張在某些情況下實行負利率。

上世紀40年代,凱恩斯提出了一種名為“Bancor”的超國家全球儲備賬戶單位,這是國際貨幣基金組織特別提款權的前身。盡管在概念上它不是一種貨幣,但它將被純粹用作國際貿易結算的非投機性單位——個人不能持有或交易Bancor。美國本打算采用Bancor,但二戰和布雷頓森林會議之后,美元成為事實上的全球儲備貨幣。

也有人提出了凱恩斯Bancor式貨幣的當代版本。經濟學家伯納德?利特爾(BernardLietaer)于2000年設計的“國際貿易參考貨幣”Terra,是一種超主權補充貨幣,旨在與當前的國際貨幣體系并行運作,沒有地緣和各國貨幣投機的變幻莫測。

區塊鏈能夠實現凱恩斯的夢想嗎?

自動化將加劇長期通縮,并將利率拉回負值

互聯網在歷史上首次創造了零成本邊際生產的可能性——即不需要人工或間接費用就能生產的商品——這將對未來世界產生巨大的通縮效應。

自動化和技術已經在取代勞動力崗位,進而會取代消費者需求。這可能嗎?

千禧一代

還有一個不能忽視的因素是千禧一代對于銀行利率的漠視。數字貨幣將削弱銀行利率在年輕儲戶中的重要性,一項研究顯示:67%的“年輕千禧一代”儲蓄賬戶里的錢不足1000美元,46%的人存款為0美元。年齡較大的千禧一的情況也好不到哪里去,其中41%的人沒有存款。

咖啡幣——微觀經濟/自主貨幣是否可行?

據報道,CoffeeCoin將印尼的專業咖啡生產商與終端買家聯系起來,同時也為從農場到杯子的整個咖啡連鎖店提供了一個咖啡交易平臺。貨幣的價值可以被解釋為對系統中貨物來源的信任。

和食品溯源不同,給自然資源的萬物賦予貨幣屬性,通過微觀經濟取代中間服務商,但世界需要這么多貨幣嗎?

需要這么多貨幣嗎

今年早些時候,日本上市企業集團Kintetsu發行了自己的試點社區貨幣。Kintetsu集團的400多個地點采用了Kintetsu幣,包括一家連鎖百貨商店,以及位于300米高的日本最高建筑。試點結果非常積極,該公司將逐步采用這種數字貨幣。同樣的問題,需要這么多貨幣嗎?

以上種種,揭示了區塊鏈潛力和可能。區塊鏈將如何重塑我們的、經濟、社會秩序和環境結構?相信這是一個漸進的過程。世界正在從超負荷的指數增長向穩定增長轉變,區塊鏈將在其中扮演重要的角色。但區塊鏈肯定不會通過對數字資產的投機、交易所交易基金和首次代幣發行的激增、交易平臺的創新、去中心化交易所或最新算法策略來改變世界。一種可能是區塊鏈加速資本市場走出“債務”時代,進入了增長放緩和消費減少的時代。西美爾在《貨幣哲學》中提到:“金錢只是通向最終價值的橋梁,而人無法棲居在純粹手段的橋上”。同樣,人最終也無法棲息在債務經濟的杠桿上,盡管它可以撬動地球。

在這個過程中,我最關注的是區塊鏈所催生的數字原生經濟和數字主權貨幣。從演進的角度看,貨幣的屬性因經濟體系的興衰而不斷演變,如禮物經濟的興起衍生出實物貨幣;商品經濟的興起衍生出金屬貨幣;金權經濟的興起衍生出金屬貨幣和信用貨幣;共享經濟的興起衍生出超主權貨幣。在人類數字化棲居的今天和未來,數字原生經濟和數字主權貨幣將有很大的想象空間。

Tags:比特幣區塊鏈NFT加密貨幣比特幣鉆石最新消息區塊鏈技術是什么TOPDOG Vault (NFTX)加密貨幣市場分析報告

據Trustnodes12月4日報道,以太坊伊斯坦布爾硬分叉將于三天后進行,但以太坊客戶端Geth和Parity分別只有38%和42%的節點完成了升級.

1900/1/1 0:00:0011月11日以來,上海、北京、深圳、東莞、內蒙古等多地下發監管文件,先是對數字貨幣交易相關活動發布風險提示,后續則陸續對交易平臺進行摸底排查、關停整頓.

1900/1/1 0:00:00本文來源: 混沌大學 2019年11月12日,復星集團聯合創始人梁信軍先生在新加坡做了《未來二十年,經濟新動能:移動互聯網區塊鏈接力塑造的數字經濟生態》的演講.

1900/1/1 0:00:00作者:Wayne 來源:白話區塊鏈 如今,區塊鏈技術正在多個行業應用已不再是新聞。我們可以看到,區塊鏈已經開始影響金融業、酒店業、醫療保健、房地產、物流、在線廣告等.

1900/1/1 0:00:00來源:新華財經 新華財經華盛頓11月29日電“監管沙盒”的概念自2015年3月由英國行為監管局提出以來,受到業界的高度關注和評價.

1900/1/1 0:00:00原創:孫副社長 來源:白話區塊鏈 最近,區塊鏈行業有一件很有意思的事情——以各種方式霸占行業媒體頭條小半年的?Libra,在最近半個月聲音突然小了下去.

1900/1/1 0:00:00