BTC/HKD+1.41%

BTC/HKD+1.41% ETH/HKD+3.3%

ETH/HKD+3.3% LTC/HKD+1.68%

LTC/HKD+1.68% ADA/HKD+3.76%

ADA/HKD+3.76% SOL/HKD+1.28%

SOL/HKD+1.28% XRP/HKD+0.66%

XRP/HKD+0.66%自2013年以來區塊鏈行業已經發生了350宗并購,累計交易金額達到40億美元,不過相比加密貨幣網絡的價值,或與其它領域的并購來對照,其數量和金額仍然很小。加密貨幣領域依然是相對稚嫩的行業,并購是加密企業升級迭代的象征和一種戰略工具。

來源:鏈聞

撰文:RickyTan,區塊鏈數據及咨詢公司TokenData創始人

編譯:Perry

盡管加密貨幣行業仍處于發展的萌芽期,但涉及加密企業的并購行為卻在不斷增多。不過,除了傳聞、媒體消息和高層級總結,一直沒有相關的透徹分析和前瞻預測。本文希望改變這種情況,提供一種可以參考的分析和總結。

交易行為

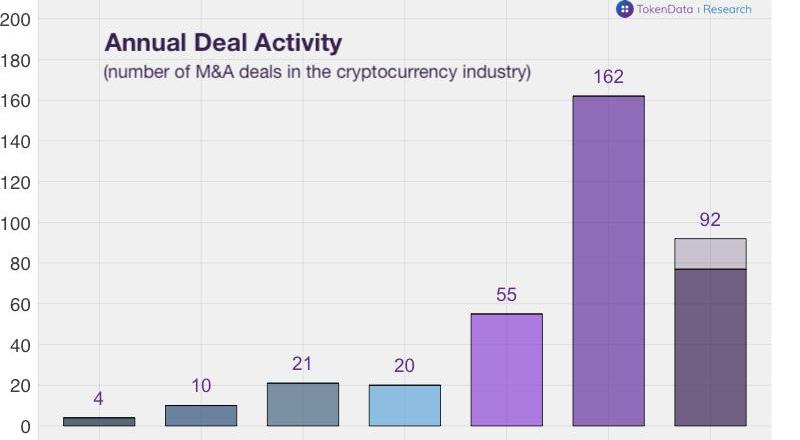

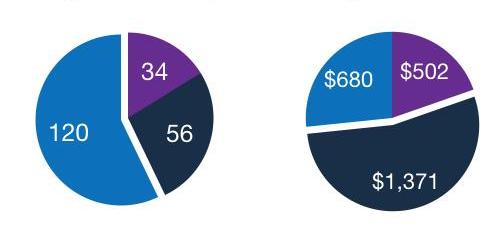

自2013年以來,已有350宗涉及加密貨幣和區塊鏈企業的并購。2018年是并購活動最活躍的年份,有160多個并購交易,我們估計2019年全年的交易約為90-100宗。

并購活動起伏很大,它似乎與加密貨幣的價格和行業情緒呈正相關。按月計算的并購活動在2018年初達到峰值,當時也是加密貨幣價格和關注度的巔峰。

交易金額

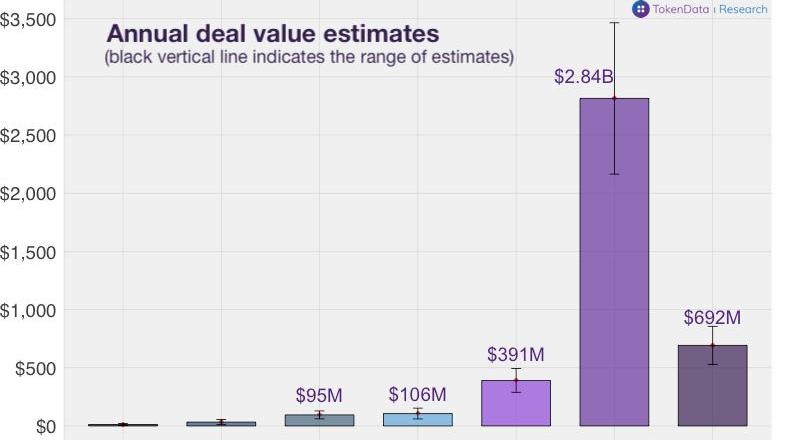

我們估計,自2013年至今,相關并購交易金額共計約40億美元,其中2018年約為28億美元,2019年為7億美元。

這些數字聽上去不錯,但相比各加密貨幣網絡的整體網絡價值仍然很小。不過,若考慮整個行業所處的初期階段,這種情況是合理的:多數企業成立還不足5年,整個行業要出現一宗引人矚目的IPO似乎也是數年之后的事了。

韓國上市游戲開發公司Gamevil收購區塊鏈科技公司Zenaad:11月25日消息,韓國上市游戲開發公司Gamevil已收購區塊鏈科技公司Zenaad,計劃發展基于區塊鏈的游戲平臺。Gamevil昨日透露,收購Zenaad后,其區塊鏈生態系統建設已進入最后階段。Zenaad的技術力量已經內化到Gamevil的開發團隊中。該公司將利用區塊鏈技術用于為其NFT交易所構建電子錢包,并為其全球游戲服務平臺HIVE開發基于區塊鏈的廣告解決方案。

據了解,Gamevil的HIVE平臺正在轉變為一個基于區塊鏈的開放游戲平臺,以增強公司開發鏈游的環境,并促進NFT的便捷交易。Gamevil的NFT交易所將于2022年上半年推出。(Forkast)[2021/11/25 7:11:05]

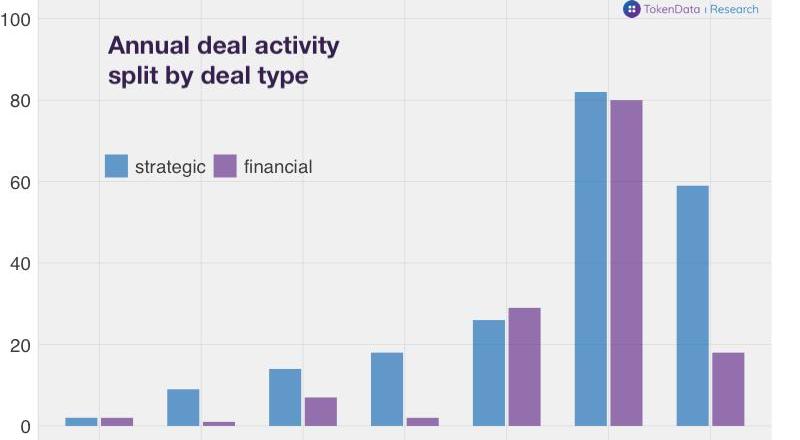

如果仔細觀察一下那些值得關注且有意思的交易,你會發現,2019年僅有一宗交易的金額超過1億美元,而2018年有5宗。不過,2019年值得關注的交易有:Facebook為其Libra項目進行的收購、加密資產托管行業的整合以及第一宗代幣合并。

財務性并購Vs戰略性并購:并非所有并購都有相同價值

我們可以把這些并購交易分成兩類:財務性并購和戰略性并購,描述如下:

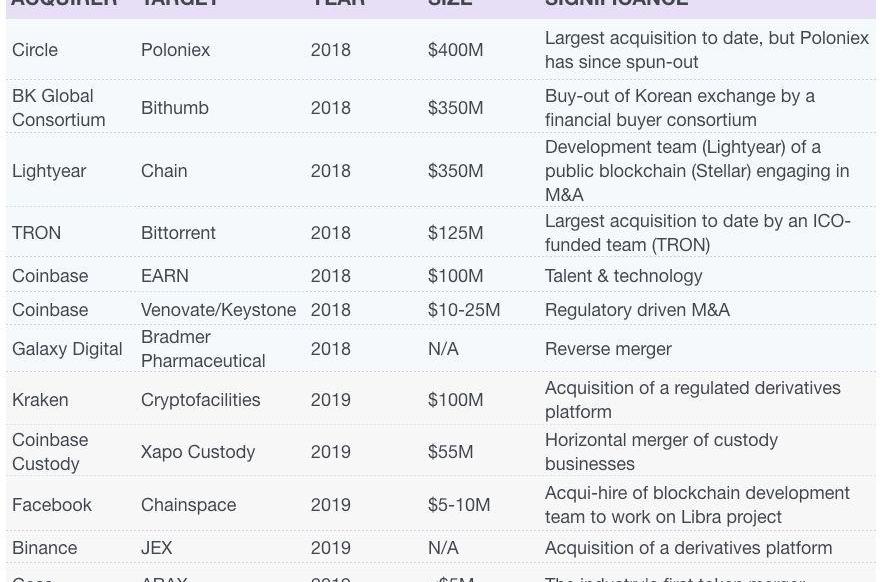

2018年:財務性并購動機不夠明確。下圖可見,2017年的財務性并購多過戰略性并購,2018年兩者數量基本相當。仔細觀察財務性并購活動會發現,很多收購可分為兩類:

聲音 | 中國電信梁偉:5G+區塊鏈+人工智能在催生新的商業模式:近日,在中國信息通信研究院舉辦的“智能+學院”區塊鏈培訓中,中國電信區塊鏈業務研發負責人梁偉表示,在融合推動數字經濟的發展來談區塊鏈,如果其他技術是一個加速器,區塊鏈的技術起到的更多是剎車的作用。它要實現價值傳輸的大規模協作,所以必須要慢下來。我們談融合科技,比如5G、區塊鏈、物聯網的融合,這是重要的鐵三角融合。三角形的架構是最穩固的,每一個角都是一個獨立的技術,每一個角的增強會影響其他兩個角。5G+區塊鏈有利于我們實現萬物互聯的扭轉;5G+物聯網,可以突破工業應用;區塊鏈+物聯網能夠帶來下一步的共享經濟。5G+區塊鏈+人工智能在催生新的商業模式。(雷鋒網)[2020/1/3]

a)功能失靈的非加密企業通過收購小型加密貨幣初創企業變身為加密投資企業;

b)反向合并,這種情況是私有的加密企業收購上市的殼公司。

2019年:戰略性并購繼續強勢。2018年加密貨幣市場遭遇修正時,機會主義的、目的不明確的財務性并購消失了,到2019年更是徹底缺席。而戰略性并購則保持良好勢頭,2019年預計交易約為70宗。

板塊:基金和交易所居于收購案前列

超過50%的并購交易是由投資基金和交易所完成的:投資基金和加密貨幣交易所是最活躍的收購者。二者相加,在所有交易的數量和金額上,占比都超過一半。

交易所是頻頻沖擊的戰略收購方:交易和投機是加密業的第一個殺手級應用,這使得交易所有充足的現金儲備和網絡資源來進行收購。

聲音 | PoS之父Sunny King:我們需要的不僅僅是貨幣 而是一個支持各種區塊鏈應用的經濟體系:PoS之父Sunny King于今日在與CMC創始人Brandon Chez對話中提到,其支持加密貨幣與比特幣進行整合的趨勢。他表示:“我們需要的不僅僅是貨幣,而是需要一個能夠支持各種區塊鏈應用的經濟體系,這也是我現在主導V SYSTEMS區塊鏈的初衷。基礎貨幣對于經濟的健康繁榮確實至關重要,但也僅是這個經濟體系中很小的一部分。比特幣是最早出現的加密貨幣,在技術的世界,比特幣的主導地位將不斷受到挑戰。比特幣的設計中存在風險因素,可能會在未來十到二十年內顯現,屆時比特幣的新的增量已經非常小了。因此作為基礎加密貨幣,比特幣可能無法長期占據主導地位,對于成千上萬的其他加密貨幣,大家要對它們寄予希望。”[2019/11/12]

「付費進場」:非加密企業一直在通過收購加密貨幣初創企業來擴大他們在該行業的存在感。這類交易大多數旨在將初創企業的人才納入麾下。例如Facebook就收購了兩家初創企業,為其Libra和Calibra項目補充開發能力。

加密基礎設施和挖礦:涉及加密基礎設施企業、協議和去中心化應用的開發團隊的相關收購也很活躍,有40宗交易。在2018年加密貨幣市場價格修正之前,挖礦企業非常活躍,但2019年基本不見蹤影了。

交易所:Coinbase是并購大戶

交易所和交易相關的企業是最活躍的戰略性買家。在這一領域中,哪些企業是最活躍的呢?

Coinbase?是戰略性并購的第一大豪門,共進行了16宗收購。該公司的并購戰略主要圍繞人才和技術的tuck-in?Coinbase也進行了兩筆重量級收購:1億美元收購?Earn,5,500萬美元收購?Xapo?的托管業務。

Kraken?和?Coinsquare?緊隨Coinbase之后。Kraken進行了7宗交易,Coinsquare有5宗交易。其中重量級的一筆交易是Kraken以1億美元收購?Cryptofacilities,一家位于英國的合規的加密貨幣衍生品交易所。

聲音 | CoinMarketCap:區塊鏈企業家轉向推出加密貨幣交易所:據sludgefeed報道,由于監管壓力增加和盈利能力下降,ICO市場開始逐漸萎縮。據報道,“區塊鏈企業家”現在專注于推出自己的加密貨幣交易所。根據加密貨幣價格網站CoinMarketCap最近的報告,想要在CoinMarketCap上列出的交易所數量已超過了新加密貨幣的列出申請數量。報告指出,由于ICO越來越難以籌集資金,許多人已經開始將交易所作為實驗和建立盈利能力的一種方式。雖然這可能是一個很好的計劃,但單獨從列出的請求數量來看,僅僅是純粹的競爭壓力就會使交易所難以在收支平衡的基礎上運營。[2018/11/30]

那么,幣安怎么樣呢?盡管其規模、速度和產品豐富度都較高,但迄今幣安「僅僅」進行了3筆公開收購。不過幣安對其它加密貨幣企業和伙伴進行了大手筆的投資,這其實與并購有類似的戰略效果。

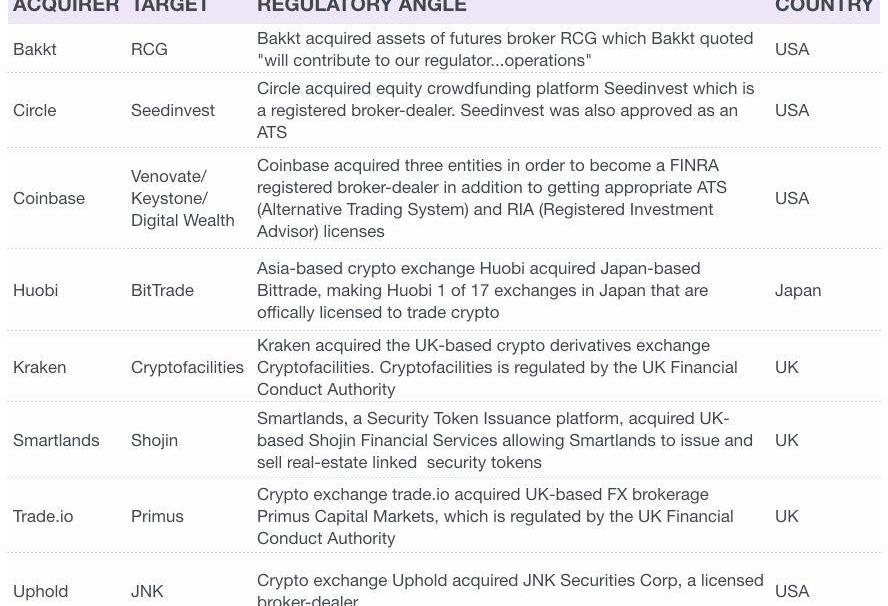

并購也被用作規避監管障礙的一種手段:加密貨幣交易所會把并購作為一種戰略工具,以方便在某轄區或某些產品上獲得監管部門的批準。他們通過收購已擁有相關監管牌照的公司來實現這一目的。我們發現,自2018年以來有15筆交易在公告中明確提及,監管問題是其收購的重要考慮。

人才和技術的tuck-in是戰略性并購的重要動力

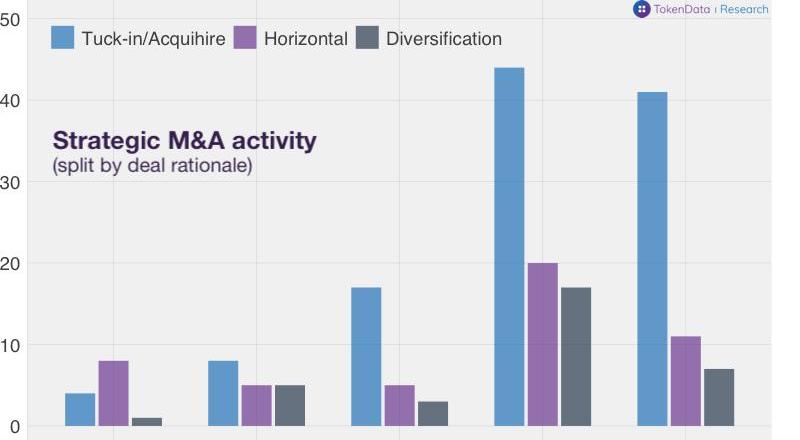

為理解每筆并購的動機,我們首先把所有并購分成三類:tuck-in、橫向收購和多元化。

延攬人才和技術的tuck-in*當前是加密貨幣領域戰略性并購的最常見動機,2018年至2019年,此類并購一直保持穩定勢頭。聚焦于延攬人才以及早期技術的收購,符合這個行業的萌芽期特點。

動態 | 美國國家標準協會將在論壇上探討區塊鏈問題:據cointelegraph報道,美國國家標準協會17日發布的公告顯示,將在下一屆法律問題和聯合成員論壇上討論區塊鏈和人工智能問題。[2018/9/18]

*Tuck-in這個詞我們引自Coinbase首席運營官EmilieChoi,他在各種涉及加密貨幣領域并購的訪談時都用了這個說法:

https://www.theblockcrypto.com/post/25055/emilie-choi-coinbase

https://www.businessinsider.com/coinbase-crypto-bitcoin-acquisition-strategy-emilie-choi-2018-4?international=true&r=US&IR=T

橫向合并:它只占到所有戰略性并購交易數的約四分之一。不過在交易金額上,它的占比超過一半,這是因為它代表著規模更大、更成熟的企業的整合。

多元化交易:這是一個混合了多種情況的大類。它既包括加密企業收購傳統金融機構,以獲取其合規牌照,也包括加密貨幣協議收購非加密企業,以獲取其現有用戶基礎。

去中心化并購

到目前為止,我們只聚焦于「傳統」財務和中心化公司的合并等常規概念,下面我們將討論加密貨幣網絡如何合并。

已經有不少思維碎片試圖構建理論,以預測去中心化的加密貨幣網絡的并購會呈現什么樣子,以及會產生哪些問題。比如:如果兩種競爭性的隱私幣合并,或者一家去中心化的預測市場對某個競爭對手發起惡意收購,這些情況下會發生什么?當然,這種純「去中心化并購」迄今為止尚未出現,畢竟,很多加密貨幣網絡依然處于發展的萌芽期,多半是由中心化的企業和基金會在運營。

去中心化并購的一些思維碎片:

「ProtocolM&A」byRyanSelkis

https://medium.com/@twobitidiot/protocol-m-a-91a129db1fe4

「WhattheFirstTokenHostileTakeoverCouldLookLike」byAndyBromberg

https://medium.com/@andy_bromberg/what-the-first-token-hostile-takeover-could-look-like-c40be3ccb6b5

加密原生并購概念:隨著現有的加密貨幣網絡和區塊鏈項目趨于成熟,以及去中心化程度的提高,新的stakeholder、概念和機制,會在并購流程中出現。我們總結了「傳統并購」的幾個概念和機制,同時構想了加密原生和「去中心化并購」的對應概念和機制。

實時實驗:其實,我們還看到了一些試圖將理論變為實踐的實驗,例如開發團隊的并購行為,以及用代幣而非資本和/或現金的交易。我們會在接下來章節中談論這些例子。

協議和DApp項目發起的并購

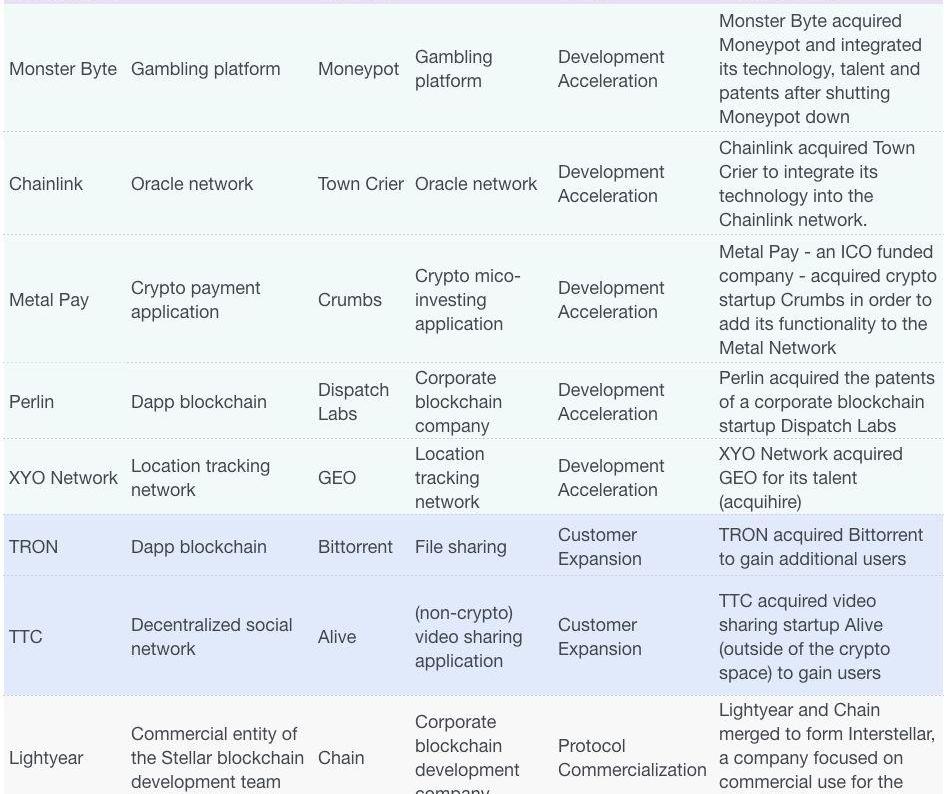

盡管真正的「去中心化并購」尚未出現,但出現了不少加密貨幣開發團隊的并購。很多開發團隊希望創造一種去中心化協議或應用,而并購能成為其尋求轉型的一項有用的戰略性工具。我們發現,這些團隊采用的交易可分為以下三類:

加速開發進度:去中心化協議的開發團隊發起的收購。與tuck-in收購非常類似,這些交易主要關注獲取人才和技術。我們看到,有幾個通過ICO募資的團隊進行了此類交易。

擴大消費群體:收購已經擁有不小用戶群的非加密企業/網絡。無需有機增長用戶,這類交易可以幫助收購方獲取一大批新用戶,并開始使用其加密貨幣網絡和/或代幣。

協議的商業化:開發團隊發起這類收購的終級目標,是將其開源加密貨幣協議進行商業化。例如Stellar開發團隊組成的實體Lightyear,與一家企業區塊鏈公司Chain合并。合并后公司重新以Interstellar為品牌,并將Chain的客戶帶入Stellar區塊鏈。

最早一批加密貨幣并購

2019年見證了第一波加密貨幣合并。在2017年ICO和代幣銷售狂潮后,融資過剩的加密項目陷入動力不足的情況,各自相互合并只是一個時間問題。我們找到了兩個案例:

TRONAce&TRONDice:2019年4月,波場區塊鏈上運行的、各自擁有自己代幣的兩個應用宣布,TRONAce收購TRONDice,TRONDice代幣將被合并/兌換為TRONAce代幣。

COSS&ARAX(a.k.aLALA):2019年4月,新加坡加密貨幣交易所COSS和加密貨幣錢包ARAX宣布兩家公司合并。兩家公司都在2017年通過ICO發行了各自的功能性代幣而籌集到資金。在合并之后,兩個項目的持幣者將把原代幣兌換成一種代表合并后實體的新代幣。

盡管這兩宗交易嚴格來講都不屬于「去中心化」,因為項目涉及的都是傳統企業,但從代幣角度觀察,它們都有各自的意義和價值。

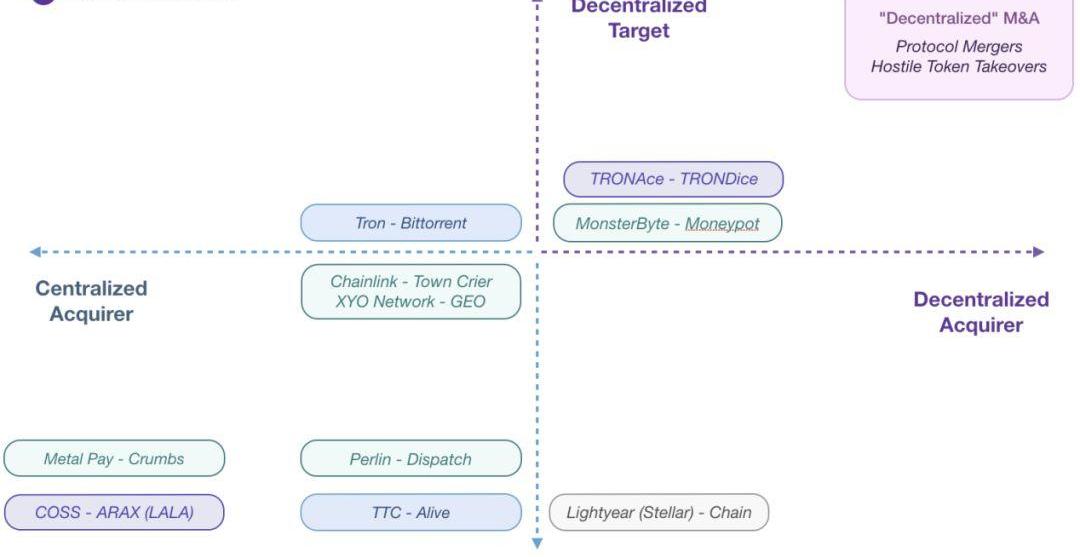

用中心化/去中心化矩陣來描繪相關交易全貌

各類涉及協議和DApp開發團隊的并購活動,在中心化/去中心化矩陣中處于哪個位置,下圖可見結果。由于沒有客觀的衡量標準,因此位置只是相對的,例如我們將TRONAce–TRONDice合并放置在右上象限中,因為它涉及兩個DApp,并且使用的并購機制是代幣合并。相比之下,雖然COSS-ARAX?也使用代幣合并,但兩家主體是高度中心化的。右上象限是假想的去中心化并購案例,它們的實體和機制都屬于去中心化陣營。

精華摘要

總結一下,我們分析了2013-2019年間350宗交易案例,來了解并購在加密產業中扮演的角色。展望未來,我們考慮了「去中心化并購」會呈現什么形態,并評估了可提供線索的一些交易。

行業成熟度?加密貨幣行業一直不吝于并購活動。自2013年以來已經發生了350宗并購,涉及的交易金額達到40億美元。盡管在加密行業這有著不俗的意義,不過相比加密貨幣網絡的公共價值,或與其它領域的并購來對照,其數量和金額仍然很小。加密貨幣領域依然是相對稚嫩的行業,并購是加密企業升級迭代的象征和一種戰略工具。

波動性?并購活動的波動性很大,顯示出與加密貨幣價格正相關的跡象。2017年下半年的瘋狂漲勢推動了投機性的財務型并購的飆升。隨后的價格崩盤和復蘇,也為戰略性并購創造了更好的大環境。

資金?大多數加密貨幣企業都得到風險投資的支持。不過,在可見的未來不太可能出現某個大型的加密企業IPO,加上多數加密風投的年限尚短,所以,并購還不是什么好的資金退出策略。

企業和戰略?加密貨幣交易所如Coinbase和Kraken,已成為加密行業并購的領頭羊。獲取和技術的并購是這個行業內最常見的并購類型,我們預期在可預見的未來依然會延續這種勢頭。

監管?有清晰跡象表明,加密貨幣交易所在利用并購來滿足不同國家和地區的監管要求。隨著各國監管政策的高速變化,并購作為加密企業全球合規的一種戰略,將變得更具吸引力。

去中心化?真正的「去中心化」并購目前尚未出現。不過,許多開發團隊已經在積極收購公司,來幫助自身從中心化的創業階段轉向更加去中心化的終極狀態。另外,2019年還見證了代幣合并案例的出現,未來,這將是去中心化并購的一種重要機制。

Tags:加密貨幣區塊鏈COICOIN穩定幣和加密貨幣的關系區塊鏈運用的技術不包括kucoin交易平臺Dinastycoin

來源:LongHash 最近一波比特幣幣價暴跌可能讓許多投資者都感到擔憂。但是當我們把比特幣視為一種投資時,這種下跌究竟意味著什么?為了探索答案,我們研究了比特幣價格的歷史走勢.

1900/1/1 0:00:00撰文:HaseebQureshi,區塊鏈投資機構DragonflyCapital合伙人 編譯:詹涓 剝繭抽絲,一步步說明為什么競爭性的借貸市場對PoS的安全性具有重大影響.

1900/1/1 0:00:00據Cointelegraph12月7日報道,專注于期貨的紐約數字投資集團有限責任公司比特幣策略基金已獲得美國證券交易委員會的批準,有權向機構投資者發售股票.

1900/1/1 0:00:00撰文:Nathaniel?Rich 譯者:詹涓 插畫師:BiancaBagnarelli原文刊載于《名利場》雜志 來源:鏈聞 去年.

1900/1/1 0:00:00僅僅在幾年前,如果有人提出央行數字貨幣這個想法就被立即駁回,甚至遭到嘲笑,然而美國聯邦儲備委員會現在正在認真考慮正式的美元穩定幣的概念.

1900/1/1 0:00:0012月8日,由中國區塊鏈應用研究中心主辦的區塊鏈高峰論壇在北京召開。本屆論壇的主題很有意思,叫“即將流行的未來區塊鏈2020展望”,從中可以窺見主辦方的美好期待.

1900/1/1 0:00:00