BTC/HKD+4.77%

BTC/HKD+4.77% ETH/HKD+4.63%

ETH/HKD+4.63% LTC/HKD+6.83%

LTC/HKD+6.83% ADA/HKD+5.33%

ADA/HKD+5.33% SOL/HKD+9.46%

SOL/HKD+9.46% XRP/HKD+3.48%

XRP/HKD+3.48%撰文:JoelJohn

編譯:PerryWang

來源:鏈聞

作者JoelJohn是OutlierVentures分析師,自2012年以來研究風險投資及初創企業。主要關注DeFi、未來工作形態和解決客戶的問題,同時也是多家企業的種子輪投資人。

穩定幣對加密貨幣的作用,類似于云服務對數據的影響。它讓很小的團隊可以以基于智能合約的互動,為數百萬用戶服務。2019年,穩定幣世界里這些發展和事實值得記錄:

數據告訴我們,在穩定幣的世界、一個聲稱要向去中心化推進的生態系統,卻依賴一個中心化的、且沒有可驗證的審計的貨幣;

2019年共有超過2,370億美元資金通過穩定幣被轉移到鏈上,很大部分應歸功于交易所驅動的需求;

DAI是過去一年唯一一個在交易量上出現實際增長的穩定幣;

殘酷的事實是,USDT-ERC20在2019年奠定了江湖龍頭地位,MakerDAO探索了它的「道」,而其它項目則日漸凋零;

Paxos可能是機構資產向鏈上轉移較為青睞的一條鏈;

個人投資者依然把穩定幣當作一種「波動性對沖」,并未將其視為一個交易型的層級。

在討論2019年穩定幣發展現狀之前,我有必要作出這樣的一個說明:如果我堅持理想主義,我會只把?DAI?納入這個數據集合。不過,市場不會在乎我的理想主義。不論今天圍繞USDT的爭論有多大,但事實是,USDT?依然是穩定幣生態中的一個關鍵組成。如果本文引發的討論不糾纏于「USDT是不是穩定幣」,我就心滿意足了。我需要說明的是,在這個問題上我的明確立場是:由于USDT缺乏可驗證的審計,所以它不算穩定幣。

CZ:ChatGPT總結的加密交易所運營要點比我還好:12月7日消息,幣安首席執行官CZ在社交媒體上發布了ChatGPT總結的如何運營一家好的加密交易所要點,包括:確保平臺安全、提供用戶友好界面、支持廣泛的加密貨幣、提供優質客戶支持和保持監管合規。CZ表示,這些要點比包括他在內的大多數加密交易所創始人總結的更好,雖然幣安正在做其中的大部分工作,但他無法簡明扼要地闡明要點,因此會把ChatGPT的答案打印出來貼在墻上。[2022/12/7 21:27:36]

在作出這個說明之后,讓我們看一下2019年,穩定幣發展的全景圖吧。

穩定幣是加密行業在尋找「產品-市場匹配」的過程中的自然結果。2018年那個漫長的寒冬熊市,加上全球各銀行越來越嚴厲的審查,造就了穩定代幣的舞臺,隨后穩定幣又促成了更大范圍DeFi生態系統的發展。當我開始著手寫這篇文章時,已經約有?2500億美元資產通過穩定幣搬到了鏈上。但很少有文章探討過誰在牽引這一趨勢、其具體發展到什么程度、鏈上用戶行為的本質又是什么。

我隨后用一個月時間挖掘了來自TokenAnalyst和Santiment的數據,文章進程一拖再拖,同時我沉迷于另一個想法:保留在某個中央銀行的、以鏈上代幣形式出現的貨幣,在2019年受到極大的關注。。

下面是我的一番嘗試:穩定幣在交易量和用戶行為方面到底有哪些值得總結的特點?

動態 | 加密交易員發推總結BTC成為頭號加密貨幣的原因:加密交易員“Bitcoin Macro”今日發推稱,為什么比特幣會成為頭號加密貨幣? 6000萬人擁有BTC;每月新增100萬BTC用戶;所有其他加密貨幣的擁有人總數不足500萬,處理能力不足BTC區塊鏈的1%。如果你和BTC打賭,你的勝算并不大![2020/1/8]

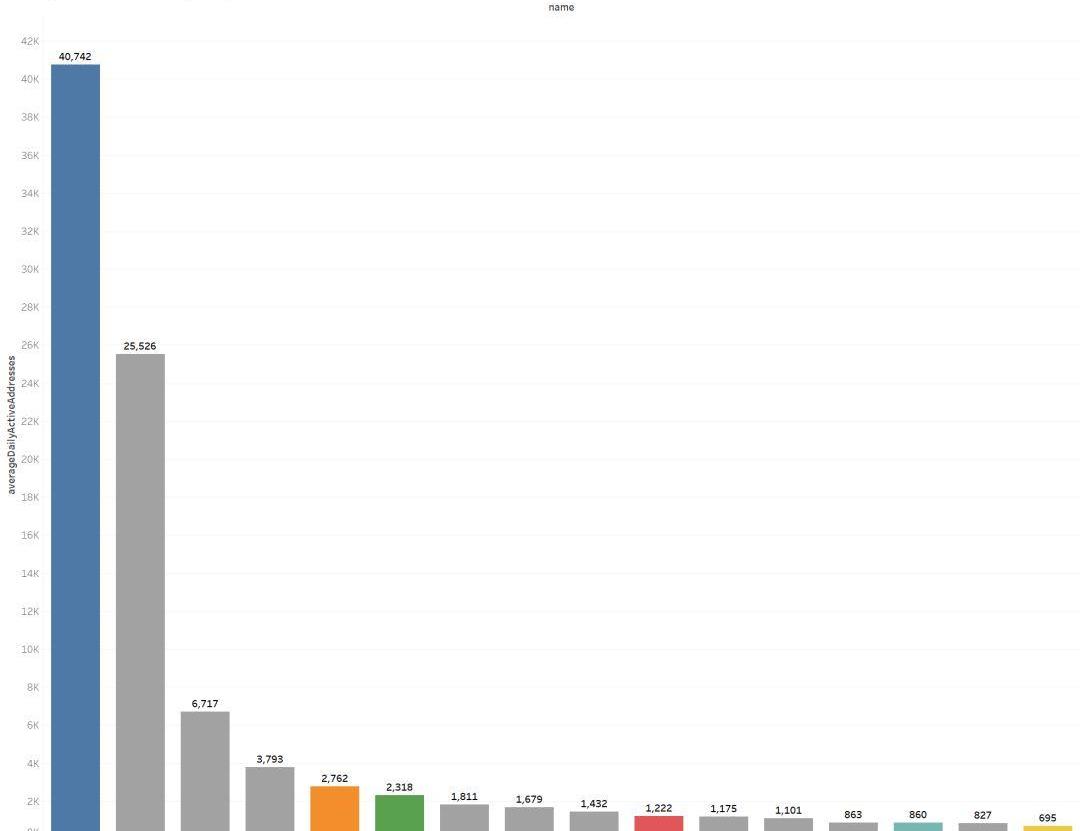

如果你想證明穩定幣和DeFi是值得關注的課題,研究一下最活躍的區塊鏈網絡會很有幫助。按照30天平均活躍錢包數計算,前20個項目中有6個直接或間接與穩定幣有關。

USDT?以40,742個活躍錢包排名第一。穩定幣中排名第二的?DAI距離較遠了,只有2752個,USDC?和?Paxos?尾隨其后。USDT領頭、DAI追趕、知名機構如Circle和Gemini發行的穩定幣落后于DAI,這一座次表會貫穿本文下面的圖表。

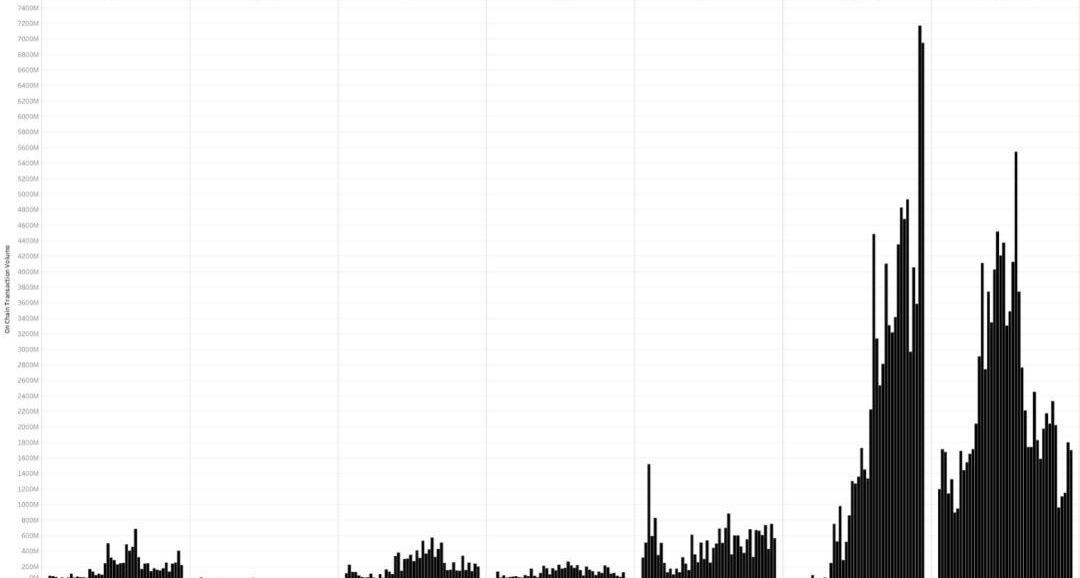

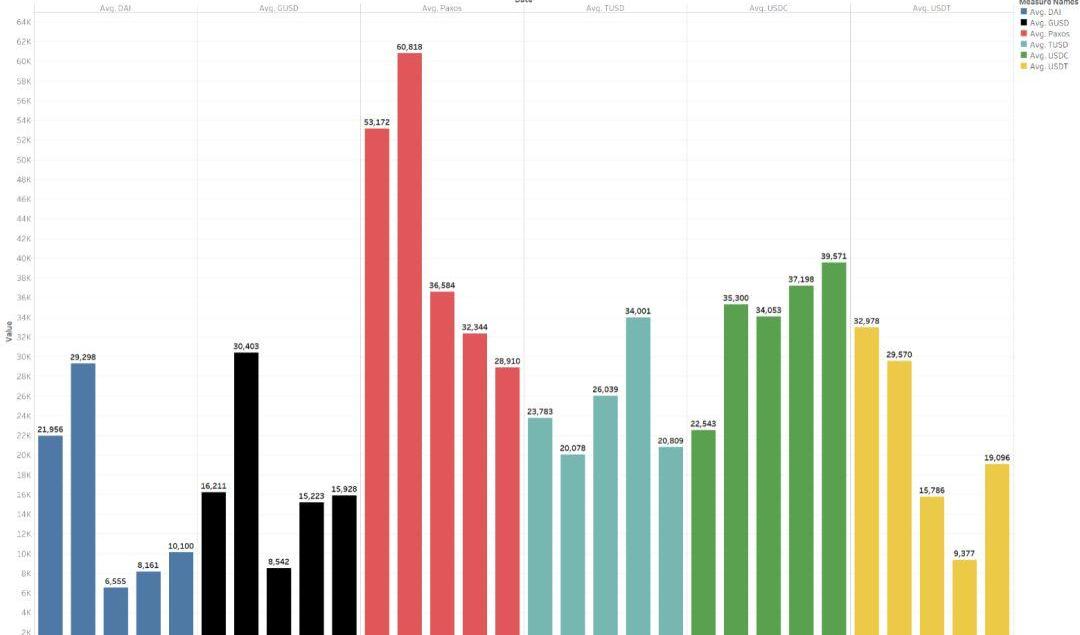

2019年鏈上交易量

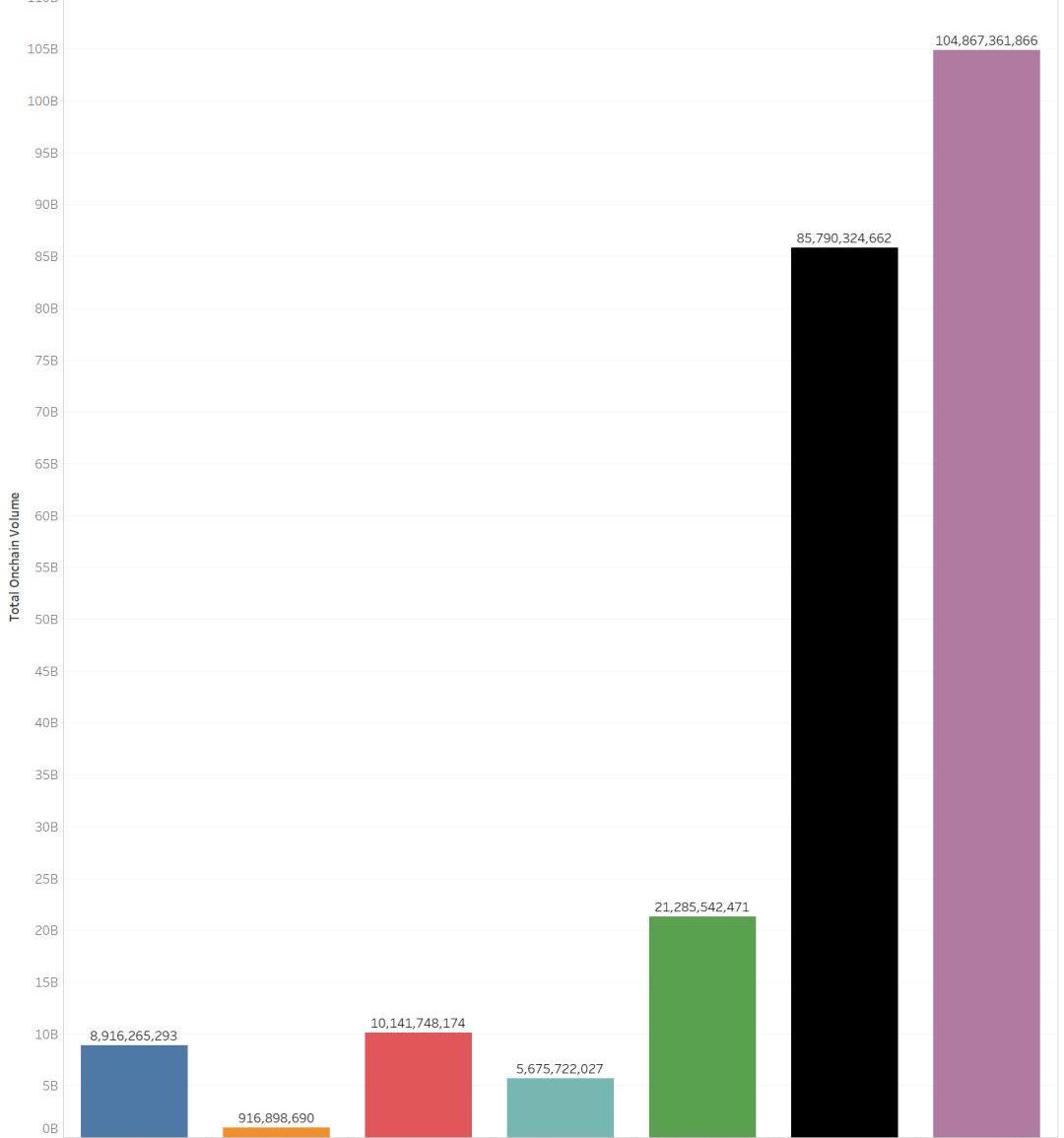

2019年,共有超過2,370億美元資金通過穩定幣被轉移到鏈上。其中很大部分應歸功于交易所驅動的需求。從上圖很容易看到,USDT在兩條鏈占了交易量的大部分,可以說,今日使用它們的生態系統要遠遠大于使用其它鏈的生態。

不過,如果DeFi工具的市場呈現指數級增長,達到超過交易所資金需求的臨界點時,這種格局很可能發生變化。要發生這種情況,必須有更容易入手的工具,比如把穩定幣作為支付工具的產品組合,以及方便用戶更容易管理穩定幣的錢包。像?Argent?和?Mosendo?這樣的項目正在為這一場景的實現鋪平道路。而?USDC和DAI的交易量若要提高,很可能需要依靠借貸市場和交易需求的推動。觀察未來一年的態勢變化會非常有趣。

動態 | 外媒總結2019年5個接受比特幣的商業領域行業:CryptoPotato今日發文總結了2019年接受比特幣的5個商業領域的行業,這五個行業是:1、旅游業,人們現在可以使用比特幣買機票和訂酒店;2、娛樂與體育業,大量信息的網絡檔案館(Internet Archive)也在接受加密捐贈,葡萄牙球隊S.L.Benfica允許其粉絲使用比特幣和以太坊購買其商品;3、技術行業,Overstock是美國著名的在線零售商,也是首批接受比特幣作為合法支付方式的大型商店之一,想用加密貨幣購買電子產品的人也可以用在線商店Newegg來購買;4、食品工業,客戶可以享用他們喜歡的食物,從披薩到漢堡,同時用他們的加密貨幣資產支付;5、汽車工業,從阿斯頓馬丁(Aston Martin)和法拉利(Ferrari)等汽車制造商那里,均可用加密貨幣購買令人印象深刻的車型。[2019/11/18]

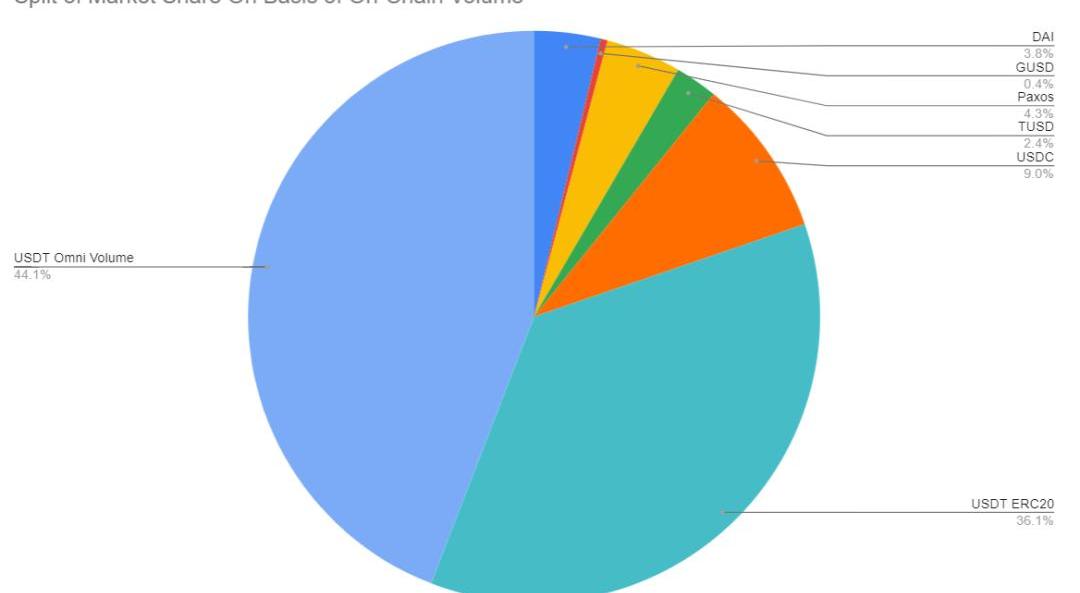

目前市場基本上是由?USDT主導的。按金額計算,約占到80%。一個聲稱要向去中心化推進的生態系統,卻依賴一個中心化的、且沒有可驗證的審計的貨幣,這一古怪現狀我們不應該忽略。

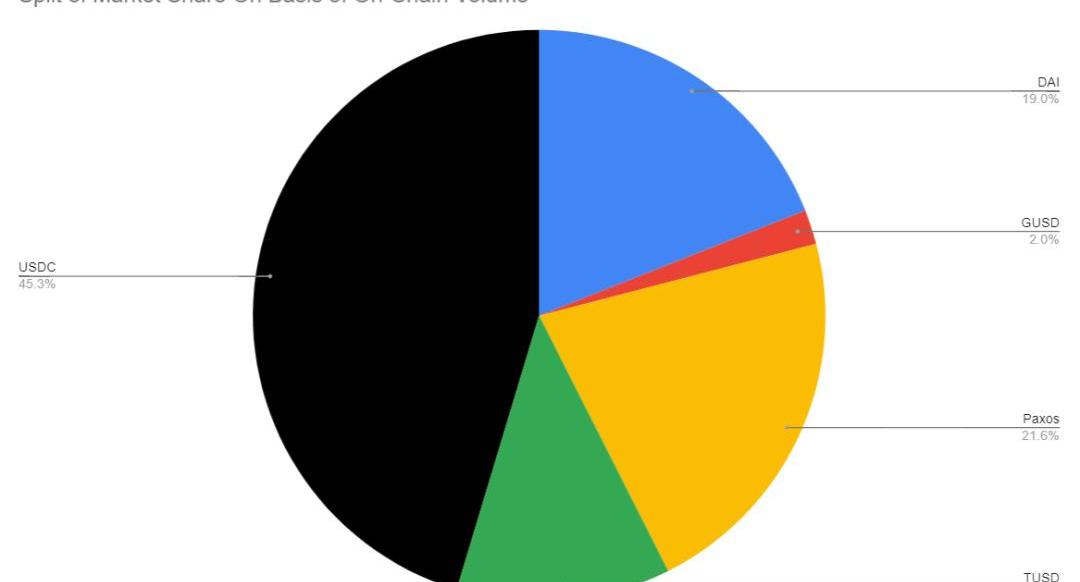

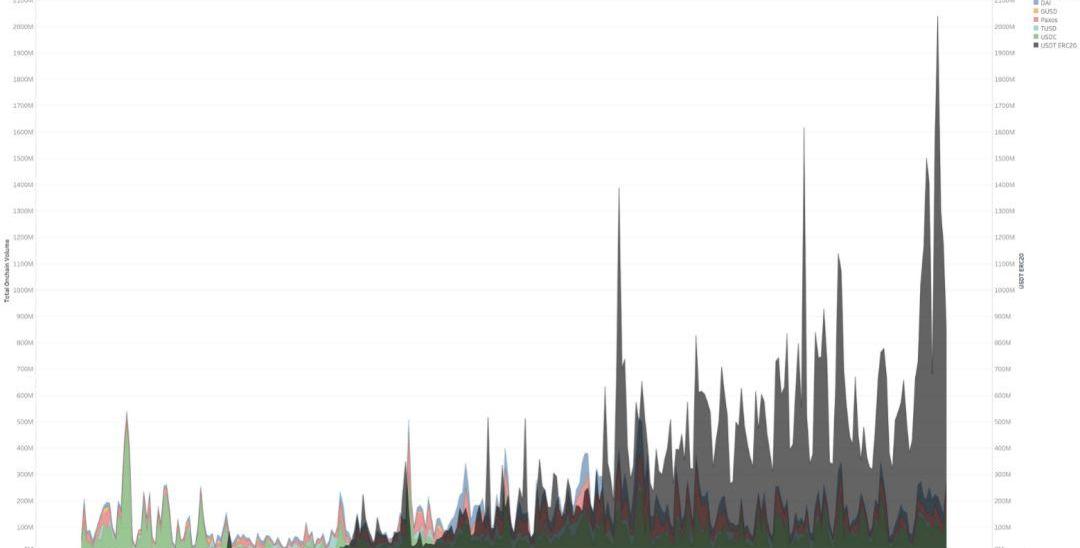

為了解決這一問題,我決定計算一下,按市場份額計算,一個沒有USDT的世界會是什么樣的。中心化仍然扮演著重要角色。USDC占到45%,接近這塊市場一半的份額。DAI和Paxos的份額很接近,都在20%左右。比較詭異的是GUSD,盡管其品牌和激勵都在今年稍早就公布了,也只占到USDT之外這一市場的2%。而如果算上USDT的話,GUSD只占市場總額的0.4%。這一市場的冪律分布竟也如此殘酷。

動態 | 江卓爾發文總結“計算底部”和“逃頂”要訣:萊比特礦池江卓爾發文稱,幣價的短期波動無法預測,但長期的周期還是可以預測的,比特幣以 4 年減半為周期,形成了長期相似的波動。并且比特幣總市值越大,波動率越小,所以就存在“計算底部”的可行性。逃頂主要靠觀察市場情緒,以及計算泡沫指數。我常用的有三個泡沫指數:“用戶泡沫指數”、“漲幅泡沫指數”、“礦機泡沫指數”。目前我的倉位是 4321:40%的 BCH,30%的 BTC,20%的 ETH,10%的創新幣種。BTC 嚴重的擁堵依然會和上一個周期一樣,持續地為BCH注入關注度和資金,使得 BCH 在牛市頂部對 BTC 的價格,顯著高于現在的 3%。[2019/9/2]

第二圖是在不計入USDT情況下其它穩定幣的市場份額。品牌和中心托管依然是吸引用戶的必要條件。

如果不考慮USDT,DAI?是過去一年唯一一個在交易量上出現實際增長的穩定幣。自2019年1月以來,其交易量已有大約300%的猛增。多資產抵押的DAI的推出,很可能推動這一數字進一步猛增。DAI的交易量已經可以與GUSD這樣的中心化穩定幣分庭抗禮了。

這可能是一個征兆,即一個由DAO?運營的商業,因為有一個圍繞它的生態,可以挑戰中心化的同類企業,并在數據指標上打敗它們,只要有其他產品圍繞它而打造出來。

動態 | Morgan Creek創始人發推總結過去一周加密領域的重要事件:昨日Morgan Creek創始人Anthony Pompliano發推總結過去一周加密領域所發生的重要事件,具體為:Robinhood籌資3.23億美元;Lolli與連鎖店的合作;美國SEC發出第二份無異議函;Circle將一些業務轉移到海外;比特幣仍沒有死亡 。[2019/7/28]

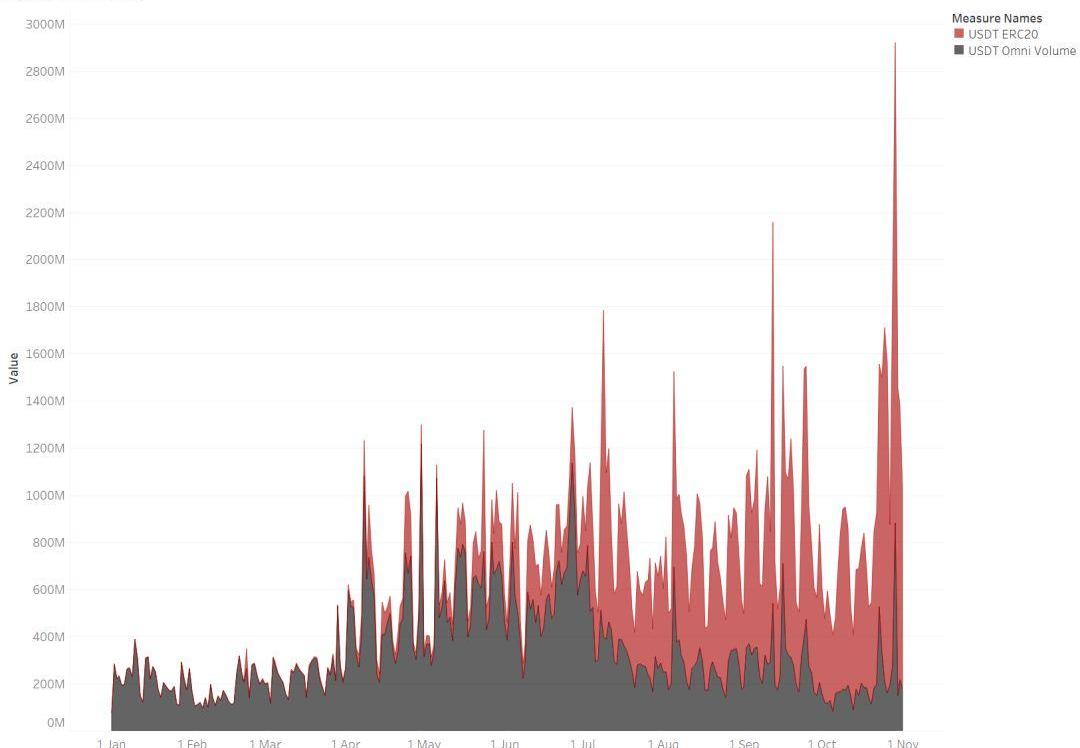

由于交易所的采用情況,以及以太坊提供的速度優勢,ERC20的USDT已經全面超過Omni和所有其它知名穩定幣的總和。如果說2019年有什么總結,那就是?USDT-ERC20奠定江湖龍頭地位,MakerDAO則探索了它的「道」,而其它項目則日漸凋零。

Omni和Erc-20產品的轉換過程

USDT-Erc20的閃電式增長可以寫入教科書

鏈上交易的真相

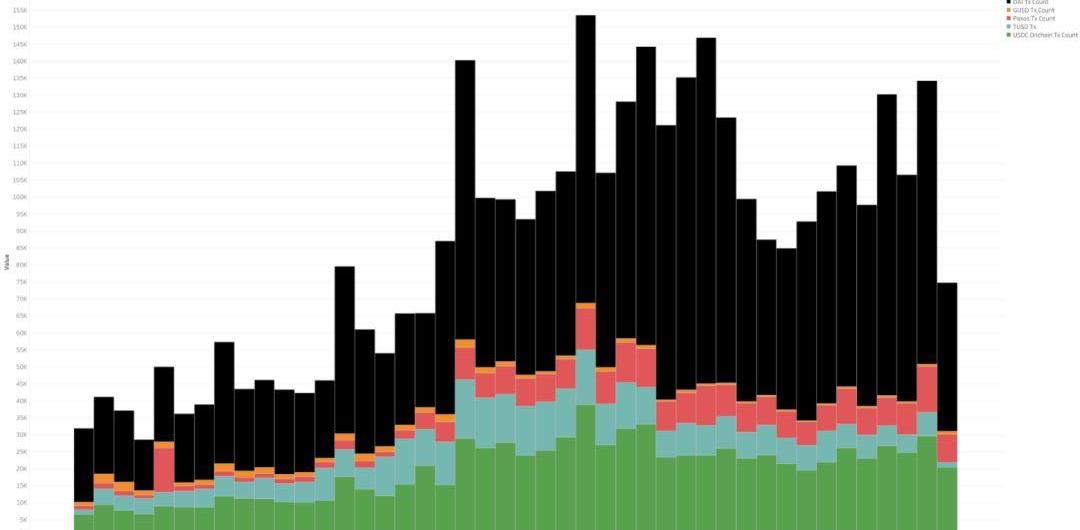

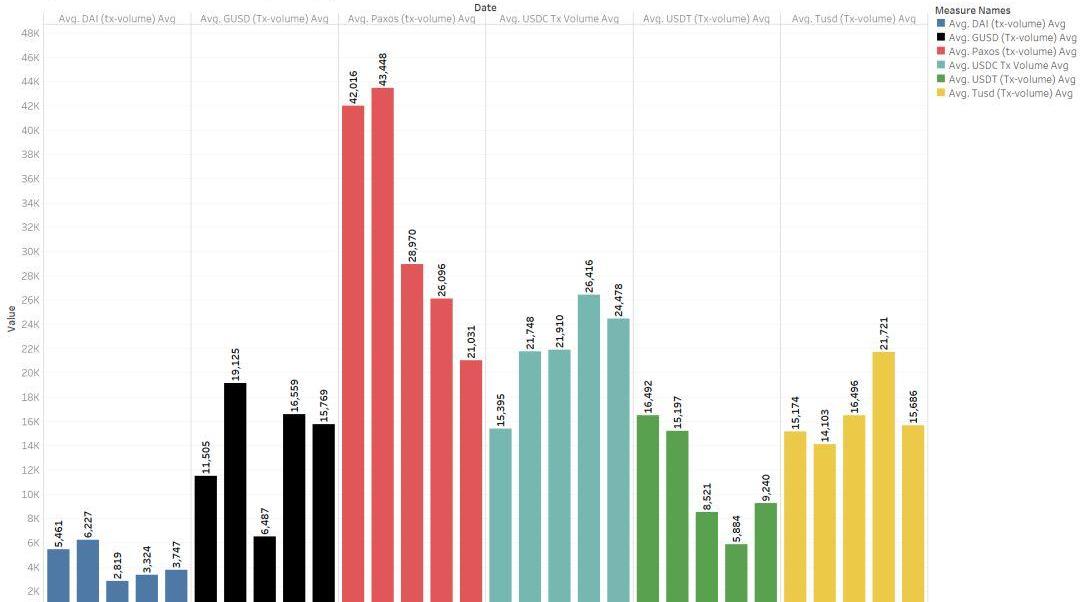

不過,交易量僅僅講出了故事的一部分。若要了解這些項目中真正發生的事情,人們還需要探索每一個區塊鏈處理的交易數和頻率。為此,我考察了以下數據:

每條鏈上的活躍錢包數

每條鏈上的交易數

每條鏈貢獻的金額

有一種方法可以理解這些數據,即隨著一個網絡中交易數的增加,每筆交易的平均價值可能會降低。

這是基于以下理解:隨著采用率的提高,人們可能不會將大筆財富存儲在一個穩定幣上,而是將這個穩定幣當作工具來「使用」。某條鏈在早期階段可能有很高的交易額,那是因為其創建者在發行資產并將其轉移給合作伙伴。然而,如果其普及率欠佳,而每個地址的平均交易金額依然保持很高,則說明有「巨鯨」操控了這個區塊鏈網絡。

下圖展示了DAI與其同類的對比。以下數據可作為規模方面的參考:USDT在Omni協議代幣與ERC-20協議代幣之間處理的交易,在2019年?共有2,000萬筆。

關于每個用戶的平均金額這一問題,我與多位分析師討論后通常會聽到兩種結論。一種認為,某條鏈上人均金額很高,則說明用戶對該鏈的信心很足。按照這一邏輯,?Paxos可能是機構資產向鏈上轉移較為青睞的一條鏈,因為常有大筆資金轉到該網絡上。另一種結論則是更關心實用性,即隨著個人采用率的提高,我們會看到,每個錢包的平均交易金額會大幅下降。對于DAI和USDT而言確實如此,8月與9月的數字比歷史高點大幅下降了約80%。

不過,無論如何看待這些數據,我個人得出的結論是:DeFi和DApp?事實上依然由巨鯨控制。如果某個應用或工具在其增長周期的早期不能抓住那些巨鯨的話,由于當今的加密貨幣市場依然很小,那么,這些應用或工具可能不會獲得太大的推動力。理想情況下,隨著該生態系統的進化,隨著進入的匝道增加,活躍錢包數也應該會增加。如果交易額保持停滯,則下圖顯示的平均值應會大幅下降。那就是2020年的理想情況。

有多重因素可能造成這一結果。其中包括

與加密錢包關聯的銀行卡越來越常見

移動錢包

瀏覽器錢包增加

匝道數量增加

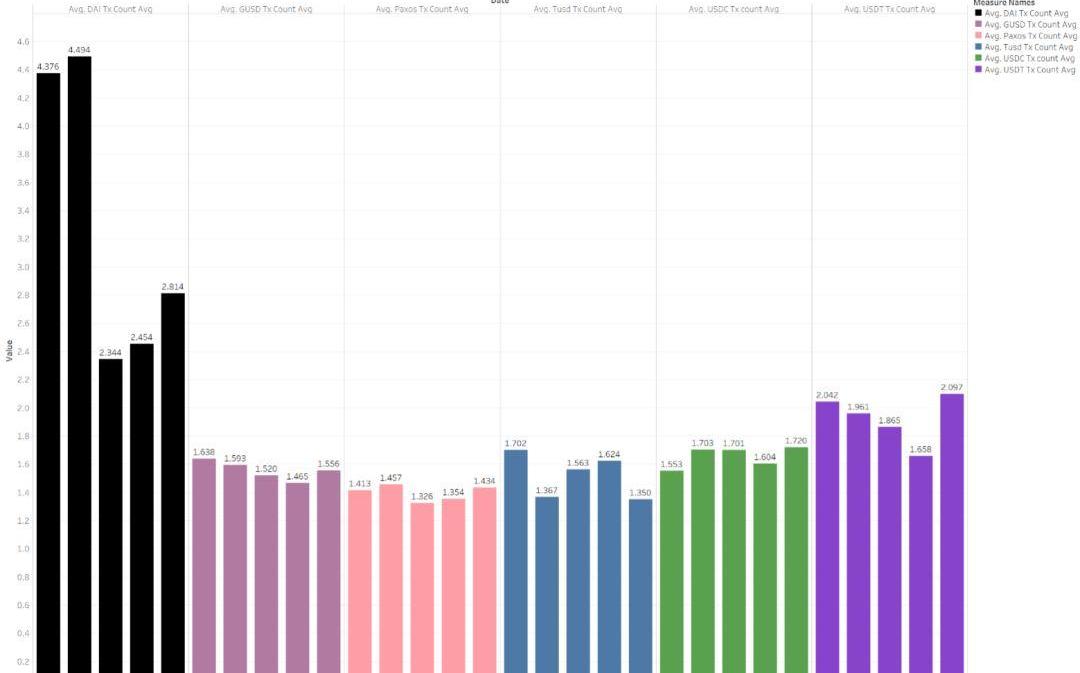

不過,我發現了一個很有意思的數據:任意選取一天,你會發現平均每個地址的交易數都約等于2。DAI的數字最高,其上限可以達到5。

在我看來,這意味著,個人投資者依然把穩定幣當作一種「波動性對沖」,并未將其視為一個交易型的層級。與之相比,每個錢包在DApp上的平均交易數則高一些,按以太坊生態的標準計算也能達到4。我的直覺是,如果把基于EOS和波場的穩定幣納入這一數字游戲,相關數字會高得多。但這是我們改天要討論的問題了。DAI的每月平均交易數的確更高,那是因為它除了交易所之外還有其它的用例場景。

超越交易所

我個人一直思考的問題是:如果要在DeFi和穩定幣基礎上打造一家獨角獸企業,其基礎是什么?

如果監管跟進,并為該領域的發展提供一個穩定的框架,未來版的Stripe、Paypal和Monzo等企業還沒成型呢。這一前景要成為現實,必須建立在個人用戶數量激增的前提下。

我個人追蹤研究的市場包括匯款、零工經濟、數字資產保險、收入共享協議和DAO。盡管交易所炙手可熱,不過當我研究B2C應用和基于區塊鏈產品打造的最后一公里解決方案時,發現這些領域依然有廣袤的成長空間。Bitpesa?和?Coins.ph?這樣的項目,不僅在前沿市場勇于探索,同時為第一批基于區塊鏈的新一代金融科技企業搭建好了舞臺,讓它們更加亮眼。

這方面還有一個非常早期的例子是?LocalEthereum。該項目以一個非常小的團隊向全世界推出產品,交易金額在穩定增長,其多數功能是在區塊鏈上運營的。我認為,理論上說,穩定幣對加密貨幣的作用,類似于云服務對數據的影響。它讓很小的團隊可以以基于智能合約的互動,為數百萬用戶服務。

在移動互聯網時代,WhatsApp和Instagram是小團隊服務大眾用戶的典范。我仍在等待某種驚喜:一款面向消費者的應用在銀行服務方面,用穩定幣實現類似的目標。

當你以為所有的好點子都被人采用了時,請記住:我們把人放上了月球,之后才把行李箱裝上輪子。

DavidPerell

總有一天,我的網絡會出現這樣一家神奇的創業公司,或者我會把它建起來。如果你認為交易所是促進穩定幣普及的唯一動力,那么此文就是給你的一點啟發。

鏈聞獲得作者授權發布該文的中文版本。

Tags:穩定幣USDSDTUSDT哪種穩定幣最安全gusd幣價格imtoken里的usdt提現人民幣教程usdt幣交易違法嗎香港

來源:野花說 作者:三月既望 01 高盛前合伙人2020年加密貨幣10大預測前高盛合伙人SpartanBlock在推特上做了一個2020年加密貨幣十大預測.

1900/1/1 0:00:00《財經》記者張穎馨 來源:財經網 編者注:原標題為《中國版金融科技“監管沙箱”北京首秀:持牌入場是底線》相關負責人表示,必須是持牌金融機構進入,不排除有金融科技公司與持牌機構合作推出的項目進入.

1900/1/1 0:00:00她是日本加密貨幣圈大V,人稱MissBitcoin。2010年入行,認識了RogerVer,并在RogerVer建議下做了比特幣捐助網站.

1900/1/1 0:00:00狹義的區塊鏈是一種按照時間順序將數據區塊以順序相連的方式組合成的一種鏈式數據結構,并以密碼學方式保證的不可篡改和不可偽造的分布式賬本①.

1900/1/1 0:00:00據路透社12月13日報道據,瑞典中央銀行計劃創建一個名為電子克朗的數字貨幣試點平臺。 瑞典央行任命比特幣懷疑論者Erik Thedéen為新任行長:6月18日消息,瑞典央行(Riksbank)表.

1900/1/1 0:00:00北京時間12月12日凌晨,備受關注的區塊鏈項目Filecoin啟動了測試網,而根據官網公布的Q4路線圖顯示,在經歷測試網的兩個階段之后,Filecoin主網預計將在2020年3月-4月正式上線.

1900/1/1 0:00:00