BTC/HKD+4.39%

BTC/HKD+4.39% ETH/HKD+4.16%

ETH/HKD+4.16% LTC/HKD+6.65%

LTC/HKD+6.65% ADA/HKD+5.94%

ADA/HKD+5.94% SOL/HKD+7.8%

SOL/HKD+7.8% XRP/HKD+3.94%

XRP/HKD+3.94%出品|零壹智庫

作者|?袁婷

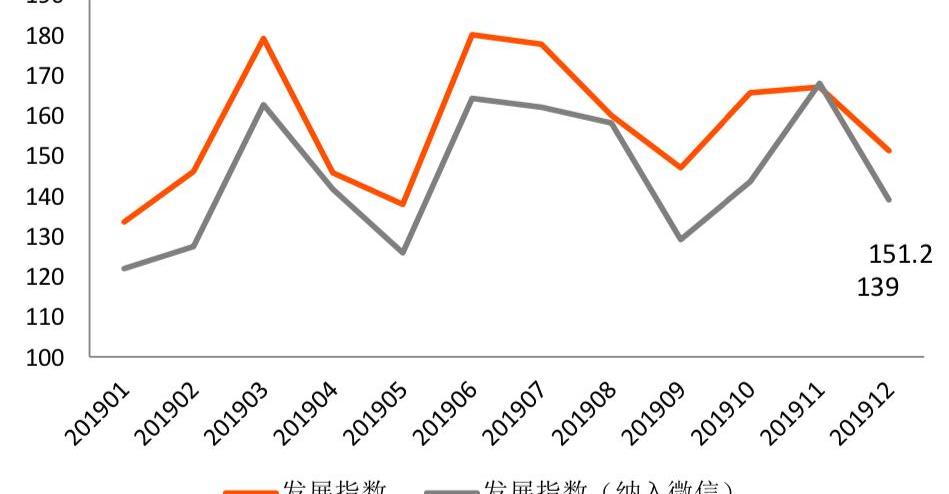

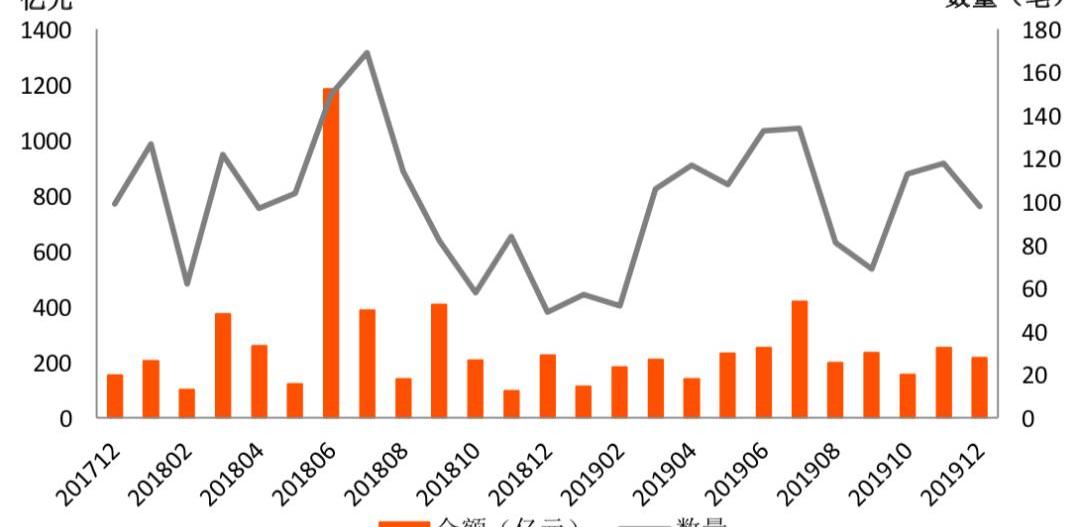

2019年,零壹金融科技投融資指數在6月達到全年最高值180,3月為次高點179,此后在160上下波動,12月最新指數為151。

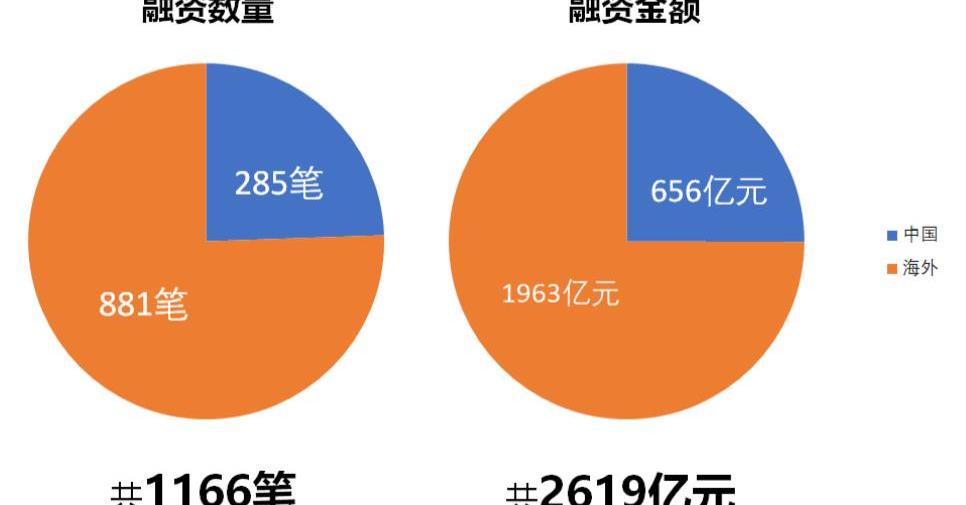

據零壹智庫不完全統計,2019年全球金融科技領域至少發生1166筆融資,較2018年減少46筆;公開披露的融資總額約2619億人民幣,較2018年減少1212億人民幣。全年融資數量和金額的峰值均出現在7月,有134筆融資,涉及金額419億元。

中國有285筆金融科技融資事件,占全球24.4%;美國和英國各有273筆和128筆。美國公開披露的融資總額為744億元,占全球28.4%,遙遙領先于第二位的中國以及第三位的印度。

網貸和區塊鏈熱度貫穿全年。前者有110筆融資,總額在487億元左右;后者有258筆融資,總額約136億元。汽車金融熱度攀升,全年雖僅有30筆融資,但涉及資金總額達到149億元。

一、零壹全球金融科技投融資指數

1.01GFI整體呈震蕩上行趨勢

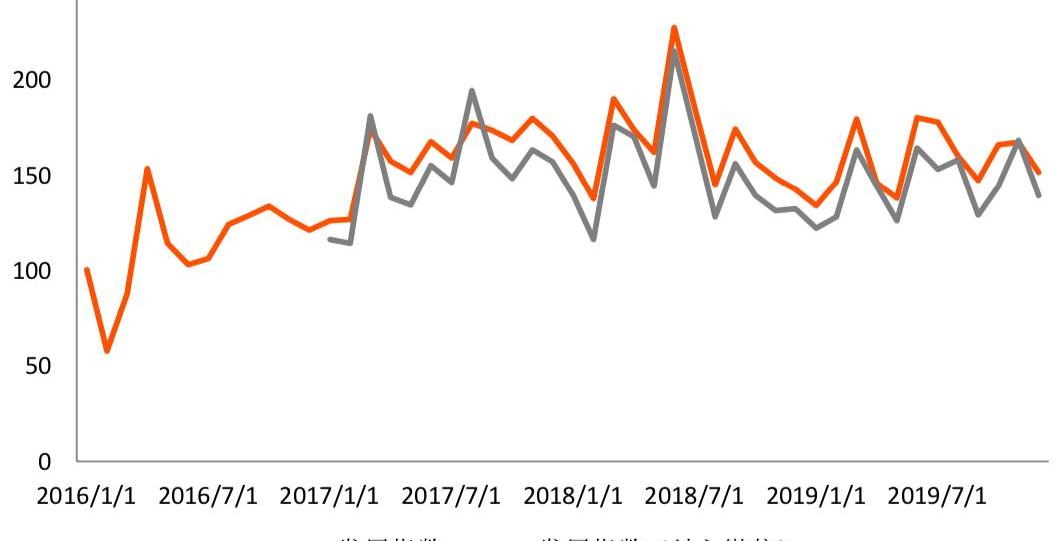

縱觀2016~2019年,01GFI呈現出整體上升的趨勢。指數從2016年1月的基準值100一路爬升到2019年12月的151,漲幅達51%。

指數在2018年6月創出歷史高點227,次高點190在2018年3月產生。除2016年2、3月01GFI處于基準值100以下外,其余月份均圍繞130上下波動。

圖1:歷年零壹金融科技投融資指數走勢

美元指數DXY刷新2018年4月以來新低:美元指數DXY跌破91關口,刷新2018年4月以來新低。[2020/12/3 22:56:37]

來源:零壹智庫

注:01GFI是零壹財經?零壹智庫于2017年1月推出的國內首個金融科技指數,主要包括投融資活躍度、投融資成熟度、社會認知度等指標。該指數以2016年1月為基期,基數為100,每月發布一次。標準詳見:http://www.01caijing.com/article/38862.htm

2017年1月微信搜索指數被納入01GFI后,與發展指數同向變動,僅出現3次漲幅超過發展指數的現象,分別在2017年3月、8月和2019年11月。

2.2019年01GFI呈震蕩走勢,6月達到最高值180

2019年,零壹金融科技投融資指數呈震蕩走勢,指數在6月達到最高點180,3月為次高點179,下半年圍繞160上下波動。納入微信指數后的GFI與未納入前的整體走勢相仿,在11月份達到最高點168。

圖2:2019年零壹金融科技投融資指數走勢

來源:零壹智庫

12月,零壹GFI指數為151,環比下降9.6%,同比則上漲6.3%;納入微信指數后的GFI自高點回落,目前為139,環比下降17.2%,同比上漲5.3%。

二、2015~2019年全球金融科技融資概況

外媒:Bitfinex于2016年被盜的部分比特幣或已被轉回Bitfinex:Cointelegraph發文稱,最近,在2016年從Bitfinex竊取的120000枚比特幣中的一部分開始再次移動。到目前為止,黑客已經設法轉移了不到3000枚。6月2日,被盜的82枚比特幣被轉移到私人錢包中。同一天還發生了另外兩筆交易。Cointelegraph追蹤了這些交易的地理起源,發現交易來自美國、英國和新加坡。這很可能表明盜竊者正在使用VPN掩蓋其真實位置。另一個有趣的發現是,一些被盜的比特幣顯然在2019年進入了火幣、幣安和Bitfinex。Cointelegraph不能完全確認這一結論,但可確定在交易的始發點和交易所之間沒有諸如交易所、混幣商或付款處理者之類的已識別實體。Bitfinex拒絕對此發表評論。[2020/6/10]

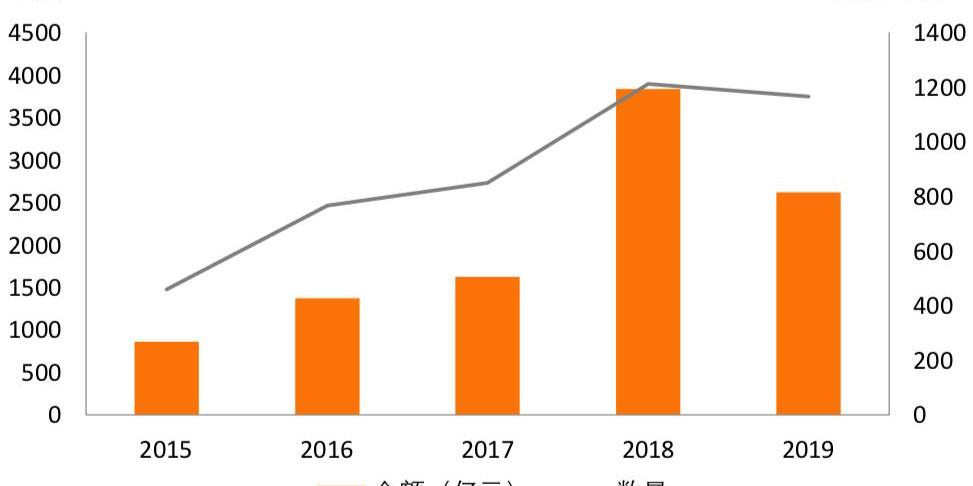

1.?融資熱度逐年遞增,2018年創歷史新高

據零壹智庫不完全統計,2015~2018全球金融科技投融資數量和公開披露的融資總額逐年遞增,2019年出現小幅下滑,但融資數量仍處于較高水平。

圖3:2015~2019年全球金融科技融資數量和金額

來源:零壹智庫

2018年,對全球金融科技行業來說,無疑是高速發展的一年。全球范圍內共有1212筆項目獲得總計3831億元的融資,比2017年融資數量增長43%。格外值得注意的是,螞蟻金服的Pre-IPO融資額高達140億美元,占2018年整體融資金額的25%。

聲音 | Compound總法律顧問:很驚訝SEC未對2017年的ICO采取更多執法行動:金色財經報道,Compound總法律顧問Jake Chervinsky在談及美國SEC的執行行動時表示:“我認為SEC并沒有過度依賴執法行動,事實上,令我感到驚訝的是,SEC沒有對2017年出售代幣的ICO項目采取更多的執法行動。ICO泡沫涉及數百(或數千)宗未注冊的證券發行,美國投資者在這些發行中損失了數百萬(或數十億)美元,但迄今為止,其中多數都逃過了SEC的執法。[2019/12/18]

2.?2019年全球金融科技共1166筆融資,融資總額達2619億元

據零壹智庫不完全統計,2019年全球金融科技領域共有1166筆股權融資事件,較2018年減少46筆,降幅3.8%;公開披露的融資金額約為2619億人民幣,較2018年減少1212億,降幅31.6%。

圖4:2019年國內外金融科技融資數量和金額分布

來源:零壹智庫

全球金融科技融資數量經歷了2018年的大幅波動后在2019年趨于平穩,2019年下半年的融資數量和金額整體上略高于上半年。

圖5:2017.12~2019.12全球金融科技投融資月度走勢

聲音 | 研究員:比特幣下一輪牛市將超越2017年2萬美元的高點:據CCN消息,研究機構Delphi Digital的聯合創始人Tom Shaughnessy認為,比特幣的下一輪牛市將比前一輪漲勢更大。他稱:“BTC最近的牛市是圍繞神奇互聯網貨幣的炒作推動的。下一個目標將是基于對非主權、有上限、數字SoV好處的實際宏觀理解,并由閃電完了支撐。下一輪牛市將會更大。” 隨著比特幣和其他加密貨幣市場的成熟,Shaughnessy等研究人員預計,分散化替代加密貨幣和主流價值儲存的需求將會增加,最終導致比特幣價格上漲。[2019/4/18]

來源:公開渠道,零壹智庫

注:為了便于統計,本文將外幣以融資公開當月最后一個交易日的開盤匯率換算成人民幣;下同。

2019年全球金融科技融資數量和金額的峰值均出現在7月,有134筆融資,涉及金額419億元。整體來看,2019年月均融資事件在100筆左右,融資總額在200億元上下,1、2月份融資數量較少,6、7月份融資金額較多。

三、2019年全球金融科技融資及并購分析

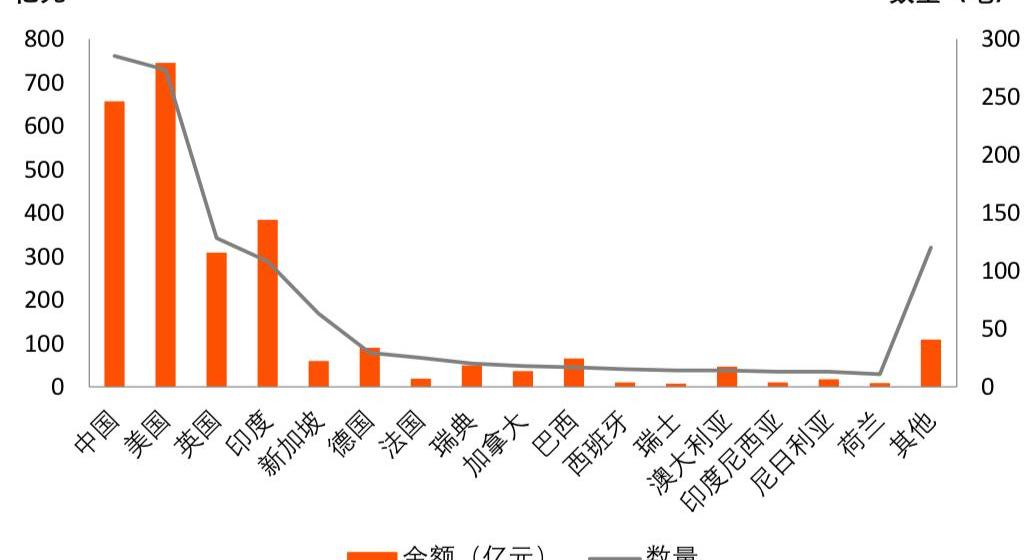

1.?中國融資數量居全球首位,美國融資金額排名第一

據零壹智庫不完全統計,2019年全球金融科技融資事件共涉及56個國家,主要發生在中國、美國、英國和印度。中國的金融科技投融資共有285筆,占全球24.4%;美國和英國分別以273筆和128筆位列其后,印度以108筆排名第四。其他國家除新加坡的63筆外,均未達到30筆。

圖6:2019年各國金融科技領域融資數量和金額

日本PIO-NET:2017年有關加密貨幣的咨詢是2016年的3倍:據日本PIO-NET消費者數據庫相關數據顯示,2016年加密貨幣相關咨詢數量為847件,2017年為2666件約是2016年的3倍。該網站數據還顯示2014年咨詢數為186件,2015年為440件。相關媒體評論這意味著日本國民在加密貨幣相關領域遇到的麻煩在不斷增加。[2018/5/24]

來源:公開渠道,零壹智庫

從融資金額來看,美國公開披露的融資總額為744億元,占全球28.4%,遙遙領先于第二位的中國以及第三、四位的印度和英國。其他國家融資金額均小于100億元,這其中最高為德國的90億元。

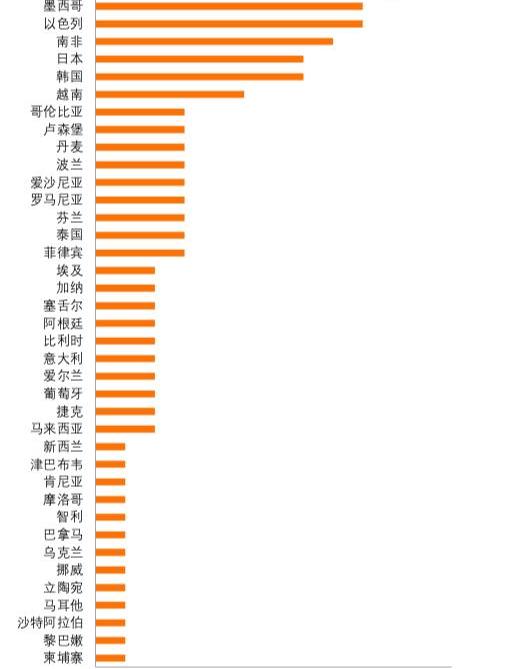

圖7:2019年“其他”國家金融科技領域融資數量

來源:公開渠道,零壹智庫

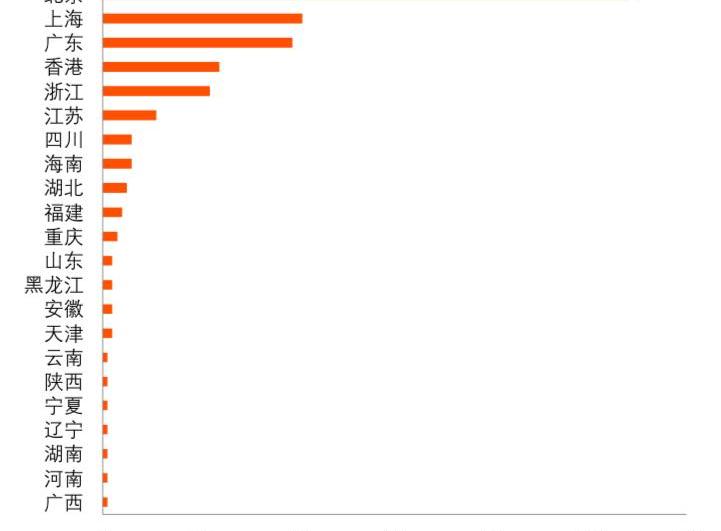

2019年,中國金融科技獲投項目地區分布總體看來仍然呈現向經濟發達區域聚集的現象,北京、廣東及長三角地區的江浙滬表現搶眼,彰顯區域優勢。

圖8:2019年中國金融科技獲投項目地區分布

來源:公開渠道,零壹智庫

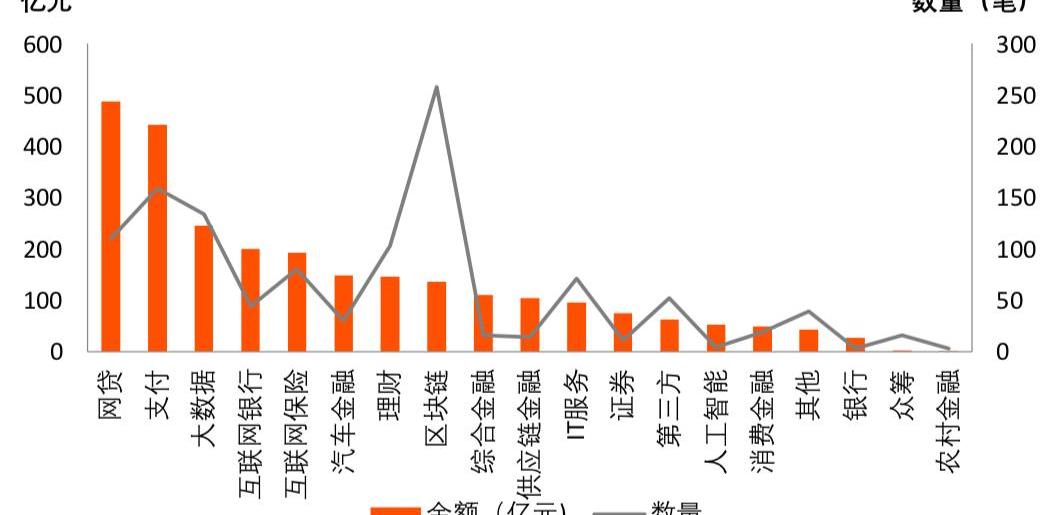

2.網貸和支付領域受資本熱捧,區塊鏈投融資數量獨占鰲頭

2019年,網貸和支付領域備受資本青睞,融資金額占據總融資額的35.5%,分別為487億元和442億元。全年融資金額超過100億元的有10個領域,余下領域中融資金額最高的是IT服務的96億元,最低為農村金融的0.12億元。

圖9:2019年熱門細分領域的融資數量和金額

來源:公開渠道,零壹智庫

注:一個公司/項目可能涉及多種業務類型,為了方便,我們對其主要業務做對應統計。

區塊鏈領域雖然只有136億元融資,但獲投項目數量達258筆,位列第一。其次是支付和大數據,分別有159筆、134筆。

位于第二梯隊的互聯網保險和理財同樣保持著融資熱度,融資數量和金額均高于平均水平:互聯網保險融資數量達80筆,融資金額192億元;理財融資數量達103筆,融資金額146億元。

汽車金融熱度攀升,全年雖僅有30筆融資,但涉及資金總額達到149億元。相對而言,眾籌則一直備受冷遇,融資數量有16筆,但總額僅有1.79億元。

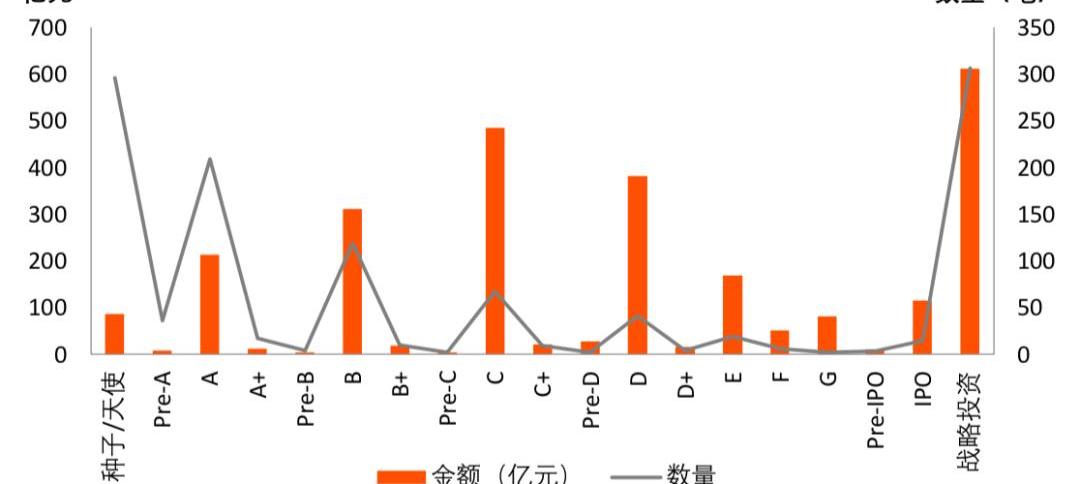

3.?C輪前融資數量占59%,融資金額占25%

2019年,全球金融科技C輪前融資共693筆,占總筆數的59%;相應融資額654億元,占總額的25%。從單一輪次來看,融資數量最多的輪次Top3為戰略投資、種子/天使輪和A輪;融資金額最多的輪次Top3為戰略投資、C輪和D輪。

圖10:2019年全球金融科技融資輪次分布

來源:公開渠道,零壹智庫

獲得E、F、G輪的公司分別有19、6、2家:中國點融網獲得1億美元的F輪融資;印度移動支付平臺Paytm完成10億美元的G輪融資;美國數字貸款技術公司Blend獲得1.3億美元E輪融資。

C輪及以后融資輪次共有167筆,其中美國有55筆,占比33%;中國有52筆,占比31%。獲得E、F、G輪的融資美國有13筆,中國僅2筆。綜合來看,美國金融科技投融資市場發展成熟度較高。

4.?55筆并購多出現在下半年,中美兩國占60%

據零壹智庫不完全統計,2019年全球金融科技行業共進行了55筆并購交易,總價值超過738億人民幣。上半年的并購事件僅5筆,下半年高達49筆,占總數的89%。

表1:2019年全球主要金融科技并購事件

來源:公開渠道,零壹智庫

中國地區的并購事件有23筆,數量第一,美國次之。交易金額最大的并購事件是6月21日,UnitedHealthGroupInc.(UNH)斥資約32億美元從私募股權投資公司手中收購美國醫療保健支付公司EquianLLC。

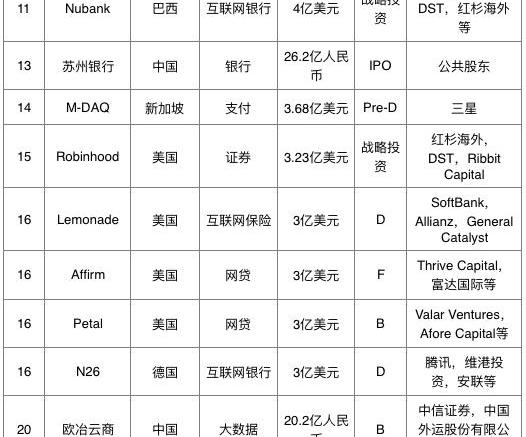

四、2019年全球金融科技融資Top20榜單

雖對比整體投融資數量及金額有所下滑,但2019年投資案例大額融資并不占少數,有至少100個金融科技公司/項目獲得1億美元以上融資。

2019年全球金融科技投融資Top20名單如表1所示,這20家公司融資金額接近3億美元或以上。值得注意的是,英國供應鏈金融服務商Greensill在2019年完成2次戰略融資,且融資金額均在Top20內,分別為軟銀投資的8億和6.55億美元。

表2:2019年全球金融科技公司/項目融資Top20

來源:零壹智庫

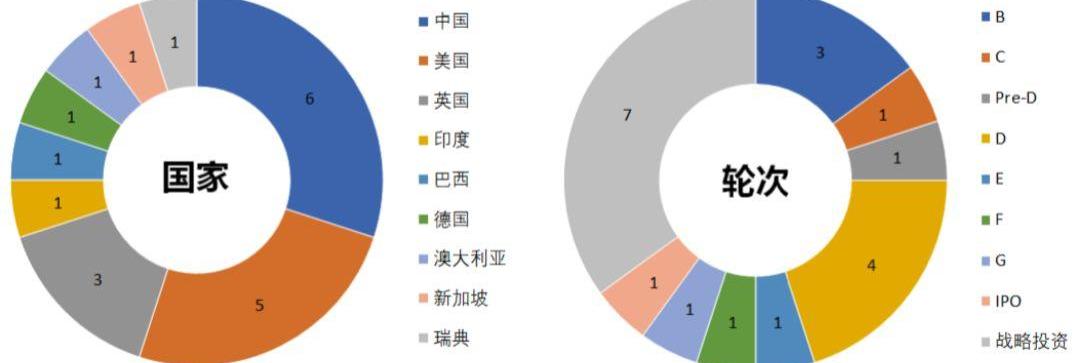

中國金融科技公司占據榜單6個席位,美國次之,英國排名第三。北京瓜子二手車母公司車好多集團獲得15億美元的D輪融資位列榜單第一位;蘇寧金服完成C輪融資100億人民幣排名第二。值得關注的是,本次融資后,蘇寧金融正式獨立運營,成為關聯方蘇寧金控的控股子公司。

圖11:Top20公司國家和輪次分布

來源:公開渠道,零壹智庫

從輪次分布中可以看出,金融科技的大額融資更集中于輪次較高的階段,除戰略投資外,D輪及以上占比40%,相比之下,B輪能拿到3億美元融資以上的企業只有3家:澳大利亞的互聯網銀行JudoBank、美國網貸平臺Petal和上海大數據服務平臺歐冶云商。

Tags:GFI比特幣TOPFINEBIGFI買賣比特幣會坐牢嗎警察找上門TopG Coindigifinex公司創始人

來源:網易科技《后廠村7號》 作者:孟倩 一、一輪由區塊鏈院士助力的風向戴著眼鏡、手拿講稿、深色休閑西服,花白頭發,在中央局關于區塊鏈主題集體學習結束后第六天.

1900/1/1 0:00:00作者|火華 出品|白話區塊鏈 談到比特幣的優點時,很多人都會加上“比特幣轉賬手續費低廉”這一條.

1900/1/1 0:00:00作者:楚天 來源:新京報 編者注:原標題為《擠壓虛擬貨幣交易所泡沫,監管要從快從重》虛擬貨幣交易所的建設成本極低,只要有一部分用戶受其蠱惑而入局,割韭菜游戲就可以進行,從中獲取暴利.

1900/1/1 0:00:00作者:?Alethio 翻譯:?阿劍 原文來源:consensys 譯文來源:以太坊愛好者 去中心化交易所從2018年開始崛起,在過去一年中蓬勃發展.

1900/1/1 0:00:002019年公鏈經歷了什么?2萬條公鏈,只有200條生存下來,1%的生存率。從爭搶百萬TPS,到比拼DApp生態,再到如今人聲鼎沸的Defi.

1900/1/1 0:00:00作者:王也 來源:星球日報 今年最值得期待、也是結果最不確定的事件將是比特幣的第三次減半。減半的全稱為“區塊獎勵減半”。從代碼層面,中本聰的設計是每出21萬個塊,獎勵就會減半.

1900/1/1 0:00:00