BTC/HKD-0.79%

BTC/HKD-0.79% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD-2.47%

SOL/HKD-2.47% XRP/HKD+0.58%

XRP/HKD+0.58%現貨交投清淡,價格萎靡不振,一二級市場估值倒掛,賺錢機會難覓?

很多人發現從區塊鏈項目的私募、山寨幣投機中根本無法穩定盈利時,主流加密貨幣的高杠桿產品開始變得時髦起來。

區塊律動BlockBeats觀察到,在過去的2019年,主流加密貨幣的期貨合約交易迎來了爆發式增長,無論是實際交易量、參與人數,還是在境外開設此類業務的平臺數量,都在持續上漲。2020年,隨著期權的引入,衍生品在加密貨幣行業中的位置只會越來越重要。

在這個過程中,區塊律動BlockBeats發現有很多用戶對于中心化的衍生品平臺「怨聲載道」,他們抱怨平臺存在交易高峰宕機、拔網線、「插針」的情況出現,認為中心化的衍生品平臺收取了過高的交易手續費,甚至害怕平臺利用用戶數據做對手盤,從而實現「定點爆破」。

仔細想來,這些說法也并非沒有道理。與此同時,中心化交易平臺還要面對來自監管的壓力,大家對DEX、DeFi的研究興趣在上升。高舉去中心化旗幟的加密貨幣行業,為什么不能有擁有一個流暢易用的去中心化衍生品交易平臺呢?

Cumberland全球交易主管:多鏈理論在下一個周期或將失效:金色財經報道,Cumberland全球交易主管Jonah Van Bourg表示,盡管加密市場的情緒轉向謹慎樂觀,但并不看好以太坊競爭對手的未來發展,因為替代性第1層區塊鏈的用戶數量和錢包地址已趨于穩定,與此同時,Arbitrum和Optimism等以太坊第2層解決方案正在蓬勃發展。Jonah Van Bourg反問道,多鏈理論在下一個周期仍然有效嗎?我投反對票。

Van Bourg認為,下一個牛市周期將是加密貨幣的“展示”階段,項目需要在實際水平上證明其價值。[2023/7/21 11:08:24]

另一方面,推特用戶、DeFi愛好者Arthur提出了這樣一個觀點:下一個支持100倍杠桿的DEX將會脫穎而出。

那么,這個觀點有邏輯可循嗎?或者說這在未來會成為現實嗎?本文將從杠桿DEX產品展開,進行簡略介紹和分析。

尋蹤杠桿DEX

「DEX原來還可以做杠桿?我還以為DEX只能做幣幣交易。」散戶小汪在采訪中向記者反問道。事實上,這并不是個例,區塊律動BlockBeats發現有很多人還不知道已經有DEX可以使用杠桿了。

Coinbase早期投資者:加密經濟是下一個數萬億美元的機會:在Coinbase直接掛牌上市當天,著名科技投資人Ron Conway在接受CNBC的TechCheck采訪時表示,加密經濟是下一個數萬億美元的創新機會,該行業正在迅速發展,但這才剛剛開始。我絕對相信Coinbase是加密經濟的谷歌,并將為消費者打開巨大的機會。Ron Conway是加密貨幣交易所公司的早期投資人,也是Airbnb、Facebook和谷歌等科技成功案例的投資人。(CNBC)[2021/4/15 20:21:47]

我們還在采訪中發現,即使在DeFi、Dex中出現了杠桿交易的可能性,絕大部分的散戶投資者最后還是會在他們所抱怨的「中心化平臺」中進行杠桿、合約交易。

杠桿DEX或者說區塊鏈上的杠桿工具其實就在我們身邊。有意思的是,大名鼎鼎的MakerDAO就能夠看做是杠桿工具。用戶可以質押ETH換得DAI從而在諸如Uniswap的DEX市場購買更多的ETH。如果不幸ETH價格出現下跌,用戶就不得不平倉ETH投機倉位,償還債倉,否則達到清算線將被系統強制執行。

SWFT商務運營負責人葉飛:閃兌支付將在區塊鏈下一個十年迎來更大發展:在10月15日火幣尖峰對話——《SWFT與HBTC擦出新火花》主題活動中,SWFT大中華區商務運營負責人葉飛就DeFi發展表示,DeFi不僅不是曇花一現,而且可能只是剛剛開始。在他看來,DeFi將一直存在,甚至不夸張地說,DeFi就是區塊鏈金融。此外,葉飛認為,下一個十年,區塊鏈行業發展趨勢將以穩定幣崛起為開始,區塊鏈支付將成為更大的流行趨勢和可能。

在整個支付生態中,閃兌就會成為不可或缺的一部分。對使用者來說,最重要的工具或平臺就是閃兌和支付這樣的功能,這是個指數型增長的市場。SWFT專注于閃兌及支付的,將在這一浪潮中受益。目前,SWFT Blockchain 已經開始支持火幣的H系列資產。[2020/10/15]

不過,我們都知道由于抵押率的限制,MakerDAO是無法做超高倍杠桿的交易,哪怕用戶在質押出DAI后再滾動抵押,也很難做到中心化衍生品交易的體驗。一方面受制于復雜的清算機制,一方面受制于預言機的報價速度和精度。

聲音 | 趙長鵬:中國有很多區塊鏈項目正在進行 下一個就是中國版的Libra:美國區塊企業家Katherine Wu在推特上表示:有史以來第一次,中國在“財富”500強榜單上的公司數量超過美國,并且在價值至少10億美元的新公司數量上也超過了美國。在盈利能力方面,沙特阿美公司取代蘋果成為全球盈利能力最強的公司。趙長鵬回復:中國還有更多的區塊鏈項目正在進行中。下一個就是中國版的Libra。Katherine Wu回復長鵬:實際上我在那個名單上搜索了“Binance”。趙長鵬對此表示:幣安不是一個中國企業。[2019/7/23]

當然,一直有DeFi和DEX項目在去中心化衍生品交易這個賽道上持續探索。

bZx協議和Fulcrum是其中一個例子。bZx協議是一個基于以太坊的開放金融協議,Fulcrum則是基于bZx協議構建的DeFi應用,調和了用戶在數字資產世界的借貸和衍生品交易需求。

獨家 | 極豆資本創始合伙人張議云:分布式存儲是下一個風口:區塊鏈行業發展中,不同的投資機構之間投資邏輯不同。對此,極豆資本創始合伙人張議云對金色財經表示“極豆資本主要投賽道,真正的大錢不是賺來的,而是撿來的。區塊鏈1.0的風口是比特幣以及相關的山寨幣,2.0的風口是圍繞著以太坊的生態起來的,3.0下一個風口我們推測是分布式存儲。現階段的區塊鏈技術跟1995年的互聯網非常像,那時的操作系統只是個DOS命令行,還沒有可視化界面,與現在的公鏈操作系統非常像。所以需要花時間去挖掘更好的公鏈操作系統以及分布式存儲可落地的解決方案。”[2018/8/3]

在bZx協議的通證經濟生態中,分為iToken、pToken和GovernanceToken三種。iToken是用于累積利息的通證,它代表了借貸池中的份額,隨著借方向其中支付利息,借貸池中的份額會不斷增加。

iToken可以交易,用作抵押品,或是由開發人員組合成結構化產品。pToken是用于加杠桿的通證,它代表了某標的資產特定倍數的多頭或空頭頭寸,例如用戶持有pLETH2x就能起到在中心化平臺開2倍杠桿做多ETH的效果。BZRX則是治理通證,為中繼節點收集交易手續費,有點像中心化交易平臺中有「權益」屬性的平臺幣。

在Fulcrum中,用戶可以直接購買某標的資產相應杠桿倍數的通證,以此起到放大投資本金的作用。官方宣稱,Fulcrum可以做到無授權、無手續費、無注冊賬戶交易。

不過,區塊律動BlockBeats發現,雖然操作起來較為方便,Fulcrum目前只支持ETH、WBTC、LINK、ZRX和KNC,也就是以ETH與主要ERC20系為主,具有一定的局限性。同時,Fulcrum也不支持用戶自定義高倍杠桿,標題中提及的100倍杠桿DEX仍沒有實現。

這樣的產品在使用時體驗類似于中心化交易平臺中的「杠桿代幣」,只不過「杠桿代幣」通常是以主動式管理基金的方式半中心化運作,其資產購買過程不會完全在鏈上,而Fulcrum的數字資產杠桿通證更去中心化,沒有調倉機制帶來的價值磨損。

相比于直接把數字資產的價格波動做成杠桿通證,dYdX的解決方案就更容易理解了,交易界面也偏向于中心化衍生品平臺。用戶在連接以太坊錢包后可以存入ETH保證金,進行杠桿交易,杠桿倍數從1~5倍不等。

同樣,dYdX上的交易對也比較匱乏,目前只有ETH/DAI、ETH/USDC、DAI/USDC三種。有意思的是,如果你長期建立DAI/USDC的空單,就可以對沖持有DAI價格脫錨的風險,這樣的思路整合在DEX或者DeFi里非常有趣。

回到正題上,dYdX的交易步驟雖然簡單,但是依然流動性依然不足,幾百美元的交易量就能造成千八的滑點,幾萬美元的市價滑點有2%~3%,這和BitMEX里動輒幾百BTC的買賣深度無法比擬。

當然,市面上和Fulcrum和dYdX產品邏輯相似的衍生品DEX還有很多,比如Nuo、DDEX等等,在此不一一舉例。

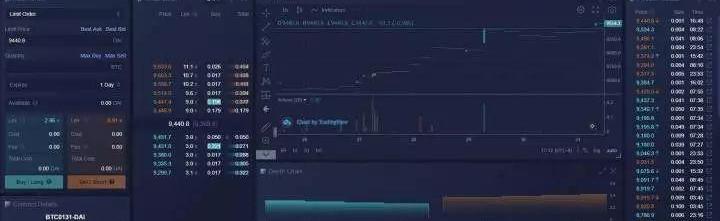

另一個比較特殊的衍生品DEX是Mcdex。它結合了去中心化的杠桿通證和傳統衍生品的交易界面,把歸屬技術層面的東西隱藏起來,能夠讓用戶直觀地做多或做空,而不用普通投資者考慮杠桿通證的鑄造、贖回。另外,Mcdex的杠桿倍數設計也比較有新意,離市價越遠的掛單保證金率越低、杠桿越高,促進買賣深度。

盡管如此,從上圖的BTC0131-DAI主力合約中,我們能清晰地看到整個買賣盤口深度依然有限,近24小時交易市場的真實交易量也比較稀少,平臺整體還在起步階段。

杠桿DEX疑云

在介紹完市場上一些有代表性的杠桿DEX后,區塊律動BlockBeats發現,無論機制如何設置,基本上逃不出以下幾種方法:

利用DeFi的互操作性,把普通的數字資產交易、借貸產品拼接成衍生品杠桿DEX;通過超額抵押,鑄造錨定特定數字資產價格變動的杠桿通證;掛鉤本地現貨交易所。

復雜的拼接雖然看似很巧妙,但讓整個平臺的系統性風險激增,只要資產端上游有一個環節發生資不抵債死亡螺旋,中下游拼接而成的產品都會受到影響。

而杠桿通證作為一種很「區塊鏈」化的解決方式,卻在用戶體驗上大打折扣。

而且,回到主題,不論用哪種方法,都無法實現100倍的杠桿,本源在于復雜的拼接、超額抵押、預言機報價速度和精度,不能滿足這樣高杠桿率的需求。目前來看,只有中心化的衍生品交易平臺能夠滿足超高杠桿倍數的要求。

退一步講,就算未來出現了100倍杠桿的DEX,它也不會脫穎而出。

原因很簡單,思考一下為什么去中心化的菠菜DApp,沒有打敗中心化的賭場?

想要賭博的人與其相信一個市值才幾十萬、幾百萬的菠菜DApp不留后門、不跑路,還不如相信全球化的專業大賭場。

這里面的邏輯應是相通的。既然是投機和下注,用戶與其相信復雜的去中心化衍生品機制萬無一失、沒有黑天鵝,可能還不如相信中心化的背書和體驗其服務。當前杠桿DEX的最大問題甚至還不在于能不能到達100杠桿,而是到達之后會有多少人真正在上面使用、交易?

簡而言之,無論是簡化操作門檻、優化體驗,還是讓用戶真正產生「使用」區塊鏈進行交易的習慣,行業都還有很長的路要走。

*區塊律動BlockBeats提示各位投資者防范追高風險,本文所提觀點不構成任何投資建議。

達沃斯當地時間1月24日,新浪財經在2020世界經濟論壇年會對話上海交大上海高級金融學院副院長、金融學教授朱寧.

1900/1/1 0:00:00文/劉明瑞 編輯/王巧 彼得?德魯克說:動蕩時代最大的危險不是動蕩本身,而是仍然用過去的邏輯做事.

1900/1/1 0:00:00摩根溪首席執行官MarkYusko在1月30日發布的Keizer報告中接受MaxKeizer采訪時表示,比特幣代表著對技術和創新的投資,使其成為任何投資組合中必不可少的.

1900/1/1 0:00:00今日解讀 Bakkt近期推出的BTC期權表現呈現疲軟狀態。根據ICE數據,Bakkt在1月20日至24日的BTC期權交易量為零.

1900/1/1 0:00:00來源:BixinInstitute,原題《UTXO合并》DavidA.Harding文本文由幣信研究院原創編譯.

1900/1/1 0:00:00美國商品期貨交易委員會前主席J.?ChristopherGiancarlo正計劃通過建立一個非盈利組織來推廣基于區塊鏈的數字美元.

1900/1/1 0:00:00