BTC/HKD-1.14%

BTC/HKD-1.14% ETH/HKD-1.05%

ETH/HKD-1.05% LTC/HKD-1.1%

LTC/HKD-1.1% ADA/HKD-2.08%

ADA/HKD-2.08% SOL/HKD-3.02%

SOL/HKD-3.02% XRP/HKD-0.45%

XRP/HKD-0.45%前言:對比特幣的未來估值的觀點從來都不一致,甚至有很大的意見向左。有人認同S2F模型,有人相信有效市場假說,有人擔心礦工會在減半后投降,有人認為比特幣是有效市場,很多信息已經計入價格,而有人認為市場高估了風險......不同的看法,帶來不同的決策。這會繼續伴隨比特幣的成長歷史。本文作者PlanB,由“藍狐筆記”社群的“JoTo”翻譯。

介紹

比特幣S2F模型發布于2019年3月,它受到比特幣支持者和投資者的歡迎,很多分析師也驗證了協整S2F模型,并確認其價格預測。

S2F模型也受到了批評。反對S2F模型的最佳論點則來自于有效市場假說。該論點聲稱S2F模型基于公開信息,因此分析和結論已經計入價格。

本文會分享關于S2F模型和EMH的觀點,我分析套利機會,風險與回報模型以及衍生品市場。

S2F模型

S2F模型是作為比特幣估值模型發布的,其靈感來自于NickSzabo的不可偽造的稀缺性概念以及SaifedeanAmmous的S2F分析。S2F是對稀缺性的衡量。隨著時間的推移,S2F和比特幣價格之間的冪律關系捕捉了比特幣復雜的網絡效應動態系統的底層規律,正如TraceMayer所提到的。

幣信CEO星空:比特幣未來需要更高效的流動性:在3月21日16點的幣信圈內人第三期“穿越十年牛熊,和你聊聊心里話”中,幣信CEO星空表示比特幣最主要的功能還是一個自由持有的資產,并且未來需要更多的支付場景。我們需要推出更多的金融產品讓讓比特幣的使用更佳的高效、有效、方便。USDS的推出就是為了讓比特幣的流動更佳高效,USDS不是其他穩定幣的競爭者,而是風險的分散者。[2020/3/21]

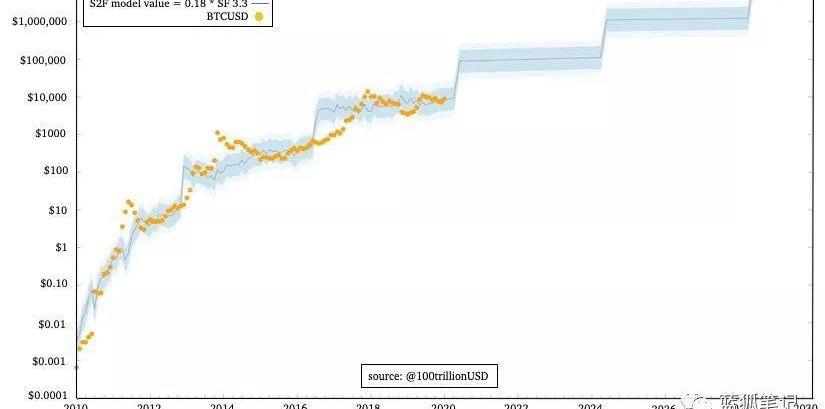

S2F模型是冪律函數,適用于2009年10到2019年2月的月度數據:BTC價格=0.4*S2F^3

,其中S2F=1/通脹率。2009到2019的年度數據的較新模型則得出更高的預測:BTC價格=0.18*S2F^3.3

NickPhraudsta是第一位驗證S2F模型的人,它添加了協整分析,表明這種相關性可能不是虛假的。MarcelBurger驗證了S2F模型和協整性,并進行一些其他的統計檢驗。MannelAndersch是第一個驗證S2F模型和協整性的機構投資者。

有效市場假說

有效市場假說是金融經濟學中眾所周知的理論。有效市場假說基于哈耶克等人的思想,根據哈耶克的理論,市場是信息處理系統,可以提供最好可能的價格發現。有效市場假說的正式描述來自于EugeneFama,并具有如下三種:

聲音 | 原中國銀行行長李禮輝:數字貨幣最有可能成為高效率的工具:近日原中國銀行行長李禮輝在接受采訪時表示:“數字貨幣能不能替代傳統的貨幣形式,能不能取代新興的電子支付工具成為主要的貨幣形式和主要的支付工具,我覺得應該取決于四個關鍵因素,一是效率更高,二是成本更低,三是具有商業價值的經濟規模,四是具備社會認可的可信性和安全性。我認為在零售支付的市場,數字貨幣可能并不具備取代或者替代微信支付、支付寶等新的電子支付方式的絕對優勢,但是在金融交易的場景中,或者說在數字金融資產的交易場景中,數字貨幣最有可能成為高效率的工具。”[2018/12/24]

*弱有效市場假說

歷史價格數據已經計入價格,不能用來獲利。技術分析和時間序列分析不起作用。

*半強有效市場假說

來自MSNBC、彭博社、WSJ以及研究公司等媒體的公開新聞已經計入價格,不能用來獲利。基本面分析不起作用。

*強有效市場假說

即使有內部消息也無法用來獲利。因為所有信息都已經被計入價格。

大多數投資者和經濟學家都同意現代金融市場具有相當高的效率,然而,他們拒絕強有效市場假說。

繼有效市場假說之后,S2F模型也應該被計入價格,因為它是基于公開可獲取的數據。

動態 | 人民日報:區塊鏈等技術將令傳統審理流程更高效:人民日報今日發文稱,由于互聯網內容極易被轉移、刪除和銷毀,當事人發現侵權平臺未經授權轉載原創文章時,平臺一旦先行刪除文章,取證難就成為維權一道坎。今年6月,杭州互聯網法院在受理一起著作權糾紛時,首次認可區塊鏈技術存證的法律效力,讓時下熱門的前沿技術成為網路維權的重要輔助。以網之道治網之癥,技術賦能的成果將令傳統審理流程在互聯網思維的優化下更高效、更貼心。[2018/8/30]

風險和回報

老實說,在我作為機構投資者管理數十億歐元資產負債表的20多年的經驗中,我從來沒直接使用過有效市場假說。在實踐中,我們假定有效市場假說,并使用風險與收益模型。

*假定有效市場假說

有人認為比特幣市場效率不高,但我不認同。在以往,你可以用USD在一個交易所買入比特幣,然后在另外一個交易所買出,獲得EUR或JPY,然后將其換回USD獲利,這個時候,套利是可能的。但這些日子一去不復返,可以看看下圖:

BTCUSD=8100

BTCEUR=7300

BTCUSD/BTCEUR=8100/7300=1.11

EURUSD=1.11

BTCJPY=885.000

中科院高小山:數學方法將在高效區塊鏈中發揮關鍵作用:近日,中科院國家數學與交叉科學中心副主任高小山表示,數學方法毫無疑問將會在高效的區塊鏈網絡、區塊鏈新興技術、區塊鏈抗量子加密等核心問題中發揮關鍵作用,數學的思想滲透也必將支撐整個區塊鏈機制的建立 。[2018/6/19]

BTCJPY/BTCUSD=885.000/8100=109

USDJPY=109

或許通過大型計算機、快速的通信線路以及高頻交易算法依然能夠賺錢,但容易套利的機會已經沒有了。我們可以放心地認為,日交易量達到100億美元的1500億美元的比特幣市場是相當有效的。

風險&收益模型

假定有效市場假說并不意味著你無法賺錢。你只需冒險。有效市場假說和無套利引導我們進入風險&收益模型。

HarryMarkowitz憑借其著名的投資組合理論提出了一種早期風險&收益模型。WilliamSharpe發表了其著名的資本資產定價模型。根據Markowitz和Sharepe說法,所有的收益都可以用風險來解釋。

這是一個簡化的風險&收益模型:

澳大利亞聯邦銀行計劃在區塊鏈上發行債券 使轉賬和支付更高效:澳大利亞聯邦銀行(CommBank)已經透露計劃在明年開始在區塊鏈系統上發行債券。據ZDNet報道,盡管披露的細節很少,但該銀行首席執行官索菲?吉爾德(Sophie Gilder)表示,該債券將通過一個以區塊鏈為基礎的系統,與一個未具名的主要世界發行機構合作在區塊鏈系統中進行轉賬和支付。Gilder周二在GMIC悉尼會議上發表的評論中說,該銀行探索區塊鏈使用案例超過四年,并完成了25個概念驗證和試驗,旨在解決現實世界的業務問題。吉爾德說:“我們認為,我們建立的平臺可以使轉賬和支付等效率更高。”[2017/12/7]

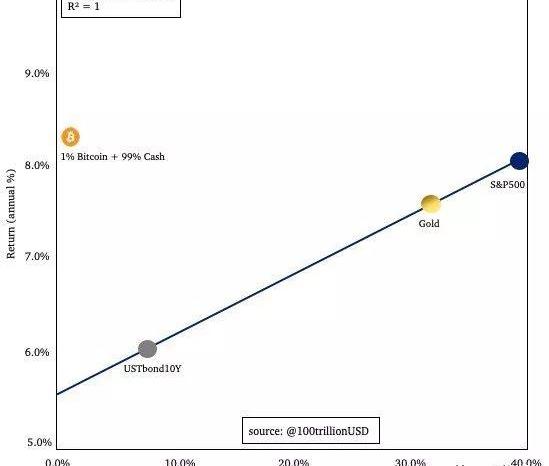

債券,黃金,股票:1955-2019數據。比特幣:2009-2019數據。

了解這個圖表至關重要,讓我們深入了解一下。

該圖表的x軸是風險,y軸是收益。

圖表顯示了三種經典資產:債券、黃金和股票。債券有最低的風險和最低的收益。黃金有較高的風險和較高的收益。股票有最高的風險和最高的收益。

關鍵見解是,這與有效市場假說一致,收益可以僅用風險來解釋。如果你遇到超出上述范圍的資產,那么,第一反應可能是一個巨大的投資機會。一個更好的反應是太好了,難以置信。

我們可能忽略了風險,應該嘗試將這個資產帶入正常范圍。量化風險是很難的,對金融機構的量化專家來說也是如此。如果投資者對風險的計算低于市場的計入價格,并且如果他確切地知道資產為什么超出范圍,那么,只在這個時候,他才應該決定投資。

比特幣實際上是“圖表范圍外”的東西:200%的回報,80%的風險。由于我無法在圖表上繪制它,因此,我將其調整為1%的比特幣加上99%的現金投資。這種比特幣的投資遠遠超過正常范圍:8%的回報,1%的風險。因此,我的第一反應是:市場看到不在數據中的風險。這是一些可能的風險清單:

*比特幣失敗的風險

*政府將比特幣定為非法并起訴開發者的風險

*致命軟件錯誤的風險

*交易所被黑客入侵的風險

*中心化礦工發起51%攻擊的風險

*減半后礦工死亡螺旋的風險

*硬分叉的風險

從有效市場假說和風險&收益的角度看,所有這些風險都應該包含在價格數據中。但是,這些風險并不在數據中。根據有效市場假說和圖表中的風險&收益公式,1%的風險應該給出5.5%+6.2%*1%=5.6%的回報。數據顯示,在過去11年,1%的比特幣+99%的現金,擁有8%的回報。

看上去,這些風險似乎已經被市場高估,并且與S2F模型一致,比特幣確實是一個巨大的投資機會。

衍生品市場

讓我們看一下,衍生品市場告訴我們未來是什么。

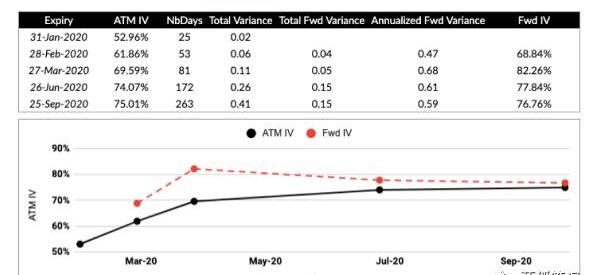

期權市場在下一個減半時或之后沒有出現峰值:

來源:https://twitter.com/skewdotcom

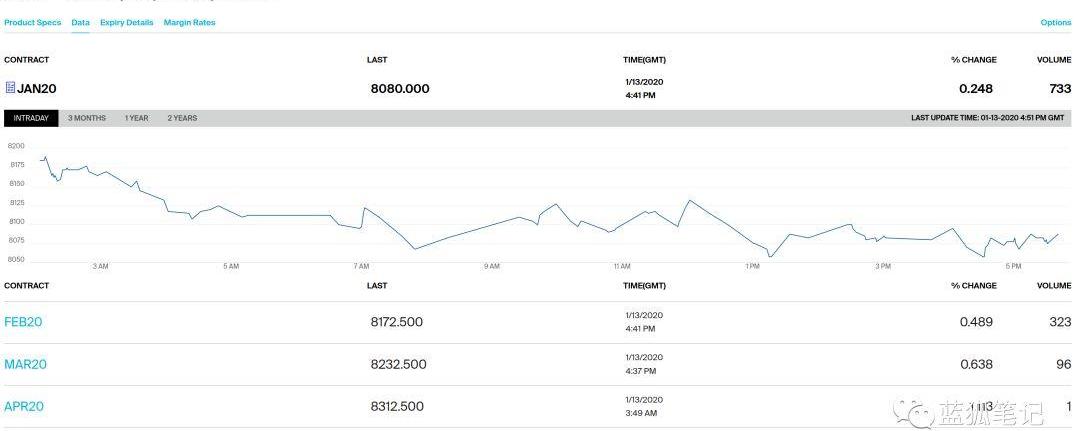

期貨市場跟期權的市場相同:未來價格會略高,但減半或減半后不會出現峰值,這表明減半時不會發生特殊情況:

來源:https://www.theice.com/products/72035464/Bakkt-Bitcoin-USD-Monthly-Futures/data?marketId=6137544

這很有趣,因為S2F模型預測在減半后會有更高的價格。我們應該如何解釋?

我認為簡單的答案是,當前市場高估了未來的風險,就像在過去11年中高估了風險一樣。高效的比特幣市場不僅低估了稀缺性的基本價值,也高估了所有這些風險:

*42%的投資者將比特幣期貨視為最大風險

*16%的人依然擔心在減半后礦工投降

*15%的人擔心騙局帶來的拋壓

通過與機構投資者的討論,我知道他們最大的擔心是政府會將比特幣定為非法。機構投資者經常提到的另一個風險是“下一個比特幣”,這是一種新代幣,會取代比特幣。

請注意,如果沒有這些風險,比特幣的價值會更高,可能會與S2F模型保持一致。隨著時間的流逝,其中一些風險將不會實現,也不會從列表中消失。以礦工投降為例。我不認為礦工投降是個大風險,但15%的投資者認為這是大風險。如果在下一個減半后,哈希率沒有下降,那么,礦工投降的風險會消失,并且比特幣價格會上漲,因為這種風險消失了。

結語

比特幣S2F模型于2019年3月推出,并得到很多人的驗證。有效市場假說暗示S2F和模型預測應該已經在市場上計入價格,因為S2F模型使用了公開可用的S2F數據。

當前比特幣市場的確相當有效,因為不可能有容易的套利機會。債券、黃金和股票和比特幣的歷史風險和回報數據表明,比特幣市場高估了風險。比特幣回報跟風險不符,但與S2F模型非常吻合。比特幣期權和期貨市場并不預期減半或減半后價格會上漲。市場可能依然會高估未來的風險。

我的結論是,比特幣市場確實相當有效,且計入S2F模型的價格,但也高估了風險。因此,相對于用經典的風險與收益模型,我更喜歡使用S2F模型來預測比特幣的未來價格。

------

風險警示:藍狐筆記所有文章都

不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

Tags:比特幣區塊鏈USDBTC比特幣害我家破人亡是真的嗎區塊鏈TEC幣有這種幣嗎usdn幣被哪幾個平臺下架了LFBTC價格

減產大戲輪番上演成為2020年的幣圈最真實的寫照。最新統計數據顯示,第一季度減產幣種有Beam、ETC,第二季度減產的幣種有BCH、BSV、BTC、DASH,第三季度減產幣種有XZC、ZEC,第.

1900/1/1 0:00:00來源:中國經營報,原題《騰訊李茂材:區塊鏈實際應用需要與場景結合》 作者:劉穎、張榮旺 業界對于區塊鏈行業的關注焦點,已經從“幣圈”轉向了技術本身.

1900/1/1 0:00:00據Cointelegraph1月22日報道,加密貨幣支付付公司Circle的首席執行官JeremyAllaire預測,通過通證的方式將資產證券化將在未來兩到三年的時間內逐步成為現實.

1900/1/1 0:00:00前言:本文作者是一位堅定的比特幣支持者,所以他的觀點也毫不奇怪。作者認為ETH從長期看無法維持其貨幣溢價,他從以太坊的貨幣政策、節點集中化可能、第二系統綜合癥、依靠DeFi應用實現價值累積的脆弱.

1900/1/1 0:00:00昨天,BTC.TOP的CEO江卓爾和比特大陸的吳忌寒、ViaBTC的楊海波、Bitcoin.com的RogerVer共同發布的《比特幣現金的基礎設施融資計劃》.

1900/1/1 0:00:00作者:HaseebQureshi 翻譯:羅遠航 來源:區塊鏈前哨 導語:?區塊鏈上的借貸市場已經成為了最流行的去中心化金融應用場景,鏈上借貸甚至有潛力取代傳統的借貸方式.

1900/1/1 0:00:00