BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD-0.21%

LTC/HKD-0.21% ADA/HKD+2.12%

ADA/HKD+2.12% SOL/HKD+2.56%

SOL/HKD+2.56% XRP/HKD+2.22%

XRP/HKD+2.22%本文來源:Cointelegraph中文,作者:MarcelPechman,編譯:Ringo

專家認為,芝商所期貨的持倉量下降導致一些交易者錯誤地地認為機構投資者退出了市場。

過去的兩年里,在芝加哥商品交易所開盤的比特幣期貨交易對機構投資者來說越發地重要。然而,交易員普遍存在一種誤解,即

過分地重視期貨市場活躍度及其對現貨價格的影響。需要強調的是,

盡管期貨交易是在依據比特幣現貨報價機制運行的,但芝加哥商品交易所期貨最終還是通過財務結算的,因此并不涉及實際的比特幣交割。

最近,比特幣期權的未平倉合約已經成為加密貨幣相關的媒體和推特平臺上一個熱議話題,但據我所知,許多投資者誤解了該指標的工作原理及其對比特幣行情走勢的影響。

簡單來說,未平倉合約是指市場參與者持有的期貨合約總量。對于每一筆通過CME進行的交易,客戶必須愿意做多,希望行情出現上升趨勢,而另一方必然會做空。

摩根士丹利:馬斯克過于熱衷比特幣,或導致特斯拉近期市場情緒低迷:6月17日上午消息,據報道,摩根士丹利分析師亞當·喬納斯近日在一份報告中寫道,投資者對特斯拉十分感興趣比特幣這一情況的關注,或許是這家電動汽車眼下市場情緒稍有低迷的原因。(AdamJonas)[2021/6/17 23:43:50]

投資者應如何解讀期貨數據?

人們常犯的一個錯誤是,認為日交易量下降是因為投資者對衍生品缺乏興趣。如果大多數市場參與者都一直維持自己的已有倉位,那么交易活動可能會很少甚至沒有,盡管這對雙方來說都是利益攸關的事情。

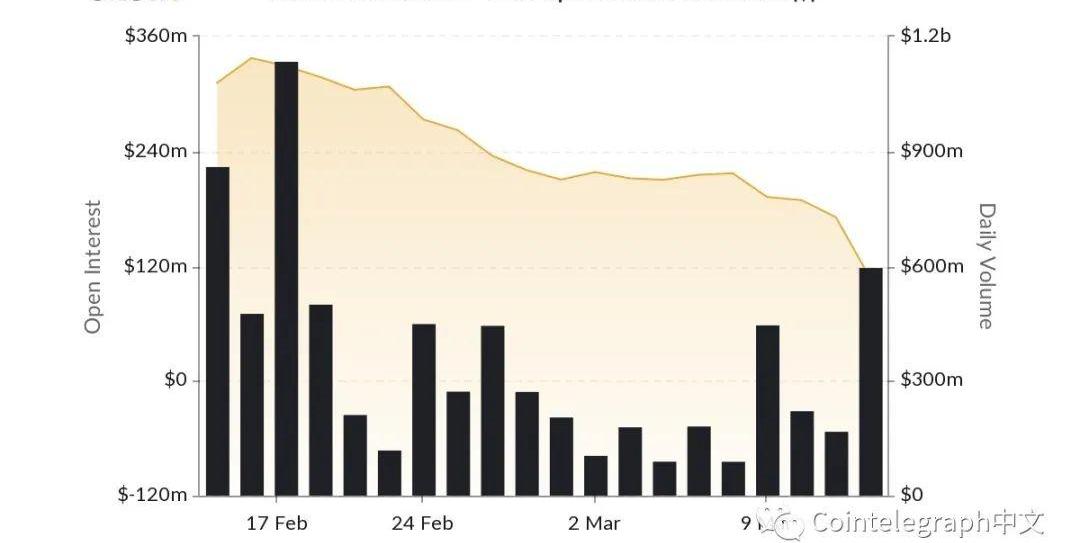

CME比特幣期貨未平倉總量。來源:Skew

早期開發者:中本聰在創建比特幣前 曾向外部密碼專家尋求過幫助:早期比特幣開發者、“上萬BTC購買披薩”當事人Laszlo Hanyecz在接受采訪時表示,中本聰在創建比特幣之前,曾向外部密碼專家尋求過幫助。

Laszlo Hanyecz表示其曾對中本聰選擇secp256k1橢圓曲線感到困惑,這一曲線在當時并不常用,更為常見的是NIST。多年來,許多比特幣愛好者一直在猜測,這是運氣還是天才之選,因為secp256k1橢圓曲線實際上更為有效,也降低了任何后門存在的可能性。Hanyecz就此向中本聰發送了郵件,詢問他為什么選擇這一特殊曲線,中本聰回信稱,他得到了一些專家的幫助——“我邀請了一些人幫我看了看,他們告訴我這一曲線很好用。”(Cointelegraph)[2020/6/2]

從上述來自Skew的CME比特幣期貨未平倉總量圖可以看出,從12月到2月中旬,未平倉量一直在強勁增長,但這究竟意味著什么呢?

動態 | 比特幣市場成熟度較高 未來或可與外匯市場競爭:據Newsbtc消息,近日波蘭克拉科夫科學院Henryk Niewodniczanski核物理研究所(IFJ PAN)的研究人員收集了2012年至2018年4月間以一分鐘為單位的比特幣價格變動的數據,制作成定價數據點分布圖,以此得出對于市場成熟度的分析。結果顯示,加密貨幣市場已經開始顯示出一定程度的金融成熟度,比特幣正在模仿股市等成熟金融市場常見的分形和多重分形。研究人員聲稱,比特幣和加密貨幣市場甚至可能在不久的將來與外匯市場競爭。[2018/10/14]

加密貨幣交易商有時會忘記CME的比特幣期貨每月交割一次。與Bitmex和幣安永續期貨不同,比特幣的CME期貨合約有一個固定的交割期,即每個月的最后一個周五。

這可能一定程度上解釋了2月份最后兩周未平倉頭寸從3.38億美元的峰值降至2.1億美元的原因。巧合的是,自2019年12月以來,比特幣價格上漲了55%,牛市勢頭也隨之耗盡。

Coindesk稱分析師:比特幣上漲不值得驚訝,如7510美元上方鎖定,不排除8500美元可能:Coindesk發表文章稱,短期清盤或平倉在BTC價格突然反彈中扮演了重要角色,其分析師認為,比特幣價格上升的速度不值得驚訝,因為價格范圍越廣,整合區的持續時間越長,突破的暴力程度就越高。比特幣的整合期似乎已結束,出現明顯的看漲趨勢,接下來,如果在7510美元上方鎖定,就不能排除8500美元的價格的可能。[2018/4/12]

期貨交易量份額仍然很高

過去4個月,芝加哥商品交易所的日均交易量為3.76億美元,不過3月份的交易量有35%的下降趨勢。今年2月,美國財政部長史蒂文·姆欽發表言論稱加密貨幣被用作“相當于以前的瑞士秘密數字銀行”,可能降低了機構投資者對比特幣的興趣。

特朗普政府以及他本人直接發表的言論也常常會影響投資者的情緒,影響他們對加密貨幣投資的決定。

雖然最近有所下降,但過去10個交易日的平均成交量仍比2019年第四季度高出約8%。因此,2月18日芝加哥商品交易所11億美元的交易量似乎更像是一個異常值,而不是一個新的常態。

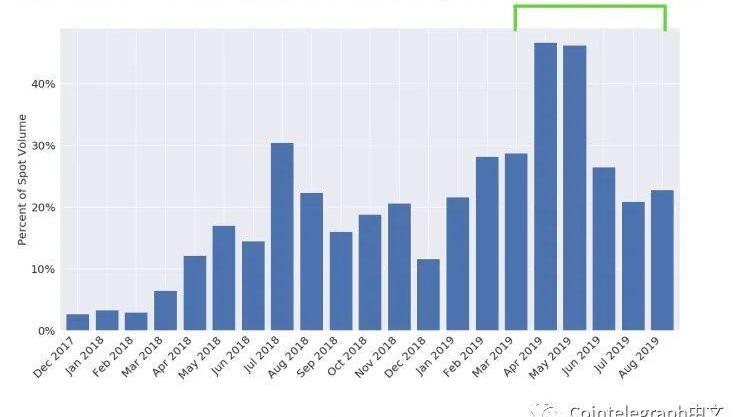

而比特幣的總交易量——包括常規交易所——也應該考慮在內。根據BitwiseAsset的一份報告,2019年全年,CME的比特幣期貨日均交易量在全球十大現貨市場的占比呈顯著上升狀態。

比特幣期貨交易量占比特幣現貨交易總量的百分比示意圖

資料來源:BitWisereport-SEC

機構投資者是否在推動比特幣行情?

許多散戶投資者經常說機構投資者在推動比特幣行情走勢,并且有一些證據支持這種說法。首先,與現貨市場活動相比,3.38億美元的未平倉合約是一個相當大的數額。不到一年前,Bitstamp上一個單筆5000比特幣的訂單就直接導致了包括CME在內的所有交易所近20%的閃崩。

另一項重要研究是ArcaneResearch最近的一項研究,該研究揭示了比特幣在CME期貨交割前的獨特交易行為。他們表示,在此類事件之前,比特幣價格平均下跌了2.3%。事實上,ArcaneResearch分析的20個月中有15個月都是如此。

比上文描述的還要復雜

有一件事很重要,那就是因果關系并不等于相關性。盡管到期前的價格波動不可否認,但沒有明確跡象表明這些波動是由機構投資者的資金流動引發的。CME以外的任何交易商都可能以交割期為借口來降低其倉位,甚至利用衍生品做空。從交易者的角度來看,不可能確認變化從哪里開始。

交易所之間的套利發生在微秒之內。目前還無法確定交易量的增長是否開始于某個單一地點。事實上,有一些量化交易員使用精確的技術來避免這種檢測。唯一可能的結論是,對機構投資者是否在抬高/壓低市價的任何結論都只是猜測。

衍生品交易不利于加密產業嗎?

不是的。2017年12月,芝加哥期權交易所和芝加哥商品交易所推出比特幣期貨標志著各大頂級加密貨幣交易所之間的價格異常點差的消失。根據Bitwise的報告,這種點差率現在大多低于0.10%,主要是由于新的市場參與者和衍生品合約帶來的額外流動性。

每個保證金交易商最終都需要承擔交易費用,而衍生品被設計成一種對沖工具,因此它們的整體影響是有益的。一種允許投資者押注下行風險的監管工具的存在證明了市場價格不容易被操縱。

重要的是要記住,每一筆衍生品交易都需要一個買家和一個賣家。波動的價格走勢在多個市場同時發生,這使得確定其來源的任務變得復雜。因此,將衍生品市場數據納入交易體系的投資者需要明白,交易量下降并不意味著投資者缺乏興趣。

盡管不得不考慮交割時間和平倉價格的大幅波動,但這可能適用于未平倉頭寸突然減少的情況。

美國財政部長史蒂文·姆欽近的言論中暗含的有關新法規的威脅也可以從一定程度上解釋價格和持倉量的變動。

本文觀點和立場僅代表@no

shitcoins?

本人,并不代表Cointelegraph。投資和交易有風險,建議讀者在做決定前自行做好研究。

一、比特幣對于現實生活的意義曾經有一段時間,我努力思考比特幣對于現實生活的意義,后來得出8個字:跨境、創新、違法、受限.

1900/1/1 0:00:00原文:人民論壇網 目前新型冠狀病疫情造成的經濟損失和社會影響仍在持續。如何戰勝疫情并早日恢復社會正常的生產和生活秩序?除了期待之中的宏觀調控、有效監管以及調動醫護人員趕往前線等強有力措施以外,

1900/1/1 0:00:00本文來源:人民郵電報,原題《區塊鏈賦能工業互聯網》 作者:清晨 “重大疫情之后,人們的生存、生活及生產方式將會發生永久而深刻的變化,數字化轉型已經成為人與企業生存和發展的‘必備之道’.

1900/1/1 0:00:00據Bitcoinist3月19日報道,美國聯邦存款保險公司已經批準比特幣倡導者、推特首席執行官杰克·多西申請成立Square金融服務公司一事.

1900/1/1 0:00:00編者注:原標題為《大跌之下的教訓與反思》。市場面前,人人平等。享有“華爾街教父”之譽的格雷厄姆曾早先曾經虧得傾家蕩產,從那以后,格雷厄姆的投資理念把安全放到第一位.

1900/1/1 0:00:00這是一篇很有意思的文章,原文標題:CryptoAnthropology。作者為我們介紹了加密世界里的那些形形色色的,具有代表性的角色,以及他們的群體特征.

1900/1/1 0:00:00