BTC/HKD+1.53%

BTC/HKD+1.53% ETH/HKD+1.83%

ETH/HKD+1.83% LTC/HKD+3.64%

LTC/HKD+3.64% ADA/HKD+4.9%

ADA/HKD+4.9% SOL/HKD+4.04%

SOL/HKD+4.04% XRP/HKD+2.94%

XRP/HKD+2.94%2020年是DeFi元年。在這一年里,DeFi的市場規模急速擴大。根據Arcane Research的統計,年初時,DeFi的總鎖倉量大約為6.7億美元,此后半年,DeFi一直不溫不火,總鎖倉量穩定在7億美元至10億美元之間。直到6月16日,Compound推出治理代幣COMP,新的激勵模式為DeFi的發展帶來了變局。隨著越來越多的DeFi項目啟動流動性挖礦,DeFi正式步入“農耕時代”,總鎖倉量快速增長,截至年末已經達到了約145億美元,年漲幅約2100%。

相輔相成的是,這一年,DeFi的用戶規模也有了較大增長。截至12月,不僅獨立地址總數突破100萬個,較年初翻了近10倍,而且各DeFi平臺的全年日均活躍地址也普遍增長97%以上。

除此之外,在DeFi元年里,這一領域的產品形態也日益豐富。在今年以前,DeFi產品主要以借貸平臺和訂單薄型的去中心化交易所為絕對主導,但隨著市場規模和用戶規模的雙雙擴大,自動化做市商(AMM DEX)、聚合理財、NFT、保險、合成資產等產品開始出現,DeFi協議的可組合性促成了“DeFi樂高”的誕生,這進一步豐富了DeFi的玩法。

為了全面展現過去一年中DeFi領域的發展現狀和變化趨勢,PAData將從資金、用戶和安全三個維度對各主要DeFi產品的數據表現進行分析。

數據回顧:

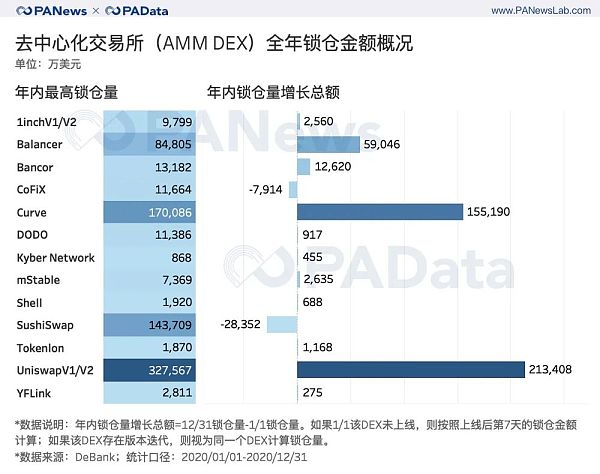

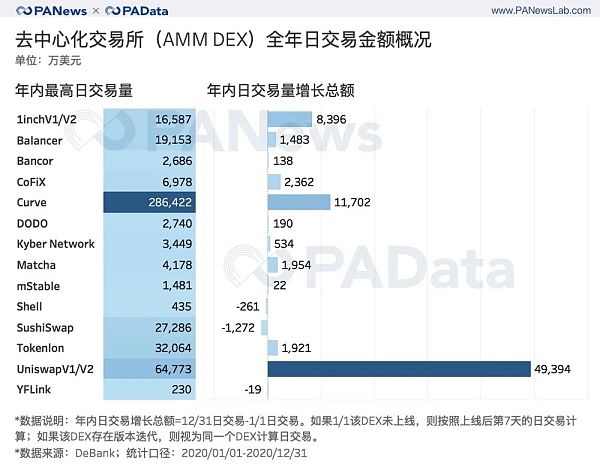

AMM DEX的鎖倉量平均增長了1167.62萬美元,平均漲幅約為405.29%。日交易額平均增長了1008.37萬美元,平均漲幅約為2415.79%。

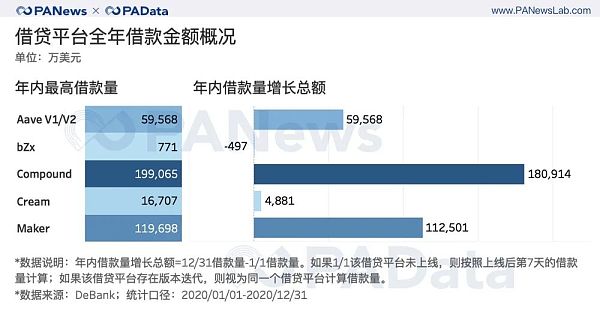

借貸平臺的借款規模從9320.97萬美元上升至36.82億美元,全年漲幅大約為3850.64%,相當于翻了40倍。

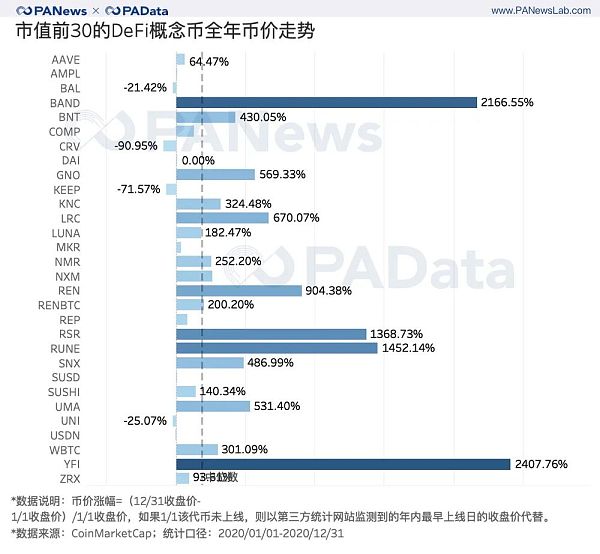

市值排名前30的DeFi概念幣的幣價平均上漲了191.33%。YFI和BAND是全年表現最好的兩個DeFi概念資產。

DeFi概念幣的估值高開低走,總體呈下降狀態,年內平均下跌55.62%。

DeFi合約的全年日均鏈上活躍地址均值約為427個,年均增長97%。

星巴克本周三將推出新NFT,數量為5000個:4月18日消息,星巴克宣布太平洋夏令時間4月19日上午9點將推出Polygon鏈上的NFT系列“First Store Collection”,NFT數量為5,000個,每個價格為100美元。此前已經擁有兩張星巴克NFT郵票的用戶將在周三搶先體驗。

據悉,該系列NFT靈感來自星巴克在西雅圖Pike Place Market的第一家商店。用戶購買NFT可獲得1,500積分,并在其Web3平臺Starbucks Odyssey中兌換獎勵。此外,Starbucks Odyssey還將于4月24日為Beta版用戶推出一系列福利。[2023/4/18 14:10:14]

全年共發生62起安全事件,其中45起造成實際經濟損失,披露的損失金額約2.37億美元。

AMM DEX興起,日交易量平均上漲2415%

自動化做市商(AMM DEX)的興起和訂單薄型去中心化交易所(Order Book DEX)的“退潮”是2020年DeFi領域的重要變化之一,這既與DeFi其他領域的發展密不可分,同時也體現了去中心化理念在區塊鏈應用過程中的指引性。

在DeFi元年,多個主要AMM DEX的鎖倉金額都有顯著增長。根據DeBank的統計,Uniswap的鎖倉金額全年增長了約21.34億美元,是所有AMM DEX中鎖倉金額增長最多的一個DEX,相較1月1日翻了約82倍。其次,Curve和Balancer的鎖倉金額也有較大幅度增長,分別于年內實現了約15.52億美元和5.90億美元的增長,且兩者由于剛上線時鎖倉金額較小,因此年內漲幅較Uniswap更顯著,都相當于年初翻出了900倍以上。

相反,上線即備受關注的SushiSwap是觀察范圍內鎖倉量下降最多的一個DEX,年內鎖倉總額下降了約 2.84億美元,跌幅約19.73%。另外一個鎖倉量下跌的是CoFiX,大約下降了7914萬美元,跌幅約96.69%。

如果以中位數作為平均水平的參考值,那么2020年全年,各DEX的鎖倉量平均增長了1167.62萬美元,平均漲幅約為405.29%。

GSR:將承擔 FTX 倒閉造成的客戶損失,不再在火幣上進行交易:金色財經報道,加密做市商 GSR 首席執行官 Jakob Palmstierna 表示,其對 Alameda 無風險敞口,對 FTX 的敞口僅限于公司現金余額的個位數百分比。該公司將承擔 FTX 倒閉造成的客戶損失,并將不再在加密貨幣交易所火幣上進行交易。(the block)[2022/11/10 12:45:37]

年內最高鎖倉額是AMM DEX全年繁榮發展的最佳印證,根據統計,Uniswap的年內最高鎖倉額高達約32.76億美元。另外,共同進入“十億美元俱樂部”的DEX還包括Curve和SushiSwap,鎖倉峰值分別約為17.01億美元和14.37億美元。

從鎖倉量的分布來看,AMM DEX是一個兩極分化較為明顯的市場,Uniswap、SushiSwap、Curve和Balancer積蓄了市場中的主要資金,其他DEX則瓜分剩下的市場資金。

除了鎖倉金額以外,2020年AMM DEX的日交易量也有明顯的增長。根據統計,Uniswap的日交易額年內增長了約4.94億美元,是觀察范圍內日交易金額增長最多的一個DEX,相較于1月1日大約上漲了42200.12%。高增長的背后除了與Uniswap啟動流動性挖礦有關以外,還受到其他DeFi項目的活躍有關。Uniswap作為最大的AMM DEX,與其他DeFi協議進行樂高組合,這帶動了Uniswap的交易量走高。

此外,Curve和1inch的日交易額在年內也分別實現了約1.17億美元和8396萬美元的高增長,年漲幅分別約為268.78%和26134.43%。

考慮到各DEX日交易量的分布較為分散,因此以中位數表示平均水平。根據統計,2020年,15個AMM DEX的日交易額平均增長了1008.37萬美元,平均漲幅約為2415.79%。

安全團隊:BSC鏈上RSHIB項目發生Rug Pull,代幣價格暴跌92%:8月25日消息,安全團隊CertiK預警監測顯示,BSC鏈上RSHIB項目發生Rug Pull,RSHIB代幣價格暴跌92%。合約部署者移除流動性并向外部賬戶(EOA)地址發送約47枚BNB。該項目的推特帳戶也已被刪除。[2022/8/25 12:47:44]

從年內最高日交易量來看,Curve創下了單日約28.64億美元的最高交易記錄,其次還有5個DEX的日交易量也邁過了億美元關口,分別是Uniswap、TokenIon、SushiSwap、Balancer和1inch。其他DEX在交易額上則要低一個量級,最高都不超過5000萬美元。

借款總規模突破36億美元,Compound、Maker和Aave“三分天下”

2020年,借貸市場也實現了跨越式發展。不僅借貸平臺的數量從2個發展至近10個,用戶不僅可以選擇Maker和Compound這樣的“老牌”平臺,還可以選擇Cream、ForTuBe Bank這樣的“新秀”平臺。而且資金規模同樣迎來爆發式增長。

從鎖倉總額來看,Maker、Aave和Compound的鎖倉金額于年內都增長了15億美元以上,其中,增長額最多的Maker增長了約24.06億美元,年漲幅達到550.53%。但Cream和bZx的鎖倉總額增量則要低的多,分別只實現了約2.63億美元和1614萬美元的增長。

在2020年,Maker還創下了約28.92億美元的年內最高鎖倉記錄,另外,Compound和Aave的最高鎖倉金額也在20億美元左右。

另一方面,根據DeBank的統計,2020年所有借貸平臺的借款規模從1月1日的9320.97萬美元上升至12月31日的36.82億美元,整體漲幅大約為3850.64%,相當于翻了40倍。其中,Compound的借款規模年內增長約18.09億美元,漲幅約8517.06%,相當于翻了86倍。另一個借款規模超過十億關口的平臺是Maker,其借款總額年內增長了11.25億美元,漲幅約1563.21%。

今日恐慌與貪婪指數為28,恐慌程度小幅下降:金色財經消息,今日恐慌與貪婪指數為28(昨日為26),恐慌程度小幅下降,等級仍為恐慌。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/7/27 2:40:03]

從年內最高借款量來看,Compound年內創下了約19.91億美元的最高日借款總額,Maker年內最高日借款總額也達到了約11.97億美元。其次,Aave和Cream年內最高日借款總額則要低一個量級,分別達到了約5.96億美元和1.67億美元。

總體而言,無論從鎖倉總額來看,還是從借款規模來看,Compound、Maker和Aave已經成為拉動借貸市場發展的“三駕馬車”,其他借貸平臺的市場份額和影響力都還相當小。

DeFi概念幣普漲191%,估值平均下跌55%

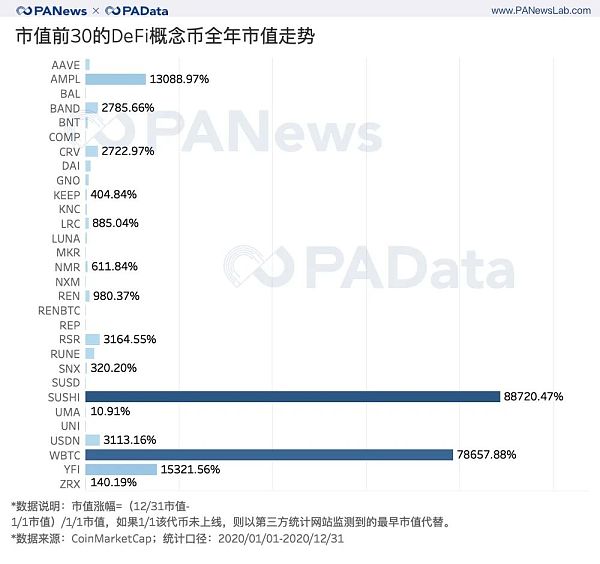

流動性挖礦為解決DeFi的激勵問題提供了新的思路,治理代幣在二級市場上的瘋狂表現為用戶提供了超額收益。根據CoinMarketCap的統計,以中位數表示平均水平時,2020年市值排名前30的DeFi概念幣的幣價平均上漲了191.33%。其中,YFI和BAND是表現最好的兩個DeFi概念資產,其幣價于年內分別上漲了2407.76%和2166.55%。另外,RUNE、RSR和REN的幣價漲幅也很高,都超過1000%或接近1000%。

值得注意的是,DeFi領域中的主流應用,比如Uniswap、Curve、Balancer,其治理代幣卻高開低走,全年漲幅均為負。其中,Curve的代幣CRV下跌了90.95%,是觀察范圍內幣價下跌最多的一個概念幣,另兩者的代幣BAL和UNI也都下跌了20%以上。

音樂NFT初創公司ArtistFirst完成550萬美元種子輪融資,Multicoin Capital領投:5月25日消息,音樂NFT初創公司ArtistFirst宣布完成了一筆550萬美元的種子輪融資,Multicoin Capital領投,Krafton、Pravega Ventures、GAMA、WoodstockFund、IOSG Ventures、Polygon Studios以及Sandeep Nailwal(Polygon的聯合創始人)、Gokul Rajaram、Prashant Malik和Miten Sampat等參投。本輪融資資金將用于擴充其技術團隊和行業合作伙伴關系,并招募藝術家。

ArtistFirst是NFT音樂平臺FanTiger的運營商及開發公司,該平臺幫助藝術家創建和銷售音樂NFT,這些NFT也能讓粉絲有機會與藝術家一起構建音樂社區并獲得其他福祉和獎勵,比如了解音樂制作幕后內容、明星見面、獨家訪問未發布音樂等。[2022/5/25 3:40:27]

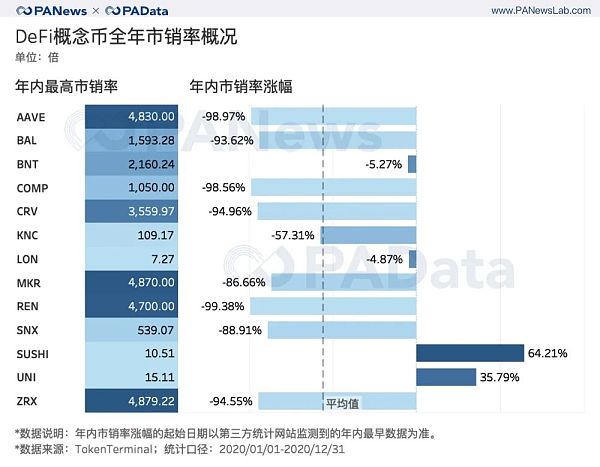

2020年DeFi概念幣的幣價整體處于上漲形式中,其估值也處于高位區間。Token Terminal通過代幣完全稀釋后的市值和DeFi平臺的年化總收入來估算各DeFi概念幣的市銷率。作為一種估值方法,市銷率是最近兩年在國際資本市場新興起來的市場比率,主要用于高科技企業。一般而言,市銷率與投資價值成反比。

根據統計,AAVE、MKR、REN和ZRX的年內最高市銷率都在4000倍以上,最高的ZRX達到了約4879倍。此外,BAL、BNT、COMP、CRV的年內最高市銷率也在1000倍以上。可以說,2020年,觀察范圍內超過一半的DeFi概念幣年內最高估值都處于異常高的狀態。只有LON、SUSHI和UNI的年內最高估值水平不超過15倍,處于一般狀態。

年內最高市銷率通常出現在該DeFi產品剛剛上市時,到年末時,這些概念幣的市值大多回落到正常范圍內,比如估值最高的ZRX也只有266倍左右、CRV只有 179倍左右、BAL只有101倍左右。

因此,從市銷率的變化趨勢來看,DeFi概念幣的估值高開低走,總體呈下降狀態,年內平均下跌55.62%。其中,AAVE、BAL、COMP、CRV、REN和ZRX的市銷率都在年內下跌了90%以上,MKR和SNX的市銷率也下跌超過80%。這表明DeFi投資市場正在回歸理性。一輪普遍的“殺估值”為DeF概念幣的未來發展留出了投資空間。

另外,主流DeFi概念幣的市值在2020年也與幣價同向發展,SUSHI和WBTC市值都翻了700倍以上,另外,FYI和AMPL的市值也翻了100倍以上。但是,另一方面,BAL、UMA、COMP的市值漲幅都低于15%,漲幅最小的BAL年內只上漲了6.40%。

考慮到不同概念幣的市值漲幅差異較大,因此以中位數表示平均水平。根據統計,2020年,市值前30的DeFi概念幣的市值平均上漲了623.77%。市值漲幅顯著高于幣價漲幅的原因之一或是受到流通數量的影響,比如WBTC,根據glassnode的統計,2020年其流通量增長了11.51萬枚,漲幅約為19534.46%。對于其他流動性挖礦的代幣而言,流通數量則與挖礦方案規定的釋放量有關。

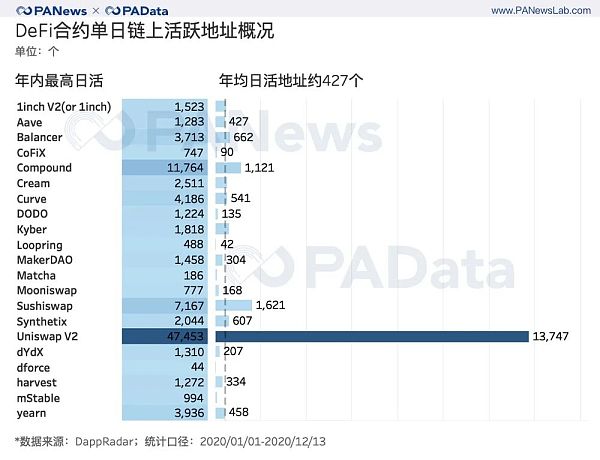

日均活躍地址427個,年均漲幅約97%

在DeFi發展元年,雖然從資金角度而言,其市場規模實現了跨越式發展,但從用戶體量的交易來看,DeFi仍然屬于小眾市場。

根據 DappRadar的統計,在21個DeFi合約中,Uniswap是單日鏈上活躍地址數量最多的一個合約,全年日均達到了13747個。但除此之外,其他DeFi合約的單日鏈上活躍地址數量則要少的多,即使是比較活躍的SushiSwap和Compound,其全年日均鏈上活躍地址數量也只有1621個和1121個。如果以中位數來表示平均水平,那么2020年,DeFi合約的全年日均鏈上活躍地址均值約為427個。

不過從各DeFi協議的年內最高單日鏈上活躍地址數量來看,都遠遠高于其平均水平,這意味著DeFi的用戶規模表現出明顯的時間波段性。從統計結果來看,年內單日鏈上活躍地址數量最多的是 Uniswap,達到了約4.75萬個。Compound年內最高單日鏈上活躍地址數量也突破了10000關口,約為1.18萬個。另外,包括1inch、Aave、yearn、Curve等熱門應用在內的13個協議的最高單日鏈上活躍地址數量也都超過了1000個。

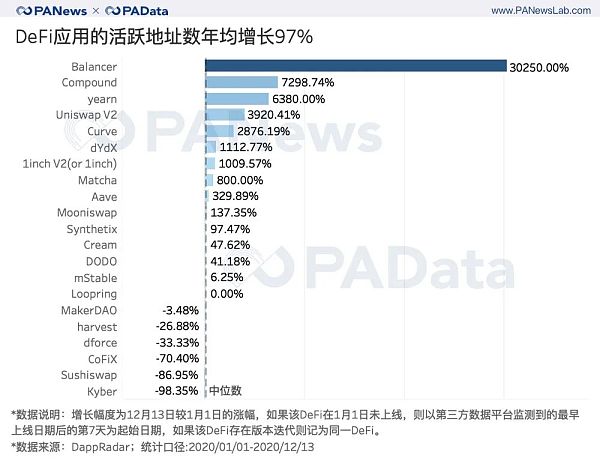

雖然2020年整體的活躍用戶并不多,但是流動性挖礦仍然極大地促進了用戶規模的擴大,這對DeFi而言有著長期的積極影響。根據統計,年內單日鏈上活躍地址數增長幅度最大的是Balancer,漲幅達到約30250%,相當于翻了302倍。Compound和yearn的活躍地址漲幅也很大,分別達到了約7298.74%和6380.00%,相當于各翻了72倍和63倍左右。

如果以中位數表示平均水平的話,那么2020年這21個DeFi協議的鏈上活躍地址數平均上漲了97%。除了Maker、Harvest、dForce、CoFiX、SushiSwap和Kyber這6個協議以外,其余15個協議的用戶規模都在擴大。

全年安全事件致損2.37億美元,合約漏洞是主要安全隱患

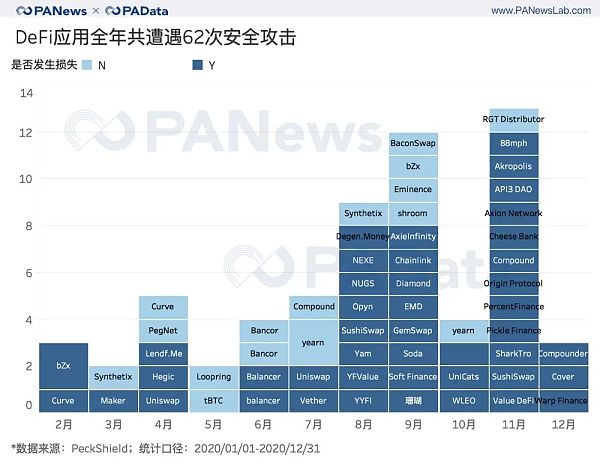

2020年,DeFi的快速發展還吸引了黑客的目光。根據PeckShield的統計,全年共監測到安全事件62起。其中,8月、9月和11月是全年安全事件高發期,分別發生了9起、12起和13起。全年共有 54個項目發生安全事件,包括Maker、Compound、Curve、Uniswap等主流項目。其中yearn和bZx是2020年遭受安全事件最多的兩個項目,各自遭受了3次攻擊。其次,Uniswap、Synthetix、SushiSwap和Curve也都各自遭受了2次攻擊。

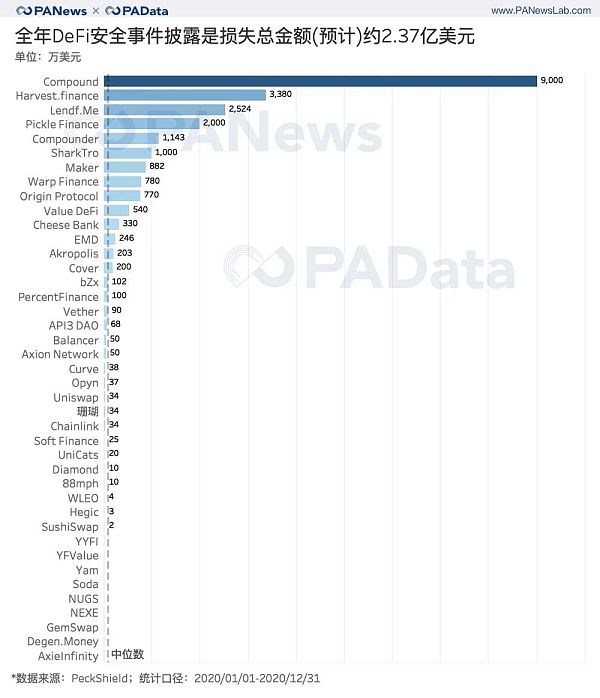

62起安全事件中,發生經濟損失的45起,披露損失金額的有34起,總計損失金額約2.37億美元。其中,Compound在11月26日因預言機攻擊導致9000萬美元資產遭清算,該事件的致損金額是全年單次安全事件中最高的。另外,Harvest、Lendf.Me、Pickle Finance、Compounder和SharkTro這5個DeFi協議因安全事件遭受的損失金額也都高于 1000萬美元。如果以中位數表示平均水平的話,2020年單個協議的平均損失金額大約為90萬美元。

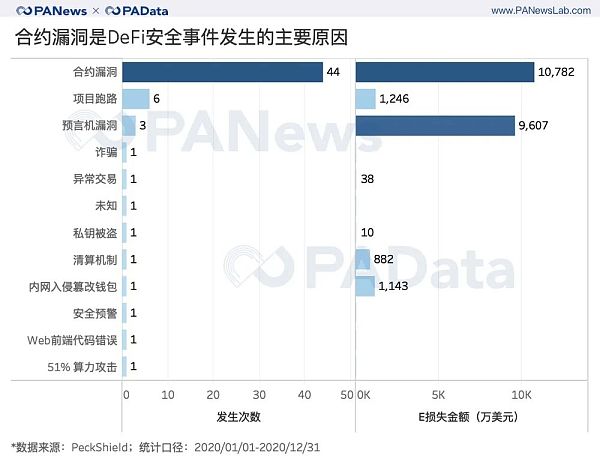

縱觀全年安全事件發生的原因,合約漏洞是主要成因,共有44起相關安全事件,總致損金額達到約1.08億美元。其中,閃電貸和重入攻擊兩種主要的合約攻擊手法,分別有9次和6次,致損金額分別約為4360萬美元和3564萬美元,累計損失金額占合約漏洞致損總額的約73.37%。另外值得關注的攻擊手法還有預言機漏洞攻擊,全年累計發生3起相關攻擊,致損總額約為9607萬美元。

全年安全事件頻發與2020年“DeFi Lego”玩法越來越多有關,項目組合導致系統性風險擴散,但這恰恰又是DeFi的潛力所在。2021年DeFi再進一步還需要更加安全的合約作為基礎。

其他說明:

參考PAData早前文章《數說風口上的DEX:流動性暴漲300% ,“壽司大廚”吃相難看》。

如果一起安全事件攻擊兩個或以上的DeFi協議,則按被攻擊的DeFi協議的數量計算安全事件數量。

分析師 | Carol?編輯 | Tong?

數據合作伙伴?| PeckShield & DappRadar

1月21日,美國當選總統拜登宣誓就職美國第46任總統。拜登在就職后首條推文中說“沒有時間可以浪費”.

1900/1/1 0:00:002021年第一個交易日,即1月4日,GameStop股價報在17.25,后在接下來的10天里翻倍.

1900/1/1 0:00:001月10日,EOS創始人Daniel Larimer宣布辭去自己在 EOS 母公司Block.one 的CTO 職位.

1900/1/1 0:00:00金色財經訊,1月25日,以太坊在持續上漲,價格達到了1474.99USDT,超過了上周創下的歷史新高,現已回落至1419.1USDT,在過去24h內上漲了7.33%.

1900/1/1 0:00:00先來回答一個問題:Osasion歐賽是什么?它要做什么?首先回答第一個問題,Osasion是什么?Osasion歐賽公鏈,旨在建立去中心化資產共識鏈上分布式金融生態.

1900/1/1 0:00:00來自The Block的報告,據熟悉舊金山加密獨角獸計劃的兩位消息人士稱,首家合規交易平臺Coinbase選擇了納斯達克作為直接上市的場所.

1900/1/1 0:00:00