BTC/HKD-1.21%

BTC/HKD-1.21% ETH/HKD-2.94%

ETH/HKD-2.94% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD-3.77%

ADA/HKD-3.77% SOL/HKD-0.49%

SOL/HKD-0.49% XRP/HKD-3.66%

XRP/HKD-3.66%作者:哈希派-Adeline

0利率來了,“負利率”還會遠嗎?

美國股市連續熔斷、金融市場大幅波動而引發的美元流動性危機下,3月15日下午,美聯儲打出了“寬松組合拳”,臨時緊急開會宣布重啟QE“量化寬松”政策,通過擴大美國政府的負債,來變相增加市場的貨幣供應,開啟7000億美元的“大放水”;同時暴力降息100個基點,將聯邦儲備基金率降至0-0.25%區間,正式開啟了“0利率時代”。

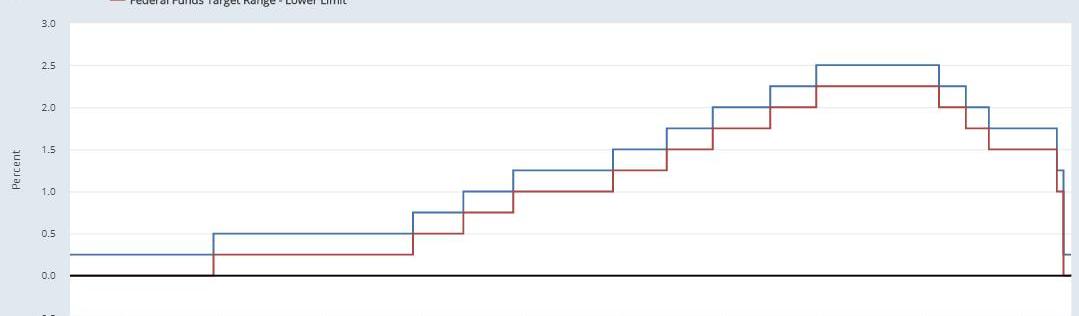

聯邦儲備基金率數據來源:美聯儲官方網站

加上在這之后,美聯儲又允許銀行提高杠桿率來幫助應對美國國債流動性不足的局面,受此消息影響,3月25日,美國1個月和3個月期國債收益率一度跌入負值,這意味著17萬億美元的美國國債市場離負收益率又近了一步。

實際上,其他幾大經濟體甚至早就步入了“負利率時代“——日本央行的利率水平已經降至-0.1%,歐央行的隔夜存款利率已經降至-0.4%,英央行的基準利率最近也所有下調。因此,市場上開始猜測在寬松政策不斷加碼下,美元利率將繼續下行,很快也將加入到“負利率俱樂部”。

OKEx Jay Hao:“負利率”必然會給加密市場帶來正向影響:金色財經消息,今日OKEx交易所CEO Jay Hao就“負利率”發表看法:“我認為加密資產市場而言,必然會帶來正向影響。邏輯很簡單,在負利率政策下,傳統資產的收益率將普遍下降,促使人們更加偏好一些高風險資產或新興資產以獲取更高的收益。從中長期看,加密資產將進入更多人的視野,由于加密數字貨幣是新興資產,目前與傳統金融市場關聯度非常低,因此全球經濟波動對加密資產的影響程度較低,另一方面,加密資產普遍具有高風險高收益的特征,由于人們風險偏好的變化,更多的投資者在未來會選擇配置加密資產”。[2020/5/20]

對穩定幣來說,這意味著什么?

而無論是傳統金融市場還是加密貨幣市場,都密切關注美元的0利率以及可能的負利率帶來的影響。盡管加密市場和傳統金融之間似乎存在天然壁壘,但與美元錨定的穩定幣逐漸占據市場后,公有鏈開始與美元建立連接。

從穩定幣的發行方的角度來說,尤其是USDT、USDC、TrueUSD等與美元1:1錨定的穩定幣,他們對美元的利率變化非常敏感,負利率帶來的可能是毀滅性的打擊。

分析:若美國實施負利率,比特幣和黃金或因此受益:傳統金融對比特幣的影響可能是好事,因為隨著美國關于負利率的呼聲越來越高,比特幣牛市行情最近得到大幅提振。過去幾周盡管S&P 500上漲35%,比特幣和黃金等也出現類似漲幅,但全球經濟形勢呈現出越來越糟的趨勢。

為了對抗這些趨勢,僅在過去兩個月,美聯儲資產負債表增加逾2.3萬億美元,較2019年年末余額增長50%。但分析師表示這還不夠。此前曾擔任明尼阿波利斯聯邦儲備銀行行長的經濟學家Narayana Kocherlakota最近發文概述美國將利率降至負值的理由。去年年底,前美聯儲主席Alan Greenspan表示,負利率蔓延到美國只是時間問題。Gemini聯合創始人Tyler Winklevoss在推特評論Kocherlakota的文章,認為這一舉動是史無前例的,也是潛在危險。

人們認為比特幣將從該趨勢中受益。由于負利率,現金可能很快就需要很高持有成本,而比特幣提供0%收益率,并且由于減半機制,比特幣是相對通縮的貨幣。隨著負利率和越來越奇怪的貨幣政策出現,法定貨幣將緩慢(但越來越快)貶值,這對黃金或比特幣等稀缺且去中心化的貨幣形式來說應該是一種好處。(Bitcoinist)[2020/4/26]

早前就有媒體提出質疑,對負利率到來后穩定幣是否還能與美元維持1:1錨定表示懷疑,這也并非空穴來風。

動態 | 比特幣和黃金可以作為對負利率環境下的保險:據ambcrypto 9月9日消息,比特幣評論員Max Keizer最近采訪了ingoldwetrust.org的出版商Mark Valek,討論了比特幣與黃金。Valek表示:“在黃金和比特幣之間的辯論中不要教條主義。比特幣是一項巨大的發明,它有朝一日可能成為新的全球儲備貨幣。黃金和比特幣是失敗的中央銀行的最終保險。隨著負利率國家和負收益率債券規模日益增加,黃金和比特幣都是硬通貨,人們可以意識到他們可以作為價值儲備的一部分,而務實的交易者可以在黃金和比特幣的綜合投資組合中獲得收益。”[2019/9/9]

以首當其沖的USDT發行公司Tether為例,Tether的盈利方式主要有兩種:一是存在銀行里的1:1美元儲備金所產生的利息,二是交易贖回費用。

根據Tether每日公示的USDT資產情況,Tether的美元儲備已達65.28億美元,如果根據目前Tether公司的公告,現在USDT的儲備率已恢復為100%,按Bitfinex首席技術官PaoloArdoino之前的說法,Tether的美元儲備基本上是現金和像國債那樣比較安全的固定收益投資。那么在美元0利率之前,我們粗略估計年收益率大概在1.5%-2.5%左右,最終這部分將產生0.98億-1.63億美元的收益,這是Tether營收的重要組成部分。

動態 | BM提問社區喜歡-1%負利率或1%通貨膨脹:今日晨間,BM現身電報群與社區成員進行熱烈的討論,以下是重要內容綜述: 1. 我們正不斷的壯大團隊,夜以繼日地改進EOSIO; 2. 你們更喜歡-1%的負利率還是1%的通貨膨脹?或許鼓勵抵押的更具有稅收優勢的方式是,對不抵押實行負利率; 對此,有社區成員回復到:“我以為數學能揭示一些東西,但它沒有。這兩種方式看起來結果都一樣。任何通貨緊縮的好處都沒有了,因為你持有的資產也在縮水。” BM回復到:“抵押產生利息,但也會產生稅,負利率是不會產生任何稅的。” 3. 社區提問:“針對PCIe 4.0標準接口ssd驅動器的ryzen芯片組,讀寫速度最高可達5GB/s ,他們是否支持BP足夠快的讀取ram資源?” BM對此表示:“我們正在做測試,當前的問題在于延遲,而不是吞吐量。” 隨后BM發推文表示,我們團隊最近正在進行nodeos(節點操作系統)的壓力測試,其中當3.2億個EOS帳戶進行隨機交易,TPS可維持在數千以上,EOSIO的擴展正在進行中![2019/5/31]

摩根士丹利(MORGAN STANLEY):央行可能會用加密貨幣加強負利率:根據摩根士丹利(Morgan Stanley)的新發現,各國央行可以使用加密貨幣,使得大幅降息來減輕下一場金融危機的負面影響。[2018/5/15]

數據來源:Tether官網公示

然而水能載舟,亦能覆舟。美聯儲將聯邦基準利率降至近于零的水平,銀行也將下調存款賬戶的年化收益率,這意味著穩定幣發行方將美元儲備金存在銀行以獲取利潤的這一盈利模式將失效。而負利率之下,穩定幣發行方需要自己墊付資金才能確保儲備金存款不會縮水。

這早就有前車之鑒——Stasis穩定幣時至今日可能少有人聽說過,但在之前它是歐洲發行的規模最大的穩定幣,共發行了約3,100萬歐元的穩定幣。但在歐洲央行(ECB)的零利率政策下,基于歐元的穩定幣完全沒有競爭力。在Stasis發布的最后一個年度財務報表中,顯示收入為0歐元,支出卻高達1500萬歐元。

隨著美元利率的不斷走低,這一盈利模式注定難以為繼。

對此,Bitfinex的總顧問StuartHoegner在接受TheBlock采訪時就表示,除了美元外,Tether也有“儲備其他現金等價物,并且可能不時還包括Tether向第三方提供貸款而引起的其他資產和應收賬款”,至于具體的情況,Hoegner拒絕透露。其他包括Paxos,TrustToken和Gemini在內的穩定幣發行方,也都表示將確保維持1:1的比率,但具體的策略卻無一提及。

那我們不妨猜測一下兩種有可能的情況。

負利率可能會促使穩定幣的發行方去尋求更高收益的資產,將美元儲備金投入非零風險的投資工具,比如,早在2019年,利率已經有下滑跡象的時候,Circle就宣布:“未來可能將這些資金投資于高流動性、AAA級固定收益證券。”不過,雖然AAA級固定收益證券的風險較低,但不意味著沒有風險。目前整個穩定幣市場已接近70億美元,巨大體量下,退出成本增加,所以相對的,穩定幣信用風險也將進一步升高,如何平衡信用風險和收益將是一大難題。

或者從交易費用入手,目前包括Tether在內的公司都收取交易贖回的手續費用,但隨著0利率以及可能的負利率的來臨,穩定幣發行方可能會收取更多的費用來面對儲備金的縮水。但在群雄逐鹿的穩定幣市場里,用戶對交易費用敏感,將支出轉嫁給穩定幣持有者將不得不面對客戶流失的問題。從另一個方面來看,負利率將讓發行方重新探索盈利模式,盡管目前而言,充斥著各種質疑聲音的USDT占據了穩定幣市場的大半江山,但是盈利模式的轉換如果造成客戶流動,將有行業重新洗牌的可能。同時,其他抵押模式的穩定幣在未來可能會受到更多關注,比如MarkerDao的DAI、與黃金掛鉤的PAXGold等。

而站在穩定幣用戶的角度來說,不論發行方是將儲備金投入非零風險的投資工具還是收取更多的交易費用,都有將風險轉嫁給用戶的可能性。

風波又雙叒起,USDT還能挺過來嗎?

經濟全球化的今天,往往牽一發而動全身,鮮有例外。一旦負利率時代開啟,以USDT為首的穩定幣將首當其沖,將造成發行方的經營困境。

而回首USDT的這些年,一路下來其實風波不斷。

2018年10月15日,USDT遭遇價格閃崩,從本應保持的1美元附近下跌至0.87美元,跌逾12%,遭到各交易所瘋狂拋售。加上前后經歷的超發質疑、美元存取困難等一系列負面事件之后,USDT的口碑接連下滑,其他穩定幣借機增發,媒體上各種看衰聲音四起。

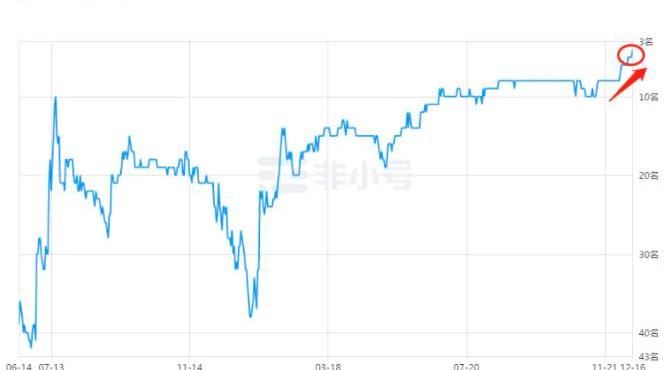

但隨后的2018年11月1日,Tether宣布已與位于巴哈馬的Deltec銀行建立了合作關系,并公布了該銀行出具的約18.3億美元的資產證明,給當時的投資者吃了一顆“定心丸”,持續了半個多月的恐慌情緒有所緩解,加上加密熊市之下,USDT仍是資金的主要出入口,這次暴雷并未有效動搖其穩定幣市場龍頭地位,甚至市值還不降反升,根據非小號數據,2018年12月3日開始,USDT市值排名從第8名到目前已躋身第4名。

數據來源:非小號

時隔半年,USDT再一次經歷信用崩塌。2019年4月25日,紐約州總檢察長LetitiaJames在一份新聞稿中揭露加密交易所Bitfinex損失8.5億美元,隨后“挪用”Tether的儲備資金進行秘密彌補一事,受此消息影響,USDT的價格出現了異常波動:當日北京時間6點開始,3小時之內跌幅達2.1%,最低跌至0.985美金。USDC、PAX等頭部新興穩定幣在一夜之間看到了市場激增的需求,開始頻頻增發。

然而,再次暴雷也沒能讓這些穩定幣趁虛而入,USDT市場占比并未產生明顯下降,僅在事發當日快速下跌1.33%,下跌至96.94%,第二天就回升至97.98%。

一而再的暴雷事件,自從發行以來就飽受質疑的儲備金情況,都未能撼動USDT的位置。究其原因,具有加密貨幣性質的穩定幣投資者本身對風險具有較高的容忍度,大部分用戶都會更注重便捷性、流動性等實際體驗,且具有較強的交易習慣慣性。

但是這一次次的危機就好比壓在駱駝身上的稻草,數量多了還是會被壓垮。如果負利率環境持續過久,單一的盈利模式導致經營困境,這無疑將成為穩定幣市場的一大挑戰,有的或許斷臂求生,有的或許升級闖關。

不過這次,穩定幣霸主USDT還能挺住嗎?

附錄

https://www.theblockcrypto.com/daily/59996/negative-interest-rates-have-arrived-in-the-u-s-stablecoin-issuers-say-theyll-maintain-11-parity-with-the-dollar

https://www.fxstreet.com/cryptocurrencies/news/what-near-zero-interest-rates-mean-for-stablecoin-and-why-it-wont-hamper-its-growth-202004021138

Tags:穩定幣USDTHESDT穩定幣和加密貨幣lbank怎么充值usdttogetherbnb手游下載安裝穩定幣USDT行情

查爾斯·麥凱在其1841年出版的《離奇的大眾錯覺和群體瘋狂》一書中這樣寫道:人們在獸群中思考,在獸群中發瘋,但他們慢慢地,一個接一個地恢復理智。即使放到今天,這段話依然受用.

1900/1/1 0:00:00編者注:原標題為《幾個數據,幫助我們預判極端行情》一、極端行情,伴隨著極端信號在進入正文之前,我們先聊點其它的。在投資里,很多人習慣用一年四季來對應投資的周期變化.

1900/1/1 0:00:003月份,國內疫情逐漸緩解時,海外疫情卻突然爆發。截至北京時間26日17時,海外國家確診病例達380723例;死亡病例達17541例.

1900/1/1 0:00:00文:凱爾 來源:蜂巢財經 4月10上午8點48分,BSV網絡迎來首次區塊獎勵減半,礦工爆塊獎勵由12.5BSV調整至6.25BSV.

1900/1/1 0:00:00來源:區塊印象 編者注:原標題為《比特幣是屌絲“降維逆襲”的唯一手段》在知乎上看到一個挺有趣的話題:我們為什么在幾年之后才聽說比特幣.

1900/1/1 0:00:00作者:墨菲的時間 區塊鏈最大的特色是去中心化,而去中心化實現的基礎是共識。所謂共識,即共同的認識,沒有分歧。共識的力量非常強大.

1900/1/1 0:00:00