BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+2.13%

ETH/HKD+2.13% LTC/HKD+3.04%

LTC/HKD+3.04% ADA/HKD+2.74%

ADA/HKD+2.74% SOL/HKD+2.91%

SOL/HKD+2.91% XRP/HKD+2.16%

XRP/HKD+2.16%作者:王也

編者注:原標題為《DeFi課堂|DeFi清算人是如何工作的?》

由Conflux×Odaily星球日報聯合出品,星球日報資深記者@王也擔任主筆。

提到DeFi,人們關注更多的往往是抵押借貸、去中心化交易所、衍生品交易、穩定幣等等,但是很少有人會關注「清算」——DeFi生態閉環中必不可缺的環節。

「清算」一般由「清算人」來完成,「清算人」是保障DeFi借貸協議正常運轉的重要角色之一,他們往往在幕后工作,常常被大家戲稱為悶聲發大財的“礦工”,但是他們維持了整個DeFi市場的償付能力。

3月12日,加密貨幣市場遭遇暴跌,DeFi也遇到了史上最大規模鏈上清算,僅3月12日一天,以太坊上的DeFi項目就清算了2300多萬美元,創歷史新高。

其中MakerDAO產生了最多的清算,清算總額超1000萬美元,其次就是Compound和dYdX。

大部分DeFi用戶只知道自己抵押在DeFi協議上的資產被清算了,卻不知道自己的資產是如何被清算的?被誰清算的?清算的過程又是怎樣的?

今天這篇文章我們就來探討一下DeFi生態中的「清算人」到底是如何工作的?如何才能成為利潤豐厚的DeFi清算人?

數據:過去一周零知識區塊鏈上的交易量和投資者存款激增:5月24日消息,DeFi用戶正涌向使用“零知識證明”的基于以太坊的區塊鏈,DefiLlama數據顯示,zkSync Era、Starknet和Polygon zkEVM的活動在過去一周大幅飆升,這些鏈上去中心化交易所交易量過去一周分別增長了88%、48%和230%,總鎖定價值(Total Value Locked,簡稱TVL) 過去一周增長分別增長了13%、16%和219%。[2023/5/24 15:22:47]

DeFi為什么需要清算人?

在DeFi抵押借貸協議中,當抵押品價值超過貸款的價值,抵押擔保貸款運轉良好,從而使借款人可以獲得流動資金,同時無須出售其通常流動性較低的資產。然而,當抵押品價值下降時,理性的借款人會有動機逃避還款,這有可能讓貸方陷入困境。

所以就有了清算這個環節,設計清算的目的在于保護存款人,不讓其借款人拖欠其借款。這是通過以低價折扣獲取借款人的抵押品并將其轉化為借出的貸款來實現的。

為了降低風險,目前的主要借貸協議都是通過超額抵押的方式借款,通常要求抵押率低于150%,比如:用戶在Compound超額抵押ETH借出一筆DAI貸款,可是很不湊巧,在貸款期間恰逢ETH的價格大幅下跌,使得該借款人的抵押品價值跌破了對ETH要求的抵押品比率133%。

ZkSync正在為以太坊開發Layer 3區塊鏈:金色財經報道,zkSync 的開發者 Matter Labs 表示,它正在開發一個名為 Opportunity 的Layer 3 區塊鏈。Layer 3 仍處于初始開發階段,旨在進一步提高 zkSync 區塊鏈基礎設施的可擴展性。

該團隊計劃在 2023 年第一季度發布概念驗證。[2022/10/29 11:55:43]

如果沒有補足或者出售抵押品,就會觸發清算程序,此外,借款人還要繳納清算罰金

這個時候清算人可以觸發Compound清算程序,可以以低于市場價格3%—5%的折扣獲得ETH抵押品,由此,借款人償還了DeFi借貸系統的貸款,避免DeFi借貸平臺出現債務和壞賬,維持了系統的償付能力,同時,清算人也獲得了可觀的收益,兩全其美的結局。

如何成為清算人?

在弄明白清算人是如何工作之前,首先我們要知道如何才能成為清算人?成為清算人有哪些門檻?

本身做清算人是沒有門檻的,但是需要自身有一些代碼知識和市場敏感度,不然搶不到訂單。而且做清算人本身不需要任何原始資金的投入,可以不用本金就完成這筆清算,最后拿走5%的折扣,所以說清算其實是一種無風險的套利行為,清算人不需要靠預測幣價的漲跌來賺取收益,而且清算人用來完成清算的成本也可以從MakerDAO和Compound等借貸平臺上借得,也就是說前期根本不需要太多成本的投入。

證券日報:海南、深圳可作為區塊鏈電子票據改革樣本:7月8日,證券日報發文“我國多地積極探索區塊鏈電子票據 海南、深圳樣本將提供成熟經驗”。文章表示,海南省區塊鏈財政電子票據應用管理平臺在半年的時間里已累計開票超1900萬張,涉及金額超310億元。深圳區塊鏈電子發票系統目前累計開票超5000萬張,日均開票超12萬張,累計開票金額超650億元,已覆蓋批發零售、酒店餐飲、港口交通、房地產、互聯網、醫療等百余行業。業內專家普遍認為,海南、深圳在區塊鏈電子票據上的先行改革已卓有成效,海南、深圳可作為改革樣本為其他地方提供成熟經驗。[2021/7/8 0:35:07]

盡管成為DeFi清算人不需要太多的原始資金投入,但是要想成為清算人,清算工具還是必不可缺的,盡管不同的協議在機制和術語上有所不同,但它們基本上需要相同的組件:

1、機器人,去監控以太坊上面待處理的待清算貸款;

2、一套智能合約,能夠在一筆貸款中自動清算和出售抵押品;

3、去中心化交易所,可以用來即時出售清算抵押品,并保證清算人的利潤。

目前很多平臺使用提供清算機器人程序和監控的Dashborad幫助清算,不過主要還是靠清算人自己開發自動化清算工具。一些DeFi借貸協議也會通過自己現成的工具來幫助借款人清算,像MakerDAO有自己的開源機器人。

聲音 | 民生銀行董事長:基于區塊鏈等數字科技的全面引入,在未來10年預計將為服務業加快數字化轉型升級:2月4日,經濟參考報刊文“合作共贏是全球經濟主旋律對外開放是我國發展必由之路”。華夏新供給經濟學研究院理事長、中國民生銀行董事長洪崎認為,2020年我國實現國民經濟持續健康發展具備好于2019年的內外部環境。2020年第一天,央行就公布全面降準0.5個百分點。央行、銀保監會,還就破解中小民企融資難、融資貴提出了較系統的對策。此外,基于區塊鏈等數字科技的全面引入,在未來10年預計將為我國農業、制造業、金融業等服務業加快數字化轉型升級,實現“空中飛躍”、“云中漫步”式的超越,進而邁進高收入國家行列,提供強有力的技術支撐。[2020/2/4]

清算人是如何工作的?

不同平臺有不同的清算方式,對于MakerDAO系統而言,當系統被觸發大規模清算時,系統也會存在潛在的債務損失,為了避免損失,MakerDAO選用了通過拍賣的方式來對CDP持有者進行抵押物的清算,拍賣機制可以在清算人中間產生競爭,避免清算人以過低的折扣拍得借款人的抵押品,這種拍賣方式一定程度上可以保障借款人的權益。

但是在極端市場行情下,這種拍賣機制因為gas費過高的原因而癱瘓,導致“0DAI”拍賣事件出現,進而導致整個系統出現壞賬。MakerDAO不得不宣布拍賣MKR來償還400萬美元的債務。

分析 | 報告:金融、政務仍是區塊鏈的主戰場:根據互鏈脈搏研究院不完全統計,2019年一季度,全球共披露區塊鏈應用項目181個,環比增長8.4%。其中,中國的區塊鏈應用落地速度最快的國家之一。在2019年一季度披露的181個應用項目中,中國有78個,占比高達43.1%。從行業整體分布來看,金融和政務兩大領域,仍然是區塊鏈應用落地的主戰場。互鏈脈搏統計數據顯示,2019年1季度,區塊鏈金融類應用項目有36個,占比接近20%,而政務類應用項目。[2019/4/27]

與MakerDAO相比,Compound的清算機制更為簡單直接,只要清算人通過監控合約發現借款人的抵押率過低的的時候,一旦觸發清算程序,清算人就會立馬啟動清算,過程簡單粗暴。

區塊鏈投資基金DragonflyCapital初級合伙人TomSchmidt曾對幾個主流DeFi借貸平臺的清算機制做過分析和解讀,我們以MakerDAO為例來看清算人是如何工作的。

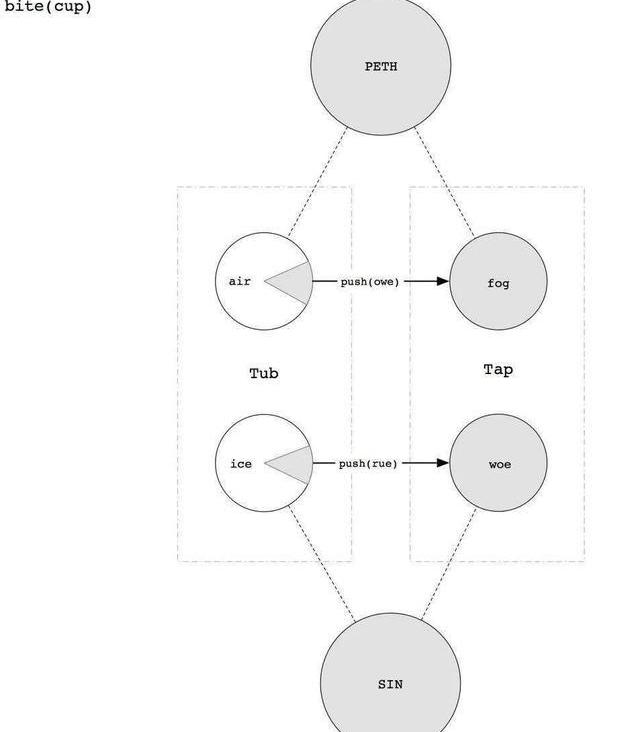

MakerDAO的清算過程主要分為兩部:“bite”和“bust”。

這與傳統金融市場的拍賣邏輯雷同:首先是將債務收回,然后是進行拍賣以償還出借人的債務。在Maker的系統中,收回債務是通過請求bite來觸發,然后清算通過在其智能合約集上請求bust來觸發。

下面通過兩個交易來看看“CDP17361”的一次清算,第一筆和第二筆交易涉及三個參與者:收貨人,我們稱為Ralph;借款人,我們稱為Brittany,清算人,我們稱為Larry。

Brittany用她的0.1ETH的抵押品借入8.5個DAI,這筆貸款完全處于MakerDAO要求的150%的抵押率之內,當時ETH價格為170美元。不幸的是,12月27日,ETH價格跌至125美元,這使得CDP處于抵押不足的狀態,這允許Ralph對該CDP發起bite請求,將其從SaiTubCDP的所有權回收到SaiTap。

在這個點上,系統依然處于抵押不足狀態。在Maker系統中,未償付的DAI數量要比ETH多,以支持所需比率DAI的價值。幸運的是,清算人Larry發現了這個CDP,并支付8.5DAI,由此獲得CDP中的0.067的池中ETH,大約相當于0.07ETH。這將DAI從市場中移除,提高了抵押率,并保持系統的償付能力。

然后Larry以121美元/ETH的價格購入ETH,相對于市場利率,這是不錯的折扣,Larry立即在Uniswap上售賣ETH換回DAI,以鎖定其0.002ETH的利潤。

但是,盡管Ralph花了gas費用bite了有風險的CDP,并發起清算,但實際上他并未從中賺錢。而Larry得到了3%折扣價的ETH作為獎勵。雖然有大量的機器人會bite和bustCDP,以獲得收益,但是,其中只有一半的bites會被相同的機器人通過清算獲利。

因此,是否有大量的GoodSamaritan免費地運行biteCDP的程序?盡管有少數似乎在這么做,但大多數被bust的bite似乎都是機器人,因為它們無法在清算時找到合適價格來兌換折價的ETH。

但是在“3.12”市場暴跌下,一位清算人在沒有競爭者的情況下,以0DAI的出價贏得了拍賣。

通常情況下,由于參與拍賣的Keeper數量足夠多,其最終的拍賣價格是非常接近于其目標清算價的。但是在極端行情發生之后,DAI流動性缺失,溢價達到了10%以上。再加上MakerDAO清算拍賣的起拍價為0,gas費的上漲進一步導致用戶參與拍賣的積極性驟減。同時以太坊發生了大規模的擁堵,絕大部分Keeper無法及時參與拍賣,而有一小部分Keeper看準機會,通過支付高額Gas費,最終以0DAI的價格拍得相應抵押資產。

“0DAI”事件的根本原因還是由于ETH的gas費上升造成的,而以太坊擁堵致使問題得以暴露。當然事發之后MakerDAO也采取了一系列的措施進行補救與改進。

比如推出拍賣熔斷機制,如果抵押品清算拍賣沒能籌集足夠的DAI來支付金庫的未償債務,則赤字將轉換為Maker協議的系統債務。系統債務由Maker系統通過穩定費盈余的DAI來抵銷承擔。如果盈余中的DAI依然不足,則協議將啟動債務拍賣。在債務拍賣期間,系統會鑄造MKR,回購市場上的DAI。

加入熔斷機制可以進一步降低拍賣風險,可以在市場發生劇烈波動的時候,暫停抵押品拍賣,讓清算人有更長的時間籌集資本,參與抵押品的競價清算。

“3.12”大跌中,雖然Compound并未像MakerDAO出現大規模的債務,但是Compound是繼MakerDAO之后的第二大清算項目,清算金額超過600萬美元。為了激勵更多人參與清算,避免出現MakerDAO的“0DAI”事件,Compound團隊近日宣布將清算折扣從原來的5%調整為8%。

總得來說,DeFi還是一個很早期的市場,雖然DeFi的清算機制在“3.12”市場暴跌中暴露了一些缺點,但是隨著DeFi市場規模的不斷擴大和清算機制的不斷完善,DeFi生態未來勢必會吸引越來越多的清算人入場,從而維持DeFi借貸市場的健康運轉。

參考文章:

·《清算人:如何在DeFi賺取豐厚利潤》

END

Tags:EFIDEFIDEFMAKEDefivillenSights DeFi TraderDefi.financemaker幣終極計劃

我有一個朋友,今年30歲,裸辭了。一個月后,他拿了三份Offer,分別來自某電商巨頭,某生鮮電商品牌,某區塊鏈創業公司.

1900/1/1 0:00:00來源: 加密谷 ,作者:DavidAzaraf,翻譯:石凌杰??自1991年起,美國方言協會就發布了由一群獨立語言學家們確定的"年度詞匯".

1900/1/1 0:00:004月16晚,由巴比特發起的區塊鏈行業首檔帶貨直播—《鏈上帶貨女王》正式開播!當晚直播總時長近150分鐘,直播間總觀看近3萬人次,同時在線觀看人數最高達1.5萬人,評論區留言多達1.5萬條.

1900/1/1 0:00:00文|互鏈脈搏·金走車 擁有龐大用戶資源的電信運營商在上一輪移動支付競爭中,敗給了互聯網企業,眼睜睜看著互聯網公司用自己的網絡構建了金融支付的網絡帝國.

1900/1/1 0:00:00????今日新聞 全國機關打擊非法集資犯罪專項行動推進會暨經偵重點工作部署會4月24日召開,部黨委委員、副部長孟慶豐出席并講話.

1900/1/1 0:00:00幣安收購CMC后,交易量數據卻出現了極其詭異的一幕。幣信研究院院長熊越最先指出,幣安調整數據僅為原先的1/4,而其他交易所都沒有變化,因此是CMC在指控幣安刷量? 考慮到之前幣安下架了FTX杠桿.

1900/1/1 0:00:00