BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.96%

ETH/HKD+0.96% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD-0.39%

ADA/HKD-0.39% SOL/HKD-0.25%

SOL/HKD-0.25% XRP/HKD-0.34%

XRP/HKD-0.34%每天精選5篇加密貨幣最新優質文章。

今天內容包括:1)LongHash:如何看待比特幣的價格波動?2)MulticoinCapital:論DeFi協議的分叉3)治理、責任和競爭4)OurNetwork:解析穩定幣鏈上數據5)SuZhu:概述期權產品

1)LongHash:如何看待比特幣的價格波動?

長期以來有相當一部分人認為比特幣價格的波動性不利于支付結算,影響了它被大規模采用,而現在我們看到穩定幣層出不窮并且市值持續增長。LongHash的這篇文章帶來了不一樣的視角,它指出「有很多指標足以佐證比特幣的高波動會是一個吸引力」。以下為文章的部分摘錄:

根據區塊鏈分析公司Chainalysis?,約90%的比特幣鏈上活躍度與交易所相關——從這一點就可以看出價格波動對投機行為的影響。

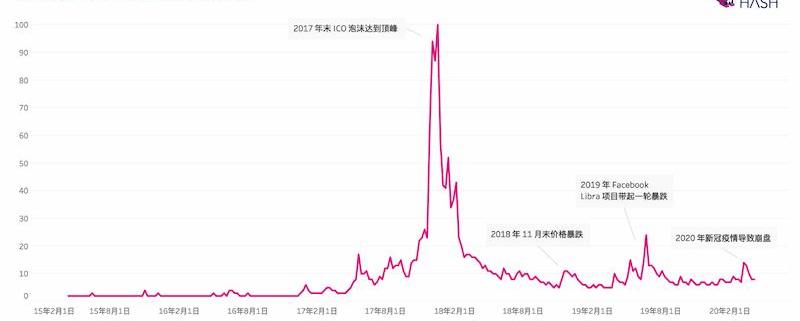

其次,現在通過谷歌趨勢數據,能夠相對輕松地分析出人們對比特幣的感興趣程度。如上圖所示,在比特幣幾次大幅波動期間,搜索量都出現激增。注意,這可不是什么西方特有現象,百度上的比特幣搜索情況也出現了類似的趨勢。

精選 | 九月區塊鏈聲音回顧:1.經合組織(OECD)秘書長:區塊鏈不是一種政策或監管而是一種工具。

2.央行主管金融時報:區塊鏈技術與央行數字貨幣存在三大分歧。

3.中國信通院:當前區塊鏈技術的發展趨勢體現在五個方面,面臨四大挑戰。

4.薩摩亞中央銀行:加密貨幣發起人將被視為金融機構,加密貨幣不是法幣。

5.中關村區塊鏈產業聯盟理事長元道:通證發行與IC0融資沒有必然關系。

6.清華大學邢春曉:要抓住區塊鏈帶來的科技革命和產業變革機遇。

7.中國政法大學許曉東:哈希值校驗是可信時間戳和區塊鏈技術的基礎環節。

8.孟巖:對實體經濟的通證化道路提出四點建議。

9.中國農行私人銀行部副總裁:利用區塊鏈等技術加快實施數字化轉型。

10.伯克利大學經濟學教授:穩定幣并不能解決所有問題。

11.肖風:穩定幣技術在未來一年將會迅猛發展。

12.中國旅游研究院產業所副所長:區塊鏈未來會改變在線旅游的格局。

13.余額寶創始人周杰:通證經濟才是區塊鏈的血液。

14.螞蟻金服副總裁蔣國飛:更看好公鏈技術。[2018/9/30]

普羅大眾并不關心什么Schnorr簽名、分片技術等。大部分人都只是簡單地盯盤。

最后一個指標就是,比特幣價格波動與交易所新增用戶之間的最直接聯系。無論是價格漲上天,還是歷史性暴跌,你都可以確定,在媒體對價格變動的報道下,交易所的注冊用戶量會暴增。

精選 | 廣州互聯網法院今日掛牌成立:據新浪科技消息,全國第三家互聯網法院——廣州互聯網法院正式掛牌成立。該法院將管轄11類互聯網案件,包括:互聯網購物、服務合同糾紛;互聯網金融借款合同糾紛;互聯網著作權權屬和侵權糾紛等。之前,杭州互聯網法院和北京互聯網法院已經揭牌。[2018/9/28]

真本聰點評:在另外一篇文章?《比特幣的神話會破滅嗎》中,作者指出「BTC已經逐步變成了一個風險資產,而不是避險資產….當我們開始翹首企盼比特幣ETF的時候,我們就已經輸了。BTC失敗了,中本聰失敗了」。

他質疑道:「夢想這件事既不能買賣,也不需對沖」「今天的從業者有多少投機分子?」。

比特幣的易波動性吸引了關注度和投機分子,這是一個用戶漏斗,有一部分人會留下來成為建設者,比特幣仍然是一個實驗。

全文鏈接:https://www.longhash.com/cn/news/3320

延伸閱讀:「比特幣的神話會破滅嗎」

2)MulticoinCapital:論DeFi協議的分叉

分叉是區塊鏈領域內經常出現的一個詞,Cdot的劉毅老師曾指出「加密協議治理的本質特征不是去中心化,而是可分叉」,即分叉最大程度地保證了加密協議社區的治理底線,是約束和協調協議參與方的方式。

精選 | 日本投資加密貨幣的散戶占比達歷史最高:據crypto watch報道,日本Monex證券公司于9月20日,公布了針對散戶市場環境的調查問卷《Monex個人投資者調查 2018年9月》的結果。Monex證券公司于9月7日至10日,對擁有Monex證券賬戶的個人投資者進行了問卷調查。回答投資加密貨幣的散戶投資者占比達11%,而上次(5月~6月)的調查結果為10.2%,達到迄今為止最高的比例。對加密貨幣感興趣但還沒有投資的人數占比從上次調查的29.3%降到28.1%,對加密貨幣不感興趣或不知道什么是加密貨幣的回答比例均有減少,可見散戶投資者對加密貨幣越來越關心。[2018/9/28]

而在這篇文章中,奶王MulticoinCapital則探討了「當分叉變成可能,開源協議的護城河是什么」。以下為文章的部分摘錄:

大概一年前,我寫了一篇文章闡述二層資產怎樣在無需許可、開放的環境下捕獲價值。在那篇文章中,我特別強調了價值捕獲的關鍵是“不可復制的狀態”。就?Maker?而言,最明顯的、不可復制的狀態就是支撐著DAI的抵押品。

然而現在看來這個框架太片面了。我們可以這樣想一下,假設Maker唯一的網絡效應是抵押品。這樣的話,某個資金充足的第三方可以復制Maker的所有合約,創造一個山寨版Maker系統,然后存入價值數億美元提供流動性。接著會怎么演變呢?如果沒用用戶購買或生成山寨版DAI的話,這個山寨版Maker系統將毫無用處。

精選 | 騰訊安全報告:黑客攻擊在上半年造成了20億美元的損失:根據騰訊安全提供的數據顯示,與數字數字貨幣有關的黑客攻擊事件,從 2013 年到 2018 年(上半年)直接增加了大約五倍的數量,全年預計增加 10 倍左右,其中僅今年上半年,黑客對數字數字貨幣的攻擊就已經直接造成 20 億美元的損失。其中,因為交易所問題而造成損失的事件正在增多,一方面是缺乏法律監管帶來的黑客肆意妄為,另一方面技術防護體系和監控程度也不如證券交易所和銀行,再加上數字數字貨幣的匿名性所帶來的低風險、高回報,數字貨幣行業也成為了黑客刀下的完美肥羊。[2018/8/16]

Maker最主要的護城河不在于MKR,也不是支撐DAI的質押品,而是DAI提供的流動性和可用性。為了保證Maker系統的運轉,DAI必須具備流動性。某個用戶質押ETH,產生DAI債務,如果此時缺乏流動性,這些DAI就毫無用處。但可用性是流動性的一個超集。DAI的可用性在以下場景非常明顯:商家接受DAI支付、在其他協議中的使用以及作為借貸協議的質押品。DAI接入的所有第三方app、服務和基礎設施都使得它更有用和高效。

DAI的流動性和可用性是一個強力的護城河。融資充足的山寨版Maker團隊可以提供更高的Dai存款利率、花錢讓第三方接入山寨版DAI,但它能否吸引大范圍的使用是不確定的。

精選 | 委內瑞拉議會起草法案建立加密中央銀行:據Bitcoin.com報道,委內瑞拉國民議會成員Hermann Escarra透露,議會正準備對該國憲法進行改革,其中包括為加密貨幣設立中央銀行。[2018/8/14]

全文鏈接:https://multicoin.capital/zh/2020/04/16/on-forking-defi-protocols/

延伸閱讀:「加密協議的本質已不是「去中心化」,而是區塊鏈的可分叉」

3)治理、責任和競爭

這是DeFiWeekly作者KermanKohli寫的一篇文章,對MakerDAO和Compound近期的動態發表評論。

在過去的幾周中,我們看到了MakerDAO的一系列公告,內容涉及該協議將如何走向去中心化并由代幣持有者控制。對我來說,這反映出兩個危險的點:

他們越來越擔心法律責任,并試圖擺脫任何可能出現的麻煩

委員會、投票和程序的數量太多了,以至于相比競爭者而言,該協議沒有取得任何實際進展

有消息稱,一群交易員因3月12日市場大跌導致的資產損失共同向MakerDAO索賠2000萬美元。基于此,現在就可以理解為什么他們急于推出這些。我很好奇,為什么即使MakerDAO通過治理投票賠償這些交易員,他們還是選擇這么做。無論如何,Maker基金會現在可能無法控制這個協議,但是在他們的儲備庫中仍然有大量的MKR。我相信這個數字接近1億美元。

看起來2017年這樣的模式——設立基金會似乎是一個越來越糟糕的主意,因為它將責任歸集到一組共同管理資金的人群中。MakerDAO也許能夠洗凈自己的手,并說這不在他們的控制范圍內,而交易員們知道這一點,但這不是重點。在這些事件中有一條清晰的盈利之路。如果MakerDAO沒有從事鑄造合成美元的業務,還有有效的用例嗎?

令我擔心的第二點是,這標志著MakerDAO因治理而死。就個人而言,我曾多次創業,并曾在不同階段的公司呆過。MakerDAO現在正在變得只能夠以1000人公司的速度發展,而不是10人創業公司。DAI擁有良好的流動性,并且是關鍵護城河,但需要明確指出的是:DAI沒有完成其擴展完全去中心化穩定幣的使命。相比于Tether和USDC,1億美元是非常小的。

我們將會看到越來越多的團隊開始攻擊MakerDAO,直到找到一個可以快速運行并擴展的模型。此外,Maker還有其他一些不是法律問題的問題需要解決:

創造更多的合成資產

改進MKR的經濟模型

創造更多的借貸需求來推動存款利率DSR(目前為0%)

全文鏈接:

https://defiweekly.substack.com/p/governance-liability-and-competition

4)OurNetwork:解析穩定幣鏈上數據

本期OurNetwork的推送回顧了穩定幣的發展史和鏈上數據,去中心化的保險替代方案NexusMutual近況,主流DeFi協議的利率,Chainlink的鏈上數據。

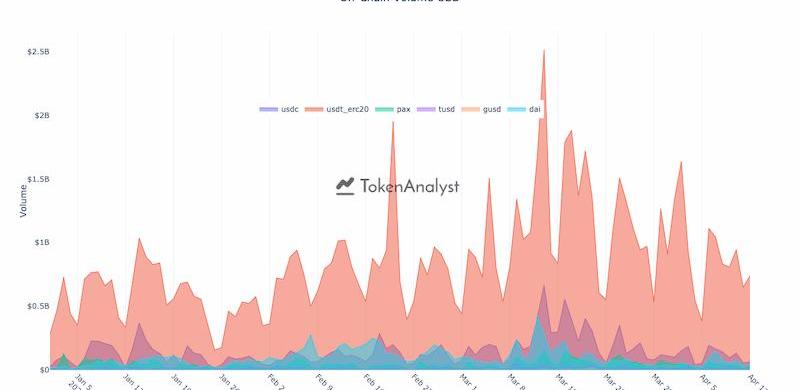

在整個2019年的大部分時間里,以太坊上的Tether就鏈上交易量而言超過了其他所有穩定幣。Tether的平均每日鏈上交易量約為8.35億美元,而USDC約為1.45億美元,擁有約9500萬美元每日鏈上交易量的DAI排名第三。

Tether主要用于在交易所之間轉移價值以及在加密資產交易對之間進行交易。這一點可以從「交易所錢包上擁有的的Tether約有13美元」中得到證明。對這一現象的解釋包括:

在交易所設置限價單,等待買入的完美時機

為了應對美元的全球短缺,穩定幣正在被用于更普遍的用途

此外,Binance上交易量前十的交易對都是USDT交易對。

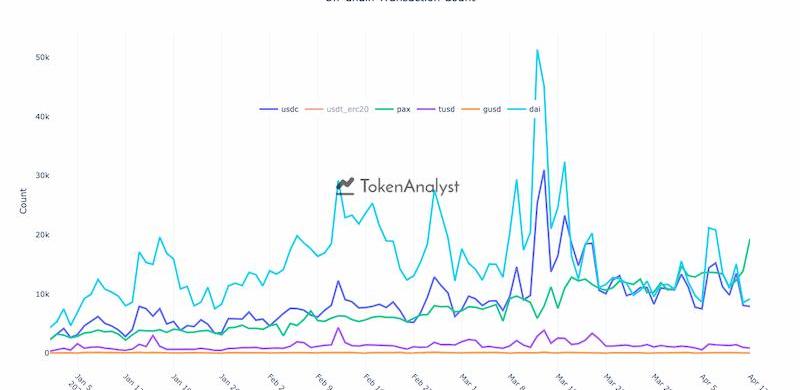

一個穩定幣健康的良好指標是鏈上交易數量。更多的鏈上交易意味著更多的使用。從我們的分析中去掉Tether后發現DAI是轉賬最活躍的穩定幣。DAI平均每天有1.5萬筆交易。需要注意的是Paxos(PAX)。Pax年初的日交易量約為4000筆,但過去30天內其平均日交易量超過了1萬筆。

全文鏈接:https://ournetwork.substack.com/p/our-network-issue-17

5)SuZhu:概述期權產品

衍生品市場持續增長,期權是其中的一個重要角色。對沖基金三箭資本CEO對過去和現在的期權產品進行了概述,他從以下幾個方面分析這些產品:

I–兩面性:買賣相同期權的能力

II–中央限價訂單簿:將買價和賣價放置在公開顯示的訂單簿中的功能,所有人都可以通過相似的方式訪問該訂單簿

III–?投資組合保證金/基于風險的清算:用其他期權和線性產品進行增量對沖的投資組合的保證金補償(較低的保證金要求)。

期權市場本質上是每個期權系列有數百個不同的訂單,比如與永續合約相比,每個期權訂單簿的流動性要更差。在速動市場中,由于清算而出售期權可能是不明智的,因此也可以使用流動性更強的期貨或期權來對沖投資組合的風險。

IV–?能夠報告大宗交易。機構傾向于交易更大的規模,并經常通過聊天或其他方式協商條款。需要將這些場外交易報告給交易所以進行處理和保證金管理。

全文鏈接:https://insights.deribit.com/market-research/scanning-the-crypto-options-landscape/

本期真本聰手記到此結束,下次再見。

Tags:MAKEMakerDAI比特幣makerdao白皮書Rainmaker GamesDaiquilibrium比特幣美元今日價格行情走勢圖

DeFiSaver今日公布了其自動化系統的最新版本,該版本現在可以對MakerDAO協議中的下一個價格做出反應,并利用“閃電貸”來更好地優化比率和調整杠桿.

1900/1/1 0:00:00以太坊是很好的投資品,也是真正讓人感到興奮的生態項目之一,后者進一步擴大了其作為投資品的潛力。根據區塊鏈媒體報道,4月10日這天,Bitfinex上近90%的ETH保證金交易員都在做多ETH,涉.

1900/1/1 0:00:00作者|哈希派分析團隊 行情 | BitMax交易平臺多個幣種24小時漲幅超10%:據BitMax官網顯示.

1900/1/1 0:00:00據多家權威媒體報道,4月20日,國家發改委創新和高技術發展司司長伍浩表示,初步研究認為,新型基礎設施包括信息基礎設施、融合基礎設施和創新基礎設施.

1900/1/1 0:00:00作者:程煉 來源:國家金融與發展實驗室編者注:原標題為《數字貨幣:從經濟到社會》數字貨幣在獲得社會廣泛關注的同時,也引發了大眾媒體與主流學界的觀點分歧.

1900/1/1 0:00:00以太坊聯合創始人VitalikButerin曾在一個月前發布過這樣一條預測:“如果Hive超過Steem,這將意味著社區才是區塊鏈的統治者,沒有人能收購社區.

1900/1/1 0:00:00