BTC/HKD+1%

BTC/HKD+1% ETH/HKD+1.63%

ETH/HKD+1.63% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD-0.03%

ADA/HKD-0.03% SOL/HKD+2.36%

SOL/HKD+2.36% XRP/HKD+0.36%

XRP/HKD+0.36%Compound總法律顧問Jake Chervinsky認為,流行的借貸協議(例如Compound和Aave)更像是利率協議,不是真正的借貸協議。他認為DeFi中沒有真正的借貸協議。而以太坊正出現在公司債券市場,Maple Finance聯合創始人Sid Powell和Joe Flanagan認為,去中心化信貸是DeFi缺失的一塊貨幣樂高,將吞噬傳統公司債券市場。

幾個世紀以來,信貸市場一直是經濟增長的關鍵驅動力。早在公元前1780年,美索不達米亞的農民就利用自己的農場作為抵押,來借貸資金,管理現金流,直到下一次豐收(這些就是最原始的yield farmer)。

今天,信貸是維持健康財務狀況不可缺少的一部分。為了實現長期目標,做長期投資,我們需要信貸。想象一下像建造工廠這種大型規劃,需要大量的時間、勞力和資本來建成,甚至需要更長的時間實現盈利。

金色晨訊 | 10月31日隔夜重要動態一覽:21:00-7:00關鍵詞:以太坊、德國央行、美國

1.德國央行在去中心化網絡項目中啟用Ocean Protocol協議

2.浙江移動與浙大二院將攜手引入區塊鏈等新科技

3.意大利男子利用機場計算機非法挖掘ETH而被捕

4.美國國會圖書館補充加密貨幣法律資源

5.美國電信巨頭Verizon利用區塊鏈確保新聞透明度

6.Deribit比特幣期權日交易量創歷史新高

7.以太坊柏林硬分叉或于明年1月進行

8.中國電子技術標準化研究院發布三項區塊鏈標準化成果

9.天津市市場監管委運用區塊鏈等對進口冷藏冷凍肉類及水產品開展追溯管理[2020/10/31 11:17:25]

商業信貸對小型企業尤其重要,因為它們通常不能在公開市場上發行債券或出售股票。

在耐克聯合創始人Phil Knight關于耐克的回憶錄《鞋狗》中,Phil Knight強調了信貸對早期耐克的重要性。他們如果想要滿足需求,需要資金來支持供應商不斷增長的訂單。正如Knight所強調的那樣:“我每天大部分時間都在思考流動性問題,談論流動性,希望能夠擁有更多流動性。”

金色財經挖礦數據播報 | ETH今日全網算力下降2.53%:金色財經報道,據蜘蛛礦池數據顯示:

ETH全網算力173.760TH/s,挖礦難度2169.46T,目前區塊高度9782888,理論收益0.00802186/100MH/天。

BTC全網算力100.916EH/s,挖礦難度13.91T,目前區塊高度623845,理論收益0.00001807/T/天。

BSV全網算力2.514EH/s,挖礦難度0.34T,目前區塊高度628693,理論收益0.00071611/T/天。[2020/4/1]

企業家若不能輕易獲得和借入資金,創新就會受到阻礙。

不幸的是,在DeFi中還不能輕松獲得借貸。

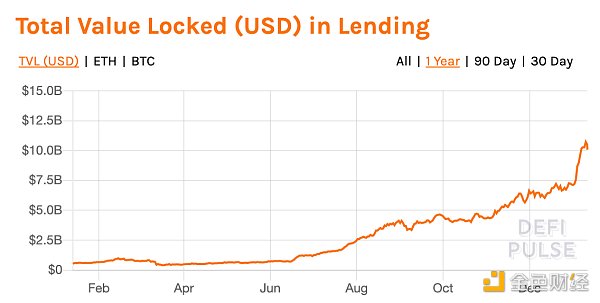

過去幾年,借貸一直是DeFi快速增長的領域之一。目前,其市值接近DeFi?250億美元市場的一半。Aave和Compound等主流借貸協議允許用戶存入加密貨幣資產,賺取利息,或者借入平臺上的其他資產。

金色午報 | 2月21日午間重要動態一覽:7:00-12:00關鍵詞:央行、減半、日本、神馬礦機

1. 央行數研所課題組:目前不建議基于區塊鏈改造傳統支付系統;

2. 自媒體:神馬礦機楊作興或涉兩件刑案 春節前已取保候審;

3. 人民出版社:區塊鏈機遇與風險并存 務必去偽存真;

4. 1inch交易所1月前曾向bZx團隊披露FlashLoan的安全漏洞 但遭遇冷處理;

5. 對比特幣價格產生影響的穩定幣現已不止USDT;

6. 比特幣減半前礦池市場格局已開始進行重組;

7. 學習時報:區塊鏈等與實體經濟融合為中國經濟增長注入新源泉;

8. 央行數研所最新一項數字貨幣專利已對外公示;

9. 日本財務大臣:將在G20會議上探討數字貨幣。[2020/2/21]

但許多人都知道,如今DeFi借貸協議都存在一個問題,那就是要求所有貸款都要超額抵押,這意味著用戶存入資產的價值要比實際借出的價值更高(通常超過120%)。在這種模式下,Compound和Aave能夠保證償付能力,因為協議會自動清算價值低于最低比率的用戶資產。

金色財經現場報道,Shaun Djie:需要更多公司關注于管理Token的價值:在2018年世界數字資產峰會(WDAS)暨FBG年會上,來自Digix公司的Shaun Djie表示,需要更多公司關注于管理Token的價值,將Token的價值穩定,就像黃金那樣,如今已經是非常普遍的流動工具,價值也很穩定。[2018/5/2]

這些協議雖然代表著DeFi的重大進展,但它們并不是高效的信貸市場。

正如Compound的Jake Chervinsky所說,顯而易見,這些協議的設計目的是為了避免依賴未來的承諾。這種模式雖然可以讓協議保持償付能力,高效提供杠桿資金,但也阻礙了加入信任、聲譽等信貸市場的基本特征。

這個模式的低效顯而易見,比如要存150美元,才能借100美元,使用場景相當有限(這就是為什么超額抵押貸款在傳統金融中相對少見的原因)。

然而,這就是今天DeFi借貸的現狀,因為在匿名的虛擬世界中,建立信任仍然是一個挑戰。在傳統金融中,記錄信用分數和借款人評估都需要真實身份,這在匿名的DeFi世界中很難實現。

金色財經現場報道 萬國集團董事長馮水興:區塊鏈技術是下一代科技革命領跑者:金色財經現場報道,在2018全球首屆萬國區塊鏈技術博覽會上,萬國集團董事長馮水興致開場詞。他指出:區塊鏈是下一代科技革命的領跑者,本次博覽會為行業提供行業發展交流、探討區塊鏈應用落地的平臺。萬國集團希望能挖掘區塊鏈落地項目,希望以此形成區塊鏈生態圈,實現萬國城集團彎道超車。社會經濟發展瞬息萬變,企業只有調整自己的步伐才能適應社會經濟發展需求。[2018/4/21]

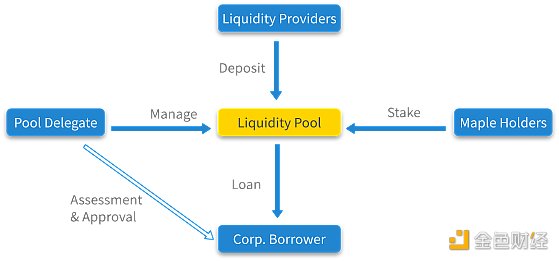

去中心化信貸市場工作機制?來源:Maple?Finance

下文將談及加密貨幣行業需要用到借貸的兩個方面。

加密貨幣礦工需要信貸來支付礦機成本以及電費等運營費用。交易基金和做市商需要信貸來追加投資組合杠桿和提供流動性。

僅這兩方面就代表了加密貨幣領域內價值數十億美元的行業,這些行業的運行都依靠以太坊的去中心化借貸。有了去中心化信貸,它們可以更有效地經營、擴大業務,以更快速度增長。

對于這些行業的參與者而言,他們擁有穩健的資產負債表、低杠桿率、經驗豐富的經理人、良好聲譽,現金流為正。簡而言之,他們是極具吸引力的借款人。

然而,他們的借款需求并沒有得到滿足。正如上文所述,今天的DeFi借貸協議對借款者來說并不高效,而且對于那些真正尋求信貸(而不是杠桿)的大公司來說,也不是可行的選擇。

因此,礦工和交易員紛紛選擇中心化機構進行借貸。在第三季度,Genesis的借貸業務呈爆發式增長,增長幅度超過50億美元。BlockFi的借貸業務也在瘋狂增長。

很明顯,加密貨幣行業中信貸需求是存在的。中心化的借貸機構也證明了這個市場的市值達到數十億美元,而這只是初期。

去中心化借貸市場何時能發展到這種程度?

與中心化信貸相比,鏈上借貸的優勢更大。

去中心化的信貸市場極大地擴大了放貸人的數量,創造了更具競爭性的市場。在開放架構下,任何人在任何地方都可以成為放貸人,只要愿意承擔風險。任何人都可以成為Uniswap的流動性提供者,同樣,在該市場中,最終任何人都可以匯集資金,通過向經過認證的企業提供貸款,賺取利率。

鏈上信貸市場資金利用率更高,因為借款者可以直接通過資本市場獲得貸款,而不必經過機構審查。換句話說,通過公開協議,他們直接利用資金池,不用通過與中介機構打交道來獲取資金,降低借款人的利率。最后,借方可以通過向多個貸方詢問,增加詢價競爭,發現最優價格。

信貸市場歷來是不透明的,并由機構主導,雖然如此,去中心化信貸市場能讓更多人參與,讓借貸雙方完全透明。

在以太坊上的鏈上信貸市場中,貸款均可審計,也有流動性儲備,這讓流動性提供者相信,他們的資金不會消失,而中心化放貸人則存在這個問題。此外,去中心化協議可以經過編程,給借貸激勵機制調整留有空間,創造更有效的信貸市場。

例如,Maple要求執行信用評估的實體持有MPL代幣,以支付違約金,通過調整雙方激勵,保護放貸人。

信貸需求不斷飆升,潛在放貸人的規模十分龐大,去中心化信貸市場很可能會輕易超過目前DeFi價值250億美元的鎖倉。

Maple決定建立一個鏈上信貸市場,因為DeFi正在發生變革,信貸將會增長。

盡管DeFi出現了爆發式增長,但如果沒有正常運轉的信貸市場,它將無法發揮充分潛力。整個加密貨幣生態系統借貸市場的效率提高后,每存入一美元就能借出更多的資金,這個新功能將推動整個生態系統的發展。

有了去中心化信貸后,遵守信貸規定的人會獲得獎勵,在DeFi領域中建立聲譽,最終將降低借貸成本。最后,那些難以通過超額抵押獲得貸款的企業將會在這種信貸模式中受益,實現發展,無需將全部資本再投資到企業中。

有了為借款人提供專業服務的高效信貸市場后,將有利于為流動性提供者創造一個更可持續的收益來源。

在DeFi世界里,有“墮落者”在各個流動性挖礦協議中來回切換,追求短暫出現的收益,雖然如此,對持有長遠眼光的放貸人來說,要從資產上獲得相對高的收益率仍頗具挑戰性。他們如果選擇向基金、做市商和礦工等優質加密貨幣原生機構放貸,與流動性挖礦帶來的收益相比,這將會是更可持續的收入來源。

DeFi產品越來越針對那些有耐心的投資者。DeFi指數基金能夠為DeFi代幣提供被動敞口,同樣,大部分投資者會選擇一鍵式投資(set and forget),對于這類投資者,去中心化公司債券池的確是一大進步。

2020年,DeFi領域逐漸成熟,提供了快速生財的渠道,越來越多的機構將開始使用加密貨幣原生產品。因此,不難想象,在短期內,去中心化的借貸市場會以何種方式服務原生加密貨幣公司。但去中心化借貸市場的潛在影響和應用遠遠不止于此。

BTC已經成了各大公司的資產儲備,像去中心化借貸市場等DeFi底層產品終將會進入傳統金融領域,這只是時間問題,因為DeFi市值的增長會以十億為單位。

原文:DeFi will eat corporate debt

Tags:DEFDEFIEFI區塊鏈Tower Defense Titans比特令牌幣defi3.0defiai幣被盜區塊鏈的五大應用領域

縱觀這場已經持續數月的科技資產盛宴,以新能源龍頭特斯拉為代表的科技資產價格每天都在刷新投資者的認知,同樣,比特幣也早已置身其中,從突破歷史新高,到幾乎無阻力地直線突破 4 萬美金.

1900/1/1 0:00:00回顧2020年,關于加密貨幣與主要資產類別的關系有許多說法。本文概述了從年初開始主要加密貨幣(BTC和ETH)和傳統資產類別(股票、外匯和貴金屬)的市場相關性和波動率,以便更好地了解市場走勢和風.

1900/1/1 0:00:00你們關注的DeFi+DAO生態全景圖來了,一圖帶你了解DAO的全息生態 Ark Invest創始人兼首席執行官:正在尋找數字錢包,銀行正在被DeFi和數字錢包挖空:12月4日消息.

1900/1/1 0:00:002020 年,被寄予厚望的存儲類挖礦并沒有如人們預料一般引爆市場,但因此而引發的關于 PoC 的討論則始終沒有停止.

1900/1/1 0:00:00DeFi資產價格飛漲。 過去一個月,DeFi的平均資產價值增長了3倍。目前誕生了6個DeFi獨角獸:Uniswap和Sushiswap(去中心化交易所),Aave、Compound和MakerD.

1900/1/1 0:00:001 月 22 日,灰度比特幣信托產品 GBTC 二級市場相較一級市場溢價創下了自 2016 年來新低 2.77%,換言之,GBTC 價格相較 BTC 的溢價只剩 2.77%.

1900/1/1 0:00:00