BTC/HKD+7.36%

BTC/HKD+7.36% ETH/HKD+11.84%

ETH/HKD+11.84% LTC/HKD+8.35%

LTC/HKD+8.35% ADA/HKD+11.75%

ADA/HKD+11.75% SOL/HKD+12.07%

SOL/HKD+12.07% XRP/HKD+12.64%

XRP/HKD+12.64%撰文:DelphiDigital

翻譯:盧江飛

來源:鏈聞

比特幣區塊獎勵減半一直是加密行業最重要的事件之一,鑒于當前萎靡不振的全球經濟環境,最近這次「減半」尤其引人關注。

新冠病疫情讓我們發現,西方和經濟在面臨危機時無比脆弱,全球政策制定者無一不在面臨巨大壓力,他們都在竭盡所能地避免出現經濟災難,因此選擇了驚人難以置信的量化寬松政策,這些措施導致全球債務增加到歷史最高水平。

在我們看來,比特幣價值主要由其非主權、抵制審查、以及硬上限供應量等特征支持。相比于傳統「避風港資產」,在當前地緣局勢加劇緊張、經濟大蕭條、以及全球隔離的狀況下,更凸顯出比特幣的價值,而且還能進一步推動數字資產普及應用。

為什么是比特幣?為什么是現在?

截至撰寫本文時,全球已承諾的貨幣和財政救助總額超過了10萬億美元,其中大部分刺激方案都來自美國,而在過去兩個月內,美聯儲的資產負債表就增加了2.5萬億美元。要知道,這種「表內擴張規模」幾乎是2008年金融危機時的兩倍。在新冠病疫情發生之前,美聯儲用了將近五年時間才讓他們的資產負債表增加了2.5萬億美元,而且眾所周知,政策制定者不會很快改變方向。

數據:2022年前20大對沖基金收益達224億美元,Citadel(160億美元)收益創下基金年度回報新高:1月23日消息,據彭博社援引追蹤基金回報數據的公司LCH Investments報告稱,2022 年,排名前20位的對沖基金公司總共創造了224億美元的收益(扣除費用后),其中,位列第一的Citadel 在2022年的收益達到160億美元,并創下對沖基金公司的年度回報新高,超過了對沖基金經理John Paulson在2007年美國次貸危機中為客戶賺取的150億美元巨額利潤。另外,橋水基金(Bridgewater)在2022年的收益為62億美元。[2023/1/23 11:27:00]

歷史總是驚人的相似。

當美聯儲主席杰羅姆·鮑威爾宣布擁有無限「彈藥」購買各類資產之后,市場參與者對美聯儲能否阻止經濟下滑、以及是否具有償付能力充滿懷疑,因為當前經濟環境限制了量化寬松的貨幣政策有效性。

不僅如此,美國財政部長史蒂芬·姆努欽很快又宣布美國將在第二季度將借貸規模增加至3萬億美元,來應對新冠病疫情帶來的經濟影響,這樣的支出足以將美國債務和GDP的比重推高至創紀錄的歷史最高水平,甚至可能創下第二次世界大戰期間的「120%」高點。

現在,作為世界上最大的經濟體,美國承受著25萬億美元的債務負擔,是比特幣總市值的125倍。預計美國聯邦赤字將會在2020年達到GDP的16%,「萬億美元」的赤字時代終于來了。

做市商巨頭Citadel Securities對跳槽至Portofino的前雇員Vincent Prieur發起競業訴訟:金色財經報道,全球做市商巨頭Citadel Securities對跳槽至Portofino的前雇員Vincent Prieur發起競業訴訟并向法院申請了對其的競業限制令。Portofino由前Citadel Securities雇員Leonard Lancia和Alex Casimo創立,兩周前完成5000萬美元融資,Leonard Lancia和Alex Casimo與2021年3月離開Citadel Securities,Vincent Prieur卻是在2022年3月離開,Citadel Securities聲稱Vincent Prieur在該公司完成首筆系統性加密交易后4天提出辭職且加入了競爭對手團隊,但Vincent Prieur反駁并沒有違反相關規定,因為Citadel Securities是固定收益和股票做市商,而Portofino是加密貨幣的做市商,本案聽證會將于9月28日舉行。[2022/9/27 5:55:23]

但值得注意的是,由于決策者被迫加大救援力度,一旦主要中央銀行資產增長開始減速,根據歷史經驗來看,比特幣往往會達到峰值。

那么,比特幣有什么優勢呢?

Delphi Labs發布跨鏈流動性統一模型 SLAMM白皮書:10月11日消息,Delphi Labs 發布了 SLAMM 白皮書。SLAMM 即關于跨鏈流動性的統一模型(A Unified Model for Cross-Chain Liquidity),是關于 AMM 共享形式的探索。白皮書部分內容探討了 SLAMM 如何在 Cosmos 應用鏈之間轉移流動性。

據悉,SLAMM 采用一種旨在減輕流動性碎片化影響的新機制:共享流動性 AMM (SLAMM)。使用協調的應用鏈Hub、虛擬流動性池和其他鏈上的衛星部署,理論上 SLAMM 將跨越相互隔離的跨鏈池優化流動性。通過這種方式,Delphi Labs 希望可以實現 LP一次存入,LP 無處不在,LP 將被動收取跨鏈手續費收益。這將為終端用戶提供更好的用戶體驗 (UX) 和交易執行體驗,并為 LP 提供更優收益。[2022/10/11 10:30:32]

在最大程度提高風險調整后收益的多資產投資組合中,比特幣是一種極具吸引力的選擇。具有諷刺意味著的是,比特幣受到批評最多的特征,反而是其最吸引人的地方,比如:波動性。眾所周知,比特幣波動性常常被人詬病,而且遠高于大多數資產類別,但現在原油價格波動性早就超過了比特幣。

Delio與BlockFi及三箭資本簽署價值6億美元的資產供應合同:6月7日消息,韓國加密資產金融科技公司Delio宣布與加密借貸平臺BlockFi及三箭資本簽署了價值6億美元的資產供應合同,根據這份合同,Delio將獲得兩家公司價值6美元的BTC、ETH和USDT資產支持。Delio計劃利用這筆擔保資金優先擴大目前提供的存貸服務所處理的資產,并提高貸款額度。

據報道,目前,在此供應合同之外,Delio也正與BlockFi討論加密資產金融業務上的合作方式。(edaily)[2022/6/7 4:07:31]

此外,作為替代避險資產,比特幣在許多方面也都優于黃金和其他貴金屬,這些優勢在以數字資產為主導的世界中正變得越來越重要。

許多經驗豐富的投資者已充分意識到法定貨幣增發和其他傳統財政狀況的風險,但很少有時間花時間來充分了解比特幣所提供的價值主張。隨著越來越多有影響力的投資者開始探索比特幣的潛力,作為非主權資產和通脹對沖的比特幣重要性會越來越高。

甚至連知名傳統投資者保羅·都鐸·瓊斯都已經成為比特幣的最新倡導者,在給旗下投資客戶的信中,他提到加密貨幣資產可以抵御由于央行印鈔而導致的通貨膨脹,并稱比特幣就像是1970年的黃金。

Citadel創始人Ken Griffin:美國SEC對加密貨幣監管不力:5月20日消息,量化交易巨頭Citadel創始人Ken Griffin表示,穩定幣需要被監督;美國證券交易委員會(SEC)對加密貨幣監管不力;我們需要定期披露支持加密貨幣的因素;加密貨幣監管環境與所需要的不一致。(金十)[2022/5/20 3:29:38]

比特幣采用和分布情況

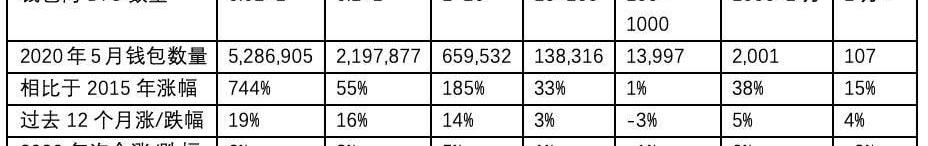

從2012年初到2014年底這三年時間里,持有少于10BTC的錢包數量占比從2%增加到6%。實際上,基于2020年5月數據對比,除了持有10-100BTC的錢包數量沒有增長之外,其他各級持幣量的錢包數量占比都有所增長。值得一提的是,超過14%的比特幣供應量被那些錢包內少于10BTC的人所有。

下圖展示了比特幣巨鯨數量和比特幣價格的關聯性,其中藍色線代表了巨鯨數量走勢,紅色線代表了比特幣價格走勢。在兩個紅色圈中,一個發生在2014年1月左右,一個發生在2018年1月左右,你會發現比特幣價格上升導致巨鯨數量減少;而在兩個綠色圈中,一個發生在2015年3月左右,一個發生在2019年1月左右,比特幣價格下降時巨鯨數量反而開始增多。

另外還有三點值得關注:

機構借貸持續創新高;

機構投資者興趣大漲;

散戶投資者正在關注比特幣。

交易所持有比特幣的流動情況

下圖是幣安、火幣、OKEx、Coinbase等知名加密貨幣交易所從2019年5月至2020年4月,持有比特幣的比例數據。

在比特幣期貨交易額方面,2019年9月,BitMEX的比特幣期貨交易額非常高,也是這一領域的市場領導者,當時幣安剛剛開始涉足比特幣期貨領域。但是從那時開始,幣安的比特幣期貨業務發展十分迅猛,而且已經牢牢抓住了BitMEX失去的市場份額。2020年5月,幣安的比特幣期貨交易額已經比BitMEX高出50%。

現階段,比特幣期貨市場仍然被火幣、OKEx、幣安和BitMEX「統治」,這四家交易所占據了80%的市場份額。盡管芝商所的比特幣期貨產品很受歡迎,但其交易額市場占比僅比2.5%多一點。

比特幣即將到來的重要升級

此前比特幣核心開發者PieterWuille公布了Schnorr/Taproot改進提案最終版本,Schnorr/Taproot提案已發布為BIP340:Schnorr簽名、BIP341:Taproot、以及BIP342:Tapscript,Schnorr/Taproot提案將能對比特幣擴展性、可替代性和腳本創新具有重大推進作用。此外,SlushPool背后的Braiins公司也公布了第二代Stratum協議計劃,允許礦工可選擇將區塊模板發送給礦池運營者。

其他升級包括:

OP_CHECKTEMPLATEVERIFY;

THEGREATCONSENSUSCLEANUP;

SIGHASHNOINPUT

閃電網絡

值得注意的是,如今閃電網絡上部署了許多私人通道,私人通道是那些不會在整個網絡上公開廣播交易的通道。從2020年初至5月6日,閃電網絡公共通道數量約為3.2萬,增長了2.5%。與此同時,相比于今年一月,活躍通道內的節點數量增長了超過13%。

自2020年1月1日以來,閃電網絡比特幣容量增長了8%,由于比特幣價格自年初至今上漲了35%,因此閃電網絡總價值也上漲了近40%。

比特幣挖礦盈利狀況分析

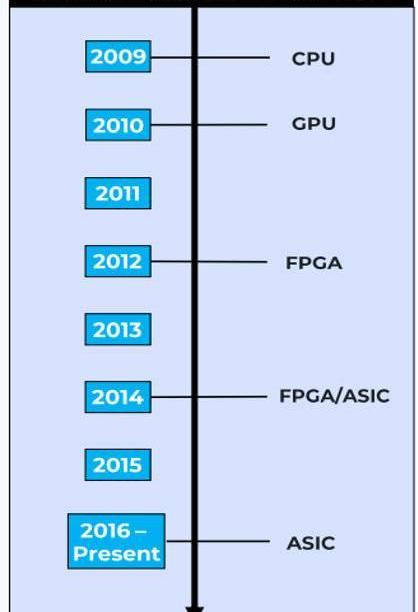

下圖是比特幣挖礦設備隨時間推移而發生的變化:

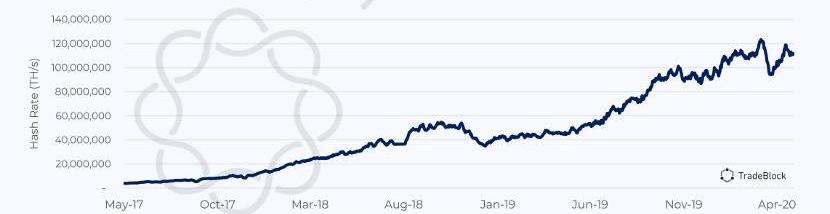

下圖展現了比特幣網絡算力走勢。總體來看,比特幣網絡算力一直呈現上漲趨勢,歷史上只有幾次出現了短期下跌。2018年底的最后幾個月,我們看到比特幣算力大幅下跌,當時因為比特幣價格出現暴跌,一度從2017年2萬美元跌至3500美元,結果導致挖礦活動大幅減少,許多礦工破產。

最近一次比特幣網絡算力下跌發生在2020年3月底至4月初,這是因為新冠病疫情重創全球經濟,結果也導致了比特幣價格出現暴跌,不過這次比特幣網絡算力很快就復蘇了。

比特幣歷史上三次「減半」對挖礦成本的影響:

第一次減半:2012年

比特幣歷史上第一次「減半」發生在2012年11月28日,當時比特幣算力創下27TH/s高點。

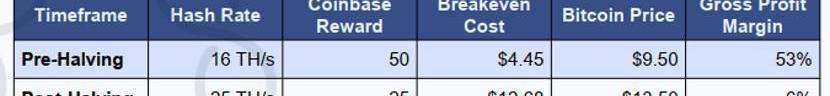

從上表中可以看出,比特幣第一次區塊獎勵減半之后,網絡算力上升到25TH/s,區塊獎勵從50BTC減少至25BTC,收支平衡成本從4.45美元上漲到12.68美元,雖然比特幣價格從9.5美元上漲到13.5美元,但礦工的毛利潤率卻從53%暴跌至6%。

第二次減半:2016年

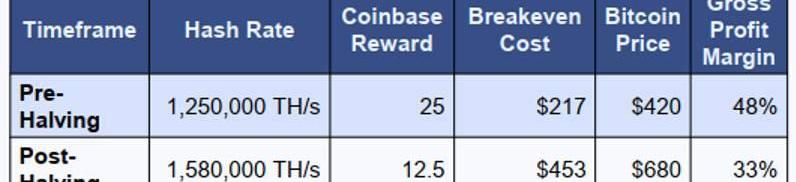

比特幣歷史上第二次「減半」發生在2016年7月9日,當時比特幣算力創下1,580,000TH/s高點。

從上表中可以看出,比特幣第二次區塊獎勵減半之后,網絡算力上升到1,580,000TH/s,區塊獎勵從25BTC減少至12.5BTC,收支平衡成本從217美元上漲到453美元,雖然比特幣價格從420美元上漲到680美元,但礦工的毛利潤率卻從48%下跌至33%。

第三次減半:2020年

比特幣歷史上第三次「減半」發生在2020年5月12日,根據我們預測,比特幣收支平衡成本將會上漲到1.2萬-1.5萬美元,同時網絡算力也會逐漸上升。如果2020年減半之后的「劇本」和前兩次一樣,那么比特幣市場價格將會超過收支平衡價格。

但是,如果比特幣價格沒有上漲,那么網絡算力很可能會下跌。

另外需要注意的是,此前兩次「減半」時比特幣網絡還不成熟,同時我們還需要考慮到新冠病疫情對經濟環境的影響,所以這次比特幣區塊獎勵減半應該和前兩次有所不同。

Tags:比特幣DELITATAD比特幣近期會大漲嗎DEL幣Global Digital Cluster CoMETADOGE

本文來源:摩聯科技 作者:摩聯科技CEO林瑤 概述 央行數字貨幣DC/EP是由中央銀行發行的數字形態的法定貨幣.

1900/1/1 0:00:00J.K.羅琳,哈利波特的作者,全球最著名的文學家,作家行列的首富,在前天發推特萌萌噠地說:比特幣是個啥呀,哪位小哥哥能教會我嗎? 在幾個小時內,幣圈精英全體出動.

1900/1/1 0:00:00許多分析人士認為,比特幣的最低價格是由比特幣礦工的生產成本的收支平衡價格決定的。這個說法是不準確的。實際上,隨著價格接近礦工的生產成本,比特幣的拋壓趨于加速.

1900/1/1 0:00:00FTX創始人、skew創始人與Deribit首席商務官等10位衍生品領域大佬共話2020加密貨幣市場發展機遇。如果2019年是加密貨幣衍生品崛起之年,那么今年就是它高歌猛進的又一個年頭.

1900/1/1 0:00:00比特幣挖礦產出減半,但價格沒有漲一倍,必然會有很多礦機會閑下來。這些閑下來的礦機會不會用來對比特幣網絡發起51%攻擊,包括BTC、BCH和BSV。 先說結論,完全不會.

1900/1/1 0:00:00密碼經濟 密碼經濟是基于非對稱密碼和分布式共識機制建立的更加安全、高效、自由的數字經濟。直接解決互聯網經濟面臨的信息安全和信息壟斷問題.

1900/1/1 0:00:00