BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD-0.94%

ADA/HKD-0.94% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD-0.2%

XRP/HKD-0.2%長期以來,加密貨幣投資者一直認為機構投資者會導致下一次比特幣暴漲,但這只是一個建立在希望之上的錯誤想法。

在過去的兩年中,加密領域的媒體和比特幣的支持者一直在強調機構投資者擁抱加密貨幣行業的必要性。人們常說的是,機構資金的流入會導致加密資產的大規模采用,并且加密資產的整體價值會出現難以置信的飆升。

快進到現在,加密貨幣的總市值尚未達到2017年底的7500億美元的歷史最高水平。

加密貨幣價格的緩慢復蘇引發了一些難以回答的問題。如果機構資金已經流入加密貨幣市場,為什么在過去三年中比特幣價格沒有出現明顯的大幅上漲?

要么存在幾乎無限的拋售壓力,要么機構投資將推動加密貨幣價格上漲的理論不成立。以下是機構投資者尚未進入加密貨幣市場的五個原因。

加密市場入口仍然太窄

比特幣是CoinMarketCap上排名第一的加密資產,投資比特幣對于大型共同基金經理來說,仍然是一大障礙,尤其是考慮到他們所認為的比特幣風險時。

美聯儲理事沃勒:周五的就業報告可能不會改變美聯儲應該100%專注于降低通脹的觀點:10月7日消息,美聯儲理事沃勒表示,我們還沒有在通貨膨脹問題上取得有意義的進展。預計明年年初還會加息。周五的就業報告可能不會改變美聯儲應該100%專注于降低通脹的觀點。市場預期實際利率將為正,并在明年繼續上升。[2022/10/7 18:41:19]

除此之外,與傳統資產相比,購買加密貨幣還需要額外的步驟,并且購買加密貨幣的過程令人不快。有些基金的內部監管制度也不允許投資特定產品,而另一些基金則因監管和批準場所的低流動性而被驅逐。

機構投資者的進入并不能保證牛市

機構投資者的到來或存在必定會轉化為買壓。文藝復興科技公司旗下的大獎章基金最近進入芝加哥商品交易所(CME)的比特幣期貨市場就是一個很好的例子。

此外,需要注意的是,由于CME期貨是以現金結算的,因此它們不一定涉及任何比特幣交易活動。更重要的是,對沖基金也可以建立空頭頭寸。

投資者應該想知道:他們為什么要慶祝一個100億美元的基金可能進入加密領域,希望押注比特幣的價格?

觀點:比特幣本周猛漲,料繼續走高,可伺機做多:TradingView月榜排名前十交易員阿特拉斯表示,比特幣本周猛漲,目前為暫時回落,料繼續走高,可伺機做多。(金十)[2021/4/28 21:07:26]

是的,加密衍生品市場已經有了顯著的增長,這些是機構規模投資者的首選工具,但對于普通散戶投資者而言,它們仍然非常復雜。

由于合約每兩個月到期,因此通過期貨建立頭寸的成本可能很高。此外,這意味著投資者將承擔相對現貨市場負溢價交易的風險,因為轉換到下一個到期日通常會產生成本。

簡而言之,期貨合約不是為長期持有而設計的。

與傳統市場相比,加密貨幣行業規模太小

盡管比特幣確實能帶來驚人的回報,但還有其他原因可以解釋為什么一個94萬億美元的行業不會在短期內盲目購買加密貨幣。

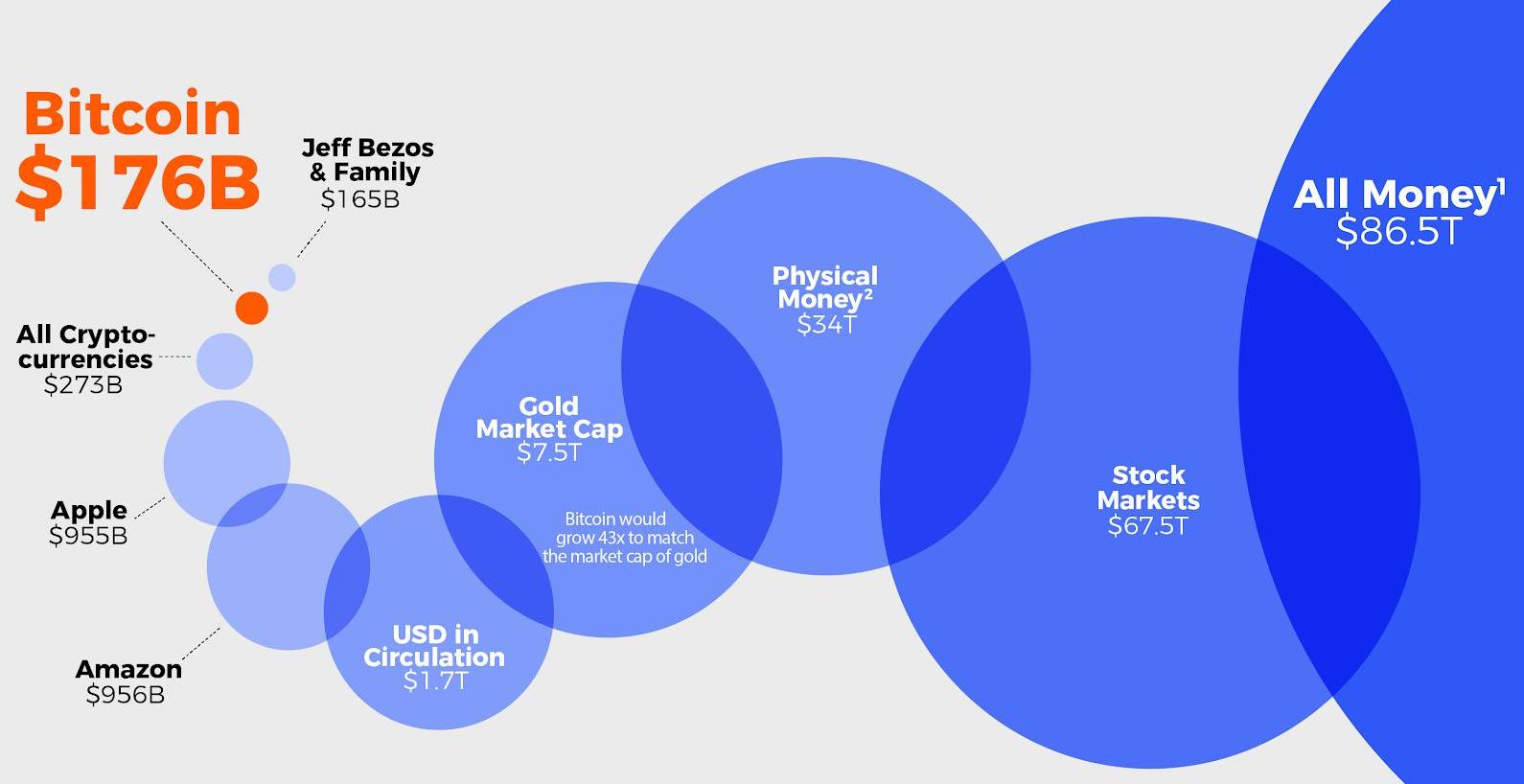

加密貨幣市值。?來源:BitcoinIRA

現場 | 觀點:未來會有很多機構涌入Defi:金色財經現場報道,10月21日,CyberX舉辦了Prime主經濟商交易平臺產品發布會,發布會圓桌討論環節各嘉賓觀點如下:

Cobo CEO 神魚:Defi流動性挖礦引導用戶開始關注鏈上的長尾交易場景,例如Cex、Dex的融合套利,甚至用戶不使用機器人都有收益機會,未來會有很多機構涌入這個領域。

Kronos&Wootrade COO Ran:原來在機構交易領域每個交易所API不同,變化頻率高,如今變化頻率減少,成熟了很多,都在迎合大戶針對習慣來做接口。

貝寶 投資與交易ED:目前的金融市場載體發生了變化,從法幣信用變成了算法信用,從發展角度是可以嘗試的,但風險問題無法預測。傳統金融可以迅速的在defi領域再做一遍,但要解決defi的基礎設施問題。此外,衍生品決定于資產的波動性,合約類衍生品幾乎是很難操作,小波動就會爆,期權是一個更好的選擇。

黑翼資產 CEO 鄒倚天:在黑天鵝事件時,要不要斬倉,是一個重要抉擇,如果杠桿不高,扛是最好的方法。目前限制于地緣,近期還會有不確定因素。[2020/10/21]

不管看了上面圖表多少次,它都仍然令人印象深刻。加密行業的2480億美元市值只是資本市場中的一小部分。目前,流通中的日元紙幣總計達1萬億美元,其中不包括銀行存款和國債。

觀點:巴菲特無意動用1370億美元現金儲備,或不利于比特幣反彈:如果沃倫·巴菲特和伯克希爾·哈撒韋公司不愿動用1370億美元現金儲備,這種對美國股市復蘇謹慎態度可能會破壞最近比特幣價格反彈。作為當前市值最高加密貨幣,比特幣早已突破與美國股市短期關聯性,不過潛在股市短期修正依然會增加所有高風險和投機性資產價格回落可能性。正如巴菲特在伯克希爾·哈撒韋公司年度股東大會上發表講話時所說,如果壞事開始在市場上堆積,1370億美元現金算不上是一筆大數目。伯克希爾哈撒韋在可口可樂和卡夫亨氏等領先企業集團中擁有大量股份,如果市場開始朝著與分析師預期反方向發展,那么巴菲特手上現金儲備可以用于協助伯克希爾·哈撒韋旗下投資組合公司渡過難關。現在,由于像巴菲特這樣主要投資者依然對市場不確定性充滿擔憂,也會引發人們對股票和其他高風險資產情緒保持相對謹慎,其中也包括比特幣。有分析認為,從技術上來看,目前比特幣價格跌落9,000美元的可能性大于超過9000美元可能性。(cointelegraph)[2020/5/5]

全球20家最大的資產管理公司總共管理著42.3萬億美元。僅0.5%的資金投資加密貨幣最終就將達到2,110億美元,相當于加密市場總市值的84%。

觀點:看好減半后形勢,牛市一定會來:4月23日下午,XBIT舉辦線上AMA《行業大數據分析減半行情》直播分享,邀請了OKEx礦池負責人Alina、BTC.com CEO莊重、幣信礦業CEO劉飛以及芯動科技銷售總監汪生林。

四名嘉賓對減半后幣價的走勢表示看好,預言牛市一定會來。豐水期即將到來,劉飛認為今年礦場供應量整體是超出需求量的。汪生林表示,芯動礦機的生產和部署不會受疫情陰霾影響。此外,Alina認為,目前是礦池誕生以來競爭最激烈的時期,雖已形成三足鼎立的穩定格局,但后起之秀的爆發力不容小覷。近年來,BTC全網算力長期保持增長趨勢,莊重認為,算力不會影響幣價,礦機技術進步才能推動算力的逐步增長。[2020/4/23]

盡管過去幾年的情況表明,加密技術可以帶來無限的好處,但必須承認,加密貨幣市場甚至無法與傳統市場相提并論。灰度投資管理著30億美元,這是機構投資加密貨幣的最大的公開交易工具。

盡管資金規模如此之大,但在全球最大的基金管理公司看來,這仍然微不足道。

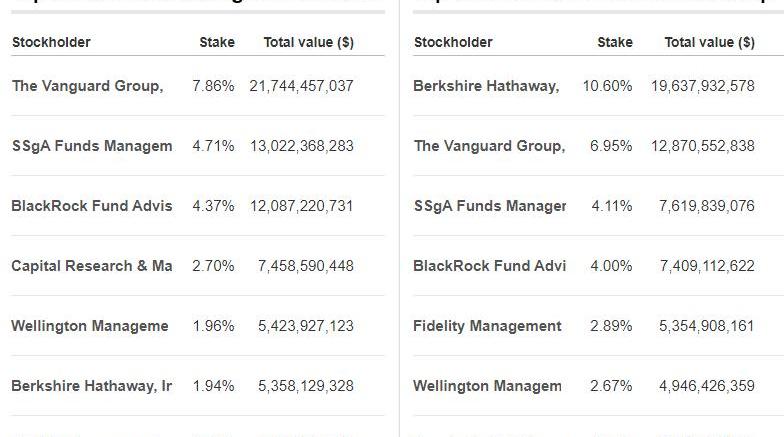

摩根大通和美國銀行股票的前7名所有者。?來源:CNN商業

對于幾乎所有大型資產管理公司而言,銀行,信用卡,保險和經紀公司都占據了投資組合中相當大的比例。貝萊德,道富,先鋒,富達和惠靈頓一直是金融股票的前20名持有者。

銀行是這一領域的重要參與者,匯豐,摩根大通,高盛,德意志銀行,法國巴黎銀行,瑞銀和富國銀行都是全球最大的共同基金管理公司。

由于銀行是此類獨立共同基金的相關投資者和分銷商,因此這種關系將變得更加深入。隨著大型金融機構主導股票和債券發行,協調投資基金在此類交易中的分配,這種關系甚至進一步加深。

當主題是傳統金融行業時,任何共同基金經理都沒有太大的余地犯錯。

目前,加密貨幣絕不會對Visa,富國銀行,丘博或嘉信理財構成威脅。不管去中心化金融表現得有多好,也不管比特幣交易的規模有多大。

因此,投資者應該問的問題是:是什么阻止機構都進入,以及如何才能讓他們投資加密貨幣?

監管壓力仍然是一個障礙

美國商品期貨交易委員會前主席J·克里斯托弗·吉安卡洛在2019年10月承認,CFTC、財政部、SEC和國家經濟委員會進行了討論,以抑制比特幣2017年令人難以置信的上漲。

這項由政府支持的計劃在2017年12月達到頂峰,因為CME和芝加哥期權交易所都推出了比特幣期貨合約,而就在前一天,比特幣創下了19,700美元的歷史最高紀錄。

2019年5月,美國國會議員布拉德·謝爾曼呼吁同事取締加密貨幣。唐納德·特朗普總統在2019年7月發布推文:

“我不喜歡比特幣和其他加密貨幣,它們不是貨幣,其價值極度不穩定,而且是憑空捏造的。”

最近,美國財政部長史蒂芬·姆努欽承諾對加密貨幣實施“重大新要求”。

2019年10月,美國參議員甚至致函支持Facebook的Libra加密貨幣項目的三家公司,稱“該項目對消費者,受監管的金融機構和全球金融體系構成風險。”

盡管比特幣并未被廣泛認為是法定貨幣的競爭者,但幾乎可以肯定的是,這種加密貨幣的市值將達到一萬億美元。

流動性和便利性

BAKKT的產品旨在緩解共同基金對比特幣投資的重大障礙。以實物交割的比特幣期貨合約允許在一個完全受監管的場所進行購買,包括托管過程。

據Cointelegraph報道,BAKKT由洲際交易所控制。想要交易此類產品的客戶必須通過用于股票和期貨的常規經紀人進行交易。

BAKKT的比特幣月度期貨合約交易量。??來源:Twitter@BakktBot

長期以來,散戶投資者一直在等待BAKKT的推出,因為它的到來預示著加密行業已經得到機構投資者的支持。有關2018年和2019年將創下歷史新高的估計是不間斷的,而且大多數是錯誤的。

BAKKT推出后,看似完美的解決方案產生了平均每日交易量,到目前為止,這仍然無關緊要。發生這種情況的原因有很多:

目前很少有經紀人提供BAKKT的產品。

許多基金的內部法規不允許擁有基于比特幣的實物投資。

需要額外的控制機構資金才能獲得BAKKT批準。

不接受實物比特幣作為杠桿交易的保證金。

交易時間僅限周日至周五的上午8:00到下午6:00。

盡管可以更改內部基金規定,以適應比特幣投資,但對于數十億美元的投資基金而言,現在可能沒有多大意義。

分析師和投資組合經理建議,在長期共同基金經理中增加一種新的資產類別,這將承擔巨大的個人風險。

加密市場無需機構就可以擴展

本文的目的不是要讓投資者遠離比特幣和加密貨幣。缺乏實際市場經驗的專家和分析師承諾,不可能的情況已經持續了太久。如果比特幣市值仍低于1萬億美元,請放心,你已經早早地加入了這場加密盛宴,這未必是一件好事。

這種資產類別可能有無限的上漲空間,機構投資者的進入肯定是漸進的,然后是突然的。現在,必須意識到,一個數萬億美元規模的共同基金行業還沒有足夠的充分理由來投資這種新興的資產類別。

加密市場不需要共同基金行業。相反,比特幣是普通人的錢,本身就是一種投資。

原文鏈接:https://cointelegraph.cn.com/news/5-reasons-why-institutional-investors-refuse-to-join-the-crypto-sector

更多資訊:CointelegraphChina/登錄?https://cointelegraph.cn.com

作者:NEST愛好者_CryptoData為了調研市場上DeFi閃兌產品的性能表現,我們對深度最好的ETH/USDT交易對進行了相關閃兌協議鏈上數據的統計分析.

1900/1/1 0:00:00據一個試圖使數字化美元成為現實的游說團體所說,代幣化的美元將使政府更容易在危機期間將資金投給需要的人手中.

1900/1/1 0:00:00互聯網剛剛興起的時候,人們認為它是一個真正去中心化的東西,無法被有效監管。但是互聯網發展到今天,雖然不能說所有地方都被監管到了,但是絕大部分領域都在政府的監管范圍之內.

1900/1/1 0:00:00真本聰手記:每次精選5篇加密貨幣最新優質文章 今天內容包括: 1)知名投資機構Placeholder科普Aragon.

1900/1/1 0:00:00來源:哈希派 作者:LucyCheng他,是最早一批比特幣領域的創業者,大學還沒畢業就創立了交易平臺BitInstant,22歲成為百萬富翁,常年位居比特幣富豪榜Top10;他.

1900/1/1 0:00:00市值創歷史新高,據CoinMarketCap數據,目前USDT市值已達到88億美金,位列CoinMarketCap市值排行榜第四,僅次于BTC、ETH和XRP.

1900/1/1 0:00:00