BTC/HKD-0.21%

BTC/HKD-0.21% ETH/HKD-0.39%

ETH/HKD-0.39% LTC/HKD-0.43%

LTC/HKD-0.43% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+0.52%

SOL/HKD+0.52% XRP/HKD-0.78%

XRP/HKD-0.78%最近,Jarvis Labs的合伙人,同時也是ChainPulse的聯合創始人@MrBenLilly發表了一篇文章,談到比特幣機構巨鯨灰度的“pump效應”。

Ben Lilly通過分析AI機器人Jarvis的數據,得出“每次有大量資金流入鑄造GBTC后,這些GBTC的解鎖總意味著GBTC溢價的提升”。此外,考慮到圣誕假期和GBTC買入周期,Ben Lilly推斷2021年初幣價將下跌或者維穩,2月初將迎來GBTC的下一次大幅度溢價。

雖然Ben對于2021年初的幣價劇情判斷失誤,但是灰度比特幣信托這種單向上升的設計機制值得分享。嗶嗶News將Ben Lilly的觀點翻譯如下,并對原文進行了調整,更多信息可參考底部的原文鏈接。

現貨市場最終推動了市場的發展,而不是衍生品市場,我們已經三年沒見過這種景象。

一開始只有一個警報。

現在警報聲持續不斷。經過數周的預警,很明顯比特幣不僅在升溫,其市場也已陷入地獄。

很快,這種宏觀上的轉變成為現實。我們不得不承認,牛市已經不是什么值得質疑的東西,它已經到來。

但有些事情似乎很奇怪。刺耳的警報聲表明這是一次有組織的行動,不是會讓人聯想到巨鯨協調拉盤的那種行動,而是某個新物種首次在區塊鏈上留下自己的腳印。

灰度向SEC解釋:將GBTC轉換為ETF將為投資者釋放80億美元價值:金色財經報道,根據一份24頁的演示文稿,灰度向SEC解釋稱,將灰度比特幣信托基金(GBTC)轉換為在紐交所交易的ETF將擴大比特幣的使用范圍,加強保護措施,同時為投資者釋放高達80億美元的價值。目前SEC批準或拒絕該申請的最后期限為7月6日。據此前報道,灰度(Grayscale)上周就比特幣ETF審批事宜與美國證交會官員會面。(CNBC)[2022/5/12 3:08:56]

沒過多久,消息就傳開了。灰度一天內就有3億美元資金流入。這發生在2020年10月份,新物種就是華爾街。

是時候挖掘一下現貨購買數據和灰度數據了。我們使用的工具是8-k報告、季度報告、一部手機和Jarvis。

有些人可能不知道Jarvis。Jarvis是我們的人工智能機器人,它可以在多個網絡上追蹤實時的區塊鏈數據。我們用它來管理大量算法,這些算法通過現貨、期貨、永續期貨和期權來最小化風險、精確把握時機,并幫助我們利用幣價波動獲利。

我們發現灰度是加密市場最大的驅動力,根據灰度的“Pump效應”,幣價的上漲將從2020年12月29日開始放緩。(編者注:該判斷被證偽)

數據:GBTC負溢價率擴大至15.36%:據歐科云鏈鏈上大師數據顯示,截至美東時間7月12日,灰度投資已發行的13支單一資產信托基金總價值為296.78億美元,環比上升1.38%。

同期灰度未增持任何幣種信托;GBTC和ETHE負溢價率分別擴大至-15.36%和-9.31%,GBTC負溢價率自5月23日后首次跌破15%。[2021/7/13 0:46:57]

總體來說,灰度是數字貨幣集團(DCG)旗下的子公司,該集團已經壟斷了市場,迄今為止(到2020年12月26日)已經累計持有53.6萬枚比特幣。

灰度本質上是用來囤積比特幣的,它獨特的結構使之成為可能。比特幣和美元(美元用來購買比特幣)流入灰度信托,但沒有流出。

灰度這種單向吸收比特幣的方式是通過股份分配來實現的。合格投資者或“富有的個人”可以簽署私募協議獲得股票。這些合格投資者將比特幣或者美元交給灰度,作為交換,灰度給他們同等價值的灰度信托股份。

如果每股等于0.001枚比特幣(實際上是0.00095085枚),那么每交給灰度1枚比特幣,合格投資者將獲得1000股GBTC(要減去少量費用)。

問題是GBTC必須鎖倉6個月才能在市場上出售,這就是散戶投資者(也就是不太有錢的買家)的作用所在。

價值14448枚比特幣的GBTC份額將于本周解鎖:據歐科云鏈OKLink數據顯示,近七日灰度共計增持1647.95枚LINK,其余幣種未見增持。此外本周將有價值14448枚比特幣的GBTC份額解鎖,單日解鎖峰值為6月1日價值7146枚比特幣的份額。解鎖后,GBTC股票將可進入OTCQX市場進行交易。[2021/5/31 22:57:57]

用GBTC換比特幣看起來公平,但實際上它一點也不公平。因為GBTC幾乎總是溢價的,尋求在股票市場參與比特幣投資的非合規投資者或散戶投資者所付出的代價,對他們而言并不公平。

最近GBTC收于28.25美元。根據BraveNewCoin Liquid Index,比特幣收盤價為22830美元。根據灰度網站,每個GBTC的份額等于0.00095085 BTC,這意味著GBTC的公平價格是21.71美元,GBTC目前的價格代表著30%的溢價。這僅僅是因為(股票市場)買家并不那么富裕,30%的溢價將直接支付給那些合格投資者。

灰度創建了信托基金,并通過這種策略使比特幣基本上單向流入其信托產品。有哪個持有比特幣的合格投資者不希望自己的財富增長?

不管比特幣的價格是5000美元還是20000美元都不重要,只要GBTC有溢價,比特幣的價值就會增長。6個月的鎖倉換回幾乎0風險的30%的回報率。如果6個月的回報率是30%,那么1年的回報率將達到69%。

Miller Opportunity Trust將向灰度GBTC投資超過3億美元:2月7日消息,由Miller Value Funds監管的米勒機會信托(Miller Opportunity Trust)向美國證券交易委員會(SEC)提交文件披露,將通過數字資產管理巨頭灰度將約15%的基金投資于比特幣,由于該公司的總持有量估計在22.5億美元左右,其比特幣配置將超過3億美元。(CryptoPotato)[2021/2/7 19:09:12]

回報率相當可觀,市場應該會消化GBTC的溢價,然而,出于某些原因,我們還沒有看到這種情況發生,讓我們來看看為什么。

解釋“灰度效應”最簡單的方法是,將大額資金流入灰度信托的時期提取出來,并且觀察GBTC解鎖前后,比特幣現貨市場的價格走勢,然后將解鎖日前后的GBTC溢價進行比較。

只要GBTC解鎖期前后存在溢價,理性的投資者就會繼續買進GBTC,而且很可能會重復這一過程,向信托基金注入更多資金。否則,機會成本可能會促使這些合格投資者轉向現貨市場。

為了更好地理解這一點,我整理了10個資金高流入期的數據。

首先是第1個和第2個流入期。

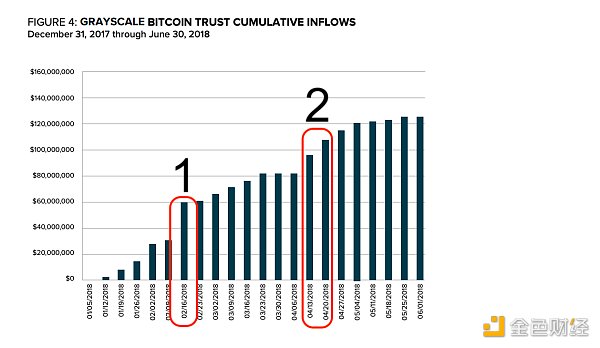

下圖顯示了GBTC流入資金飆升的兩個時期。(編者注:下圖顯示了流入GBTC的資金量,相鄰兩個柱狀的差異越大,說明這段時期流入的資金越多)

分析:灰度GBTC溢價明顯,或推動長期囤幣者大幅增長:最近,對灰度GBTC的需求急劇上升,導致其交易價格相較于現貨比特幣產生巨大溢價。這種需求可能會導致長期“囤幣者”的大規模增長,以將BTC加入到自己的投資組合和401(K)計劃中。據悉,每一份GBTC約占一枚完整比特幣的千分之一(0.00096788)。

截至發稿時,GBTC交易價格為11.26美元。這意味著,投資者實際上正在以遠高于1.1萬美元的價格購買比特幣。Morgan Creek Digita聯合創始人lJason Williams在推特上指出了這一點:“在GBTC中擁有1枚比特幣,將花費你大約11240美元,即大約1000份GBTC。這就是溢價。”這說明,該信托最近的需求不斷增長,投資者有可能“大舉”進入比特幣市場,以獲得與傳統市場呈負相關的資產敞口。此外,機構投資者對比特幣日益增長的需求也可能推動了GBTC的溢價。(CryptoSlate)[2020/6/8]

GBTC資金流入

在2020年1月以前,GBTC的鎖倉期都長達1年,2020年1月以后,鎖倉期減少為6個月。所以上圖標出的兩個買入期(分別為2018年2月16日、2018年4月13日-20日)的解鎖期分別在2019年2月16日和2019年4月13日左右。

數據顯示,在上述2個解鎖期的前兩周,GBTC的平均溢價分別是18.8%和23.9%。解鎖后的一段時間,以比較顯著的4月3日和5月10日為例,溢價分別膨脹到26.1%和39.85%。

有人可能會說這2個例子是僥幸,上述的第1次解鎖發生在比特幣在2017年12月高點后觸底的時候,可以被認為是一個巨大的巧合。(編者注:上述并不是第1次和第2次解鎖,只是作者挑選的比較明顯的解鎖期)

為了證明GBTC解鎖后的溢價膨脹并非僥幸,我又采樣了若干個重要流入和解鎖期。

第3個流入期發生于2018年6月9日-16日,解鎖期為2019年的6月9日-16日,這批GBTC解鎖前的溢價是26.4%,解鎖后,在6月17日,溢價漲至41.9%,從6月20日之后連續5個交易日平均溢價達到38.4%。

第4個流入期,鎖倉期溢價是31%,解鎖后第二周,平均溢價達到38.1%。

第5個流入期發生于2019年4月14日-28日,解鎖期在2020年4月14-28日前后,GBTC解鎖前溢價為11.9%,解鎖后溢價為21.4%,5月7日上漲到30.7%。

第6個流入期發生在2019年7月14日-21日,解鎖前1天的溢價是7.8%,解鎖后1周溢價率為18.25%,2周后溢價達到23.6%。

第8個流入期發生在2020年4月27日-6月29日,因為這時解鎖時長已經調整,解鎖期發生在2020年10月27日-12月29日。解鎖前的溢價參照了10月份上半個月的平均值,為11.2%,解鎖后的平均溢價是22.5%。

每一個大的GBTC解鎖周,對于合格投資者來說就像是比特幣收銀機。對于合格投資者們來說,出錯(不抓住這一機會)的概率真的不大。這段時間的價格走勢如下:

比特幣價格變動

此外,從價格走勢可以看出,比特幣價格沒有收到操控,我之所以說明這一點是因為,作為GBTC的標的資產,比特幣的價格會影響到GBTC的溢價(編者注:溢價=1股GBTC的價格/0.00095085枚BTC現貨價格)。

下面來思考一下,為什么比特幣現貨能進行套利。

GBTC的合格投資者們存在套利動機。如果合格投資者們溢價賣出GBTC,同時從市場上買入比特幣現貨,推升溢價,這對他們而言是雙贏的。比特幣價格幾何對他們的回報率沒有影響,重點在于GBTC溢價,他們有動力推升溢價,增加資產余額。

GBTC的解鎖與價格大幅上漲同時發生。重要的是,GBTC解鎖后,價格實現上漲,溢價實現抬升,幣價就會繼續鞏固,這使得GBTC的溢價在下一次解鎖前下降。(編者注:分母增大)

將這些信息結合起來,可以很明顯地看到灰度正在推動市場上漲。沒有比這更重要的事了,即使三箭資本也參與了進來。SEC的文件顯示,他們在6月份購買了2100萬股GBTC。

下一次重大解鎖事件將在2021年2月3日左右發生。從12月29日到下一次重大解鎖的空檔期(編者注:不一定完全沒有解鎖事件,只是比較少)將使得溢價下降,就像之前的九次解鎖那樣,它會一直收縮,直到下一次解鎖。正因為如此,我預計比特幣價格會鞏固或者下跌。

我之所以說“下跌”,是因為最后一次解鎖的持續時間是前所未有的,進行了9周,在這次巨大的反彈之后,市場過度擴張了。再加上節假日期間的典型情況——成交量和流動性水平下降。這樣一來,下行趨勢會變得非常真實。

這意味著2021年前2個月,比特幣可能不是一筆好交易。如果幣價沒有大幅下跌,那么以太坊和競爭幣將有機會迎頭趕上。(編者注:事實證明,2021開年,比特幣迎來了空前的幣價暴漲,作者判斷失誤,但競爭幣確實也迎來上漲)

關于以太坊信托是否具備相同的“Pump效應”,我會進一步調研ETHE。

作者:@MrBenLilly

編譯:Breeze

原文鏈接:

https://hackernoon.com/grayscales-gbtc-pump-effect-means-2021-will-start-slow-0gu340l

DOT和ETH天生就有著血緣關系,因為DOT的創始人Gavin Wood是ETH從前的CTO。所以,實際上Gavin Wood是可以發現ETH的一些弱點的。而ETH最大的弱點也就是性能問題.

1900/1/1 0:00:00無論是沒有采用火熱的兌換池模型,還是三年多來也一直忍著不去發幣,dYdX 在整個去中心化交易賽道中多少顯得有些特立獨行。DEX 最近再次成為了市場的焦點.

1900/1/1 0:00:00“鋼鐵俠”的神來一筆,又讓比特幣上演瘋狂行情。1月29日傍晚,特斯拉首席執行官埃隆·馬斯克(Elon Musk)突然將自己的社交平臺簡介更新為“bitcoin(比特幣)”,比特幣瞬間一根超級大陽.

1900/1/1 0:00:00一個熱知識:uniswap去年的空投到今天一個號值3.4萬軟妹幣,只要有耐心,就可以多買幾個iphone12了(說著說著眼淚就流出來了)一個冷知識:如果你在最早就把空投換成了以太坊.

1900/1/1 0:00:00OKExChain Farm池挖OKT頭礦于2021年01月22日18:00(UTC+8)開啟,以下為操作指南:DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:00在過去的兩周中,比特幣價格似乎失去了上漲動力,一些分析師認為,在可預見的未來,空頭將處于控制地位.

1900/1/1 0:00:00