BTC/HKD+1.84%

BTC/HKD+1.84% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+2.56%

LTC/HKD+2.56% ADA/HKD+1.58%

ADA/HKD+1.58% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD+1.67%

XRP/HKD+1.67%?作者:MYKEY研究員蔣海波

為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出?MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析。期待與同業保持交流,共同探索穩定幣的發展前景。

快速預覽

-?穩定幣市場流通量達到116.92?億美元,上周?USDT暫停增發。

-?USDC的流通量增加1.24億美元,達到9.53億美元。

-?Algorand?與?Circle?達成合作,將在?Algorand?上發行?USDC。

-?BUSD、HUSD都是與Paxos合作發行的,BUSD、HUSD、PAX之間可以互換。

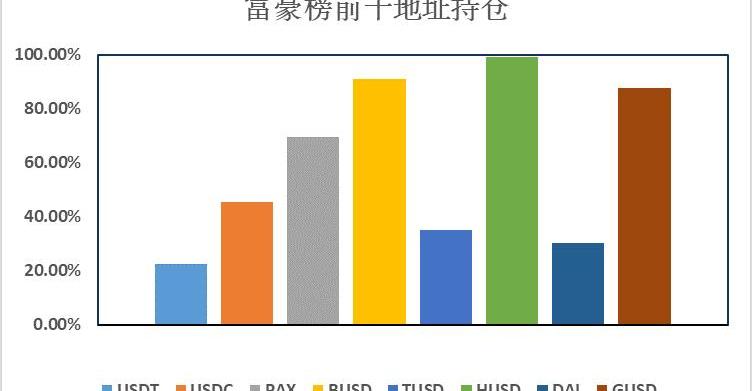

-?主要穩定幣中,持幣最為集中的是HUSD,最多的一個地址持幣占比89.9%,該地址由火幣所有。

-?除USDT外,主要的鏈下抵押型穩定幣的合規性與資產透明度都比較好,至少每月發布一次資產儲備報告。

-?USDT的市場價格表現越來越穩定,大幅波動的情況減少。

一、穩定幣數據概覽

我們首先回顧在過去的一周中,各穩定幣基本信息的變化。

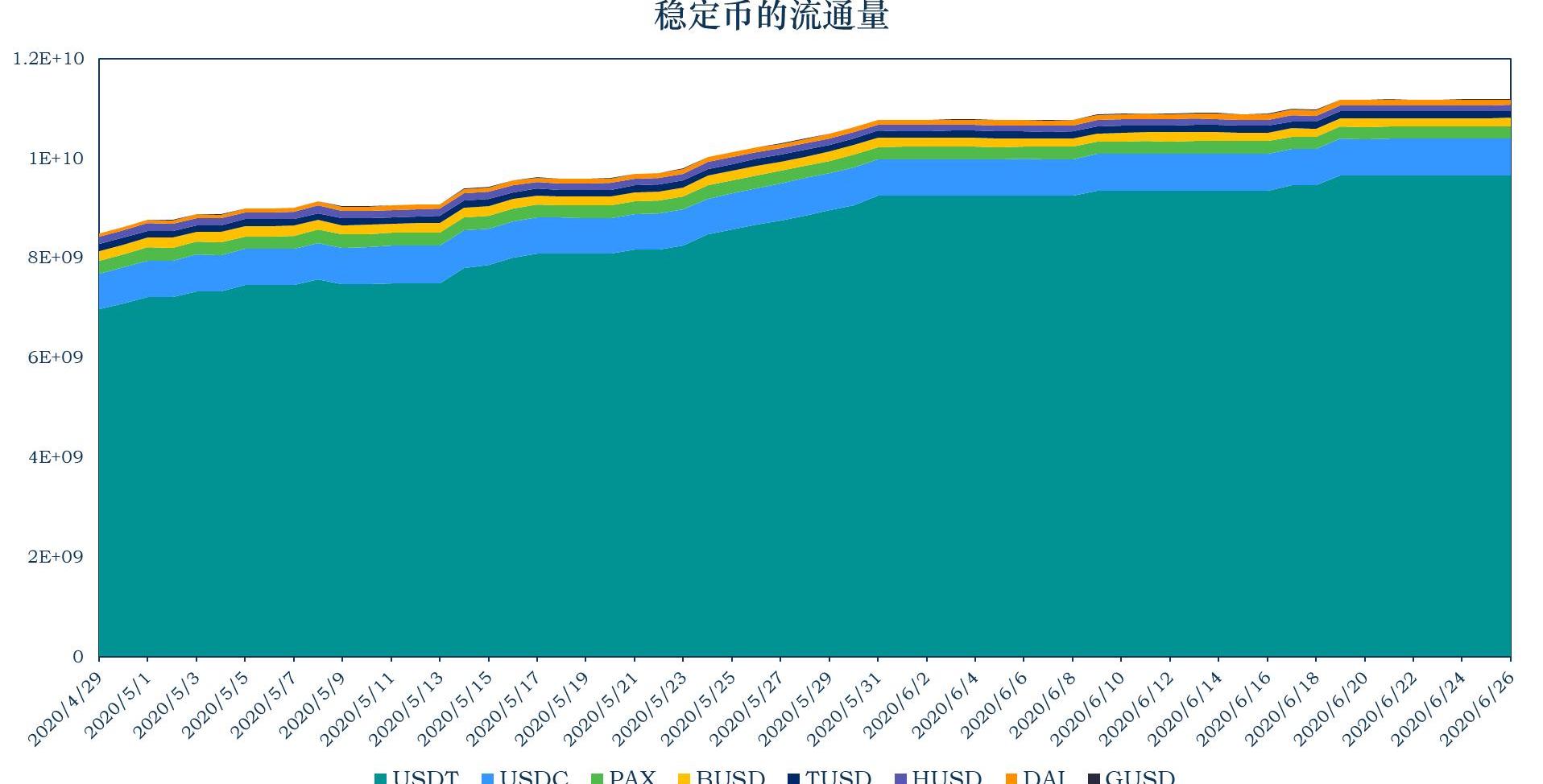

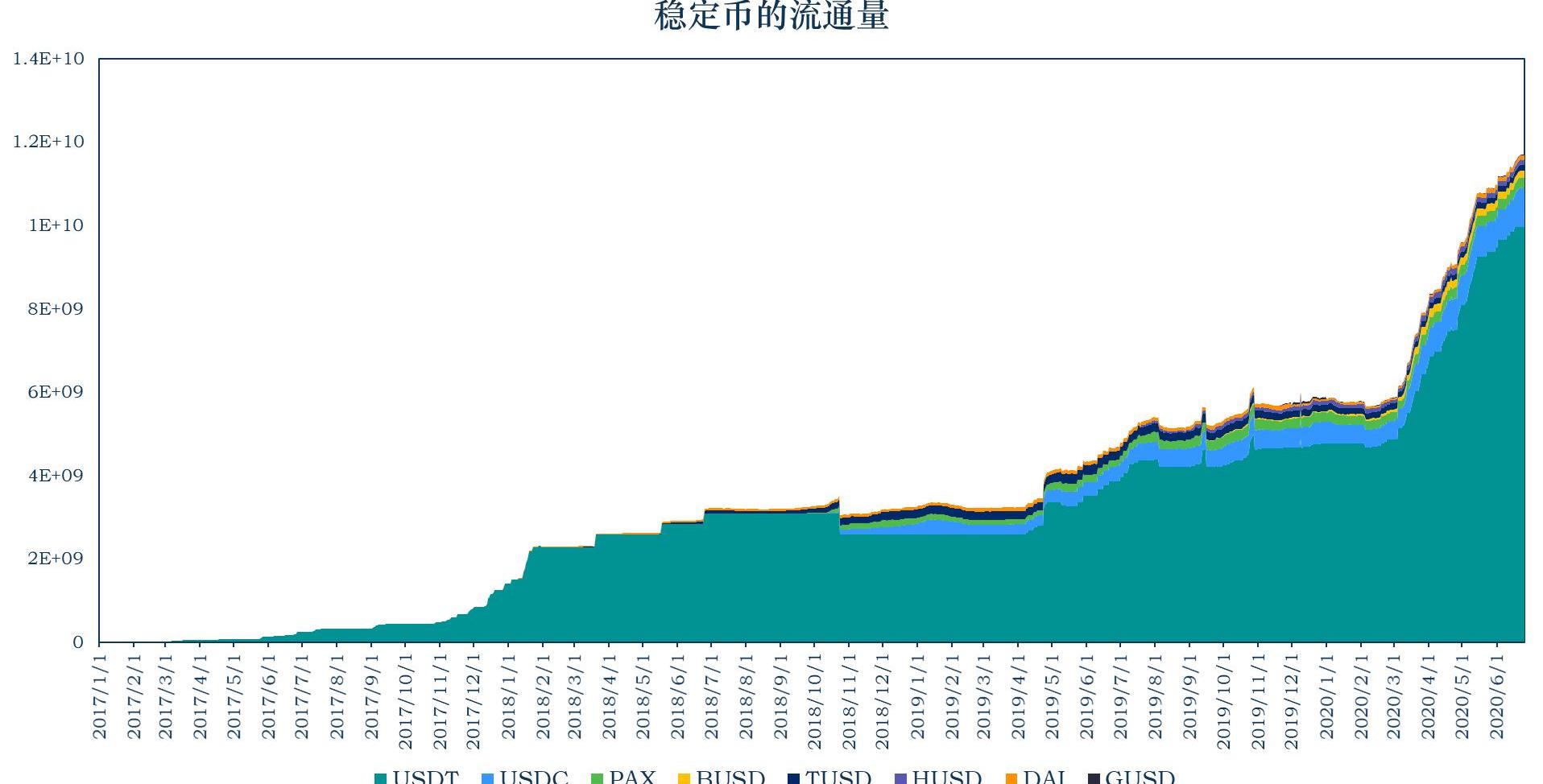

市場流通量

來源:MYKEY,Coin?Metrics

目前,主要穩定幣的市場流通量約為?116.92?億美元,市值持續增長。

來源:MYKEY,CoinMetrics

過去一周,穩定幣市值增加了約1.45億美元。其中,USDC的流通量增加1.24億美元,達到9.53億美元;BUSD、TUSD、DAI的流通量分別增加1737萬、610萬、774萬美元;PAX、HUSD、GUSD的流通量分別減少514萬、347萬、124萬美元。上周USDT暫停增發,流通量不變,USDC的流通量繼續大幅增長。

加密貨幣證券化平臺GenTwo鏈接所有Coinbase資產:金色財經報道,瑞士加密資產證券化平臺 GenTwo Digital宣布與 Coinbase 建立合作伙伴關系。GenTwo Digital 的這一新合作伙伴關系允許將所有 Coinbase 加密資產包裝在銀行可融資的金融投資產品中,并使金融中介機構能夠發行 AMC(主動管理證書)等證書。任何金融中介機構都可以與 GenTwo Digital 合作創建貼有白標的投資產品,并通過 Coinbase 的平臺執行這些產品。[2023/1/23 11:26:39]

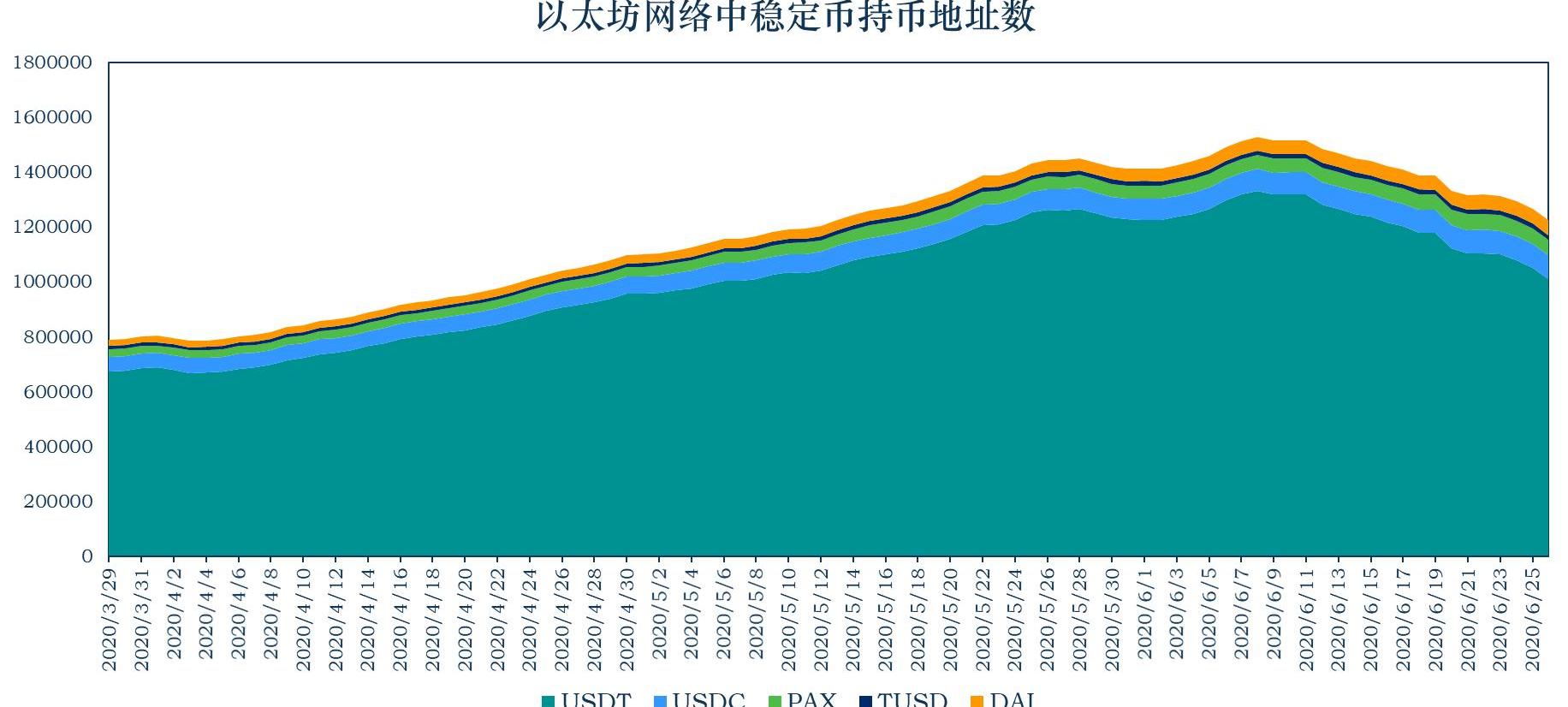

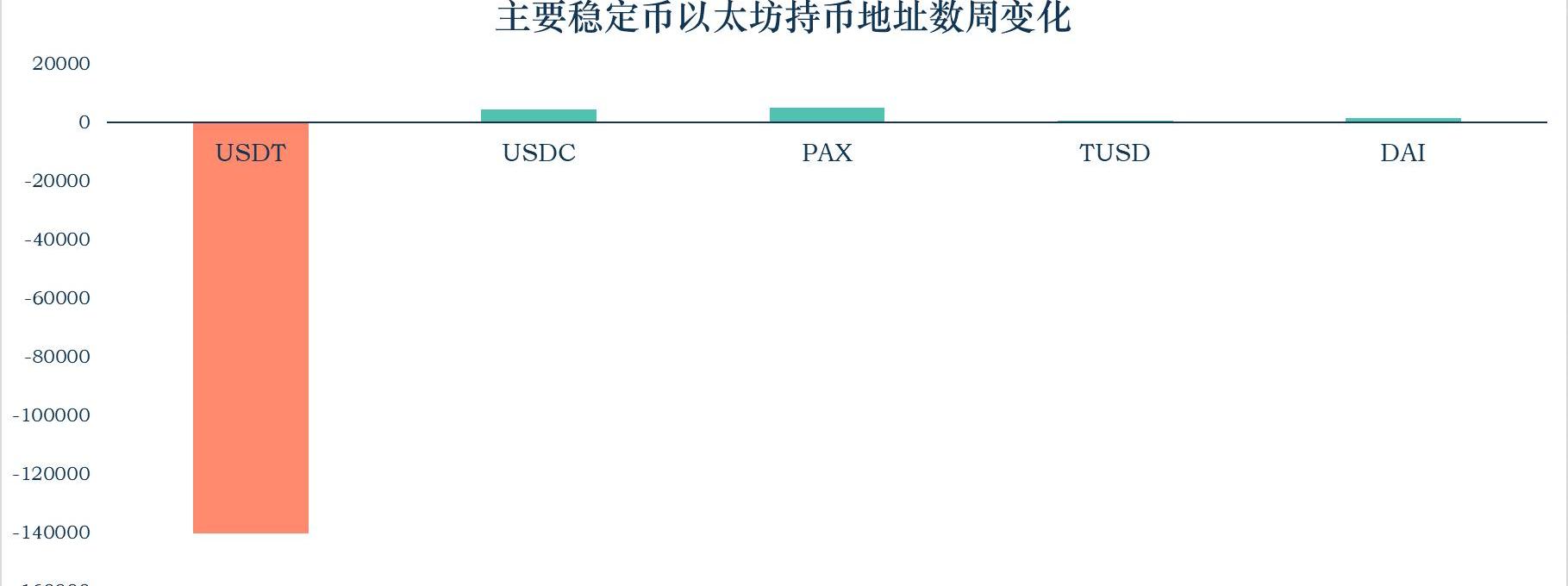

持幣地址數

來源:MYKEY,DeBank

上周,以太坊網絡中穩定幣的持幣地址數繼續下降,USDT持幣地址數下降較多。

來源:MYKEY,DeBank

持幣地址數的下降來自于USDT,下降了168423個;USDC、TUSD、DAI?的持幣地址數分別增加3574個、126個、3065個;PAX?的持幣地址數下降1413個。

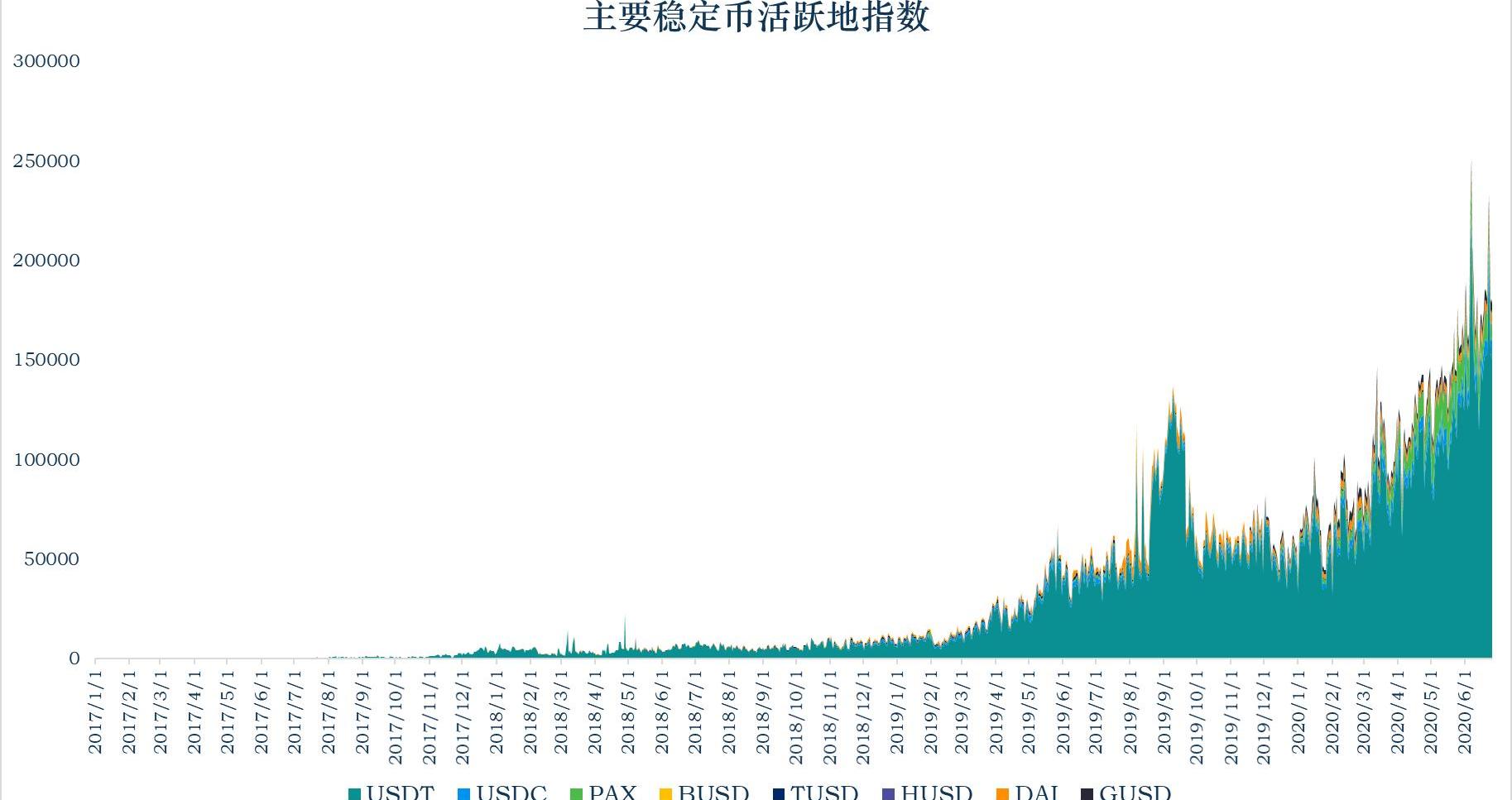

活躍地址數

來源:MYKEY,Coin?Metrics

上周,穩定幣活躍地址數略有回升,比前一周增長3%。

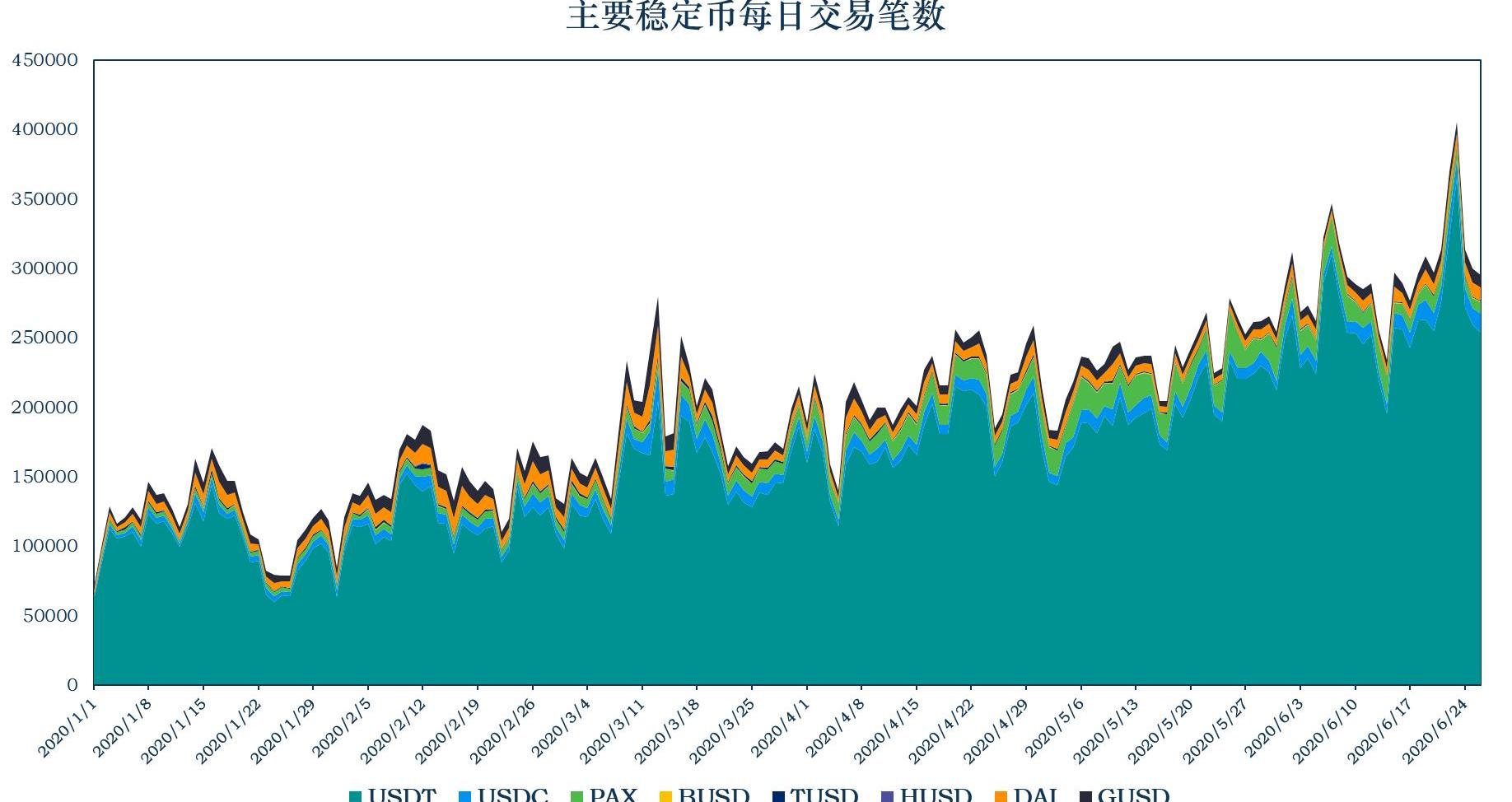

24小時鏈上交易筆數

來源:MYKEY,Coin?Metrics

與前一周相比,主要穩定幣每日的交易筆數下降約4.33%。

加密支付公司Maplerad完成600萬美元融資,Valar Ventures領投:10月17日消息,非洲加密支付公司Maplerad完成600萬美元融資,此輪融資由Peter Thiel創立的的Valar Ventures領投,Golden Palm Investments Corporation、Fintech Fund、Armyn Capital、Dunbar Capital、Strawhat Investment、Polymath Capital、Unpopular Ventures、Sean Mahsoul和My Asia VC等參投。該筆資金將用于擴大團隊,并在非洲市場進一步擴張。

據報道,Maplerad創立于2020年,其首款產品名為Wirepay。該應用程序通過提供加密貨幣的跨境支付解決方案來幫助用戶進行國際支付。目前該應用已支持一種用戶以多種貨幣接收、持有和支付,創建虛擬和實體卡,并支付賬單。(TechCrunch)[2022/10/17 17:29:06]

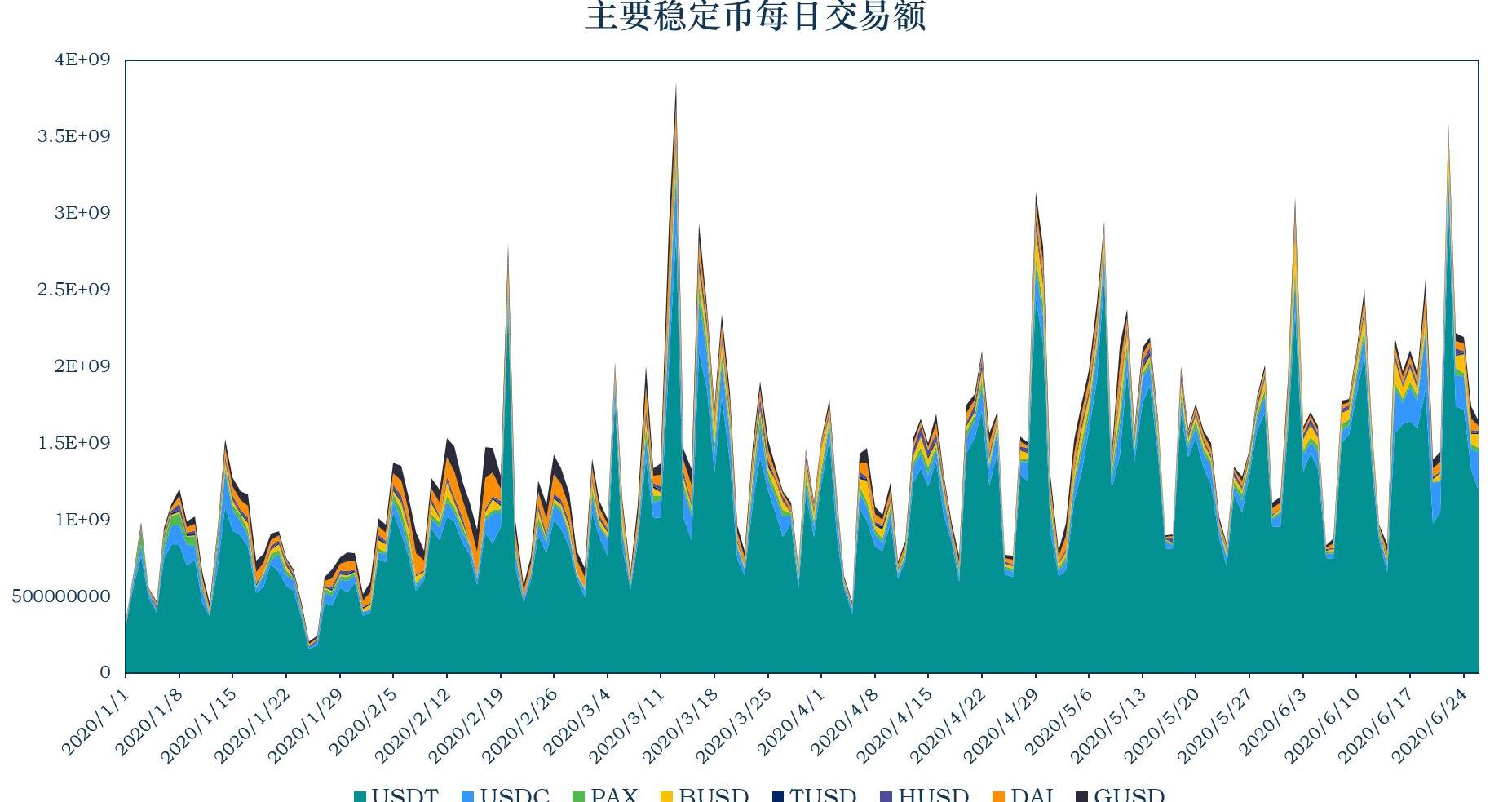

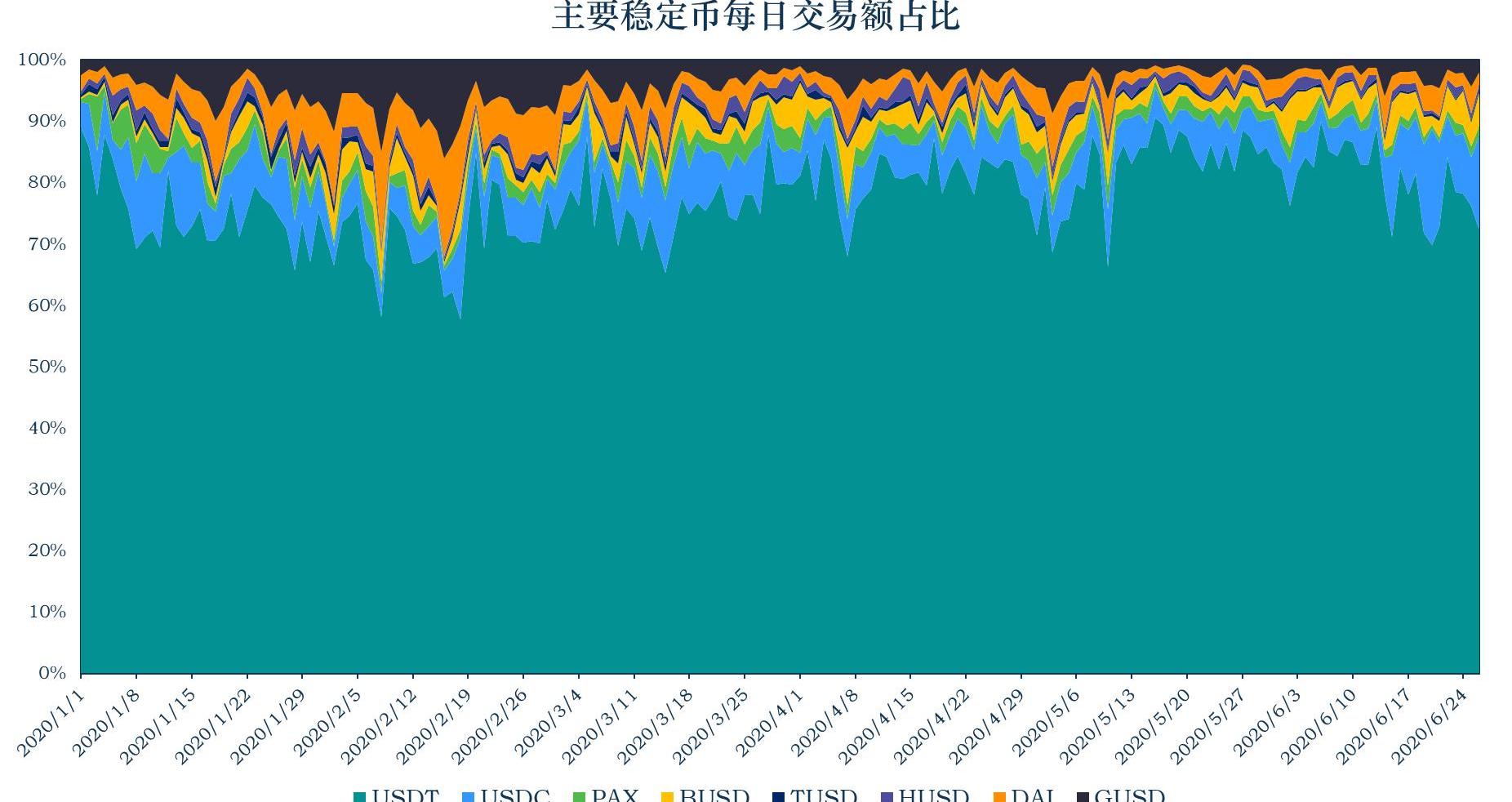

24小時鏈上交易額

來源:MYKEY,Coin?Metrics

來源:MYKEY,Coin?Metrics

上周,主要穩定幣平均每日的交易額上升,主要是6月22日ERC20-USDT和TRC20-USDT的鏈上交易額較高。

二、主要穩定幣安全性分析

美元穩定幣市場流通量接近117億美元,其中USDT的市值在加密貨幣中位列第三。從2018?年7月起,BTC/USDT?交易對的成交量占據BTC成交量的一半以上,根據Coinmarketcap的數據,現在USDT的每日成交額已經遠超比特幣。除USDT外,主要的穩定幣還有USDC、PAX、BUSD、HUSD、TUSD、GUSD、DAI這些。面對種類繁多的穩定幣項目,投資者免不了會產生一些疑問:這些項目是否安全?是否合規?是否有足夠的儲備金?本期MYKEY穩定幣報告,我們將詳細的分析這些穩定幣的市場規模、合規性、資產透明度、代幣分布、市場表現,并就這些維度進行對比。

當前加密貨幣總市值為1.3萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為1.3萬億美元,24小時增長1.3%,24小時交易量為427億美元。當前比特幣市值占比為44.2%,以太坊市值占比為17%。[2022/6/6 4:04:03]

來源:CryptoCompare

1

.

市場規模

通常情況下,穩定幣的規模越大,穩健性越好,資產的流動性、應用的廣度、用戶數量等都會相對更好。規模越大的穩定幣也越容易產生網絡效應,從而吸引更多的用戶。

穩定幣的規模總體呈上升趨勢,并從今年3月份開始加速。目前,穩定幣市場有99.56億USDT、9.53億USDC、2.42億PAX、1.64億BUSD、1.44億TUSD、1.17億HUSD、1.07億DAI、862萬GUSD。USDT占穩定幣市場份額的85.15%,USDC占8.15%,PAX占2.07%,BUSD占1.41%,TUSD占1.23%,HUSD占1.00%,DAI占0.92%,GUSD占0.07%。

來源:MYKEY,Coin?Metrics

2.

合規性

隨著穩定幣規模的增加,穩定幣面臨的監管壓力會越來越大。主流穩定幣中,USDT合規性最差,其它鏈下抵押型穩定幣都滿足不同程度的合規條件,而鏈上抵押型穩定幣?DAI?則很難受到監管。

USDT:Tether的母公司iFinex同時也是交易所Bitfinex的母公司。USDT?不屬于合規項目,近年來也對監管作出了一定程度的讓步。比如在美國只對符合條件的合同參與者提供服務,禁止朝鮮、伊朗、巴基斯坦等國使用?Tether?平臺。

USDC:USDC?是由?Coinbase?和?Circle?聯合投資運營的企業?CentreConsortium所開發的穩定幣。USDC?的源代碼開源,獲取了在美國作為貨幣轉賬機構并在歐洲作為電子貨幣機構的許可,符合美國“貨幣傳輸法”的監管。USDC是使用CENTER開源框架和成員體制發行的,利用這種框架,金融機構能夠成為USDC和其它穩定幣的發行人,發行人應滿足技術、運營、法規、合規性、審計要求。

動態 | Netcoins公司開發新程序 可直接使用法幣購買加密貨幣:據Cointelegraph報道,一個新的加密購買應用程序允許用戶直接使用法幣購買超過20種加密貨幣。該程序開發商加拿大Netcoins公司表示,最近推出的這項服務全天候在線運營,可以在無延遲的情況下提供實時交易。該程序簡化了加密愛好者的交易,而且在購買加密貨幣之前,不需要把法定貨幣換成比特幣或以太坊。[2019/1/28]

Pax:Paxos自身就是一家受紐約金融服務部監管的紐約州特許信托公司,受到最高程度的監管,以確保客戶資產得到最高程度的保障,滿足?NYDFS?對于資本儲備、合規、反洗錢等特殊要求。PAX是合規程度最高的穩定幣項目之一。同樣,在Paxos背后也有交易所的身影,Paxos于2013在新加坡建立了itBit交易所。

BUSD:BUSD是幣安與Paxos合作推出的穩定幣,BUSD?的發行也經過了?NYDFS的批準,主要用在幣安自己的渠道。合規、托管、資產透明度和PAX?近似。

HUSD:與BUSD類似,HUSD由火幣旗下的StableUniversal發行,同樣使用Paxos的通道,主要在火幣旗下的生態中使用。歸屬于火幣的一個地址,持有的HUSD占總量的89.9%。

TUSD:TUSD是TrustToken推出的穩定幣,在美國的注冊為資金業務。官網上關于合規的消息很少,TrustToken聲稱自己不接手資金,投資者將資金轉至信托公司,通過智能合約生成TUSD。

GUSD:Gemini是一家美國合規交易所,擁有最高級別的銀行合規和信托義務標準。GUSD?由受監管的紐約信托公司?GeminiTrustCompany,LLC?發行。GUSD與PAX一起首批通過NYDFS的批準發行。

DAI:DAI是一種無國界的去中心化穩定幣,通過在MakerDAO中抵押數字資產產生。MakerDAO?是以太坊網絡中的一個去中心化協議,很難受到監管,可能不會面臨合規問題。

從這些穩定幣的背景來看,它們背后幾乎都有交易所和信托機構的身影。雖然USDC、PAX、BUSD、HUSD、TUSD、GUSD都屬于合規穩定幣,但合規的程度有所不同。我們認為通過NYDFS批準的穩定幣合規程度最高,包括首批通過的PAX和GUSD,以及由Paxos參與合作發行的BUSD和HUSD;之后是USDC和TUSD;最后是USDT,DAI暫不計入比較范圍。從官網上的信息也可以看出,USDC和TUSD關于合規的信息很少。

動態 | 加密貨幣XZC創始人的谷歌賬號疑被攻擊:據cryptoglobe援引知情人士消息,加密貨幣XZC的創始人Poramin Insom似乎成為由政府支持的黑客攻擊目標,他們試圖竊取他的Google帳戶。Insom在Facebook分享了谷歌的警告截圖:可能由國家支持的攻擊者正在試圖竊取其賬號,并建議其加入谷歌的保護計劃,該計劃是為“有針對性攻擊風險的用戶”創建的。Zcoin是一種使用零知識證明的加密貨幣,具有很強的匿名性。有分析認為,有人在Zcoin的區塊鏈中添加了一些反政府內容,鑒于該技術的特性,這些內容無法被審查。[2019/1/28]

3.資產透明度

資產透明可以讓投資者及時了解到穩定幣背后的儲備金。投資者很難自行查到穩定幣發行者的銀行賬戶資金,只有通過專業的托管、審計等渠道了解。

USDT:雖然?Tether?表示所發行的數字貨幣背后都有?100%?的資產作為支撐,并明確列出了每一種代幣的發行數量與背后的資產,這些數據每天更新,但很多投資者仍會對此表示懷疑。2019年以前,USDT?每年都因為資金不足的傳言而出現?10%?以上的負溢價。USDT?的資產透明度較差,目前其官網給出的資產證明是由?Freeh,Sporkin&Sullivan?LLP(FSS?)在?2018?年出具的。

USDC:USDC?由受監管和有執照的金融機構發行,擁有等同法定貨幣的全部儲備。抵押資金存放于獨立的、由第三方監測并審計的銀行賬戶中。發行人必須定期報告其美元儲備持有量,GrantThorntonLLP?每月都會發布有關這些儲備資金的報告。

PAX:Paxos?聘請?Withum?在每月月末對其賬戶進行驗證,以證明?PaxosStandard?代幣的供應量與?Paxos?持有和管理的美國銀行儲備帳戶中的美元資產保持一致。BUSD和HUSD與此相同。

TUSD:TUSD采用Armanino的區塊鏈擔保平臺TrustExplorer,可以實時查看到發行的TUSD與背后的儲備資金,并能夠實時生成資產證明。Armanino是美國前25大的獨立會計與商業咨詢公司。

DAI:Maker協議構建在以太坊網絡中,資產可以在區塊鏈瀏覽器中查詢。2017-2019年間,MakerDAO的核心代碼經過TrailofBits、WhitehatGroup、BokConsulting、PeckShield的審計。

就資產透明度而言,TUSD這種實時提供儲備金儀表盤,并能實時生成資產證明的方式是值得推薦的;其它合規鏈下抵押型穩定幣都是每月由第三方機構提供一次資產證明。雖然Tether也每天更新資產負債表,但沒有權威機構能夠證明真實性,距離Tether上一次提供資產證明已經過去快兩年了。MakerDAO的代碼經過了多家機構的審核,其穩定幣系統已經正常運行了近3年。

4.代幣分布

持幣地址越多,說明更可能有更多的人愿意持有該資產,中心化的風險越低。前十的地址持有的代幣比例越低,說明代幣的持有更分散。

USDT、USDC、DAI、PAX、TUSD、BUSD、GUSD、HUSD的持幣地址數分別為967461、84736、55352、54125、17327、4049、1657、1178。

來源:MYKEY,DeBank

USDT、USDC、PAX、BUSD、TUSD、HUSD、DAI、GUSD在以太坊網絡中前十的地址持幣占比分別為22.49%、45.21%、69.58%、91%、34.91%、99.15%、30.31%、87.69%。

來源:MYKEY,etherscan

總體而言,流通量越大的穩定幣持幣地址數越多、前十持幣地址占比更小,代幣持有更加分散。鏈上抵押型穩定幣DAI在前十持幣地址中的占比比預期更低,并沒有大戶集中持有,更多的是分布于以太坊的DeFi應用中。持幣最為集中的是HUSD,最多的一個地址持幣占比89.9%,該地址由火幣所有。

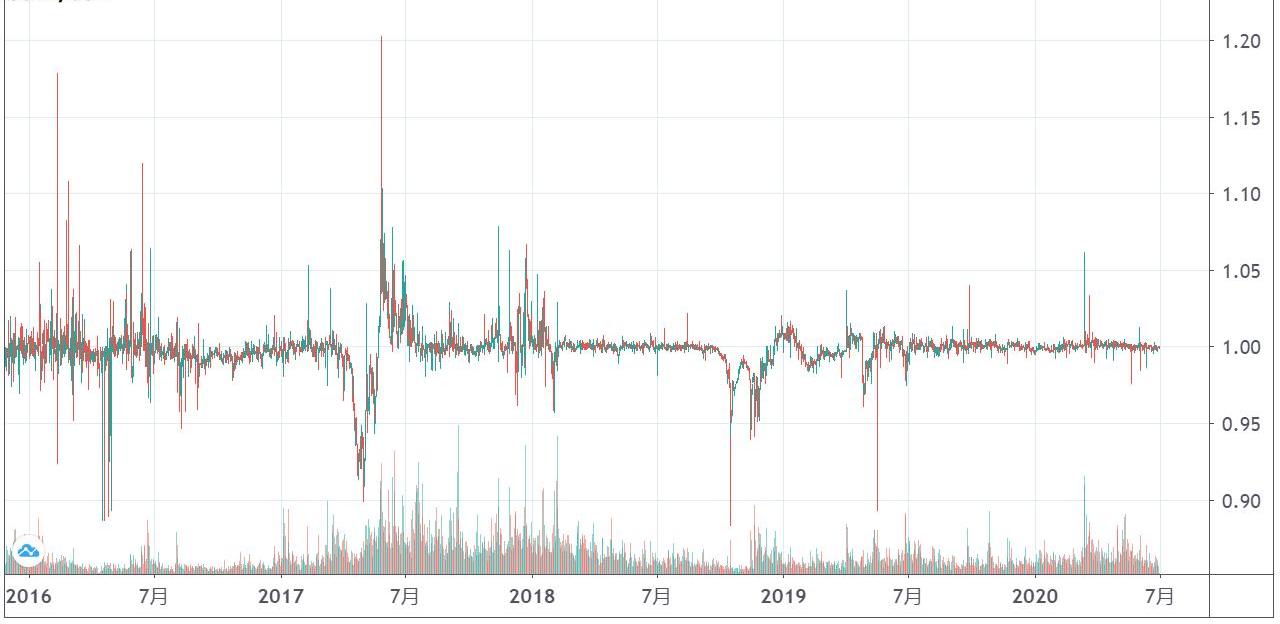

5.市場表現

如何維持穩定幣價格與法幣的錨定是所有項目方都需考慮的一個問題,項目方通常會設計一定的策略甚至付出一定的成本來解決這一問題。總體上,所有主流穩定幣在這一方面表現都不錯,現在很少出現價格大幅高/低于1?美元的情況。

2016-2018?年,由于信任危機,USDT?每年都有出現過10%?左右的負溢價,并且持續1-2?個月。最近?1-2?年,情況才有所好轉,USDT?需求的增加也改善了這種情況,幾乎所有的交易所都支持?USDT,USDT?在DeFi?中的應用也越來越多。可以看到,USDT價格劇烈波動的情況越來越少,USDT/USD最近1年幾乎沒有出現過10%以上的正/負溢價。

來源:Tradingview

穩定幣中,DAI的波動性更大,價格通常高于1美元。對于穩定幣而言,幣價過高同樣也被認為是一種缺陷。比如,在?3.12?大跌的時候,如果在?MakerDAO?中有未償還的債務,但是并沒有持有DAI,這個時候就需要付出遠高于?1?美元的價格從市場中購買DAI來償還債務。

總結

主要穩定幣中,USDT?的規模最大,有更多的用戶,更多的生態伙伴支持,持幣更分散,但合規性最差。PAX、GUSD、BUSD、HUSD的合規程度高于USDC、TUSD,它們的資產透明度都很好。穩定幣的持倉總體較為集中,以太坊網絡中HUSD、BUSD、GUSD?前十的地址持幣之和占比分別為99.15%、91%、87.69%。主要穩定幣的價格都接近1?美元,USDT的波動性下降。

三、嘉賓觀點

本期邀請到的嘉賓是來自MulticoinCapital的Mable,下面是Mable所做的觀察與評論。

上周在微信和Twitter上各自跑了一個投票,同樣的問題,投票結果卻不太一樣,從中能夠反映出不同人群對于資本流向的判斷:

Twitter結果

微信結果

這個投票反映出東西方對于穩定幣認知的差異,這也和我過去一段時間的一些觀察相符:

1.?對于以太坊2.0的期待值,海外社區比國內社區更為看好,雖然各個驗證節點服務和礦池等生態參與者都認同以太坊2.0是上下至少兩年后的事情,仍然有不少CT社區成員更愿意持有以太坊和比特幣并相信其長期價值積累;

2.?相比海外,國內對于跨境支付的需求體驗更為強烈,因此更加愿意將獲得的利潤留在穩定幣里;

3.?海外從去年開始有一些做穩定幣中心化清算所的公司開始布局,進一步證明穩定幣而言海外敏感度相對中國和亞洲晚了一步:FTX的穩定幣互換工具已經相當足夠,再早些時候幣安也上線了很多穩定幣之間的交易對。對于中心化清算所而言維持它運營所需要收取的利潤無法應對這個賽道快速壓縮的利潤率;

4.?當然,合規機構是否需要額外的穩定幣對之間的大額清算所、甚至于外匯穩定幣之間的清算所,都還需要進一步觀察;但從事物發展的趨勢來看,從目前乃至未來較長的一段時間,數字穩定幣的發展會導致弱勢主權貨幣的進一步壓縮,兩三種貨幣可能就已經足夠,多種外匯穩定幣結算可能是一個偽命題。

本期的?MYKEY穩定幣報告就分享這么多,請大家關注后續的報告。在后續的報告中,我們將為大家提供更多對穩定幣發展狀態的解讀、對其發展趨勢的分析,幫助大家持續更新對穩定幣發展的認知。

?

分析公司DigitalAssetsData的最新發現表明,礦工們仍在持有比特幣。DigitalAssetsData?首席執行官和聯合創始人MikeAlfred在6月18日告訴Cointelegr.

1900/1/1 0:00:00自三月份的黑色星期四大跌以來,盡管市場有所恢復,但與以太坊2.0越來越近并無太大關系,加密貨幣的價格最近一直在橫盤整理.

1900/1/1 0:00:007月4日,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起的頂級區塊鏈線上峰會———2020中新區塊鏈領袖高峰論壇正式開幕。峰會主題為“四海一心,共贏未來”.

1900/1/1 0:00:00剛進入7月,上證沖上3000點后似乎站穩,大媽開戶都進場抬轎了。而美國第二次新冠疫情襲來,美股可能因此受到了不小的影響,資金回撤導致近期波動比較大,就連持續強勁的科技股都出現了較大幅度的下跌.

1900/1/1 0:00:00昨日比特幣上行動能是逐日遞減,但下方日線下軌強勢支撐沒有被打破,所以行情依舊保持在震蕩姿態。日內價格已經去到9400下方,所幸多次向下試探力度不強,行情保持在有效支撐內,未能進一步下行,目前價格.

1900/1/1 0:00:00目前DeFi市場還在繼續火爆,除了韭菜忙來忙去的研究項目,作為項目方本身,也會緊緊的盯著“流動性挖礦”這個新概念,來開發自己的產品.

1900/1/1 0:00:00