BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-2.55%

ETH/HKD-2.55% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD-3.39%

ADA/HKD-3.39% SOL/HKD-0.48%

SOL/HKD-0.48% XRP/HKD-3.7%

XRP/HKD-3.7%DeFi正在崛起,并且隨著一些DeFi代幣的表現已經相當搶眼,行業吸引了越發明顯。

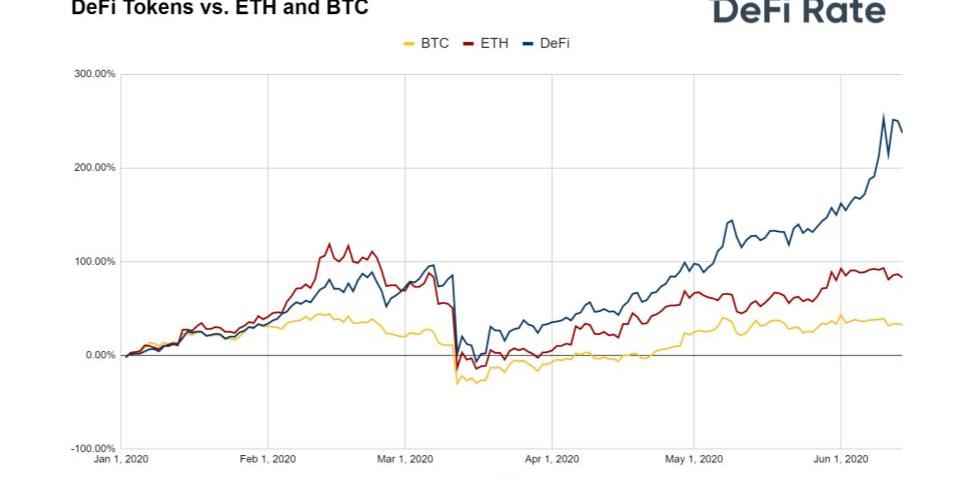

截止發稿時,盡管一些主流加密資產在今年表現不錯,其中比特幣上漲了32%,以太坊上漲了82%,但相比之下,排名前100位的以太坊DeFi代幣今年迄今的平均回報率為+237%。我們上一次在1月中旬討論了DeFi代幣,對比了ETH和DeFi與BTC在2019年的表現。我們發現,一籃子等權重的6種主要的DeFi代幣——ETH,MKR,SNX,LINK,KNC,ZRX,其收益大大超過BTC。

現在,2020年即將過半,我們決定重新討論這個話題。這次,我們將專門研究Messari排名前100位的所有DeFi代幣的表現,并將其與BTC和ETH進行比較。這些資產包括:

LINK

MKR

Visa 2022財年第一季度加密貨幣卡支付量上升:2月1日消息,Visa 在最近的財報電話會議上表示,在 2022 財年第一季度,客戶使用其加密貨幣卡支付了 25 億美元,是 2021 財年加密貨幣量的 70%。Visa 首席財務官 Vasant Prabhu 在采訪中表示,人們正在使用加密貨幣卡以多種方式消費,他們看到了將 Visa 卡與加密平臺上的賬戶關聯起來的效用。[2022/2/1 9:26:18]

ZRX

KNC

SNX

REP

LEND

LRC

REN

NMR

BNT

美國國稅局調整了2021年1040表格草案中的加密貨幣問題語言:美國國稅局可能最終接近于更清楚地說明應該如何對加密貨幣資產征稅。在周三發布的2021年1040表格草案中,稅務機構已經提議詢問 \"在2021年的任何時候,你是否收到、出售、交換或以其他方式處置任何虛擬貨幣的任何財務利益?\"相比之下,2020年的問題更長,在去年的指導意見中,美國國稅局更清楚地表明,加密貨幣交易只有在出售、交換商品或服務或交換包括其他加密貨幣資產在內的財產時才會被征稅。新的草案中的語言,如果被采納,詢問納稅人有關加密貨幣資產的問題更加簡單明了。(coindesk)[2021/7/23 1:10:35]

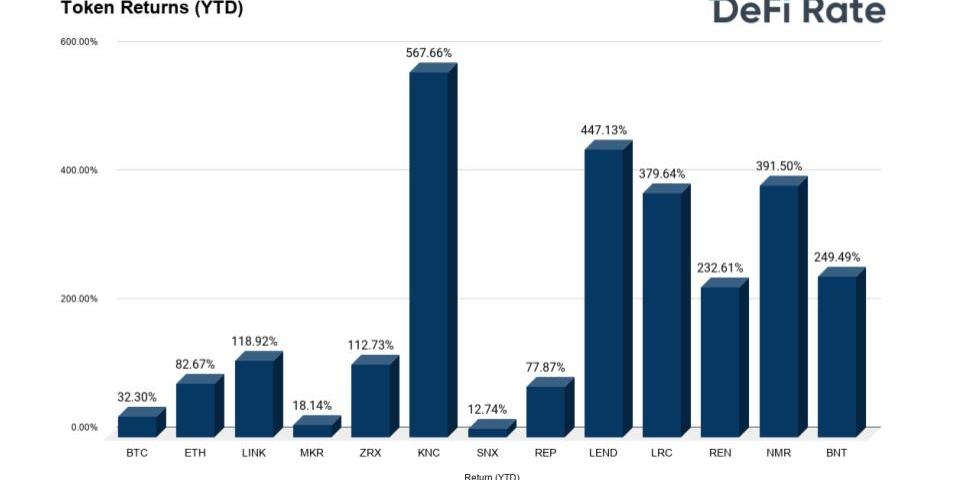

如上所述,自年初以來,DeFi代幣平均上漲了237%。KyberNetwork的KNC和Aave的LEND代幣分別飆升了567%和447%。隨著即將到來且備受期待的Katalyst代幣經濟學升級,Kyber繼續充當DeFi生態系統流動性的關鍵部分。以鏈上流動性協議為例,最近該協議的累積交易量達到了10億美元,這對Kyber和DeFi整體而言是一個重要的里程碑。另一方面,Aave的崛起始于2020年1月從EthLend進行品牌重塑。從那時起,這個新興貨幣市場協議在短短6個月內的總市場規模已攀升至1億美元。

Square在2020年通過Cash App出售了45.7億美元比特幣:金色財經報道,通過對全年數據的回顧,Square表示,在2020年通過Cash App出售了45.7億美元的比特幣,全年毛利潤為9700萬美元。其中在2020年第四季度,Square通過Cash App出售了17.6億美元的比特幣。[2021/2/24 17:46:05]

其他值得注意的表現者包括DeFi生態系統中的新代幣——LRC,REN,NMR和BNT。Loopring的LRC激增是在幾周前以隱私為中心的流動性協議展示了其新的zk-rollup交易所和支付協議之后出現的。建立在Loopringv3之上,這是一個利用zk-Rollups的Layer2擴展解決方案,LoopringPay允許用戶立即免費免費發送ETH和ERC20令牌,而無需擔心網絡擁塞。

以太坊域名服務ENS將在2021年實施Layer 2計劃:以太坊域名服務(ENS)運營總監Brantly Millegan表示,ENS在2021年的一個重要項目為實施L2 (Layer 2)計劃,這將使用戶能夠將記錄和子域(subdomain)存至L2上,從而大幅降低Gas成本。另外,ENS還計劃改善子域和ENS Manager App的功能特性, 以及進行更多的集成。[2021/1/28 14:12:51]

Ren的上漲則是跟隨著RenVM的推出,這是一種無需信任的跨鏈托管。雖然還處于早期,但RenVM有潛力充當以太坊和DeFi到其他主要加密資產的關鍵流動性橋梁。在兩周內,該協議已經處理了近200萬美元的累計交易量,并進行了多次集成,包括與CurveFinance的集成以及WBTC.Cafe的主網發布,WBTC.Cafe是一種無需許可的機制,用于通過RenVM將比特幣帶入以太坊。

2020減產幣種行情播報:金色財經數據顯示,10個減產幣種今日6漲4跌。漲幅前三為:HPT(0.00656美元,+1.84%)、DASH(74.12美元,+1.27%)、BSV(198.60美元,+0.68%);跌幅前三為:BEAM(0.49美元,-0.54%)、ZEC(41.36美元,-0.40%)、ETC(6.80美元,-0.18%)。[2020/3/11]

最后,在發布BancorV2及其新的AMM之后,Bancor的表現非常顯著。根據TokenTerminal的數據,這個2017年以1.53億美元ICO聞名的流動性協議目前的市盈率最低,但就2020年的累積交易量而言,其流動性協議仍落后于同類協議,僅合計3300萬美元的年交易量與Uniswap的7.55億美元和Kyber的5.62美元相差甚遠。

值得注意的是,這個籃子中包含的幾乎所有DeFi代幣的表現都勝過BTC和ETH。僅有的三個未在列表中的是MKR,SNX和REP。Maker之所以表現不佳,很大程度上是由于3月份MKR受到影響,原因是該公司在3月份黑色星期四發生時發生資產清算。Synthetix的本地代幣在今年也遇到了困難,因為該協議解決了它的前期問題,并且從2019年狂熱中降溫,2019年SNX以3,117%的收益領先DeFi生態系統。最后,由于DeFi社區耐心等待V2升級,Augur的不佳表現可能歸因于幾乎沒有實際使用,V2是這個去中心化預言機和預測市場協議的重大升級,旨在極大地提高可用性和可訪問性。

好消息是AugurV2的開發似乎已經接近尾聲并進入了最后階段。

大趨勢:流動性挖礦、治理代幣

DeFi出現了一種新興趨勢,其中許多資產有效地追隨了MKR代幣模型——發行一種代幣,賦予該代幣對協議具有經濟權利和治理權。這被稱為新的加密資本資產。協議團隊也變得越來越聰明,他們中的許多人都采用流動性挖掘/供應作為將代幣合法地分發給用戶的機制。

Balancer的BAL和Compound的COMP分發模型正在成為教科書示例,說明如何啟動DeFi協議并成功地將控制權從協議團隊分散到周圍的社區。這些代幣沒有任何經濟權利,僅代表對未來治理變革的投票權。盡管該代幣缺乏最重要的價值累積機制之一,但Compound的新推出的代幣在二級交易所立即飆升。萬一您錯過了它,COMP代幣昨天在Uniswap上的價格超過了$100,使該協議的價值超過$10億美元。這大大高于領先的Maker,后者目前的價值約為5.5億美元。

流動性挖礦和治理代幣也只是大趨勢的開始。從我們所看到的,UMA將會為其合成資產協議推出類似的產品。鮮為人知的是,Uniswap可能也會發行自己的治理代幣,而且團隊在其V2公告中暗示了本地治理代幣的存在。但是只有時間會證明這一點。

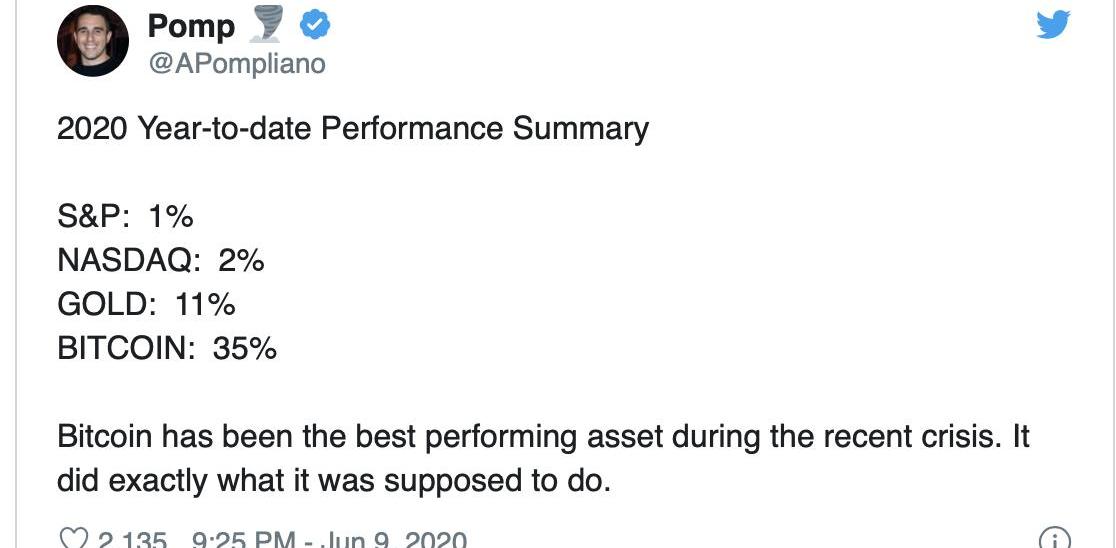

此前,摩根溪創始人AnthonyPompliano概述了比特幣顯然優于傳統金融市場。但是,這條推文沒有提到ETH和數十種依靠ETH的代幣化貨幣協議。

2020年至今表現摘要:

標準普爾:1%

納斯達克:2%

黃金:11%

比特幣:35%

在最近的危機中,比特幣一直是表現最好的資產。它確實按照預期的方式做了。

如果對Pomp的推文進行擴展,加上ETH和DeFi代幣的表現,應該是這樣的:

標準普爾:1%

納斯達克:2%

黃金:11%

比特幣:35%

以太坊:82%

DeFi:237%

毫無疑問,今年加密資產表現良好,但明顯的領先者是以太坊和DeFi。希望這只是未來的一個小信號。

Tags:EFIDEFDEFI比特幣defi幣聯合坐莊是騙局嗎PINETWORKDEFI價格defi幣價格漲跌原理比特幣紅包怎么用

本文來源:HashQuark社區,作者:郝凱本文對EOS的經濟模型進行了深入研究,重點聚焦EOS的供需情況、EOS網絡資源的產生和獲得以及EOS的投票機制.

1900/1/1 0:00:007月4日,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起的頂級區塊鏈線上峰會———2020中新區塊鏈領袖高峰論壇正式開幕.

1900/1/1 0:00:00“陸家嘴論壇”是一個金融領域的專業性論壇,致力于加強中國與世界金融體系的雙向融合,深化中國金融改革,促進上海國際金融中心建設,提升中國在國際金融市場的地位.

1900/1/1 0:00:00世界經濟論壇剛剛宣布了2020年技術先鋒榜單,其中包括100家最具潛力的企業,涵蓋工業、農業和醫療保健等各個行業,并致力于解決行業中包括可持續發展在內的各類挑戰.

1900/1/1 0:00:00摘要 泰國銀行啟動央行數字貨幣試點項目。根據巴比特消息,泰國中央銀行泰國銀行宣布計劃開發一個原型,以測試其央行數字貨幣的真實業務用例——“Inthanon”項目,這是泰國正在進行的區塊鏈技術新應.

1900/1/1 0:00:007月5日上午9點,由杭州市余杭區政府指導,杭州未來科技城管委會、巴比特主辦的“2020杭州區塊鏈國際周”正式開幕.

1900/1/1 0:00:00