BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD-0.24%

LTC/HKD-0.24% ADA/HKD+1.88%

ADA/HKD+1.88% SOL/HKD-1.03%

SOL/HKD-1.03% XRP/HKD+3.14%

XRP/HKD+3.14%文|秦曉峰?編輯|郝方舟

一季度,受新冠肆虐與原油價格戰影響,各主要金融市場表現不佳,美股多次熔斷,比特幣腰斬暴跌。

二季度,世界各國央行相繼宣布刺激措施、提振信心,各金融市場開始復蘇。其中,標普500指數大幅上漲逾20%,創下自1998年Q4以來的最大季度漲幅;歐洲的斯托克600指數上漲12%,MSCI亞太指數上漲15%。

加密市場同樣強勁反彈,比特幣完成產量減半,順利突破10000美元大關,季度最高漲幅接近60%;季末收于9000美元以上,季度收漲42%,跑贏各國股市大盤。

另外,比特幣在加密市場的占比始終維持在60%以上,山寨季遙遙無期。

本文目錄:

加密市場總體表現:總市值增幅46.5%

市值前十幣種比較:CRO擠入前十

比特幣完成減半,未能一飛沖天

平臺幣走勢:MX獨領風騷,ZB表現不佳

穩定幣持續增發,USDC嶄露頭角

衍生品市場:期權交易量創新高

DeFi新玩法:借貸即挖礦

股市、黃金表現不及比特幣

一、加密市場總體表現:總市值增幅46.5%

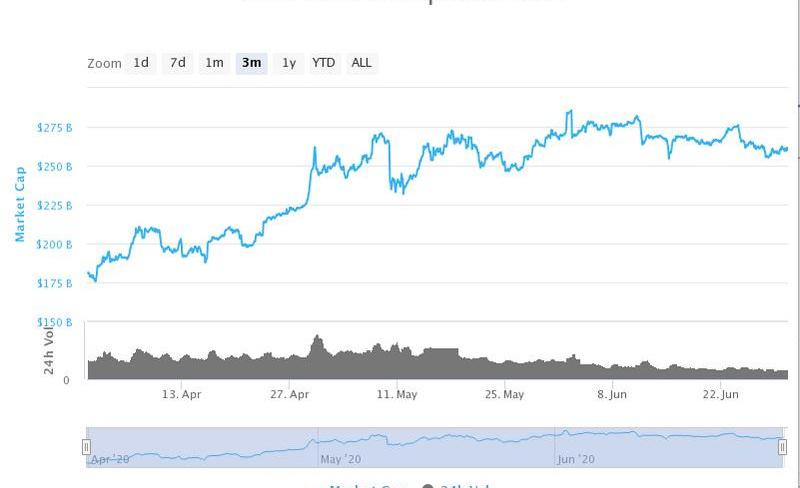

CoinMarketCap數據顯示,2020Q2加密貨幣總市值收報2606.75億美元,季度增幅為46.5%,環比上漲53%;但本次總市值始終未能突破3000億美元大關,最高達到2842億美元。如下所示:

另外,過去三個月,總市值增幅呈現逐漸遞減趨勢:4月增幅39%、5月增幅9.19%、6月增幅-3.57%。如下所示:

從交易情況來看,整個Q2日均交易量達到913.4億美元,環比下降37.3%;特別是近一個月,日平均交易量進一步萎縮,6月平均日交易量不足700億美元。

值得注意的是,單日交易量的峰值并不在比特幣創下季度最高價10299USDT的6月2日;而是在4月30日,交易量的峰值為2520億美元,當日比特幣一度大漲超10%,最高接近9500USDT。

二、市值前十幣種比較:CRO擠入前十

第二季度,比特幣與以太坊均表現出色。其他幣種的市值排名相較于第一季度發生變化:其中OKB掉出前十榜單,CRO取而代之,位列第九;BNB排名上升至第八位;號稱區塊鏈3.0的EOS,本季度仍未跌出前十。

BitUniverse數據顯示,市值前十的幣種中,2020?年Q2價格增幅前三的幣種分別是:CRO、ETH、BTC;下跌的分別是:BSV和XRP。如下所示:

數據:昨日加密市場總交易量324.3億美元,單日漲幅9.11%:金色財經報道,1月5日消息,據CoinGecko數據顯示,1月4日加密市場總交易量為324.3億美元,相較于1月3日(297.2億美元)單日漲幅9.11%。[2023/1/5 9:54:12]

整個Q2,CRO最高漲幅最大,達到208.18%;BCH表現最弱,最高漲幅最小,只有26.75%。如下所示:

從振幅來看,CRO振幅最高,超過200%,價格波動劇烈,其他加密貨幣振幅都小于100%;ETH緊隨其后,振幅達到97%,BTC以及BSV波動也相對較大;其余幾個主流幣,波動性相對較弱,這也意味著市場關注熱度下降,炒作意愿較低。

最后,具體到單個月份,各幣種表現不同。四月份ETH表現最強勁,增幅最高達到56.75%;五月份以及六月份的震蕩行情中,CRO表現最為亮眼,始終處于上漲態勢,漲幅分別是42.61%、50.41%。如下所示:

特別是6月,很多代幣都出現不同程度回調,其中BSV領跌,跌幅19.13%;XRP緊隨其后,跌幅14.51;其余代幣6月跌幅維持在10%及以下。

三、比特幣完成減半,未能一飛沖天

今年第一季度,比特幣價格直接腰斬,一度跌至3800美元,最終季度收于6000美元以上。彼時,距離第三次比特幣減半不足60天,人們對二季度市場反彈抱有希望。

最終,比特幣也沒有令大家失望。BitUniverse數據顯示,整個第二季度比特幣收漲42%,最高漲幅接近60%。

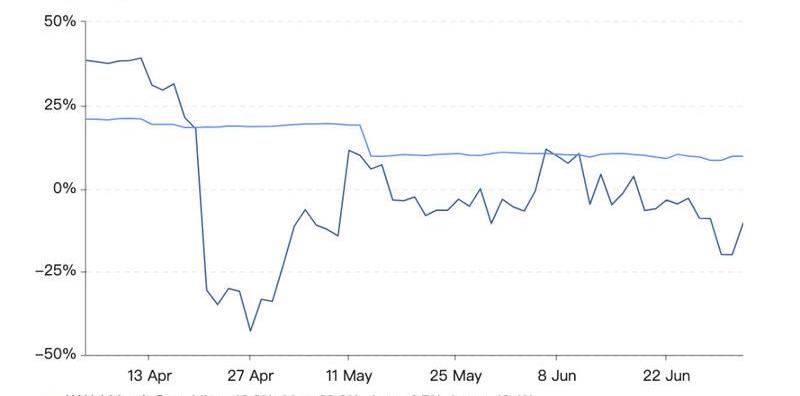

比特幣在二季度的走勢,也符合過去幾年一貫趨勢。Skew數據顯示,比特幣在第二季度收益率通常是正值;同時,比特幣過去連續第三個季度收益為負的局面也被打破。如下所示:

從目前的收益情況來看,比特幣似乎正在復刻2015年走勢,因此第三季度比特幣可能面臨回調。

如果細致回顧比特幣在第二季度的走勢,就會發現比特幣收益最好的月份是4月,達到36%,這主要是受減半利好提前刺激。特別是4月最后兩天,比特幣漲幅一度高達23%,觸及9500USDT。漲勢延續了近一周,并最終幫助比特幣突破1萬美元大關。

然而,在5月12日減半前兩日,比特幣卻突然閃崩,單日最大跌幅17%,最低觸及8000美元。減半完成至今,比特幣未能一飛沖天,始終在8500-10000美元之間寬幅震蕩,期間有一次突破10000美元關口,但始終難以站穩。

1萬美元的阻力位,對于目前的比特幣而言無疑是一道天塹,需要更多的時間去積蓄能量。

歐洲央行執委:需要做更多工作來監管加密市場:金色財經報道,歐洲央行執委帕內塔表示,需要做更多工作來監管加密市場。[2023/1/4 9:51:48]

Bitcoinity.org數據顯示,二季度比特幣交易總量達到?711萬個,環比下降5.3%;具體到單月,5月交易量最多,6月最少。如下所示:

過去一個季度,比特幣在總市值中的占比沒有明顯變化,從季度初的65.4%,最高上漲至69.64%,最大漲幅6.4%;季度收于64.78%,微跌不足1%。

自2019年第三季度起,比特幣在總市值始終高于60%,占比穩定,意味著比特幣“吸血行情”可能一直持續,其他山寨幣仍缺乏上漲動力,“山寨季”遙遙無期。

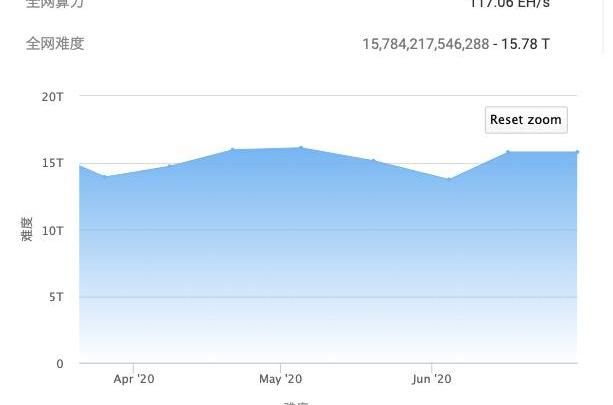

BTC.com數據顯示,Q2比特幣挖礦難度不斷攀升,從13.91T一度上漲至16.1T,漲幅高達15.7%;但在6月4日,挖礦難度至13.73T,降幅9.5%;目前挖礦難度暫報15.78T,Q1整體增幅為13.4%。

Q2,比特幣每月塊平均大小呈現不斷增長的態勢,季度最高增幅17.5%,季度收漲5.5%。如下所示:

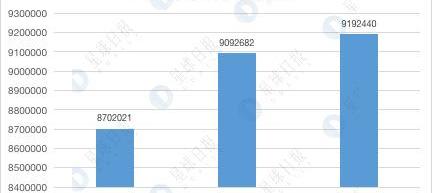

另外,比特幣每月總交易數量卻在不斷上漲,從4月份的8702021筆上升至6月份的9192400筆,漲幅為5.6%。

整個Q2季度交易數量之和為26987143,相比上一季度下降3.4%。

另外,第二季度比特幣手續費環比增長136%,達到2736萬美元。如下所示:

四、平臺幣走勢:MX獨領風騷,ZB表現不佳

今年第一季度,OKEx短時掀起平臺幣「銷毀潮」,隨后多家交易所跟進,平臺幣迎來小陽春,漲勢喜人,特別是OKB在一季度收漲66%。

那么,二季度各家平臺幣表現如何呢?

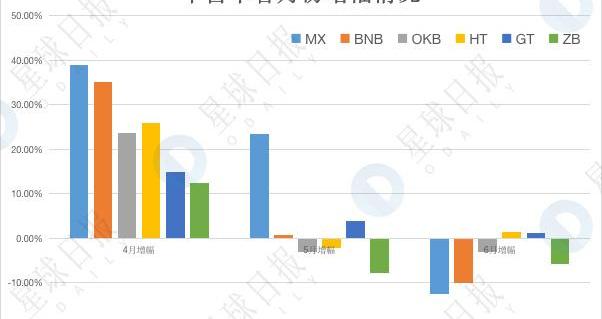

Odaily星球日報選擇了六家交易所,分別為OKEx、幣安、火幣、Gate、MXC抹茶以及ZB,比較各家平臺幣在第二季度的價格表現。

總體而言,MX在Q2整體漲幅最高,達到50.06%,并且MX最高漲幅也是最大的,達到109.65%;HT、BNB緊隨其后;Q2表現最差的是ZB,整體漲幅不到1%。

聲音 | TradingView分析師:騙子具備了操縱市場能力 可能推動加密市場上漲:TradingView知名分析師Jacob Canfield認為,來自中國和韓國的犯罪分子在加密龐氏騙局的背后,推動著BTC、ETH、EOS以及更大的山寨幣市場的上漲趨勢。Canfield表示,在多次指控PlusToken騙子出售比特幣并壓低價格之后,他認為騙子可能正在重新進入加密貨幣世界,操縱市場和2020年的看漲反彈。Canfield認為,騙子利用他們可能積累的現金,現在已經具備了操縱市場的能力。(Dailyhodl)[2020/2/23]

從波動性來看,MX振幅同樣也是最大的,接近240%;ZB振幅最小,只有28%。

另外,六家平臺幣在不同的月份表現各異,如下所示:

其中MX和BNB在4月表現強勁,增幅分別是38.85%、35.1%;MX在5月同樣表現亮眼,增幅為23.5%;到了6月,MX后勢不足,跌幅領先,HT以1.5%的微弱漲幅在6月領漲;而ZB除了4月跟隨大盤反彈一點后,5、6月份一直處于下跌趨勢中,最終導致季度漲幅不足1%。

五、穩定幣持續增發,USDC?嶄露頭角

第二季度,穩定幣依然沒有停止增發的腳步,總量始終在持續增長。

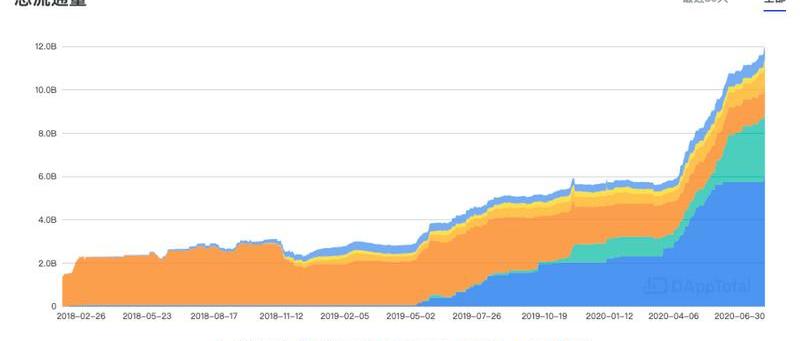

Dapptotal.com數據顯示,穩定幣總量從季度初的77.9億美元增長至119.4億美元,漲幅達到53.2%;相比于Q1穩定幣總量的增幅,環比上漲19.4%。

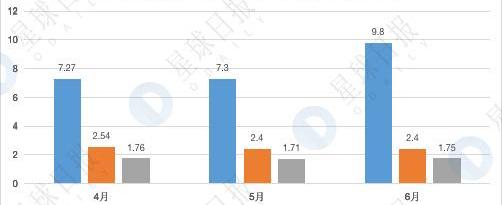

第一季度穩定幣增發主要集中在3月,本季度則較為分散。從具體月份來看,4月增發量最大,達到18.1億美元,月度漲幅23.23%;5月增發量為13.5億美元,月度漲幅14.06%;6月增發量為9.9億美元,月度漲幅9.04%。如下所示:

此外,USDT增發速度進一步加快。數據顯示,USDT總量從4月初?62.6億美元增長至101.1億美元,漲幅高達61.5%,直接將USDT市值推向全榜第三;第二季度USDT增發總量相較于第一季度,環比上漲30%;USDT在穩定幣總市值中的占比不斷上漲,從季度初的80.3%上漲至季度末的84.6%,霸主地位不可撼動。

從具體月份來看,USDT增發量逐月下降:4月增發?17.6億美元,增幅?28.12%;5月增發13.4億美元,增幅16.71%;6月增發7.5億美元,增幅8%。如下所示:

聲音 | John McAfee:加密市場和股票市場毫無關系 加密價值取決于其使用情況:5月28日,John McAfee在微博表示,Dogecoin,也就是狗狗幣一開始被當成笑話,但是現在市值已經有3.6億美元。我想大家需要明白,加密市場和股票市場毫無關系。加密的價值最終取決于它的使用情況。而狗狗幣就是基于使用得以增長最快的加密貨幣之一。[2019/5/28]

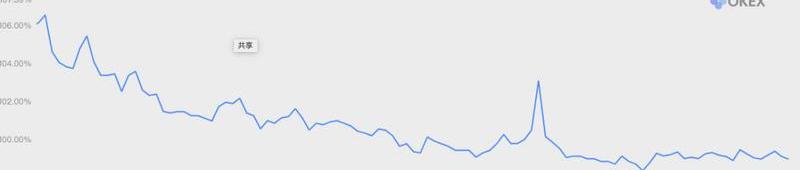

OKEx交易大數據顯示,USDT場外溢價也從季度初的102.31%下降至季度末的99.36%,降幅2.8%;本季度溢價最高值出現在5月27日,報103.09%。如下所示:

Longhash數據顯示,USDT籌碼主要分布在以下3家交易所:火幣、bitfinex、幣安。

值得一提是,除USDT外的新興穩定幣排名也發生變化。上季度末,HUSD排名第四,本季度則被TUSD取代,不過前三名始終是USDC、PAX以及BUSD,各月份總量變化情況如下所示:

其中,USDC在6月增發超過2.5億美元,在新興穩定幣市場中占比達到54.1%,首次超過50%,進一步拉開了和其他新興穩定幣的距離。

六、衍生品市場:期權交易量創新高

經歷了一季度的暴跌洗禮,二季度杠桿使用趨于理性。

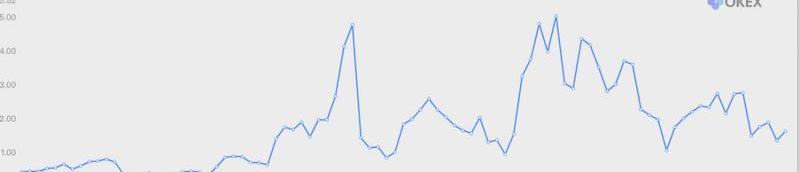

OKEx交易大數據顯示,BTC多空杠桿比從季度初的0.43,最高上漲至5.04,最高漲幅1072%;不過相比于一季度的高點而言,杠桿倍數還是較低的;最終季度收于1.63,季度收漲279%,趨于理性,也反映出投資者對后市行情抱以樂觀情緒。

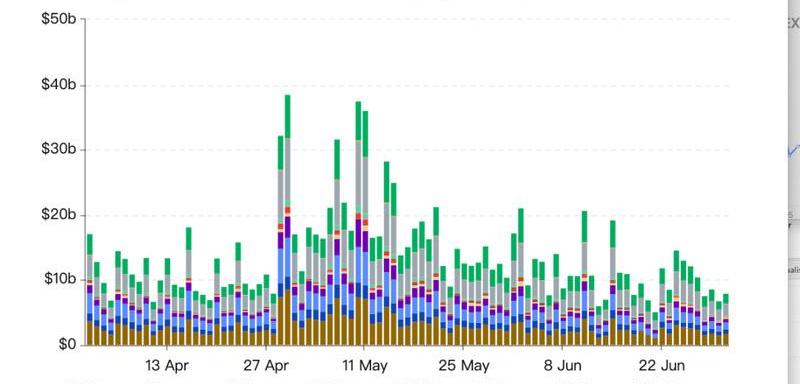

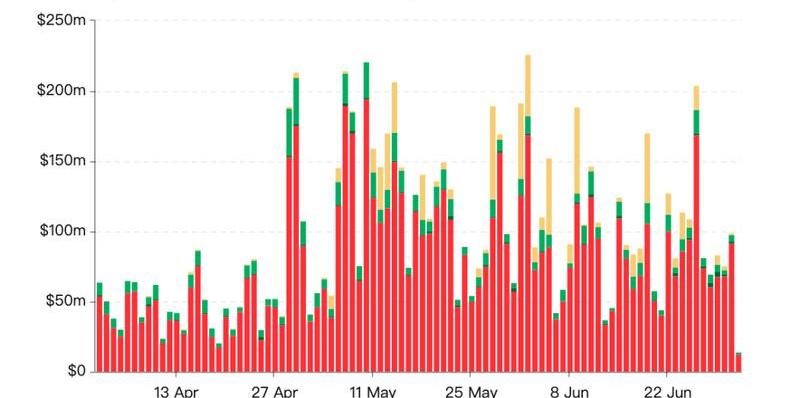

Skew數據顯示,BTC期貨日交易量從季度初的116.64億美元,降至季度末的66.5億美元,降幅43%,相較于第一季度下跌45%;日交易量最高點出現在4月30日,達到?384億美元,最大漲幅477%。如下所示:

從上圖也可以看出,期貨交易量飆升主要集中在比特幣減半前后,維持了近一個月;從6月開始,比特幣期貨交易量開始走低,特別是6月21日交易量一度降至50.28億美元,創下2020年新低。

聲音 | eToro首席執行官:新推出的穩定幣將解決加密市場的波動性問題:據Today's Gazette報道,eToro首席執行官Yoni Assia強調該公司新推出穩定幣的好處,認為這將有助于緩解市場的波動性,為市場帶來更多的流動性。eToro最近公布8種與主要法定貨幣掛鉤的穩定幣,并將推出新的加密交易所eToroX。[2019/4/23]

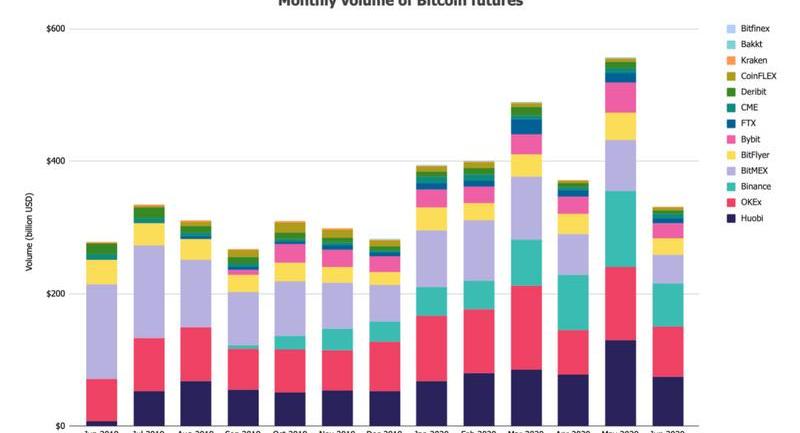

根據TheBlock數據,6月比特幣期貨總交易量收報3320億美元,相較于5月的5570億美元,降幅達40.39%。

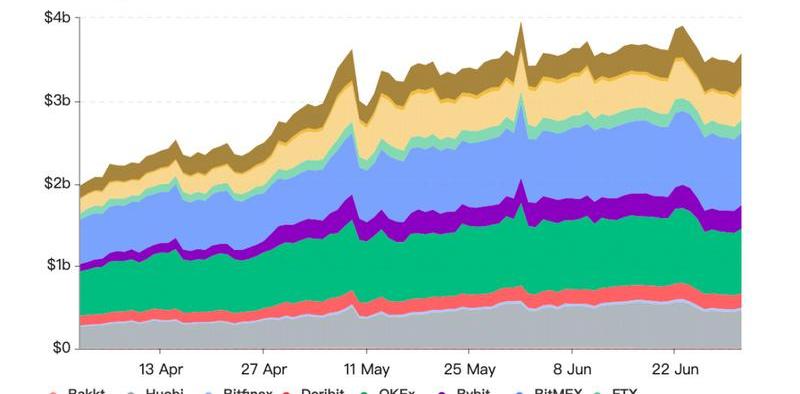

盡管比特幣期貨交易量大幅下滑,但未平倉合約量卻呈上漲趨勢。

季度初持倉量為20.4億美元,一度上漲至39.67億美元最大增幅94.5%。不到一個月時間,持倉量已經恢復到3月中旬黑色星期四暴跌之前的水平,這也是兩個月來首次測試40億美元。持倉量隨后緩慢下降,但始終維持在35億美元左右;季度末持倉量收于34.6億美元,季度收漲69.6%,相比第一季度上漲94.1%。如下所示:

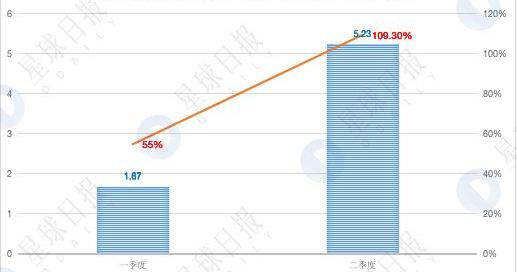

另外,值得一提的是,芝加哥商品交易所比特幣期貨交易在5月13日創下新紀錄——持倉量達到5.3億美元,并且CME的比特幣期貨的賬戶數量已超過2500個創下歷史新高。如下所示:

第二季度,期權市場更加火熱,多個交易平臺持倉量創下歷史新高。

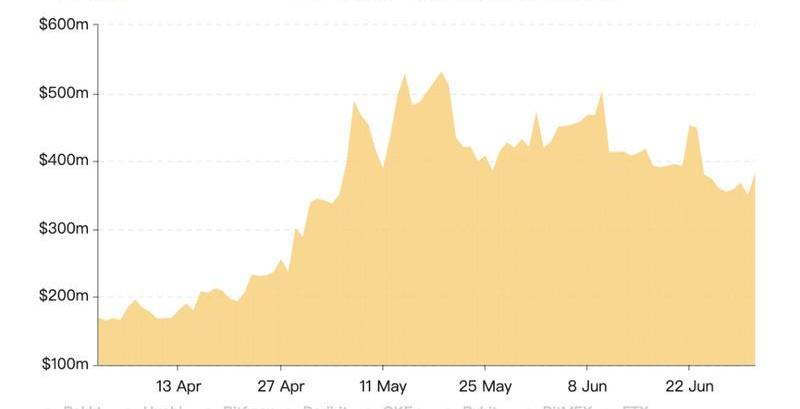

根據Skew數據,比特幣期權日交易量從季度初的4481.2萬美元增長至季度末的7490萬美元,增幅高達67%;二季度增速相較于第一季度下降340%,但增量上漲了200萬美元。如下所示:

另外,期權日交易量最高達到2.26億美元,創下本季度新高,但并未突破歷史新高2.94億美元;整個第二季度,期權日平均交易量穩定在1億美元左右。尤其是后兩個月,期權交易更加活躍。如下所示:

特別是CME,從5月中旬開始,比特幣期權交易量持續上漲,最高達到6600萬美元,創下新的歷史記錄。

另外,期權持倉量從季度初的5.03億美元,最高增長的18.74億美元,最高漲幅達272.5%;季度末收于10.26億美元,季度漲幅103.9%。

相較于第一季度,第二季度期權持倉增量上漲3.56億美元,環比上漲213%。如下所示:

如果從單個交易所來看,本季度Deribit以及CME比特幣期權持倉都創下歷史新高。其中Deribit最高達到13億美元,CME最高4.41億美元。如下所示:

另外,Deribit比特幣期權交易量市場份額已經上漲到90%以上,持倉量市場份額占到75%以上。以太坊期權方面,Deribit交易量占比達到87%,持倉量占比達到95%;OKEx交易量占比為13%,持倉量占比為5%。

七、DeFi新玩法:借貸即挖礦

第二季度,去中心化金融市場再次復蘇。

DeFiPulse數據顯示,鏈上鎖定加密資產總價值從季度初的5.38億美元,一度上漲至16.88億,季度收漲達到213.7%。相較于第一季度,第二季度鎖倉價值上漲12.8億美元,增幅970%,如下所示:

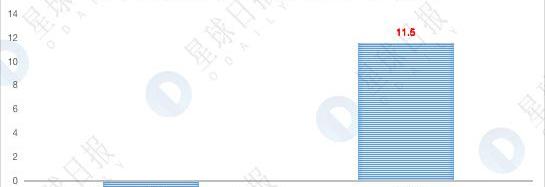

DeFi上鎖定ETH數量從季度初的266.8萬增長至308.5萬,增幅15.6%,期間ETH鎖定數量曾一度下跌至246.9萬個;BTC鎖定量卻呈現不斷增長的態勢,并創下歷史新高:從1883個上漲至9364個,季度增幅397.2%。

另外,值得注意的是,鎖倉價值在6月16日之前增長緩慢,而后才迎來加速上漲,如下所示:

背后的根源在于,6月16日,借貸協議Compound開始分發治理代幣COMP代幣,掀起抵押熱潮。

根據公告,423萬枚COMP將會免費發放給用戶,只要用戶使用Compound協議進行借貸交易即可,這個規則可被稱為「借貸即挖礦」或「流動性挖礦」,引發大量用戶參與質押借貸,從而導致鏈上鎖定價值激增。

最終,Compound超過MakerDAO,一躍成為DeFi市值第一。

Compound抵押品總價值從季度初的8992萬美元,上漲至季度末的6.39億美元,漲幅611.2%;目前Compound抵押品總價值始終維持在6億美元左右,超過MakerDAO抵押品價值22%。

MakerDAO上抵押品總價值從季度初的4.2億美元,最高上漲至5.39億美元,最大漲幅28%;季度收于4.46億美元,上漲6.1%。

MakerDAO原生管理型代幣MKR價格也在Q2劇烈動蕩:從季度的293美元,一度上漲至749美元,最高漲幅155%;季度收于455.9美元,季度收漲55.5%。

本季度MKR價格大幅上漲,主要受以下幾個因素影響:一是一季度MKR由于清算,價格超跌;二是Coinbase5月底宣布上線MKR交易,短時一度大漲50%;三是6月10日MakerDAO社區投票支持引入真實資產作為抵押品,MKR短時再度上漲超過20%。

關于MakerDAO引入真實資產抵押,Odaily星球日報也撰文介紹了背后的風險,推薦閱讀《DeFi引入真實資產質押,到底靠譜嗎?》。

八、股市、黃金表現不及比特幣

一季度,受疫情沖擊與石油價格戰雙重影響,傳統金融市場遭受重創。二季度,世界各國央行相繼宣布的刺激措施,提振信心,各金融市場開始復蘇。

那么比特幣是否跑贏股市大盤了呢?

股市、黃金VS比特幣

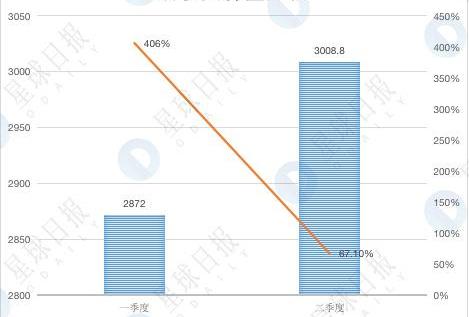

第二季度,A股全線反彈。

上證指數季度收于2984.67點,季度漲幅8.79%;深證成指收于1萬點以上,報11992.35,季度漲幅20.32%;創業板指季度收于2438.2,收漲30%。

相較于A股,美股由于一季度超跌,反彈力度更大。

其中,納斯達克綜合指數季度收漲36.66%,并創下新的歷史記錄;道瓊斯指數季度收漲17.63%,標普500指數季度收漲25.49%,創下自1998年第四季度以來的最大季度漲幅;歐洲的斯托克600指數上漲12%,MSCI亞太指數上漲15%。

二季度,黃金成功站上1700美元大關。從季度初的1574.74美元,最高上漲至1786美元,最大漲幅13.4%;季度收于1782.24,季度收漲13.17%。如下所示:

相比之下,比特幣第二季度漲幅更大,跑贏各國股市大盤以及黃金。

相關性分析

Skew數據顯示,在4月28日比特幣大漲前,比特幣與黃金月度相關性為負數,呈負相關且程度較低;之后,相關性系數上漲,偶有穿過零軸,但大多數時候仍然位于零軸以下,呈弱相關。如下所示:

并且,比特幣和黃金的年度相關性數值也正逐漸下降,意味著二者相關性進一步減弱。

不少加密投資者喜歡參考美股走勢進行開倉,那么,比特幣和美股在第二季度的相關性究竟如何?

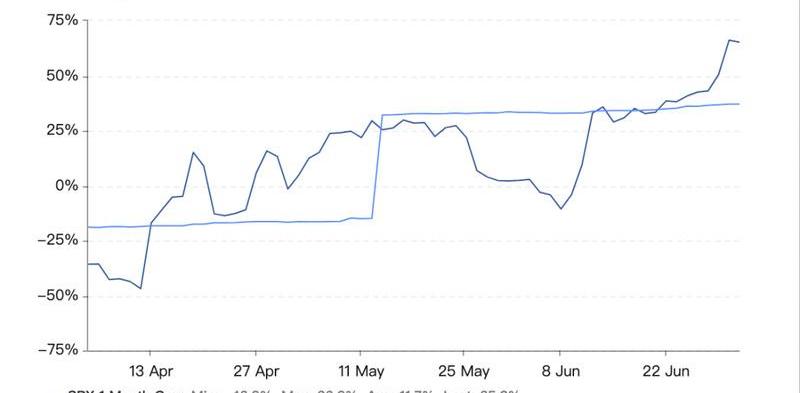

Skew數據顯示,隨著時間推移,月度相關線系數從負值逐漸轉為正值,最后季度收于70%,意味著比特幣和標普500呈顯著性正相關。即標普500漲、比特幣大概率上漲,所以跟隨美股進行操作在近期是可行的。如下所示:

從年度相關性來看,二者之間的關聯性也在進一步加強,從負相關逐漸轉為正相關。

從收益的角度,比特幣今年暫時跑贏美股、A股。但從波動率來看,比特幣的不確定性依然很強,Q2季度比特幣波動率一度上漲至200%,雖然后來有所下降,但始終維持在50%以上。

另外,標普500的波動率也在4月初上漲至100%以上,后降至30%一線徘徊;而黃金波動率一度逼近50%,目前維持在20%以下。

由此可見,黃金始終是最為避險的投資手段,比特幣投資者需要控制好倉位風險。

以比特幣為代表的加密資產市場,如今已經走過了十多個年頭。各類公鏈或應用可謂層出不窮,但很少能和比特幣一樣穩居市值前十.

1900/1/1 0:00:00ChamathPalihapitiya將比特幣視為金融世界末日保險。這位現年43歲的億萬富翁,風險投資家兼航天公司維珍銀河(VirginGalactic)的董事長在UnchainedPodcas.

1900/1/1 0:00:00紐約數字投資集團今天在SEC的文件中披露,它已經完成了一只規模1.9億美元的比特幣基金的籌集工作.

1900/1/1 0:00:00作者|大文 來源|鏈得得 6月1日,由騰訊云發起,鏈得得、得得智庫聯合主辦的“共識·共建|區塊鏈產業聯盟暨課堂發布會”通過在線平臺召開,圍繞行業趨勢、技術平臺、伙伴生態、產業案例等多方面內容.

1900/1/1 0:00:00注:本文原載于《財經雜志》,巴比特資訊經作者授權發布。全球范圍新冠疫情仍在惡化,但這并沒有阻擋中國繼續推進全面開放戰略布局的步伐.

1900/1/1 0:00:00美國東部時間6月26日,億邦國際正式在美國納斯達克交易所掛牌上市,成為全球第二家上市的礦機制造商.

1900/1/1 0:00:00