BTC/HKD-2.55%

BTC/HKD-2.55% ETH/HKD-3.61%

ETH/HKD-3.61% LTC/HKD-3.06%

LTC/HKD-3.06% ADA/HKD-5.64%

ADA/HKD-5.64% SOL/HKD-1.72%

SOL/HKD-1.72% XRP/HKD-5.58%

XRP/HKD-5.58%說明:本文對Compound最近發行的COMP治理通證的經濟模型進行一般性評價。特意指出是“一般性”,是因為沒有使用專業的分析方法,比如通證流量表和仿真模型。我的目的是以可讀性比較好的方式分析COMP當中一些設計中的得失,并從通證經濟的角度對其發展前景進行一些討論。

在推出COMP以前,Compound就是DeFi當中名列前茅的項目。這個項目的發起人叫RobertLeshner,賓大經濟學的畢業生,CFA,早年在芝加哥做金融服務方面的工作,2011年開始到硅谷創業,連續幾個項目都還算成功。2017年8月成立Compound,2018年5月從A16Z、貝恩、Coinbase和丹華資本等機構獲得820萬美元種子輪融資,2018年9月Compound上線。2019年11月獲得A16Z和貝恩領投的2,500萬美元A輪投資,是目前為止DeFi最大的融資。

COMP是Compound項目的治理通證,擁有COMP就意味著可以參與Compound協議的治理,相當于立法權。

COMP是Compound升級計劃的一部分。早在2019年5月,RobertLeshner就對外公布了Compound升級計劃。因此,Compound稍后獲得$25M投資,很大程度上就是沖著這個計劃來的。也就是說,COMP推出之前,可能就已經立功了。

2月27日,RobertLeshner首次對外介紹基于COMP新版治理規則,5月28日,規則敲定,6月15日正式發行COMP通證。發布之后價格走勢是這樣的:

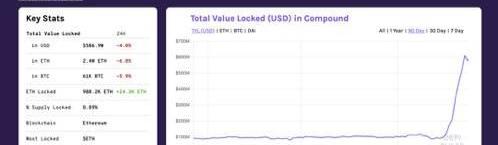

簡單的說,就是一上線就是“成本價”的五倍,然后在此基礎上又漲了將近四倍,帶動Compound鎖倉資產的增長是這樣的:

孟巖:香港Web3以交易為導向,仍在試點期:4月17日消息,4月16日,孟巖發文《關于香港Web3形勢的若干觀點》稱,區塊鏈的競爭主要不是設備、技術、工藝、算法等器物層面上的競爭,而是如何應用區塊鏈這種工具創設新結構、新機制的競爭,是制度創新之爭,不是器物創新之爭。數字資產市場難以在大國內發展,但會在大國競爭的交界地帶找到溫床。因此,中美競爭的交界地區,將出現活躍的區塊鏈數字經濟產業,并且新加坡、香港的Web3雙城記還將持續上演。他還指出,香港Web3以交易為導向,對比特幣等成熟的主流數字資產的兌換服務更加自由,但對于ICO等融資集資行為仍會非常謹慎乃至嚴格。香港Web3仍在試點期,有反復可能;新加坡Web3策略更穩健,但對灰色數字金融容忍度更低。此外,兩地都不太容易做出世界級的Web3社交、游戲等2C類項目。兩地都會積極支持RWA(現實世界資產)發展。

[2023/4/17 14:07:45]

帶動整個DeFi鎖倉資產的增長是這樣的:

目前已經在Compound中出現巨大的無風險套利機會,公允地說,這是不可持續的。

但盡管如此,Compound比較鮮明的將通證激勵引入到DeFi中,意義重大。

可以大膽的預測,未來一兩年之內,會出現一大批DeFi+通證經濟的項目。

Compound是干什么的?

Compound其實并不簡單,詳細解釋它并不容易,也不是本文的主要目的,這里只做一個概括。

Compound白皮書的副標題是“TheMoneyMarketProtocol”,即貨幣市場協議。不過在坊間很多人把Compound稱為去中心化銀行、P2P借貸或者貨幣市場基金。

我個人比較傾向于認為Compound是一個多幣種的貨幣市場基金,在內部為不同幣種相互融通實現了一個貨幣市場。

數字資產研究院副院長孟巖:區塊鏈不是給“人”用的:金色財經現場報道,12月6日,2020世界區塊鏈大會于武漢舉辦,大會的數字經濟與開放金融論壇上,數字資產研究院副院長孟巖演講表示,區塊鏈不是給“人”用的,是給未來充分智能化的社會用的,區塊鏈是未來機器智能時代的全球交易網絡。有了區塊鏈,有了通證,未來的智能設備才可以協作。[2020/12/6 14:10:21]

為什么不認為它是銀行?因為銀行除了要吸儲和放貸,更需要信用創造。Compound是超抵押的,更像當鋪,不創造信用。

為什么不認為它是P2P?因為最純正的P2P本來不應該有資金池,所以跟Compound就對不上了。一般P2P也不涉及多幣種,更沒有內部的貨幣市場。

還有一種理解Compound的方式是當鋪,某種意義上這個理解方式是最傳神的。所以下面我主要使用這個方式來展開論述。

當然,把DeFi項目跟傳統金融機構對應上,只是為了方便大家理解。這個領域里會長出很多新物種,各種異型變種,三頭六臂的,看著很怪,大部分可能都不堪一擊,但留下來的少數,是有能力改變金融世界的。

那么Compound到底是怎么玩呢?以下是一個最簡的說明。

Compound主要的參與者有四方,lender,borrower,liquidator和compound本身。

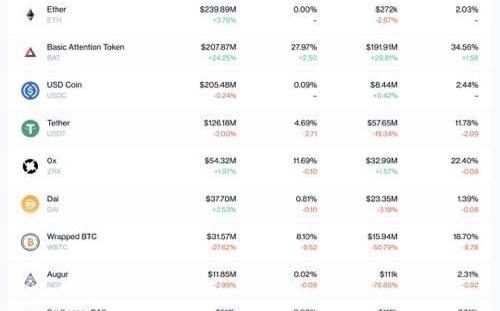

首先,lender將合格資產抵押到Compound智能合約里,或者說購買相應的基金份額。Compound目前共接收九種合格資產,未來COMP持有人可以投票批準新的合格資產。目前Compound內部存在九個不同的通證池,它們是BAT,DAI,SAI,ETH,REP,USDC,WBTC,ZRX和Tether。其中USDT是最新加入的,加入USDT也是通過COMP投票通過的第一個治理決議,上線時間是5月2日。

Lender抵押的資產直接進入對應的池子。

數字資產研究院副院長孟巖:DeFi正在重構數字資產和開放金融的基礎:9月17日下午,火幣大學全球區塊鏈領導者課程(GBLP)第六期產業模塊繼續開課,數字資產研究院副院長、火幣大學顧問孟巖以《數字資產與通證經濟》的主題為學員們帶來授課。

孟巖表示,區塊鏈創業路線的迭代經歷了2010年比特幣挖礦、2013年-2017年交易所、2016年-2018年ICO到2020年DeFi(去中心化金融)。DeFi是全球開放金融公共基礎設施,將成為區塊鏈的殺手級應用,正在重構數字資產和開放金融的基礎。

DeFi創造的金融有更好的流動性,讓更優秀的金融來支持其他行業,背后有真實的價值支撐,包括重新定義互聯網賬戶體系,重新定義企業財務報表,降低交易風險,重構資產生命周期,重構資本市場,快速創新迭代。[2020/9/17]

Lender抵押資產之后,得到對應的憑證通證,稱為cToken。因為有九種資產,所以得到cToken也是九種,分別叫做cBAT,cDAI,cSAI...,cTether。如果lender抵押進去的是Tether,得到的就是cTether,抵押進去的是DAI,得到的就是cDAI,以此類推。可以把cToken理解為當票,是將來贖回資產的憑證。

Lender抵押了資產之后,就獲得了借款的資格。這時候,lender就搖身一變成為borrower了。也就是說,你想借錢,先得抵押資產。所以在Compound里的borrower是穿上另一馬甲的lender。各位明白我為什么覺得“當鋪”才是最傳神的比擬了。

Borrower借款的額度當然小于抵押資產現值,也就是說,額度與抵押資產之比小于1。過去典當行也是這么玩的,你典進去一件價值100兩銀子的古董,能夠借出50兩銀子就不錯了,而且里頭貓膩很多,所以舊社會人們普遍把典當行當成最欺負窮人的行當之一,郭德綱的相聲里就專門講過這個。DeFi當然就不一樣,一切明明白白清清楚楚寫在代碼里,比例怎么算出來的,手續費多少,都在代碼里。所以DeFi有一個很大的優勢,就是透明可信。

數字資產研究院副院長孟巖:數字經濟的下半場是要素市場的數字化:9月17日上午,火幣大學全球區塊鏈領導者課程(GBLP)第六期產業模塊正式開課,數字資產研究院副院長、火幣大學顧問孟巖以《數字資產與通證經濟》的主題為學員們帶來授課。

孟巖表示,歷經20多年的互聯網上半場已經結束了,在互聯網的上半場主要解決產品與服務市場數字化的過程,而數字經濟的下半場是要素市場的數字化。2020 年之后,互聯網將變革要素市場,企業組織員工和產業生態協作的基本方式將發生重大變化。數據要素化將改變經濟增長邏輯和財富分配邏輯,所有生產要素都要折疊成為數字資產,這個折疊過程需要可信數據機制,也就是區塊鏈。[2020/9/17]

Borrower借了款之后,當然就需要歸還,還的時候,需要支付利息。這筆利息,是Compound全部的收入來源。Compound不關心borrower是怎么賺到這筆利息的。這是合理的,因為包括Compound、Uniswap等在內的DeFi項目都聲稱自己的目標是做“金融樂高積木”。作為一個單獨的積木塊,它并不關心別的積木塊是怎么工作的,只要它內在資產邏輯自洽即可。

而這里的自洽,就必須要涉及到萬一borrower還不上錢怎么辦。因為Compound中的借款是沒有期限的,你上一個區塊借、下一個區塊還也可以,你拖著總也不還也可以,只要你欠款余額與抵押品之間的比值在安全線以下就可以。如果由于你所借的資產升值,或者你抵押的資產貶值,導致你的欠款余額與抵押品之間的比值接近安全線,那么在傳統世界里就會有人打電話給你,通知你追加抵押資產,或清償債務。但Compound不會給你撥電話,所以它會把這個局面交給一種專門的套利者liquidator來處理。這些liquidator發現你即將資不抵債,就會跑出來幫你清償債務,然后由此獲得你的資產,然后及時變賣。這個過程當然會有一筆不錯的收益,但這并非不義之財,因為此舉幫助Compound維系了資產安全。當然,清算之后,你手里的當票也就是cToken,也就作廢了。

全球最大中文IT社區CSDN副總裁孟巖:區塊鏈的三個效用:全球最大中文IT社區CSDN副總裁孟巖在微信群中表達了自己認為的區塊鏈主要的三個效用:降低商業摩擦;為非標準商品定價;促進分布式大規模協作。[2018/3/3]

Compound的大致玩法就是這樣。更復雜的細節與本文討論的主題就沒有關系了。

COMP的設計

今年2月,為實現Compound協議治理流程完全去中心化,Compound開發團隊決定發行治理通證COMP,創造由通證持有者組織的社群,社區成員可通過提案、表決對協議進行更改,取代目前由開發團隊主導的中心化治理方式。

至3月初,Compound將治理通證COMP部署至以太坊,總量為1千萬枚,分配比例為:

2,396,307枚COMP已分配給CompoundLabs公司的股東;

2,226,037枚COMP已分配給CompoundLabs的創始人和團隊,并需要4年完全解鎖;

372,707枚COMP分配給未來的團隊成員;

5,004,949枚COMP會為協議用戶保留;

上面這5,004,949個COMP當中,有4,229,949個被埋入礦山。6月16日,COMP正式開挖,以太坊每出一個區塊,發行0.5個COMP,每天發行2,880COMP。這樣算下來,這4,229,949個COMP一共可以挖:

正好四年整。

在這四年之內,COMP的借貸挖礦和通證激勵將會持續發揮效應。

挖出來的COMP,50%將分配給lenders,50%將分配給borrowers,用戶可以根據自己資產在所在市場內的占比獲得相應比例的COMP。

以上是COMP設計的介紹,足夠簡單,一目了然。

我的十點評價

我對COMP的正面評價有以下五點

1.激勵方向與系統成長目標一致:COMP通證激勵模型的實質是用股票補貼借貸雙方,讓lenders拿到更高的收益,讓borrower拿到更低的利率。也就是用分自己的股票給存款人和貸款人,收窄利差。其所激勵的行為就是lenders多存款,borrowers多貸款。就其貨幣市場和“當鋪”的定位而言,Compound成功的一個重要指標就是高流動性。而此通證激勵方案能夠使存貸雙方都受到激勵,因而積極存貸,提高了Compound市場的流動性。應該說其激勵方案與其成長目標是一致的。

2.合規處理巧妙:上面將COMP比作股票,但是COMP目前只綁定了投票權,沒有綁定分紅權,因此不是股票,只是社區治理通證。此外,COMP在發行中只送不賣,不涉及融資行為,應當不會認定為證券。

3.為未來留足變化空間:COMP沒有現金流,理論價值為0,為何大家要爭搶?因為有了投票權,未來時機合適,可以通過投票將分紅權附加到COMP上,這樣一來COMP就成為真正的DeFi股票。正是因為有這樣的預期,COMP才有市價,正是因為有這樣的市價,COMP才能夠給lenders和borrowers提供補貼。可能有人會問,什么時候才叫“時機合適”?請大家自行搜索“TokenSafeHarbor”。美國證監會正在提案將去中心化組織發行token作為合法的融資工具,納入沙箱管理。COMP未來可以及時調整形態,滿足監管要求。

4.社區自平衡:COMP的收益最終來自借貸利差,利差越大,COMP收益越大,但是對借貸雙方越不利;利差越小,借貸雙方越開心,但COMP收益越低。怎么調和這對矛盾?COMP把投票權交給borrowers和lenders,你們自己在利息收益和股票收益當中選擇吧,祝大家玩的開心。

5.限期挖礦,平穩過渡:挖礦時長四年,四年之后,借貸雙方不再能夠得到挖礦激勵,Compound作為貨幣市場,其競爭力將回歸根本——流動性和低貸款利率。因此,四年之內COMP挖礦的核心目標就是不斷提高參與資金的規模,爭取坐穩DeFi世界第一短期流動性市場寶座,成為其他DeFi服務的隔夜拆解市場。當交易規模變得很大之后,就算利差很低,COMP的持有者收益也應當能夠得到基本滿意的收益。因此,四年之內COMP將從高波動逐漸走向平穩,這個考慮是合理的。當然,退一步說,萬一情況不如預期,四年挖礦期之后,也還可以上新的激勵措施,隨機應變。像比特幣一樣一套算法管1萬年的方式,不適合DeFi。

對以下三點,我表示有所擔憂:

6.股東方通證占比太大,成本太低,若管理不善,可能成為摧毀性的砸盤力量:2,396,307個,即高達總發行量23.96%的COMP被分給了股東。不知道具體分配和鎖倉規則,但是這個比例實在是高得讓人膽戰心驚。在此前的兩輪融資中,Compound共融得了3,320萬美元,若采取粗糙陽春的算法,資方獲得的COMP成本僅為13.85美元,按目前市價287美元計,升值已經超過20倍。這批COMP的流動性如果不管理好,一旦開閘泄洪,將席卷一切。

7.創始人和團隊通證分配占比太大:高達25.99%的通證分配給創始人和團隊,我多年沒見過這么高的比例了。雖說四年解鎖,但是請注意這些token的現金成本為0。管不好的話,參見上一條。

附論:兩年前FT的一個突出問題就是分配給投資人和團隊的廉價token數量太大,流動性釋放太猛,把很好的模型給砸垮了。COMP的分配,說實話我覺得沒有吸取教訓。如果一定要說COMP比FT幸運一點的地方,就是以太坊的交易吞吐量太慢,DeFi的流動性也有限,砸盤割韭菜的效率也蠻低的,還不一定有好結果,這反而保護了COMP。

8.存在大量未申明用途的通證:請注意,為用戶保留的COMP總數是5,004,949枚,而埋入礦山的COMP總數僅為4,229,949,這意味著有77.5萬枚的COMP未申明用途。根據一般的通證經濟設計,應預留一部分資產由基金會支配,作為特別激勵池,用于激勵用戶、合作伙伴和其他生態成員的特殊貢獻。但Compound官方并未直言這77.5萬COMP是否將用于這個目的。這就形成一個疑點:這7.75%的COMP如果是特別激勵池,其數量稍顯不足。如果不是,那就是Compound的小金庫,數量又過于龐大。——當然,也可能是我們研究不夠,沒有看到關于這部分資產的使用說明,如果有了解者,歡迎賜教。

最后,有兩個問題值得進一步觀察:

9.DeFi目前仍處于零和博弈的空轉狀態:這是整個DeFi的大問題,不能指望Compound一家來解決,但最后總得要解決。我昨天的文章已經說了,不跟真實商業結合,DeFi就是個穿著馬甲的業。體現在Compound上,現在lenders遠遠多于borrowers,說明什么?說明人們沒有貸款的需求。貸來錢做什么?翻過來覆過去就是炒幣那點事兒,久賭無贏家,純粹是給莊家交娛樂稅。所以DeFi必須盡快跟真實項目結合,否則無法創造真實增長。

10.Compound經濟模型還沒有經受考驗:至少有三個半考驗是必須經受的,第一是泡沫崩潰之后,價格下行過程中是否有支撐機制,目前我沒看到,但通常這種機制項目方也不會對外公布。不過我相信很快會有檢驗。目前COMP已經開始第一輪擠泡沫,且看它如何運動。第二是幣價崩盤,包括比特幣、以太幣等主流數字貨幣價格短時間暴跌30%以上,不知COMP會如何反應。另外半個是在急速暴跌當中如果發生以太坊交易堵塞,大量清償無法執行,不知COMP會如何反應。最后一個挑戰是最險惡的,就是安全攻擊挑戰。但愿COMP不會出這樣的問題,因為一旦中招,可能就得推翻重來了。

最后,我對COMP的實踐的總體評價是正面的。因為DeFi是一個經濟上有真實價值的方向,因此需要更多創新嘗試。COMP走出了一步,值得肯定。其經濟模型也基本健康。網上有些人因為看到COMP中出現了套利行為,就斷言這是一場欺詐,未免想當然了。但我不掩飾對其流動性堰塞湖的擔憂,這不是模型本身的問題,而是token分配的問題,本身是個第二位的問題,但處理不好可以覆舟。參見第7條之后的附論。

鳴謝:通證思維實驗室合伙人賀寶輝建議我寫作此文。王瑋對Compound進行代碼級別的深入研究并解答諸多疑問。我的研究助理周志強查閱收集了大量資料,親自嘗試COMP借貸操作,并與我進行了深入探討。火幣大學方軍老師提供了重要研究資料。在此一并致謝。

本文來自?BeInCrypto,原文作者:MartinYoungOdaily星球日報譯者|念銀思唐DeFi儼然已成為加密領域的領軍者——今年到目前為止.

1900/1/1 0:00:00隨著加密貨幣的流行,炒幣之風興起,借款炒幣的現象不在少數。但幣圈變幻莫測,行情難以預料,賠錢也是常事,由于人們往往礙于情面不與朋友、同事簽訂借款合同或開具借條,當借款人投資失敗時追回借款就成了難.

1900/1/1 0:00:00區塊鏈這一顛覆性技術已經誕生10年有余,本文作者從《敘事經濟學》的角度來研究闡述了,當前加密經濟領域的4種流行敘事;并概述了未來的研究議程。編者在文中進行了保留作者原意的增減.

1900/1/1 0:00:00據比推數據,在相當長的一段時間中,市值最高的加密貨幣比特幣始終在9000美元至10000美元的區間內震蕩,彭博社編輯JoeWeisenthal認為,比特幣沒能在經濟動蕩中上漲.

1900/1/1 0:00:006月24日,基于以太坊的去中心化交易所協議Balancer正式宣布在以太坊部署其治理代幣BAL。值得注意的是BAL的價格一天中從7美元漲到最高22美元,而其種子輪的價格只有0.6美元.

1900/1/1 0:00:00由Conflux×Odaily星球日報聯合出品,星球日報資深記者@王也擔任主筆。 烤星·DeFi課堂 ------ 6月16日,“DeFi銀行”Compound?啟動治理代幣COMP?分發機制,

1900/1/1 0:00:00