BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD+0.71%

ADA/HKD+0.71% SOL/HKD-0.14%

SOL/HKD-0.14% XRP/HKD+0.3%

XRP/HKD+0.3%撰文:AndrewKang,加密資產風險投資家、市場分析師

翻譯:盧江飛

來源:鏈聞

由于加密貨幣市場存在基于代幣的自動化做市商,他們設計的業務運營模式可能會造成流動性「黑洞」,這個「黑洞」能從四面八方吸收資產,比如中心化交易所、去中心化交易所、冷存儲庫等等,最終讓AMM賺得盆滿缽滿。下面,就讓我來給大家談談這個問題。

首先,我們需要了解加密貨幣市場流動性有一個反饋回路:

交易量?做市商利潤?專用于做市商的資本?流動性?點差收窄?重復

鏈聞注:點差是買入價與賣出價之間的差價。買入價和賣出價的價差越小,對于投資者來說意味著成本越小。

Beosin:SEAMAN合約遭受漏洞攻擊簡析:金色財經報道,根據區塊鏈安全審計公司Beosin旗下Beosin EagleEye 安全風險監控、預警與阻斷平臺監測顯示,2022年11月29日,SEAMAN合約遭受漏洞攻擊。Beosin分析發現是由于SEAMAN合約在每次transfer函數時,都會將SEAMAN代幣兌換為憑證代幣GVC,而SEAMAN代幣和GVC代幣分別處于兩個交易對,導致攻擊者可以利用該函數影響其中一個代幣的價格。

攻擊者首先通過50萬BUSD兌換為GVC代幣,接下來攻擊者調用SEAMAN合約的transfer函數并轉入最小單位的SEAMAN代幣,此時會觸發合約將能使用的SEAMAN代幣兌換為GVC,兌換過程是合約在BUSD-SEAMAN交易對中將SEAMAN代幣兌換為BUSD,接下來在BUSD-GVC交易對中將BUSD兌換為GVC,攻擊者通過多次調用transfer函數觸發_splitlpToken()函數,并且會將GVC分發給lpUser,會消耗BUSD-GVC交易對中GVC的數量,從而抬高了該交易對中GVC的價格。最后攻擊者通過之前兌換的GVC兌換了50.7萬的BUSD,獲利7781 BUSD。Beosin Trace追蹤發現被盜金額仍在攻擊者賬戶(0x49fac69c51a303b4597d09c18bc5e7bf38ecf89c),將持續關注資金走向。[2022/11/29 21:10:04]

從這個反饋回路中,我們發現:流動性自己產生流動性。對于任何一個市場,這個反饋回路都是如此,包括中央限價訂單簿交易和集合流動性模型:

Beosin:SheepFarm項目遭受攻擊事件簡析:金色財經報道,根據區塊鏈安全審計公司Beosin旗下Beosin EagleEye 安全風險監控、預警與阻斷平臺監測顯示,BNB鏈上的SheepFarm項目遭受漏洞攻擊,Beosin分析發現由于SheepFarm合約的register函數可以多次調用,導致攻擊者0x2131c67ed7b6aa01b7aa308c71991ef5baedd049多次利用register函數增大自身的gems,再利用upgradeVillage函數在消耗gems的同時累加yield屬性,最后調用sellVillage方法把yield轉換為money后再提款。本次攻擊導致項目損失了約262個BNB,約7.2萬美元。Beosin Trace追蹤發現被盜金額仍在攻擊者賬戶,將持續關注資金走向。[2022/11/16 13:10:39]

慢霧:GenomesDAO被黑簡析:據慢霧區hacktivist消息,MATIC上@GenomesDAO項目遭受黑客攻擊,導致其LPSTAKING合約中資金被非預期的取出。慢霧安全團隊進行分析有以下原因:

1.由于GenomesDAO的LPSTAKING合約的initialized函數公開可調用且無權限與不可能重復初始化限制,攻擊者利用initialized函數將合約的stakingToken設置為攻擊者創建的虛假LP代幣。

2.隨后攻擊者通過stake函數進行虛假LP代幣的抵押操作,以獲得大量的LPSTAKING抵押憑證。

3.獲得憑證后再次通過initialized函數將合約的stakingToken設置為原先真是的LP代幣,隨后通過withdraw函數銷毀LPSTAKING憑證獲取合約中真實的LP抵押物。

4.最后將LP發送至DEX中移除流動性獲利。

本次事件是因為GenomesDAO的LPSTAKING合約可被任意重復初始化設置關鍵參數而導致合約中的抵押物被惡意耗盡。[2022/8/7 12:07:06]

反饋回路:更多交易量?做市商獲得更多利潤?提供更多流動性?點差收窄?為交易者提供更好的定價?交易量會變得更多

慢霧:Polkatrain 薅羊毛事故簡析:據慢霧區消息,波卡生態IDO平臺Polkatrain于今早發生事故,慢霧安全團隊第一時間介入分析,并定位到了具體問題。本次出現問題的合約為Polkatrain項目的POLT_LBP合約,該合約有一個swap函數,并存在一個返傭機制,當用戶通過swap函數購買PLOT代幣的時候獲得一定量的返傭,該筆返傭會通過合約里的_update函數調用transferFrom的形式轉發送給用戶。由于_update函數沒有設置一個池子的最多的返傭數量,也未在返傭的時候判斷總返傭金是否用完了,導致惡意的套利者可通過不斷調用swap函數進行代幣兌換來薅取合約的返傭獎勵。慢霧安全團隊提醒DApp項目方在設計AMM兌換機制的時候需充分考慮項目的業務場景及其經濟模型,防止意外情況發生。[2021/4/5 19:46:39]

然而,對于那些剛剛創立的加密貨幣交易所而言,可能需要面臨一個「雞和蛋」的問題,因為交易所成立初期交易量和流動性都比較低。在起步階段,不少加密貨幣交易所都不得不面臨一段「反饋回路」艱難時期。不過,流動性挖礦提出了一種引導網絡效應的新穎機制。

簡單來說,流動性挖礦通過代幣獎勵刺激流動性供應,這種方式可以促使流動性蓬勃發展并吸引更大交易量。這里我們列舉兩個成功實施流動性挖礦的例子,一個是Synthetix,他們在實施流動性挖礦之后sETHPool的流動性達到了Uniswap總流動性三分之一的水平;另一個例子是Balancer,在實施流動性挖礦一周之后,其網絡總鎖定價值達到了3000萬美元。

現在我們再分析另一個情況下自動化做市商設計的流動性「黑洞」模式,即:如果在流動性池內的中心資產是網絡原生代幣,又會發生什么情況?

舉個例子,ETH是所有Uniswap交易市場的中心資產,想象一下,如果Uniswap推出自己的網絡代幣并取代ETH,會發生什么情況?

事實上,Bancor和Thorchain已經開始采用這種運作模式了:在Bancor,每個流動性池內的資產都是ERC-20代幣,但是需要擁有或抵押網絡原生代幣BNT才能獲得;在Torchain,每個流動性池內的資產包括了比特幣、以太坊、以太坊經典、ERC-20代幣,但同樣需要擁有或抵押網絡原生代幣RUNE才能獲得。

在這種情況下,如果我們繼續套用流動性挖礦模式,事情可能會變得很瘋狂。因為如果對這些流動性池實施流動性挖礦策略,就必須首先擁有或抵押網絡原生代幣,而這些代幣價值占到每個流動性池資產規模的50%。

一旦購入RUNE或BNT,這些代幣的價格就會上漲,也意味著網絡資金池也會越來越深,流動性自然就變得越來越強,也會吸引更多交易者。

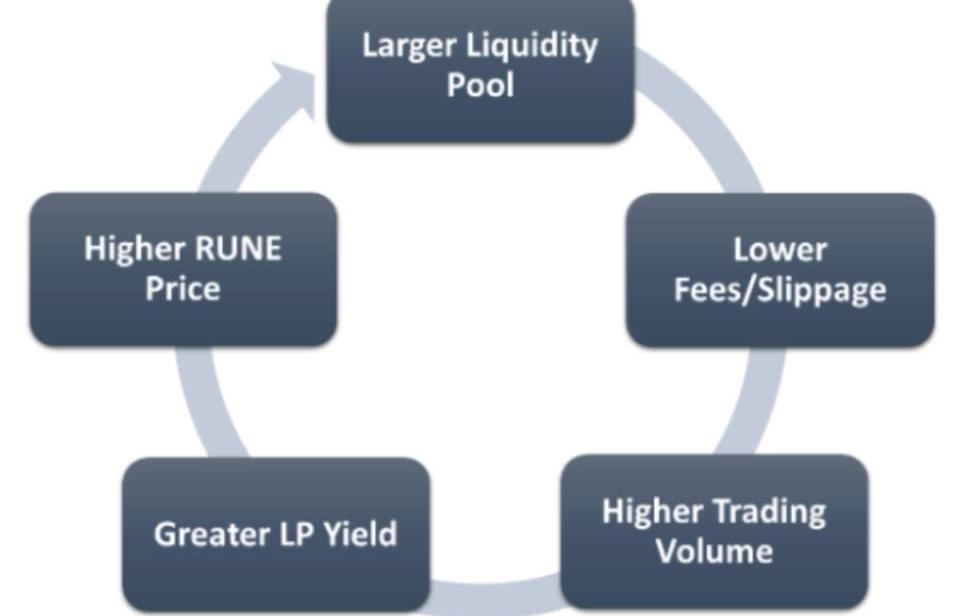

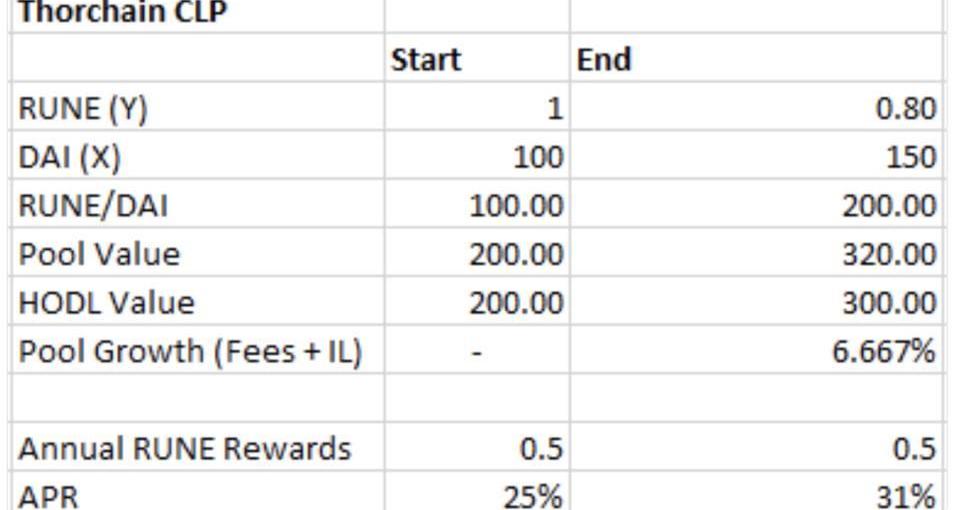

上圖是一個以RUNE代幣為例的反饋回路:流動性池越大?手續費用就會越低?交易量變得更高?流動性挖礦收益更大?推動網絡原生代幣RUNE價格更高?流動性池價值變得更大

需要說明一點的是,我所描述的是極端情況下的流動性反饋回路,那么隨著價格上漲,流動性挖礦還會帶來些什么呢?答案是:流動性挖礦收益。

當價格上漲、流動性池更深、收益率推高這種良性反饋回路形成之后,就會讓所有加密資產陷入到這個「黑洞」里。

現在,如果我們考慮市場反身性特點,就會發現這個「黑洞效應」影響巨大。因為只要人們希望原生代幣的流動性挖礦收益更大,就會購買更多原生代幣,繼而推動代幣價格上漲,就像創造了一個能「自我實現」的預言。而這,就是為什么SNX代幣在短短九個月時間價格上漲50倍的原因。

大多數人沒有意識到的是,Uniswap和Balancer的大部分交易額都來自于套利交易,而不是流動性池,然而套利交易不會讓流動性池受益,只會讓礦工獲利。當然,由于費用較高,持續流動性池也會使得流動性池從套利交易中獲得更多價值。

最后要說一點的是,市場反身性會在另一個方向上反轉,但其最終目標還是要讓流動性黑洞創造一個池,充當不可滲透的流動性護城河。

來源鏈接:twitter.com

本文來源:科技日報,記者張蓋倫《關于加強殘疾兒童少年義務教育階段隨班就讀工作的指導意見》明確,要發揮資源中心作用,鼓勵運用大數據、區塊鏈技術提高服務的精準性.

1900/1/1 0:00:00在過去的一周里,平均每天有價值1500萬美元的ETH被鎖定在以太坊的DeFi協議中。這相當于以挖礦為基礎每天生產的ETH數量的四倍以上.

1900/1/1 0:00:00作者:MichaelAnderson 譯者:羅遠航 來源:區塊鏈前哨 DeFi行業從來不會因循守舊、固步自封。剛接觸DeFi的人們恐怕很難相信這個行業在短短一年多的時間里有了長足的增長和變化.

1900/1/1 0:00:00文?|小哪吒? 編輯?|畢彤彤 出品|PANews “人生本是癡,不悟不成佛,不瘋不成魔”。看《霸王別姬》時,對“不瘋魔不成活”這句話記憶深刻,張國榮飾演的陳蝶衣的形象在心中活靈活現.

1900/1/1 0:00:00概要: BTCPayServer已發布其開源BTC支付處理軟件的更新1.0.5。主要新增功能包括付款狀態更新通知和簡化的退款功能.

1900/1/1 0:00:00新基建的信息基礎設施涵蓋5G網絡、大數據、人工智能、物聯網、云計算、區塊鏈等,覆蓋通信、算法、算力等方面,并融合技術變革對傳統基礎設施進行賦能改造,形成智能交通等新領域.

1900/1/1 0:00:00