BTC/HKD+1.68%

BTC/HKD+1.68% ETH/HKD+1.63%

ETH/HKD+1.63% LTC/HKD+3.46%

LTC/HKD+3.46% ADA/HKD-0.14%

ADA/HKD-0.14% SOL/HKD+4.18%

SOL/HKD+4.18% XRP/HKD-0.08%

XRP/HKD-0.08%來源:區塊律動BlockBeats,作者:0x29

當DeFi出現了YFI這樣的產品,故事已經達到一個高潮了。

沒有團隊分配、沒有預挖、沒有投資機構預留,YFI相當于在DeFi上做了一個「比特幣」,講了一場公平概念的故事。

YFI是一個名為yearn平臺的治理代幣,可以在若干個DeFi平臺的流動池中獲取,從上線到代幣最高點,YFI價格上漲了超過40倍。

公平這個概念永遠都能吸引人,但如果大家還記得Grin的話,就能回憶起來,從開局開始散戶沒有什么機會。YFI也一樣,按照7月20日計算的數據,已經非常不適合小資金進場了,大概幾千美金入場才劃算。

從某種角度來看,DeFi出現YFI可能算是一個分水嶺,可能也是這個賽道的火熱頂峰。不是DeFi馬上要結束了,如果用一條魚做比喻,大概我們已經吃到了中段魚身部分,已經不算肥美但依然有肉,魚尾就在眼前了。不知道大家有沒有注意到一個現象,幾乎沒有中心化交易平臺上線YFI。

我們可以用IE0作對比。去年IE0從三大所開始,交易平臺融資鼎盛,最終結束的時候是所有交易平臺都開始玩IE0,好項目缺乏、資金不集中、投資者不賺錢是IE0結束的原因。

觀點:最符合SEC標準的就是那些無IXO(預售)方式的POW幣:微博用戶“BCH愛好者BruceLee”通過微博表示:從SEC起訴XRP這事里面我們可以看出,所有加密幣里面,最符合SEC標準就是那些無IXO(預售)方式的POW幣。所以我們看到灰度和PayPal的F4,都是POW幣: BTC、ETH、BCH和LTC。而星展銀行估計是被XRP的公關給忽悠了(XRP很擅長和銀行打交道),把F4里面的LTC換成了XRP,開局就踩雷,真是悲劇。而ETH初始發行方式其實本質是和IXO是一樣的,都是預售模式。不過ETH生態強大,綁定了太多利益方,光是穩定幣市值就差不多200億刀。SEC要動XRP,大家都上去踩一腳。SEC如果想動ETH,估計會遭到幣圈強烈反對,所以ETH安全的很。

但是其他搞預售的幣(現在大多數幣都是預售模式發行的),都有被SEC起訴的風險,只不過當市值很小的時候,SEC應該注意不上。

如果SEC這次搞完XRP就暫時消停了,大家可以松口氣。如果搞完XRP立馬搞下一個(有傳聞說要搞Link,不知真假),那么對幣圈所有搞預售起家的幣都是重大利空。大家可以檢查一下自己的投資組合里面,有哪些幣當初是IXO方式發行的,提前做好準備。[2020/12/24 16:23:27]

DeFi也是一樣,以太坊的DeFi項目開始,市場熱情達到鼎盛,當所有公鏈都在搞DeFi的時候,這個浪潮也就結束了。現在比原鏈要發DeFi項目、幣安鏈要發DeFi項目、NEO要發,EOS也一定會發多個DeFi項目,想都不用想。當所有公鏈allinDeFi,重走IE0的路線,好項目越來越少,資金不集中。場內一共就這么多資金,再拉出一個BNT或者KNC,也很難了。

觀點:社交媒體幫助重建人們對加密資產的信任:12月20日消息,業內人士表示,加密貨幣公司正在利用Twitter、Instagram、YouTube和Telegram上的加密社區,與專業加密貨幣影響力人士開展活動,以重建人們對這一資產的信任。加密貨幣交易所WazirXNischal Shetty表示,社交媒體起到重建這種信任的作用,新興加密貨幣行業在印度越來越受歡迎,在印度,該行業尚未收到監管,信任很重要。(印度經濟時報)[2020/12/21 15:53:27]

DeFi用戶畫像

有些觀點認為DeFi可以引來下一個牛市,實在太難了,牛市的前提是外部資金,但現在的加密貨幣市場想把那些炒A股、美股的資金吸引進幣圈,沒有任何道理。因為DeFi這個概念連幣圈的人都不能完全搞懂,不能期望圈外人去花時間精力研究,在他們眼里,可能現在的特斯拉就是比特幣。

dForce創始人楊民道曾經在社群中用數字描述了現在DeFi的用戶畫像,他說「現在基本上5000-1萬美金單筆交易才劃算,這已經從根本上排除了大部分C端用戶。」

觀點:比特幣很可能短缺 灰度信托正在吞噬BTC:宏觀投資者Dan Tapiero表示,比特幣很可能短缺。灰度信托就像沒有明天一樣正在吞噬BTC。如果新開采的77%變成了110%,那么非礦商供應將受到擠壓。空頭會死亡,比特幣的價格也將可以達到任何數字。[2020/10/15]

加密貨幣研究員JoelJohn在《解讀:Compound與YieldFarming》文章中也用數據解釋了現在的DeFi用戶,他發現,需求方似乎大部分來自機構參與者。同時也有人在分析了歷經一個月流動性挖礦后的Compound和Balancer后,發現COMP和BAL兩種代幣仍然主要分配給了大戶。

從某種意義上講,現在的DeFi更像是一種大戶理財的平臺,重走傳統金融路線。在DeFi鼻祖MakerDAO出現的時候,當年一些用ETH融資的項目方們就會使用MakerDAO理財,不賣幣、不砸盤,同時獲得資金流動性,但當時的項目方并不多,散戶仍有比例。今天的DeFi已經非常不適合小資金了。

我們可以用最新的DeFi項目YFI舉例,按照7月20日的挖礦數據,YFI價格大約在1500美金,手續費近100美金,小資金入場可能大部分錢都交了手續費了,只有4000美金以上的資金進場挖礦會有比較理想的回本周期,前提是YFI價格不跌,但幣價不變是不可能的。小資金的風險更高,非常不適合C端用戶。

觀點:自印度加密禁令解除以來當地加密貨幣交易量不斷增長:自印度最高法院撤銷印度央行加密禁令以來,當地交易所活動逐漸升溫。CoinSwitch創始人兼首席執行官Ashish Singhal表示:由于最高法院的裁決提供了透明度,面向印度客戶的交易所交易量大幅增加。加密銀行服務平臺Cashaa India注意到,在該決定公布后的48小時內,其平臺交易量飆升了800%。Cashaa首席執行官Kumar Gaurav亦表示:在最初的24小時內,我方平臺的交易量達到了600多BTC。

3月24日,印度開始實行封禁以對抗新冠病疫情,但傳統市場的拋售和封禁并未阻止印度民眾涉足加密貨幣。Titus Investment Advisors首席執行官和比特幣交易員Justin Gillespie表示,有一種理論認為,人們不能外出交易的時間越長,BTC就應該變得越有用,因為“它可以在家里安全收發”。(CoinDesk)[2020/4/9]

所以,基于這個前提,DeFi平臺現在瘋狂發幣的時機真的合適嗎?

動態 | 觀點:2020年將是機構投資比特幣之年:據Cyptodaily分析文章指出,2020年似乎即將成為真正的大型機構開始支持加密貨幣的一年。一旦大型機構開始投資,人們將會看到比特幣的價格和受歡迎程度完全飆升。支持比特幣的人越多,主流采用的機會就越大。根據福布斯的說法,“事實證明,2019年是區塊鏈科技步入正軌的一年。與比特幣和加密貨幣早期的瘋狂相比,區塊鏈幾乎在每個行業都取得長足的進步,從保險到藥品再到奢侈品。”此外,“在大型企業的支持下,我們看到了底層協議的成熟以及安全和隱私方面的改進。還有很多工作要做,因為核心區塊鏈基礎設施需要足夠成熟,以便為黃金時段做好準備。與Q1和Q2一樣,2019年下半年肯定會有新的發展。”隨著區塊鏈和比特幣在Facebook手中變得更加成熟,其他公司也將跟進。明年的這個時候,市場看起來可能與今天有很大不同,這是肯定的。[2019/8/14]

圖源:網絡

DeFi現在發幣的時機合不合適

現在的發幣對于大部分項目方來說,是一種融資形式,類似于IC0,對于參與玩家來說是薅羊毛。這種模式在2018年的DApp時代曾經風靡,說的互聯網一點,就是使用產品送補貼以改變用戶習慣。

問題就是,DeFi的這種送補貼方式,到底能否改變用戶習慣?

我們先看滴滴是如何改變用戶習慣的,當滴滴推出的時候,這款APP已經能被大規模使用了,滴滴對于司機與車輛的調度已經實現,用戶打開APP就可以叫到車,這時候再推出現金補貼,讓互聯網用戶用更便宜的方式體驗。

我們再回顧一下DApp挖礦時期,為什么你身邊的人都在玩DApp,因為確實很好上手。隨便打開一款游戲,玩家能操作的按鍵只有幾個,無非就是下注、調倍數、邀請等等,幾乎每個游戲都有中文界面,玩家幾乎沒有理解障礙,唯一與互聯網游戲不同的地方,就是玩家需要一個加密貨幣錢包。

這就導致當時的錢包賽道也被倒逼快速發展,作為DApp移動端的主要入口,如何讓用戶像體驗互聯網產品一樣進入區塊鏈游戲是當時錢包最主要的方向。于是我們看到了一批錢包成長。當DApp挖礦熱情到達頂峰,玩家知道了玩游戲可以有補貼的時候,游戲的底層設施與工具基本都已經搭建完成,玩家參與游戲挖礦已經幾乎沒有門檻,甚至新出一款游戲,打開錢包就可以直接進入。

那么現在的DeFi項目已經達到了幾乎沒有門檻地讓用戶參與了嗎?

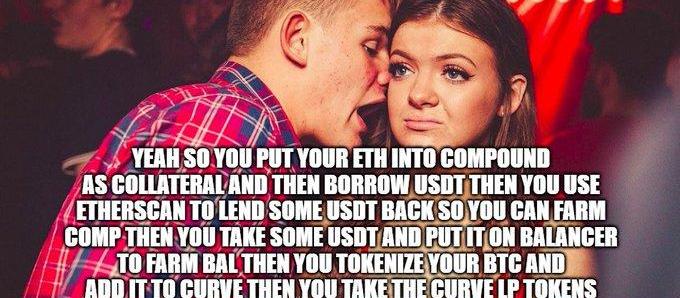

顯然沒有,除了剛才論述過小資金無法參與外,在操作難度上也天然屏蔽到了大部分C端用戶。Compound挖礦可能是所有DeFi項目中挖礦最簡單的操作,但也有很多人不理解,挖礦可以挖到爆倉,更不用說DeFi組合之間挖礦,用戶需要沒有語言屏障、理解平臺產品邏輯、考慮gas成本等一系列復雜概念,才有可能成功參與。

那基于這樣的背景,送出補貼的效果能有多大呢?真的能改變用戶習慣嗎?

補貼的作用是吸引大規模用戶入場,滴滴的補貼、DApp的補貼都是在用戶已經能沒有門檻參與的情況下啟動,吸引流量。但DeFi的現狀顯然不一樣,這是一片子集中的子集,在還沒有做好全民可參與的準備時就啟動補貼,并沒有改變用戶習慣。參與DeFi項目挖礦是同樣的一群人,就像機槍池,在DeFi挖礦沒有簡化之前,也許很難有大規模的用戶參與挖礦,大家能接受更簡單的方式就是在二級市場接盤。

所以DeFi平臺現在發幣也許并不合適,平臺沒有觸達到C端用戶,發幣也沒有達到補貼的效果,最大的獲利方可能還是發幣的項目方,和背后的機構與交易平臺。

DeFi的想象空間

和DeFi項目方也探討過發幣是否是DeFi發展的彎路,在項目方看來,發幣當然有好處,屯糧過冬,同時還能帶來流量。

但以挖礦的故事發幣真的可以提升DeFi的想象空間嗎?

提出這個問題,是因為從直觀感受來看,DeFi已經越來越困在區塊鏈行業里了,圈子越來越小,能理解如何操作的玩家越來越少。玩法越來越復雜,就連DeFi領域專業人士都會有跟不上的感覺。

「因為傳統金融服務的門檻很高,DeFi運動原本的愿景是讓金融服務能夠觸達更多的普通人。但是當前階段所有團隊都在想著怎么設計挖礦機制,玩法也越來越復雜,離當初的愿景已經越來越遠了。」DeBank創始人Hongbo表示。

這是DeFi當前最大的矛盾點,我們曾經希望DeFi的故事可以有更多想象,吸引傳統金融或者無法享受金融服務的人入場,用區塊鏈技術引發一場金融革命。現在的DeFi是熱點,但一定不是革命,項目方在思考如何讓自己的流動性挖礦更有意思,如何與其他DeFi平臺結合,還有Coinbase這樣的投資機構與交易平臺合為一體的平臺渲染Fomo情緒。

這并不是擴展用戶的正常思路,擴展用戶需要極簡。王者榮耀為什么可以做到日活2億,因為他們把一個原本只能在PC端被部分男生接受的游戲簡化了,簡化到了只有4個按鍵,讓全民都可參與;初代iPhone為什么可以讓這么多人路轉粉,因為他們靠強大的芯片和邏輯簡化了手機使用。

「得益于DeFi協議賬目的公開透明,DeFi協議間組合成本變得極低且無準入門檻,所以倒逼整個激勵和治理機制也必須升級才行。治理代幣其實是代替了傳統股權激勵和治理模式的一種嘗試。」Hongbo說。這其實是MakerDAO打好的基礎,治理代幣MKR的出現是真的在治理,而不是為了挖礦。「312」期間所有人都看到了MakerDAO的表現,暴跌后的清算、拍賣,讓MKR的使用已經完成自洽,而現在這些以挖礦為目的的發幣,真的可以起到治理的作用么?

現在DeFi發幣,不能說完全沒有好處,但弊也許大于利。DeFi現在有多火,治理代幣價格有多高,實際都是在透支著項目方價值,這些補貼沒有補在C端用戶身上,而是補在了項目方,補在了高端高凈值用戶身上,甚至補在了背后的機構和交易平臺的身上。

再來一個「312」,這些DeFi挖礦平臺有幾個還能留下?

Tags:DEFEFIDEFI比特幣Dives DefiPieDAO DEFI Small CapDEFILANCER幣比特幣2013年1000元多少個

礦業公司BitFury的研究分支機構CrystalBlockchain發布的一份報告顯示,過去一年來,比特幣混幣服務的使用猛增了2,100%.

1900/1/1 0:00:00據NewsbBTC7月20日報道,比特幣的價格在過去幾個月一直處于停滯狀態,但這并沒有阻止機構投入大量資金購買這一數字資產.

1900/1/1 0:00:00作者:廖飛強|微眾銀行區塊鏈核心開發者來源:微眾銀行區塊鏈微信公眾號數字簽名是否只能由單一主體簽署?在涉及多方授權的場景中.

1900/1/1 0:00:00—撰文|?Cobo金庫大掌柜黑客從來只黑有價值的人,如果你覺得自己很安全,那只是你缺乏被黑的價值根據近幾年的用戶調研,掌柜發現有相當一部分用戶,即使你告訴他千萬遍“手機端軟件更便捷,更安全”.

1900/1/1 0:00:007月5-6日,由杭州市余杭區政府指導,杭州未來科技城管委會、巴比特主辦的“2020杭州區塊鏈國際周”正式召開.

1900/1/1 0:00:00原文:?TheBlock,作者:FrankChaparroOdaily星球日報譯者|余順遂加密交易場所BitMEX的母公司HDRGlobalTrading周二晚間宣布.

1900/1/1 0:00:00