BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD-0.28%

SOL/HKD-0.28% XRP/HKD-0.23%

XRP/HKD-0.23%作者:Tony

來源:IPFS原力區

不進行研究的投資,就象打撲克從不看牌一樣,必然失敗!——麥哲倫基金的總經理彼得

·林奇

本文會跳過推演過程,通過研究測試網2.0網絡發展規律和預測未來網絡發展的可能性,符合假定的情況下,直接給出直觀的分析結論,具體要分析推演過程和概念可參考原力研究抵押系列文章

《太空競賽前,不得不讀的干貨》和

《抵押多少FIL才能實現盈利?》。

上周推出《抵押多少FIL才能實現盈利?》文章后,因為該文章是假設在三個月滿足基準供應1EB的全網算力,所以會有細心的讀者提出反饋:假若網絡延遲滿足抵押收益會如何?對此,筆者針對計算了6個月、9個月和12個月全網算力達到1EB,解決算力延遲增長的收益問題,同時也尋求是否存在更高的收益可能性。

全網都暫時擬定FIL價格為100元、挖礦獎勵為20天凍結期和180天的線性釋放期,在基礎算力為100PB、每日10PB增長、30天達到1EB后繼續以7.5PB增長的全網增長模型中,該方式年利潤為最高;假若早期全網算力增長過慢時,抵押成本過重、投資成本加重,后期算力的快速增長有利于早期獎勵的釋放,從而提高該算力的利潤率。

一、回顧:90天滿足1EB全網基線供應,調小后期增長算力為7.5PB/日,年利潤增漲17.46%

本次是擬定全網算力:基礎算力100PB,每日增長10PB,90天達到1EB,同時結合測試網絡2.0階段在基線供應下的供應曲線,獎勵爆塊難度約是原本1PB基線標準的10倍,故回歸得出90天內基線供應部分每天單個獎勵數量約為

數據/機器智能美學先驅Refik Anadol推出解讀量子物理的藝術NFT:金色財經報道,根據德國知名畫廊“國王畫廊”(K?NIG GALERIE)披露,媒體藝術家、導演和數據/機器智能美學先驅Refik Anadol在misa.art平臺上已售出1000 NFT,這些NFT是Refik Anadol系列作品《QUANTUM MEMORIES : NOISE》的一部分,Refik Anadol使用 Google Quantum AI量子計算研究數據和算法來探索平行世界的可能性,并開發了一種定制的程序相干噪聲實現,利用超越經典測量的計算surflets(Surflets:包含平滑不連續性的多維函數的稀疏表示)。這件作品的靈感來自于量子物理學中的多世界解釋,并對其進行了推測——該理論認為有許多平行世界與我們自己的空間和時間存在于相同的時空。[2021/9/27 17:08:54]

0.0115×T2+0.156×T+0.4281

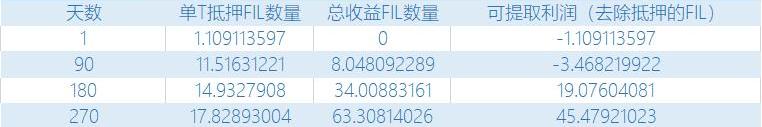

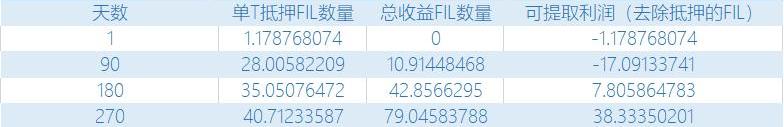

通過《抵押多少FIL才能實現盈利?》文章可以略過推演過程,直接求出下面投資收益表。

每日10PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-10

從以上結果我們可以看出:

假設投資者、基金會、425萬FIL和開發團隊每日線性釋放,早期投資單T算力第一天需要質押成本大概1.1枚FIL;

90天期間的盈收需要繼續抵押,仍需要繼續加注,累計折合共抵押3.4枚FIL;

動態 | 肖磊解讀特朗普“攻擊”Libra原因:Libra沒有明確跟美元掛鉤:7月13日消息,財經專欄作家、財經評論員肖磊解讀特朗普“攻擊”Libra原因,他認為特朗普說Libra不可靠,而且需要獲得一張銀行牌照,接受監管。其實這里隱含的意思是,Libra沒有明確跟美元掛鉤,所以不可靠,沒有美國監管機構的批準,就不能干金融的業務。[2019/7/13]

從90-180天階段開始實現盈利,可提取利潤大概19.1枚FIL,折合FIL單價為100元/枚,假設購買算力成本大概2000元,利潤將近算力成本回本;

270天、365天利潤核算,折合FIL單價為100元/枚,每T算力投資收益分別為93.79%和167.35%。

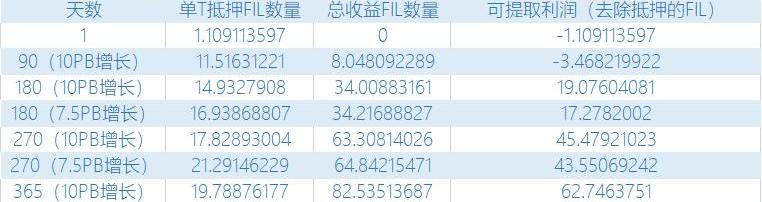

每日10PB和7.5PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-10

上次也提及到,之所以提出需要調整滿足1EB后的增長方式,是考慮到持續每日10PB的算力增長是否符合單T收益最大化?所以筆者在結合滿足第一年底滿足3EB,把后續的算力調到最小來嘗試,以上數據對比可以看出:

第二、三個季度上,每日增加10PB和每日增加7.5PB的單T總收益差不多,只是后者抵押數量相對而言均攤抵押數量多了,導致前者可提取利潤相對多一點;

在第四個季度開始,每日增加7.5PB的單T收益上會逐步比每日增加10PB的高,主要是均分在每T獎勵的數量多了;

分析 | 幣安中簽解讀:最新中簽率顯示持倉逐步分散 機構投資者或有一定撤離:據TokenGazer觀察BNB最新的中簽信息,TokenGazer猜測機構投資者可能已經有一定程度撤離。

本次elrond中簽率僅為11.07%,大幅度低于one的30%和matic的58%;

總簽數10833,共計鎖定978.5萬BNB,約占BNB總體供應的10%,遠遠高于之前鎖定2%左右的量,說明BNB的持倉已經有了一定程度的分散。

而幣安自6月中宣布在9月隔離美國用戶后出現較大幅度的跌幅,時間點上和本次Launchpad抽簽時間段重合,可能說明機構投資者對監管有所顧慮已經出現一定程度撤離。[2019/7/2]

首年每日增加7.5PB收益為184.83%,較后者多17.46%收益,更為有利于早期參與者獲益。可以預測:隨著第二年開始,假如暫不考慮第三年的情況,持續每日增加7.5PB的單T總收益會比每日增加10PB的收益多。

那么接下來我們看看,假如6個月、9個月和12個月達到1EB全網算力會呈現如何的收益情況?

二、180天:抵押過重的窘境與算力增長的分攤突圍

抵押負重、收益削薄,年抵押成本增加跟不上總收益增加

同第3個月達到1EB設想一樣,擬定全網算力:基礎算力100PB,每日增長5PB,180天達到1EB,同時結合測試網絡2.0階段在基線供應下的供應曲線,獎勵爆塊難度約是原本1PB基線標準的40倍,故回歸得出180天內基線供應部分每天單個獎勵數量約為

0.0029×T2+0.039×T+0.107

現場 |中國電子技術標準化研究院周平解讀區塊鏈技術:金色財經現場報道,今日下午,在北京召開的區塊鏈應用技術高峰論壇暨區塊鏈應用技術專項賽頒獎典禮上,中國電子技術標準化研究院軟件工程評估中心主任周平在《區塊鏈及其標準化》的主題報告中,介紹了國際標準化情況和《區塊鏈和分布式記賬技術 術語》標準 ISO 22739。他提到區塊鏈是通過加密,將經驗證和校驗的區塊鏈接,形成的分布式賬本; Token是利用加密技術控制產生的資產的表現形式,該資產也通過加密技術校驗所有權轉移或狀態變化等。[2018/9/6]

直接求出下面投資收益表。

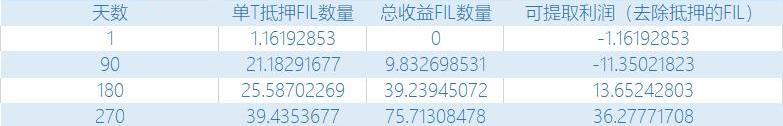

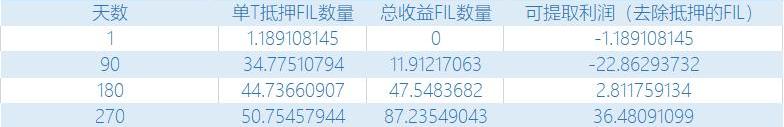

每日5PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-18

可以看出:

早期抵押成本差距不大。早期投資單T算力第一天需要質押成本約1.2枚FIL,與90天達到1EB全網算力初始抵押差不多;

前置抵押成本加重。90天期間的盈收需要繼續抵押,仍需要繼續加注,累計折合共抵押11.4枚FIL,比90天達到1EB假設多7.9枚FIL;

抵押和收益同步增加,總收益增加5.6枚跟不上抵押成本增加7.9枚。其與90天達到1EB全網算力一樣,都是在90-180天開始實現可提現盈利,并且抵押部分在逐步增加,年總收益較90天達到1EB假設增加約5.6枚FIL,跟不上抵押成本增加的7.9枚。

合理算力增長以扭轉抵押過重,促進利潤提升

金色財經獨家解讀:韓國區塊鏈協會自律控制案不具備法律效力,但協會可與商業銀行合作關閉不參加宣言的交易所的法幣兌換通道:今天韓國區塊鏈協會發布數字貨幣交易所自律控制案,金色財經第一時間對此方案進行了解析。其中對交易所最重要的一點便是,韓國區塊鏈協會自律控制案不具備法律效力,但介于協會與政府及商業銀行的友好關系,協會可以通過與商業銀行的協議關閉法幣-代幣轉換通道。而這便直接導致了大部分韓國大型交易所一致支持宣言,其中包括bithumb,korbit,coinone等。但upbit或因其主要業務為新幣種交易,拒絕接受宣言。在場的小型交易所也因為此方案對廣告限制的范圍過于廣義,而沒有同意宣言。

一家小型交易所對金色財經表態,他們認為這樣的宣言內容會對中小型交易所造成不利的競爭環境,希望協會能夠重新斟酌此方案。[2017/12/15]

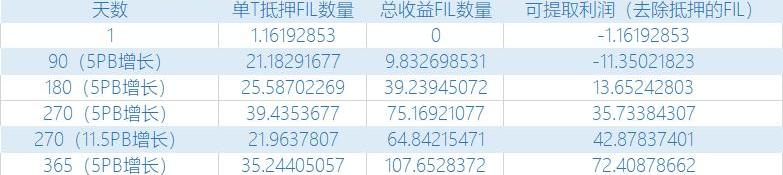

每日5PB和11.5PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-18

為了檢查是否有更好的方式實現單T的盈利最大化,同樣帶入了年底滿足3EB的基線標準要求,所以引出了滿足1EB全網算力后每日5PB和11.5PB的算力增長對比,如下:

第三季度抵押成本均攤導致利潤差距局部增大。可以看到第三季度,每日11.5PB的算力增長利潤開始超過每日5PB的算力增長,主要是因為算力的增長導致抵押成本減持;

每日11.5PB首年可提取利潤增長超過前者12.62%。可以看出,雖然每日11.5PB的算力增長總收益沒有前者多,但是均攤的抵押成本降低了,所以凈利潤多9.1枚FIL,超12.62%;

算力增長過慢會導致抵押成本負重。對于第三、四季度可以看出,算力的快速增長在一定程度上可以均攤抵押成本,轉化可提現利潤FIL,進而促進利潤率增長。

三、270天:基準供應的后期,擴展算力、均薄抵押、贖回利潤

同上設想一樣,擬定全網算力:基礎算力100PB,每日增長3.5PB,270天達到1EB,同時結合測試網絡2.0階段在基線供應下的供應曲線,獎勵爆塊難度約是原本1PB基線標準的100倍,故回歸得出270天內基線供應部分每天單個獎勵數量約為

0.0012×T2+0.0156×T+0.0428

求出下面投資收益表。

每日3.5PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-18

可以得出:

90天抵押成本持續增加5.7枚。9個月達到1EB全網算力比6個月的抵押成本持續增加,因為算力增長過于緩慢,收益較少,導致每T算力抵押成本多承擔5.7枚FIL;

可提取Fil年收益較6月份達到1EB年降低8.9%。雖然后者年總收益111.5枚FIL比6個月的多,但是因為沉重過的抵押成本直接導致真正收益降少了5.9枚FIL,約8.9%。

每日3.5PB和21PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-18

滿足1EB基準供應需求后,以21PB與3.5PB的每日算力增長對比:

21PB算力增長分攤抵押,搶15.5枚FIL的利潤。第四季度快速的算力增長有效釋放抵押成本,轉為利潤。可以對比看出,21PB算力增長第365天抵押FIL比3.5PB提前釋放了17.0枚FIL,雖然總Fil收益沒有后者多,但是收益卻多出了15.5枚FIL。

緊接著,我們猜測上線首先最壞的一種設想,在滿足全網算力1EB的前提下,假若在最后一天達到1EB收益會如何?

四、365天:抵押成“疾”,導致高收益、低可提取利潤

擬定全網算力:基礎算力100PB,每日增長2.6PB,365天達到1EB,同時結合測試網絡2.0階段在基線供應下的供應曲線,獎勵爆塊難度約是原本1PB基線標準的160倍,故回歸得出365天內基線供應部分每天單個獎勵數量約為:

0.0007×T2+0.0097×T+0.0268

每日2.6PB算力增長單T算力收益趨勢表,來源:IPFS原力區,2020-08-18

可以看出:

90天抵押成本再次增加5.8枚。12個月達到1EB全網算力比9個月的抵押成本持續增加,因為算力增長過于緩慢,收益較少,導致每T算力抵押成本又多承擔5.8枚FIL;

總收益高,抵押高,可提取利潤較低。第365天,雖然每日2.6PB算力增長的總收益比每日增加10PB多37枚FIL,因為其總的抵押成本也多負重了37枚FIL抵押,實際可提取利潤幾乎無增長;

算力增長過慢,抵押負重成疾,其中第270天有超過50%的收益占據抵押。

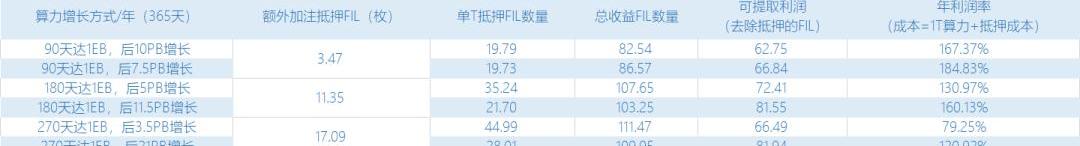

五、年利潤博弈:90日天達1EB、后調7.5PB/日算力增長以184.83%榮獲高利潤榜首

90天、180天、270天和365天達到基準供應標準以及不同調配的年收益率對比圖,來源:IPFS原力區,2020-08-18

從上,我們可以得知:

184.83%為最高年利潤。90日天達1EB、后來每日7.5PB算力增長的年利潤最高為184.83%,單T抵押數量最少約為19.73枚FIL,即是成本也是最少;

緩慢的算力增長會導致投資成本和風險提高同時也降低收益。雖然每日以2.6PB算力增長、第365天達到1EB方式中FIL總收益是最高,但是因為其全網算力增長過慢,導致單T抵押的成本過高,直接導致實際可提取的FIL較少,以及抵押大量的FIL會導致支出成本、風險過高;

算力增長時緩解抵押負重和提高收益的解決方式。“180天達1EB,后11.5PB增長”和“270天達1EB,后21PB增長”皆是調整后的算力增長,年利潤率都近160%,假如兩者對于算力不做調整可以看出,算力增長過慢,導致算力抵押成本過重,可提取利潤降低;后期算力增長快速增長,可以快速分擔抵押的成本,釋放抵押的利潤;

FIL價格的不確定性為加注抵押成本提高了風險。通過全網算力緩慢增長以滿足1EB的全網算力的對比可知,算力增長越慢,抵押成本越高,假如FIL價格變化過大會導致后期收益有可能得不償失;同時收益率也逐步下降。

總而言之,我們很難在實際情況中循序概念中的發展路徑,當全網算力增長越慢,越有可能繼續加重抵押成本,年利潤降低,后期快速增長可以有效釋放抵押成本,實現利潤提取;當增長過快的時候,降低增長速度,匹配第二年基準供應標準即可,提高單T算力的收益。

根據筆者觀察,在達到算力滿足基線供應標準時的供應量時是最大,在該時間段前后投資算力的獎勵較高,但是也伴隨著當時行情單價不同而導致成本不同,風險也會隨之提高,還有一系列積累的有效算力等等問題。

PS:本文僅作研究分析,不做投資建議,望讀者謹慎投資;若本文數據與前文不同,以本文為主,因本文推演方法與前文皆為一致,數據和算法更為精確、優化。

Tags:FIL區塊鏈LIBRALIBfil幣最新消息2022年future幣區塊鏈Libra Incentixlibra幣在哪個交易所

隨著BSN官方培訓的有序開展,BSN團隊攜手聯盟成員單位、合作伙伴單位、合格開發者、以及開發者大賽獲獎者等,秉承互聯網精神,將自己的技術成果、應用方案、經驗心得等與大家無私分享.

1900/1/1 0:00:00轉自: 加密谷Live 作者?:Rubikav 讓我們準確的評價一下DeFi領域的主要項目和平臺,我們介紹了市面上最重要、最相關的主要DeFi平臺。2020年真的是被去中心化金融占據的一年.

1900/1/1 0:00:00本文來源:01區塊鏈 作者:蔣照生 區域性股權市場沉寂許久,近期因證監會一紙函文再起波瀾,引發各方關注.

1900/1/1 0:00:00本周五加密衍生品市場上超過10億美元的比特幣期貨到期,從市場反應看投資者仍然看漲比特幣。來自加密數據網站Skew的數據顯示,周五芝加哥商品交易所2.72億美元比特幣期貨到期,而Deribit、C.

1900/1/1 0:00:00比特幣和標準普爾500指數在3月的危機之后經歷了短暫的關聯,傳統金融市場和加密貨幣市場均跌至創紀錄的歷史低位.

1900/1/1 0:00:00首先必須聲明,這波DeFi,我也是一個踏空者。踏空具體表現在,當第一波compound發起流動性挖礦時,我沒有入場。可能是因為當時這些項目很早就知道了,很多故事也早就都聽免疫了.

1900/1/1 0:00:00