BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.11%

ETH/HKD+1.11% LTC/HKD+1.58%

LTC/HKD+1.58% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+1.07%

XRP/HKD+1.07%本文將介紹一下Balancer的流動性引導池。智能池是屬于智能合約的受控、專用池,該智能合約可以構建多種類的任意邏輯。BalancerLabs計劃為智能池設計一些模板,使團隊可以在友好的界面中修改、部署和管理池子。本文介紹的LBP是幫助團隊在發布項目代幣同時建立良好流動性的智能池模板。

背景

在AMM成為主流之前,項目代幣想要獲得流動性的選擇非常有限。交易所上幣費可能高達25萬美元,而需要向做市商支付的費用可能會更高。

過去,圍繞使用AMM曲線為新代幣創建流動性已經進行了大量實驗:Synthetix對Uniswap的流動資金進行補貼;SaintFame?增加了少量的ETH來引導流動性。Balancer團隊希望看到長尾token在AMM上建立流動性的趨勢能夠繼續下去。

跨鏈Stablecoin交易協議Sirius Finance已上線主網并啟動流動性挖礦:4月17日消息,基于波卡平行鏈 Astar Network 的跨鏈 Stablecoin 交易協議 Sirius Finance 已上線主網并啟動流動性挖礦,目前該協議總鎖倉量超 1530 萬美元。[2022/4/17 14:29:24]

讓我們看一下項目團隊當前是如何建立流動性。

示例場景:

一個團隊創建了代幣XYZ,他們認為代幣的初始公平市場價格應為1美元,而此時以太坊價格為250美元。

dForce將于9月14日在Arbitrum啟動價值5000萬美元的流動性挖礦:9月13日消息,去中心化金融協議dForce宣布將于北京時間9月14日21時在Arbitrum主網上啟動5000萬美元的流動性挖礦計劃I-Still-Feel-Summer,加速包括借貸、原生多貨幣穩定幣、合成資產在內的dForce全套DeFi樂高落地Arbitrum。屆時,參與活動的用戶將獲得DF(dForce原生代幣)激勵。此次挖礦活動將分階段進行,第一階段為借貸挖礦,之后將啟動交易流動性挖礦,以激勵為dForce穩定幣與合成資產提供流動性的用戶。

據悉,dForce為集成互通的開放式金融協議,現已部署在以太坊主網、BSC、Arbitrum主網,dForce當前總存款合計2.2億美元,累計借款量3.3億美元[2021/9/13 23:22:24]

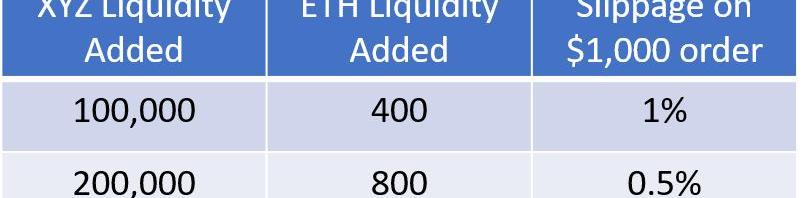

下表是XYZ和ETH資產進入一個恒定50/50AMM的成本和滑點表:

MDEX CTO SKY:用戶在參與DeFi流動性挖礦時需要注意四點:4月1日下午,火幣錢包聯合金色財經舉辦了主題為《DeFi時代如何做更好用的錢包?》的線上AMA問答,在被問及如何看待使用 DeFi 協議和參與流動性挖礦面臨的各種風險時,MDEX CTO SKY為用戶給出以下四點建議:

首先,所有參與的協議必須是經過安全審計的,如果一個創新團隊連審計都不愿意做,或者審計都沒做好就要上線,這是非常危險的。

第二,合約開源,開源的合約以便更多社群用戶對產品進行監督,如果有問題的合約也能更快找出問題及時補救。

第三,需要對投資標的本身進行審核衡量,要了解項目的具體操作方法,任何時候要有風險意識,投資如同開車,看前路,也要時不時看后視鏡。

最后,如果可以最好有兩個或多個錢包地址,用戶可以將資產分散布局。[2021/4/1 19:38:00]

Balancer前端短時屏蔽YFII流動性挖礦頁面,團隊已道歉:據YFII社群表示,Balancer前端代碼曾短時屏蔽YFII的流動性挖礦頁面,代碼顯示將其定義為「ScamPool(欺詐資金池)」。據了解,該情況不影響資金安全,但充提過程會變得十分繁瑣。且屏蔽YFII流動性挖礦頁面后,意味著新用戶的進入將會變得十分困難。不過截止發稿時,Balancer官方已道歉并重新開發頁面。

據社群透露,YFII為中國團隊開發項目。由DeFi協議yearn.finance分叉而來,其分叉原因是由yearn.finance社區治理YIP-8提出了增發提案,對每個礦池的每周增發量進行減半。但YIP-8提案因最終參與投票數量不足未獲得通過,因此對該提案贊成的社區成員發起了硬分叉,并創建了與YFI基本相同的新項目名為YFII。

Balancer前后端開發主管Timur Badretdinov表示是自己的操作失誤導致了YFII池子出現被屏蔽問題,目前已重新開放了YFII的流動性挖礦頁面,他對此帶來的影響表示抱歉。(BlockBeats)[2020/7/29]

我們可以看到,資金量越多滑點越低,為了防止滑點過大前期所需準備的ETH資金量會很大,這就要求團隊前期有大量的資金儲備。

流動性引導池

對LBP的建立需要有以下的考慮:

1.團隊需要在沒有大量前期資金的情況下建立流動性;2.團隊應該創建一個符合他們風險組合和資金目標期望的資金庫;3.token的分配和流動性供應應與token價格變化脫鉤。不同于聯合曲線,即使token的單價保持不變,也應分配token。考慮到這些要點,Balancer開發了一個靈活的模板,使團隊可以在代幣分配方式的制定中,定義如何引導流動性。

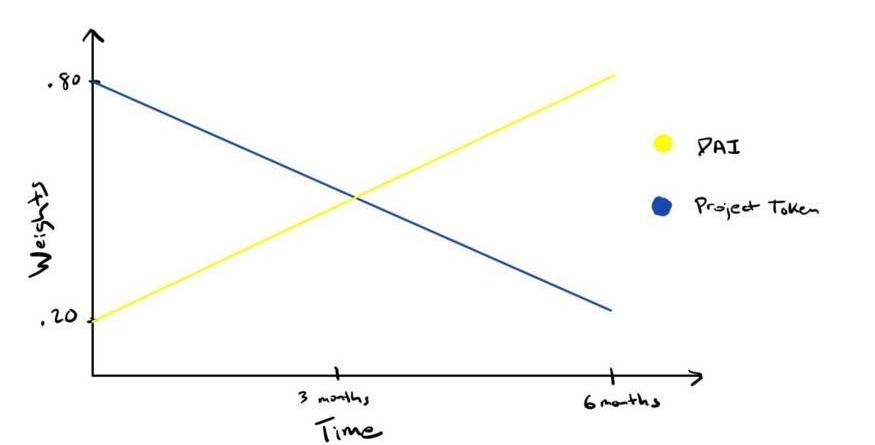

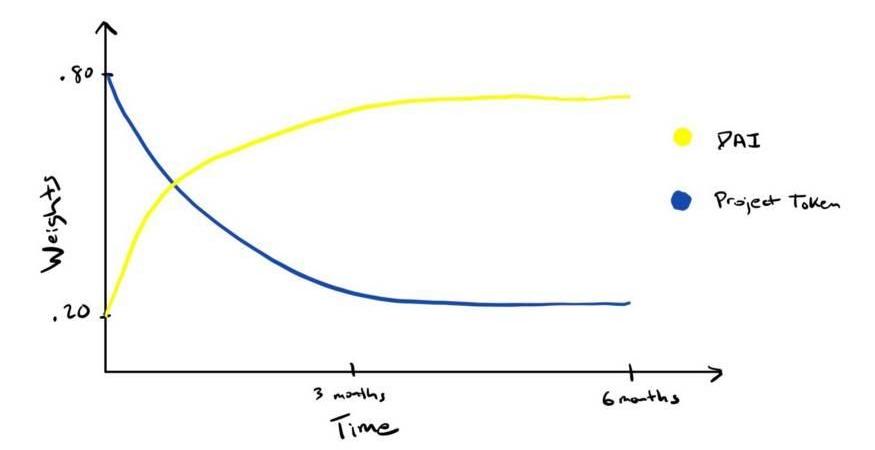

LBP池權重的線性示例

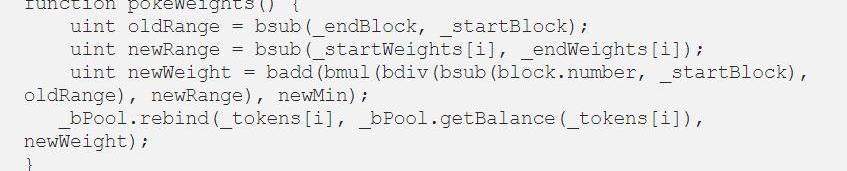

在上面的線性例子中,團隊將其項目token的權重設置為80%,DAI的權重設置為20%。在6個月的時間里,權重會逐漸調整并最終二者翻轉過來。線性公式已在controller合約中有明確描述,并允許任何人對合同進行poke以更新權重。每次權重變化時出現的小套利機會會引來更多的交易者。以下是pokeWeights代碼中的函數,該函數允許任何人調用并執行一系列的變化,從區塊號到權重大小。

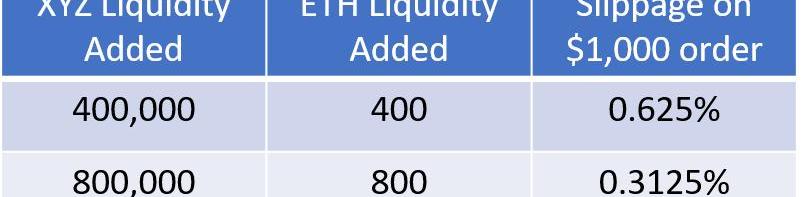

再回到剛才的表格看看解成本和滑點,在上面的LBP示例中,數據如下:

在使用相同數量的ETH的情況下,團隊現在可以將其項目代幣的流通量和流通量提高4倍。注意:這是假設80/20的權重-更極端的95/5的權重將需要更少的初始ETH

LBP讓項目在啟動時創建有意義的流動性和分配

在權重調整期結束時,資金池的交易將會繼續進行。相對而言,項目團隊不會保留項目代幣的50%。對項目來說另一種可能做法是定義指數曲線以調整權重。曲線的斜率是智能合約模板中的可配置參數。

LBP池權重的指數示例

使用指數曲線的主要優點之一是壓制token釋放時最初的炒作和市場的狂熱。通過快速調整權重,從而降低池中代幣的價值,阻止由于早期投機而導致價格最終的飆升。

本文用項目token和Dai來列舉例子。智能池模板可以實現token數組與權重的動態變化。因此,可以采取這樣的一種設置:以80%XYZ,10%DAI,10%ETH開始,以33%XYZ,33%DAI,33%ETH結束。允許用戶用ETH或DAI購買項目token。

結論

LBP模板使項目可以完全自定義token的分發機制,從而為團隊提供更多的控制權和靈活性。隨著長尾代幣在加密世界的持續爆發,圍繞引導流動性進行更多的實驗是很有必要的,而LBP是這個過程中的重要組成部分。

Tags:ANCNCEKENTOKConvex FinanceEthereum Stake FinanceKENU幣imtoken官網appp

在比特幣(BTC)價格最近下跌17.5%后,去中心化金融(DeFi)領域的快速增長受到了沖擊。但是,隨著比特幣的反彈,DeFi領域可能會繼續增長,尤其是當用戶繼續尋找高收益策略,以賺取他們的比特.

1900/1/1 0:00:00概述 ChefNomi用他的壽司換取了價值1000萬美元的ETH。這位SushiSwap創始人稱這并非退出騙局。反之,他將自己比作萊特幣創始人李啟威,其在2017年清倉了萊特幣.

1900/1/1 0:00:00這次不用搏,單車也能變摩托! 鏈作夏日超值福袋 9月3日-9月9日限時出售! 這是在夏日結束之前.

1900/1/1 0:00:00北京時間9月5日晚上,比特幣價格再次跌至1萬美元以下,這標志著比特幣已連續兩天處于關鍵位置,而其他主要的加密貨幣,包括以太幣則下跌了近20%.

1900/1/1 0:00:00作者:Tiantian|AmberGroup以太坊區塊容量可能是目前最稀缺的資源。在過去幾個月內,隨著流動性挖(liquiditymining亦稱yieldfarming)的興起,Gas費一路水.

1900/1/1 0:00:00過去兩天,比特幣似乎處于三個多月來最悲觀的狀態。加密貨幣在周三經歷了一次重大拋售,一直持續到第二天的紐約股票開始交易時段.

1900/1/1 0:00:00