BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+1.13%

LTC/HKD+1.13% ADA/HKD+1.02%

ADA/HKD+1.02% SOL/HKD+0.67%

SOL/HKD+0.67% XRP/HKD+0.66%

XRP/HKD+0.66%轉自:碳鏈價值

作者:JasonChoi

在短短70個小時里,自動化做市商「壽司」Sushiswap鎖倉總價值就超過7.5億美元,甚至有超越Uniswap之勢。

問題是,它能成功嗎?

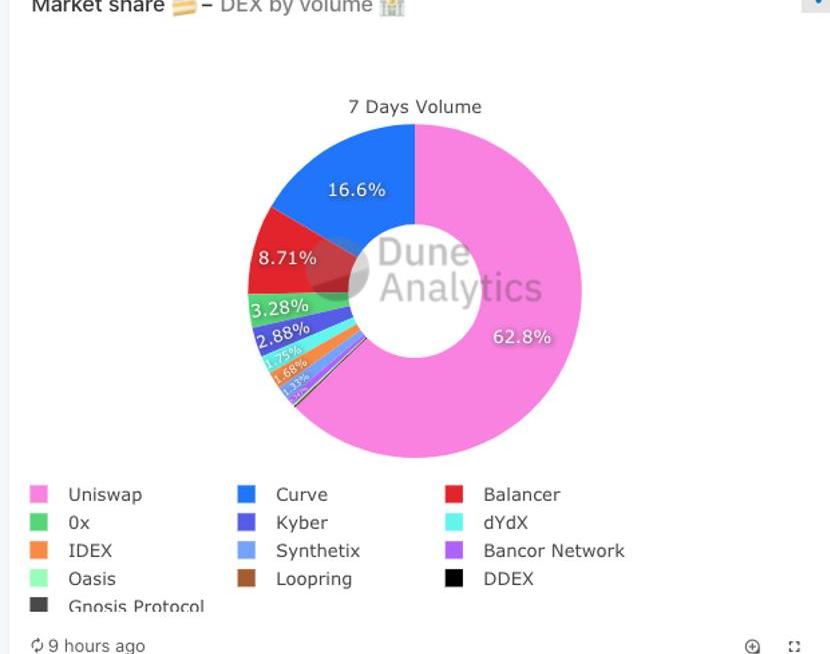

雖然很多人都知道Sushiswap是「克隆版的Uniswap」,但兩者之間其實有一個主要區別,即:在Sushiswap上,交易費是在流動性提供者和SUSHI代幣持有人之間分配,而在Uniswap上,交易費則是在流動性提供者和股權持有人之間分配。

如果你想賺取SUSHI代幣,需要先選定一個加密資產,然后在Uniswap上提供流動性,然后你持有的這個流動性代幣會從Uniswap上抵押兌換成SUSHI代幣。倘若一切順利的話,兩周之后Sushiswap會把你抵押在Uniswap中的流動性轉移到他們自己的去中心化交易所中,這個操作其實就是分叉Uniswap。

數據:BITO的比特幣等值敞口達到4425BTC的歷史新高:金色財經報道,自貝萊德6月15日申請現貨ETF以來,加密貨幣投資者以創紀錄的速度向比特幣交易所交易產品投入了大量資金。K33 Research最新數據顯示,截至7月16日的四周內,全球上市ETP的比特幣等值敞口增加25202BTC(約合7.57億美元),達到196824BTC。

K33 Research的Vetle Lunde表示,這是第二高的月度凈流入量,僅次于2021年10月推出ProShares基于期貨的ETF和其他基于期貨的ETF后的流入量。此外,ProShares的比特幣策略ETF(BITO)的比特幣等值敞口達到4425BTC的歷史最高水平。BITO通過受監管的產品為投資者提供與比特幣相關的回報,并持有價值超過10億美元的CME比特幣期貨。[2023/7/19 11:04:19]

慢霧:針對傳言火幣信息泄漏事件不涉及用戶賬戶與資金安全 請保持客觀冷靜對待:據官方消息,慢霧注意到近日有白帽子公開了此前一個火幣已經處理完畢的過往漏洞信息。經慢霧與火幣官方確認,火幣本著負責任披露信息的策略,對本次事件做以下說明:本次事件是小范圍內(4000人)的用戶聯絡信息泄露,信息種類不涉及敏感信息,不涉及用戶賬戶與資金安全。事件發生于2021年6月22日日本站測試環境S3桶相關人員不規范操作導致,相關用戶信息于2022年10月8日已經完全隔離,日本站與火幣全球站無關。本次事件由白帽團隊發現后,火幣安全團隊2023年6月21日(10天前)已第一時間進行處理,立即關閉相關文件訪問權限,當前漏洞已修復,所有相關用戶信息已經刪除。感謝白帽團隊對于火幣安全做出的貢獻。最后提醒請大家冷靜對待,切勿傳謠。[2023/7/1 22:12:01]

與此同時,抵押人可以賺取SUSHI代幣,也意味著他們有權獲得Sushiswap上每筆交易的0.05%交易費,剩下的0.25%交易費收入將會提供給流動性提供者。從這個角度來看,Uniswap協議上的交易者如果在Sushiswap上交易SUSHI代幣基本上也需要支付0.3%的交易費,這其實和Uniswap上的交易沒有太多不同。

1confirmation合伙人:Blur是NFT生態系統的寄生蟲:4月23日消息,1confirmation合伙人Richard Chen發推表示,現在越來越清楚,Blur是NFT生態系統的寄生蟲。繼續為Blur加油打氣的投資者將像FTX或Terra陰謀集團的投資者一樣,毀掉他們自己的聲譽。Blur創始人Pacman還試圖在他周圍營造一種個人崇拜,而從歷史上看,這些崇拜在加密貨幣領域永遠不會有好下場。[2023/4/23 14:21:33]

基于上述分析,你會發現Sushiswap似乎只成功分叉了一部分Uniswap。

這又意味著什么呢?

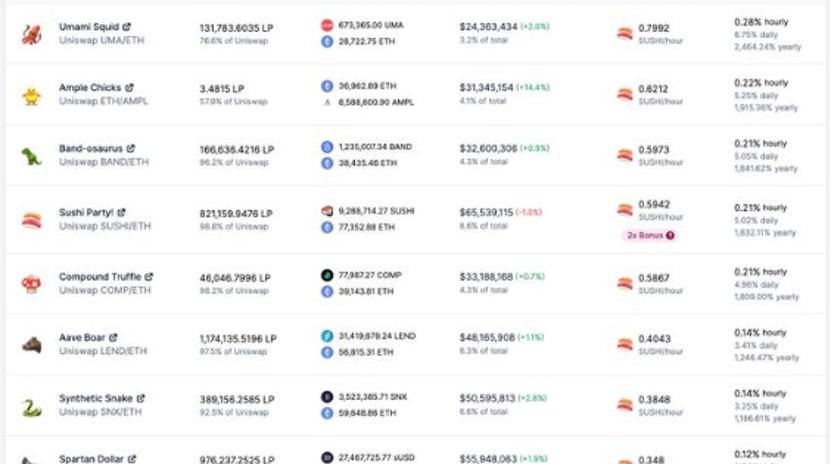

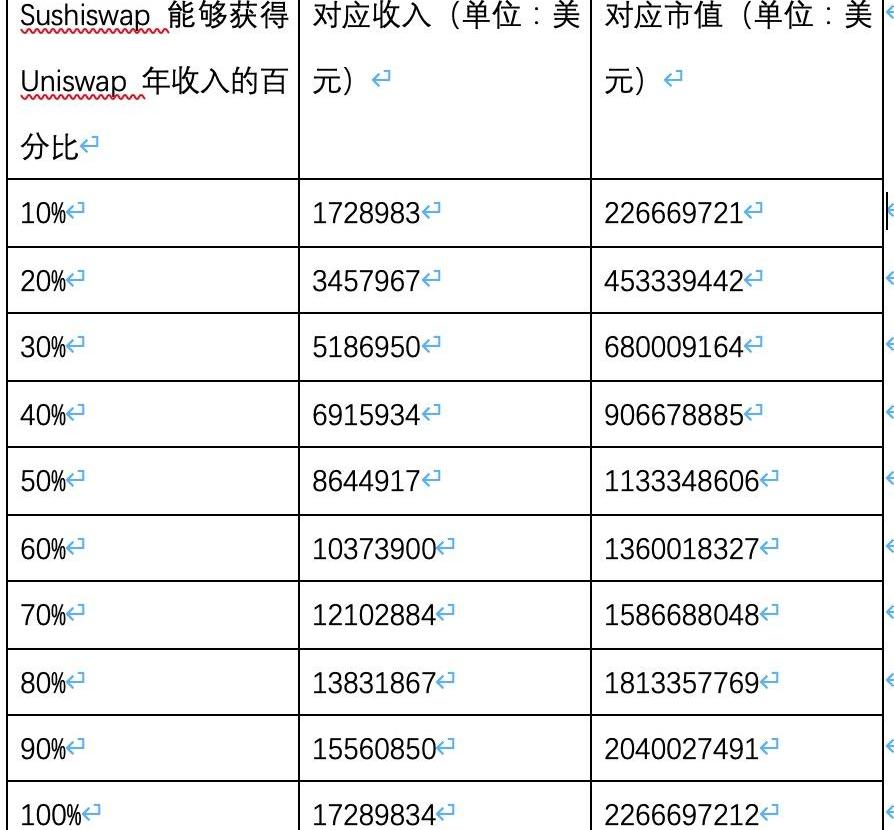

考慮到費用會分成給SUSHI代幣持有人,并假設價格銷售比基于TokenTerminal提供的六個主要DEX協議,那么可能會有以下結果:

韓國就硅谷銀行事件召開會議并關注其影響:3月12日消息,韓國就硅谷銀行事件召開會議,以關注該事件的副作用。韓國表示波動性和不確定性可能因硅谷銀行事件而增加。(華爾街見聞)[2023/3/12 12:58:06]

Sushiswap能夠獲得Uniswap年收入的百分比對應收入對應市值

不過到目前為止,還沒有人基于價格銷售比來做真正的交易,但這會是一個起點。同時,DeFi代幣通常對通貨膨脹有高度敏感性,我們設計了一個簡單模型,其中假定SUSHI代幣價格為4美元,以及Sushiswap能夠獲得Uniswap年收入的百分比是25%,一個月、三個月、六個月和十二個月的結果分別如下:

除了設定價格之外,SUSHI代幣流動性轉移的核心思想也非常有趣,這個理念其實也強化了我的觀點,即:流動性只是短暫的護城河,真正的護城河是用戶意識中所占的分量,在這方面,Uniswap依然是到目前為止最強的。

需要注意的是,“壽司”也許只是開了一個頭,Sushiswap應該不會是最后一次代幣遷移嘗試,畢竟越來越多人看到Uniswap產生的費用并希望盡快采取行動。這讓我想起2017年市場上出現的許多所謂“以太坊殺手”,但這次基于代幣激勵的創新的確具有一定顛覆性。

因此,兩周之后將會非常關鍵,屆時SUSHI代幣激勵是否會有一定程度的下降值得關注。我的猜測是,除非Sushiswap真的能有一些與其他平臺非常不同的亮點,否則大量資金將會流出并尋找收益率更高的DeFi項目進行收益耕作。

那么,為什么我會做出這樣的推測呢?

實際上,當Sushiswap上線之后,流動性提供者是最有可能獲得并持有SUSHI代幣的人,費用也將會在流動性提供者和SUSHI代幣持有人之間分配,這意味著最終結果其實與當前Uniswap平臺上情況差不多,即:流動性提供者賺的最多。

值得一提的是,Uniswap其實也可以發行自己的代幣進行費用分配,所以我的猜測是:大多數用戶肯定會優先考慮經過測試的安全產品,并且可以逐步進行去中心化。但我這種猜測也不一定對,因為之前曾有過預測錯誤。

這次為了進一步論證我的猜測,我特定分析了“分叉Uniswap流動性”幾種流動性轉移方式:

1、特定于某些垂直領域的功能差異;

2、推出其他有競爭力的產品。

對于有明顯功能區別的自動化做市商來說,的確可以不通過激勵措施就能獲得用戶,比如DODO。但是流動性提供者在Uniswap上是有利可圖的,他們會輕易放棄豐厚的費用收入轉移到一個新的自動化做市商上嗎?當然,一開始可能有少數幾個交易對將會被Sushiswap吸引。

如果我是Uniswap,現在最擔心的事情并不是Sushiswap轉移DeFi代幣,而是會非常擔心他們為用戶提供更高質量的差異化功能,因為這會非常吸引用戶,也將刺激Sushiswap后續出現大幅增長。

最后要說的是,雖然我對SUSHI非常好奇,但真正讓我興奮的是流動性遷移背后的想法。當然,我的分析也是基于部分先動優勢假設,并強調了流動性并非護城河這一事實。

毫無疑問,自動化做市商將會在DeFi市場里變得非常有競爭力,用戶當然也會因此受益。

GalaxyDigital首席執行官MikeNovogratz似乎對于加密貨幣與電動汽車巨頭特斯拉之間進行比較感到不厭其煩.

1900/1/1 0:00:00前言? 智能合約的重要性已經得到世界許多國家的認同,例如德國銀行協會(AssociationofGermanBanks)在2019年認為臉書Libra最厲害的機制是“可編程經濟”.

1900/1/1 0:00:00本文來自路透社、Cointelegraph作者:PeteSchroeder、TurnerWrightOdaily星球日報譯者|余順遂據路透社報道.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00轉自:深潮 作者:杜蘭特 正當DeFi代幣紛紛開啟跳水表演時,維權聲漸漸多了。而DeFi摧毀區塊鏈傳統體系的同時,也為維權帶來了新挑戰.

1900/1/1 0:00:00來自CryptoComare的報告顯示,8月份加密貨幣衍生品的交易量增長了54%,超過7100億美元。 報告認為,以比特幣為代表的加密貨幣在8月份的優異表現推動了加密衍生品市場的繁榮.

1900/1/1 0:00:00