BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD+3.03%

LTC/HKD+3.03% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD+3.57%

SOL/HKD+3.57% XRP/HKD-0.36%

XRP/HKD-0.36%形勢急轉直下,被視為區塊鏈世界最有前途的DeFi遭遇滑鐵盧。

不到一周,《DeFi大作手回憶錄:如何5天賺500萬美金》中的財富密碼Sushi從發文時的10美元跌至不足3美元,跌幅70%。5天暴漲8倍的YFII跌至3600美元,跌幅60%。基于波場的挖礦項目三文魚從1.8萬美元跌至30美元,跌幅99.8%。

以上三個項目,皆是DeFi的流動性挖礦在幣圈掀起造富神話的縮影。由于DeFi盛行的“套娃”模式像極了2008年華爾街的次貸,人們開始擔心,DeFi正在重蹈這一覆轍。

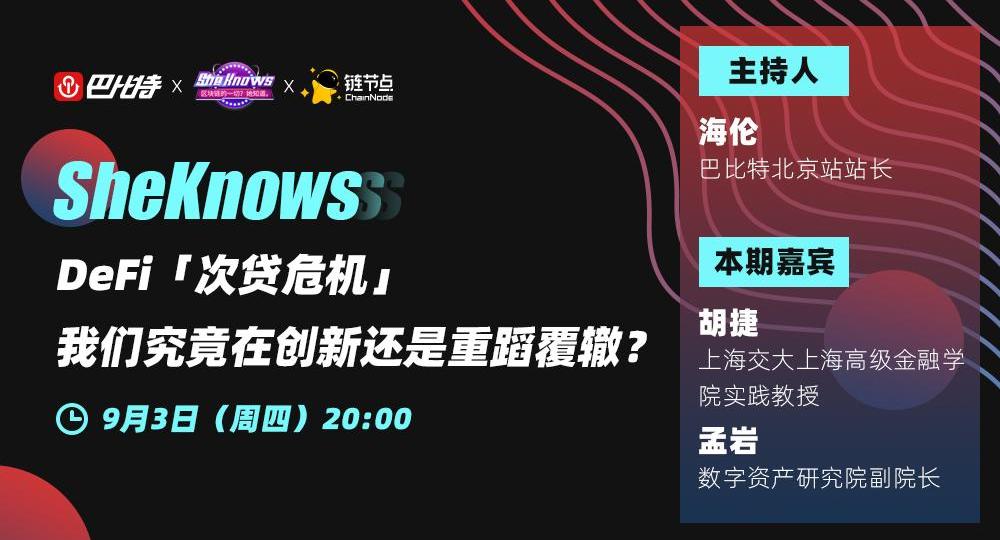

如何理解DeFi?風險在哪里?究竟是否重蹈次貸危機?下面是9月3日在SheKnowsDeFi大辯論中,數字資產研究院副院長孟巖以及上海交大上海高級金融學院實踐教授胡捷,對于上述問題的解讀。孟巖早在今年2月就全身心投入DeFi研究,經歷過“312”黑天鵝,對DeFi的前景依然堅定看好。胡捷將DeFi中出現的挖礦產出的Token與校園食堂的飯票對比,但Token的價值值得商榷。

星展銀行將通過APP向財富管理客戶推出自助式加密貨幣交易功能:10月9日消息,據新加坡星展銀行官方消息,自助式加密貨幣交易功能將在其數字銀行APP上正式上線,讓合資格的星展財富管理投資者能夠在星展數字交易平臺(DDEx)上便捷完成加密貨幣交易。

此前,星展數字交易平臺僅為企業和機構投資者、家族辦公室以及星展私人銀行和星展豐盛理財私人客戶提供加密貨幣交易服務,而本次創新功能的上線將覆蓋更多星展財富管理客群,大約有10萬名新加坡客戶將率先體驗由星展銀行數字資產生態系統提供的服務。

目前,星展數字交易平臺對客戶設置的投資門檻為500美元,可為四種相對成熟的加密貨幣(比特幣、比特幣現金、以太坊、瑞波幣)提供無縫交易服務,據悉APP可同時顯示客戶持有的加密貨幣及其他投資組合,用戶可掌握自己的傳統和另類資產投資組合份額。[2022/10/9 12:50:38]

DeFi與傳統金融有什么相似的底層邏輯?

胡捷:

DeFi就像一個校園,通證就像校園里流通的各種票證,智能合約就像機器,校園里的保安就像礦工。大家把票放進機器,就能設計出形形色色的可以交換的協議。協議在傳統的金融里面有個詞叫合約。所以從這個意義上來講,大家做的事情跟傳統的金融世界是一樣的。

卡塔爾財富基金 CEO:對投資加密貨幣不感興趣:金色財經報道,根據卡塔爾財富基金首席執行官Mansoor Al Mahmoud的說法,卡塔爾的財富基金對投資加密貨幣不感興趣,盡管它相信底層的區塊鏈技術。卡塔爾投資局的Al-Mahmoud周二在多哈舉行的卡塔爾經濟論壇上接受采訪時表示,我們在技術領域的團隊正在探索區塊鏈的機會,這是我們感興趣的領域,而不是貨幣本身。(彭博社)[2022/6/25 1:30:34]

傳統金融也是玩票的,比如央行的票是比照現實世界當中的貨物和服務交換所需要的量去印刷的,有法償性。特定的票能換出真金白銀、饅頭和衣服,但是我反過來問你,DeFi的這些票有什么用?有哪幾個是能換出真金白銀、衣服和饅頭?

孟巖:

從底層邏輯來說,我覺得DeFi和傳統金融里面的股市狂歡,還是不太一樣。

ICO特別像股市的狂歡,它本質上類似于南海泡沫,通過制造某種預期,不斷的吸引外部的資金進來,內部并沒有能力去創造所謂的貨幣。如果預期逆轉,資金出逃,那么價格就會崩潰,我們在ICO里面已經看到這個過程。

DeFi最大的不同在于發行了一套穩定幣的貨幣供給機制,意味著DeFi世界里面有那么一小部分群體,掌握了自主的發鈔權。銀行是唯一具有貨幣創造能力的機構,以前ICO里是沒有“銀行”的,所以最后ICO崩潰的很干脆。DeFi里面有了所謂的“銀行”之后,大家就會相信,校園里印出來的各種飯票,有朝一日能夠換成美元。

馬特-達蒙主演的全球加密貨幣廣告《財富偏愛勇敢者》將在20個國家播出:10月29日消息,著名演員馬特-達蒙正在出演加密貨幣平臺Crypto.com的廣告。該廣告名為 \"財富偏愛勇敢者\",由奧斯卡獎得主沃利-普菲斯特執導,將在20多個國家播出。達蒙說, \"這個加密貨幣平臺與我一樣,致力于為全球各地的人們提供掌控其未來所需的工具\"。(bitcoin.com)[2021/10/29 6:19:27]

我可以大膽說一個結論,DeFi有泡沫,但是這一次的泡沫跟上回ICO不一樣,因為有了“央行”,基本面要比很多人想的都要堅硬的多。

“流動性挖礦”更像是“貨幣乘數”還是“次貸”?

胡捷:

接著用前面校園里的例子,其實大家都知道自己印的這些花花綠綠的東西不值錢,所以需要有一個價值出口,拿這個東西能換人民幣或者是換美元。

比如孟巖發了“孟幣”,我發了“胡幣”。對于我來說,最終的目的不是用“胡幣”換“孟幣”,而是趁著泡沫沒破的時候,趕緊把手上的各種幣換成真正的錢,我就全身而退了。

以太幣現在這個泡沫也挺大,好多資產都以它做抵押品。如果以太幣下跌,就會出現連鎖反應。

Coinbase CEO:加密貨幣不會解決財富不平等,但它至少在一定程度上平衡了競爭環境:7月19日消息,Coinbase首席執行官布賴恩·阿姆斯特朗 (Brian Armstrong) 在 Twitter上表達了他對狗狗幣聯合創始人杰克遜·帕爾默 (Jackson Palmer) 上周發表的言論的看法。雖然帕爾默現在對加密貨幣行業持負面看法,但阿姆斯特朗認為,加密貨幣不會解決財富不平等,它不會為每個人創造相同的結果,但它確實為每個人創造了財富流動性和更平等的機會,它至少在一定程度上平衡了競爭環境。(Bitcoin.com)[2021/7/19 1:02:04]

傳統金融有貨幣乘數的概念,指的是基于某一種特定的資產,可以“憑空”創造成倍的資產。DeFi整個體系的設計,邏輯上是不支持這種運作的,但是可以在DeFi上基于某種資產做抵押,做衍生品,做出另外一些金融資產,這更像傳統金融里的次貸。

次貸是不太成功的金融工程,典型的是美國的2008年金融危機。在DeFi領域,大家構建的形形色色的金融產,到底哪些會成功,還不好說。我估計99.9%都會不成功的,當然還是有很多認真做事的人。

孟巖:

比特幣市值超過蓋茨與巴菲特財富總和 各國政府坐不住了:比特幣市值已達1900億美元,超過了比爾蓋茨和巴菲特的凈資產總和。隨著比特幣一路飆升,各國政府紛紛作出表態。[2017/12/4]

次貸確實和貨幣乘數不太像,次貸更像央行印鈔支持股市上漲,然后購買股票,接受股票質押,發行更多的鈔票。

“流動性挖礦”機制有兩個主要的風險。

第一個風險是基礎資產崩潰。比如比特幣、以太坊等不可遏制的暴跌導致的主流的抵押貸借貸類項目和央行類項目的清算,這種清算會導致連環崩潰。

這個情況在此前的“312”已經出現,我倒是認這種情況對于DeFi的打擊并不是致命的,因為我們可以通過清算來縮表。2020年2月份DeFi上的資產達到10億美金,“312”崩盤之后最低到了4億美金,僅僅花了兩個月的時間就又重新回到了10億美金。

上一波的崩盤已經讓某些項目學到了很多,大型主流DeFi項目開始接納一些實體資產進來,不但可以完成DeFi跟實體經濟的對接,更重要的是它的主資產負債表左端的資產越越來越越來越復雜,越來越多樣性,那么它可以分散風險。

其實最致命的風險是監管。因為泡沫越吹越大的話,監管還是會出手的。很多人說DeFi沒法監管,我認為只要打擊幾個項目,尤其是鑄造穩定幣的項目,一旦主流穩定幣崩潰,對于DeFi的打擊不僅僅是傷筋動骨,可能會讓DeFi多年爬不起來。

更看好傳統金融借鑒DeFi思維,還是DeFi對接傳統金融?

胡捷:

如果去看DeFi的技術形態,我覺得很優美,即便目前很幼稚,但能看出是一個好苗子。

DeFi把現金流、風險分拆,然后重組,共識賬本配以智能合約,為金融工程的落地實現提供了特別漂亮的工具。

在傳統金融世界,需要好幾個機構來配合才能做出一款金融產品。在虛擬世界里,幾行代碼就可以很漂亮的表達出來。還有一點,這種多人記賬的賬本它是公開的,它的邏輯是透明的。資產通證化、可組合、公開透明,都給傳統的金融世界中心化金融帶來了不可估量的沖擊。

孟巖:

DeFi的問題不是說能夠給金融帶來哪些新的東西,而是反過來問,對于金融,哪些事情是DeFi干不了的或者不應該做的?

DeFi帶來的新事物太多了。比如說你到網上注冊任何一家網站注冊,你注冊的過程就把賬戶信息交給了網站構,誰擁有這個賬戶信息你不清楚。

在DeFi里,你擁有了自主權賬戶系統。只要你注冊一個錢包,在里面開一個賬戶,所有的DeFi的服務全部對你全面打開,不會有人再問你是誰或者讓你去重新開戶。你甚至可以幻想坐在大辦公室里,底下密密密麻麻的來自不同的金融公司派來的客戶經理圍著你,為你服務,這種感覺是以前沒有的。

自主權賬戶系統是非常重要的,從互聯網的角度來說,就是把賬戶這樣的一個核心資產,從互聯網網站的手里收回到用戶自己手里,這會導致整個互聯網賬戶和服務提供商關系之間的關系重構。

另外一個影響是對資本市場的數字化。企業一出生就把財務報表上鏈,我不需要找四大審計機構,就可以很快知道這家公司的每一筆交易。這種透明性,傳統的金融能提供嗎?根本提供不了。

設想,如果我們處在一個新的環境之下,這個環境里面所有的企業從它誕生的第一天開始,所有的財務都是透明的,那么這意味著什么呢?意味著對它融資或者審計變得非常的輕松,其他公司與其業務往來做出決策也變得非常容易。

在這樣的情況下,就沒有必要上市了,整個財務報表都在鏈上公開,整個資本市場的企業融資上市流程就重構了。

我個人覺得,DeFi對于金融的改變,可能在一些文化上,包括在一些實操上還比較幼稚,但是請大家耐心。DeFi把資產數字化了,把賬戶數字化了,把法律合同也數字化了,這都是動的金融的根子。

DeFi有沒有被各國監管當局注意到,他們有可能如何應對?

胡捷:

金融是避免不了監管的,有幾種原因:

一種原因是客觀原因,首先我們得承認人是不一樣的,面對一個市場一種產品,有信息不對稱,專業能力不對稱,抗風險能力也不對稱,財力不對稱。這些不對稱性,會使得市場在某種意義上失敗。

第二種原因,金融活動本身的內在邏輯的脆弱性,也使得監管在某種意義上是必要的。

第三種,系統性風險,有時候一個壞的金融機構會影響好的金融機構。

此外,還有一個重要的原因是稅收,稅收是現代文明的基礎。

今天我們有了一個新型的工具,這個工具比起我們現在交易所來說,看來更加優美,更加高檔,我們確實是非常的期盼這樣一個新型工具給我們金融世界帶來一個全新的面貌,我是懷著一顆非常期待的心,等待前沿的實踐者給我們帶來驚喜。

孟巖:

我并不是一個反對監管的人,也不是極端的去中心化主義者。區塊鏈的理想是通過算法來實現自動化的監管,那么算法是要用代碼來表達的。我們知道代碼不可能完備,不可能窮盡或者描述各種各樣的情況。代碼的不完備性,導致了一定會有監管。

第二點,是代碼是不可能感知世界上的所有相關狀態的,哪怕你的代碼很完善,但是你總需要有外部的信號的輸入,這個事也做不到。

第三點,代碼不具備模糊性。只要是我們人在做事情的時候,既要精確性也要有模糊性,我覺得總體來講這些都是代碼所不具備的,而且是永遠也解決不了的。因此從這個意義上來講,我認為肯定是要有監管的。

其實已經有一個監管部門對DeFi有一些表態了,美國SEC專員Peirce在2月為代幣項目提出了監管避風港。她認為,DeFi是一件大事,SEC已經開始關注了,但是目前為止還不足以上升到證監會的頭等的目標。

Tags:DEFEFIDEFI加密貨幣Scarcity DeFitotmefiBlaze DeFi加密貨幣行情INVESTING

Rollup雖好,但Plasma等指數級擴容方案更能承載Reddit積分這類場景獨立、用戶量巨大的系統.

1900/1/1 0:00:00絕大多數推特用戶都信任18歲的SpencerSchiff的投資建議,而不是他的父親PeterSchiff的投資建議。PeterSchiff表示,“我兒子不聽我的建議,買了更多的比特幣.

1900/1/1 0:00:00北京時間9月11日晚上消息,SushiSwap的匿名創始人ChefNomi發推文稱對此前的套現行為感到后悔,此外他已向SushiSwap的財政部基金返還了約38000ETH,截至發稿時.

1900/1/1 0:00:00北京時間9月14日消息,DeFi借貸協議bZx再次遭到攻擊,而這次攻擊共造成了大約800萬美元的損失,據bZx聯合創始人KyleKistner最初提到稱:“這似乎是一次預言機操縱攻擊.

1900/1/1 0:00:00幾個月時間內,DeFi就經歷了一場超級大牛市。如果從312黑天鵝事件算起,短短半年時間,DeFi前100項目代幣總市值翻了20倍,觸及100億美元,DeFi生態質押資產總價值也從4.5億美元上漲.

1900/1/1 0:00:00在大眾媒體話語中,一提到加密貨幣,最讓人產生的聯想之一,洗錢肯定占有一席之地。但這不是事實。全球銀行間金融電信協會最新報告顯示,加密貨幣在洗錢中的作用被沒有根據地夸大了,相反,最常用洗錢的一直是.

1900/1/1 0:00:00