BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD-0.41%

ETH/HKD-0.41% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-0.33%

XRP/HKD-0.33%作者:SuZhu&TianTianKullander

翻譯:Olivia

在所有市場中,做市商的目標都是在處理傳入的訂單流時獲利--即做市商針對其流動性進行交易的請求。對于天真的觀察者來說,這個目標似乎非常簡單。畢竟,客戶是在買賣差價的基礎上進行交易,因此要向做市商支付溢價部分。此外,做市商往往可以向做市商收取費用,進一步鞏固其盈利能力。

那種認為交易者是邊緣付費客戶,而做市商是盈利企業的觀點,大體上是正確的,但從根本上來說是錯誤的。我的公司ThreeArrowsCapital和其他一些非銀行參與者幾年來在外匯市場上利用銀行對市場結構的這類假設收獲了巨大的盈利。

制造商的游艇在哪里?

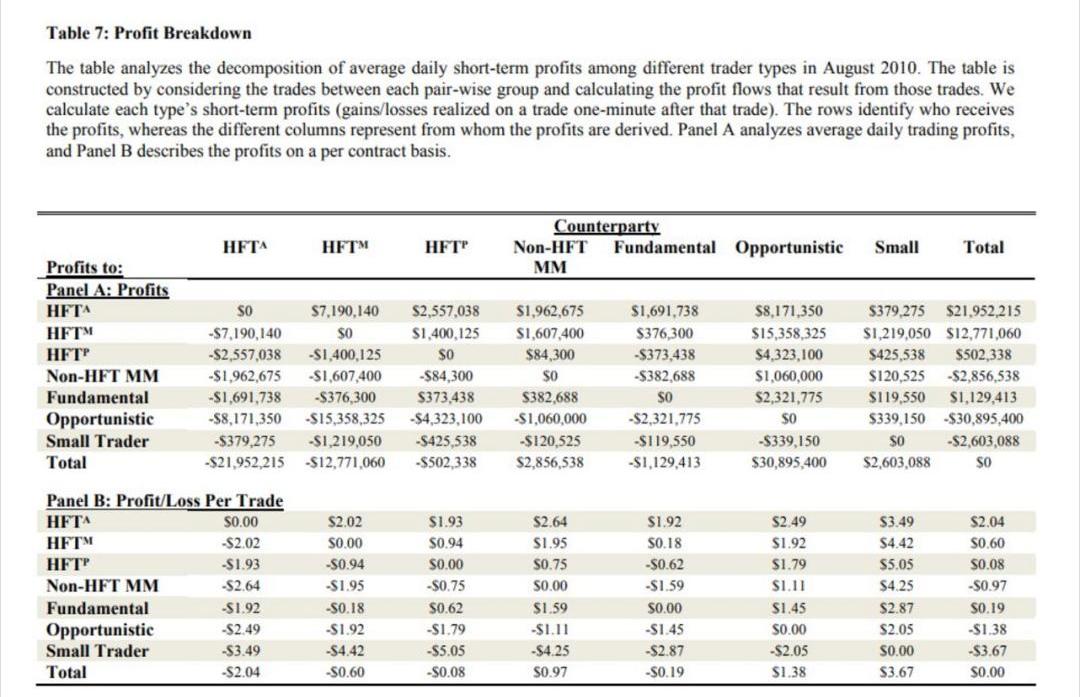

這張來自美國商品期貨交易委員會的表格顯示了按不同交易對手類型分類的ES的短期盈虧。

比特幣銘文錢包UniSat Wallet v1.1.20已發布:5月18日消息,比特幣銘文錢包UniSat Wallet v1.1.20已發布,更新內容包括:與MoonPay(BTC購買)集成;禁用RBF,以防止意外的錯誤支出;默認顯示銘文的輸出值;將鼠標懸停在余額詳情上時顯示余額、通過mempool.space查看交易記錄等。[2023/5/19 15:12:18]

需要注意的是,激進型HFT賺了2200萬美元,混合型HFT賺了1300萬美元,被動型HFT賺了50萬美元。最大的虧損是來自機會主義對手,為-3100萬美元。

很明顯,你會問的第一個問題是--為什么被動型HFT如此貧窮,為什么激進型HFT如此富有?激進型公司不是在支付買賣差價,而被動型公司在賺取買賣差價嗎?做手不是客戶和做手的生意嗎?此外,為什么機會主義交易者在短時間內竟如此無利可圖?

Uniswap基金會將于1月25日與StarkWare等討論部署Uniswap V3到StarkNet的提案:1月16日消息,Uniswap基金會發推表示,計劃于北京時間1月25日00:00與StarkWare、Nethermind討論將Uniswap V3部署到StarkNet網絡上的提案,以及其在首個非EVM網絡進行部署所面臨的新問題。

據悉,此前Nethermind研究員發起將Uniswap V3部署至StarkNet的提案,若提案通過,有望在第二季度前在StarkNet主網上完全部署Uniswap V3。[2023/1/16 11:13:59]

一個原因,那就是信息。一般的交易者可能沒有關于alpha的相關數據,但最敏銳的交易者從根本上來說比一般交易者擁有更多的信息。我在上一篇關于做市商返傭是否是免費午餐的文章中提到了這一點,但基本思路很簡單,做市商不需要交易。他們可以原地等待機會的出現,只有在這些條件滿足的情況下才可以進行交易。但相反,做市商必須不斷地將自己的流動性提供給任何想進行交易的人。

紐約梅隆銀行James Taylor出任加密貨幣交易所Unizen首席業務發展官:紐約梅隆銀行的領軍人物之一James Taylor已經辭去了相關職務,并將出任加密貨幣交易所Unizen的首席業務發展官。James Taylor曾就職于紐約梅隆銀行、摩根大通、德意志銀行、巴克萊資本和所羅門兄弟公司,主要負責市場及投資工作。(Newsbtc)[2021/6/11 23:31:39]

考慮到算牌21點投注者對賭場。賭場歡迎每個人的投注行動,大多數人都會因此而輸錢。然而,只需幾個大的算牌者就能讓賭場破產,所以賭場花費大量資源確保這種投注行動不會發生。

在市場上,精明且會算牌的做市商不能被趕出場外。他們可以像制造商一樣進行自由交易。無論費用或認為的價差是多少,這些數字都是無關緊要的,因為做莊者可以據此將這些數字放入他們的模型中。費用越高,點差越大,他們的交易頻率就越低。這就會使每個人的成本上升。

Uniswap,Aave等DeFi平臺正在推出縮放解決方案:以太坊堵塞嚴重,許多DeFi協議正在實施第二層,以減輕高昂的Gas費用。

Uniswap正在積極準備uniswapv3。被問及此事時,Uniswap的創始人海登·亞當斯(Hayden Adams)表示,V3將“修復一切”,這意味著L2可能是升級的重要組成部分。

借貸協議Aave正在準備推出該平臺的第二版,這將簡化操作,以降低交易成本。

Synthetix將于9月24日升級為原始版本的L2縮放。根據創始人KainWarwick的博客文章,升級是第一階段的L2遷移到以太坊。這是一個激勵性的測試網,旨在減輕小公司的天然氣成本。(嗶嗶News)[2020/9/24]

機會主義交易者,盡管"機會主義"這個詞讓人覺得他們應該是知情的交易者,但實際上他們在短時間尺度上損失最大,因為他們甚至沒有試圖在這上面獲勝。他們對未來幾秒或幾分鐘的價格走勢一無所知,而只是想在自己的倉位上得到填補。他們的持倉期可能比HFT時間尺度長一千到一百萬倍,他們是在倉位上而不是戰術上進行交易。

Sperax警示Uniswap已出現假的SPA交易對:因近期大量推特用戶反映在Uniswap交易平臺上出現仿冒Sperax代幣SPA的交易對,去中心化金融基礎設施Sperax今日發布官方聲明:Sperax尚未登陸Uniswap,請投資者保持警惕,謹防受騙。詐騙合約地址見“原文鏈接”。[2020/8/10]

如何制造“流”?

從敏銳的交易者那里流出的資金被稱為“有”的,因為做市商會發現他們幾乎在被填滿后,立刻就沒錢了。它就像放射性物質一樣,一旦一個參與者有風險,他們就會馬上把風險傳遞給另一個參與者。

交易者主要通過兩種方式產生“流”:延遲和覆蓋。潛伏期意味著他們與其他有類似產品的場所有更快的連接,因此他們可以在明知其他地方的行情已經較高或較低的情況下,積極地對做市商的掛單進行收購。覆蓋率意味著他們比做市商連接到更多的交易所,所以他們知道做市商無法進入的市場活動。這樣的例子可能包括一個場外買盤計劃在每個場地上提升每一個報價。

事實上,如果你要問頂級的HFT公司,他們會告訴你,他們的做市策略本身的利潤微乎其微,但真正的利潤來自于能夠在做市策略中使用這些信息。比如,在一些場所,補倉信息的傳播時間要早于已成交時間和銷量的公布。這就意味著,要想給自己買到延遲優勢,唯一的辦法就是自己先以做市商的身份小規模地進入。

舉出2個有“流”的具體例子(理論上的例子):

一個與5個場所(交易所、場外交易柜臺等)相結合的交易者對每個場所/對手方的可用流動性有一個總的看法。他們發現,3家主要交易所的報價正被大幅取消,而4號場地報價正在減少/被取消。但在場地5,價格尚未變動。他們會立即從債券中獲得流動性,并將其重新調高,從而立即規避風險,并捕捉到一個小的價差。

一個買入者同時在多個場地買入/賣出,規模大到足以改變價格。由于流動性具有"乘數效應",這意味著做市商的很多對沖措施失效了。因此,流動性提供者將需要積極地改變其價格,以拿回他們的delta,這反過來又為做市商提供了退出的流動性。

這對AMM意味著什么?

就像在傳統市場中一樣,我們應該能預測到敏銳交易者對AMMs的交易最終會比LP在AMMs中賺更多的錢。只要AMMs能夠搞清楚如何讓非敏銳交易者的成本保持在低水平,而敏銳交易者的成本保持在高水平,這或許還是可以被接受的。在外匯中,隨著做市商的流量特征和分割的出現,是其變得有可行性。他們所做的是給做市商提供了一種方法來標記各種做市商的資料,并在流量對做市商沒有吸引力的情況下,關閉這些做市商對其進行交易的能力。這樣,做市商就可以繼續對非敏銳交易者進行緊縮報價,同時減少敏銳交易者的損失。在外匯方面,"最后看"流動性的興起也意味著LP能夠提供非確定的報價,讓流動性提供者在執行前可以選擇接受、拒絕或重新報價。由于作為LP可以比喻為向買方提供源源不斷的短期期權,因此,最后看盤內流動性為LP提供了一個選擇,以保護自己。但不用說,這在AMMs中是不存在的,因為其定價是根據公式確定的。

因此,鑒于加密市場缺乏女巫攻擊防御,將“流”造成的LP損失降到最低將是一個困難的挑戰。而更快的預言、更穩健、更動態地校準定價參數,以及系統性地從掠奪者那里收回利潤,可能是解決方案的一部分。

說到這里,傳統限價單外匯市場中的有“流”和AMMs中的有“流”的一個區別是:在傳統市場中,有“流”的原因是LP們不知道他們可能在虧損的情況下提供流動性。而在AMMs中,LP的無常損失風險是眾所周知的,從鏈上分析來看,我們甚至可以說,在AMMs上執行的絕大多數流動都是“有”的。費用是這個等式的一個(關鍵)部分,現在這個問題已經得到了解決(如果沒有費用,LP的處境總是比買入并持有的投資組合更糟糕)。然而,可能存在一個費用范圍,它使LP可以實現比買入并持有的投資組合更高的回報率。在其他一切不變的情況下,這對LP來說才是最重要的,相當于買賣價差。除了費用常數之外,其他參數還包括聯合曲線的形狀、聯合曲線的(可調)中點和池的組成(遠離恒定的50/50流動性)。

最后,無論做市商是自動化還是非自動化性質的,都無法避免其流動性被用來為敏銳的做市商產生alpha。AMMs的可持續市場生態系統應該是,被動做市商能勝過買入并持有的用戶,良性做市商仍能以合理的價格執行,但如何在DeFi中達到這個目標的問題仍基本沒有解決。

北京時間凌晨,DeFi聚合協議Yearn.finance的治理代幣YFI出現大幅下跌,從最高大約30000美元跌至最低24300美元,跌幅超12%.

1900/1/1 0:00:00轉自: 熊熊薈PLUS 2小時歸零的MEME仿盤FEW!NFT+Defi?國外大佬是如何割韭菜的?!今天不聊Defi,不聊挖礦,也不聊火熱的NFT+Defi。 今天專門: 提.示.風.險.

1900/1/1 0:00:00轉自:以太坊愛好者 自一周前發布《DeFi中的速成分叉產品》后,我已經與許多創始人和投資者討論過分叉的影響以及如何設計抗分叉協議.

1900/1/1 0:00:00過去幾個月來,數十個項目發布,大量資金涌入,DeFi領域達到了新的高度。絕大多數DeFi應用都構建在以太坊上,并且,DeFi的爆炸式增長已經影響到了整個以太坊網絡.

1900/1/1 0:00:00●俄羅斯最大比特幣挖礦托管數據中心●全年盈余水電供應,廉價電力媲美國內礦場●全包電價低于3毛,機器越多價格越低.

1900/1/1 0:00:00轉自:Odaily星球日報 作者:秦曉峰 北京時間今天上午10點,鏈上數據提供商?Cryptoquant?發文表示,加密交易所Kucoin疑似被盜。“看起來Kucoin似乎被攻擊了.

1900/1/1 0:00:00