BTC/HKD-0.79%

BTC/HKD-0.79% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD-0.57%

LTC/HKD-0.57% ADA/HKD-1.36%

ADA/HKD-1.36% SOL/HKD-2.89%

SOL/HKD-2.89% XRP/HKD-0.24%

XRP/HKD-0.24%撰文:HuobiDeFiLabs

概述

伴隨著去中心化金融生態環境在過去一年中的發展和近期積極的市場動向,我們觀察到,最近三個月以來,市場正由中心化金融體系向去中心化金融轉變。

然而,距離去中心化金融最終達到革新傳統金融,并使其更加高效和透明之路仍然漫長,預言機問題是阻礙去中心化金融發展的障礙之一。

價格預言機:一種不可或缺的基礎設施

去中心化應用無法直接與鏈下數據發生交互從而進行應用創新,是區塊鏈世界的核心問題之一。價格預言機的出現或可解決這一問題,從而推進去中心化金融體系的發展。價格預言機是連接鏈上世界和鏈下世界的接口。

若沒有價格預言機,區塊鏈本身將難以和非區塊鏈世界進行通信交互,進而限制其應用和創新的潛力,這是價格預言機存在的重要意義。

現有的主流去中心金融服務平臺對預言機有較強的依賴,這些去中心化金融服務平臺需要從預言機處獲取穩定可信的數據。因此,預言機是去中心化金融體系中一種不可或缺的基礎設施。

風險

去中心化金融與傳統金融具有很大的差異性,包括以下幾點。

難以進行風險管理

在傳統金融中,無論是投資、交易,亦或是持有頭寸,風險總是被優先考慮的。

可量化的風險指標能夠幫助市場參與者做出相對正確的決定。但在去中心化金融領域,我們很難進行風險分析,更難以對特定產品進行風險因素的量化計算。換言之,在當前市場環境下,市場參與者無法完全理解去中心化金融的風險,也無法進行風險對沖。

區塊鏈的時間不是連續的,而是以區塊計時

在鏈下世界中,時間是一個連續性指標,市場有基于連續時間的價格發現機制。因此,中心化市場的價格發現較去中心化市場更為高效。然而,鏈上的最小時間單位是一個區塊。

由于時間結構的不同,我們認為去中心化金融不應使用與中心化金融相同的價格發現機制。去中心化金融應當發揮其獨特的優勢,但目前的去中心化金融市場是建立在中心化思想之上的。

現有的自動做市商依賴套利者維持價格準確性

傳統金融市場經過長期發展已經變得相對高效,套利機會十分難得。然而,當前基于自動化做市場的去中心化交易所高度依賴套利行為達到價格準確,使其基礎設施相對不完善。

風險資產的流動性提供者無法獲得足夠的風險補償

分析師:比特幣價格預計將在緩慢穩定的增長中達到5萬美元:金色財經報道,著名的加密貨幣策略師 Dave the Wave 預計,如果當前的比特幣模式重演,該加密貨幣的價值可能會在一年左右的時間內攀升至 50,000 美元。[2023/6/9 21:26:16]

摩擦成本在傳統金融中是不可忽視的,這些摩擦成本在去中心化金融中依然存在,流動性提供者難以獲得足夠的補償以彌補這些摩擦成本帶來的損失。

考慮到以上因素,我們認為區塊鏈基礎結構,尤其是預言機體系,應該遵從以下設計原則。

能夠進行風險量化;

使用區塊做為最小時間單位,而非使用連續時間;

能夠不依靠套利行為運行;

對流動性提供者的延遲、手續費等摩擦成本進行補償。

預言機

預言機是去中心世界重要的組成部分,其功能在于連接鏈上世界和鏈下世界數據,并為這些數據賦予價值。

如下圖所示,在2020年5月1日至2020年9月1日間,Chainlink?的30日滾動Gas消耗上升了?32.2倍,與此同時,全網平均Gas消耗僅上升26.9倍。

Chainlink和全網平均30日滾動Gas消耗,來源:ETHGasStation

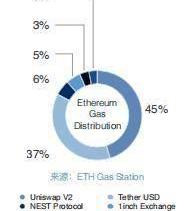

Chainlink和?NEST?Protocol在2020年9月1日進入以太坊全網Gas消耗前十名,分別位列第五名和第七名。Chainlink于同年5月1日僅排第十一名,而NESTProtocol則并未進入榜單。

以太坊gas消耗分布,來源:ETHGasStation

Gas消耗分布同時顯示,NESTProtocol和Chainlink是以太坊Gas消耗量榜單前十中僅有的非去中心化交易所項目。

不同于流動性挖礦瘋狂的年化收益率,預言機項目更加腳踏實地,尤其是NESTProtocol。Google搜索指數顯示,預言機關鍵詞在過去90天中有80%的時間搜索熱度為0。相對于去中心金融近期的發展,這種冷清意味著預言機板塊還有很大的發展空間。

基于Cosmos的Umee推出首個IBC價格預言機:金色財經報道,Umee是一個基于Cosmos的借款和借貸平臺,該公司周四宣布,還有幾周時間就會推出Cosmos的區塊鏈間通信(IBC)協議的第一個價格預言機服務。稱為Orion的價格預言機將由Umee區塊鏈的驗證器提供,該驗證器運行的軟件將自動從一組中心化交易所,加上Osmosis dex中提取定價數據。[2022/7/7 1:58:12]

Google搜索熱度對比:DeFi和預言機,來源:GoogleTrend

預言機概論

預言機板塊大體上可分為兩類,即中心化預言機和去中心化預言機。其中,Coinbase預言機是中心化預言機的代表。該預言機使用CoinbasePro交易API作為價格數據來源,并剔除異常的數據。去中心化金融項目可以使用Coinbase預言機,并使用公鑰進行來源驗證。盡管中心化預言機是一種數據上鏈的簡單解決方案,但出于安全考慮,多數去中心化金融項目并未使用這類預言機。其原因在于,攻擊者可惡意操作這類預言機的單一數據來源,將其向全網進行廣播,進而影響依賴于這些預言機的去中心化協議。

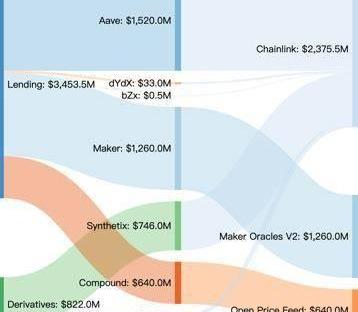

去中心化預言機則被去中心化金融生態廣泛接受,借貸和衍生品平臺是去中心預言機的使用大戶。

不同預言機承載的鎖倉量,來源:DeFiPulse

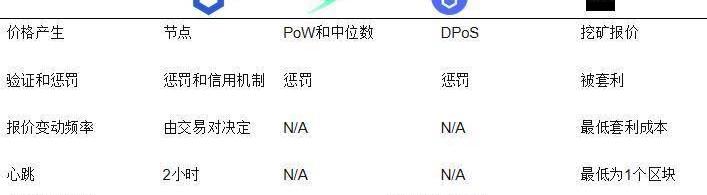

本章主要分析四個去中心化預言機項目,分別為Chainlink、NESTProtocol、BandProtocol?和?Tellor。這四個預言機遵從不同的設計原則,并擁有不同的去中心化程度。

Chainlink?為55個交易對提供喂價,其中包括30個法幣交易對。截止2020年9月14日,超過23億美金的鎖倉資金依賴于Chainlink。

BandProtocol?旨在向多個公鏈提供喂價服務。除數字資產外,BandProtocol還可通過API和定制化腳本連接各類可信數據源,如天氣、彩票和失業率等。

Tellor?將傳統的工作量證明機制和質押概念結合以保證數據質量。用戶可使用TRB作為激勵請求數據,智能合約會根據激勵數量為礦工分配最高激勵的數據申請,隨后礦工進行工作量競賽。最先完成計算的并被提交的5個數據之中位數將被記錄于鏈上,并作為喂價。

Inverse Finance回應被盜:價格預言機被操縱,將確保用戶得到100%補償:4月3日消息,DeFi借貸協議Inverse Finance在官方推特回應被盜事件,稱其貨幣市場受到了對Sushiswap上 INV/ETH 價格預言機的資本密集型操縱,導致 INV 價格大幅上漲,隨后攻擊者得以借入1560萬美元的 DOLA、ETH 、WBTC 和 YFI。

對此,該項目本身將提出計劃確保所有受影響的錢包都得到 100% 的補償,并且沒有計劃或需要鑄造額外的 INV 代幣。同時,該項目鼓勵價格操縱者通過 Twitter DM 或 Discord 聯系并討論慷慨的賞金以換取借入的資金。[2022/4/3 14:01:40]

總體而言,以上三者均采用下圖所示的數據上鏈解決方案。

常規去中心化預言機的數據上鏈解決方案

通常情況下,鏈上驗證需要通過交易進行投票。這一過程在網絡堵塞時消耗大量的Gas,交易失敗的可能性是存在的。受限于鏈上數據驗證需求,以上三個預言機可能會在市場失去理性時喂價失敗。

不同的是,NESTProtocol?采用了一種全新的激勵方法來進行去中心化數據上鏈過程,這一過程被稱為報價挖礦。在報價挖礦中,市場參與者分為Makers和Callers兩類。任何人均可支付手續費進行報價挖礦,并獲得NEST通證。若報價與市場價格不符,挑戰者可進行雙倍質押,更新價格并獲利。

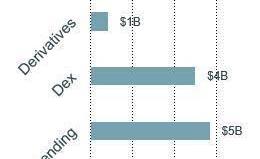

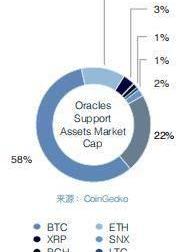

當前,每一個去中心化金融項目都將傳統金融體系的一個模塊放在智能合約上運行,其中借貸模塊是總鎖倉量最高的。然而,根據CoinGecko數據計算,前100數字資產項目總市值約為3,280億美金,其中有22%的市值尚未有去中心化預言機喂價。

不同DeFi功能模塊總鎖倉量,來源:DeFiPulse

去中心金融體系建設的初衷之一便是無歧視,其應避免僅向那些流動性極為豐富的通證提供服務,而不向小市值通證提供借貸。然而,在沒有適當經濟激勵的情況下,即使去中心化預言機也無法同時滿足數百個交易對的喂價需求。

去中心化金融生態不應固定其預言機報價資產的種類,哪些資產可以獲得報價應當由社區決定。然而,長尾資產的報價往往容易被攻擊。對于惡意報價者的懲罰僅限于其于預言機系統中質押的資產,并遠低于依靠該預言機的資產總量,從而使惡意報價者有利可圖。NESTProtocol則使惡意報價難以進行。若在NESTProtocol進行惡意報價,除非該報價者持續進行雙倍質押維持報價,否則便會暴露出很大的套利空間。對資產的惡意報價成本在一小時內便會超過當前ETH的總供給量,因此,NESTProtocol是具有抵抗惡意報價功能的。

以太坊混幣平臺Tornado.cash集成Chainlink以太坊Gas價格預言機:以太坊混幣平臺Tornado.cash已在主網集成Chainlink提供的以太坊Gas價格預言機,如果Tornado.cash無法獲得鏈下Gas費用數據,其前端頁面將會調用Chainlink的Gas價格預言機,為用戶提交交易時的Gas費用預測提供數據支持。

目前該預言機已集成了四個鏈下的Gas價格來源,分別是EthGasStation、Gas Oracle、Etherchain和POA的GasPrice,Chainlink會將這些數據持續提交到以太坊鏈上,其他應用即可參考調用。[2020/6/6]

喂價對比

預言機的主要職責之一是喂價。下圖為當前預言機支持數字資產喂價的市值。

當前預言機支持數字資產喂價的市值,來源:CoinGecko

Chainlink節點需抵押LINK通證方可進行數據上傳。盡管官方稱任何組織或個人均可運行Chainlink節點,但ReferenceDataFeed體系當前仍然需要經過批準,具有較高的中心化程度。Chainlink的ETH-USD交易對喂價當前有21個信任節點,其喂價頻率為0.5%價格變動。

在Tellor中,用戶可使用TRB激勵進行喂價申請,5個最先完成工作量競賽的價格將被取中位數,同時用戶可以在一天內對價格進行爭議。

NESTProtocol運行礦工通過質押報價交易對通證的方法進行報價。例如,同時質押10個ETH和3,800個USDT意味著該礦工對ETH的報價為$380/ETH。當報價不正確時,套利者可以在25個區塊內,對報價礦工的質押的任意一邊通證進行買入,從而進行價格修正。

若在?25個區塊內,報價未被挑戰,則意味著該報價無法被套利;該報價將被NESTProtocol下游DeFi應用使用。在其它預言機中并無類似的驗證過程,因此,其它預言機無法保證其報價無法被套利。

此外,NESTProtocol可以達到每個區塊均有報價。因鏈上時間由區塊組成,故該報價效率即是最高效率。

動態 | 特斯拉總裁發“200K”一字推文 網友猜其為BTC價格預測鬧烏龍:據StormGain消息,11月24日,特斯拉總裁埃隆·馬斯克(Elon Musk)發布了一條只有一個單詞的推文“ 200K”。隨后,該數字引發討論,其粉絲紛紛猜測,這是不是馬斯克對比特幣2021年價格的預測。事后證實,該數字與比特幣無關,馬斯克指的是其最新產品“ Cybertruck”的預訂數量達“200K”。[2019/11/25]

不同去中心化預言機的喂價對比

獨特的風險因素價值主張

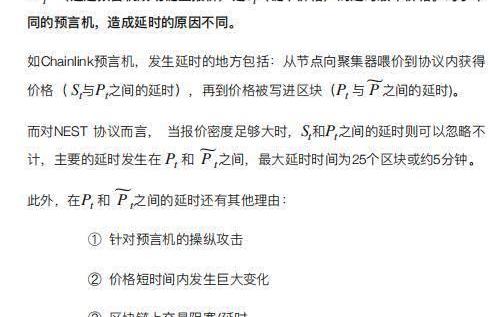

價格延遲和價格偏差是引用預言機報價時必須面對的風險因素。網絡擁塞、缺乏喂價等等因素會導致價格延遲,從而導致價格偏離。這兩個風險因素極大影響依賴預言機喂價的DeFi協議的整體表現。

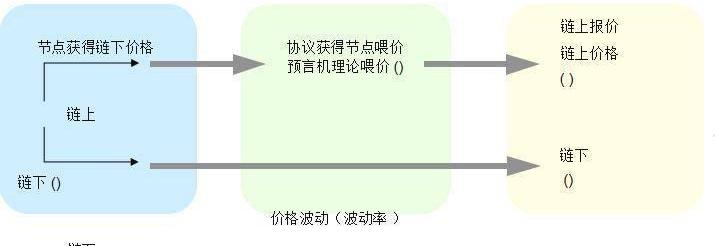

由于鏈下采用連續時間計時,而鏈上采用離散的區塊計時,鏈上報價的延時與偏離無法被完美消除。盡管如此,卻可嘗試對兩風險因素進行量化,進一步探索DeFi生態更多可能性。

作為鏈上和鏈外數據之間的橋梁,預言機的重要性不言而喻。但由于預言機設計及區塊鏈本身問題,通過預言機資產價格從鏈下被傳導至鏈上后,與鏈下價格存在差異。且延時越長,波動越大則價格差異越大。

事實上,在資產價格從鏈下傳導至鏈上的過程中將產生三個差異較小的價格:交易所報價、預言機理論喂價以及鏈上報價。這三者價格之間的差異背后是兩個被忽視的風險因素:延時和價格波動性。

鏈上與鏈下價格偏離解釋說明

延時與波動

所有預言機均存在延時情況,造成價格波動風險因素難以忽視。由于鏈上鏈下運行采用不同的時間結構,時間容易出現延遲,鏈上鏈下之間自然會出現價格差異。并且,當市場波動較大時,更易出現更大的價格偏差。

數據分析

本報告以ETH/USDT為對象比較NESTProtocol以及Chainlink預言機的報價情況。鏈下數據選用HuobiGlobal交易所報價。數據時間范圍選取2020年8月30日至9月16日。

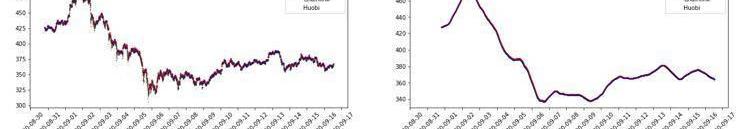

如下左圖分析為NESTProtocol和Chainlink的ETH/USDT報價以及鏈下數據的情況,兩個預言機所報的價格與鏈下數據走勢分布幾乎相等,只存在些微差異。如下右圖為以1440分鐘為移動窗口的移動平均價格走勢圖,三條曲線基本重合。

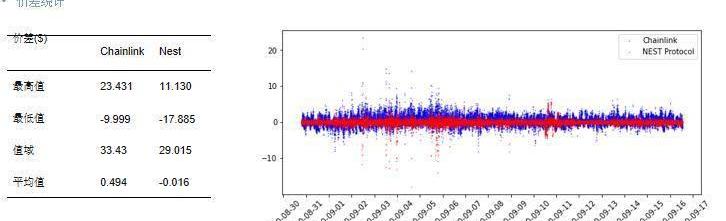

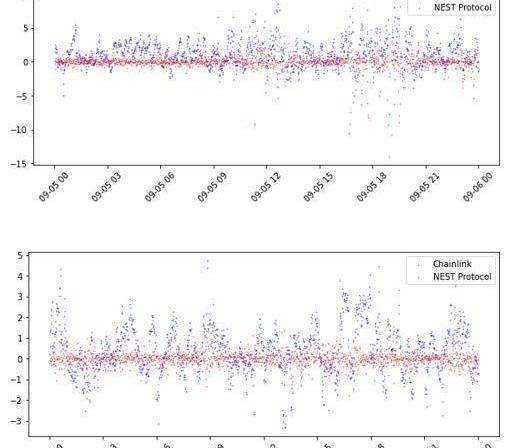

下圖為預言機報價與鏈下價格的價差偏離分布,可見總體情況NEST協議的價差比Chainlink的價差更小。此外價差統計分析結果顯示,Chainlink平均價差絕對值為$0.494是NEST協議平均價差絕對值的31倍。相較之下,NEST協議報價比Chainlink更精準。

價差偏離分析

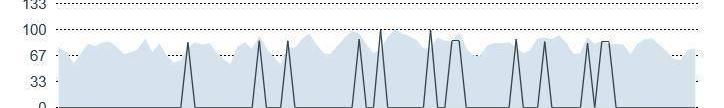

上圖顯示9月2日至6日期間兩個預言機的報價均與鏈下價格產生較大價差。在這一期間市場同樣發生較劇烈變化:一為ETH/USDT價格發生明顯下跌,二為9月2日以太坊網絡的gas費用高于平常水平,達到了480Gwei高位。因而在一定程度上預言機報價精準受市場表現影響。

以太坊網絡Gas費用走勢圖,來源:etherscan

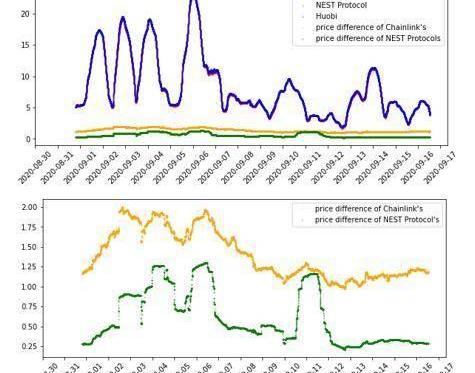

下圖為價差的移動平均標準差走勢圖,圖中顯示NEST協議報價與鏈下價格的價差移動平均標準差僅為0.21%至1.3%,Chainlink則達到0.97%至2.01%,高于NEST。

移動平均標準差分析

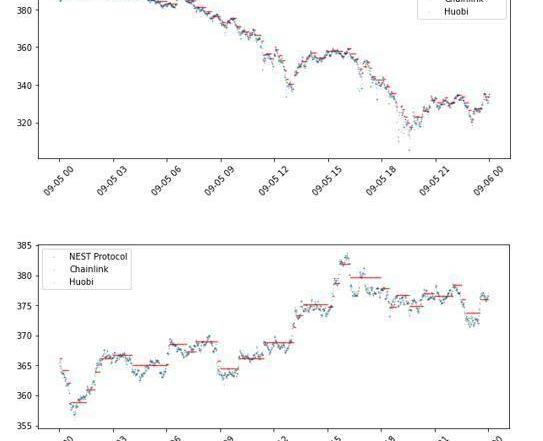

在前面分析中不同預言機在鏈下價格波動較大時均產生明顯價差,本報告進一步比較不同價格波動市場下預言機報價精準情況。下圖為9月5日與9月14日的分析結果。其中在9月5日HuobiGlobal交易所的ETH/USDT價格最大值與最小值相差$76,在同日NEST協議與Chainlink的報價與鏈下價格的價差均達到最大偏離。而9月14日則代表鏈下市場價格波動較小的市場情況。

下圖顯示Chainlink提供的報價數量明顯小于NEST協議提供的報價。且在9月14日即市場價格波動較大的情況下尤為明顯。這是由于Chainlink預言機自身設計導致其報價頻率略低于NEST預言機。

2020年9月5日、14日ETH/USDT價格

Chainlink預言機僅在兩種情況下更新報價。一是鏈下價格波動幅度超過0.5%,二是鏈下價格波動幅度在10800秒內一直低于0.5%。而NEST協議則是允許任何礦工提供報價以賺取NEST通證。

這兩日NEST協議、Chainlink預言機報價與鏈下價格偏離結果如下圖所示,在9月5日市場價格波動大的情況下,預言機報價產生偏離超過$10。在9月14日市場價格波動較小的情況下,預言機報價產生的偏離小于$5。可見鏈下市場價格波動加劇了預言機報價與鏈下價格的偏離。

2020年9月5日、14日價差對比分析

此外在相同市場價格波動之下,NEST協議相比Chainlink能夠提供更精準的報價。

通過本報告多個角度分析對比,由于NESTProtocol能夠提供更頻繁、更精準的報價,NESTProtocol遠遠勝任Chainlink作為預言機的角色。

這意味著什么?

盡管我們看到了社區對于去中心化、創新和無差別性的努力,但當前的去中心化金融生態依然是運行在區塊鏈上的中心化金融體系。我們認為,當前的去中心化金融體系可以被稱為DeFi1.0。去中心化金融藍圖的一些板塊,如借貸、交易、預言機等在過去數年中有了一定的早期建設。

本文展示了預言機具有更進一步去中心化和可靠性提高的空間。Chainlink和一些其他參與者連接了區塊鏈世界和現實世界,但相比于NESTProtocol,其準確性和去中心化程度應當被質疑。

隨著去中心化金融生態的發展,DeFi1.0已經無法滿足市場的需求,尤其對于那些富有經驗的市場參與者。因此,我們需要DeFi2.0,即CoFi。

預言機可以部分解決當前去中心化金融生態難以進行風險計算的問題。最終,去中心化金融市場將允許參與者量化其風險因素,并可獲得補償或有合適的方法進行對沖。

就CoFi而言,我們需要從頭建設這一生態,從預言機開始。從而使市場能夠更具有吸引力,提供更加準確和及時的信息。

披露:HuobiDeFiLabs向?CoFiX?提供了資金支持,該協議是由社區驅動的、基于NESToracle的DeFi協議。

參考文獻:

Uniswapv2Corehttps://uniswap.org/whitepaper.pdfBancorProtocolhttps://storage.googleapis.com/website-bancor/2018/04/01ba8253-bancor_protocol_whitepaper_en.pdfTheMathBehindPMMhttps://dodoex.github.io/docs/docs/mathNESTProtocolhttps://nestprotocol.org/doc/ennestwhitepaper.pdfHowAccuratetheNESTPriceIshttps://nestprotocol.org/doc/NEST_Price_Performance.pdfTradingCompensationofCoFiXhttps://cofix.io/doc/Trading_Compensation_CoFiX.pdfCoFiXProductDocumentationhttps://docs.cofix.io/

Ripple的首席技術官DavidSchwartz近日透露,他曾僅以每個代幣1美元的價格出售了40,000個以太坊,而今天的加密貨幣價值約為1,540萬美元.

1900/1/1 0:00:00撰文:OmidMalekan,「ExplainerinChief」,花旗集團風投部門的區塊鏈研究員你可能已經注意到,以太坊上的去中心化金融DeFi現在已成為加密貨幣領域最熱門的話題.

1900/1/1 0:00:00NFT為DeFi引入了以稀缺性為標準的差異化資產,而DeFi同樣通過金融方式賦予NFT商品化的價值.

1900/1/1 0:00:00原文標題:《貨幣硬度的延伸思考:為什么說比特幣會漲10倍》作者:AnnHsu?|ChainHillCapital首席指數分析師 內華達山腳下的淘金熱Ballou’sPictorialDrawin.

1900/1/1 0:00:00據韓國媒體《韓國時報》報道,韓國中央銀行于10月7日宣布,將于明年開始其中央銀行數字貨幣試點計劃的發行階段.

1900/1/1 0:00:00概述 某西班牙加密貨幣公司正在給立法者送比特幣。該項目與CryptoforCongress類似,這是一場教育活動,旨在向美國立法者傳授有關數字貨幣的知識。但西班牙的這場活動可能派不上什么用場.

1900/1/1 0:00:00