BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD+0.64%

LTC/HKD+0.64% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD-1.14%

SOL/HKD-1.14% XRP/HKD-0.01%

XRP/HKD-0.01%

這兩天再次被同一個項目炸群。這是YFI創始人、號稱“DeFi之王”的AndreCronje不到4個月時間里發起的第4個項目。

這個名為Keep3r的新項目依舊瘋狂,上線24小時,漲幅已經多達100多倍,Uniswap上成交超過5個億美金。不過鑒于上兩個項目的失敗導致AC“跌落神壇”,這一次盡管不少人FOMO,但也有不少人選擇了保持警惕。

那么借著這個機會,盤點下AC今年發起的4個項目,里面有寶石,也有過坑,套了很多人……

Yearn.finance(YFI)與AC

YFI不必多講,現在圈內大多數人都知道,單是看YFI之后無窮無盡的姨夫系列以及聚合器仿盤,便知道YFI有多么的火。衡量一個項目牛不牛的一個重要指標,便是在其之后,有多少模仿者的出現。

白話之前曾經發過兩篇文,專門講解YFI,其具體業務內容就不再累贅了。但作為AC封神的首發成名作,在這里總還是要提一下,主要說說AC本人,以及YFI的近況。

BTC最后活躍時間為1-3個月的供應量創近4個月新高:金色財經報道,Glassnode數據顯示,BTC最后活躍時間為1-3個月的供應量剛剛達到1,960,324.8BTC,創近4個月新高。[2023/1/2 22:20:13]

很多讀者是通過YFI才知道了AC,但其實AC最早成名不是靠YFI,而且當年愛西歐盛行之時,Cryptobriefing網站的CodeReview專欄作者。當時圈內的老韭菜,Cryptobriefing的1CO項目測評,以及AC寫的Code測評那基本都是每篇必看的.

簡單來說,AC當時便有那么點金手指的味道,AC說一個項目的代碼好,這項目未必能火,但說代碼差的,基本上注定是起不來。

印象中的成名作是2018年Holochain的CodeReview,當時在業界還沒怎么聽說過,也沒幾個人看懂的情況下,AC給出的結論是:“Thisissomethingentirelynew,anditisn’tablockchain,thisisanewkindofdecentralizedbeast,butIloveit”,后來Holochain上線,價格一飛沖天。雖然后來因為礦機遲遲沒有上線,熱度不再,但其實很多圈內大佬依舊非常看好Holochain的理念和方向。

很有意思的是AC大學學的也不是計算機,而是法律,是不是讓你想到了Uniswap的創始人HaydenAdams?大學學的機械工程。今年整個DeFi圈最耀眼的兩位明星,居然都不是科班出身。

全網DeFi抵押借貸24小時清算量超1100萬美元,創近4個月來新高:11月9日消息,據歐科云鏈OKLink多鏈瀏覽器數據顯示,在過去的24 小時,全網DeFi 抵押借貸清算金額超1100萬美元,創近4個月以來新高。其中,清算金額前三的項目分別Venus(662萬美元)、Aave(369萬美元)和Geist Finance(54萬美元)。[2022/11/9 12:36:29]

AC其實參與過多個項目,包括BitDiem,Aggero,ION等等,但被其LinkedIn保留的只有Fantom,以及YFI——自己創造的第一個項目,說完AC,再來說說YFI。

YFI近來表現不佳,或者說整個DeFi圈都有些萎靡,看著BTC獨領風騷。而YFI基本上可以算是DeFi的“晴雨表”。作為聚合器,Defi有“大利可圖”時,YFI自然可以吸收更多的資金,自身價格也隨著水漲船高,行情不好的時候反過來也自然同樣成立。目前的流動性挖礦普遍收益不高,YFI的重要支撐CRV價格一路暴跌,Harvest等聚合器被黑事件,DeFi可組合型開始受到Layer2威脅等一系列事件對于以YFI為首聚合器行業來說都算是利空事件。

不過據說YFI下一步要開始回購計劃,理論上應該會比分收益更加有利于價格刺激,算得上近期唯一的利好。

Eminence.finance(EMN)

數據:BTC礦工流出量達4個月低點:11月20日消息,據Glassnode數據顯示,BTC礦工流出量達4個月低點,7日均線數量為42.488 BTC。[2021/11/20 7:01:23]

如果說YFI是AC的封神成名作,EMN可以算是AC的“被黑”成名作。

EMN誕生于前段時間NFT突然火熱的9月,當時流動性挖礦熱度稍降,NFT忽然熱度起來,被很多人認為會成為“接棒DeFi”的下一個風口。AC在Twitter上也發過一個Gamefi的概念,即游戲+DEFI+NFT的結合。

這個概念也帶火了幾個主打Gamefi的項目,MEME,Aavegotchi,Dego,DeFi玩家一定不會對這幾個名字陌生。

EMN,可以簡單理解為一個基于YFI的GHST類似項目。

主網跑測試本身也沒有問題,但是和AC的名氣與愛發推的行事風格結合起來,就有問題了……

AC先是在推特中連續兩次點贊關于EMN的推文。然后一群投資者看到Twitter之后直接瘋狂買入EMN。然而這本質上來說其實只是個測試合約,完全沒做過審計,果然黑客第二天便發現漏洞,利用漏洞盜取了1500萬美金,EMN直接歸零。

最有意思的是,黑客還把盜來的1500萬其中的800萬美元打入了Andre的合約地址中,直接甩了一半的鍋給AC,也成功的把公眾的注意力引向了AC,果不其然,一群“維權人士把矛頭指向AC,認為他需要對此次事件負責,在各個媒體上討伐AC,甚至還有人發出死亡威脅。

Strix Leviathan資產管理規模在過去4個月里增長400%:加密對沖基金Strix Leviathan在過去4個月里增長了400%。此外,該公司業績報告顯示,該基金2020年經風險調整后的回報率為124%,其中11月為最大月度利潤,利潤為31%,而5月份表現最差,虧損率接近11%。在這些時期,比特幣和其他加密貨幣尤其不穩定,這可能是導致了巨大損益的原因。(Cryptoslate)[2021/2/13 19:39:24]

AC則是連發數條Twitter說明情況并表示道歉,把800萬美元退還給了受損失的用戶,并表示以后自己的推特和以太坊地址都不會提及任何新項目。

LiquidityIncome(LBI)

LBI是一個致力于解決DeFi流動性挖礦痛點的項目,通過以流動性為基礎的通膨Token,讓DeFi挖礦常見的無常損失可以因流動性治理被消除。

具體的實現方法在這兒就不展開講了,想要了解的讀者自行搜索即可,但要弄懂LBI,你就得先弄懂一池,二池,AMM的算法公式等這些基本概念,要不怎么說,要看懂一個DeFi項目,門檻要比最早BTC,LTC,EOS公鏈時代那會兒高很多。

LBI倒是沒有經歷什么黑客攻擊,然而結果和EMN倒是沒有太多不同,只不過這次是科學家們通過調用AC在文末貼出的合約地址,早早入場,將LBI價格炒得老高高,從而引發fomo,然后在散戶進場的時候高位大量拋售Token,一群散戶被套。

數據:以太坊6-12個月活躍供應量跌至14個月低點:GlassNodes數據顯示,8月22日,以太坊6-12個月活躍供應量(1d MA)跌至14個月低點,為1563.9萬ETH。[2020/8/23]

而AC自己Medium的文章,更是明確指出LBI只是一個實驗性的設想,用于幫助開發者構思更好的Token分發方式,本身毫無價值,而且不是之前YFI或者MEME那種“無經濟價值”的無價值,是真的“一文不值”……

雖然有文章澄清,但畢竟有人被套了,所以AC和YFI的人氣也因為LBI事件繼續滑落。

Keep3rNetwork

前段時間AC又推出了自己的新項目Keep3rNetwork,有了之前EMN、LBI的前車之鑒,AC學乖很多,沒有在推特和Medium中發布任何該項目相關的信息。不過,這依舊難不住科學家,在他部署了KRP的測試合約之后,投機者們還是順藤摸瓜通過他的Github找到了該項目的地址,開始充錢,一度把Token價格拉升20多倍。

未曾想這真的就是個測試版,每次AC修復了什么bug,部署了什么新東西,都會重新部署一個新合約,資金從老的合約撤出,跟著新合約走,老合約的Token就自然歸零了……

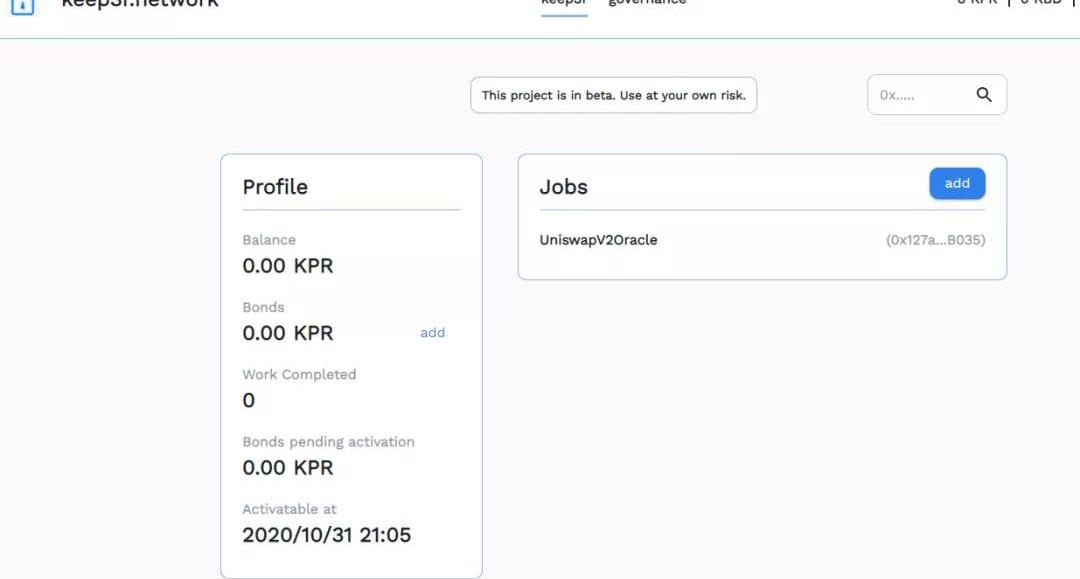

就這樣,經過了數次“狼來了”的版本交替之后,我們似乎終于迎來了KPR的正式Beta版。

而這個Beta版的Token,在AC發Twitter之后的幾個小時之內,便被瘋狂的群眾炒出了100倍的漲幅。由此可見,即便經歷了EMN和LBI歸零,以及YFI的價格大幅滑落等事件影響,AC依舊是Defi界當仁不讓的“網紅一哥”。

那么到底,Keep3r這個項目是用來干嘛的。

簡單來說,Keep3rNetwork是一個去中心化的觸發器網絡。

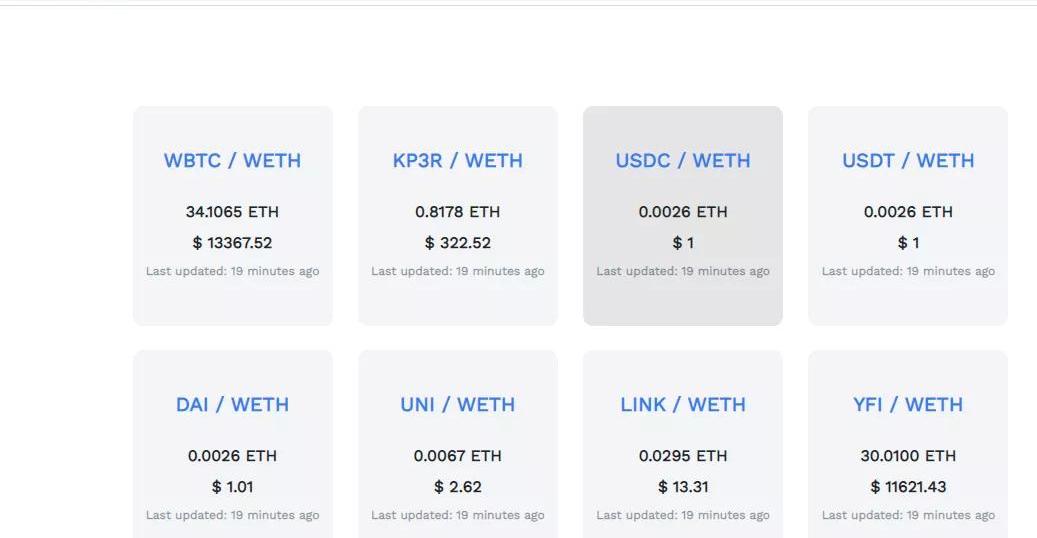

拿目前Beta版第一個任務UniswapV2Oracle來說,它要求用戶收集Uniswap交易對的滑動平均價格,或者換句話說,這個Job提供了Uniswap鏈上的價格預言機服務。

一位精通以太坊的朋友這樣評價Keep3r,說這是一個新東西,當你成為網絡里的Keeper,你就成為了機器人,腳本,其他合同或者僅僅是觸發事件的EOA。這可以代表第三方提交已經簽名的TX,在特定時間調用交易,或者更加復雜的功能。

很多讀者可能會疑惑,為什么需要委托給Keeper自動觸發合約呢?這就牽扯到一個ETH以及當前主流公鏈的智能合約設計問題,即智能合約是無法自動執行的,需要有人去調用它才會觸發,比如Chainlink的喂價節點就是起到這個觸發器的作用。

同時,甚至這種觸發當前都沒有辦法得到保障,據說Dfinity在這方面做了許多改進,代碼通過高昂的硬件成本永遠處于激活狀態,保證觸發。不過還得等主網上線之后,才能見得分曉。

所以當Keep3rNetwork出現后,里面的Keeper就可以充當這個觸發器的角色,成為一個去中心化的工作外包網絡,有可能把各個平臺的雜活都攬過來。這對于DeFi的合約組合型來說一定會誕生新的玩法,所以還是值得期待一下的。

用AC的原話來講,KPR可以讓我們建立之前無法實現的DAPP,KPR網絡里目前包含三個系統,1.MetaWallet2.Unihedge.3.未披露。

第一個系統:Metawallet,你可以對ETH上的發送,傳輸,批準,執行等操作進行簽名即可,然后在KPR網絡里排隊,由Keeper代表你分批提交,用戶越多,系統就越便宜,你就可以幾乎在不花費Gas的情況下完成這些Transaction,KPR網絡可以在GAS允許的情況下在單個ETH的交易里提交盡可能多的子交易,有那么點交易批處理的感覺

第二個系統:UniHedge,AC只介紹了里面兩個組件,Uniquote和UniswapV2Oracle。他們構成了類似下面這樣的預言機喂價系統。

第三個系統:還在等AC最新的Medium文章介紹……

目前Twitter一眾大V對KPR盛贊如潮,有說KPR就像是外包AC的軍隊來維護你的DeFi平臺,這對于DeFi生態圈來說與Chainlink的重要性差不多,有說KPR是DeFi原語的最佳呈現:降低了復雜度,減小了范圍,簡化了治理……

KPR會是下一個類似YFI一樣的現象級產品么?現在時間太短,還難以得出類似結論,但不得不承認的是,AC實在是太強了……

AC的項目你還會玩嗎?為什么?歡迎來留言區寫下你的看法。

10月27日,由上海保險交易所聯合行業共建的“保險區塊鏈創新中心”在第二屆陸家嘴國際再保險會議上正式成立.

1900/1/1 0:00:00昨天PayPal的消息引發了比特幣強勁上漲之后,比特幣的價格再次突破1.3萬美元大關,將價格推至2020年的新高.

1900/1/1 0:00:00最近,你有沒有在自己的幣圈社群里看到這樣的消息? 這不是一人一刀的砍價,也不是釣魚網站,而是幣圈最近爆紅的項目——CirclesUBI,別搞混了.

1900/1/1 0:00:00在第三季度的DeFi泡沫期間,基于以太坊的穩定幣的需求激增,DAI的供應量增長了600%以上,USDC的供應量增長了200%。 去中心化金融第三季度的爆發為與以太坊兼容的穩定幣帶來了顯著增長.

1900/1/1 0:00:00據比推數據,市值最高的加密貨幣比特幣周二繼續上漲一度達到13400美元,業內人士認為,比特幣的價格突破去年6月14000美元附近的高點指日可待.

1900/1/1 0:00:0010月18日,由中國經濟傳媒協會、華夏時報聯合傳媒區塊鏈產業智庫等機構發起,清華x-lab數權經濟實驗室、火鏈科技等機構支持的2020年第二期媒體高層區塊鏈知識公益培訓班在北京開班.

1900/1/1 0:00:00