BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD+0.88%

LTC/HKD+0.88% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+0.3%

SOL/HKD+0.3% XRP/HKD+0.36%

XRP/HKD+0.36%比特幣已經突破2020年歷史新高,一眾主流幣種也正在回溫,但是DeFi項目自9月份暴跌以來,幣價卻仍不見起色,市場中對DeFi礦幣的信心越發不足,出現不少DeFi涼了的聲音。

那么,DeFi真的涼了嗎?

盡管目前市場中大部分流動性挖礦項目都面臨著流動性枯竭、業務量稀薄、老用戶流失缺乏新用戶的窘境。

如果無法有效解決這些問題,DeFi確實可能難逃“死亡”的宿命。

但就目前而言,說DeFi涼了似乎有些言之過早......

至少從數據上看,DeFi還沒有涼

近期DeFi礦幣大跌,導致很多投資者對DeFi后市的發展信心不足。

有人認為流動性挖礦熱潮階段,DeFi泡沫嚴重市值虛高,現在大部分幣種的高點已出,后續將進入很長一段時間的“價值回歸”階段;也有人認為這輪行情已經充分向市場展示了DeFi領域的潛力,只是DeFi目前依然處于早期發展階段,但未來可期。

一方認為DeFi已是耋耄老人,而另一方認為DeFi是一個新生兒,前途不可估量,似乎雙方誰也無法說服對方。

DeFi現在究竟怎么樣了?或許從數據上我們能一窺端倪。

首先來說,最直觀的就是以太坊的Gas費。

圖源:TheBlock

巴哈馬證券委員會:將繼續調查 FTX 流動性危機和任何可能違反巴哈馬法律的情況:11月24日消息,巴哈馬證券委員會(SCB)發布聲明稱解釋此前控制 FTX 巴哈馬子公司 FTX Digital Markets Ltd(FDM)資產的疑問,11 月 10 日,委員會確定 FDM 的客戶和債權人需受《DARE 法案》保護,并暫停了 FDM 業務許可,隨后向巴哈馬最高法院提出了請愿書, 使 FDM 進入臨時清算流程,鑒于數字資產的性質以及與黑客和攻擊相關的風險,委員會確定清算 FDM 并不足以保護 FDM 的客戶和債權人。11 月 12 日,委員會要求根據《DARE 法案》中巴哈馬最高法院的額外命令,將 FDM 的所有數字資產轉移到委員會控制的錢包中。

巴哈馬證券委員會表示,將繼續評估局勢和按照巴哈馬最高法院頒布的指示采取措施,并將與其他監管當局合作,根據需要采取進一步的行動來保留 FDM 的資產并維護 FDM 客戶和債權人利益。此外,委員會將繼續調查有關 FTX 流動性危機以及任何可能違反巴哈馬法律的事實和情況。[2022/11/24 8:04:42]

上圖是近3個月內以太坊上平均每筆交易的Gas費用情況,在流動性挖礦最瘋狂的時候,平均Gas費用高達9美元,隨著挖礦熱度的下降,Gas費用也逐漸降低。

據指標網站BitInfoCharts數據,10月以太坊交易的手續費平均在1美元左右,這和9月份以太坊單筆交易最高價至14.583美元相比,判若云泥。

對DeFi玩家來說,DeFi帶給他們的直觀印象,除了高風險高收益的刺激以外,更多的就是擁堵的以太坊網絡和高昂的手續費了。

SBF:目前流動性資產負債80億美元,半/非流動性資產賬面價值為90億美元:11月16日消息,SBF發文粗略估計目前的情況:擁有流動性資產為-80億美元;半流動性資產為55億美元;非流動性資產為35億美元。SBF表示,或許現在90億美元半/非流動性資產(按市值計價,10億美元凈值)不值90億美元。但這些資產在一個月前值180億美元(100億美元凈值)。[2022/11/16 13:12:00]

以太坊交易所支付的費用將支付給以太坊的礦工,后者會消耗計算能力來處理交易。當對礦工的計算能力的需求大于供應的需求時,以太坊交易費用就會增加。

這是因為,很多人同時需要處理交易時,礦工將優先考慮出價最高的人,由此也推高了以太坊的手續費。反之,當網絡不太繁忙時,或當有足夠的礦工來處理供應時,費用會下降。

而Gas費的降低,很大程度上與此前基于以太坊網絡的DeFi交易量正在逐漸減少有關。

真實的交易量背后,是真實的市場情緒。

相較于以往,市場確實不太看好DeFi了。

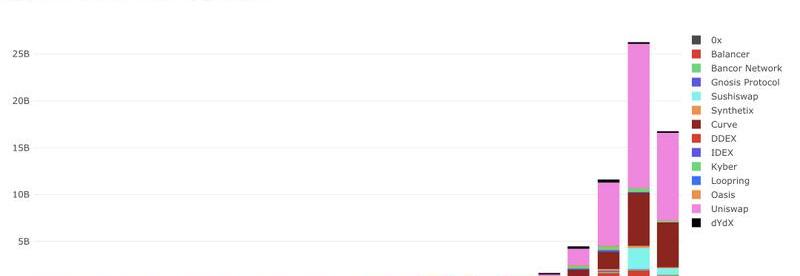

其次,我們還應該看下Dex賽道的交易量情況。

圖源:defiprime

今年9月,去中心化交易所交易量突破255億美元,創下歷史新高,其中Uniswap的交易量占比高達75%。得益于UNI代幣的發行,Uniswap9月份的交易量更是成功超過Coinbase,僅次于國內三大交易所。

流動性協議Tokemak將引入投票托管代幣accTOKE治理模型:金色財經消息,流動性協議Tokemak在最新一次的社區電話會議中表示,將引入投票托管代幣accTOKE治理模型,以推動協議控制資產(PCA)的發展。另外,Tokemak會在2022年年末支持跨鏈或Layer2。[2022/6/5 4:02:58]

然而,好景不長。

據DuneAnalytics平臺的數據顯示,DEX的每周交易在8月31日時,達到80億美元的峰值,然后在9月14日達到月度高點60億美元。但最新數據顯示,截至10月12日,月交易量已降至30億美元以下。

FTX創始人SBF在出席洛杉磯區塊鏈周時指出,10月份以太坊上的DEX日交易量暴跌,是因為流動性挖礦不再提供激勵。

無獨有偶,火幣DeFiLabs的研究主管JohnsonXu曾表示,當下去中心化交易所的交易量下降,是由多種因素導致的,但主要原因之一就是人們現在無法賺到那么多的收益。”

激勵的減少,導致去中心化交易所交易活動的減少。

但值得注意的是,鎖倉在DeFi智能合約中的資金數量卻并未減少太多。

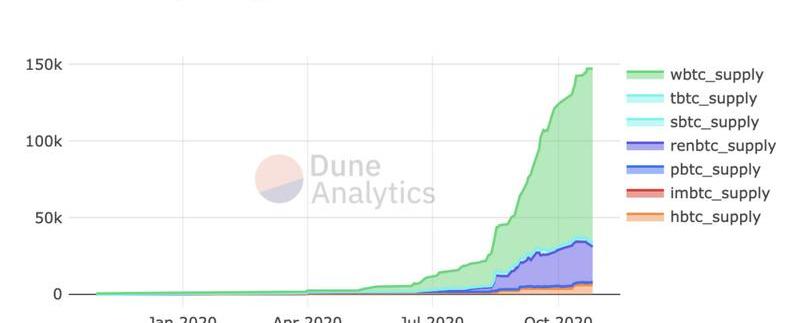

另外,以太坊上BTC數量的變化,在一定程度上,也成為了DeFi涼熱的晴雨表。

隨著DeFi的火熱,人們用各種方法將資金注入DeFi。

映射BTC就是方法之一。

在以太坊上網絡上,DeFi的發展,也和錨定的BTC數量呈正相關。

自動做市協議Balancer新增TUSD流動性挖礦:據官方最新消息,自動做市協議Balancer在Polygon和Arbitrum同時新增TUSD流動性挖礦。用戶在Polygon向TUSD-DAI-USDC-USDT池提供流動性,可獲得BAL+TUSD+MATIC三種數字資產獎勵。Balancer 是一個自動化的投資組合管理器、流動性提供者和價格傳感器,用戶可通過跟蹤套利機會,優化投資組合。

TrueUSD作為首個經獨立機構驗證、接受鏈上實時獨立驗證、錨定美元的數字資產,目前已上線Binance、Huobi、Poloniex等100多家交易平臺,并在TRON、Avalanche、BSC、HECO等公鏈上進行多鏈部署, 深度參與各鏈DeFi生態建設。TrueUSD經全美最大會計公司Armanino實時審計,確保美元儲備與其流通比達到1:1,實現100%儲備,用戶可隨時通過官網獲取公開審計結果。[2021/11/16 6:54:00]

目前規模最大的是WBTC,在DeFiPulse上,WBTC目前的鎖倉量已經高達15億美元,超過Compound位居第三,僅次于Uniswap和Maker。

目前,以太坊上有將近15萬枚的BTC,占BTC總量的0.694%,占以太坊市值的4.26%。從上圖可以看出,以太坊上的BTC總量仍在增加,增速最快時期是8月底。現在的增速正在減緩。近期renBTC甚至有減少的趨勢。

動態 | CoinMarketCap推出新指標 為投資者提供流動性數據:加密數據網站CoinMarketCap宣布推出新指標,根據流動性來比較交易所和代幣交易對。新指標將包含來自3000個加密資產的數據。(Cointelegraph)[2019/11/12]

圖源:DuneAnalytics

之所以會出現這種現象,或許和近期比特幣的走勢有關。

從今年9月開始,比特幣的價格就開始逐漸上漲。

近兩個月,比特幣幣價從10100美元左右,上漲至最高13816美元,漲幅超過35%。

與之相對的,則是DeFi項目Harvest遭遇黑客攻擊,FARM幣價一落千丈,導致那些通過映射比特幣單幣質押挖礦的礦工們損失慘重。

換句話說,某種程度上,單純持有比特幣的回報率已經高于將比特幣質押到流動性挖礦中獲得的收益。

而近期映射比特幣的數量出現增速下降和減少的情況,一定程度上也說明,DeFi挖礦不再像之前那么吸引用戶了。

最后,我們看下DeFi市場中的資金鎖倉量

在DeFi市場中,資金鎖倉量是大家用來評估一個DeFi項目增長的最常見指標,對一個項目而言,流動性資金池中鎖倉資金的體量代表了該項目的流動性好壞。

鎖倉量越多,流動性越好,整個項目更有活力,反之則意味著項目的發展遲滯,甚至死亡。

盡管市場中有投資者對使用鎖倉量作為項目估值的準確性表示異議,但總體來看,該指標依然具備一定參考性。

今年8月,DeFi項目中的鎖倉量一度和代幣價格掛鉤,項目的幣價上漲和資金鎖倉量往往呈正相關。

圖源:DeFipulse

上圖是一年來DeFi市場中整體鎖倉量的變化情況。

我們看到,DeFi鎖倉量從6月底開始加速上漲。當時,恰逢COMP橫空出世,一把火點燃了DeFi的熱潮。在此之后,YFI、YFII等流動性挖礦層出不窮,更加吸引了大量資金的進場。

我們看到,盡管在9月和10月,DeFi市場的資金鎖倉量略有回調,但整體而言,留在DeFi中的錢依然很多。

從各項數據都能明顯看出,8月底、9月初的時候,DeFi熱度要遠高于現在,這或許是因為當時的流動性挖礦狂潮所致。現在來看,前段時間市場的熱度過盛,瘋狂過后不說一地雞毛,至少流動性挖礦的巔峰時期已過,Fomo情緒也有所降溫。

各項數據表明,要說DeFi已涼,還為時尚早。只不過相較于以往的狂熱,目前的DeFi,正在逐漸回歸理性。

DeFi目前問題很多

DeFi盡管還未涼,但不代表著DeFi能夠完成從狂熱到理性的“軟著陸”。

DeFi自身,依然有許多問題亟待解決。

譬如,礦幣大跌,沒有可持續性的資金入場

此前DeFi各大幣種在行情大好的時候幾乎全線上漲,YFI、YAM、SUSHI、UNI等代幣都曾引爆市場情緒。

然而,歡樂的時光總是短暫的。現在這些幣種距離高點分別跌去了68.92%、82.24%、91.01%、57.93%。

狂歡過后,一地雞毛。

再加上,今年9月初,曾經差點一舉將Uniswap搬空的Sushiswap遭遇崩盤,引發諸如珍珠、泡菜等幣價的下跌,再加上以太坊上的Gas費用高昂,不少挖礦項目的收益率遠遠不如從前,甚至一些資金體量較小的用戶挖礦收益無法覆蓋成本,使其不得不將資金從流動性池子中撤出。

對于項目而言,流動性池子中的資金出逃后,既沒有可持續的資金流入,又沒有可觀的業務支撐,于是便發生惡性循環,Farmer們逐漸心照不宣:即挖新不挖舊。

舊項目資金出逃跑到新的項目里,而新入場DeFi的資金也不會選擇舊項目。

最終的結果,就是流動池的枯竭以及項目的崩盤。

諷刺的是,當下的DeFi市場,似乎除了流動性挖礦以外,再難想出一個更具有創新性的玩法。

缺乏創新性玩法,新項目的生命周期越來越短。

上文說過,對于一個流動性挖礦項目而言,當其池子里的流動性枯竭后,項目也就離宣告死亡不遠了。

目前來說,DeFi領域里大部分項目都是借鑒YFI、YAM等早期流動性挖礦的玩法,即使諸如MEME這種NFT模式的項目也未能免俗。

再加上,用戶對新礦的心里防線較高,稍有不對勁就會立即將資金撤出。所以很多新礦崩塌的速度越來越快,上線即巔峰的項目不在少數。

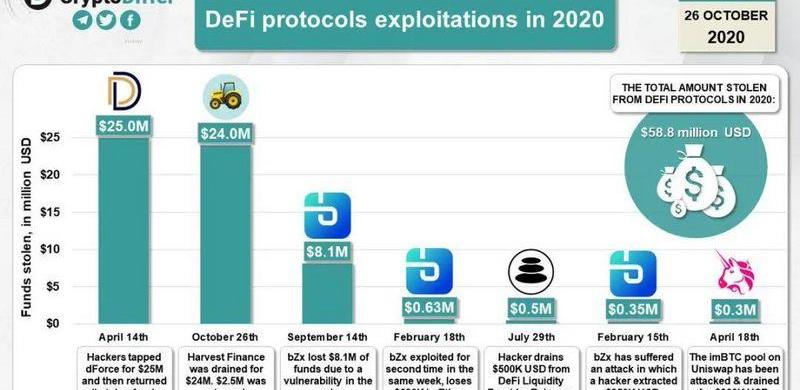

除此之外,黑客攻擊事件不斷,同樣也是DeFi遇到的困境之一。

在區塊鏈世界尤其是DeFi領域,項目智能合約開源非常普遍的現象,因此,開源項目被黑客攻擊的新聞屢見不鮮。

所以,用戶在挖礦時最擔憂的一點則是智能合約的安全性,因為大家參與挖礦時資金都存在智能合約中。一旦合約遭受攻擊,且不說幣價大跌,稍有不慎可能血本無歸。

下圖是CryptoDiffer統計的2020年以來DeFi項目受到黑客攻擊的情況。

包括Uniswap在內的幾個項目累計被黑客奪走了5880萬美元,也就不奇怪為何大家稱DeFi是黑客提款機了。

圖源:CryptoDiffer

其中,bZx作為早期知名度和口碑均尚可的項目,竟然在一年時間里前后三次遭到黑客攻擊,口碑嚴重下滑,鎖倉資金也在DeFi項目中排名靠后。

更有甚者,近期,號稱YFI競品的Harvest也因為遭到黑客攻擊而元氣大傷,直接導致FARM幣價暴跌,資金鎖倉量嚴重下滑。此外,受此牽連的Curve代幣也無法幸免,在Harvest被攻擊之后,CRV幣價也一度暴跌。

就當下而言,要想在看到曾經憑借流動性挖礦支撐起來的DeFi盛世,似乎已不太可能。

但流動性挖礦玩法的終結卻并不意味著DeFi命運的終結。

事實上,早在2015年,DeFi的雛形就逐漸浮現,從早期的MakerDAO對自己架構的第一次迭代,到2017年Aave的初露崢嶸,再到2018年DeFi概念在Medium上被正式提出。

DeFi到現在也已走過5年多的歷史。

在漫長的5年中,DeFi大部分時間里都是處于默默無聞的狀態。

盡管默默無聞,但DeFi也在慢慢積累實力。

從2015年到2019年,DeFi協議從無名時代的探索到應用場景的成熟,都為今年的爆發進行了鋪墊。

然而,爆發總是短暫的。

或許爆發過后的DeFi,恐怕又要回歸到長期的平靜。

而對于用戶而言,未來的DeFi盡管仍然有利可圖,但想要重現今年6月以來的狂熱,可能性微乎其微,至少可預見的未來,不大可能。

據Cointelegraph10月30日報道,去中心化交易所交易量持續下降,DeFi代幣價格崩盤,這表明投資者已將重心轉移到比特幣上.

1900/1/1 0:00:00九年時間,PayPal和比特幣真正走到了一起。2011年,內外交困的維基解密為了活下去,開始求助于比特幣捐款,比特幣的知名度瞬間升高.

1900/1/1 0:00:00歷經重重危機后的數千里旅行,只為了一個目的——生存。逐電而生,是加密礦業最明顯的一個特征,而幣價、電價等等共同作用決定礦機能否開機的關鍵.

1900/1/1 0:00:00分析師|Carol冰棒?編輯|Tong?出品|PANews三季度,全球泛區塊鏈領域的投融資保持了今年以來的高速增長趨勢。127個項目披露融資信息,融資項目數量較二季度環比增長76.39%.

1900/1/1 0:00:00轉自:鏈新 作者:馮銘 10月19日,國家標準《信息安全技術區塊鏈信息服務安全規范》研制啟動會召開.

1900/1/1 0:00:00注:原文作者是Web3Journal創始人AndrewLee,同時他也是DAOfi項目的顧問,據悉,DAOfi已于9月初完成了600萬美元的私募輪融資.

1900/1/1 0:00:00