BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD+0.56%

ADA/HKD+0.56% SOL/HKD+2.71%

SOL/HKD+2.71% XRP/HKD+0.36%

XRP/HKD+0.36%作者:BenLilly

翻譯:李翰博

加密貨幣的牛市就好像日本的八十年代。

在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數衡量的日本市場上漲了1520%。而東京的皇宮的價格比整個加州還高。

整整十年都處于全面的資產狂熱之中。

這是加密投資者熱切期待的市場類型。而那些定位在這種類型市場的人一定會享受到即將到來的增長。

想知道是什么推動了日本的這種增長,以及它將如何在加密技術上留下印記,請繼續往下看。

窗口指導?

歸根結底是一個四個字母的單詞。D-E-B-T

瑞士信貸股票在瑞士交易所的盤前交易中上漲21%:金色財經報道,在瑞士央行提供流動性后,瑞士信貸股票在瑞士交易所的盤前交易中上漲21%。(金十)[2023/3/16 13:07:40]

就是這樣,這就是秘密。

日本市場的增長是通過前所未有的信貸擴張來推動的。它變得如此可觀,以至于新的借款人沒有地方花錢了,這導致了投機性資產購買。這就是日本最大的資產泡沫的催化劑。

在這里,信貸擴張只是新的貨幣或債務一種花哨的說法。而且它們在大多數情況下是可以互換的。新的貨幣從字面上看是由銀行利用抵押品發放貸款創造出來的。

從1970年到1990年,這種貨幣創造使M2日元的貨幣供應量膨脹了939%。

日本銀行是木偶大師。而他們的控制方法是窗口指導。窗口指導是一種機制,中央銀行通過下達配額來指導貸款銀行。這保證了銀行發放一定數量的貸款,進而推動經濟增長。

Genesis:解決信貸部門暫停贖回的問題需要更多時間:1月4日消息,Genesis最新發布的致客戶信顯示,Genesis將繼續與顧問合作,為其信貸部門(Genesis Trading)尋找解決方案,雖然Genesis致力于盡快解決問題,但這是一個非常復雜的過程,需要一些額外的時間。

此前消息,Genesis在12月8日發給其客戶的郵件中表示,其公司信貸部門Genesis Global Capital暫停贖回的問題可能需要幾周時間去解決。[2023/1/5 9:53:10]

日本銀行使用的另一種方法是低利率。這給了借款人更多的鼓勵,讓他們承擔更多的債務。

這種鼓勵借貸和低利率的環境一直持續到十年之交,也就是信貸創造停止的時候。大約在這個時候,日本銀行提高了利率,導致了一連串的破產和市場拋售。

日本央行發出信號,狂歡結束了。隨之而來的低迷導致了現在被稱為日本失去的十年。

Credix向數字借貸平臺Clave推出1.5億美元的穩定幣信貸池:金色財經報道,去中心化信貸市場Credix Finance向數字借貸平臺Clave推出了價值1.5億美元的穩定幣信貸池,用于向拉丁美洲的企業和消費者發放貸款。Clave向阿根廷和哥倫比亞的企業和消費者提供貸款,并計劃明年擴展到墨西哥。

Credix首席增長官Chaim Finizola表示,Clave將通過USDC中的鏈上交易和智能合約將資金接收到公司的加密錢包中,它可以將其轉換為任何類型的傳統貨幣,以便借給借款人。1.5億美元的信貸池將于2023年開放,債務以與美元掛鉤的穩定幣USDC計價。與所有Credix信用池一樣,Clave債務池將被拆分為各種稱為“部分”的較小基金,為具有不同風險回報率的機構投資者提供投資機會;例如風險較低的部分將支付較少的收益。[2022/11/2 12:06:44]

如果允許窗口指導和低利率的組合繼續下去,不知道會發生什么。但顯而易見的是,強行發債迫使資金進入風險較大的資產。這也是為什么土地價值失控的原因。

瑞士信貸報告:比特幣可能又是一場由頂端1%人操控的財富游戲:根據瑞士信貸的一份最新報告,比特幣可能又會是一場由金字塔頂端1%人操控的財富游戲。瑞士信貸在周四發送給客戶的一份關于加密貨幣和區塊鏈的報告中表示,全球97%的比特幣被4%的比特幣地址所持有。[2018/1/12]

所以我為什么要提到窗口指導、利率和債務......以及因此而出現的資產泡沫?

因為加密貨幣剛剛嘗到了債務對市場影響的甜頭。

加密貨幣的上漲動力

在中文中"DAI"的意思是借出或提供貸款的資本。

對于加密技術來說,DAI是一種債務支持的穩定幣,也是DeFi近期發展的“火箭燃料”。當借款人將他們在Maker協議上的加密抵押品鎖定在一個名為CDP的金庫中時,DAI的產生就發生了。一旦鎖定,該協議就會對DAI進行鑄幣。

這是一種在區塊鏈上創造Token的行為。而正是這個看似簡單的過程,在6月一夜之間引發了DeFi運動。

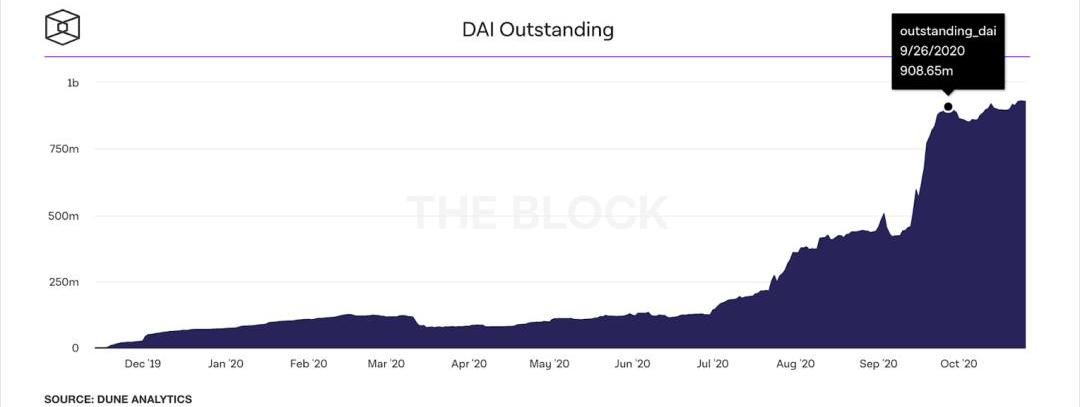

DAI雖然存在,但似乎從未真正起飛。從2019年到2020年中,流通中的DAI起起伏伏,沒有增長到比6月28日的1.2388億的流動市值高多少。這一天,加密市場的規模為2610億美元。

6月29日,Compound永遠改變了加密世界。這標志著加密技術直接撕開了“日本窗口指導”時代的一頁。

Compound激勵其用戶在其平臺上存入DAI作為貸款的抵押品。作為交換,Compound用其新鑄造的COMPToken獎勵借款人。然后,借款人會轉身賣掉Token,換取債務的70-100%。這就是把免費的錢塞進借款人的錢包里。鼓勵了更多的借款。

要想參與這個暴利的收益,用戶必須在Maker上鑄造DAI。當時,ETH有一個非常有吸引力的借款利率,接近0%。意味著去中心化加密貨幣的準央行在鼓勵用戶承擔越來越多的債務。

而他們也確實承擔了更多的債務。

下圖顯示,流通中的DAI在短短三個月內增加了633%。

來源:TheBlock

債務推高市場的事實已經不再是秘密。

在這三個月的時間里,加密貨幣總市值擴大了近50%,超過3820億美元。DAI所在的網絡Ethereum上漲了115%。

這是窗口指導和利率對市場的影響--發生在市場從3月的黑色星期四反彈之后。請記住,在6月份,大多數專家都稱加密貨幣超買。根據skew.com的數據,6月底BTC永續合約的資金利率大部分是負數,這讓我們看到市場情緒也是看空的。這種大的變動讓大多數人感到意外。

唯一不吃驚的群體是在這個市場有計劃的群體。

來自PolychainCapital的OlafCarlson-Wee在這里所做的一切都值得稱贊。他在創建COMP作為一種引導或吸引流動性的方式上有很大的影響力。

Olaf和Polychain對Maker也是功不可沒。所以,我們現在見證的是協議之間的交互如何大于其部分的總和。

這種強大的協議相互作用、債務創造和低利率的組合,為市場起到了火箭燃料的作用。而我們有理由相信,這僅僅是個開始。

正如喬治-索羅斯所說,"當我看到泡沫形成時,我就會沖進去買入,火上澆油"。當我們看到更多的債務創造發生在區塊鏈上時,市場將會走高。

只是高到什么程度呢?

在我們發布的時候,DAI的供應量還差5600萬就能達到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是杯水車薪。

根據標普市場情報公司的數據,2018年美國機構杠桿貸款未償還金額超過一萬億美元。美國抵押貸款行業的未償還價值為11萬億美元。而美國國債為27萬億美元。

而DAI還沒有達到10億。

未來幾年,加密貨幣將在這些各種形式的債務中獲得更大的份額。在考慮了其中的一些總數之后,日經指數在20年內的1520%的增長似乎是一個起點,而不是加密市場的目的地。

據TheBlock分析稱,自10月中旬中國礦工發生對峙以來,Filecoin的總有效算力增長了40%以上,對峙導致網絡區塊獎勵升級和FIL貸款激增.

1900/1/1 0:00:00谷歌趨勢顯示“比特幣”關鍵字的搜索興趣相對較低,而鏈上數據顯示,精明投資者正在囤積比特幣。 比特幣(BTC)在上漲后繼續顯示強勁漲勢。關鍵數據顯示,近幾個月來的上漲趨勢很可能是精明投資者推動的.

1900/1/1 0:00:00「資本,是能夠調動一個社會系統中經濟資源的能力,其價值體現在能夠帶給資本持有者多少的利益。」,這是「胖協議」理論提出者JoelMonegro在2019年初提出的觀點,再次定義了資本.

1900/1/1 0:00:00IPFS&Filecoin創始人胡安在今年萬向峰會的主旨演講中表示,Fielcoin更深一層的使命在于,為人類信息創建一個分布式的、高效和強大的基礎.

1900/1/1 0:00:00投資,最重要的第一條是意識到風險,并實行相應的風險控制,幣圈很常見的是期貨杠桿,那么,如何在一開始控制住杠桿的風險呢?我們來看一下.

1900/1/1 0:00:00比特幣(BTC)價格正經歷一個不穩定的時期。在自2017年以來首次達到14100美元后,隨之而來的是大幅回調。然而,關鍵的鏈上數據和鯨魚集群顯示,高凈值個人投資者仍在持倉.

1900/1/1 0:00:00